Dies ist mein Lieblingsartikel auf dem Blog, mein monatliches passives Einkommen mit Dividenden. Es gibt halt nichts besseres, als seinen Cash Flow durch Dividenden zu betrachten und im Jahr-zu-Jahr Vergleich wachsen zu sehen. Und man muss nichts weiter dafür tun, als früh aufzuwachen und die Dividenden einzusammeln.

Das Geld kommt von allein zu dir!

Nun gut, ganz allein nicht. Man musste sich immerhin zu Anfangs für ein solides Unternehmen entscheiden und dann sein Kapital investieren. Mein jetziges Ich ist dem 2014er Ich sehr dankbar, dass es sich damals dafür entschieden hat, diesen Weg zu gehen und konsequent über den Zeitraum der letzten Monate und Jahre Dividendenaktien zu kaufen.

Wege entstehen dadurch, dass man sie geht.

– Franz Kafka –

Jede Reise beginnt mit dem ersten Schritt, dem ersten Kauf. Und dann dem zweiten Kauf, dann dem dritten Kauf … und man hält an seiner Strategie fest, um dann Monat für Monat seine immer weiter wachsenden Dividenden zu kassieren.

Nichts ist angenehmer, als am Morgen aufzuwachen und mehr Geld auf dem Konto zu haben, als noch am Abend zuvor. Einfach Leben und Spaß haben!

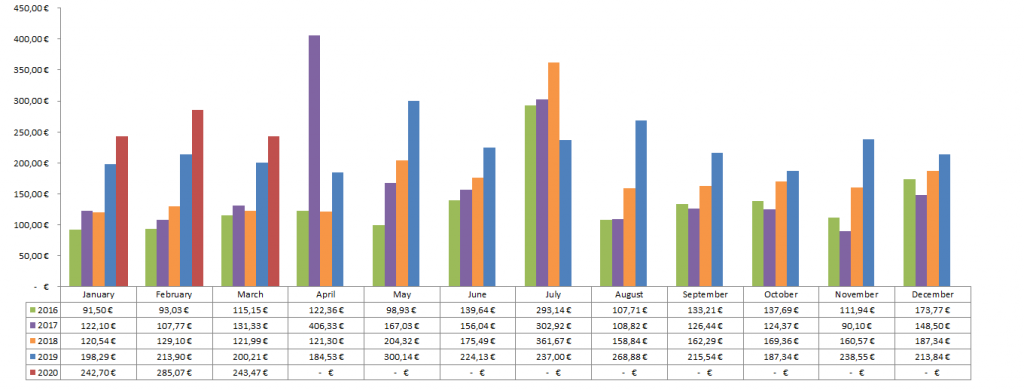

Dividendeneinnahmen im März 2020: 243,47 EUR

Folgende 17 Unternehmen lieferten pünktlich ab:

- Johnson & Johnson :: 29,97 EUR

- Intl Business Machines Corp. :: 25,39 EUR

- Gilead Sciences Inc. :: 21,36 EUR

- T. Rowe Price Group Inc. :: 20,68 EUR

- Exxon Mobil Corp. :: 19,47 EUR

- Walgreens Boots Alliance Inc. :: 13,80 EUR

- Microsoft Corp. :: 13,72 EUR

- 3M Company :: 13,30 EUR

- McDonalds Corp. :: 13,26 EUR

- Broadcom Inc. :: 12,58 EUR

- Unilever PLC :: 12,03 EUR

- Chevron Corp. :: 11,56 EUR

- PepsiCo Inc. :: 9,62 EUR

- Blackrock Inc. :: 8,62 EUR

- Realty Income Corp. :: 8,13 EUR

- Main Street Capital Corp. :: 6,86 EUR

- Visa Inc. :: 3,12 EUR

Einnahmen im März 2019: 200,21 EUR

Einnahmen im März 2020: 243,47 EUR

Jahr-zu-Jahr Steigerung (YoY, Year over year): +21,6%

2020er Dividenden bis jetzt (YTD, Year to date): 771,24 EUR (257,08 EUR/Monat)

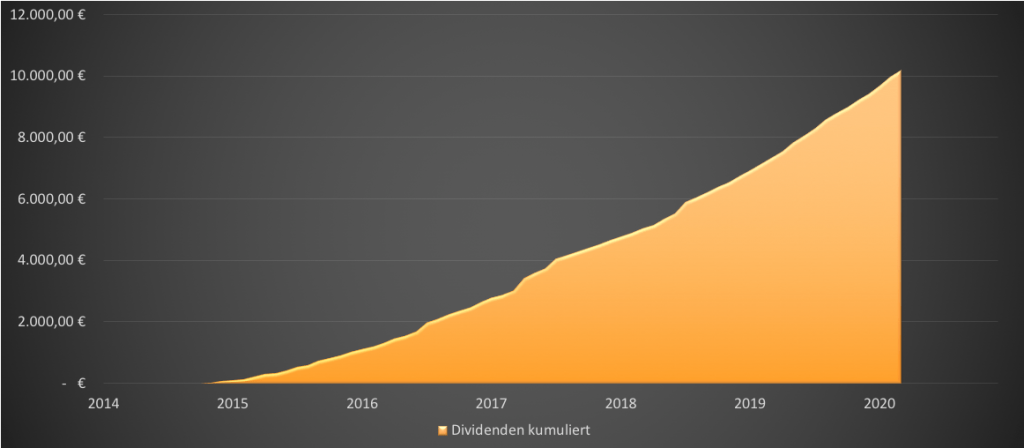

Alle Dividenden seit Beginn (All-time income): 10.180,32 EUR (160,19 EUR/Monat)

Gedanken zum aktuellen Monat

Über meine Gedanken zum Thema Corona-Virus und mein Vorgehen in Zeiten der Krise, möchte ich hier an dieser Stelle nicht mehr viele Worte verlieren, denn das habe ich bereits ausführlich hier gemacht:

Der Corona-Virus-Crash: Stay Calm And Keep Investing

Sicher erhöht sich gerade das Risiko im Depot enorm und jetzt wird sich zeigen, wer Qualität eingekauft und ausreichend diversifiziert hat und wer nicht. Solange es nur die kurzfristigen, zugegeben sehr schmerzlichen Kursverluste sind, die die Performance nach unten ziehen, ist für mich alles in Ordnung. Das wird sich schon wieder irgendwann erholen.

Vielmehr stellt sich die Frage, welches Unternehmen kann bei den ganzen Umsatzausfällen immer noch einen positiven Cash Flow erzeugen, der es auch weiterhin erlaubt, die Dividende zu zahlen? Gerade im europäischen Raum kommt ja eine Dividendenstreichung und/oder Kürzung nach der anderen rein und auch ein paar amerikanische Unternehmen, die besonders von der Krise betroffen sind, haben es schon getan.

Meine Vermutung ist, solange die sogenannten Lockdowns in den verschiedensten Ländern auf 3-4 Monate begrenzt werden können, mit evtl. einer anschließenden 6-9 Monate dauernden Erholungsphase mit niedrigeren Umsätzen, werden die meisten Unternehmen aufgrund der geldpolitischen Maßnahmen halbwegs glimpflich davonkommen.

Alles darüber hinaus wird sicher eine hochkritische Angelegenheit und wir werden den ein oder anderen Konkurs bzw. Chapter 11 sehen. Aber jetzt schon ernsthaft darüber zu spekulieren, halte ich für nicht zielführend. Warten wir erstmal den April ab, wohin sich die ganze Geschichte entwickelt.

Schnellschüsse oder Panikreaktionen waren noch nie eine gute Idee!

Dagegen halte ich zum jetzigen Zeitpunkt Zukäufe bei Unternehmen in weniger betroffene Sektoren und/oder in echte Qualitätsunternehmen mit einer 1A-Bilanz und einem hohen positiven Cash Flow durchaus für sinnvoll.

Stay Calm And Keep Investing!

Und da mich eine Frage jetzt bereits schon mehrfach erreichte, nein ich verkaufe keine Werte aus meinem Dividendenaktiendepot und sollte es doch irgendwann zu einer Dividendenkürzung kommen, dann mache ich vorher eine ausführliche Bewertung der Umstände, die dazu führten.

Ist die Dividendenkürzung allein der Krise geschuldet und sehe ich genügend Erholungspotential, dann plane ich diesmal keinen Verkauf, obwohl eine Dividendenkürzung bei mir ja normalerweise so eine Entscheidung automatisch auslösen würde. Aber die aktuelle Situation ist doch etwas anderes und ich passe meine Kriterien daraufhin an.

Denn seien wir mal ehrlich, wer hatte beim Erstellen seiner Investmentstrategie, die ja normalerweise auch Kriterien beinhalten sollte, die einen Verkauf auslösen, ein Szenario vor Augen, wo die Staatsgewalt einen Vollstopp der Wirtschaft und des öffentlichen Lebens anweist?

Also ich war nicht so schlau!

Unabhängig von der aktuellen Situation zeigt dieser Monatsreport ja sehr schön, was der Vorteil einer Cash Flow basierten Strategie ist. Trotz des Crashs an der Börse, die Dividenden füllen weiter mein Konto und trudeln pünktlich bei mir ein.

Die Kurse an der Börse sinken, mein passiver Dividendenstrom steigt. Diesen Monat um +21,6% im Vergleich zum Vorjahr. So muss das sein.

Noch dazu habe ich im März die Marke von 10.000 EUR an Dividendeneinnahmen seit Start des Depots überschritten. Ein echter Meilenstein und ich kann mich darüber richtig freuen. Auf die nächsten 10.000, oder?

Last but not least der Dividenden-Booster zündete auch im aktuellen Monat wieder, wenn auch mit deutlich verringerter Stärke.

Im März haben immerhin 2 Unternehmen aus meinem Depot die Dividende erhöht:

- Reality Income Corp. um +0,2% (0,2325 auf 0,33 USD)

- W. P. Carey Inc. um +0,2% (1,038 auf 1,04 USD)

Bis jetzt gab es noch keine Dividendenkürzung bei mir und natürlich hoffe ich, dass dies so bleibt. Wir werden sehen.

Zukäufe im aktuellen Monat

Zuerst wurden meine Aktiensparpläne regulär ausgeführt und dadurch kamen im März weitere Anteile von Visa Inc. (V), Mastercard (MA) und Texas Instruments Inc. (TXN) ins Depot.

Alle 3 Werte sind trotz der letzten Rücksetzer noch leicht überteuert, deswegen nutze ich den Durchschnittskosteneffekt (Cost Average Effect) des Sparplanes, um mein Risiko etwas zu minimieren.

Dazu kam seit sehr langer Zeit mal wieder ein Einmalkauf. Und zwar konnte ich mir eine erste Position in Royal Dutch Shell plc (RDSB) zu unter 10,- EUR/Aktie sichern. Die Einstiegsdividendenrendite beträgt fabulöse 18%. Da wäre selbst eine Dividendenkürzung um 50% verkraftbar, aber ich glaube gar nicht, dass es dazu kommt.

Last but not least habe ich auch noch minimal bei Tanger Factory Outlet Centers Inc. (SKT) aufgestockt. Tanger ist mir ehrlich gesagt ein Rätsel. Der schlechteste Wert in meinem Depot, wenn man auf die Kursentwicklung schaut. Der Preis ist mittlerweile in Regionen, als wenn das Geschäft innerhalb der nächsten 12 Monate komplett eingestellt wird. Daran glaube ich aber nicht. Es wird spannend, dies weiter zu beobachten.

Käufe/Neuzugänge im März 2020: 1.771,58 EUR

- Mastercard Inc. :: 204,92 EUR

- Royal Dutch Shell PLC :: 1.064,40 EUR

- Tanger Factory Outlet Centers :: 196,28 EUR

- Texas Instruments Inc. :: 204,98 EUR

- Visa Inc. :: 101,00 EUR

Verkäufe/Abgänge im März 2020: n/a

Zukünftige Dividende durch Zukäufe (abzgl. Verkäufe): +230,66 EUR (bei aktuell 1,095 EUR/USD)

Bonuskäufe im März 2020: +27,51 EUR

- Alphabet Inc. :: 27,51 EUR

Wer mehr wissen möchte über das Warum & Weshalb dieser Bonuskäufe, der lese bitte den Artikel zum Thema Das Negativzinsen Experiment – Investieren auf Pump! und das passende Update Das Negativzinsen-Experiment: Ein Update nach 24 Monaten dazu.

Das Depot im Monatsvergleich

Mein Dividendenaktiendepot hatte am Ende des Monats einen Wert von 90.152,11 EUR. Das ist eine Verringerung um 12.066,93 EUR bzw. -11,8% gegenüber dem Vormonat von 102.219,04 EUR.

Es befinden sich aktuell 45 verschiedene Unternehmen im Depot. Dies ist eine Steigerung um 1, dank dem Neuzugang von Royal Dutch Shell plc (RDSB).

Die Dividendeneinnahmen über die nächsten 12 Monate werden voraussichtlich 3.067,84 EUR betragen. Das ist eine Steigerung um 147,55 EUR bzw. +5,1% im Vergleich zum letzten Monat von 2.920,29 EUR.

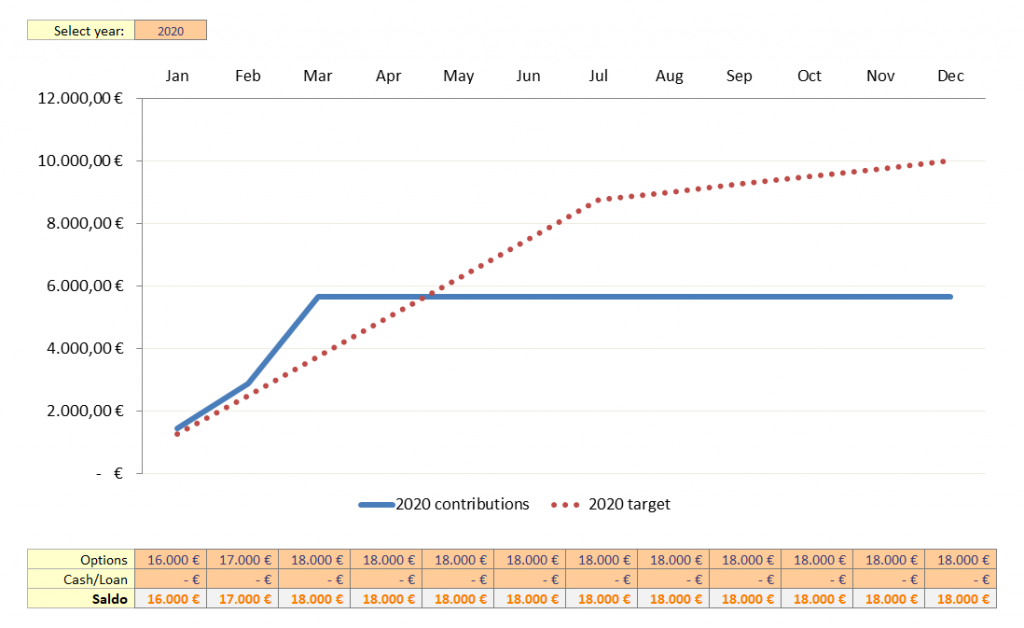

Die Zielsetzung in 2020

Mit den bereits weiter oben genannten Investitionen von in Summe 1.771 EUR und zusätzlichen 1.000 EUR, die ich auf das Optionskonto eingezahlt habe, mache ich jetzt einen großen Sprung nach vorn und liege damit weit über der eigentlich geplanten Zielmarke. Läuft!

Der Weg zur finanziellen Unabhängigkeit

Investieren muss Spaß machen, Stichwort Motivation.

Und man sollte Ziele haben, zum Beispiel die Finanzielle Freiheit durch passives Einkommen als großes übergeordnetes Ziel. Warum nicht beides verbinden?

Ich mache dazu folgendes. Ich rechne mir Just For Fun aus, wie viel Zeit mir meine Dividenden bereits erkauft haben. Dazu nehme ich einen fiktiven Stundenlohn von 12,50 EUR an.

- Stundenlohn :: 12,50 EUR

- Dividenden pro Monat :: 243,47 EUR

- Stunden weniger zu arbeiten :: 19,5 Std.

Sprich im aktuellen Monat hätte ich fast 20 Stunden bzw. fast 3 volle Tage daheim bleiben können und diese wären bereits durch mein passives Einkommen mit Dividenden finanziert. Na, wie klingen 3 Tage zusätzlicher Urlaub jeden Monat for free & forever für dich?

Das sind aufs Jahr gesehen etwas mehr 29 Tage, also fast 6 Wochen Sonderurlaub. Ein Leben lang! Und du musst dafür nie wieder einen Chef fragen oder irgendetwas extra tun. Großartig!

Vergiss alle Gründe, warum es nicht funktionieren kann.

Glaube an den einen Grund, warum es funktionieren wird.

Ein Arbeitsmonat hat durchschnittlich 21,6 Tage bzw. 173,3 Stunden. Vor diesem Hintergrund kann man auch sagen, ich habe bereits 11,2% auf dem Weg zur Finanziellen Unabhängigkeit zurückgelegt!

Wie weit bist du auf deinem Weg schon vorangekommen?

Das war es bereits schon wieder für diesen Monat.

Ich bin zufrieden, habe 243,47 EUR mehr auf dem Konto und kann mich damit beschäftigen, wie ich diese reinvestiere, um für die Zukunft weiteres passives Einkommen mit Dividenden, dem Optionshandel oder mit P2P-Investitionen zu erzeugen. Life is good!

Und wie lief dein Monat so?

Last but not least, folge mir auf Twitter, damit du keinen neuen Artikel mehr verpasst und vergiss auch nicht in die Depotübersicht zu schauen. Ich habe alle Charts und Statistiken aktualisiert für dich zum Nachlesen.

Danke fürs Lesen und wenn dir der Artikel gefallen hat, hinterlasse mir einen Kommentar und teile ihn mit deinen Freunden auf Social Media oder in deinem Lieblingsforum. Das würde mir sehr viel bedeuten. Vielen Dank!

Moin Ingo,

momentan dreht sich ja fast alles nur um den Corona-Virus und dessen Folgen. Da ist es beruhigend zu erfahren, dass in Sachen Dividende (vorerst) „business as usual“ angesagt ist.

Auch bei mir hat der März ordentlich Cash in die Kasse gespült. Ich werde aber wohl erst nächste Woche zu meinem Einkommens-Update kommen.

Aber Glückwunsch zum formidablen Preis bei Shell! Selbst ohne Dividende liegst du ja momentan schon über 50% im Plus. Wahnsinn!

Ich wünsche uns, dass der Großteil der Dividendenströme weiter fließt wie bisher.

David

Hi David!

Danke fürs Vorbeischauen.

Ja bei Shell habe ich ein sehr gutes Timing hinbekommen.

Bin halt ein FuchsWar sicher etwas Glück dabei, aber ich lag ja schon sehr lange auf der Lauer und wusste, was ich von meiner Watchlist gern kaufen würde und zu welchen Preis. Und da passte einfach alles.Bin auf deine nächsten Updates gespannt, wo dann deine letzten Zukäufe reinhauen. Das wird spannend.

Auch sicher spannend, welche Werte werden die Dividende kürzen und wie erwischt es die einzelnen Depots der Blogger. Das wird interessant zu beobachten.

CU Ingo.

Servus Ingo,

Mal wieder ein super Ergebnis – herzlichen Glückwunsch!

Könntest du vielleicht für mich näher drauf eingehen, was die Vorteile sind erst die aktuellen Positionen von Tanger mit Verlust zu schließen um diese dann neu zu kaufen? Spielt das nicht letztlich keine Rolle?

Besten Gruß und danke dir

Hi Alex!

Danke für deinen Kommentar.

Eine REIT Position mit Verlust zu schließen hat den Vorteil, dass die Verluste dem Verrechnungstopf „Sonstige“ hinzugefügt werden. Dieser Steuer-Topf wird unterjährig mit deinen Dividendeneinnahmen verrechnet und somit kannst du mehr Dividende quasi steuerfrei vereinnahmen.

Da jeder aber eine andere steuerliche Situation hat, gilt das auch bei jedem leicht anders. Also vorher unbedingt prüfen, ob so ein Vorgehen auch für einen selbst in Frage kommt oder eher doch nicht.

CU Ingo.

Hi Ingo,

Glückwunsch zu 243 € an Dividenden-Einnahmen und der satten Steigerung!! Mir gefällt besonders deine ausgewogenen Diversifizierung der März Zahler. Von blue-chips über REITs bis hin zu HighYieldern alles dabei…daran muss ich noch weiter arbeiten und zB. im Pharma Bereich besser aufgestellt sein. Mal sehen was sich die nächsten Wochen und Monate für Kaufgelegenheiten ergeben.

Mein Dividenden-Erträge im März haben mit 753,74 € einen neune Höchststand für diesen Monat erreicht, was mich gerade in diesen Zeiten besonders freut. Die Steigerungsrate zum Vorjahresmonat lag bei ca. 34%. Der April wird allerdings wieder ein traditionell schwächerer Monat.

Bei Shell hast du wirklich einen top Einstandskurs erreicht. Congrats! Unter 10€ ist schon extrem. Habe meine Position auch nochmal um 70 shares aufgestockt, aber zum Kurs von 15,64 €. Je länger der Ölpreis so weit unten bleibt, desto schwieriger wird es für Shell, aber selbst wenn sie zu einer Zahlung der Dividende über neue Aktien zurückmüssen, könnte ich damit für einen zeitlang gut leben. Es bleibt jedenfalls sehr spannend.

Was bei Tanger Factory im Moment an Kursverfall zu beobachten ist, lässt mich auch überlegen, ob evtl. jetzt value einzukaufen ist. Aber irgendwie werde ich mit dem Geschäftsmodell nicht so ganz warm. Wahrscheinlich werde ich mich für andere Werte entscheiden, die Auswahl ist ja derzeit ziemlich groß.

Ich rechne allerdings mit sukzessive weiter fallenden Kursen. Die Situation, insbesondere auch in den USA (Jobverluste etc.) ist so extrem, dass die Unternehmen im Q1 und Q2 sicher heftige Einbußen verkraften müssen und in den Quartalsberichten mitteilen. Den Boden zu treffen ist aber unmöglich, und wenn ein Medikament gefunden wird, was zB bei den schweren Fälle der Erkrankten wirklich helfen kann, wird auch an den Börsen sofort Erleichterung eintreten.

Spannende Zeiten.

Viele Grüße und bleib gesund!!

Susanne

Hi Susanne!

Danke für deinen ausführlichen Kommentar.

Eine vernünftige Diversifikation im Depot war mir von Anfang an wichtig. Ich hoffe, dass sich das jetzt in der Krise auch auszahlt und da ich auf den Cash Flow fokussiert bin natürlich vorrangig bei den Dividenden. Mal schauen, wie viele Kürzungen ich in den nächsten Monaten zu verkraften habe. Aktuell steht der Zähler noch bei 0!

Ich glaub bei Tanger ist das größte Risiko nicht die Kürzung oder Streichung der Dividende, denn bei über 30% aktuell kann man das auch bis zu einem gewissen Maße akzeptieren, wenn es danach wieder aufwärts geht. Größer schätze ich das Risiko ein, dass jemand die Firma aufkauft oder sogar Mr. Tanger himself genug auf den Tisch legt, um sie von der Börse zu nehmen.

Je nach dem, was dein Einstandskurs war, ist es dann ein gutes oder ein schlechtes Geschäft. Für die meisten wird es wohl ein sehr schlechtes Geschäft werden, sollte es dazu kommen.

Aber ich halte diese Möglichkeit auch nur für eine von ein paar Möglichkeiten. Das Thema Tanger ist sehr spannend aber auch sehr risikoreich. Vorsicht.

Ich halte meine Position, so wie sie ist.

CU Ingo.

Hi Ingo,

Glückwunsch zu den steigenden Dividendeneinnahmen! Ich hab noch nicht so ein großes Depot, aber mir macht es Spaß mich mit Unternehmen zu beschäftigen. Ich freue mich auch immer über die Anregungen deines Blogs.

Hinsichtlich Tanger Factory Outlet. Ein schneller Blick in die wirtschaftlichen Daten offenbart schon deutliche Anhaltspunkte warum die Aktie abgibt:

ca. 75% der Bilanzsumme sind Finanzschulden!!

ca. 40% des operativen Einkommens gehen für Zinsen drauf.

Die Ladengeschäftbranche war vor der Coronakrise schon angeschlagen, jetzt zumindest kurzfristig erst recht.

Den Kunden von TFO bricht aktuell der Umsatz massiv weg.

Du hast viele tolle Unternehmen im Depot, aber so eines hätte ich selbst vor der Krise nicht gekauft.

Dir weiterhin viel Erfolg!!

Christian

Hi Christian!

Danke für deinen Kommentar.

Schulden bzw. Fremdkapital bei Tanger, wie bei jedem REIT, sind völlig normal und Teil des Geschäftsmodells. Neue Immobilien werden, wie auch bei den meisten, die sich privat eine Immobilie kaufen, mit Fremdkapital finanziert.

Eine solche Schuldenquote ist also allein erstmal kein Warnzeichen. Es gibt sicher auch REITs, die hier bessere Kennzahlen aufweisen, aber Tanger hat in meinen Augen eine der besseren Bilanzen im REIT Sektor. Außerdem sind über 90% der Immobilien bei Tanger noch nicht mit einer Grundschuld beliehen. Das bedeutet, in der Not kann man dort sehr viel Fremdkapital günstig reinholen. Wobei ich ehrlich gesagt nicht weiß was günstig dann noch bedeutet, wenn die Krise länger dauert.

Tanger wird aktuell unter Buchwert gehandelt und dem Wert der Immobilien von ca. 2,5 Milliarden stehen langfristige Verbindlichkeiten von ca. 1,5 Milliarden gegenüber.

Mit den von dir genannten 40% Zinsen kann ich nicht wirklich etwas anfangen. In absoluten Werten waren es etwas über 60 Millionen in 2019, die an Zinsen gezahlt werden mussten. Der operative Gewinn lag bei 497 Millionen abzgl. 275 Million an operativen Ausgaben bleiben 222 Million über. Davon 60 Millionen Zinsen wären eine Quote von ca. 27%. Und dann blieb auch noch genug über, um die Dividende aus dem Cash Flow zu zahlen.

Übrigens sind die ersten Schulden erst im Dezember 2023 fällig. Ein interessanter Fakt.

Ich gebe dir aber mit einer Sache absolut Recht, das Geschäft war für Tanger schon vor der Krise schwierig und wird jetzt mit Sicherheit nicht einfacher. Der Umsatz für die nächsten Monate wird massiv einbrechen. Zwar haben sie genug Cash zur Hand, um selbst über 12 Monate ohne Mieteinnahmen zu überleben, noch nicht eingerechnet alle die Möglichkeiten, wo sie evtl. zusätzlich noch Ausgaben einsparen können, aber jeder Monat wo dies wirklich der Fall sein wird, wird die Situation verschärfen.

Aber hey, eine Graupe hat doch jeder im Depot 😉 …

Last but not least, ich finde Tanger auch deswegen spannend, dass ich hier gerade live miterleben kann, wie die Börse mit solch einem Wert umgeht. Ich lerne gerade extrem viel und selbst wenn dieses Investment in die Hose geht, dann war es mir allein wegen dem Lerneffekt das wert.

CU Ingo.

Hallo Ingo,

mein Depot ist nicht einmal halb so groß wie deines, dennoch konnte ich in diesem Monat ein paar Dividenden mehr verbuchen. Das wird sicher daran liegen, dass bei mir nur wenige Dividendenaristokraten zu finden sind. Dafür um so mehr Hochdividendenwerte, darunter auch viele REITs und BDCs.

Ich denke, dass du mit deinen Aktien wesentlich besser durch die Coronakrise kommen wirst als ich. Von Unternehmenspleiten, Dividendenstreichungen und -kürzungen dürfte mein Depot wesentlich stärker getroffen werden.

Allerdings ergreife ich derzeit auch die Chancen, solide Dividendenzahler ins Portfolio zu holen. Wenn nicht jetzt, wann dann?

Ich wünsche uns allen, dass wir gesundheitlich als auch finanziell gut durch diese schwierige Zeit kommen.

Viele Grüße

Mike

Hi Mike!

Danke fürs Vorbeischauen.

Ich stimme dir zu, jetzt ist die Gelegenheit, solide Dividendenzahler zu einer attraktiven Dividendenrendite ins Depot zu holen. Man muß nur Geduld haben. So warte ich z.b. auf Coca-Cola, dass die noch weiter runterkommen oder alternativ PepsiCo. Und so habe ich einige Werte auf der Watchlist, die ich aktuell sehr genau beobachte.

Die große Frage aber, die über allem schwebt, wie lange wird diese Krise andauern und wann schlägt man am besten zu? Ein Königreich für den richtigen Einstiegszeitpunkt 🙂 …

CU Ingo.

Hallo Ingo,

herzlichen Glückwunsch zu Shell, kann ich da nur sagen. Ich selbst habe bei 11,50 Euro zugeschlagen und konnte dadurch meinen Einstandskurs ordentlich verringern. Auch schön, dass die Dividenden weiter bezahlt werden, zumindest noch 😉

Mir gefällt die Beschreibung mit dem Stundenlohn….das motiviert unheimlich. Sehr gute Idee.

Weiterhin viel Erfolg und das wichtigste, bleib gesund!

Grüße Chris

Hi Chris!

Danke für deinen Kommentar.

Sehr guter Kauf bei Shell. Selbst wenn es da eine Kürzung geben sollte, ist die Dividende immer noch attraktiv. Ich gehe aber zum Zeitpunkt heute nicht davon aus, dass Shell eine Kürzung vornimmt. Dafür müsste der Ölpreis schon mehrere Monate in diesem Bereich bleiben und das kann ich mir nur schwer vorstellen.

CU Ingo.

Hi Ingo,

sehr schöne Steigerung zum Vorjahr.

Mit deiner Aussage zur Risikostreuung im Depot hast du absolut recht. Bei mir tummelt sich ein nennenswerter Bestand an BDCs und ein noch größerer Anteil an REITs. Entsprechend fällt mein Kursverlutst deutlich höher aus, als die gängigen Indizes verloren haben. Aber gut, das passiert eben, wenn man mehr Risiko fährt. Bis jetzt bin ich noch entspannt.

Bei Shell habe ich auch nachgelegt, deinen Treffer beim Tiefpunkt habe ich aber nicht geschafft. Ich gehe momentan auch davon aus, dass hier keine Dividendenkürzung erfolgt.

Grüße,

Ben

Hi Ben!

Danke fürs Vorbeischauen.

Mein Depot hat ja auch leicht unterhalb des breiten Markts abgeschnitten, wohl wegen dem recht hohen REIT Anteil. Aber das wird wieder, da mache ich mir wenige Sorgen.

Und Shell wird uns viel Freude bringen, da bin ich mir auch relativ sicher 😉 …

CU Ingo.

Hey Ingo

Bei Shell hast wirklich Dusel gehabt! Ich hab sie auch nachgekauft bei 12,40, allerdings liegt da mein gesamter EK bei knapp 20! Aber das ist für mich ok! Ich glaube Stand heute auch nicht an eine Kürzung der Dividende! We will see.

Als Coca-Cola unter 35€ zu haben war, musste ich einfach zuschlagen, da ich diese Marke schon lange im Depot haben wollte, neben Pepsico, die ich schon lange besitze!

Ich habe immer gerne die beiden Topkonzerne einer Branche im Depot!

Dazu hab ich endlich bei 126€ Microsoft kaufen können, auf die ich ebenfalls schon sehr lange spekuliere! Ob es am Ende günstig war , die Zeit wird es zeigen!

Wünsche dir weiter gute Geschäfte und Gesundheit….

Hi Claudio!

Danke fürs Vorbeischauen.

Glückwunsch zu Coca-Cola für unter 35,- EUR. Wäre der der Kurs dort ein wenig geblieben, hätte ich auch zugeschlagen. Naja, nun muss ich weiter abwarten. Kein Problem.

Microsoft ist wohl fast immer ein Kauf wert und schon recht zu den aktuellen Kursen. Sehr gut.

CU Ingo.

Hallo Ingo,

Gratulation zu deinen weiter ansteigenden, monatlichen Dividenden.

Ich habe im Januar und März ebenfalls im Bereich 250€ reinkommen sehen.

Das waren sehr schöne, günstige Investments zuletzt im Rahmen der doch eher bitteren, aktuellen Krise.

Ich bin guter Dinge, dass in absehbarer Zeit die Welt wieder aktiver wird und die gebeutelten Unternehmen wieder

gutes Geld verdienen, das würde mich grundsätzlich und auch als Investor freuen.

Ach, wäre da nicht diese unglückliche, viel zu früh greifende Kapitalertragsteuer, ich könnte mich noch ein wenig mehr über steigende Einnahmen freuen und Pläne schmieden.

Naja, da müssen wir wohl durch.

Viel Erfolg weiterhin.

Michael

Hi Michael!

Danke für deinen Kommentar.

Ist schon schön zu sehen, wenn die Dividende reinkommt, obwohl der Markt auf Tauchstation geht.

Das beruhigt und gibt neues Kapital zum Investieren. Sehr schön 🙂 !

Und ja, ich bin auch fest davon überzeugt, dass die guten Unternehmen schnell wieder auf Kurs sein und schönes Geld verdienen werden.

Dir auch viel Erfolg und frohe Ostern wünsche ich!

CU Ingo.

Hi Ingo,

gibt es denn eine Übersicht, welche Aktien du mit Sparplan kaufst? Der Link zu dem Wertpapiersparplan in deinem Beitrag geht leider auf den allgemeinen Beitrag im 2018. Entschuldige, falls das schon irgendwo explizit steht.

Viele Grüße und vielen Dank, ich lerne sehr viel in deinem Blog!

Hi Johnny!

Danke für deine Frage.

Nein, leider gibt es keine separate Übersicht, welche Aktien ich gerade im Sparplan kaufe. Ich erwähne es aber jeden Monat hier in den Updates, was ich gekauft habe. In der Regel ist dann auch ein Kommentar dabei, aus dem sich ableiten lässt, ob der Sparplan weiterläuft oder demnächst ausläuft, wie z.b. bei Microsoft letztens passiert.

Vielleicht überlege ich mir aber noch einen Weg, wie ich die aktuellen Sparpläne evtl. in der Depotübersicht mit anzeigen kann. Mal schauen.

CU Ingo.

Hallo Ingo,

HERZLICHEN GLÜCKWUNSCH zu deinen Einnahmen .. werde hier häufiger vorbeischauen …von deutschen Aktien hältst du wohl nicht viel …

Schöne Grüße

Uwe

Hi Uwe!

Danke für deinen Kommentar.

Naja ich habe die Allianz im Depot 🙂 …

Bei deutschen Werten stört mich die jährliche Ausschüttung und das die meisten Unternehmen gar keine Dividendenpolitik haben und/oder diese nicht kommunizieren.

Interessant finde ich evtl. noch Fresenius, Fuchs Petrolub, Krones oder Gerresheimer.

CU Ingo.