Dies ist mein Lieblingsartikel auf dem Blog, mein monatliches passives Einkommen mit Dividenden. Es gibt halt nichts besseres, als seinen Cash Flow durch Dividenden zu betrachten und im Jahr-zu-Jahr Vergleich wachsen zu sehen. Und man muss nichts weiter dafür tun, als früh aufzuwachen und die Dividenden einzusammeln.

Das Geld kommt von allein zu dir!

Nun gut, ganz allein nicht. Du musst dich immerhin zu Anfangs für ein solides Unternehmen entscheiden und dann dein Kapital investieren. Mein jetziges Ich ist dem 2014er Ich sehr dankbar, dass es sich damals dafür entschieden hat, diesen Weg zu gehen und konsequent über den Zeitraum der letzten Jahre Dividendenaktien zu kaufen.

Wege entstehen dadurch, dass man sie geht.

– Franz Kafka –

Jede Reise beginnt mit dem ersten Schritt, dem ersten Kauf. Und dann dem zweiten Kauf, dann dem dritten Kauf … und du hältst an deiner Strategie fest, um dann Monat für Monat deine immer weiter wachsenden Dividenden zu kassieren.

Nichts ist angenehmer, als am Morgen aufzuwachen und mehr Geld auf dem Konto zu haben, als noch am Abend zuvor. Einfach Leben und Spaß haben!

Bist du dabei?

Ein weiterer Monat, ein weiterer Schritt in Richtung finanzielle Freiheit!

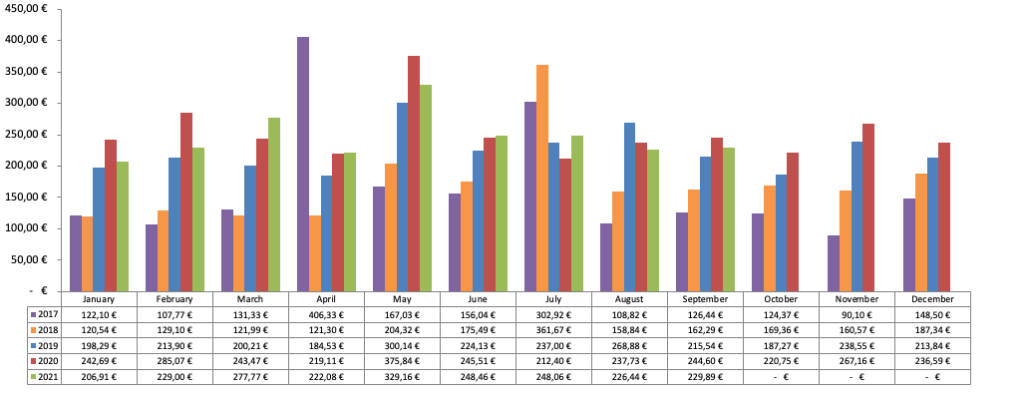

Dividendeneinnahmen im September 2021: 229,89 EUR

Folgende 18 Unternehmen lieferten pünktlich ab:

- Johnson & Johnson :: 28,02 EUR

- Intl Business Machines Corp. :: 21,62 EUR

- T. Rowe Price Group Inc. :: 20,63 EUR

- Exxon Mobil Corp. :: 16,38 EUR

- Microsoft Corp. :: 15,79 EUR

- Gilead Sciences Inc. :: 14,92 EUR

- Unilever PLC :: 14,65 EUR

- Walgreens Boots Alliance Inc. :: 11,99 EUR

- Broadcom Inc. :: 11,48 EUR

- McDonalds Corp. :: 11,32 EUR

- 3M Company :: 11,20 EUR

- Chevron Corp. :: 10,09 EUR

- Duke Energy Corp. :: 9,33 EUR

- PepsiCo Inc. :: 8,92 EUR

- Blackrock Inc. :: 7,85 EUR

- Realty Income Corp. :: 6,80 EUR

- Main Street Capital Corp. :: 5,67 EUR

- Visa Inc. :: 3,23 EUR

Einnahmen im September 2020: 244,60 EUR

Einnahmen im September 2021: 229,89 EUR

Jahr-zu-Jahr Steigerung (YoY, Year over year): -6,0%

2021er Dividenden bis jetzt (YTD, Year to date): 2.217,77 EUR (246,42 EUR/Monat)

Alle Dividenden seit Beginn (All-time income): 14.657,70 EUR

Gedanken zum aktuellen Monat

Argh! Schon wieder ein Monat mit weniger Dividenden (-6%) als letztes Jahr zum gleichen Zeitpunkt? Jip!

Dank der weiterhin voll zulangenden KAP reichte es wieder nicht für eine positive oder zumindest ausgeglichene Bilanz im Vergleich zum Vorjahr. Aber immerhin langte es gerade noch für meine persönlichen Quartalszahlen in Q3 in Summe für ein kleine Plus von 1%.

Ich feiere dann mal die +1%, bevor mich in Q4 die Wirklichkeit vollends überrollt. 😉

Die Durststrecke wird wohl noch ein wenig anhalten, aber irgendwann wird es auch wieder aufwärts gehen. Dazu beitragen werden die Dividendenerhöhungen und das frische Kapital, welches ich monatlich in den Markt bringe. Es ist zwar nicht viel, aber jeder Euro hilft. Dazu weiter unten noch etwas mehr.

Stay calm and keep investing!

Davon abgesehen machte der September seinem Namen als „schlechtester Börsenmonat des Jahres“ aller Ehre und die Märkte notierten am Ende so schlecht, wie seit dem Flash Crash im März 2020 nicht mehr, bezogen auf die Monatsperformance des S&P500, Dow Jones & Nasdaq.

Auch mein Depot musste einen Verlust von 4% bzw. 5.508,80 EUR hinnehmen. Das ist aber überhaupt kein Problem, denn das sind nur Buchverluste. Solange sich am Cash Flow meiner Dividenden nichts ändert, ist alles in Ordnung.

Im Gegenteil, fallende Kurse schaffen vielleicht mal wieder eine Situation, wo die ein oder andere Aktie günstig sein könnte. 4% Rabatt ist zwar nicht viel, aber immerhin. Schauen wir mal, ob es im Oktober weiter nach unten geht und das rabattierte Angebot vielleicht noch etwas attraktiver wird.

Dann gab es noch erste Information zum geplanten Kyndryl Spin Off (das gesamte Geschäft rund um Managed Infrastructure Services) bei IBM. Alles noch recht oberflächlich, aber interessant war zu hören, dass die Dividende in Summe nicht niedriger ausfallen soll, als jetzt aktuell. Sprich IBM wird darauf einwirken, dass das neue Unternehmen Kyndryl (was’n Name) von Anfang an eine Dividende zahlt.

Das finde ich grundsätzlich erstmal toll, aber ich muss das weiter beobachten und entscheide später, wie ich letztendlich vorgehen werde. Noch ist mir das alles etwas zu vage.

Last but not least, die wichtigste News des Monats war aber, dass McDonald’s in den USA den McRib für eine begrenzte Zeit zurück auf das Tagesmenü bringt.

Herzlichen Glückwunsch an alle Aktionäre. Also wenn McDonald’s jetzt nicht mindest Tenbagger Potential hat, dann weiß ich echt nicht mehr weiter. 😀

Der Dividendenbooster

Im abgelaufenen Monat brannte der Dividendenbooster endlich mal wieder ein richtiges Feuerwerk ab.

Im September haben 8 meiner Unternehmen die Dividende erhöht:

- STORE Capital Corp. (STOR) um +6,9% (0,36 auf 0,385 USD)

- Microsoft Corp. (MSFT) um +10,7% (0,56 auf 0,62 USD)

- Realty Income Corp. (O) um +0,2% (0,2355 auf 0,236 USD)

- Philip Morris International Inc. (PM) um +4,2% (1,20 auf 1,25 USD)

- Texas Instruments Inc. (TXN) um +12,7% (1,02 auf 1,15 USD)

- W. P. Carey Inc. (WPC) um +0,2% (1,05 auf 1,052 USD)

- McDonald’s Corp. (MCD) um +7,0% (1,29 auf 1,38 USD)

- Starbucks Corp. (SBUX) um +8,9% (0,45 auf 0,49 USD)

Im Schnitt gab es hier Steigerungen von +6,4% zu verzeichnen. Das ist sehr nah an meinem Ziel von +7%. Sehr gut!

Zweistellig waren wie erwartet Microsoft & Texas Instruments dabei.

Bei Starbucks reichte es dieses Jahr dagegen nicht für eine zweistellige Steigerung, aber mit +8,9% lag man nur knapp daneben.

Ähnlich gut waren auch McDonald’s & STORE Capital mit +7,0% respektive +6,9%. Speziell bei letzteren war ich mir nicht sicher, wie gut es werden könnte.

Im Jahr 2021 haben somit zum Stand heute 32 meiner 42 Unternehmen im Depot mindestens eine Dividendensteigerung angekündigt. Der Durchschnitt der Erhöhungen liegt bei +5,7%.

Insgesamt ist das ein tolles Ergebnis und zeigt wieder einmal eindrucksvoll die Kraft und Idee hinter der Dividendenstrategie gepaart mit nachhaltigen Wachstum.

Mal schauen, was mit den restlichen 10 Unternehmen bis zum Jahresende noch geht.

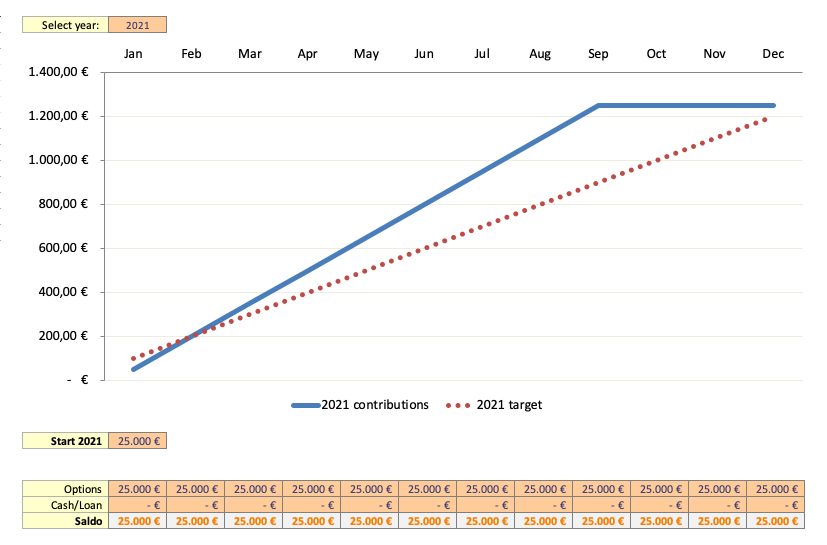

Zukäufe und Zielsetzung 2021

Im September wurde wieder planmäßig der Aktiensparplan auf Microsoft und Unilever ausgeführt. Einzelkäufe gab es keine.

Somit kamen diesen Monat erneut 150,- EUR frisches Kapital ins Depot. Mehr ist momentan leider nicht drin, aber damit kann ich temporär sehr gut leben. Kein Problem!

Käufe/Neuzugänge im September 2021: 149,96 EUR

- Microsoft Corp. :: 50,00 EUR

- Unilever PLC :: 99,96 EUR

Verkäufe/Abgänge im September 2021: n/a

Zukünftige Dividende durch Zukäufe (abzgl. Verkäufe): 3,49 EUR (bei EUR/USD von 1,159)

Das Depot im Monatsvergleich

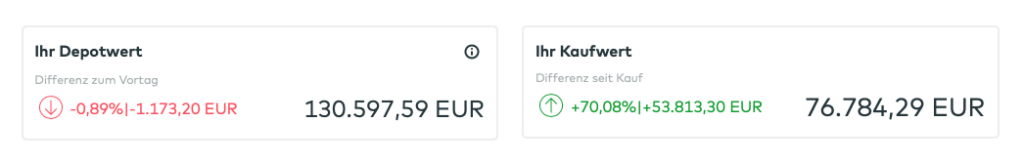

Mein Dividendenaktiendepot hatte am Ende des Monats einen Wert von 130.597,59 EUR. Das ist ein Anstieg um 5.508,80 EUR bzw. -4,0% gegenüber dem Vormonat von 136.106,39 EUR.

Es befinden sich aktuell 42 verschiedene Unternehmen im Depot. Das ist die gleiche Anzahl wie im letzten Monat.

Die Dividendeneinnahmen über die nächsten 12 Monate werden voraussichtlich 2.853,83 EUR betragen. Das ist ein Anstieg um 76,58 EUR bzw. +2,7% im Vergleich zum letzten Monat von 2.930,41 EUR.

Der Weg zur finanziellen Unabhängigkeit

Investieren muss Spaß machen, Stichwort Motivation.

Und man sollte Ziele haben, zum Beispiel die Finanzielle Freiheit durch passives Einkommen als großes übergeordnetes Ziel. Warum nicht beides verbinden?

Ich mache dazu folgendes. Ich rechne mir Just For Fun aus, wie viel Zeit mir meine Dividenden bereits erkauft haben. Dazu nehme ich einen fiktiven Stundenlohn von 12,50 EUR an.

- Stundenlohn :: 12,50 EUR

- Dividenden pro Monat :: 229,89 EUR

- Stunden weniger zu arbeiten :: 18,4 Std.

Sprich im aktuellen Monat hätte ich 18 Stunden bzw. fast 2,5 Tage daheim bleiben können und diese wären bereits durch mein passives Einkommen mit Dividenden finanziert. Na, wie klingen 2,5 Tage zusätzlicher Urlaub jeden Monat for free & forever für dich?

Das sind aufs Jahr gesehen 27 Tage und somit 5,5 Wochen Sonderurlaub. Ein Leben lang!

Und du musst dafür nie wieder irgendeinen Chef um Erlaubnis fragen oder vorher Überstunden schieben. Großartig!

Vergiss alle Gründe, warum es nicht funktionieren kann.

Glaube an den einen Grund, warum es funktionieren wird.

Ein Arbeitsmonat hat durchschnittlich 21,6 Tage bzw. 173,3 Stunden. Vor diesem Hintergrund kann man auch sagen, ich habe bereits 10,6% auf dem Weg zur Finanziellen Unabhängigkeit zurückgelegt!

Wie weit bist du auf deinem Weg schon vorangekommen?

Das war es bereits schon wieder für diesen Monat.

Ich bin zufrieden, habe 229,89 EUR mehr auf dem Konto und kann mich damit beschäftigen, wie ich diese reinvestiere, um für die Zukunft weiteres passives Einkommen mit Dividenden, dem Optionshandel oder mit Krypto Lending zu erzeugen. Life is good!

Und wie lief dein Monat so?

Last but not least, folge mir auch auf Twitter, damit du keinen neuen Artikel mehr verpasst und vergiss nicht in die Depotübersicht zu schauen. Ich habe alle Charts und Statistiken aktualisiert für dich zum Nachlesen.

Danke fürs Lesen und wenn dir der Artikel gefallen hat, hinterlasse mir einen Kommentar und teile ihn mit deinen Freunden auf Social Media oder in deinem Lieblingsforum. Das würde mir sehr viel bedeuten. Vielen Dank!

Hallo Ingo,

nun gut, nächstes Jahr geht es wieder aufwärts, Da die Steuern wahrscheinlich nur noch geringfügig früher losgehen. Da muss man durch.

Der Markt ist zwar etwas zurück gegangen, aber da ist durchaus noch Potential weiter nach unten. Das ist doch gar nicht so schlecht, bekommt man mehr Geld für die Aktien.

Was die Dividenden betrifft, wird man momentan doch geradezu verwöhnt. Schau dir mal deine Dividendenerhöhungen an und vergleiche die mit dem Vorjahresmonat.

Ich hatte einen sehr guten September, vor allem weil BHP Billiton eine riesige Dividende von 4 $ anstelle der 2,x$ ausgezahlt hat. Das damalige Spin-Off South42 zieht im Oktober nach, aber da habe ich nicht so viele Aktien. Trotzdem zusätzliches Geld. Dazu noch außerordentliche Cash-Dividende von 3$/Aktie von PJT Partners, die sonst nur Mickerdividenden ausschütten (war ein Spin-Off von Blackstone) und noch eine weitere außerordentliche Dividende von Weyerhaeuser (Holz) mit 0,50 $/Aktie. Wobei das ein Ausgleich der halbierten Dividende in 2021 ist. Und noch ein Spin Off von International Paper. Ganz schön viel los. Und was die Steigerungen von Dividenden betrifft, war dieses Jahr als Ausgleich für 2020 sehr stark.

Du bist doch auf einen sehr guten Weg. Der Buchwert von 100k ist jetzt weit überschritten und Monate mit einem rückläufigen Buchwert nach der Rallye keine Überraschung. Der Markt muss auch mal ein bisschen durchschnaufen. Gönnen wir es ihm.

Grüße Oliver

Hi Oliver!

Danke fürs Vorbeischauen.

Ich bin ob der sehr guten Dividendenerhöhungen für nächstes Jahr optimistisch gestimmt, dass allein diese dafür sorgen werden, dass es mehr wird als dieses Jahr.

Und ein wenig frisches Kpaital kommt ja durch die Sparpläne auch noch dazu. Das wird schon.

Ui … da gab es bei dir aber einen ordentlichen Cash Flow on top durch die Sonderausschüttungen. Sehr gut! Das macht Spaß. 🙂

CU Ingo.

Der Fokus auf Dividenden hat mich noch nie überzeugt. Auf den ersten Blick erscheint diese Strategie sehr attraktiv. Was kann es schöneres geben, als sein Geld so „offensichtlich“ für sich arbeiten zu lassen. Jeden Monat sieht man es ja mit eignen Augen, wie sich das Geld vermehrt.

Aber insbesondere seit dem letzten Jahrzehnt hinkt die Dividendenstrategie einer einfach Buy&Hold Strategie im MSCI World deutlich hinterher?! Mich würde diese Strategie erst dann überzeugen, wenn am Ende auch mehr Rendite rausspringt. Aber ich denke, dieses Argument kennst du zu genüge.

Kenne aber deinen Blog noch nicht gut genug. Hast du schon mal deine Rendite mit einem Benchmark verglichen?

Hi Harald!

Danke fürs Vorbeischauen.

Ja und Kryptos haben den MSCI World deutlich ausperformt. 😉

Was ich sagen will, es gibt da draussen immer irgendjemanden oder irgendetwas, der bzw. das besser ist als das, was du gerade geschafft hast. Und solche Vergleiche machen nachweislich unglücklich.

Nicht umsonst sagte der dänische Philospoh Søren Aabye Kierkegaard es so treffend: Das Vergleichen ist das Ende des Glücks und der Anfang der Unzufriedenheit.

Genau aus diesem Grund vergleiche ich mich schon seit vielen Jahren nicht, außer gegen mein eigenes früheres Ich. Deswegen wirst du hier auch keine Vergleiche zu anderen Depots oder Indizes finden, außer vielleicht ein paar spaßig gemeinte „ich habe 12 Cent mehr Dividende bekommen als du“ Sprüche.

Oookay, im Detail kommt es vielleicht doch mal zu dem ein oder anderen Benchmarkvergleich, das ergibt sich dann aber aus dem jeweiligen Artikel, warum und weshalb es an der Stelle vielleicht doch sinnvoll war. Das sind aber die absoluten Ausnahmen.

Das Ziel mit dem Dividendenaktiendepot ist einen nachhaltig steigenden Cash Flow aufzubauen. Und das erreiche ich und deswegen bin ich damit auch sehr zufrieden.

Die Seite heißt übrigens nicht umsonst Mission-Cashflow. 😉

Ganz wichtig, ich möchte niemanden bekehren oder behaupte, dass die Dividendenstrategie allen anderen überlegen ist. Ich zeige nur auf, wie ich mir ein Fundament (aka Cash Flow) für ein selbstbestimmtes Leben aufbaue und argumentiere dabei selbstverständlich mit den Vorzügen meiner Strategie, nenne aber in der Regel auch deutlich die Nachteile.

Jeder muss die Strategie finden, die zu einem selbst passt. Wenn das der MSCI World als ETF ist, dann go for it!

CU Ingo.

Hallo Ingo,

ich sehe den MSCI World nicht als Vergleichsmaßstab mit einer anderen Person, sondern als Vergleichsmaß zur Beurteilung der eigenen Investmententscheidungen. Woran soll man sonst messen, wie gut man war. Und da du Dividenden schätzt und in Aktien investierst, sind Kryptos sicherlich nicht der richtige Maßstab, aber auch nicht der MSCI World. Schätze mal, dass dann der MSCI World High Dividend Yield passen könnte.

https://www.msci.com/documents/10199/74fe7e16-759e-405c-96aa-8350623fae65

Ich bin aber auch bei dir, dass sich mit anderen Personen vergleichen eher unzufrieden machen kann. Den Vergleich mit einem passiven Index sehe ich da anders. In diesem Fall vergleicht man sich ja mit nichts tun oder selber aktiv investieren.

Und selbst falls man dabei schlechter abschneidet als der Index, kann man ja trotzdem beim aktiven Investieren bleiben, doch man weiß zumindest, wo man steht und die Hoffnung stirbt bekanntlich zuletzt.

Ja, deine Seite heißt Mission-Cashflow, doch unter Cashflow habe ich nie einfach nur Dividendeneinnahmen verstanden. Die Dividende wird aus dem Cashflow des Unternehmens generiert. Wird der Cashflow im Unternehmen belassen, so steigert das in der Regel den Wert des Unternehmens und damit auch den Kurs.

Und ob du dir nun einen eigenen „Cashflow“ generierst, in dem du nur in Dividendenausschütter investierst oder regelmäßig Aktienanteil von Nichtausschüttern verkaufst, um Einnahmen zu generieren, macht aus meiner Sicht keinen Unterschied. Es macht dich aber freier in deiner Aktienauswahl

Ich weiß, dass in der Regel ein Dividendenjäger wahrscheinlich nicht in Berkshire Hathaway investieren würde, da Buffet sich gegen die Ausschüttung einer Dividende entschieden hat. Das Berkshire einen sehr guten Cashflow hat und in Geld schwimmt, steht aber völlig außer Frage.

Ich glaube kaum, dass es deine Leser stören würde, wenn du deinen Cash Flow aus dem Verkauf von Aktienanteilen generierst. . So habe ich es zumindest vor, wobei ich ein reiner ETF Investor bin. Trotzdem verstehe ich deine Bedenken. Viele Dividendeninvestoren betreiben das ja fast schon religiös und könnten sich von deiner Seite abwenden.

Und ich schreibe das hier nur, weil ich mit deinem Wunsch nach finanzieller Freiheit sympathisieren; und wie du Wege suche, wie ich dort lieber früher als später ankommen kann.

Ich bin deshalb auch völlig offen für überzeugende „Bekehrungen“.

Ich habe so viele finanzielle Fehlentscheidungen getroffen, sodass ich sehr dankbar dafür bin, dass es Blogs, wie deinen gibt. Du machst einen Heiden guten Job hier. Ich kann dir nur hohen Respekt dafür zollen, was du hier die letzten Jahre für dich aufgebaut hast.

Hi Harald!

Alles korrekt, was du sagst. Ich glaub damit ist das Thema erschöpfend erörtert wurden. 🙂

Das Gute an der Börse im Allgmeinen und auf dem Weg zur finanziellen Freiheit im Spezielles ist, dass es verschiedene Wege dahin gibt und jeder den Weg gehen kann, der für ihn am besten geeignet ist.

CU Ingo.

Hallo Harald,

ich wollte dir auch ein paar Worte schreiben,weil dich das Thema treibt. Dabei habe ich nicht die Absicht, irgendjemanden von irgendetwas zu überzeugen, weil ich das als falsch betrachte.

Für mich war das wichtigste, was ich mit meinem Investieren erreichen möchte. Das nächste, wie ich es erreichen kann. Was ist meine Risikotoleranz und welche Arten der Anlage liegen mir persönlich am besten. Mir ist bewusst, dass es andere Anlagen als Aktien gibt und das dort Leute erfolgreicher als ich agieren. Das gleiche im Aktienmarkt: Es wird immer erfolgreichere Leute geben als ich es bin. Ist das wichtig für mich? Nein. Das einzige was zählt ist die Zielerreichung und das ich mich auf dem Weg dahin nicht zum Sklaven des Geldes bzw. sparens mache.

Danach ist nur noch wichtig anzufangen. Und ggf. Dinge zu korrigieren, wenn es nicht so läuft, wie man es möchte. Fehler bleiben nicht aus. Du kannst deine Ziele mit ETFs genauso gut erreichen. Oder mit Immobilien, Kryptowöhrungen, Whisky, Kunst oder was auch immer dir vorschwebt. Ingo schreibt über Dividendenauszahler.

Meine Strategie ist leicht unterschiedlich, ich habe auch Werte ohne Dividendenauszahlungen im Depot. Wobei einige Werte mittlerweile Dividendenzahler geworden sind. Trotzdem hatte ich auch das Ziel, mit Auszahlungen meine Einnahmen abdecken zu können und das habe ich vor drei Jahren geschafft. Ehrlich gesagt ist die Erreichung etwas, was ich jedem empfehlen kann. Man ist unabhängig und entscheidet selbst über sein Leben, ohne viele Kompromisse eingehen zu müssen. Man darf nur nicht den Fehler machen, weiter zu versuchen, immer mehr zu horten. Mittlerweile ist es so, dass meine Auszahlungen trotz dem Coronaknick eine Ecke über 100% liegen. Ich bin sogar so frei zu sagen, dass man danach nach Merkel-Manier eigentlich nur noch das vorhandene verwalten muss.

Da ich aber an meinen Beschäftigungen Freude habe und nicht der beständig große Weltreisende werden muss, lege ich meine Überschüsse weiter an. Wobei das mehr ein Spaßfaktor ist und nicht mehr die Notwendigkeit.

Zu Vergleichen hat Ingo richtiges geschrieben. Vergleich macht unglücklich und bringt dich deinen persönlichen Zielen nicht näher. Trotzdem wollte ich wissen, wie ich z.B. zu einem thesaurierenden Welt-ETF von Blackrock abschneide. Den habe ich fast immer ganz locker geschlagen, wenn auch nicht zu 100% in jedem Jahr. Die Abstände sind vielleicht im Schnitt 2% über die letzten 8 Jahre besser gewesen, also nicht viel. Zudem vergleicht einer meiner Depotbanken (Lynx) mein Depot mit drei anderen Indizes. Dort bin ich recht häufig guter zweiter, stört mich aber nicht. Weil es nicht relevant zu meinen Zielen ist.

Heute habe ich nur noch das Ziel, den Status aufrecht zu erhalten. Ich gehe dazu über, immer mehr Geld für Projekte zu spenden, die ich persönlich interessant oder gut finde.Investieren sollte nicht zum Selbstzweck ausarten, daher sollte man seine Möglichkeiten verwenden, um damit schöne und sinnvolle Dinge zu unterstützen. Vom Investor zum Mäzen.Wenn man es möchte.

Sieh also die ganze Investierei nicht streng und dogmatisch. Da Du es anscheinend schon länger machst, weißt Du sicher, worauf es ankommt: Stur und stetig investieren, bis das Du da bist, wo Du sein möchtest. Und das möglichst mit deinenm Lieblingsinvestment.

Grüße Oliver .

Hi Oliver!

Danke für deine Meinung zu dem Thema und volle Zustimmung meinerseits.

CU Ingo.

Hallo Oliver,

danke für dein Feedback.

Ich kann deinem Ansatz nur zustimmen, dass „Wie“ und in „Was“ man investiert, zu einem passen muss, zumindest am Anfang, denn den größten Fehler sehe ich inzwischen darin, nicht zu investieren.

Doch gleich mit etwas anzufangen, von dem man keine Ahnung hat und was nicht zu einem passt, kann eher ins Verderben führen als zum finanziellen Glück.

Das Problem bei mir war aber, dass ich aus einer Arbeiterfamilie kommen und eigentlich nur das Wissen vorhanden war, wie man sein Geld bei der Bank für Zinsen hinterlegen kann. Das hat ja auch sehr lange funktioniert und damit war mein Vater sogar eine viel besserer Investor als ich, doch seit langem funktioniert diese Strategie ja nicht mehr.

Was will ich damit sagen, bei vielen in Deutschland fehlt die finanzielle Bildung, die in der Schule nicht gelehrt wird (und vielleicht auch dort nicht hingehört) und falls sie im Elternhaus nicht vorhanden ist, ist es sehr schwer, diese ohne große Unterstützung sich selber anzueignen.

Und das Lehrgeld, was viele in Deutschland nun zahlen, geht deshalb in die Milliarden, z. B. weil das Geld einfach auf einem Girokonto liegen bleibt. Selbst unser Finanzminister und zukünftige Kanzler macht das ja so.

Ich freue mich sehr darüber, dass du inzwischen finanzielle unabhängig bist bzw. alle deine Kosten durch deine Dividenden und Auszahlungen abdecken kannst. Das gibt mir die Zuversicht, dass ich es auch schaffen kann. Dazu spricht der Vergleich mit den Benchmarks dafür, dass du ein sehr gutes Händchen für Investments die letzten Jahre hattest.

Und ja, bei mir ist es ähnlich, wie bei dir. Mich interessiert es nicht, wer besser ist als ich, sondern dass ich diese Unabhängigkeit genießen kann und die Wahl für Kompromisse habe und nicht den Zwang.

Aber ohne Benchmarks kann es einem sonst so gehen, wie einem Freund von mir, der seit 21 Jahren in eine fondgebundene Lebensversicherung eingezahlt hat und seine Performance nie verglichen hat. Erst der Vergleich mit dem MSCI World hat Ihm die Augen geöffnet, welche Underperformance er die letzten Jahrzehnte gemacht hat. Wir gehen davon aus, dass er „nur“ einen Inflationsausgleich erzielt hat, aber ca. 2-3x seines Investitionskapitals verpasst hat.

Er hat nun die Aktienfonds ausgetaucht und ist nun glücklich mit seiner Auswahl als auch mit seiner Performance.

Danke nochmals für die Rückmeldung und weiterhin allen viel Erfolg beim Investieren.

Grüße, Harald

Ich war noch nie ein Freund von IBM, aber das neue Spin Off würde ich schon allein des Namens wegen nicht kaufen.

Wahrscheinlich hat ein 200-köpfiges Expertenteam in monatelanger Recherchearbeit den flüssig von den Lippen kommenden Namen kreiert und sich dafür gut bezahlen lassen.

Bei mir minus 3,4% im September – wahrscheinlich muss der Markt einfach mal wieder Luft holen. Jedenfalls liegen die Dividenden auf Jahressicht 5% im Plus.

Hi Gerry!

Danke fürs Vorbeischauen.

Ja der Name ist etwas seltsam. Ich wäre gern dabei gewesen, als das ausdiskutiert wurde. 😀

Und ich finde auch, dass der Markt mal eine kleine Verschnaufpause verdient hat. Luft holen für die Jahresendrally! 😉

CU Ingo.

Hallo Ingo,

Glückwunsch zu 229€ an Dividenden Einnahmen im September! – Wenn ich mir deine 18 Zahler im Sep. anschaue, sieht man wie gut du diversifiziert bist, wirklich eine top Portfolio Zusammenstellung.

Was IBM angeht, habe ich mich entschieden vor dem Spin Off noch einen kleinen Nachkauf (auf jetzt insgesamt 85 Anteile) zu tätigen, da ich das Kurs-Niveau um 115€ sehr attraktiv finde. Bin natürlich auch gespannt, wie sich die Details zum Ende des Q4 herausstellen. Wahrscheinlich werde ich die dann eingebuchten Kyndryl Anteile verkaufen und in IBM umschichten, aber wie du sagst, noch fehlen ausreichend Informationen. Langfristig glaube ich dass IBM im Bereich Hybrid Cloud, Künstliche Intelligenz und Quantencomputing gut aufgestellt ist und für Income Investoren eine der eher wenigen Alternativen im Tech-Sektor darstellt.

Die Dividenden Einnahmen im September 2021 haben mit 842,01 € einen neuen Rekord für diesen Monat erreicht, womit ich natürlich mehr als zufrieden bin. Wird auf jeden Fall zeitnah re-investiert :-).

Auf der Kaufliste stehen aktuell u.a. Verizon, Prudential Financial, W.P. Carey, Medical Properties Trust, Deutsche Telekom, BASF, Munich Re, Allianz und Pfizer.

Wünsche Dir noch einen schönen Rest-Sonntag,

Viele Grüße,

Susanne

Hi Susanne!

Danke fürs Vorbeischauen.

Mit 42 Werten im Depot fühle ich mich recht wohl, aber ich hätte auch nichts gegen noch mehr Zahltage im Jahr. 😉

Ich warte bei IBM noch weiter ab. Meine Position werde ich aber relativ sicher behalten, außer es zeichnet sich ab, dass es steuerlich besser wäre, diese vorher durch Verkauf durch die KAP zu jagen. Kann ich mir aber fast nicht vorstellen.

Ui … das ist aber ne lange Kaufliste. Hoffe du bekommst noch gute Gelegeneheiten vor der Jahresendrally. 🙂

CU Ingo.

Hej Ingo,

Glückwunsch zu deinen Dividendeneinnahmen. Immerhin steigt die 12 Monatsvorschau wieder an.

Ich vergleiche immer Bruttowerte, um Schwankungen durch die Steuer von möglichen Verkäufen zu verhindern. Rechne dann lieber mit 25%+SolZ, um die Nettobeträge pro Monat zu bekommen.

Ich selbst habe im September die erste kanadische Dividende mit 15% Quellensteuer bei Maxblue vereinnahmt. Eröffnet ein weiteres Land für mich als Ziel. Die Dividendeneinnahmen für September was ich noch nicht genau. Die ING braucht immer etwas. MIttelerweile fast immer 4 Tage bei US-Werten. Vielleicht übertrage ich den US-Anteil zu Trade Republic, wenn die Desktopversion für mich freigeschaltet wird.

Bei IBM habe ich nicht explizit gelesen, dass die Dividende mindestens gleich bleibt. Schließe das nur aus der Cashflowprognose, dass das verbleibende Restgeschäft nahezu den gesamten Cashflow weiterhin erzielt und bei Kyndryl erst am anwachsen ist. Vielleicht gibt es zu den Quartalszahlen genaueres. Nur die Steuer kann erstmal(?) teuer werden. Stocke aber etwas auf. Warum? Weil ich Fortschritte erkenne. Vielleicht bin ich aber auch nur blind?!

VG,

Torsten

Hi Torsten!

Danke fürs Vorbeischauen.

Für die Dividendeneinnahmen gelten bei mir nur die Gelder, die auch wirklich auf dem Konto landen.

Die Bruttodividende in USD (bzw. Heimatwährung) nehme ich allerdings zum Vergleich und zur Berechnung der Dividendensteigerungen, um da die Währungsschwankungen rauszuhalten.

Hab schon gehört, dass man bei der dt. Bank (Das ist doch Maxblue, richtig?) gut mit kanadischen Dividenden fährt und bei der DKP gut mit französischen Dividenden. Da ich nur einen kanadischen Wert im Dividendenaktiendepot bei der Comdirect habe, lohnt es sich für mich nicht, nur dafür ein extra Depot aufzumachen.

Vielleicht zieht die Comdirect ja mal nach. Die Hoffnung stirbt zuletzt.

Im Optionskonto bei Banx/IB sind kanadische Dividenden übrigens auch kein Problem. Meine Enbridge Ausschüttungen kommen da auch nur abzgl. der 15%. Sehr gut! 🙂

CU Ingo.

Hi Ingo,

Glückwunsch zu deinen Einnahmen, auch wenn diese ein wenig niedriger sind als letztes Jahr. Du weißt ja woher es kommt und lässt dich deswegen nicht beirren. Hast uns glatt um 2,20€ geschlagen 😀

Vor allem freut mich der Blick auf die Dividendensteigerungen, da wir auch die meisten im Depot haben. 7-13% mehr, einfach geil 😀

In diesem Sinne, dranbleiben und weiter kassieren.

Viele Grüße

Daniel

Hi Daniel!

Danke fürs Vorbeischauen.

Um 2,20 EUR gewonnen? Strike! 😀

Ja ja die lieben Dividendensteigerungen. Sozusagen die Kirsche auf der Torte.

Bin gespannt was Visa, Broadcom und Nike an Erhöhungen noch aus dem Hut zaubern.

CU Ingo.

Hallo Ingo!

Da geht schon ordentlich was weiter bei dir! Zu IBM halte ich mich vornehm zurück, bin ja echt gespannt was bei diesem neuen unaussprechlichen Firmenkonstrukt herausschaut.

Eine Frage als Nicht-Bundesdeutscher: was hat es konkret mit dem/der/das KAP auf sich?

Vielen Dank und liebe Grüße,

Clemens

Hi Clemens!

Danke fürs Vorbeischauen.

Ja läuft ganz gut. 🙂

KAP ist die Kapitalertragssteuer, also unsere Flatsteuer von 25% auf Kapitalerträge und Dividenden in Deutschland.

CU Ingo.

Hallo Ingo,

Glückwunsch zu deinen Dividendeneinnahmen und deinem wieder sehr schön geschriebenen Monatsbericht. Die KAP beeinflusst ja nun dein Ergebnis, aber je früher es einen trifft, desto besser ist es eigentlich, da es ein Indikator für eine gesunde Depot- & Dividendenentwicklung ist. Vielleicht haben wir ja Glück und die neue Bundesregierung erhöht endlich mal den Freibetrag – in meinem Monatsbericht habe ich soeben errechnet, dass dieser heute eigentlich bei mindestens 950 € für Singlehaushalte liegen müsste.

Ich werde dieses Jahr wohl noch unter der KAP bleiben und habe ein für mich richtig gutes drittes Quartal gehabt. Meine Dividende liegt für alle 3 Monate in etwa so hoch, wie dein vergangener Monat, also darfst du dich gerne über die so früh erreichte KAP ärgern 😉

Beeindruckend finde ich deinen zuverlässigen Dividendenbooster. Ich sehe es genau wie du – es ist die große Stärke der Dividendenstrategie.

In diesem Sinne bleib dir treu und viel Erfolg beim weiteren Investieren.

Viele Grüße,

MrTott (Chris)

Hi Chris!

Danke fürs Vorbeischauen.

Die 801 EUR Grenze für die KAP wirst du schneller erreichen, als dir lieb ist. Vertrau mir. 😉

Ja die lieben Dividendenerhöhungen sind so richtig auch ein Motivationsbooster, immer weiter zu investieren und seinen Dividendencashflow weiter auzubauen. Es macht einfach süchtig.

Viel Erfolg weiterhin.

CU Ingo.