Möchtest du deinen zukünftigen Dividendenstrom ausbauen, musst du von Zeit zu Zeit frisches Kapital in den Markt bringen. Dies kann durch den Ausbau schon vorhandener Werte geschehen, als auch durch die Eröffnung einer neuen Position. Um dir dabei etwas Anregung zu geben, teile ich heute mit euch 5 Ideen für deine Watchlist im September 2021!

Ein kleiner Hinweis vornweg, dies ist wie immer keine Kaufempfehlung. Was ich aber empfehlen kann, pack dir deine Kandidaten auf eine Watchlist oder in ein Musterdepot. Beobachte diese Aktien für einen gewissen Zeitraum. So bekommst du ein Gefühl für den Kurs und die aktuelle Entwicklung.

Wenn du dann noch von Zeit zu Zeit auf Seiten wie Seekingalpha.com ein paar aktuelle Artikel zu den Unternehmen auf deiner Watchlist liest, dann bist du den meisten Leuten bereits einige Schritte voraus.

Du versetzt dich damit in eine Position, um direkt bei nächster Gelegenheit entscheiden zu können. Wann immer diese Gelegenheit kommt. Nichts ist ärgerlicher, als dass der Markt nach unten korrigiert, du Geld zur Verfügung hast, aber nicht weißt, wo du dieses am besten investieren kannst.

Preparation meets opportunity!

Sei vorbereitet! Viele, die den Aktienmarkt nur von außen kennen, werden irgendwann zu dir sagen, dass du einfach Glück hattest. Das ist zwar Blödsinn, aber lass sie es ruhig Glück nennen.

Man kann nämlich sprichwörtlich sein Glück erzwingen, wenn man sich vorbereitet hat und dann bereit ist loszulegen, wenn die Gelegenheit kommt. Andere verpassen diese Gelegenheit, du nicht. Denn du hattest Glück bist vorbereitet.

Übrigens ein Prinzip, was natürlich auch außerhalb der Börse in vielen Lebensbereichen genauso gilt: Preparation meets opportunity!

5 Ideen für deine Watchlist im September 2021

In dieser Ausgabe dabei: MO, CAH, PNW, EIX & SLG

Idee #1: Altria Group Inc. (MO)

Die Altria Group, Inc. produziert und verkauft über ihre Tochtergesellschaften Zigaretten, orale Tabakprodukte und Wein in den Vereinigten Staaten. Das Unternehmen bietet Zigaretten hauptsächlich unter der Marke Marlboro, Zigarren hauptsächlich unter der Marke Black & Mild und feuchte rauchlose Tabakprodukte unter den Marken Copenhagen, Skoal, Red Seal und Husky sowie orale Nikotinbeutel von on! an. Darüber hinaus produziert und vertreibt das Unternehmen sortenreine und verschnittene Tafelweine sowie Schaumweine unter den Namen Chateau Ste. Michelle und 14 Hands und importiert und vermarktet die Weine Antinori, Torres und Villa Maria Estate sowie den Champagner Nicolas Feuillatte in den Vereinigten Staaten. Außerdem bietet das Unternehmen Finanzierungsleasingdienste vor allem in den Bereichen Transport, Energieerzeugung, Immobilien und Produktionsanlagen an. Das Unternehmen verkauft seine Tabakwaren vor allem an Großhändler, einschließlich Distributoren, und an große Einzelhandelsunternehmen, wie z. B. Ladenketten. Die Altria Group, Inc. wurde 1822 gegründet und hat ihren Hauptsitz in Richmond, Virginia.

Mit der Altria Group starten wir diesen Monat mit einem alten Bekannten. Hervorgegangen aus einem Spin-Off von Philip Morris, haben wir es hier mit einem Unternehmen zu tun, was bereits seit über 50 Jahren ununterbrochen seine Dividende gesteigert hat und somit zum elitären Kreis der sogenannten Dividenden Könige (Dividend Kings, 50 Jahre Dividendensteigerungen in Folge) zählt.

Durch ein paar unglückliche Entscheidungen in 2019, allen voran der viiiel zu teure Einstieg beim Hype-Unternehmen Juul (Verdampfer bzw. E-Zigarette) und damit einen Verlust durch Abschreibungen in 2020 von knapp 4,5 Milliarden US-Dollar, sowie der ebenfalls zu teure Einstieg in das durchaus vielversprechende Thema Cannabis über die Beteiligung in die Cronos Group, machten aus dem Vorzeigeunternehmen zwischenzeitlich einen kleinen Kasperverein.

Der Markt zeigte dann einfach mal was er davon hält und schickte den Kurs von der Altria Group auf Tauchstation. Durch den Preisverfall gab es Momente, wo die Dividendenrendite an der 9% Marke kratzte und auch jetzt gibt es immer noch über 7% zum Einstieg.

Und dies während das Unternehmen allen Unkenrufen zum Trotz weiter Geld scheffelt und dem Abwärtstrend bei den Umsätzen bezogen auf die Menge scheinbar locker durch Preis- und internen Effizienzsteigerungen entgegenwirken kann und somit am Ende mehr Geld verdient, als noch das Jahr davor.

Mittelfristig sehe ich hier kaum eine Gefahr für den Cash Flow und damit bieten sich wohl auch weiterhin sehr attraktive Einstiegschancen, solange der Kurs dermassen unter Druck bleibt. Langfristig muss sich die Altria Group natürlich überlegen, wie sie der Abwärtsspirale aus immer weniger Rauchern entkommen wollen.

Aber erstens haben sie dafür noch genug Zeit und auch genug Geld zur Verfügung und zweitens bleibt sowohl Cannabis eine beobachtenswerte Chance, als auch die Möglichkeit einer komplett neuen Art von Produktion. So gibt es zum Beispiel sehr erfolgsversprechende Tests mit Tabakpflanzen, um Medikamente bzw. Inhaltsstoffe von Medikamenten mit bzw. durch Tabakpflanzen herzustellen. Stichwort Antibakterielle Virenproteine, falls es jemand mal nachlesen möchte.

Allein deswegen bleibe ich ruhigen Gewissens investiert und kann mir sogar vorstellen, meine Position bei den Preisen noch ein klein wenig aufzustocken.

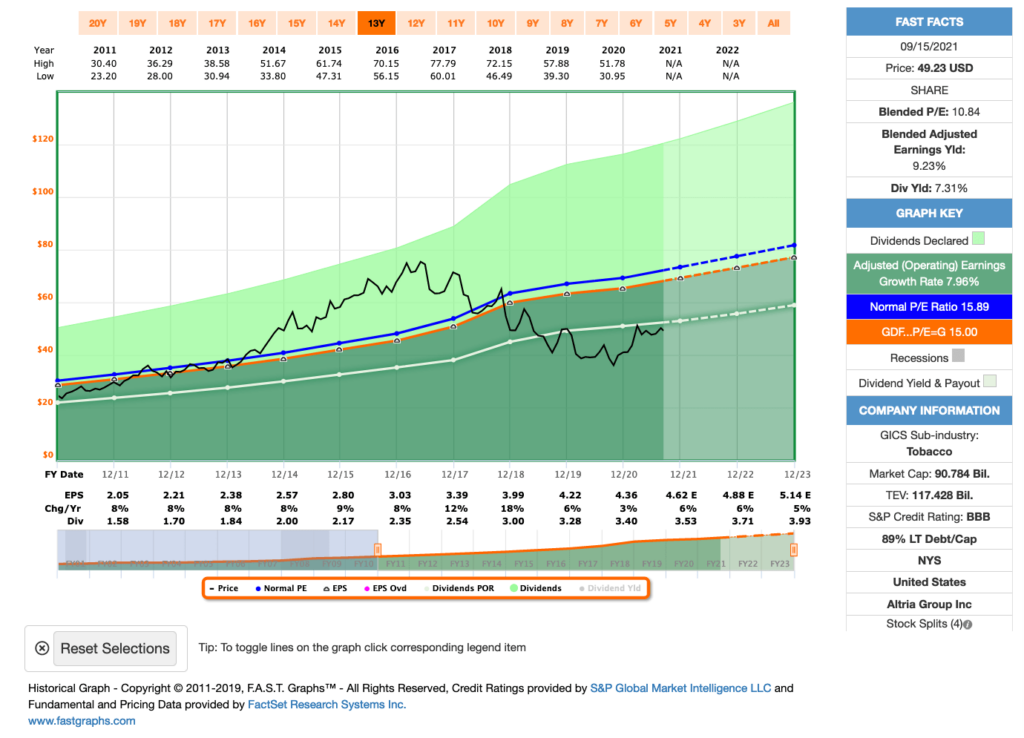

Altria Group ist ein sogenannter Dividend Champion* und hat seine Dividende die vergangenen 51 Jahre (!) jedes Jahr erhöht. Über die letzten 10 Jahre wurde die Dividende um 8,5% und in den letzten 3 Jahren um 8,2% jedes Jahr gesteigert.

Der bereinigte Gewinn pro Aktie (Adjusted Earnings per Share = EPS) stieg von 2,05 USD in 2011, auf 4,36 USD in 2020 und für 2021 werden 4,62 USD erwartet.

Das KGV (P/E Ratio) beträgt beim aktuellen Kurs 10,8 und liegt damit deutlich unter dem Schnitt der letzten Jahre von 15,9.

Die Dividendenrendite (Dividend Yield) beträgt 7,3%.

Die Ausschüttungsquote (Payout Ratio) in 2020 lag bei akzeptablen 78,0%.

Ich finde Preise um und unterhalb von 59,- USD bzw. 50,- EUR interessant und immer, wenn die Dividendenrendite bei 6% oder höher notiert.

Idee #2: Cardinal Health Inc. (CAH)

Cardinal Health, Inc. ist ein Unternehmen für integrierte Gesundheitsdienstleistungen und -produkte in den Vereinigten Staaten, Kanada, Europa, Asien und international. Das Unternehmen bietet maßgeschneiderte Lösungen für Krankenhäuser, Gesundheitssysteme, Apotheken, ambulante Operationszentren, klinische Labors, Arztpraxen und Patienten zu Hause. Die Geschäftstätigkeit des Unternehmens gliedert sich in zwei Segmente: Pharmazeutische und medizinische Produkte. Das Segment Pharmazeutik vertreibt Marken- und Generikaprodukte, Spezialpharmazeutika sowie rezeptfreie Gesundheits- und Verbraucherprodukte. Das Segment bietet außerdem Dienstleistungen für pharmazeutische Hersteller und Gesundheitsdienstleister für pharmazeutische Spezialprodukte an, betreibt Nuklearapotheken und radiopharmazeutische Produktionsanlagen, verpackt generische Arzneimittel und rezeptfreie Gesundheitsprodukte neu und bietet Krankenhäusern, anderen Gesundheitsdienstleistern und Kostenträgern Dienstleistungen in den Bereichen Medikationstherapiemanagement und Patientenresultate sowie Apothekenmanagement für Krankenhäuser an. Das Segment Medizintechnik produziert, beschafft und vertreibt medizinische, chirurgische und Laborprodukte und -geräte der Marke Cardinal Health, darunter Untersuchungs- und Operationshandschuhe, Nadeln, Spritzen und Entsorgungssysteme für scharfe Gegenstände, Kompressen, Inkontinenzprodukte, Produkte für die Nährstoffversorgung, Produkte für die Wundversorgung, Einweg-Operationsabdeckungen, -kittel und -kleidung, Flüssigkeitsabsaug- und -entnahmesysteme, urologische Produkte, Produkte für die Versorgung von Operationssälen und Elektrodenproduktlinien. Das Segment vertreibt auch eine Reihe von nationalen Markenprodukten, einschließlich medizinischer, chirurgischer und Laborprodukte; bietet Versorgungskettendienstleistungen und -lösungen für Krankenhäuser, ambulante Operationszentren, klinische Labors und andere Gesundheitsdienstleister an; und stellt sterile und unsterile Behandlungssets zusammen und verkauft sie. Cardinal Health, Inc. wurde 1979 gegründet und hat seinen Hauptsitz in Dublin, Ohio.

Am 5. August zu den Quartalszahlen gab es bei Cardinal Health einen kleinen Schock. Dabei waren es nicht die aktuellen Zahlen, die dies auslösten, sondern der Ausblick, den das Unternehmen im Zuge der Veröffentlichung gab. Die Enttäuschung darüber veranlasste den Markt dazu, den Kurs mal so richtig schön auf Tauchfahrt zu schicken. Schlappe 15% ging es an dem Tag nach unten. Holla!

Dabei hatte es der Kurs schon ein paar Jahre lang nicht ganz so leicht, sich zu berappeln. Im Grunde bewegen wir uns seit 2018 mehr oder weniger seitwärts.

Einer der Gründe bisher waren die schon öfters geäußerten Margenprobleme, sprich eine sehr niedrige operative Marge erzeugt Ängste, dass bei Problemen keine Luft für notwendige Anpassungen da sein könnte. Bisher hat sich das aber noch nicht zu einem größeren Problem entwickelt und das Management scheint hier eine gute Kontrolle darüber zu haben, was geht und was nicht.

Ein anderer Grund war die Verwicklung in die Opioid-Krise und die zu erwartenden Strafzahlungen. Dabei muss man wissen, dass das eine richtig große Sache in den USA ist und einige Unternehmen da scheinbar wirklich moralisch sehr fragwürdig gehandelt hatten. Inwieweit Cardinal Health dort ein aktiver Treiber war und wie tief sie wirklich drinstecken, entzieht sich meinen Kenntnissen.

Fakt ist, die Unternehmen McKesson, AmerisourceBergen und Cardinal Health sowie der Medikamentenhersteller Johnson & Johnson werden wahrscheinlich bis zu 26 Milliarden US-Dollar im Rahmen eines Vergleichs zahlen.

Das ist ne Menge Geld und wahrscheinlich auch gerechtfertigt, somit ist es gut so. Ich hoffe aber auch, dass das Thema damit für Cardinal Health abgeschlossen ist man sich wieder auf das Heute und Jetzt besinnen kann, um das Unternehmen voranzubringen.

Immerhin haben wir es hier mit einem Dividenden-Aristokraten zu tun, der bereits seit 26 Jahren ununterbrochen seine Dividende erhöht hat. Die wissen also, wie es geht und zu den aktuellen Preisen, könnte das die Gelegenheit sein, um noch günstig einzusteigen.

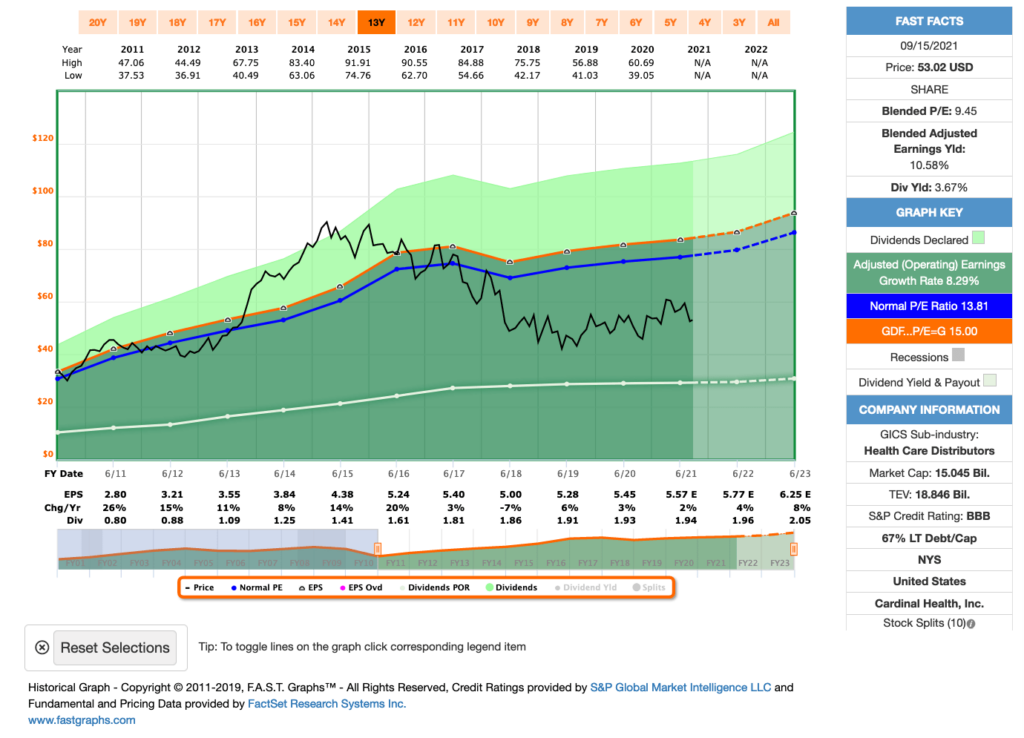

Cardinal Health ist ein sogenannter Dividend Champion* und hat seine Dividende die vergangenen 26 Jahre jedes Jahr erhöht. Über die letzten 10 Jahre wurde die Dividende um 9,3% und in den letzten 3 Jahren um 1,5% jedes Jahr gesteigert.

Der bereinigte Gewinn pro Aktie (Adjusted Earnings per Share = EPS) stieg von 2,80 USD in 2011, auf 5,45 USD in 2020 und für 2021 werden 5,57 USD erwartet.

Das KGV (P/E Ratio) beträgt beim aktuellen Kurs 9,5 und liegt damit unter unter dem Schnitt der letzten Jahre von 13,8.

Die Dividendenrendite (Dividend Yield) beträgt 3,7%.

Die Ausschüttungsquote (Payout Ratio) in 2020 lag bei sehr gut 35,4%.

Ich finde Preise um und unterhalb von 60,- USD bzw. 55,- EUR interessant und immer, wenn die Dividendenrendite bei 3% oder höher notiert.

Idee #3: Pinnacle West Capital Corp. (PNW)

Die Pinnacle West Capital Corporation bietet über ihre Tochtergesellschaft Arizona Public Service Company Stromdienstleistungen für den Einzel- und Großhandel hauptsächlich im Bundesstaat Arizona an. Das Unternehmen ist in der Erzeugung, Übertragung und Verteilung von Strom tätig und nutzt dazu Kohle-, Atom-, Gas-, Öl- und Solaranlagen. Zu den Übertragungseinrichtungen des Unternehmens gehören etwa 5.728 Meilen Freileitungen und etwa 74 Meilen unterirdische Leitungen; die Verteilungseinrichtungen umfassen etwa 11.225 Meilen Freileitungen und etwa 22.453 Meilen unterirdische Primärkabel. Außerdem besitzt und unterhält das Unternehmen 80 Umspannwerke für die Übertragung und 443 Umspannwerke für die Verteilung. Außerdem besitzt oder pachtet das Unternehmen ca. 6.321 Megawatt an regulierter Erzeugungskapazität. Das Unternehmen beliefert rund 1,3 Millionen Kunden. Das Unternehmen wurde 1985 gegründet und hat seinen Hauptsitz in Phoenix, Arizona.

Auf der Suche nach einem weiteren Versorger für mein Depot, bleibe ich immer wieder bei Pinnacle West Capital hängen. Es scheint mir einer der wenigen Versorger zu sein, die noch nicht überteuert sind und man zumindest noch eine Dividendenrendite zum Einstieg von über 4% bekommt.

Mir wären bei Versorgern zwar eigentlich 5-6% lieber, aber in der heutigen Zeit sucht man da ja vergeblich nach. Leider ist alles ziemlich teuer geworden in diesem abgehobenen Markt. Buh!

Mit Pinnacle West Capital haben wir hier aber zumindest einen Wert, der im Vergleich zu seinem eigenen historischen KGV von 17,1 (auf die letzten 10 Jahre) mit aktuell 14,9 doch recht günstig erscheint. Immerhin wächst man auch noch leicht mit 3-4%, was zwar Mittelmaß für einen Versorger ist, aber ich habe da schon schlimmeres im Sektor gesehen.

Außerdem kann man ein Credit Rating von A vorweisen, was auf eine gute Bilanz hindeutet und die Finanzierung von Fremdkapital recht günstig machen sollte. Das ist ein schöner Vorteil im Vergleich zu anderen Versorgern.

Wie alle Versorger operiert Pinnacle West Capital in einem stark regulierten Markt. Das hat viele Vorteile, zum Beispiel stabile Preise, Kundenbindung und hohe Einstiegshürden für potentielle Konkurrenten.

Es hat aber auch Nachteile. So müssen die Preise zumeist mit den öffentliche Stellen abgestimmt und genehmigt werden. Das ist oft mit Auflagen verbunden, zum Beispiel ein bestimmter Prozentsatz an Investitionen in erneuerbare Energien, die Verpflichtung den Kunden nicht gleich den Strom abzustellen, wenn sie mal nicht zahlen können oder solche Dinge.

So ist es gerade auch wieder ein Thema und die Entscheidung von Pinnacle West Capital, die Gewinnprognose für 2021 erst nach einem anhängigen Tarifverfahren zu veröffentlichen, zeigt das Problem negativer Regulierungsentscheidungen für ein Versorgungsunternehmen auf. Mit Unternehmen, die keinen Ausblick geben, ist der Markt immer sehr kritisch.

Last but not least gibt es im Staate Arizona, da wo Pinnacle West Capital operiert, auch einige Bedenken wegen der wirtschaftlichen Entwicklung. Die letzten Jahre lief es sehr gut, aber anhaltende Düren und der sich dramatisch verstärkende Wassermangel lassen leise Zweifel aufkommen, ob sich hier in Zukunft nicht etwas ändern könnte, wenn diese Problem nicht gelöst werden können.

Das könnte zu Abwanderungen führen. Diese sind schlecht für einen Versorger wie Pinnacle West Capital, weil der Kunde den Service nicht mitnehmen kann. Zuwanderung dagegen wäre sehr gut.

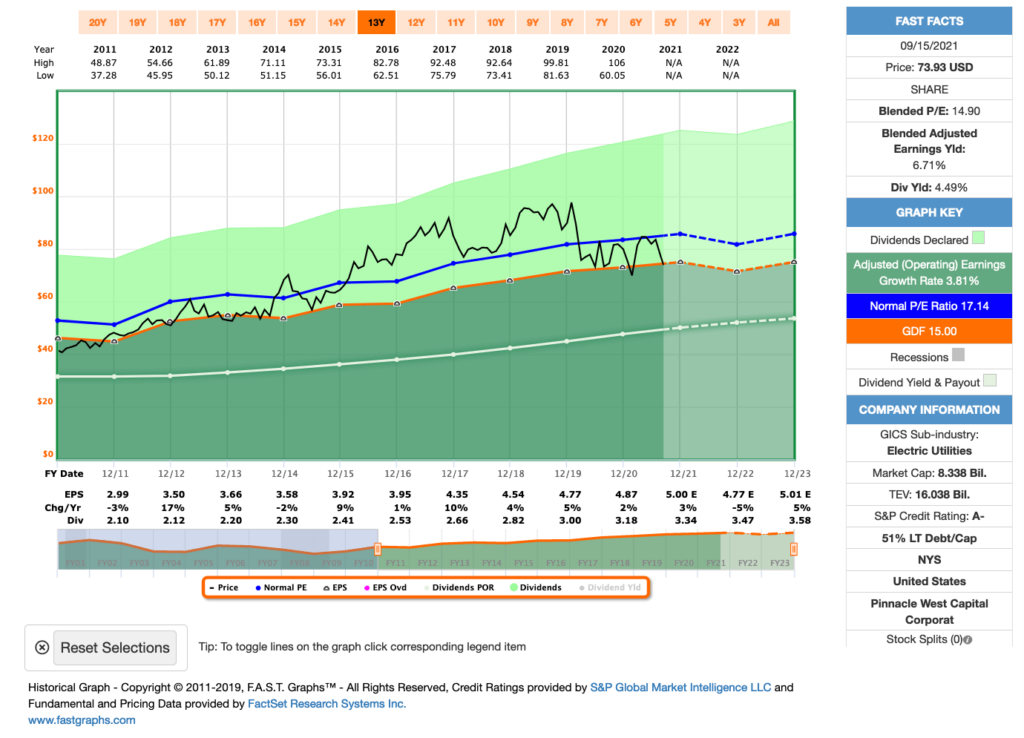

Pinnacle West Capital ist ein sogenannter Dividend Contender* und hat seine Dividenden die vergangenen 10 Jahre jedes Jahr erhöht. Über die letzten 10 Jahre wurde die Dividende durchschnittlich um 4,5% und in den letzten 3 Jahren um 6,1% jedes Jahr erhöht.

Der bereinigte Gewinn pro Aktie (Adjusted Earnings per Share = EPS) stieg von 2,99 USD in 2011, auf 4,87 USD in 2020 und für 2021 werden 5,00 USD erwartet.

Das KGV (P/E Ratio) beträgt beim aktuellen Kurs 14,9 und liegt damit unter dem Schnitt der letzten Jahre von 17,1.

Die Dividendenrendite (Dividend Yield) beträgt 4,5%.

Die Ausschüttungsquote (Payout Ratio) in 2020 lag bei guten 65,2%.

Ich finde Preise um und unterhalb von 67,- USD bzw. 57,- EUR interessant und immer, wenn die Dividendenrendite Richtung 5% notiert.

Idee #4: Edison International (EIX)

Edison International erzeugt und vertreibt über seine Tochtergesellschaften Strom. Am 03. März 2021 belieferte das Unternehmen 15 Millionen Privat-, Gewerbe-, Industrie-, Behörden-, Landwirtschafts- und andere Kunden in Süd-, Zentral- und Küstenkalifornien mit Strom. Edison International bietet auch Energielösungen für gewerbliche und industrielle Nutzer an. Das Unternehmen verfügt über ein Übertragungssystem mit Leitungen von 55 kV bis 500 kV und Umspannwerken sowie ein Verteilungssystem mit rund 39.000 Kilometern Freileitungen, rund 31.000 Kilometern unterirdischen Leitungen und 800 Umspannwerken. Das Unternehmen wurde 1886 gegründet und hat seinen Hauptsitz in Rosemead, Kalifornien.

Und schieben wir gleich noch einen Versorger hinterher und zwar Edison International. Bisher hatte ich diesen Wert noch nicht auf dem Radar, aber warum, dass kann ich gar nicht sagen. Denn was ich hier sehe, gefällt mir durchaus.

Gut, die Umsätze und Gewinne zeigen jetzt nicht so schön gerade nach oben wie auf einer Perlenschnur aufgereiht, aber im Schnitt geht es versorgertypisch langsam nach oben.

Trotzdem ist der Kurs niedriger als die letzten Jahre. Was ist da los?

Bei meiner ersten kurzen Recherche konnte ich 2 Dinge ausmachen.

Zuerst hätten wir da die schon bei Pinnacle West Capital genannten regulatorischen Hindernisse, die von Zeit zu Zeit zu einem Ärgernis werden können, wenn die Verhandlungen seitens der öffentlichen Stellen zu sehr strapaziert werden. Sei es wegen politischer Spiele oder anderer Gründe. Als Versorger ist man diesem Risiko ausgesetzt und so ist es aktuell auch bei Edison International der Fall.

Wegen notwendiger Investitionen wollte Edison International die Möglichkeit haben, die Umsätze in den nächsten Jahren um 19% steigern zu können. Ob damit auch gleichzeitig Preissteigerungen von 19% geplant waren, entzieht sich meiner Kenntnis. Genehmigt bekommen haben sie aber nur 7,6%. Damit müssen sie jetzt erstmal auskommen.

Und dann gab es im Gebiet Südkalifornien, in dem Edison International operiert, auch noch massive Probleme durch Waldbrände. Das zwingt das Unternehmen dazu mehr zu investieren, um bei zukünftigen Waldbränden besser gerüstet zu sein und eine ununterbrochene Stromerzeugung und Verteilung zu gewährleisten.

Außerdem müssen sie mehr Geld für Versicherungen ausgeben, die, wenn ich es richtig verstanden habe, ihnen aufgezwungen werden, um sich gegen einen potentiellen Bankrott durch Waldbrände abzusichern. Da gab es wohl vor 2-3 Jahren einen größeren Fall, wo eine Firma deswegen pleite ging und es einige unangenehme Folgekosten für den Staat gab. Das soll damit verhindert werden.

Klingt alles nicht so gut, aber unter den Umständen finde ich die Performance dann doch schon wieder beachtlich und sollten diese Hindernisse aus dem Weg geräumt werden, dann könnte auch wieder ein stärkeres Wachstum einsetzen, welches sich früher oder später im Kurs und in deutlicheren Dividendensteigerungen widerspiegeln würde.

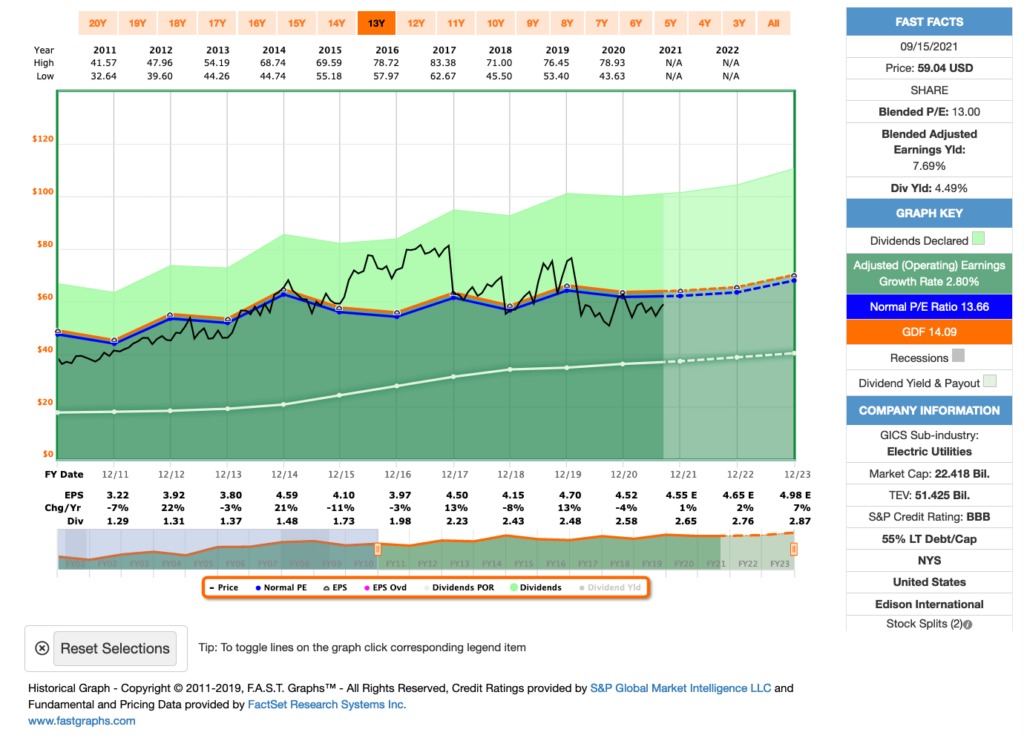

Edison International ist ein sogenannter Dividend Contender* und hat seine Dividende die vergangenen 18 Jahre jedes Jahr erhöht. Über die letzten 10 Jahre wurde die Dividende durchschnittlich um 7,4% und in den letzten 3 Jahren um 3,3% jedes Jahr erhöht.

Der bereinigte Gewinn pro Aktie (Adjusted Earnings per Share = EPS) stieg von 3,22 USD in 2011, auf 4,52 USD in 2020 und für 2021 werden 4,55 USD erwartet.

Das KGV (P/E Ratio) beträgt beim aktuellen Kurs 13,0 und liegt damit leicht unter dem Schnitt der letzten Jahre von 13,7.

Die Dividendenrendite (Dividend Yield) beträgt 4,5%.

Die Ausschüttungsquote (Payout Ratio) in 2020 lag bei guten 57,0%.

Ich finde alle Preise um und unterhalb von 55,- USD bzw. 46,75 EUR interessant und immer, wenn die Dividendenrendite Richtung 5% notiert.

Idee #5: SL Green Capital Corp. (SLG)

SL Green Realty Corp., ein S&P 500-Unternehmen und Manhattans größter Bürovermieter, ist ein voll integrierter Real Estate Investment Trust (REIT), der sich in erster Linie auf den Erwerb, die Verwaltung und die Wertmaximierung von Gewerbeimmobilien in Manhattan konzentriert. Zum 31. Dezember 2020 hielt SL Green Anteile an 88 Gebäuden mit einer Gesamtfläche von 38,2 Millionen Quadratfuß. Dazu gehörten Eigentumsanteile an 28,6 Millionen Quadratfuß an Manhattan-Gebäuden und 8,7 Millionen Quadratfuß, die Fremd- und Vorzugsbeteiligungen sichern.

Last but not least zum Schluss wie üblich ein REIT, SL Green Realty.

Auf der Suche nach REITs, die wie üblich im Rahmen von 5% und mehr an Dividende ausschütten, wird die Luft langsam dünn. War der Sektor nach den coronabedingten Tiefs über das Jahr 2020 noch eine zeitlang relativ günstig, so ist diese Bewertung spätestens in 2021 doch relativ stark aufgeholt wurden.

Mit SL Green Realty schaue ich mir deswegen heute einen für mich neuen Wert an, weil ich hier zumindest noch die geforderten 5% (ehrlich gesagt will ich ja eher 6%+x bei REITs sehen) bekomme.

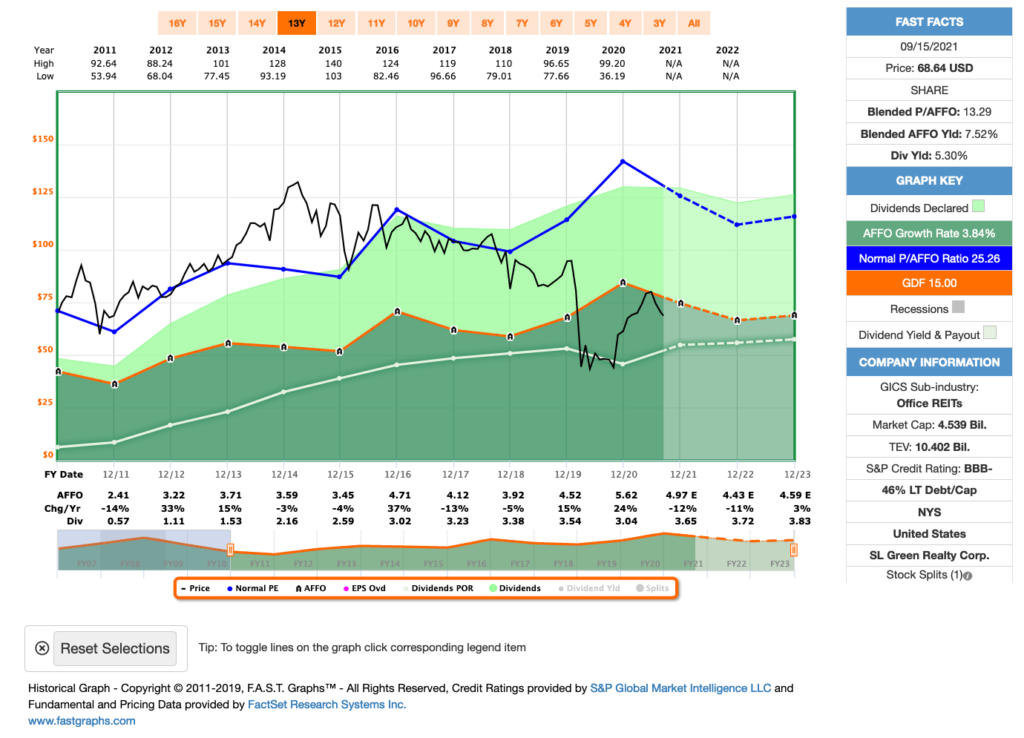

Übrigens, im Chart sieht es so aus als ob in 2020 die Dividende gekürzt wurde. Dem ist aber nicht so. Es gab am Jahresende eine außergewöhnlich hohe Dividende (reguläre Dividende + 1,6967 USD Special Dividend) als Schlusszahlung. Außerdem wurde die reguläre Dividende im gleichen Atemzug um 2,8% auf 3,64 USD erhöht. Also alles gut.

Das besondere an SL Green Realty ist, dass dieser REITs sehr spezialisiert auf Büroimmobilien ist und zwar ausschließlich im Raum New York. Das könnte für den ein oder anderen ein Problem sein, der solche Fokussierung auf nur einen Kernbereich nicht mag.

Innerhalb dieses Kernbereichs ist man in Bezug auf die Verteilung der Einnahmen aber ganz gut diversifiziert. Keine Immobilie bringt mehr als 8,4% der Mieteinnahmen und gleichzeitig ist SL Green Realty der größte REIT in ganz New York, wenn es um die Fläche an Büroimmobilien geht.

Die Konzentration auf New York war dann auch der maßgebliche Treiber, warum SL Green Realty vielleicht etwas mehr unter die Räder kam, als andere REITs. Denn hier waren die coronabedingten Restriktionen besonders hart und die Büroflächen standen monatelang leer.

Das bedeutete zwar nicht, dass die Mieteinnahmen dadurch sofort eingestellt wurden, aber durch den Trend hin zu Work@Home und die immer wieder verzögerte Rückkehr aus eben diesem sorgte dafür, dass bei Neuverhandlungen dem Mieter Zugeständnisse gemacht werden mussten.

SL Green Realty verhandelte hier scheinbar ganz gut und konnte die Preise fast stabil halten, und das obwohl gerade zu Beginn der Pandemie eine regelrechte Flucht raus aus der Stadt eingesetzt hatte, aber man musste Kompromisse bei der Länge der neuen Verträge eingehen. So sankt die durchschnittliche Mietdauer der Verträge von ca. 9,5 auf nun nur noch 7,5 Jahre.

Ich denke, dass es aber eine sehr gute Strategie war, um Zeit zu gewinnen, damit sich wieder alles sortieren kann und man kein bzw. kaum Geld verliert.

Was SL Green Realty in der Krise auch zu gute kam ist, dass die Bilanz in den Jahren davor immer besser wurde. So nutzte man strategische Verkäufe, um Schulden abzubauen und Cash aufzubauen. Gleichzeitig führte das Unternehmen auch Aktienrückkäufe durch, was diesen Effekt noch weiter verstärkte.

Dies war und ist auch weiter bitter nötig, denn SL Green Realty besitzt ein Credit Rating, was nur 1 Stufe vom sogenannten Junk Status entfernt ist, was die Refinanzierung von Schulden sehr teuer macht. Das Management tut also gut daran, hier weiter gegenzusteuern.

Die aktuelle Dividende würde in 2021 einer Ausschüttungsquote (Payout Ratio) von nur 55-60% entsprechend. Man geht hier also richtiggehend konservativ vor. Sehr gut.

Die große Frage ist nun, ist das eine gute Gelegenheit für ein Investment?

Ich würde sagen ja, wenn wir davon ausgehen, dass sich das Leben in New York mit der Pandemie wieder normalisiert und es keine weiteren Lockdown-Maßnahmen geben wird. Wenn dem so ist, wird sich SL Green Realty da rauskämpfen und alles wird gut.

Wenn nicht, dann könnte das Ding aber wohl auch nach hinten losgehen, oder?

SL Green Realty ist ein sogenannter Dividend Contender* und hat seine Dividende die vergangenen 11 Jahre jedes Jahr erhöht. Über die letzten 10 Jahre wurde die Dividende durchschnittlich um 24,6% und in den letzten 3 Jahren um 3,9% jedes Jahr erhöht.

Das bereinigte operative Ergebnis (Adjusted Funds From Operations = AFFO) stieg von 2,41 USD in 2011, auf 5,62 USD in 2020 und für 2021 werden 4,97 USD erwartet.

Das P/AFFO Ratio (ein KGV bzw. P/E Ratio macht bei REITs keinen Sinn) beträgt beim aktuellen Kurs 13,3 und liegt damit deutlich unter dem Schnitt der letzten Jahre von 25.3.

Die Dividendenrendite (Dividend Yield) beträgt 5,3%.

Die Ausschüttungsquote (Payout Ratio) in 2020 lag bei für einen REIT guten 85,2%.

Ich finde alle Preise um und unterhalb von 60,- USD bzw. 51,- EUR interessant und immer, wenn die Dividendenrendite Richtung 6% notiert.

Was habt ihr so auf eurer Watchlist im September 2021 ganz oben auf dem Einkaufszettel?

Und schon sind wir wieder am Ende angelangt.

Ich glaube aus den gerade genannten Unternehmen, wäre aktuell Pinnacle West Capital oder Edison International meine Wahl für einen Kauf und ggf. auch Cardinal Health und Altria Group, aber dort habe ich bereits kleine Positionen im Depot.

Was ist euer Favorit von den hier vorgestellten fünf? Und was habt ihr selbst so auf eurer Watchlist ganz oben stehen? Lasst uns in den Kommentaren darüber diskutieren.

Vielleicht entdecke ich oder die Leser ja auch ein paar Schnäppchen und/oder neue Anregungen 🙂 …

Und nun viel Spaß beim Informationen sammeln, dem Aufbauen und Weiterentwickeln eurer eigenen Watchlist!

Quellen: Fastgraph.com, Seekingalpha.com & The DRiP Investing Resource Center

*Legende:

Dividend King = Ununterbrochene Dividendenerhöhung von 50 Jahren oder mehr

Dividend Champion = Ununterbrochene Dividendenerhöhungen von 25 bis 49 Jahren

Dividend Contender = Ununterbrochene Dividendenerhöhungen von 10 bis 24 Jahren

Dividend Challenger = Ununterbrochene Dividendenerhöhungen von 5 bis 9 Jahren

USD/EUR-Umrechnungskurs: 1,176

Danke fürs Lesen und wenn dir der Artikel gefallen hat, hinterlasse mir einen Kommentar und teile ihn mit deinen Freunden auf Social Media oder in deinem Lieblingsforum. Das würde mir sehr viel bedeuten. Vielen Dank!

servus ingo, ich habe 2 fragen: du kaufst seit monaten keine einzelaktien mehr. woran liegt das? und meine zweite frage: wie verbleibst du bei ibm und der abspaltung bei ibm? weisst du schon etwas über die künftigen dividenden nach der abspaltung?

Hi Rudi!

Danke für deinen Fragen.

Das ich aktuell keine größeren Einzelkäufe tätige liegt einfach nur daran, dass ich momentan dafür kein Geld zur Verfügung habe. Ich habe letztes Jahr im Juli meinen Job gekündigt und bin seit dem allein auf die Einnahmen aus Dividenden, Optionen und dem Blog angewiesen und ich muss mich erstmal orientieren, wie ich damit klar komme.

Aber ein klein wenig zahle ich trotzdem ins Aktiendepot ein und zwar über Sparpläne. So kaufe ich jeden Monat für 50 EUR Microsoft und für 100 EUR Unilever. 😉

Bzgl. IBM habe ich keine neuen Informationen. Da müssen wir uns wohl noch etwas in Geduld üben.

CU Ingo.

Ist schon alles in Ordnung so Ingo!

das leben als Privatier bietet enorme Vorteile, und Du gehst sicherlich den richtigen Weg, glaub mir! Geld ist nicht alles, freie Selbstbestimmung, tun und lassen was man möchte und wann man will gehören ebenso dazu! Ich lebe dieses Leben jetzt seit über 2 Jahren und habe es nie bereut! Letztendlich ging ich mit 39 in „Rente“. Jedoch lebe ich jetzt weitaus besser als noch als Arbeitnehmer. Finanziell sowieso, aber auch freier! Juckts mich, packe ich, nehm nen Taxi zum Airport und erkunde andere Länder. Ist mir nicht danach, igel ich mich (noch) zu Hause ein.

Ich liebe das Reisen und was sich bei mir herauskristallisiert hat : Ich benötige dieses Leben hier nicht mehr! Ich werde in ein paar Monaten D den Rücken kehren und mich meiner Vorliebe widmen! Den Planeten zu erkunden, als Nomad mit Handgepäck only. Ht die 6 Monate in Mexico gut funktioniert und es hat an nichts gefehlt.

Zum IBM-Kyndryl-Spinoff gab es gestern erste Details: https://seekingalpha.com/news/3745797-ibm-discloses-details-on-planned-kyndryl-spinoff

Was die Dividende angeht möchte man zusammengerechnet auf dem Niveau bleiben, welches man jetzt allein hat. Mal schauen, ob das auch so kommt.

Hallo Ingo,

interessante Liste wie ich finde. SLG und MO habe ich im Depot. PNW und CAH schaue ich mir immer mal wieder an, aber irgendwas hält mich ab, wirklich zu investieren. EIX fällt bei mir durch. Kalifornien und Regulierung ist eine Mischung, die ich mir nicht antun mag.

Bei SLG gefällt mir die Vermietungserfolge des neuen Vanderbilt Gebäudes (Eröffnung Juni 2020). Jetzt kam die Aussichtsplattform dazu. Dazu sind die Vertragsmieten „nur“ runde 10 % über den aktuellen Angebotsmieten. Da vertraue ich auch im Hinblick auf die Verkaufserfolge der letzten Monate dem Management. Dazu gibt es monatliche Dividenden.

Interessant finde ich derzeit NNN. Die Anleihe über 450 Mio$ letzte Woche mit 3% und Laufzeit bis 2052 ist mega. Damit zahlen sie die Preferred zurück, die 5,2% kosten. Nur der Kurs kommt nicht in die Gänge. Wahrscheinlich weil Retail im Namen steckt, wie vielfach vermutet wird. Ist halt langweilig mit dem stetigen langsamen Wachstum.

Ansonsten gefällt mir KR. Da spare ich seit 3 Monaten rein. Der Kursrückgang nach den Zahlen macht vielleicht eine Einmalaufstockung interessant. Muss sie mir aber etwas näher anschauen. Vielleicht auch einen Short Put.

VG,

Torsten

Hi Torsten!

Danke fürs Vorbeischauen.

Interessant, dass du SLG bereits im Depot hast. Man liest wenig über dieses Unternehmen. Schade eigentlich.

Und da habe ich ja glatt einen sehr wichtigen Punkt bei SLG vergessen zu erwähnen und zwar die monatliche Ausschüttung. Asche über mein Haupt. Monatszahler sind toll! 🙂

Über NNN berichte ich hier auf dem Blog ja auch von Zeit zu Zeit. Ein tolles Unternehmen und ich hab zumindeste eine kleine Position im Depot.

Es ist natürlich schön dann zu sehen, dass das Management clever die aktuelle Situation nutzt, um ihre Zinslast zu senken und damit das Unternehmen noch besser aufzustellen. Sauber!

CU Ingo.

Hallo Ingo,

danke für deine neue Watchlist und die vor allem kritischen Punkte bei jedem Unternehmen. Für mich ist dieses Mal der Versorger interessant, da ich in absehbarer Zeit einen ins Depot aufnehmen werde.

Wie siehst du denn die aktuelle Entwicklung in China (Evergrande) in Bezug auf Nachkäufe bzw. eine mögliche Depotanpassung? Viel Wind um nichts oder ist da eine neue Wirtschaftskrise im Kommen?

Viel Erfolg beim weiteren Investieren und viele Grüße,

MrTott (Chris)

Hi MrTott!

Danke fürs Vorbeischauen.

Das Ding in China kann schon zu ein paar Verwerfungen führen, die auch den US-Finanzmarkt in der ein oder anderen Form treffen könnte.

An einen großen Crash dadurch glaube ich nicht, da wird die Partei in China schon die Hand drauf halten und im Rest der Welt ist einfach zu viel Geld im Markt. Kurzzeitig mal etwas heftiger runter vielleicht, aber mittel- und langfristig glaube ich nicht an einen Crash dadurch.

Also vielleicht ganz gut, etwas Pulver trocken zu haben, falls es mal ein paar Tage runtergeht. 😉

CU Ingo.

Hi Ingo und Leser;

„unglückliche Entscheidungen“ bei Altria ist mal eine sehr amüsante Formulierung. Ich nenne es die drittgrößte Kapitalvernichtung in der jüngeren Wirtschaftsgeschichte. Nur die kriminellen Wirecard-Vorgänge und der Baumann-im-Drogenrausch-anmutende Bayer/Monsanto-Deal hat mehr Milliarden vernichtet.

Dass Altria aber sowas ohne Dividenden-Einbußen wegstecken kann, zeigt welche Power in dieser Cash-Maschine steckt!

MO kann man auf jeden Fall kaufen, im Gegensatz zu Cardinal Health. Bei CAH zeigt sich m.E. die Schwäche von F.A.S.T. Graphs. Im Tool kommt die Aktie als unterbewertetes Schnäppchen rüber. Dabei sollte man sich mal bewußt machen, dass Cardinal Health heute noch niedriger notiert als vor 20 Jahren!! Bei Dividenden-Erhöhungen von jährlich 1,0 Prozent. Das kann nicht unser Anspruch sein, oder?

Meine Änderungen zuletzt: kleine Zukäufe bei Omega Healthcare und Aufstocken bei Ping An (jetzt knapp 5% Div.rendite) .

Der größte Versicherer der Welt hat im ersten Halbjahr bereits 4,6 Mrd. Euro Rückstellungen für das kommende Immobilien-Desaster gebildet und dürfte aus dem Gröbsten raus sein.

Hi Gerry!

Danke fürs Vorbeischauen.

Ja „unglückliche Entscheidungen“ fand ich amüsant in dem Zusammenhang. 🙂

Altria ist einfach eine Cash Maschine, in der Tat. Deswegen kann ich da trotz der letzten Fehlentscheidungen noch ganz gut mit schlafen.

Ich hoffe einfach, dass sie mit dem Cash doch irgendwann ordentlich etwas auf die Beine stellen. Neben dem, was sie ja schon in sehr generösen Maße an uns ausschütten.

Love the MO Money! 🙂

CU Ingo.

Hallo Ingo,

es gibt zweierlei Gründe, warum ich mich auf diesen Beitrag am meisten freue. Auf der einen Seite deine frischen Inputs (dazu gleich), auf der anderen Seite die spannenden Kommentare darunter 🙂

MO und CAH bereits im Depot und vorerst keine Änderung geplant. REITs sind für mich kein Thema bzw. decke ich das recht klumpenhaft mit Echtbetongold zu Genüge ab. EIX liest sich interessant, auch wenn ich da beim geographischen Raum Kalifornien ein wenig Bauchweh bekomme.

Selbst habe ich aktuell UNM und OZK für den Ausbau meiner Gewichtung im Finanzsektor im Blickfeld. Weiters finde ich HRL und SJM aus dem Basiskonsumsektor interessant, wobei die Bewertung bei HRL doch noch ein wenig hoch ist und ich auf eine weitere Konsolidierung in Richtung Süden setze.

Liebe Grüße,

Clemens

Hi Clemens!

Danke fürs Vorbeischauen.

Ja stimmt, die Kommentare sind oft sehr interessant und man kann dort auch die ein oder andere zusätzliche Erkenntnis gewinnen. Sehr gut! 🙂

Wenn ich eine Immo hätte, würde ich wahrscheinlich auch nicht auf REITs setzen. Macht dann einfach keinen Sinn, oder? Hab aber schon vor einiger Zeit entschieden, dass für mich Liquidität und Flexibilität mehr zählt und deswegen die REITs.

Smuckers könnte ich mir in der Tat mal wieder anschauen. Danke für die Erinnerung.

CU Ingo.

Hallo Ingo,

schließe mich meinem Vorredner an. Bin auch immer auf diesen monatlichen Beitrag gespannt – auf deine Ideen und deine subjektive Meinungen zu Firmen im Zusammenhang mit der Dividendenstrategie.

Weiter so….

Grüße

Gary

Hi Gary!

Danke für deinen Kommentar.

Und Danke für das Feedback. Ich freue mich, wenn ich mit meinem Geschreibe Anregung geben kann. 🙂

CU Ingo.