Dies ist mein Lieblingsartikel auf dem Blog, mein monatliches passives Einkommen mit Dividenden. Es gibt halt nichts besseres, als seinen Cash Flow durch Dividenden zu betrachten und im Jahr-zu-Jahr Vergleich wachsen zu sehen. Und man muss nichts weiter dafür tun, als früh aufzuwachen und die Dividenden einzusammeln.

Das Geld kommt von allein zu dir!

Nun gut, ganz allein nicht. Man musste sich immerhin zu Anfangs für ein solides Unternehmen entscheiden und dann sein Kapital investieren. Mein jetziges Ich ist dem 2014er Ich sehr dankbar, dass es sich damals dafür entschieden hat, diesen Weg zu gehen und konsequent über den Zeitraum der letzten Monate und Jahre Dividendenaktien zu kaufen.

Wege entstehen dadurch, dass man sie geht.

– Franz Kafka –

Jede Reise beginnt mit dem ersten Schritt, dem ersten Kauf. Und dann dem zweiten Kauf, dann dem dritten Kauf … und man hält an seiner Strategie fest, um dann Monat für Monat seine immer weiter wachsenden Dividenden zu kassieren.

Nichts ist angenehmer, als am Morgen aufzuwachen und mehr Geld auf dem Konto zu haben, als noch am Abend zuvor. Einfach Leben und Spaß haben!

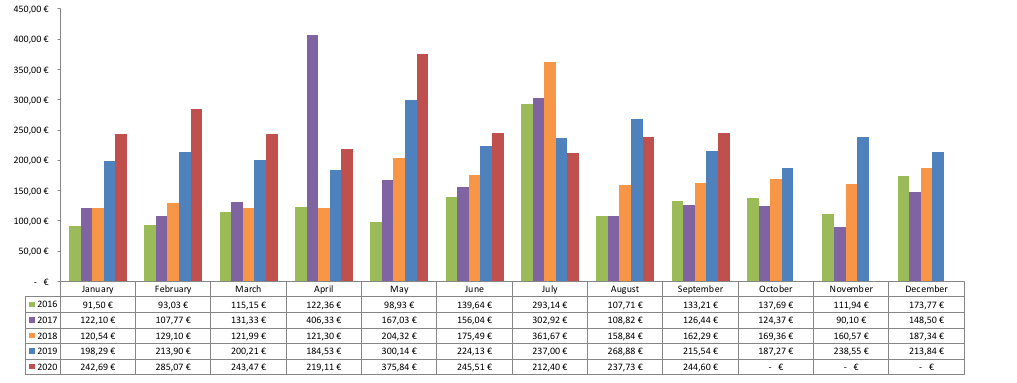

Dividendeneinnahmen im September 2020: 244,60 EUR

Folgende 18 Unternehmen lieferten pünktlich ab:

- Johnson & Johnson :: 30,67 EUR

- Intl Business Machines Corp. :: 24,52 EUR

- T. Rowe Price Group Inc. :: 19,57 EUR

- Exxon Mobil Corp. :: 18,69 EUR

- Gilead Sciences Inc. :: 16,26 EUR

- Microsoft Corp. :: 15,31 EUR

- Walgreens Boots Alliance Inc. :: 13,37 EUR

- Unilever PLC :: 12,98 EUR

- 3M Company :: 12,59 EUR

- McDonalds Corp. :: 12,47 EUR

- Broadcom Inc. :: 11,76 EUR

- Chevron Corp. :: 11,09 EUR

- Duke Energy Corp. :: 10,35 EUR

- PepsiCo Inc. :: 9,62 EUR

- Blackrock Inc. :: 7,85 EUR

- Realty Income Corp. :: 7,65 EUR

- Main Street Capital Corp. :: 6,43 EUR

- Visa Inc. :: 3,42 EUR

Einnahmen im September 2019: 215,54 EUR

Einnahmen im September 2020: 244,60 EUR

Jahr-zu-Jahr Steigerung (YoY, Year over year): +13,5%

2020er Dividenden bis jetzt (YTD, Year to date): 2.306,42 EUR (256,27 EUR/Monat)

Alle Dividenden seit Beginn (All-time income): 11.715,43 EUR

Gedanken zum aktuellen Monat

Wow! Die stolze Anzahl von 18 unterschiedlichen Unternehmen haben mir im September eine Dividende überwiesen. Als ich 2014 mit der Dividendenstrategie gestartet bin, hatte ich nicht annähernd eine Ahnung davon, wo das mal hinführen würde.

Im Rückblick bin ich meinem 2014er Ich wahnsinnig dankbar, dass es sich dafür entschieden hat, diesen Weg zu gehen.

Die erste Dividende waren gerade mal 2,97 EUR. 1 Jahr darauf gab es in dem gleichen Monat bereits 54,62 EUR. Noch 1 Jahr später dann 107,71 EUR. Dann 108,82 EUR. Dann 158,84 EUR. Und dann 268,88 EUR. Wie viel wird es nächstes Jahr sein?

Mit der richtigen Strategie, auf große und bekannte Unternehmen zu setzen, die wirtschaftlich erfolgreich sind und eine nachhaltig steigende Dividende zahlen, und diese Strategie dann konsequent Monat für Monat mit frischen Kapital und den reinvestierten Dividenden zu füttern, war eine der besten Entscheidungen in meinem Leben.

War es einfach? Verdammt nochmal nein! Immerhin musste das Geld auch verdient werden und nicht immer macht einem der Job Spaß. Dann muss man auch mal durchziehen und trotzdem am Ball bleiben.

Aber man muss sich auch nicht ständig unter Wert verkaufen oder jahrelang eine Arbeit machen, die einen kaputt macht. Man kann auch schon auf dem Weg zu seinem Ziel mal die ein oder andere persönliche Änderung herbeiführen, um sich dann wieder besser zu fühlen. Im Idealfall steigert man durch eine solche Änderung auch noch sein Einkommen und kommt so seinem Ziel noch schneller näher.

Wichtig ist, man darf sein Ziel nicht aus den Augen verlieren und sich auch nicht von den ganzen Nein-Sagern, Besserwissern oder Miesepetern da draußen seine Idee ausreden oder runterziehen lassen.

Mach dein eigenes Ding und du wirst über kurz oder lang erfolgreich sein. Und vergleich dich nicht ständig. Da draußen gibt es immer Jemanden, der es besser macht als du. Das bedeutet aber nicht, dass du es schlecht machst.

Vergleich dich nur gegen deine eigenen Ziele und du wirst nicht nur erfolgreich damit, sondern du wirst auch um einiges glücklicher dabei sein. Glaub mir!

Stay Calm And Keep Investing!

Auf deinem Weg wird es auch immer mal kleinere oder auch größere Rückschläge geben.

Sei es beim Investieren, wo der Kurs deines gerade gekauften Unternehmens direkt danach abschmiert oder irgendwann doch mal die Dividende gestrichen oder gekürzt wird, weil es wirtschaftlich gerade nicht so gut läuft. War es dein Fehler bei der Auswahl oder waren es einfach externe Umstände, wie z.b. die aktuelle Corona-Krise? Egal! Lerne daraus, traue dich auch Fehler ggf. zu korrigieren und mache es beim nächsten Mal besser. Einfach aufhören oder immer gleich die komplette Strategie zu wechseln, ist sicher nicht die richtige Option.

Oder sei es im privaten Bereich, wo sich vielleicht Freunde von dir abwenden, weil sie nicht verstehen, auf was für einem Weg du dich da befindest und sie dich vielleicht für bekloppt halten oder einfach nur für einen egoistischen Kapitalisten, der mit Aktien rummacht und andere dabei ausbeutet. Waren das dann wirklich Freunde, wenn sie solche Ansichten haben, ohne sich deine Seite der Geschichte anzuhören? Also wirklich anhören und zuhören meine ich?

Für Letzteres kann ich nur den Tipp geben, werde nicht zu eine dieser Personen, die versucht alle von ihren Ansichten zu überzeugen und ihren Weg für den einzig wahren Weg hält. Was für dich gut ist, muss für deine Freunde nicht zwangsläufig auch das Richtige sein.

Am Ende ist es wichtig, dass sich beide Seiten auf die Argumente der Gegenseite einlassen, bereit sind zu lernen und nicht zwangsläufig auf ihren vorher gefestigten Standpunkten beharren. Dann sollte auch eine Freundschaft das Thema Aktien überleben 😉 …

Und wenn doch nicht, dann ist es wahrscheinlich auch Zeit für einen neuen Freundeskreis. Denn der Weg ist um einiges einfacher zu beschreiten, wenn man Unterstützung dabei hat.

Viel Erfolg!

Der Dividendenbooster

Letzten Monat hatte ich noch beklagt, dass der August der erste Monat in 2020 war, der keine Dividendensteigerung in meinem Depot mit sich brachte. Bis mich ein aufmerksamer Leser darauf aufmerksam machte, dass ja doch Illinois Tool Works eine recht ordentliche Dividendenerhöhung von 6,5% verkündet hatte. Sehr schön!

Und nun kommen im September endlich ein paar mehr Unternehmen dazu und der Dividendenbooster zündet wieder richtig 🙂 …

Im September haben 7 meiner Unternehmen die Dividende erhöht:

- Philip Morris International Inc. um 2,6% (1,17 auf 1,20 USD)

- Microsoft Corp. um 9,8% (0,51 auf 0,56 USD)

- STORE Capital Corp. um 2,9% (0,35 auf 0,36 USD)

- Texas Instruments Inc. um 13,3% (0,90 auf 1,02 USD)

- Realty Income Corp. um 0,2% (0,2335 auf 0,234 USD)

- W. P. Carey Inc. um 0,2% (1,042 auf 1,044 USD)

- Starbucks Corp. um 9,8% (0,41 auf 0,45 USD)

Sauber! So kann es gern weitergehen.

Zukäufe im aktuellen Monat

Auch im September wurde wieder planmäßig der Aktiensparplan auf Microsoft ausgeführt.

Und dann reporte ich diesen Monat noch den Kauf von National Retail Properties, obwohl dieser bereits am letzten Tag im August durchgeführt wurde. Hier fehlte mir einfach die Abrechnung, um es schon im letzten Dividendenupdate mit reinzunehmen.

Käufe/Neuzugänge im September 2020: 1.140,67 EUR

- Microsoft Corp. :: 49,87 EUR

- National Retail Properties Inc. :: 1.090,80 EUR

Verkäufe/Abgänge im September 2020: n/a

Zukünftige Dividende durch Zukäufe (abzgl. Verkäufe): 62,51 EUR (bei EUR/USD von 1,174)

Das Depot im Monatsvergleich

Mein Dividendenaktiendepot hatte am Ende des Monats einen Wert von 105.484,12 EUR. Das ist eine Verringerung um 3.475,42 EUR bzw. -3,2% gegenüber dem Vormonat von 108.959,54 EUR.

Es befinden sich aktuell 42 verschiedene Unternehmen im Depot. Das ist die gleiche Anzahl wie im letzten Monat.

Die Dividendeneinnahmen über die nächsten 12 Monate werden voraussichtlich 2.765,25 EUR betragen. Das ist eine Steigerung um 24,20 EUR bzw. +0,9% im Vergleich zum letzten Monat von 2.741,05 EUR.

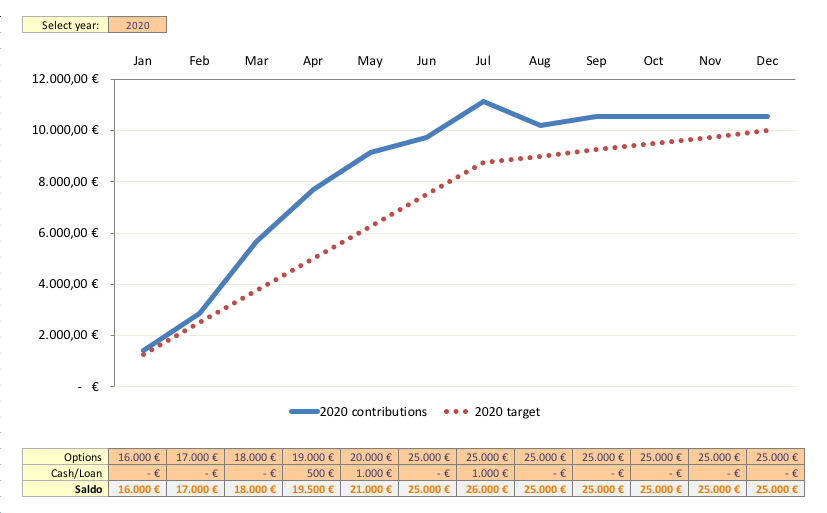

Die Zielsetzung in 2020

Diesen Monat kamen nur die gerade schon angesprochenen Käufe von Microsoft und National Retail Properties dazu. Extra Geld zur Seite legen für zukünftige Investitionen war leider nicht drin.

Um mein Jahresziel zu erreichen, ist dies auch nicht mehr notwendig. Wahrscheinlich wird es also ab jetzt hier bis zum Jahresende eher ruhiger zugehen.

Der Weg zur finanziellen Unabhängigkeit

Investieren muss Spaß machen, Stichwort Motivation.

Und man sollte Ziele haben, zum Beispiel die Finanzielle Freiheit durch passives Einkommen als großes übergeordnetes Ziel. Warum nicht beides verbinden?

Ich mache dazu folgendes. Ich rechne mir Just For Fun aus, wie viel Zeit mir meine Dividenden bereits erkauft haben. Dazu nehme ich einen fiktiven Stundenlohn von 12,50 EUR an.

- Stundenlohn :: 12,50 EUR

- Dividenden pro Monat :: 244,60 EUR

- Stunden weniger zu arbeiten :: 19,6 Std.

Sprich im aktuellen Monat hätte ich also etwas über 19 Stunden bzw. fast 2,5 Tage daheim bleiben können und diese wären bereits durch mein passives Einkommen mit Dividenden finanziert. Na, wie klingen 2,5 Tage zusätzlicher Urlaub jeden Monat for free & forever für dich?

Das sind aufs Jahr gesehen etwas mehr als 29 Tage, also fast genau 6 Wochen Sonderurlaub. Ein Leben lang! Und du musst dafür nie wieder irgendeinen Chef um Erlaubnis fragen oder vorher Überstunden schieben. Großartig!

Vergiss alle Gründe, warum es nicht funktionieren kann.

Glaube an den einen Grund, warum es funktionieren wird.

Ein Arbeitsmonat hat durchschnittlich 21,6 Tage bzw. 173,3 Stunden. Vor diesem Hintergrund kann man auch sagen, ich habe bereits 11,3% auf dem Weg zur Finanziellen Unabhängigkeit zurückgelegt!

Wie weit bist du auf deinem Weg schon vorangekommen?

Das war es bereits schon wieder für diesen Monat.

Ich bin zufrieden, habe 244,60 EUR mehr auf dem Konto und kann mich damit beschäftigen, wie ich diese reinvestiere, um für die Zukunft weiteres passives Einkommen mit Dividenden, dem Optionshandel oder mit P2P-Investitionen zu erzeugen. Life is good!

Und wie lief dein Monat so?

Last but not least, folge mir auch auf Twitter, damit du keinen neuen Artikel mehr verpasst und vergiss nicht in die Depotübersicht zu schauen. Ich habe alle Charts und Statistiken aktualisiert für dich zum Nachlesen.

Danke fürs Lesen und wenn dir der Artikel gefallen hat, hinterlasse mir einen Kommentar und teile ihn mit deinen Freunden auf Social Media oder in deinem Lieblingsforum. Das würde mir sehr viel bedeuten. Vielen Dank!

Hallo Ingo,

wieder mal eine angenehme Lektüre zum Morgencafe :-).

Glückwünsch das es immer weiter aufwärts geht und auch die „gratis“ Dividenden durch Erhöhungen zahlreicher waren.

Auch meine Einnahme stiegen gegenüber dem Vorjahr, dank der nachgeholten Dividende von VIG. Dank weiterer Zahlungen aus Österreich wird der dividendenschwache Oktober wohl einen Jahreshöchststand liefern können. Dazu ein paar Käufe in ESS, WPC und Novartis, so dass das Jahresziel im Forecast erreicht werden wird. Der tatsächliche Zufluss in 2020 ist jedoch nicht mehr ganz zu schaffen.

Ich bin froh, vor einiger Zeit deinen Blog gefunden zu haben. Danke für die Arbeit, die Du dafür leistest.

VG und weiter so,

Torsten

Hi Torsten!

Danke für deinen Kommentar und das positive Feedback. Tut gut! 🙂

Ja es ist schon sehr nett anzusehen, wie auch die Dividendenerhöhungen der Unternehmen immer mehr zum absoluten Dividendenwachstum im Depot beitragen.

Dieses Jahr wird das zwar insgesamt niedriger ausfallen, aber in der aktuellen Situation kann man ja fast froh sein, wenn es in Summe überhaupt noch ein Wachstum gibt am Ende.

Deswegen bin ich zufrieden, so wie es ist.

Viel Erfolg weiterhin!

CU Ingo.

Hallo Ingo, ich verfolge deinen Blog schon länger. Es macht Spaß immer wieder nach neuen Artikeln zu schauen und diese zu lesen.

Heute stellte sich mir die Frage, ob du die Unternehmen etra nach Ausschüttungszeiträumen ausgesucht hattest oder ob es Zufall ist, dass du recht ähnliche Beträge pro Monat erhältst? Gruß Gregor

Hi Gregor!

Danke für deinen Kommentar.

Nein, zumindest nicht direkt. Ich schaue mir zuerst alle anderen Kennzahlen an und nur, wenn am Ende es mehrere Unternehmen geben sollte, die alle in Frage kommen würden, dann schaue ich auch gern mal nach dem Ausschüttungsmonat. Aber wirklich nur dann.

Das beeinflusst es natürlich schon ein wenig in meine gewünschte Richtung, aber der Großteil ist eher Zufall.

Und angenehm ist es auf jeden Fall, den Cash Flow so relativ gleichmäßig zu haben 🙂 …

CU Ingo.

Moin Ingo,

aufgrund deines Hinweises musste ich gerade auch einmal nachzählen, wie viele Unternehmen mir vergangenen Monat eigentlich Dividende gezahlt haben. Tatsächlich waren dieses Mal sogar 19! September-Zahler dabei. Dies dürfte bei mir allerdings vorerst die höchste Anzahl an dividendenzahlenden Unternehmen binnen Monatsfrist gewesen sein, denn wie du ja schon weißt, bin ich aktuell dabei, mein Depot etwas zu entschlacken.

Ansonsten würde es mich interessieren, wie du den gegenwärtigen Kurs-Verfall der Oil Majors einschätzt. Von Shell hattest du dich ja dieses Jahr bereits kurz nach deinem Kauf wieder getrennt. Aber mit Chevron und Exxon Mobil stecken bisweilen ja noch zwei Sektor-Schwergewichte in deinem Depot. Wirst du an deinen Anteilen weiter festhalten?

Viele Grüße aus dem Rheinland

David

Hi David!

Danke fürs Vorbeischauen.

Ist schon ein ganz angenehmes Gefühl, wenn es 19x im Monat Ca$hing macht auf dem Konto, oder? Ich zumindest liebe es, wenn am Monatsende mehr grüne als rote Zahlen auf dem Kontoauszug stehen! 🙂

Thema Öl, da rappelt es in der Tat mächtig. Sieht viel düsterer aus, als ich mir das jemals hätte ausmalen können.

Bei Chevron bin ich noch optimistisch. Die stehen gut da und machen (die meiste Zeit) noch Geld unter diesen Umständen. Wenn ich bei Öl wieder eine Besserung sehen und nachlegen wollen würde, dann wohl am ehesten bei Chevron.

Exxon Mobil macht mir dagegen schon ein paar Sorgen. Meine schlechteste Position im Depot, jetzt nachdem Tanger Factory Outlet Centers rausgeflogen ist. Der Titel wird auch auf SeekingAlpha heiss diskutiert mit guten Argumenten auf beiden Seiten.

Ich halte die Position und rechne ggf. sogar mit einer Dividendenkürzung, sollte der Ölpreis die nächsten Monate weiter unter Druck bleiben. Ich beobachte genau die Quartalszahlen und was der CEO & CFO zu sagen haben. Eine finale Entscheidung habe ich noch nicht getroffen.

Insgesamt ist Öl aber mit knapp 2% (waren ca. 3% vor den Kursverlusten) im Depot nur eine kleine Position. Es besteht also auch kein Grund zur Sorge.

CU Ingo.

Hi Ingo,

auch wenn ich eher selten schreibe mag ich deinen Blog. Und es ist auch schön mal etwas abseits der reinen Zahlen zu lesen:

[Zitat]: „Und vergleich dich nicht ständig. Da draußen gibt es immer Jemanden, der es besser macht als du. Das bedeutet aber nicht, dass du es schlecht machst.“

Dazu 2 Gedanken:

Gedanke 1: Hier ist das eigene Selbstbewusstsein sehr ausschlaggebend. Wenn man keines hat, vergleicht man sich um daraus Anerkennung und Selbstwert zu gewinnen. Das kann nur in der Katastrophe enden. Da hast du vollkommen recht. Man wird immer von irgendjemanden enttäuscht oder übertroffen. Oftmals sind solche Menschen früher oder später neidisc und agressiv gegen andere. Sie versuchen quasi „bessere“ Menschen auf ihr Niveau runter zu ziehen.

Hat man aber ein gesundes Selbstbewusstsein, dann wird aus „sich vergleichen“ ein Lernen von anderen. Man kann akzeptieren, dass andere besser sind und freut sich sogar, da man ja davon lernen kann. Diese Menschen versuchen ihr eigens Niveau den „besseren“ Menschen anzupassen, es also zu erhöhen. 🙂

Gedanke 2: Ich glaub ich hab das mal über Charlie Munger gelesen, dass er sinngemäß gesagt hat, ihm sei es egal, wenn andere schneller reich werden als er. Und das entspannt sehr beim Investieren. Die FOMO sollte da etwas reduziert werden.

Auf jeden Fall wünsche ich dir weiterhin viel Erfolg!

Christian

Hi Christian!

Danke fürs Kommentieren. Jetzt schon 2x kurz hintereinander 😉 …

Du hast absolut Recht, was das Selbstbewusstsein angeht. Davon habe ich zum Glück mehr als genug. 🙂

Diese Barriere des „ich muss es selbstbewusst angehen und nicht auf die anderen zu sehr hören“ muss man irgendwann einmal durchbrechen und vielelicht helfen dabei (wirklich gute) Freunde oder das Belesen im Internet. Zum Glück ist man heute nicht mehr auf seinen direkten Bekanntenkreis und eine verstaubte Bibliothek angewiesen, um sich zu informieren.

Ich weiß auch nicht so recht, was manchmal bei Menschen der Auslöser ist, dass sie es auf einmal machen und in die Umsetzung kommen und bei manchen das nie klappt. Mhhh …

Wahrscheinlich wäre ich Psychologe geworden, hätte ein Bestsellerbuch geschrieben und wäre so zu Geld gekommen, wenn ich es denn verstehen würde. 😀

Viel Erfolg weiterhin!

CU Ingo.

Hallo Ingo,

woher kommts, dass du 42 verschiedene Firmen hast? Jedem das seine, aber ich finde 42 sind evtl. zu viel man kann sich dann nicht mit allen Firmen beschäftigen und auf dem laufenden bleiben.

Grüße, Sabo

Hi Sabo!

Danke für deine Frage.

Mal davon abgesehen, dass ich das ja gern als Hobby mache und hier auf dem Blog auch darüber schreibe und so fast schon automatisch immer im Bilde bin, ich finde nicht, dass 42 Positionen im Depot viel sind. Das Ziel sind eher 50. 🙂

Über die hohe Anzahl minimiere ich auch das Risiko von Ausfällen und/oder Rückschlägen.

Gerade jetzt in der Krise merken viele, dass die ein oder andere Position in ihrem Depot doch ordentlich Gewicht hat(te) und die Performance zu sehr negativ beeinträchtigt. Sei es durch dicke Kursverluste oder sei es durch Dividendenstreichungen, bei z.b. den Ölfirmen oder REITs die auf Hotel oder Unterhaltung spezialisiert sind.

Bei mir machen dann solche Events in der Regel nur ca. 2% des Depots aus und fallen nicht so ins Gewicht.

Ich behaupte sogar mal ganz selbstbewusst, wenn du ein Depot aus 50 Qualitätsunternehmen aufbaust, die jedes Jahr nachhaltig und kontinuierlich die Dividende steigern, dann kannst du dieses Depot in den Autopilot versetzen und dich gar nicht mehr darum kümmern und trotzdem wirst du Jahr für Jahr mehr Dividende bekommen.

Wenn du dann vielleicht in 30 Jahren wieder reinschaust, dann sind da sicher ein paar Unternehmen, denen es nicht so gut geht aktuell oder die komplett Pleite gegangen sind. Aber der Großteil wird gut bis super laufen und die Verluste mehr als aufgefangen haben.

Das „Beschäftigen“ mit den Firmen überlasse ich dabei den CEOs dieser Firmen. Die werden dafür bezahlt und arbeiten letztendlich für mich, um das sicherzustellen. 🙂

Denk daran, eine Aktie kann nur auf 0 sinken, aber weit über 100% steigen. Und das gilt auch für die Dividenden 😉 …

CU Ingo.

Haa haa, meine September-Dividenden liegen 15 Cent über deinen! Allerdings handelt es sich bei meinen Angaben um Brutto-Dividenden.

Viele Grüße

Mike

Hi Mike!

Danke fürs Vorbeischauen.

Hast du dein Konto bei einem ausländischen Broker oder warum rechnest du mit den Brutto-Dividenden?

Egal wie rum, Glückwunsch zu den doch recht ordentlich Einnahmen! 🙂

CU Ingo.

Hi Ingo,

ich finde diese Artikelserie immer super!

Vielen Dank auch für die Übersicht, welche Unternehmen in deinem Portfolio die Dividende erhöht haben.

Ich bekomme das selten mit, obwohl es ja eine Vielzahl von Infoquellen gibt.

Welche nutzt du, um dich über Dividendensteigerungen zu informieren?

Danke dir und weiter viel Erfolg

Chris

Hi Chris!

Danke fürs Vorbeischauen.

Du brauchst keine andere Quelle, Mission-Cashflow.de ist doch super 😀 … Spaß!

Ich nutze dafür fast ausschliesslich SeekingAlpha.com und in Einzelfällen die jeweiligen Investor Relations Webseiten der Unternehmen.

CU Ingo.

Hi Ingo,

super, danke dir.

Dann kann ich dir dazu noch die Nasdaq Seite empfehlen 🙂

Bis Bald

Chris

Hallo Ingo!

Einfach Klasse Content von deiner Seite!

Ich nutze deine Seite als eine Art „Rendite Vergleich“ Ich hoffe, du nimmst mir das nicht übel. 🙂

Nebenbei verfolge ich deine Performance schon länger und bin echt beeindruckend, auch das du dich von gestrichen Dividenden Unternehmen befreien kannst.

Ich habe heute ein paar Fragen mitgebracht. Ich hoffe, daß geht in Ordnung.

In welchem Jahr hast du eigentlichangefangen zu Investieren, leider sehen ich nur Zahlen aus 2017.

Dein Depot zeigt eine positive Rendite von ca. 30.000.00 Euro. Sind das alle Anlagerenditen oder hast du auch eingezahlt? Wenn ja, wie viel ungefähr?

Verfolgst du deine zwei Strategien (Option und Dividenden) getrennt auf zwei Konten? Hast du beide Konte auf Banxbroxer?

Veröffentlicht du auch deine Blog Einnahmen einmal?

Warum 42 Unternehmen? Ist es nicht schlauer nur 20 bis 25 Unternehmen im Depot zu haben?

Greez Dario

Hi Dario!

Danke für das schöne Feedback und klar, Fragen sind immer herzlichst willkommen.

Ich habe Ende 2013 angefangen mich zu belesen und auf dem Papier zu investieren. Den ersten Kauf habe ich dann irgendwann Anfang/Mitte 2014 gemacht, damals aber noch nicht mit dem Fokus auf Dividenden.

Man mag es kaum glauben, aber mein erster Kauf war in der Tat Apple. Damals zu 69,57 EUR, was heute 17,39 EUR splitbereinigt sind. Läuft! 🙂

Das Dividendenaktiendepot hab ich dann im Herbst 2014 gestartet und seitdem bin ich voll und ganz dabei.

Ja das Depot steht mit ca. 30k im Plus. Das ist die reine Anlagerendite, so wie sie die Comdirect berechnet. Diese ist aber verzerrt, weil dort Gewinne und Verluste aus Verkäufen nicht enthalten sind und auch die ausgeschütteten Dividenden nicht. Es ist also defakto der momentane Buchgewinn meiner Positionen im Depot.

In meinem Fall müsste man ca. 4k EUR Gewinne dazuzählen und ca. 8k EUR Verluste aus Verkäufen und dann 11,5k EUR Dividenden.

Unabhängig davon, habe ich natürlich seit Start jeden Monat eingezahlt. Der Start erfolgte mit ca. 10K EUR. Bis heute investierte ich dann ca. 75k in Summe ins Dividendenaktiendepot. Das sind durchschnittlich pro Monat ungefährt 800 EUR gewesen.

Zur Frage, ob ich Optionen und Dividendenaktien trenne, ja mache ich. Ich habe mit Optionen erst viel später angefangen und da war das Depot bei der Comdirect schon recht groß. Da wollte ich nicht wechseln.

Und jetzt gefällt mir die Trennung irgendwie. Effektiver wäre aber ein großes Konto bei Banx/IB zu haben, weil man dann mehr Margin für den Optionshandel nutzen könnte.

Die Blogeinnahmen bespreche ich immer kurz in meinem Jahresrückblick. Schau da einfach mal rein 😉 …

Aber kleiner Spoiler für den nächsten Jahresrückblick, 2020 läuft es mit den Blogeinnahmen nicht ganz so gut, wie in 2019. Die Corona-Delle gab es auch bei mir. 🙁

Und zur letzten Frage, warum ich 42 Unternehmen im Depot habe, schau mal die Frage von Sabo und meine Antwort dazu. Da hatte ich mich zu dem Thema schon geäußert.

Liebe Grüße aus dem verregneten Dessau.

CU Ingo.

Führst du dein Depot auch in Portfolio Performance? Bzw. kennt du deinen IZF? Das wäre wirklich interessant.

Viele Grüße,

Christian

Hi Christian!

Nein führe ich nicht. Für die Gesamtbetrachtung eines Depots halte ich den IZF auch nicht für den richtigen Ansatz. Da sollte man lieber die TWR (Time Weighted Return) nehmen, da hier die Zu- und Abflüsse von Kapital nicht mit eingerechnet werden.

Aber die habe ich ja auch nicht bei der Comdirect, dafür aber im Optionskonto bei Banx/IB.

CU Ingo.

Hallo

Ich habe eine Frage

Dazu nehmen wir: INTC.

Im Durchschnitt macht das Unternehmen eine Jahresrendite von über 10%.

Die aktuelle Dividendenrendite beträgt 2.48%

Der Piotroski F-score liegt bei 5/6

Das KGV auf 5 Jahren beträgt 15.7

Aktuelles KGV 9.5

Also eigentlich müsste das Unternehmen unterbewertet sein, oder?

Das Unternehmen ist aber weder bei Dividenden Radar gelistet noch ist die Graham Zahl grün.

Und könnte man die Graham Zahl runterbrechen? runterrechnen

Danke 🙂

Hi Dario!

Ja Intel ist meiner Meinung nach unterbewertet. War das die Frage?

Ich hatte Intel auch im August im Watchlist-Artikel besprochen 😉 …

CU Ingo.

Hi Ingo

da ich kein Fachmann in Wirtschaftsdingen bin muss ich zu IFZ und TWR eine Frage stellen:

IZF gibt mir den Return des investierten Kapitals wieder und zwar pro Jahr. Und berücksichtigt dabei noch, dass zu unterschiedlichen Zeiten unterschiedlich viel Kapital investiert war. Liege ich da richtig?

TWR gibt die Gesamtentwicklung des Investment seit Start an? Werden hier auch die unterschiedlichen Mengen an investiertem Kapital berücksichtigt?

Generell finde ich interessant, wie gut mein investiertes Kapital pro Jahr verzinst wird. Damit kann man es ganz gut zu aktuellen „Zinssätzen“ anderer Investments vergleichen. Oder aber gegen einen ETF-Benchmark oder eine andere Anlagestrategie.

Oder siehst du für dich gar keine Notwendigkeit für so einen Vergleich, weil du nur den Fokus auf Dividendeneinnahmen hast und ngar nicht so auf der Gesamtentwicklung des Portfolios?

Danke schon mal für die Rückmeldung.

Überigens wie läuft denn das neue Leben? Ich erinnere mich, dass du aus dem Beruf aussteigen wolltest.

Viele Grüße,

Christian

Hi Christian!

Ob IZF oder TWR ist manchmal eine Glaubensfrage oder zumindest immer eine Frage des „Was möchte ich zeigen?“. Es gibt also kaum ein Richtig oder Falsch.

Aber was mir wichtiger ist, ich vergleiche mich nicht (oder nur sehr selten) und mache auch keine Vergleiche zu irgendwelchen Indizes als Benchmark. Der Vergleich ist der Tod des Glücks. Ich weis leider nicht mehr, wer das gesagt hat. Aber es ist ein Leitsatz für mich geworden, weil darin viel Wahrheit steckt.

Ich vergleiche mich eigentlich immer nur gegen mich (bzw. mein früheres) selbst oder gegen meine eigenen Ziele. Seitdem ich dies mache, lebt es sich um einiges entspannter 😉 …

Mein neues Leben? Dem geht es gut 🙂 … bin seit dem August raus aus dem Job und dann erstmal ein paar Wochen durch Skandinavien getingelt. Kennst du meinen Instagram-Account?

Jetzt bin ich zurück und schau mal, was die nächsten Wochen so bringen. Batterien aufladen, etwas am Blog arbeiten und Pläne für 2021 schmieden. Life is good!

CU Ingo.

Hi Ingo,

danke für die außführliche Rückmeldung. Und ich kann das gut verstehen. Ich möchte mir nur einen Benchmark setzen um in 3-4 Jahren (ich investiere erst 2 Jahre seit Anfang 2019) Rückblick zu halten. Sollte mein Depot signifikant unter dem Benchmark liegen, dann würde ich wahrscheinlich einfach einen ETF Sparplan einrichten und mir die Zeit für was anderes sparen. Bis dahin hab ich ja die Hoffnung, dass die Einzelinvestition besser läuft als der (fast) komplett passive Ansatz. 😉

Also die Bilder die man ohne Instagrammaccount sehen kann sind wirklich toll! Kann mir vorstellen, dass ihr ein richtig schöne Zeit hattet. Aufgrund Familie ist bei uns sowass aktuell nicht drin, aber das ändert sich auch wieder.

Viele Grüße und bis die Tage

Christian

Hallo Ingo,

der satz der vergleich ist der tod des glücks……..stimmt oder ist reflektion wieder auf das eigene ziel. hierzu danke an dich und deinen blog. habe gerade meine 2 wasserstoff werte verkauft. warum? kommt keine divi rein und ich hab stress mit kurse gucken. wieder mal in deinem blog gestöbert samt kommentare. darin wieder meinen weg gefunden…..stressfrei divi um divi den schneeball zu vergrößern. klar möchte ich auch bald raus aus meinem tretmühlenjob, evtl. mit hilfe von wasserstoff, was aber auch jahre (wenn überhaupt) gedauert hätte. das startkapital wäre zu gering gewesen, nüchtern gerechnet. mit unserer strategie haben wir JEDEN monat frisches, „geschenktes“ geld zum investieren oder als lebensmittel- oder medikamenten zuschuss.

freue mich auf die neue ABBV-divi…..und meines neues ziel: 450 (kann frau zu hause bleiben)

danke ingo fürs neuerliche „erden“

Hi Dieter!

Gern geschehen 🙂 …

Und fürs Zocken würde ich ja Bitcoin & Co hernehmen. Da geht es noch mehr rauf und runter. 😀

CU Ingo.

Hallo Ingo

Kennst du eigentlich deine TWR Rendite?

Hi Dario!

Danke für deine Frage.

Nein, leider weiß ich die nicht, da die Comdirect diese nicht berechnet.

CU Ingo.

Hallo Ingo

Schreibst du in diesen Zeiten trotzdem weiterhin CSP?

Hi Dario!

War deine vorherige Frage eigentlich zum Dividendenaktiendepot oder zum Optionskonto? Weil beim Optionskonto kenne ich meine TWR, da IB die berechnet.

Bin nur verwirrt, weil das hier das Monatsupdate zum Dividendenaktiendepot ist. 🙂

Im Optionskonto hatte ich aktuell weiter CSPs geschrieben und davon wurden schon die meisten wieder zurückgekauft mit Gewinn oder liefen am letzten Freitag aus. Aktuell habe ich nur einen CSP auf IRM offen.

Jetzt schaue ich mir die Vola an. Gestern war ja schon ganz gut. Noch 1-2 solche Tage und die Vola ist hoch genug, um evtl. 2-3 CSP zu platzieren und trotzdem noch etwas Cash zurückzuhalten.

Denke nämlich, dass die Woche vor und nach der Wahl die Vola entweder extrem hoch geht oder … ach egal, man weiß es nicht. Ein wenig Cash haben ist aber immer gut! 😉

CU Ingo.

Hallo Ingo

Danke für deine Rückfrage.

Magst du mit uns deine TWR Rendite beim Optionskonto teilen?

Ich habe gerade letztens auf IBM einen CSP geschrieben.

Halten würde ich die Aktie aber nicht, wie siehst du die Zukunft für IBM?

Hier eine Blog Empfehlung für dich

https://divgro.blogspot.com/p/goals.html

Hi Dario!

Du kannst diese jederzeit über meine Übersichtseite zum Optionskonto einsehen.

IBM macht gerade eine Transformation durch und wird sich nächstes Jahr in 2 Unternehmen teilen. Das wird spannend. Es fehlen aber noch einige Infos dazu, um das besser einzuschätzen.

CU Ingo.