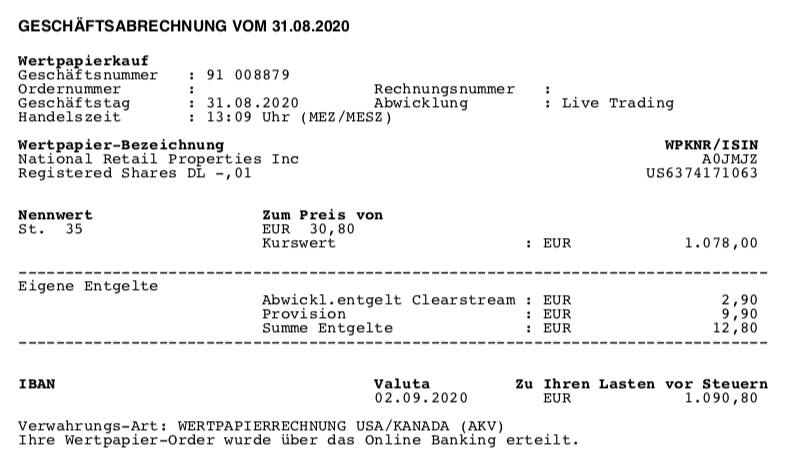

Dies ist kein Beitrag aus der Artikelserie Im Rückspiegel, sondern es handelt sich um einen Kauf vom 31. August 2020. Mein Kauf von National Retail Properties Inc. (NNN) umfasste 35 Stück zum Preis von 30,80 EUR, in Summe 1.078,00 EUR. Es handelt sich dabei um eine neue Position im Dividendenaktiendepot.

Die Börse reagiert gerade mal zu zehn Prozent auf Fakten.

Alles andere ist Psychologie.

– André Kostolany –

Mein Kauf von National Retail Properties Inc. (NNN)

Vorweg, dieser Kauf wurde mehrheitlich mit Geld finanziert, welches ich durch den Verkauf meiner Position Tanger Factory Outlet Centers erhalten habe. Das Unternehmen hatte im Zuge der Corona-Krise seine Dividende pausiert. Diese wird zwar im nächsten Geschäftsjahr zurückkommen, es ist aber mehr als fraglich, ob das in der gleichen Höhe passiert, wie vor der Pausierung.

Ich rechne jedenfalls nicht damit und habe mich unter anderem auch deswegen zu diesem Tausch entschieden. Ein Artikel zum Verkauf von Tanger Factory Outlet Centers wird wahrscheinlich später noch hier auf dem Blog folgen.

Ich besitze aber weiterhin 200 Stück davon im Optionskonto und schaue mir die Entwicklung dort aus nächster Nähe mit an.

Nun aber zum Kauf von National Retail Properties.

Das Unternehmen operiert in der gleichen Branche, wie zum Beispiel STORE Capital, Realty Income oder W. P. Carey.

Und wie die drei gerade genannten Unternehmen, besitzt auch National Retail Properties ein breit diversifiziertes Portfolio an Mietern aus vielen unterschiedlichen Branchen. Kein Mieter nimmt dabei mehr als 5% ein und auch die Branchenverteilung weißt kein echtes Klumpenrisiko auf.

Fitness Studios und Entertainment (Kinos etc.) sind nur im geringen Umfang im Portfolio enthalten und Restaurants nehmen zwar in Summe ca. 18% ein, aber weniger als 10% davon sind Restaurants, die keinen Take-Away-Service anbieten.

Wie ich es aber auch schon im Artikel zum Kauf von STORE Capital letztens geschrieben hatte, die Situation rund um die Restaurants in den USA hat sich bereits weitgehend normalisiert.

So gibt es viele Berichte, dass man zum Beispiel bei der beliebten Restaurantskette Texas Roadhouse besser 1 Woche im voraus einen Platz reservieren sollte, um seinen Wunschtermin zu bekommen. Und jetzt ratet mal, an wen National Retail Properties vermietet? Genau!

Dies ist vielleicht auch einer der Gründe, warum das Unternehmen zwar wie alle, mit der Corona-Krise zu kämpfen hat, aber weit davon entfernt ist, sich in einer Krise zu befinden.

Wenn man den Kurs sieht, könnte man das zwar denken, aber im Vergleich zur Konkurenz sind alle Kennzahlen auf ähnlichem Niveau und dazu kommt eine sehr konservative Ausschüttungsquote und genug liquide Mittel, um selbst einen erneuten harten Lockdown eine ganze Zeit aussitzen zu können.

Zur Ausschüttungsquote darf noch angemerkt werden, dass National Retail Properties im Vergleich zu seinen Mitbewerbern mit einer der niedrigsten Ausschüttungsquoten in die Krise gegangen ist. Diese lag bei nur 72,5%, was für einen REIT sehr konservativ ist. Man hat hier also ordentlich Spielraum.

So fand ich in Summe, dass National Retail Properties nach den letzten Kursrücksetzern sehr interessant aussah. Aus einer moderaten Überbewertung vor dem Crash im März, war nun eine moderate Unterbewertung geworden und zum Einstieg gab es eine schöne Dividendenrendite von immerhin 6%.

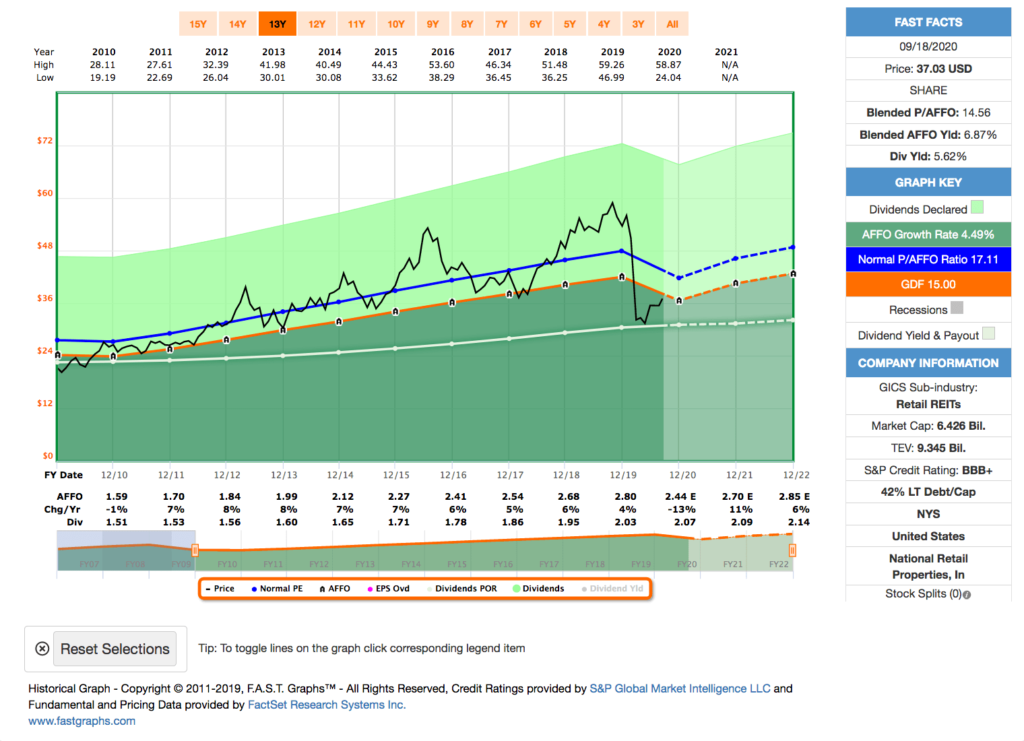

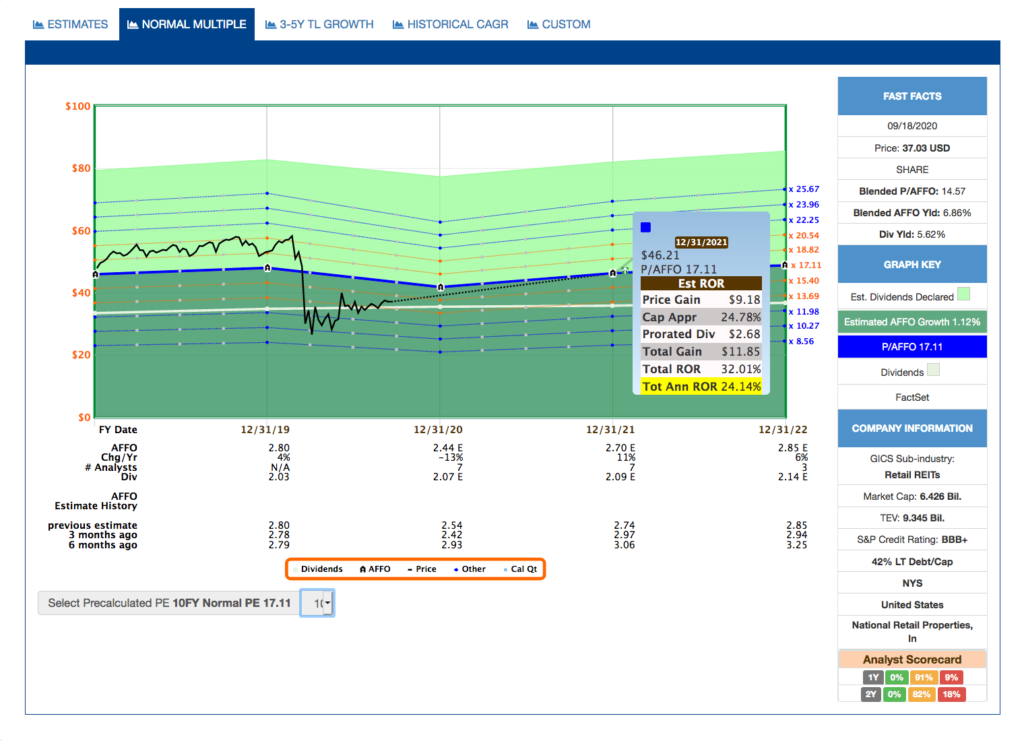

Das aktuelle Fastgraphs schaut so aus:

Die Dividende wird vollständig von den AFFOs (Adjusted Funds From Operations) abgedeckt, selbst wenn in 2020 nun etwas weniger verdient wird als noch 2019.

Man muss also aktuell noch nicht einmal an sein Cashpolster, um das Krisenjahr 2020 zu meistern. Sehr gut.

Am 31.08.2020 kaufte ich 35 Stück National Retail Properties zum Preis von je 30,80 EUR!

Die Gesamtinvestition betrug inkl. Gebühren 1.090,80 EUR.

Dieser Kauf von National Retail Properties ist gleichzeitig eine neue Position in meinem Dividendenaktiendepot. Die Gesamtanzahl der Positionen verbleibt aber wegen dem gleichzeitigen Verkauf von Tanger Factory Outlet Centers bei in Summe 42.

Das Unternehmen steigerte die Dividende zuletzt im Juli 2020 um 1,0% und schüttet seitdem eine um 0,005 USD/Quartal (0,515 USD auf 0,52 USD) erhöhte Dividende aus.

Dies war bereits die 31. jährliche Anhebung in Folge. Damit zählt National Retail Properties zum illustren Kreis der Dividenden-Aristokraten. Toll!

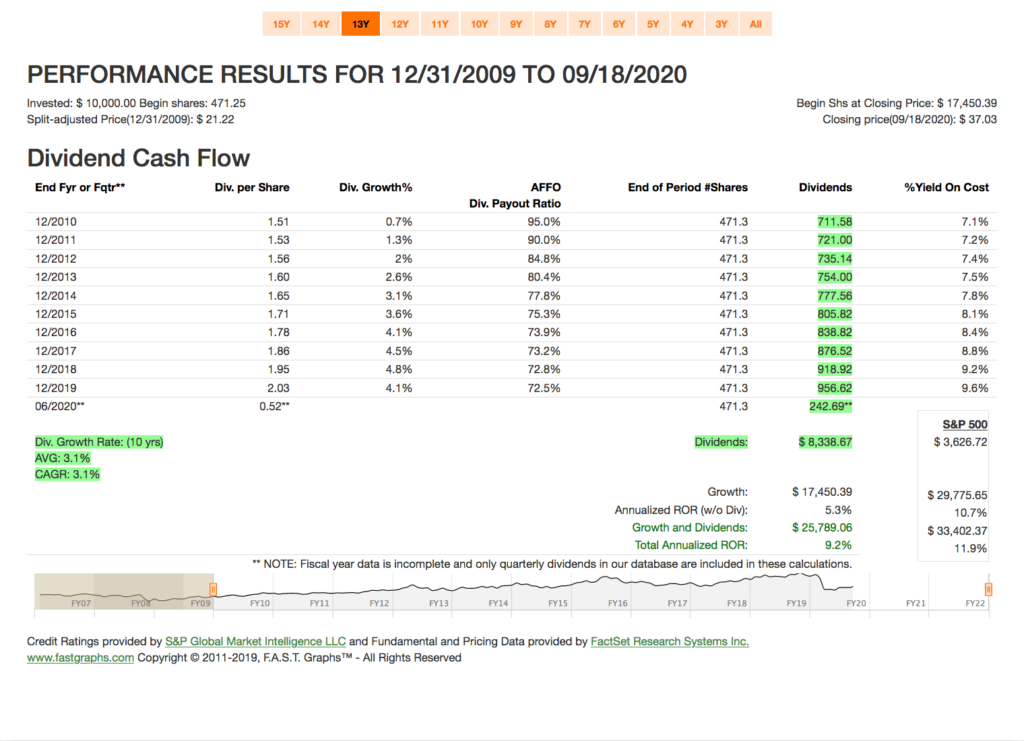

Das Dividendenwachstum (Dividend Growth) in den letzten 10 Jahren betrug 3,1% und in den letzten 5 Jahren 4,2%.

Die zu erwartende Dividende beläuft sich somit aktuell auf 0,52 USD pro Aktie/Quartal. Das sind für die nächsten 12 Monate insgesamt 72,80 USD bzw. ca. 61,43 EUR, bei einem EUR/USD-Kurs von 1,185, die ich von National Retail Properties erhalten werde.

Die Dividendenrendite (Yield) lag zum Zeitpunkt des Kaufs bei 6,0%.

Eine Dividendenrendite von 6% gepaart mit einem Dividendenwachstum von 3-4%? Damit kann ich gut leben.

Doch wie nachhaltig ist diese Dividendenpolitik?

Dazu schauen wir wie üblich auf die Ausschüttungsquote (Payout Ratio). Diese lag in 2020 bei (für einen REIT) sehr niedrigen 72,5%.

Ich finde normalerweise Ausschüttungsquoten zwischen 40-60% perfekt. Unter 40% bedeutet zumeist, die Dividende an sich ist zu niedrig, aber über 60% limitiert es in Abhängigkeit vom Businessmodell eventuell die Wachstumsmöglichkeiten.

Bei REITs gilt diese Regel nicht in der Form, da die Gewinne auf Unternehmensebene nicht oder nur teilweise versteuert werden, wenn eine gewisse Ausschüttungsquote erreicht wird. Für REITs sind eher 70-90% normal und völlig akzeptabel, ja sogar erwünscht.

National Retail Properties wartet hier also mit einer sehr konservativen Ausschüttungspolitik auf, was genug Spielraum für zukünftige Erhöhungen lässt, aber auch genug Puffer sein sollte, um die aktuell schwierige Zeit gut zu überstehen.

Trotzdem ist es im Kontext der Zeit, sprich in Zeiten des Corona-Lockdowns, natürlich wichtig zu wissen, ob ein Unternehmen wie National Retail Properties auch weiterhin die Einnahmen generieren kann, die es normalerweise generiert, um damit die Dividendenzahlungen abzusichern.

Wie bereits zu Beginn gesagt, das Mieterportfolio ist sehr schön diversifiziert. Größter Einzelmieter ist zum Beispiel mit gerade einmal 5% die Ladenkette 7-Eleven.

Wie fast jeder REIT, musste auch National Retail Properties zu Beginn der Corona-Krise einen Rückgang der Mietzahlungen hinnehmen, konnte jedoch mit fast allen Mietern schnell eine Einigung für die Nachzahlungen, die sogenannten Rent Defferals, finden.

90% aller Mietzahlungen (inkl. der Rent Defferals) sind abgesichert und kommen nun wieder pünktlich rein. Das reicht mehr als aus, um die Dividende zu zahlen und es verbleibt noch Cash in der Tasche.

Und die restlichen 10% werden ja in der Regel nicht einfach abgeschrieben, sondern kommen später zu einem guten Teil dann auch noch nach.

Mieter hat man während der Krise übrigens bis jetzt noch nicht verloren und die Vermietungsquote steht weiterhin bei über 98%.

Die letzten Quartalszahlen waren somit auch insgesamt sehr solide und das Management bekräftigte den Ausblick für 2020. Dieser sieht einen Rückgang für das Bereinigte Operative Ergebnis (Adjusted Funds From Operations, kurz AFFO) von nur ca. 4% vor.

Fastgraphs geht hier aktuell immer noch von einem deutlicheren Rückgang aus. Ich vermute, dass dies aber zeitnah nach oben hin angepasst wird.

Das aktuelle AFFO von National Retail Properties im Verhältnis zum Preis liegt mit ca. 14,6 unter dem bei Fastgraphs als Standard verwendeten 15er P/AFFO und deutlich unter dem eigenen historischen P/AFFO (auf 10 Jahre) des Unternehmens von 17,1.

Nehmen wir einmal an, dass das P/AFFO bis Ende 2021 zum historischen Mittelwert von 17,1 zurückkehren wird, dann erwartet uns bis dahin eine Gesamtrendite (Total Return) von 32,0% bzw. 24,1% pro Jahr.

Da würde ich mich sicher nicht beschweren, sollte dieses Szenario so eintreten 😉 …

Wie immer bin ich gespannt, wie ich diesen Kauf in 10 oder 20 Jahren bewerten werde und ob im Rückblick National Retail Properties diese Krise ohne größere Nachwirkungen überstanden hat oder nicht.

Es bleibt auf jeden Fall spannend!

Welche Zukäufe stehen bei dir so in 2020 an?

Gab es bei dir diesen Monat, oder in den letzten Wochen, bereits Zukäufe zu verzeichnen? Oder steht vielleicht ein anderer heißer Kandidaten auf deiner Watchlist für einen Kauf ganz oben?

Ich würde sehr gern davon in den Kommentaren lesen. Und bis dahin: Bleibt gesund!

Tipp: Du möchtest alle Käufe möglichst sofort erfahren und noch bevor der Artikel auf dem Blog erscheint? Dann folge mir auf Twitter! Dort tweete ich alle Käufe & Verkäufe noch am selben Tag oder zumindest sehr zeitnah.

Danke fürs Lesen und wenn dir der Artikel gefallen hat, hinterlasse mir einen Kommentar und teile ihn mit deinen Freunden auf Social Media oder in deinem Lieblingsforum. Das würde mir sehr viel bedeuten. Vielen Dank!

Hallo Ingo,

dieser Blogeintrag hier hat mich jetzt über die Schwelle geschubst und ich habe jetzt auch 100 Stk. NNN zu 29,80 EUR gekauft. Ich hatte die auch schon länger auf der Watchlist und jetzt komplettieren sie schön meine REIT-Familie von Realty Income, Omega Healthcare und American Tower.

Genau wie Du schreibst sehe ich ebenfalls das Zahlengerüst als solide an und jetzt nach (während?) dem Corona Crash ist ein guter Zeitpunkt einzusteigen.

Grüsse vom See

SeePaddler

Hi SeePaddler!

Danke für deinen Kommentar.

American Tower gefällt mir auch sehr, leider ist der Wert immer reichlich überbewertet.

Viel Erfolg!

CU Ingo.

Hi Ingo,

spannender Beitrag. Das Unternehmen hatte ich bisher auch gar nicht auf dem Schirm. Danke für die Anregung. Obwohl ich persönlich wohl eher zu Store Capital gegriffen hätte. Da hab ich mal ein Interview mit dem CEO gesehen und das hat mich echt überzeugt. Aber das Unternehmen hast du ja bereits 🙂

Viel Erfolg mit der Investition.

Hi Chris!

Danke für deinen Kommentar.

Der CEO von STOR ist schon echt beeindruckend, wenn man ihn so reden hört. War und ist auch für mich ein Pro-Argument für ein Investment in STOR.

Das Management wird leider gerade bei den Privatanlegern oft nicht mit einkalkuliert, wenn es um die Entscheidung geht, ein Investment zu tätigen oder nicht. Ich denke das ist ein Fehler.

Viel Erfolg!

CU Ingo.

Hey Ingo,

interessanter Kauf – für mich gut nachvollziehbar, zumal einige Branchen schon recht hoch bewertet sind und somit die Alternativen schwinden. Habe aus diesem Grund W.P. Carey (DIv.-Rendite ~ 6,5 %) und Medical Property Trust (ebenfalls ~ 6,5 %) nachgekauft. Zudem einige Put-Optionen auf letzterem verkauft. NNN hatte ich bisher nicht auf dem Schirm, werde ich mir mal genauer anschauen!

Dranbleiben und weiter so!

Beste Grüße

Holger

Hi Holger!

Danke fürs Vorbeischauen.

W. P. Carey hatte ich ja auch nachgekauft. Der Artikel dazu fehlt leider noch, erscheint aber kommende Woche nun endlich hier auf dem Blog.

Medical Property Trust hatte ich, wenn ich mich nicht täusche, schon einmal in der Watchlist. Ein durchaus interessanter Wert.

Aber in dem Bereich bin ich aktuell etwas vorsichtiger. Keine Ahnung, was Herr Trump da noch alles plant und was für Auswirkungen das kurz- und mittelfristig haben kann.

Viel Erfolg!

CU Ingo.

Das war ein Beitrag von Motley Fool der vor kurzem kam – Die Gedanken sollte man jedenfalls nicht außer acht lassen.

LG

David

„So what’s not to like?

But I won’t be buying National Retail Properties anytime soon, for the same reason that I haven’t bought it yet. In fact, the reason for my reluctance to invest here is specifically stated in the company’s name: Retail. I don’t have anything against retail properties per se, but National Retail Properties only buys single-tenant retail assets. There’s not much diversification that can be built into that business model, and that troubles me. Diversification is just as important for a company as it is for your personal investment portfolio.

Sure, the REIT’s collection of properties is spread across many different business sectors, from convenience stores to banks. And its investments span the continental United States. But they are all retail assets. My preference is for a net-lease REIT with a bit more diversification. W.P. Carey (NYSE:WPC), for example, has a property portfolio that includes industrial (24% of the portfolio), office (23%), warehouse (22%), retail (17%), self-storage (5%), and a sizable „other“ category (the rest).

The risk of National Retail Properties‘ highly focused portfolio has been on clear display during the pandemic. In April, despite a high occupancy rate, the company only collected around 50% of the rent it was owed. Rent collection in the second quarter overall averaged just 69%. That collection rate jumped to 84% in July, which is a material improvement, but still means that 16% of rents aren’t getting collected. W.P. Carey’s rent collections never fell below 96% during the pandemic. One of the key reasons for the difference is that the retail sector was one of the hardest hit by the economic shutdowns related to COVID-19. „

Hi David!

Danke fürs Teilen des Beitrages. Ich selbst halte nicht viel von der Webseite und lese diese auch nur, wenn ich dazu aufgefordert werde, aber was sie da zu NNN schreiben, ist zumindest nicht verkehrt.

Wahrscheinlich ist dies auch der Grund, warum die Korrektur bei NNN etwas ausgeprägter war und die Erholung dagegen nicht so.

CU Ingo.

Hallo Ingo,

schaust Du Dir wegen der Dividende nur amerikanische REITs an oder auch deutsche Immobiliengesellschaften?

Ich halte die hiesige Deutsche Euroshop z. B. für interessanter als NNN. Der Price/NAV bei NNN liegt bei ca. 1,6. Der Price/NAV von SKT bei ca. 1,77 (Zahlen von shareinvestor.com) wohingegen der Price/NAV der Deutschen Euroshop bei lediglich 0,25 liegt.

Wegen der räumlichen Nähe bilde ich mir auch ein den Immobilienmarkt etwas besser beurteilen zu können als in den USA.

Gruß

ZaVodou

Hi ZaVadou!

Danke fürs Vorbeischauen.

Na die Deutsche Euroshop fällt ja schon allein deswegen raus, weil sie aktuell gar keine Dividende zahlen. Was sie übrigens auf ihrer Seite zur Dividendenpolitik des Unternehmens (Pluspunkt, immerhin haben sie eine Dividendenpolitik) mit genau 0 Worten kommentieren (extrem dicker Minuspunkt).

Und das zeigt auch das ganze Dilemma bei deutschen Unternehmen. Kommunikation ist zumeist nicht so prall und kaum ein dt. Unternehmen formuliert die Dividendenpolitik vernünftig aus, kommunizert diese dann auch öffentlich und (am allerwichtigsten) hält sich dann auch strikt daran.

Bisher kenne ich nur 2 Unternehmen, die hier die löbliche Ausnahme bilden. Das wäre zum einen die Allianz (hab ich im Depot) und dann noch Fresenius (ist mir die Dividende zu gering).

Das gefällt mir bei den bekannten großen (und auch teils kleineren nicht so bekannten) Dividendenzahlern in den USA bedeutend besser und deswegen investiere ich fast nur dort.

Oh und ich traue mir überhaupt keine Einschätzung des Immobilienmarktes zu. Weder hier in Deutschland noch dort in den USA. Dazu fehlt mir einfach das Wissen.

CU Ingo.

PS: Es gibt natürlich durchaus mehr Unternehmen, die eine Dividendenpolitik formulieren. Die lautet dann aber in Deutschland fast immer so: Wir richten unsere Ausschüttung nach den Gewinnen aus.

Klingt im ersten Moment vernünftig, bedeutet aber schwankende Dividendenerträge. Wer damit klar kommt, go. Wer nicht, für den gibt es genug Alternativen.

Hallo Ingo,

danke fürs Feedback.

Da gebe ich Dir recht, wenn Du bemängelst, dass der Vorstand nichts zur Aussetzung der Dividende unter der Rubrik Dividendenpolitik schreibt. Gerade deshalb, weil sie wissen wie wichtig den Deutsche-Euroshop -Aktionären die Dividende ist. Sie hatten nämlich in einem Interview mit dem Finanzrocker expliziet herausgehoben, dass besonders Kleinaktionäre die Deutsche-Euroshop-Aktie wegen ihrer Dividende kaufen, weswegen die Anzahl der Aktionäre bei der Deutschen Euroshop seit 2015 stark angestiegen ist.

Hier hätte man die Seite dahingehend ergänzen können, dass man die Dividende wegen der Unsicherheit was überhaupt an Mieteinnahmen reinkommt vorsichtshalber erst mal aussetzt.

Sie schreiben auch nicht wie es weiter geht. Sie drücken das so aus: „Eine neue Prognose wird abgegeben, sobald die Auswirkungen der Corona-Pandemie hinreichend quantifiziert werden können.“

Ich finde das in Ordnung, wenn man erst mal Vorsich walten lässt und die Dividende streicht. Eine Pandemie ist eben Neuland.

Du willst als Dividendeninvestor eine sichere Dividende – egal, was kommt. Eine Aussetzen der Dividende ist bei Dir ein Ausschlußkriterium. Das hatte ich mir schon gedacht.

Ich finde das in Ordnung. Ich schaue mehr nach unterbewerteten Aktien. Da ist es mir egal, ob eine Dividende gezahlt wird oder nicht. Gerade, wenn die Dividende ausgesetzt wird purzeln noch mal die Kurse. Dann wirds meist besonders interessant. So wie jetzt bei der Deutschen Euroshop.

Gruß

ZaVodou