Möchtest du deinen zukünftigen Dividendenstrom ausbauen, musst du von Zeit zu Zeit frisches Kapital in den Markt bringen. Dies kann durch den Ausbau schon vorhandener Werte geschehen, als auch durch die Eröffnung einer neuen Position. Um dir dabei etwas Anregung zu geben, teile ich heute mit euch 5 Ideen für deine Watchlist im August 2020!

Ein kleiner Hinweis vornweg, dies ist wie immer keine Kaufempfehlung. Was ich aber empfehlen kann, pack dir deine Kandidaten auf eine Watchlist oder in ein Musterdepot. Beobachte diese Aktien für einen gewissen Zeitraum. So bekommst du ein Gefühl für den Kurs und die aktuelle Entwicklung.

Wenn du dann noch von Zeit zu Zeit auf Seiten wie Seekingalpha.com ein paar aktuelle Artikel zu den Unternehmen auf deiner Watchlist liest, dann bist du den meisten Leuten bereits einige Schritte voraus.

Tipp: Du kannst übrigens auch kostenlos auf Seekingalpha.com eine Watchlist führen und da die neuesten Artikel zu deinen beobachteten Positionen nach und nach durchklicken oder dir eine Auswahl der interessantesten Artikel als Tagesübersicht per E-Mail zuschicken lassen.

Du versetzt dich damit in eine Position, um direkt bei nächster Gelegenheit entscheiden zu können. Wann immer diese Gelegenheit kommt. Nichts ist ärgerlicher, als dass der Markt nach unten korrigiert, du Geld zur Verfügung hast, aber nicht weißt, wo du dieses am besten investieren kannst.

Preparation meets opportunity!

Sei vorbereitet! Viele, die den Aktienmarkt nur von außen kennen, werden irgendwann zu dir sagen, dass du einfach Glück hattest. Das ist zwar Blödsinn, aber lass sie es ruhig Glück nennen.

Man kann nämlich sprichwörtlich sein Glück erzwingen, wenn man sich vorbereitet hat und dann bereit ist loszulegen, wenn die Gelegenheit kommt. Andere verpassen diese Gelegenheit, du nicht. Denn du hattest Glück bist vorbereitet.

Übrigens ein Prinzip, was natürlich auch außerhalb der Börse in vielen Lebensbereichen genauso gilt. Preparation meets opportunity!

5 Ideen für deine Watchlist im August 2020

In dieser Ausgabe dabei: ADP, INTC, ITW, T & NNN

Idee #1: Automatic Data Processing Inc. (ADP)

Automatic Data Processing, Inc. bietet weltweit Cloud-basierte Lösungen für die Verwaltung des Personalwesens an. Das Unternehmen ist in zwei Segmenten tätig, Arbeitgeberdienstleistungen und Professional Employer Organization (PEO). Das Segment Arbeitgeberdienstleistungen bietet strategische, cloudbasierte Plattformen und Outsourcing-Lösungen für das Personalwesen (HR) an. Das Angebot umfasst Lohn- und Gehaltsabrechnung, Verwaltung von Sozialleistungen, Talentmanagement, HR-Management, Personalmanagement, Versicherung, Ruhestand und Compliance-Dienstleistungen. Das Segment PEO Services bietet kleinen und mittleren Unternehmen HR-Outsourcing-Lösungen im Rahmen eines Co-Employment-Modells an. Dieses Segment bietet Leistungspakete, Schutz und Compliance, Talentbindung, umfassendes Outsourcing und Outsourcing-Dienstleistungen für den Rekrutierungsprozess. Das Unternehmen wurde 1949 gegründet und hat seinen Hauptsitz in Roseland, New Jersey.

Das erste Mal Berührung mit Automatic Data Processing, kurz immer nur ADP genannt, hatte ich, als mein letzter Arbeitgeber in 2019 die Lohnbescheinigung auf digital umstellte und der Schein nicht mehr per Post in den Briefkasten kam. Ich fand diese Dienstleistung von Anfang an spannend und es war zumindest mal ein erlebbarer und greifbarer Teil der vielbeschworenen Digitalisierung.

Die angebotenen Dienstleistungen seitens ADP beschränken sich dabei nicht nur auf die Erstellung und den digitalen Vertrieb der Lohnbescheinigung, nein es werden viele weitere Dienstleistung im HR/Personalbereich angeboten. Oben in der Firmenvorstellung sind diese z.b. benannt.

Eine Firma, die diese Dienstleistungen in Anspruch nimmt, kann ordentlich Geld sparen. Sei es durch Effizienzgewinn, Zeitgewinn und/oder der Einsparung von Rohstoffen, z.b. es wird einfach massig Papier eingespart. Firmen lieben es, wenn man sich einen grünen Anstrich verpassen kann und dann auch noch Geld dabei spart.

Das was ADP anbietet, passt somit einfach in die heutige Zeit und mit Corona hat sich die Entwicklung eher beschleunigt. Dabei gibt es das Unternehmen schon sehr lange und ADP zählt bereits länger zum erlesenen Kreis der Dividenden-Aristokraten.

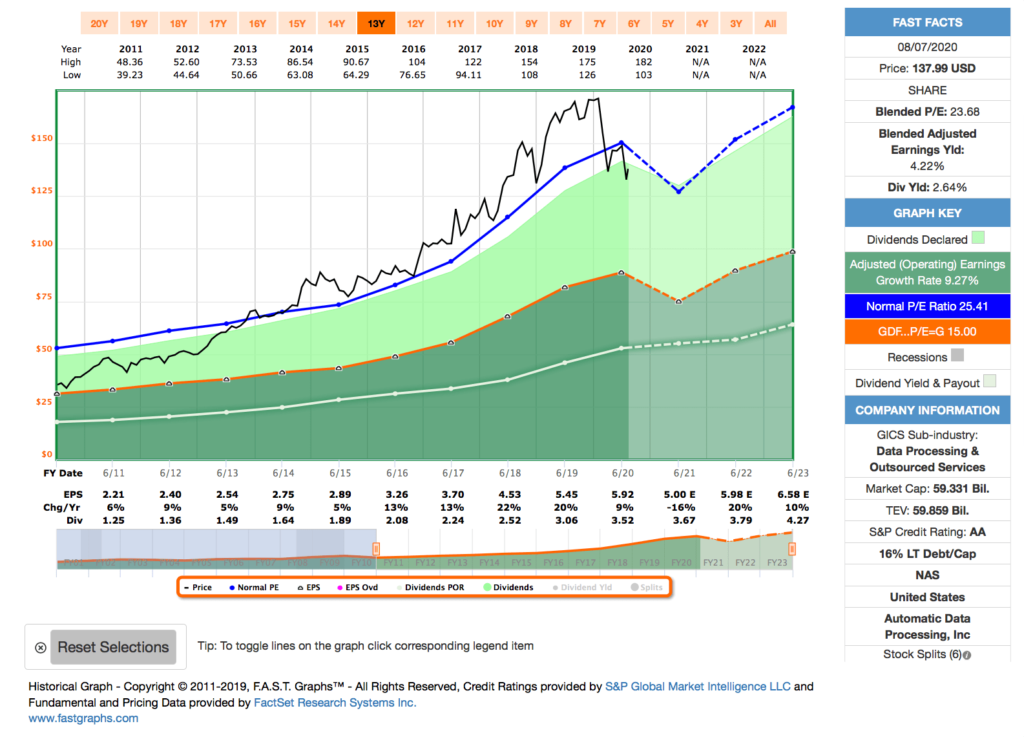

Wie man schön am Fastgraphs-Chart erkennen kann, das Unternehmen war in der Vergangenheit fast immer teuer und spätestens seit 2014 auch regelmäßig überbewertet. So liegt das 10-jährige-KGV bei stolzen 25,4. Qualität hat wohl wie immer seinen Preis, oder? Dafür bekommt man aber auch ein Unternehmen mit sehr wenigen Schulden und einem Credit Rating von AA.

Im Zuge der Corona-Krise kam der Kurs ordentlich zurück und hat sich noch nicht wieder richtig erholt. Ist das jetzt die Gelegenheit zuzuschlagen?

Das Unternehmen ist ein sogenannter Dividend Champion* und hat seine Dividende die vergangenen 44 Jahre (!) jedes Jahr erhöht. Über die letzten 10 Jahre wurde die Dividende um 10,6% und in den letzten 3 Jahren um 14,2% jedes Jahr gesteigert.

Der bereinigte Gewinn pro Aktie (Adjusted Earnings per Share = EPS) stieg von 2,21 USD in 2011, auf 5,92 USD in 2020 und für 2021 werden 5,00 USD erwartet.

Das KGV (P/E Ratio) beträgt beim aktuellen Kurs 23,7 und liegt damit leicht unter dem Schnitt der letzten Jahre von 25,4.

Die Dividendenrendite (Dividend Yield) beträgt 2,6%. Die Ausschüttungsquote (Payout Ratio) in 2020 liegt bei guten 59,5%.

Ich finde alle Preise um und unterhalb von 115,- USD bzw. 97,50 EUR interessant oder immer, wenn die Dividendenrendite bei über 3% liegt.

Idee #2: Intel Corp. (INTC)

Die Intel Corporation bietet weltweit Lösungen für Computer, Netzwerke, Datenspeicherung und Kommunikation an. Das Unternehmen ist über die Data Center Group, die Internet of Things Group, die Non-Volatile Memory Solutions Group, die Programmable Solutions Group, die Client Computing Group und alle sonstigen Segmente tätig. Zum Angebot des Unternehmens gehören Plattformprodukte wie CPU und Chipsatz, System-on-Chip- und Multi-Chip-Paketprodukte für Cloud-, Unternehmens- und Kommunikationsinfrastrukturmärkte. Darüber hinaus bietet es NAND-Flash-Speicher und persistente DC-Produkte für Unternehmens- und Cloud-basierte Rechenzentren und Benutzer von Geschäfts- und Privat-Desktops und -Laptops; programmierbare Halbleiter, wie z.B. feldprogrammierbare Gate-Arrays, anwendungsspezifische integrierte Schaltungen und verwandte Produkte für Kommunikations-, Rechenzentrums-, Industrie- und Militärmärkte sowie verschiedene Prozessoren für Notebooks, Mobiltelefone und Desktop-PCs. Darüber hinaus bietet es Boards und Systeme wie Server-Boards und Systeme mit kleinem Formfaktor sowie Konnektivitätsprodukte für Zellularmodems, Ethernet-Controller, Silizium-Photonik, Wi-Fi und Bluetooth. Darüber hinaus entwickelt das Unternehmen Technologien für computergestütztes Sehen und maschinelles Lernen, die auf Sensorik, Datenanalyse, Lokalisierung, Kartierung und Fahrregeln für fortschrittliche Fahrerassistenzsysteme und autonomes Fahren basieren. Es beliefert Erstausrüster, Original-Design-Hersteller, Hersteller von Industrie- und Kommunikationsgeräten sowie Anbieter von Cloud-Diensten. Das Unternehmen wurde 1968 gegründet und hat seinen Hauptsitz in Santa Clara, Kalifornien.

Ich werde oft gefragt, warum ich keine Intel im Depot habe. Diese Frage ist leicht beantwortet. Als ich mir Intel damals genauer angeschaut hatte, das war so 2014 rum, legte das Unternehmen gerade eine Pause bei den Dividendensteigerungen ein und war in meinen Augen auch leicht überbewertet.

Deswegen kam Intel nicht in die engere Wahl beim Depotaufbau. Doch die Zeiten ändern sich und ich finde gerade aktuell ist die Aktie einen zweiten Blick wert.

Man hat nämlich ein paar größere Probleme bei der Fertigung seiner Chips und bekommt einfach die nächsten Schritte bei der Umstellung des Fertigungsverfahrens von 14 auf 10 Nanometer nicht in den Griff. Die Konkurenz ist derweilen schon bei 7 Nanometer angekommen, etwas was Intel erst für 2022 plant, und man rennt auch von der Performance her mittlerweile Kreise um die meistens Chips von Intel.

Dies führte dazu, dass nach den letzten Quartalszahlen der Kurs zweistellig einbrach und wir nun wieder auf eine attraktive Bewertung schauen können!?

Fakt ist, Intel wird die nächsten 1-2 Jahre richtig etwas tun müssen, um die Probleme zu lösen und so nicht den Anschluss an die Technologieführer zu verlieren.

In der Zwischenzeit bin ich fest davon überzeugt, wird man über eine Auftragsfertigung nachdenken, um doch irgendwie weiter an der Performancespitze mithalten zu können und um in diesen 1-2 Jahren nicht von einem Umsatzeinbruch zum nächsten zu hecheln. Die Auftragsfertigung wird aber heftig auf die operative Marge gehen und die Profitabilität senken. Eine Neubewertung wäre dann sicher sinnvoll, sobald klar ist, was und wie viel in die Auftragsfertigung gegeben wird.

In einer solchen Neubewertung wäre es auch wichtig, die Softwaresparte von Intel genauer zu beleuchten. Denn die ist größer, als man vielleicht denkt. Intel wird immer nur als Hardwarehersteller gesehen. Aber genau wie andere auch, z.b. Cisco, versucht man sich im Bereich Software breiter aufzustellen und mit Abomodellen den Cah Flow nachhaltiger zu gestalten und weiter auszubauen. Das finde ich gut.

Last but not least, es wäre wünschenswert, vom Management etwas zur zukünftigen Dividendenpolitik des Unternehmens zu hören. Wollen sie diese fortlaufend steigern? Wo wollen sie mit der Ausschüttungsquote hin? Das sind z.b. Fragen, auf die ich gerne eine Antwort hätte, bevor ich über eine Investition nachdenke.

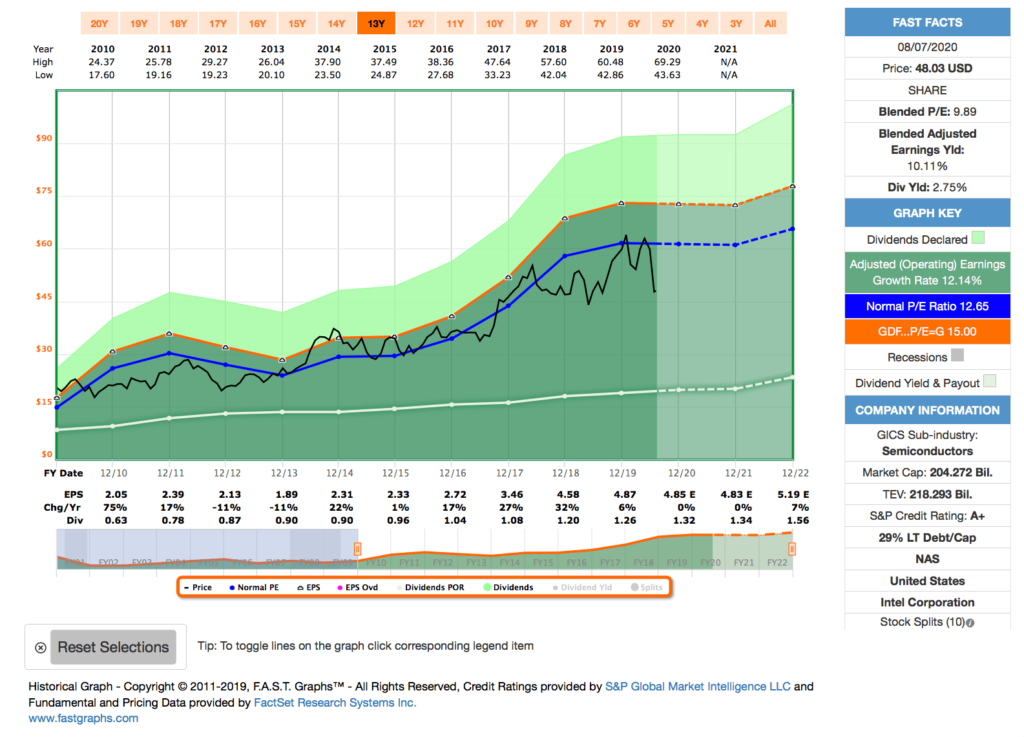

Das Unternehmen ist ein sogenannter Dividend Challenger* und hat seine Dividende die vergangenen 6 Jahre jedes Jahr erhöht. Über die letzten 5 Jahre wurde die Dividende um 7,0% und in den letzten 3 Jahren um 6,6% jedes Jahr gesteigert.

Der bereinigte Gewinn pro Aktie (Adjusted Earnings per Share = EPS) stieg von 2,05 USD in 2010, auf 4,87 USD in 2019 und für 2020 werden 4,85 USD erwartet.

Das KGV (P/E Ratio) beträgt beim aktuellen Kurs 9,9 und liegt damit unter dem Schnitt der letzten Jahre von 12,6.

Die Dividendenrendite (Dividend Yield) beträgt 2,7%. Die Ausschüttungsquote (Payout Ratio) in 2019 lag bei sehr guten 25,9%.

Ich finde Preise um und unterhalb von 44,- USD bzw. 37,25 EUR interessant und immer, wenn die Dividendenrendite bei über 3% liegt.

Idee #3: Illinois Tool Works Inc. (ITW)

Illinois Tool Works Inc. fertigt und vertreibt weltweit Industrieprodukte und Ausrüstungen. Das Unternehmen ist in sieben Segmenten tätig: Automobil-OEMs; Lebensmittelausrüstung; Test- und Messtechnik und Elektronik; Schweißen; Polymere und Flüssigkeiten; Bauprodukte und Spezialprodukte. Das Segment Automotive OEM bietet Kunststoff- und Metallkomponenten, Verbindungselemente und Baugruppen für Kraftfahrzeuge, leichte Nutzfahrzeuge und andere industrielle Anwendungen an. Das Segment Lebensmittelausrüstung bietet Geschirrspül-, Koch-, Kühl- und Lebensmittelverarbeitungsanlagen, Küchenabluft-, Lüftungs- und Verschmutzungskontrollsysteme sowie Wartungs- und Reparaturdienste für Lebensmittelausrüstung. Das Segment Test- und Messtechnik und Elektronik produziert Geräte, Verbrauchsmaterialien und zugehörige Software für das Testen und Messen von Materialien und Strukturen sowie Geräte und Verbrauchsmaterialien, die bei der Produktion von elektronischen Unterbaugruppen und Mikroelektronik verwendet werden. Das Segment Schweißen stellt Lichtbogenschweißausrüstung sowie Metall-Lichtbogenschweißzusätze und entsprechendes Zubehör her. Das Segment Polymere und Flüssigkeiten stellt Klebstoffe, Dichtungsmittel, Schmier- und Schneidflüssigkeiten sowie Flüssigkeiten und Polymere für die Wartung und das Erscheinungsbild auf dem Autoersatzteilmarkt her. Das Segment Bauprodukte bietet technische Befestigungssysteme und Lösungen für den Wohnungsbau, Renovierung/Umbau und den gewerblichen Baumarkt an. Das Segment Specialty Products bietet Getränkeverpackungsausrüstung und Verbrauchsmaterialien, Produktcodierungs- und Markierungsausrüstung und Verbrauchsmaterialien sowie Gerätekomponenten und Befestigungselemente. Es bedient die Endmärkte Automobil-Erstausrüster/Aufkleber, kommerzielle Lebensmittelausrüstung, Bauwesen, allgemeine Industrie und den Kfz-Ersatzteilmarkt. Das Unternehmen vertreibt seine Produkte sowohl direkt an industrielle Hersteller als auch über unabhängige Händler. Illinois Tool Works Inc. wurde 1912 gegründet und hat seinen Hauptsitz in Glenview, Illinois.

Illinois Tool Works befindet sich bereits mit einer kleinen Position in meinem Depot. Diese würde ich sehr gern aufstocken, jedoch ist mir irgendwie der Kurs weggelaufen und schon Kostolany sagte, mit einer Aktie ist es wie mit einer Straßenbahn. Hat man die eine Bahn verpasst, läuft man dieser nicht hinterher. Man wartet einfach auf die Nächste. Und so ist es auch mit den Aktien. Nun, ich warte jetzt aber schon ziemlich lange …

Gut ist, ich habe meine Position ziemlich perfekt Ende 2018 in der Korrektur gekauft. Von da an ging es eigentlich nur noch aufwärts und die einzige Möglichkeit in letzter Zeit war, genau zum Tiefpunkt der Corona-Korrektur Ende März zuzuschlagen. Leider habe ich dies nicht getan, da ich nicht mit einer so schnellen Erholung gerechnet hatte und schon gar nicht, dass sich ein sogenanntes Old-Economy-Unternehmen wie Illinois Tool Works dermaßen gut in der Krise schlägt.

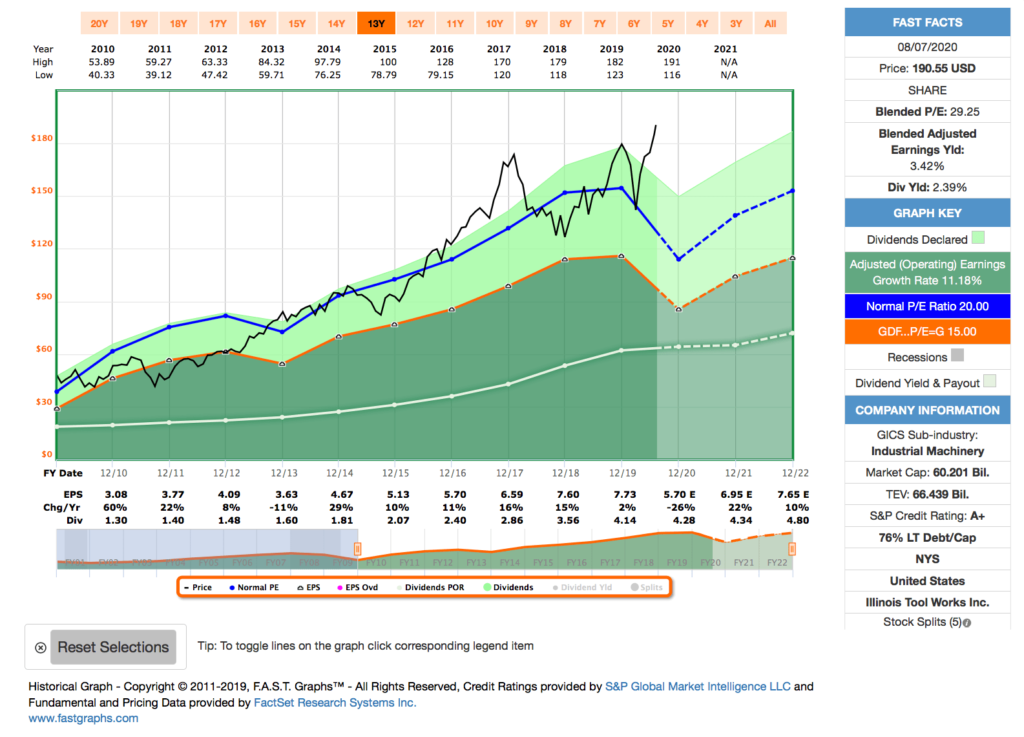

Ich finde die aktuelle Bewertung auch vor dem Hintergrund übertrieben, dass man mit einem durchaus signifikanten Gewinnrückgang in 2020 kalkuliert. Das KGV steht jetzt schon bei fast 30. Ich habe es nicht genau nachgerechnet, aber auf das erwartete EPS von 2020 wird das dann wohl ein 40er KGV sein. Viel zu viel in meinen Augen, egal wie gut das Unternehmen sonst so läuft unter normalen Umständen.

Also heißt es auf die Lauer legen und abwarten. Denn das Illinois Tool Works ein Top-Unternehmen ist, steht für mich außer Frage. Scheinbar ist das Management derselben Meinung, denn erst letzte Woche wurde eine Dividendenerhöhung von immerhin stolzen 6,5% verkündet. Wow!

Und das inmitten der Krise. Mutig mutig. Aber als Dividenden-Aristokrat darf man auch mal mutig sein, oder?

Das Unternehmen ist ein sogenannter Dividend Champion* und hat seine Dividenden die vergangenen 45 Jahre (!) jedes Jahr erhöht. Über die letzten 10 Jahre wurde die Dividende durchschnittlich um 12,6% und in den letzten 3 Jahren um 21,0% jedes Jahr erhöht.

Der bereinigte Gewinn pro Aktie (Adjusted Earnings per Share = EPS) stieg von 3,08 USD in 2010, auf 7,73 USD in 2019 und für 2020 werden 5,70 USD erwartet.

Das KGV (P/E Ratio) beträgt beim aktuellen Kurs 29,2 und liegt damit deutlich über dem Schnitt der letzten Jahre von 20,0.

Die Dividendenrendite (Dividend Yield) beträgt 2,4%. Die Ausschüttungsquote (Payout Ratio) in 2019 lag bei guten 53,6%.

Ich finde Preise um und unterhalb von 120,- USD bzw. 101,50 EUR interessant und immer, wenn die Dividendenrendite bei deutlich über 3% steht.

Idee #4: AT&T Inc. (T)

AT&T Inc. bietet weltweit Telekommunikations-, Medien- und Technologiedienstleistungen an. Das Unternehmen ist in vier Segmenten tätig: Kommunikation, WarnerMedia, Lateinamerika und Xandr. Das Segment Communications bietet drahtlose und drahtgebundene Telekommunikations-, Video-, Breitband- und Internetdienste, Videounterhaltungsdienste über Satellit, IP-basierte und Streaming-Optionen sowie digitale Programmdienste unter den Marken AT&T, Cricket, AT&T PREPAID und DIRECTV für Privat- und Geschäftskunden an. Dieses Segment verkauft auch Mobiltelefone, kabellose Computer und kabellose Datenkarten, die von verschiedenen Lieferanten zur Verwendung mit den Sprach- und Datendiensten des Unternehmens hergestellt werden, sowie verschiedene Zubehörteile wie Tragetaschen und Freisprecheinrichtungen über die firmeneigenen Geschäfte, Vertreter und Einzelhandelsgeschäfte Dritter. Das WarnerMedia-Segment produziert, vertreibt und lizenziert in erster Linie Fernsehprogramme und Spielfilme, vertreibt Home-Entertainment-Produkte in physischen und digitalen Formaten und produziert und vertreibt Mobil- und Konsolenspiele sowie Verbraucherprodukte und bietet Markenlizenzierungsdienste an. Darüber hinaus betreibt es Kabelnetzwerke, Mehrkanal-Premium-Pay-TV und Mehrwertdienste sowie digitale Medienobjekte. Das Segment Lateinamerika bietet vor allem Privatkunden Videounterhaltungs- und Hörfunkdienste unter den Marken DIRECTV und SKY, Pay-TV-Dienste, einschließlich HD-Sportvideoinhalte, und drahtlose Postpaid- und Prepaid-Dienste unter den Marken AT&T und Unefon sowie den Verkauf verschiedener Mobiltelefone über firmeneigene Geschäfte, Agenten und Einzelhandelsgeschäfte Dritter. Das Xandr-Segment bietet Werbung für Digital- und Videoinhalte an. Das Unternehmen war früher als SBC Communications Inc. bekannt und änderte seinen Namen im November 2005 in AT&T Inc. AT&T Inc. wurde 1983 gegründet und hat seinen Sitz in Dallas, Texas.

AT&T ist ein alter Bekannter unter den Anhängern der Dividendenstrategie und natürlich auch in meinem Depot vorhanden.

Ein Kursfeuerwerk ist von diesem Dickschiff sicher nicht zu erwarten, aber dafür wird man mit einer schönen Dividende belohnt. Die Kunst ist hier eigentlich nur, immer dann einzukaufen, wenn der Kurs mal wieder am unteren Rand des seitwärts verlaufenden Trends angekommen ist.

Das wäre aktuell wieder der Fall. Dafür gibt es dann eine Dividendenrendite von schönen (fast) 7% zum Einstieg bei diesem Dividenden-Aristokraten.

Für mich ist es schwer zu sagen, woher die aktuelle Kursschwäche bei AT&T kommt. Die Quartalszahlen waren okay. Der Schuldenabbau nach dem Merger mit Time Warner schreitet voran und es wird genug Cash produziert, um neben dem Schuldenabbau noch locker die Dividende zu zahlen. Dabei geht sogar die Ausschüttungsquote (Payout Ratio) in den letzten Jahren kontinuierlich zurück.

Wahrscheinlich ist es weiterhin der Zweifel am zukünftigen Cash Flow, der wohl durch die fortschreitenden Verluste der Abonementen bei den TV Angeboten, z.b. DirectTV und dem normalen Kabelfernsehen, negativ beeinträchtigt werden wird. Die Frage ist nur, wie schlimm wird es dann wirklich?

Dazu verlief der Start des hauseigenen Streaming Service HBO Max eher verhalten und man kann berechtigte Zweifel haben, ob AT&T gegen die großen der Branche, allen voran Netflix und Disney+, eine echte Chance hat, einen solchen Dienst profitabel zu gestalten.

Auf der anderen Seite verdient AT&T weiterhin gutes Geld mit dem Kerngeschäft, also der Telefonie, dem Internet und allen dazugehörigen Dienstleistungen. Dazu steht 5G in den Startlöchern bzw. es wird gerade heftigst dafür investiert. Und auch die Inhaltsverwertung seitens des Time Warner Geschäftsbereichs, scheint sehr gut zu laufen und spült ordentlich Geld in die Kasse.

Ich bin der Meinung, AT&T wird das wuppen und sobald die Verschuldung wieder auf das Niveau zurückgegangen ist, dass man vor dem Merger mit Time Warner hatte, dann kommt auch wieder etwas Flexibiltät hinzu. Ein neuer Zukauf? Aktienrückkäufe? Ein völlig neues Geschäftsfeld? Schauen wir mal …

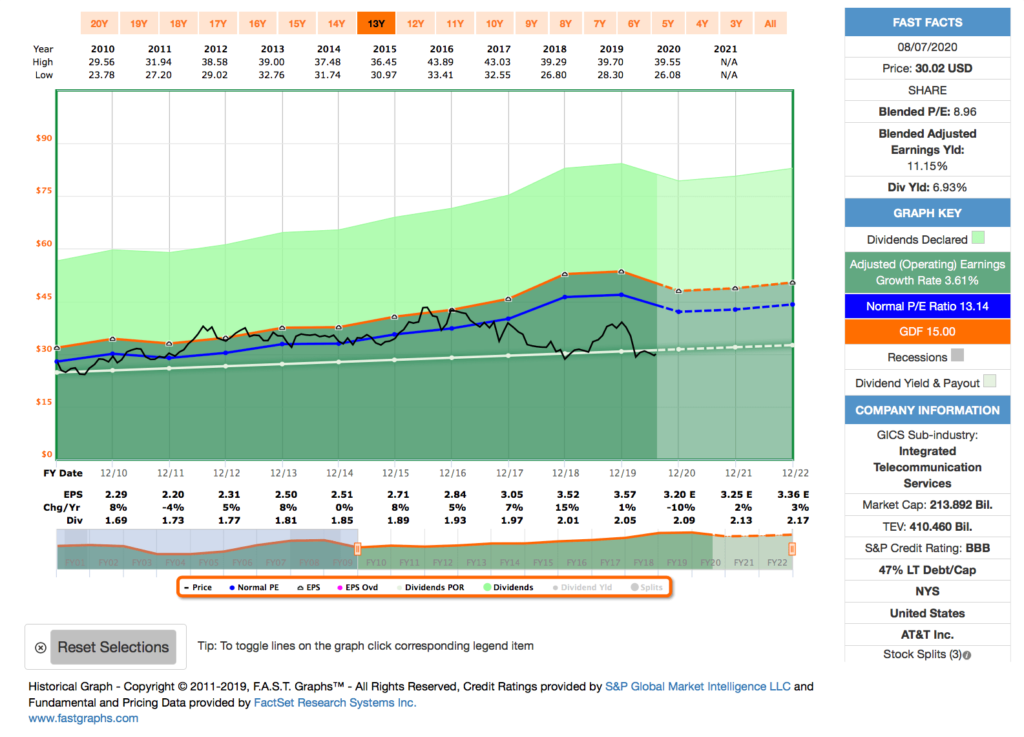

Das Unternehmen ist ein sogenannter Dividend Champion* und hat seine Dividende die vergangenen 36 Jahre (!) jedes Jahr erhöht. Über die letzten 10 Jahre wurde die Dividende durchschnittlich um 2,2% und in den letzten 3 Jahren um 2,0% jedes Jahr erhöht.

Der bereinigte Gewinn pro Aktie (Adjusted Earnings per Share = EPS) stieg von 2,29 USD in 2010, auf 3,57 USD in 2019 und für 2020 werden 3,20 USD erwartet.

Das KGV (P/E Ratio) beträgt beim aktuellen Kurs 9,0 und liegt damit unter dem Schnitt der letzten Jahre von 13,1.

Die Dividendenrendite (Dividend Yield) beträgt 6,9%. Die Ausschüttungsquote (Payout Ratio) in 2019 lag bei guten 57,4%.

Ich finde alle Preise unterhalb von 34,- USD bzw. 28,75 EUR interessant und immer, wenn die Dividendenrendite bei über 6% liegt.

Idee #5: National Retail Properties Inc. (NNN)

National Retail Properties investiert in erster Linie in hochwertige Einzelhandelsimmobilien, die in der Regel langfristigen Nettomietverträgen unterliegen. Zum 30. Juni 2020 besaß das Unternehmen 3.117 Immobilien in 48 Staaten mit einer Bruttomietfläche von etwa 32,5 Millionen Quadratfuß und einer gewichteten durchschnittlichen Restmietlaufzeit von 10,9 Jahren. Das Unternehmen wurde am 8. August 1984 gegründet und hat seinen Hauptsitz in Orlando, Florida.

Noch ein Dividenden-Aristokrat. Love it!

National Retail Properties ist ein sogenannter Retail-REIT, investiert also in Immobilien, die sich vorwiegend auf geschäftlich genutzte Gebäude konzentrieren. Dabei ist das Portfolio ordentlich diversifiziert. Der größte Einzelmieter ist z.b. 7-Eleven mit gerade einmal 5% Anteil.

Seit der Corona-Krise spricht man bei REITs ja häufig über die Pünktlichkeit der sogenannten Rent Collections (die Mieteinnahmen) auf Monatsbasis, da diese im Zuge des Lockdowns doch für die ein oder andere größere Verwerfung bei einigen Unternehmen gesorgt haben. Je mehr Mieteinahmen pünktlich auf dem Konto landen, desto stabiler scheint das Geschäftsmodell auch in Zeiten der Krise zu sein. Logisch, oder?

National Retail Properties musste hier im April eine ziemlich schlechte Zahl präsentieren. Nur 52% wurden pünktlich eingenommen. Das war unter den Retail-REITs die zweitschlechteste Performance aller Unternehmen. Jedoch konnte man sehr zeitnah bei weiteren 37% eine Einigung bzgl. der Nachzahlungen innerhalb der nächsten 3 Monate erreichen. In Summe sind das dann 89% und das klingt schon anders, oder?

Das Management von National Retail Properties machte im letzten Quartalsbericht auch ziemlich deutlich, dass man gern unterstützt, wenn es um verspätete Zahlungen geht, aber dass man keine Mietausfälle akzeptiert und dagegen auch Rechtsmittel einlegen würde. Na gut, ob so eine Drohung hilft, wenn ein Geschäft pleite ist, bleibt mal dahingestellt 😉 …

Über die Monate Mai, Juni und Juli steigerte man kontinuierlich die Mieteinahmen zum Stichtag und lag so z.b. im Juli bereits wieder bei einem Wert von 69% (pünktlich) und 21% (verzögert). Die Steigerung ergab sich, wie bei den meisten Retail-REITs, durch die Wiedereröffnung der Restaurants. Diese machen bei National Retail Properties ca. 11% der Mieter aus.

Weitere 5% der Mieter sind dem Entertainmentbereich zuzuordnen. Hier wird es auf absehbare Zeit weiterhin Probleme geben, sollte es nicht zu einer 100% Öffnung in den USA kommen. So sind ja Kinos immer noch komplett zu. Aber diese Herausforderung haben aktuell eigentlich alle Retail-REITs und noch mehr die REITs, die auf Experiences (Erlebnisse) bzw. den Entertainment-Sektor spezialisiert sind, wie z.b. EPR Properties.

Last but not least, die Auslastung des Portfolios bei National Retail Properties steht weiterhin bei sehr guten 98,7%. Bisher konnte also eine Zunahme des Leerstands vermieden werden. Das ist sehr gut.

Das Unternehmen ist ein sogenannter Dividend Champion* und hat seine Dividende die vergangenen 31 Jahre (!) jedes Jahr erhöht. Über die letzten 10 Jahre wurde die Dividende durchschnittlich um 3,1% und in den letzten 3 Jahren um 4,5% jedes Jahr erhöht.

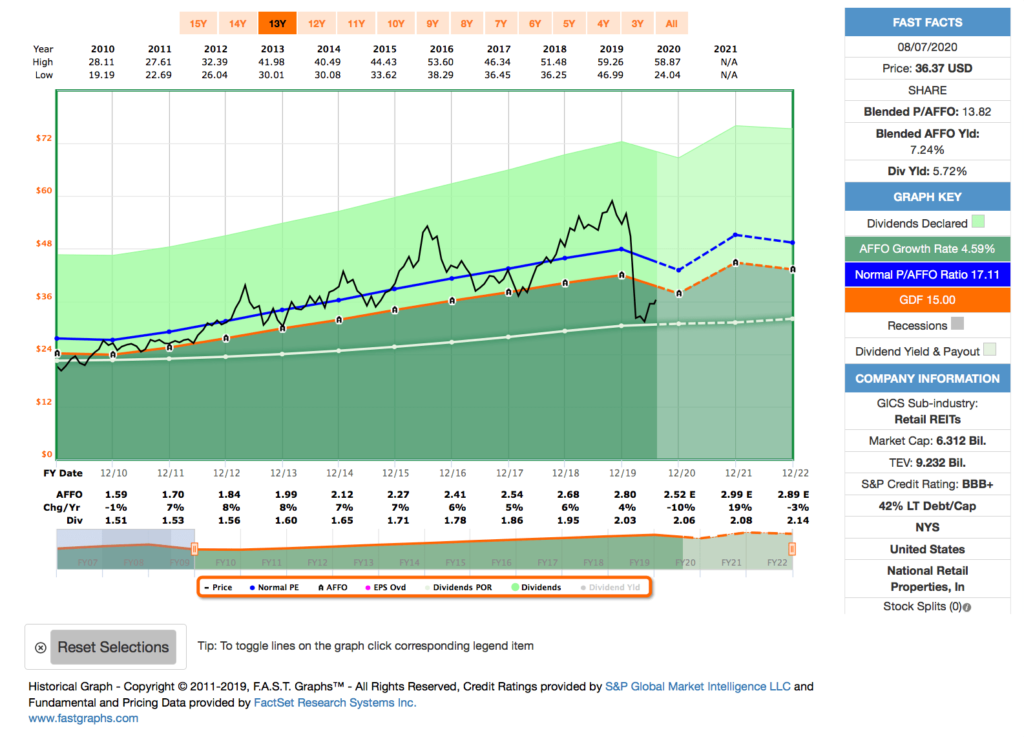

Das bereinigte operative Ergebnis (Adjusted Funds From Operations = AFFO) stieg von 1,59 USD in 2010, auf 2,80 USD in 2019 und für 2020 werden 2,52 USD erwartet.

Das P/AFFO Ratio (ein KGV bzw. P/E Ratio macht bei REITs keinen Sinn) beträgt beim aktuellen Kurs 13,8 und liegt damit unter dem Schnitt der letzten Jahre von 17,1.

Die Dividendenrendite (Dividend Yield) beträgt 5,7%. Die Ausschüttungsquote (Payout Ratio) in 2019 lag bei für einen REIT sehr guten 72,5%.

Ich finde alle Preise um und unterhalb von 34,- USD bzw. 28,75 EUR interessant und immer, wenn die Dividendenrendite bei über 6% liegt.

Was habt ihr so auf eurer Watchlist im August 2020 ganz oben auf dem Einkaufszettel?

Und schon sind wir wieder am Ende angelangt.

Was ist euer Favorit von den hier vorgestellten fünf? Und was habt ihr selbst so auf eurer Watchlist ganz oben stehen? Lasst uns in den Kommentaren darüber diskutieren.

Vielleicht entdecke ich oder die Leser ja auch ein paar Schnäppchen und/oder neue Anregungen 🙂 …

Und nun viel Spaß beim Informationen sammeln, dem Aufbauen und Weiterentwickeln eurer eigenen Watchlist!

Quellen: Fastgraph.com, Seekingalpha.com & The DRiP Investing Resource Center

*Legende:

Dividend King = Ununterbrochene Dividendenerhöhung von 50 Jahren oder mehr

Dividend Champion = Ununterbrochene Dividendenerhöhungen von 25 bis 49 Jahren

Dividend Contender = Ununterbrochene Dividendenerhöhungen von 10 bis 24 Jahren

Dividend Challenger = Ununterbrochene Dividendenerhöhungen von 5 bis 9 Jahren

USD/EUR-Umrechnungskurs: 1,18

Danke fürs Lesen und wenn dir der Artikel gefallen hat, hinterlasse mir einen Kommentar und teile ihn mit deinen Freunden auf Social Media oder in deinem Lieblingsforum. Das würde mir sehr viel bedeuten. Vielen Dank!

Illinois Tool Work ist auch so eine Aktie die ich immer wieder beobachte, die aber noch nie den Weg in mein Depot gefunden hat.

Intel muss ich mir auch mal genauer ansehen.

Vielen Dank für die Aktienvorschläge.

LG Michel

Hi Ingo, vielen Dank für die neuen Investment-Ideen!

ADP kannte ich bisher noch nicht, werde ich aber mal in die Watchlist aufnehmen.

AT&T und ITW sind zwei Ankerwerte in meinem Depot, liefern satte Dividenden (T) bzw. satte Steigerungen (ITW) – läuft!

Bei Retail-REITS ist Simon Property meine erste Wahl, nach der Umschichtung von SKT in SPG.

Aktuell überlege ich noch, wie Intel einzustufen ist. Ich glaube fast, dass man sie nicht vorzeitig abschreiben sollte – da ist schon geballte Macht dahinter, auch bei den aktuellen Problemen. Aber Intel und Cisco sind aktuell meine größten Fragezeichen.

ADP ist schon super interessant.

Ich persönlich finde die Konkurrenz durch Paychex, Paycom und Paylocity allerdings gut aufgestellt, sodass ich der Meinung bin, dass das Wachstumspotenzial für ADP leider begrenzt sein wird.

Hallo Ingo,

ADP und Intel sind auch auf meiner Watchlist, vor allem ADP wird so langsam interessant. Mal schauen wie weit das noch runter geht.

Lg

Eine schöne Liste. Adp und Intel habe ich erst vor kurzem gekauft, bei t bin ich unentschlossen, da sich dort seit Jahren nichts im Kurs bewegt-eher verschlechtert und Itw bot bisher keinen Kurs der zum Einstieg verleitete.

Ich mag dein Blog, alles Gute und Gesundheit

Hallo Ingo,

da ist Intel endlich… Auf deiner Watchlist. 🙂 Wie kürzlich bereits kommentiert, habe ich vor einigen Wochen eine kleine Position von Intel für mein Aktien-Sammler Reloaded Depot gekauft. Allerdings noch vor der Veröffentlichung der Quartalszahlen und den erneuten Berichten über die weiteren Probleme bei der 7 nm Chipfertigung. Die Geschäftszahlen waren erneut vollkommen in Ordnung, aber die Fertigungsprobleme sind dem Markt dennoch sauer aufgestoßen. Und ohnehin scheint der Markt gerade eher momentumgetrieben zu handeln und eher ambitioniert bewertete Chip-Produzenten (AMD, NVIDIA…) zu bevorzugen. Tatsächlich überlege ich dennoch, ob ich nicht die nächsten Tage noch einmal eine kleine Tranche bei Intel nachlege und damit die Position vervollständige. Offensicht scheint bei 48-49 USD bzw. 41-42 EUR ein Boden erreicht zu sein.

Ansonsten finde ich zudem ITW nach wie vor sehr spannend. Du hast aber vollkommen Recht, die Bewertung ist sehr ambitioniert. Daher läuft die Aktie aktuell im Sparplan, sodass zumindest über die Monate eine kleine Grundposition aufgebaut wird.

Wünsche eine erholsames Wochenende.

Viele Grüße,

Whirlwind.

Ist ja lustig , ich bin diese Woche bei ~41€ mit einer ersten Position bei Intel eingestiegen! Ich sehe sie langfristig nicht so negativ wie der Markt momentan! Denke mal die kommen wieder! AMD war auch lange Zeit weg vom Fenster, dass die so zurück kommen war auch eine Überraschung!

Intel verdient richtig Kohle, hat viele Möglichkeiten da raus zu kommen, günstig bewertet, niedrige Ausschüttungsquote, für mich passt das erstmal!

Hi Ingo,

alles interessante Unternehmen, von denen ADP, ITW und T bereits in meinem Dept enthalten sind.

ADP hatte ich letztens erst gekauft für 112 € / Aktie, und ich finde der Kurs ist immernoch attraktiv, wobei die Prognosen vom Management nach unten korrigiert wurden aufgrund der höheren Arbeitslosigkeit und weniger Abrechnungen usw.

ADP hat den Vorteil gegenüber Paycom, Paycheck usw. dass Sie alles anbieten können und auch größere Unternehmen bedienen.

Das können die o.g. Unternehmen z.b. nicht.

Ich bin diese Woche „fremd“ gegangen und habe einen deutschen REIT, Deutsche Konsum Reit-AG gekauft nach der Veröffentlichung der 9 Monatszahlen.

Dort wurde die Prognose inkl. Dividendensteigerung um 57% (!) bestätigt..

LG und danke für deine Arbeit.

Hallo Ingo,

wieder eine interessante Liste! – ADP und AT&T wären aktuell meine Favoriten. Die Dividende bei beiden Werten scheint ziemlich sicher, was in der derzeitigen Situation für mich ein wesentlicher Faktor ist. Allerdings hat AT&T mit so einigen Schwierigkeiten zu kämpfen , die insbesondere die TimeWarner Sparte betreffen. Die Frage ist auch da wie lange die Corona Krise die Geschäfte (Filme & Kinos) beeinträchtigt. Bei Intel bin ich etwas zurückhaltend. Im Chipsektor finde ich Werte wie Texas Instruments oder Broadcom etwas attraktiver.

Darüber hinaus stehen u.a. GlaxoSmithKline, Allianz, Munich Re, Omega Healthcare Investors und Digital Realty Trust auf meiner Kaufliste.

Viele Grüße,

Susanne

Hallo an Alle!

Danke erstmal an jeden, der Kommentiert hat. Da ist wie immer viel Mehrwert für die anderen Leser dabei. Toll!

Ich werde die nächsten Wochen nicht die Zeit haben, um auf jeden einzelnen Kommentar einzugehen, da ich mich vor 3 Tagen Richtung Nordkapp aufgemacht habe 🙂 …

Nach 1 Tag in Kopenhagen, ging es direkt über die Öresundbrücke rüber nach Schweden. Hier arbeite ich mich jetzt langsam Richtung Norden vor und mache dabei die ein oder andere Wanderung. Morgen soll es z.b. zum höchsten Wasserfall Schwedens gehen, dem Njupeskär.

Ich muss mich noch etwas eingrooven und einen Rhythmus finden, wie ich den Blog nebenbei hinbekomme. Möchte gern weiter jeden Samstag einen Artikel veröffentlichen. Hoffe das klappt und auch, dass ich oben im Norden genug Internet abbekomme 😀 …

Liebe Grüße aus Schweden!

CU Ingo.