Die Welt steht in großen Teilen still, weil ein kleiner Virus sein Unwesen treibt. Zuerst nur ein Thema in China, verbreitete sich das Corona-Virus erstaunlich schnell über den Globus und zwingt das öffentliche Leben und die Wirtschaft in die Knie. Die Märkte stürzen ab und es droht „die Mutter aller Rezessionen“.

Und nicht wenige fragen sich, ist diesmal alles anders oder gibt es wie immer am Ende die große Erholung? Geht jetzt alles den Bach runter oder bietet sich hier die Chance des Jahrzehnts?

Wenn der Wind der Veränderung weht,

bauen die einen Mauern, die anderen Windmühlen.

– Chinesisches Sprichwort –

Wie unschwer der Überschrift zu entnehmen ist, zähle ich mich auch hier zum Lager der Optimisten. Ich bin überzeugt davon, dass jede Krise auch eine Chance bietet und nach dem großen Gejammer wieder Optimismus und Zuversicht einkehren wird.

Jeder weiß zwar, was aktuell und in Bezug auf die Pandemie gerade so auf der Welt los ist, aber zur Einordnung, und falls man den Artikel vielleicht in 10-20 Jahren oder bei der nächsten großen Krise noch einmal aus dem Archiv holt, hier ein kurzer Exkurs zum Thema Corona-Virus, die Pandemie und der Crash an den Märkten im Jahre 2020.

Der Stand der Dinge

Ende des Jahres 2019 gibt es erste Berichte aus China, dass eine seltsame Lungenkrankheit in der Region um die Stadt Wuhan zahlreiche Todesopfer fordert. Wie üblich ist die Informationspolitik aus dem kommunistischen Land sehr dürftig und es dauert etwas, bis am 31. Dezember 2019 die chinesischen Behörden endlich offiziell die WHO (Weltgesundheitsorganisation) über die Krankheit informiert.

Der Erreger wird relativ schnell als Unterart des SARS-Virus, der bereits 2002/2003 eine Pandemie verursachte, identifiziert und bekommt offiziell die Bezeichnung COVID-19. COVID-19 steht dabei für coronavirus disease 2019. Umgangssprachlich ist ab da aber zumeist vom Corona-Virus die Rede.

Zu Beginn wird fälschlicherweise angenommen, dass der Virus nicht von Mensch zu Mensch übertragbar ist, was die anfängliche Ausbreitung sicher zusätzlich beschleunigt hat. Chinas Regierung versucht dann der Epidemie mit großflächigen Absperrungen, und später der vollständigen Ausgangssperre in den betroffenen Gebieten, Herr zu werden.

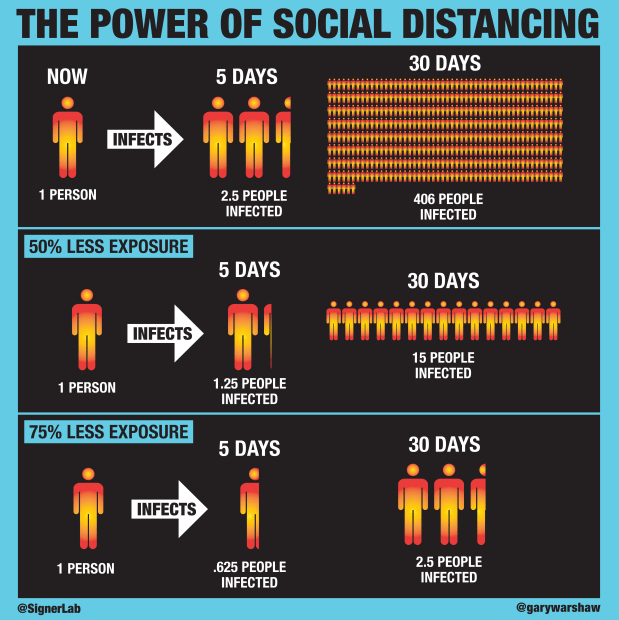

Ein neues Wort betritt ab diesem Zeitpunkt unseren Sprachgebrauch: Social Distancing. Also der bewussten räumlichen Abgrenzung zu anderen und der Vermeidung von sozialen Kontakten, um so die Ausbreitung zu verhindern oder zumindest zu verlangsamen.

Quelle: Signer Laboratory

Denn eine Sache macht es schwierig, Gegenmaßnahmen zeitnah einzuleiten. Das Problem ist nämlich, der Virus verursacht bei vielen gesunden Menschen keine oder nur sehr geringe Symptome, die oft nicht stärker als eine kleine Erkältung oder Grippe wahrgenommen werden. Zusätzlich beträgt die Inkubationszeit 5-6 Tage und bis zum Auftreten erster Symptome können oft sogar 2-3 Wochen vergehen. So kann ein äußerlich gesunder Mensch viele andere Menschen anstecken, ohne zu wissen, dass er infiziert ist.

Mit wenigen Ausnahmen, wie z.b. in Taiwan, die extrem schnell bereits am 31. Dezember 2019, also am gleichen Tag, an dem die WHO offiziell davon erfuhr, Gegenmaßnahmen einleiteten, z.b. in dem bei allen Einreisenden die Temperatur gemessen und genau dokumentiert wurde, wo sie sich die letzten Tage aufgehalten haben, zwecks Isolierung bei Verdachtsmomenten, wurden in vielen anderen Ländern lange Zeit gar keine Maßnahmen zur Verhinderung der Ausbreitung unternommen.

So gibt es sehr schnell erste Meldungen aus anderen Ländern, dass auch dort Menschen sich infiziert haben. Als sogenannte Hotspots kristallisieren sich der Iran (hier gibt es kaum offizielle Informationen) und kurz darauf in Europa das Skigebiet um Ischgl in Österreich (ein Skandal in meinen Augen) und das Gebiet um Bergamo in Italien (auch kein glückliches Händchen) heraus. Ende Januar wird dann bereits die erste Infektion in Deutschland bestätigt.

Unerklärlicherweise dauert es dann noch bis zum 11. März 2020, bis die WHO den Corona-Virus von der Epidemie (lokal begrenzt) zur Pandemie (globale unkontrollierte Ausbreitung) hoch stuft. Was für ein Versagen!

Jetzt Ende März ist die Ausbreitung im vollen Gange und es geht nunmehr nur noch um Schadensbegrenzung.

Die Gegenmaßnahmen

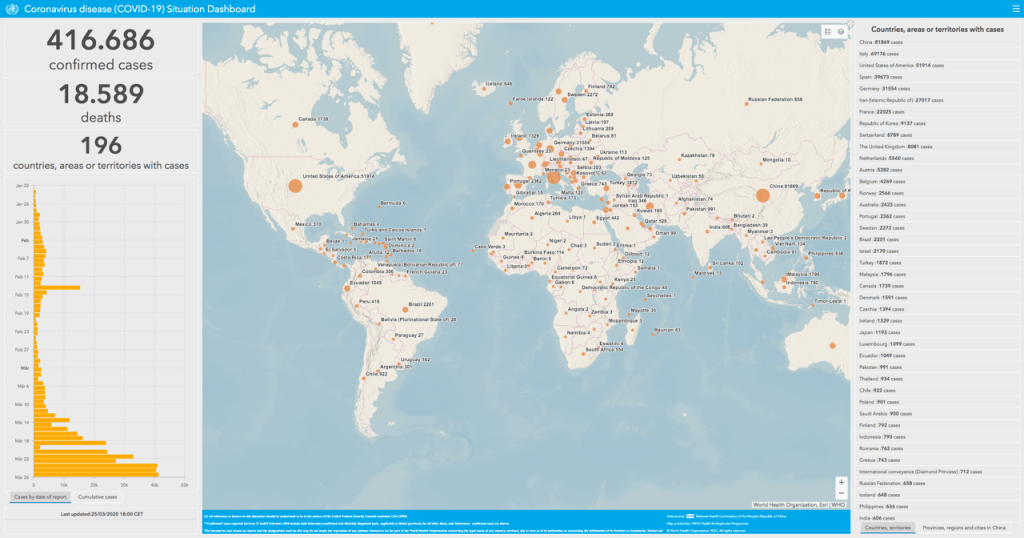

Nach Angaben der WHO gibt es zum Stand 25. März 2020 bereits 416.686 bekannte Infektionen in 196 Ländern und 18.589 bestätigte Todesfälle. Die Dunkelziffer ist aber wahrscheinlich ungleich größer und die Zahlen einzelner Länder sind auch nicht immer vergleichbar, da es keine einheitliche Zählmethode gibt.

Quelle: WHO Dashboard

Die Anzahl der Infizierten nimmt aktuell mit ca. 10% pro Tag noch weiter zu. Somit verdoppelt sich die Anzahl der Erkrankten ca. alle 7 Tage. Erschreckend.

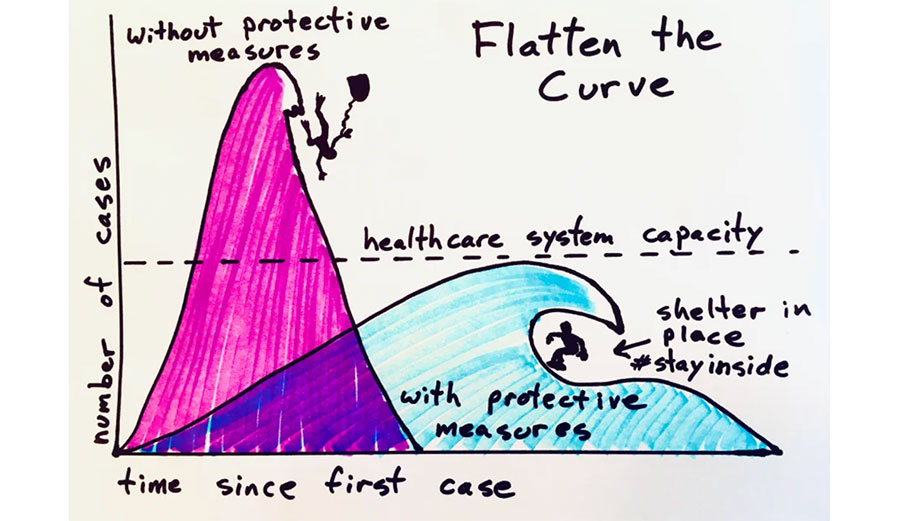

Um eine Überlastung des Gesundheitssystems zu verhindern, ist das ausgegebene Ziel nun die Infektionskurve bestmöglich abzuflachen, Stichwort #FlattenTheCurve, und die Anzahl der notwendigen Behandlungen so niedrig wie möglich zu halten.

Quelle: Reddit/Darth_Voter

Dazu wurden verschiedene und teils drastische Maßnahmen ergriffen, die zum einen die Wirtschaft zu großen Teilen zum Erliegen und zusätzlich große Einschnitte in die persönlichen Rechte jedes Einzelnen gebracht haben.

Anmerkung: Ich lasse jetzt bewusst die Diskussion aus, ob diese Maßnahmen in der Größenordnung und in Abwägung der Persönlichkeitsrechte nun gerechtfertigt sind oder nicht. Als jemand, der in der DDR aufgewachsen ist und persönlich schon Erfahrungen mit Reisebeschränkungen und ähnlichen Dingen sammeln durfte, möchte ich hier nur anmerken, dass ich es erschreckend finde, wie schnell diese Einschränkungen kamen und wie hilflos man dem gegenüber als Individuum ist. Es macht mir durchaus etwas Angst und ich hoffe inständig, dass diese Phase sehr schnell vorbei geht und man wieder zur Normalität zurückkehren kann.

Das Ziel der Maßnahmen ist, die Infektionskette zu unterbrechen und so die Anzahl der Infektionen in Summe gering zu halten, indem möglichst viele Menschen in die Isolation gebracht werden.

Um dies zu erreichen, gibt es seit dem 22. März 2020 ein umfassendes Kontaktverbot. Man darf somit zwar immer noch grundlos einfach so auf die Straße gehen, aber es gilt einen Sicherheitsabstand von min. 1,5 Metern einzuhalten und der Aufenthalt im öffentlichen Raum ist nur alleine oder mit einer weiteren Person oder im Kreis der Angehörigen des eigenen Hausstands gestattet.

Desweiteren wurden alle gastronomischen Einrichtungen, mit Ausnahme von Lieferdiensten oder Take-Away-Möglichkeiten, und zusätzlich alle nichtsystemkritischen Dienstleistungen, wo der Sicherheitsabstsand nicht einzuhalten ist, z.b. bei Frisören, zwangsweise geschlossen. Es gibt Einlassbeschränkungen und Kontrollen vor den Supermärkten. Die Innenstädte gleichen Geisterstädten. Verrückte Zeiten!

In vielen Betrieben steht alles still, da aufgrund von fehlenden Teilen oder Rohstoffen keine Produktion mehr möglich ist. Es wird damit gerechnet, dass die Zahl der Kurzarbeit kurzfristig auf über 2 Millionen hochschnellen wird.

Die Einschnitte in der Wirtschaft, sind zum jetzigen Zeitpunkt monetär noch gar nicht zu erfassen. Aber jeder kann sich bei diesen drastischen Maßnahmen und der Aussicht, dass dieser Zustand noch einige Wochen so anhalten wird sicher ausrechnen, dass das Ganze nicht spurlos an uns verbeigehen wird.

Die Kosten werden massiv sein und die Bundesregierung hält mit einem Geldregen in Höhe von 156 Milliarden dagegen, um die wirtschaftlichen Folgen der Maßnahmen abzufedern. Die gute Nachricht, Deutschland kann sich das sogar leisten.

Zusätzlich öffnen die Zentralbanken rund um den Globus die Schleusen und kippen viele tausend Milliarden an frisches Geld in den Markt, um die Liquidität sicherzustellen. Kurzfristig sicher die richtige Maßnahme, aber über die (potentiell eher negativen) Langzeitfolgen dieser Geldpolitik möchte momentan wohl niemand reden … mal wieder.

Der Crash an den Märkten

Sorry für die lange Einleitung, aber ich denke es war wichtig, die Besonderheit der aktuellen Situation einmal darzustellen, bevor wir zum eigentlichen Thema kommen.

Der Crash wird ja von einigen einschlägig bekannten Leuten schon seit Jahren herbeigeredet und nun ist er (endlich?) da. Ob diese Leute so etwas wie das Corona-Virus überhaupt auf dem Radar hatten oder nicht, es ist müßig darüber zu spekulieren.

Fakt ist, dass diese Pandemie der willkommene Auslöser für den Absturz an den Märkten war, denn die hatten zuvor immer neue Höchststände erreicht, ohne das diese fundamental wirklich in der Breite begründet waren und zusätzlich wurde jegliches aufkeimende Risiko, z.b. der Handelskrieg mit China, geflissentlich ignoriert.

Der Markt ist gerade durch die Rally in 2019 regelrecht teuer geworden und auch ich hatte meine regelmäßigen Zukäufe aufgrund der Überbewertung bereits auf ein Minimum reduziert.

Am 19. Februar 2020 markierte z.b. der S&P500 sein letztes Allzeithoch bei 3.386,15 Punkten und ab da begann eine bis dahin nicht gesehene Achterbahnfahrt an den Börsen weltweit.

Tage mit abwechselnd historischen Verlusten & Gewinnen, von z.b. -9,51% am 12. März 2020 gefolgt von +9,29% am 13. März 2020 oder von -11,98% am 16. März und +9,38% am 24. März 2020, wechseln sich seitdem regelmäßig ab.

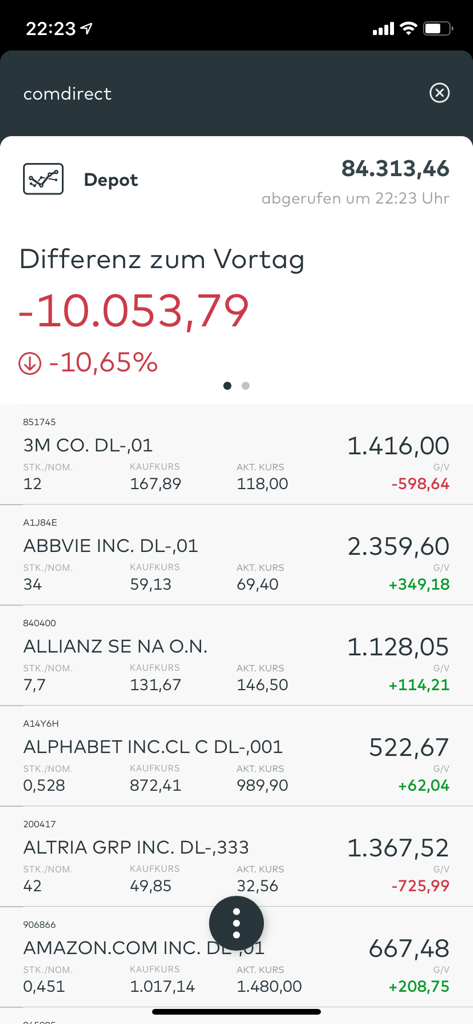

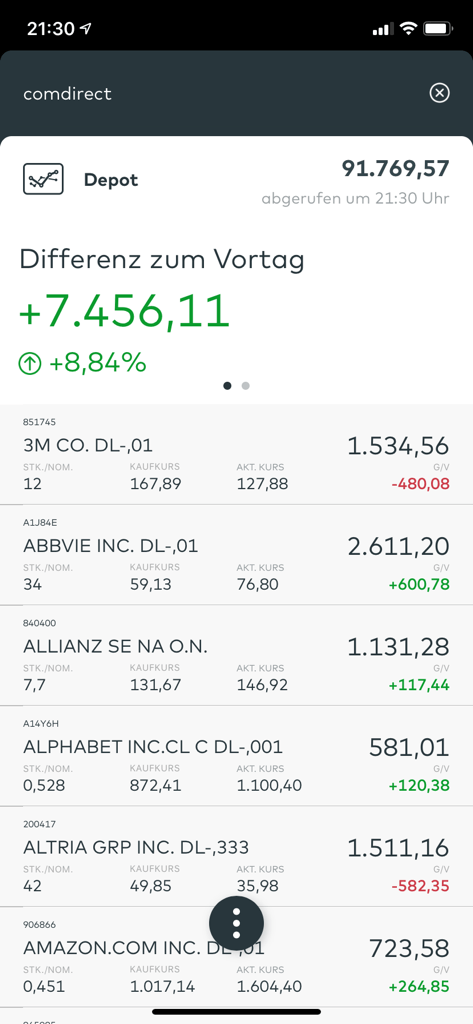

Das schaut dann in meinem Dividendenaktiendepot ungefähr so aus:

Zum Stand heute (25. März 2020) hat der S&P500 ca. 23% von seinem Hallzeithoch verloren. Das ist gar nicht mal so viel, obwohl man überall nur noch vom großen Crash liest. Die kurze Zeit, in der dies passierte, war halt etwas beängstigend.

Wohin die Reise geht, ist Stand heute noch nicht wirklich abzuschätzen. Es gibt die bullische Seite, die bereits zeitnah von einer V-förmigen Erholung ausgeht. So hat z.b. der Dow Jones an nur 3 Tagen (24., 25. & 26. März) einen Zwischensport von +21% eingelegt und wäre damit lt. Definition schon wieder im Bullen-Markt. Oookay …

… und es gibt die bärische Seite, die einen sogenannten Dead Cat Bounce vermutet, also eine kurzzeitige Erholung gefolgt von einem noch stärkeren Absturz des Marktes.

Die große Frage hier ist, wie groß werden die wirtschaftlichen Schäden wirklich sein, die durch den Stillstand entstehen? Ist all das bereits jetzt eingepreist oder werden weitere negative Nachrichten neue Verwerfungen und damit große Auf- oder Abbewegungen in den Markt bringen?

Die nächsten Quartalszahlen werden auf jeden Fall nicht langweilig.

Was solltest du jetzt tun?

Moment, wo ist meine Kristallkugel 🙂 …

Ehrlich, wer schon länger diesen Blog liest weiß, dass jetzt hier keine Vorhersage kommt, in welche Richtung sich der Markt bewegen wird.

Ich weiß nicht, wie sich die Kurse kurzfristig entwickeln.

Ich habe aber auch keine Bedenken, wenn es nach unten geht.

Ich bin bereit und kaufe günstig ein, wenn es soweit ist.

Meine Meinung zum Thema Market Timing hat sich durch den Crash nicht geändert.

Time in the market beats market timing.

– Börsenweisheit –

Klar kannst du rein theoretisch viel höher Gewinne einfahren, wenn du regelmäßig am Hochpunkt rechtzeitig vor dem Crash aussteigst und später am Tiefpunkt wieder einsteigst. Aber wer denkt, dass er den richtigen Zeitpunkt für Käufe und Verkäufe vorhersagen kann, der täuscht sich.

Sicher gelingt dem ein oder anderen von Zeit zu Zeit mal ein glücklicher Ein- oder Ausstieg. Dann herzlichen Glückwunsch. Ist mir auch schon passiert. Einfach darüber freuen, Mund abputzen und weiter machen.

Aber solch glückliche Umstände sind halt nicht dauerhaft und nachhaltig reproduzierbar. Wer dies behauptet und dir das garantieren möchte, ist ein Scharlatan und Betrüger. Er möchte dir wahrscheinlich auch ein Abo für einen Börsenbrief oder ein überteuertes Seminar verkaufen. Lass dich nicht täuschen. Fall nicht darauf herein.

Was dagegen funktioniert ist, einfach regelmäßig in fundamental gesunde und möglichst günstige Unternehmen langfristig zu investieren. Das sogenannte Value Investing.

In the short run, the market is a voting machine

but in the long run, it is a weighting machine.

– Benjamin Graham* –

Langfristig und statistisch betrachtet sind die Märkte halbwegs effizient und fair, kurzfristig aber sind diese wahnsinnig irrational, wie man jetzt gerade sehr schön an dem drastischen Auf & Ab sieht.

In solchen Zeiten haben objektive Abwägungen und rationale Entscheidungen kaum eine Chance. Der Markt wird allein durch Emotionen gesteuert und es regieren Angst und Gier.

Mal die Angst.

Mal die Gier.

Und manchmal auch einfach beides zusammen. Verrückt!

Hier die Ruhe zu bewahren ist nicht einfach, aber eigentlich das einzig Vernünftige, was du in einer solchen Situation machen kannst.

Die richtige Vorgehensweise kannst du meiner Meinung nach in 2 unterschiedliche Ansätze packen und du wirst mit beiden einen schönen und nachhaltigen Vermögensaufbau hinbekommen. Und diese Ansätze gelten nicht nur in den volatilen Zeiten, nein auch dann, wenn wieder alles etwas zur Normalität zurückgekehrt ist.

> Ansatz 1

Investiere stur jeden Monat einen bestimmten Betrag. Ob du dies über Einmalkäufe machst oder über die von mir so gefeierten Sparpläne ist dabei egal. Hauptsache du bist beständig dabei.

Dadurch, dass die Sparpläne automatisiert für dich kaufen, nimmst du die Emotionen aus der Entscheidung. Du lagerst sozusagen den schwierigen Teil aus und lässt eine Maschine für dich die Arbeit machen. Clever!

Durch den Durchschnittskosteneffekt (Cost Average Effect) kaufst du in Crashzeiten auch automatisch mehr Anteile. Du kannst diesen Effekt sogar noch steigern, in dem du deine Sparrate solange erhöhst, bis wieder Ruhe in die Märkte eingekehrt ist und du der Meinung bist, dass es jetzt nicht mehr unbedingt super günstig ist.

Frei nach dem Motto, ich kaufe, wenn der Markt hoch geht. Ich kaufe, wenn der Markt runter geht. Und ich kaufe möglichst noch mehr, wenn der Markt richtig günstig ist. Smart!

> Ansatz 2

Du hast dir Cash zur Seite gelegt bzw. hast einen regelmäßigen Cash Flow, sei es durch Dividenden, dein Gehalt bzw. Einkommen oder halt andere Quellen, und wartest auf die Kaufgelegenheit des Jahrzehnts? Dann schlägt jetzt höchstwahrscheinlich deine große Stunde.

Idealerweise beobachtest du schon länger die von dir bevorzugten Unternehmen und hast dir eine Watchlist angelegt. Du weißt somit bereits, was die Unternehmen für eine Entwicklung gemacht haben, was von ihnen ungefähr zu erwarten ist und hast eine ungefähre Vorstellung davon, zu welchem Kurs du gern einsteigen möchtest? Leg dir Preisziele fest und kaufe dann, wenn möglich, in mehreren Tranchen ein.

Ich kaufe mir zumeist eine erste kleine Position zu meinem Wunschpreis und verbillige dann den Einstandspreis mit einen Zukauf, wenn der Preis weiter sinkt. Steigt der Preis dagegen schnell wieder über ein gewisses Niveau, warte ich einfach ab und mache erstmal nichts bzw. stecke das Geld dann lieber in eine andere Position, die günstiger bewertet ist.

Natürlich solltest du hier nicht blindlings agieren. Bewerte alle deine Watchlist-Kandidaten noch einmal mit dem Hintergrundwissen zum aktuellen Geschehen rund um das Corona-Virus. Nur weil du früher vielleicht der Meinung warst, dass Flugzeuge oder Kreuzfahrten ein tolles Geschäft sind, sind sie das aktuell ja leider nicht mehr so recht, oder?

Anmerkung: Dasselbe gilt auch für deine Sparpläne aus Ansatz 1. Und natürlich kann ein Kauf von einer Fluglinie z.b. ein durchaus lukratives Geschäft werden in Zukunft, aber ich betrachte alle Käufe aus Sicht des Cash Flows, also der Dividende, und da sind diese leider erstmal aus dem Spiel genommen für die nächste Zeit.

So habe ich bisher nur z.b. eine erste Tranche von Royal Dutch Shell gekauft, beobachte jetzt einfach weiter den Markt und warte auf die nächste Gelegenheit.

Stay Calm And Keep Investing!

Du musst nichts überstürzen. In der Ruhe liegt die Kraft. Widerstehe der FOMO (Fear Of Missing Out) 🙂 …

Was könnte man aktuell mit 10.000 EUR anstellen?

Machen wir zum Abschluss doch noch eines der beliebten Was Wäre Wenn Spielchen, mhhh?

Nehmen wir an, du hast 10.000 EUR zur Verfügung und möchtest gerade jetzt loslegen mit dem Investieren. Mit Blick auf die niedrigen Kurse sicher nicht die schlechteste Zeit, um zu beginnen, aber auch nicht gerade die einfachste Zeit, wegen den ganzen Nachrichten und den damit verbundenen Emotionen.

Um dir etwas Anregung zu geben, habe ich hier mal 3 verschiedene Portfolios aus je 10 Positionen zusammengestellt. Natürlich zahlen alle Unternehmen eine Dividende, zumindest Stand heute (25. März 2020). Garantiert ist diese zwar nie, aber das Risiko einer Kürzung oder gar der Streichung der Dividende ist überschaubar.

Und du kennst das ja, Rendite kommt von Risiko. Ohne Risiko, keine Rendite!

Hinweis: Die nachfolgenden Musterportfolios stellen in keinster Weise eine Anlageberatung meinerseits dar. Jeder passt auf sein eigenes Geld auf und investiert mit dem Wissen, dass es auch zum Totalverlust kommen kann. Alles was man hier auf dem Blog sieht und liest dient nur der eigenen Fortbildung und allgemein der Unterhaltung. Danke!

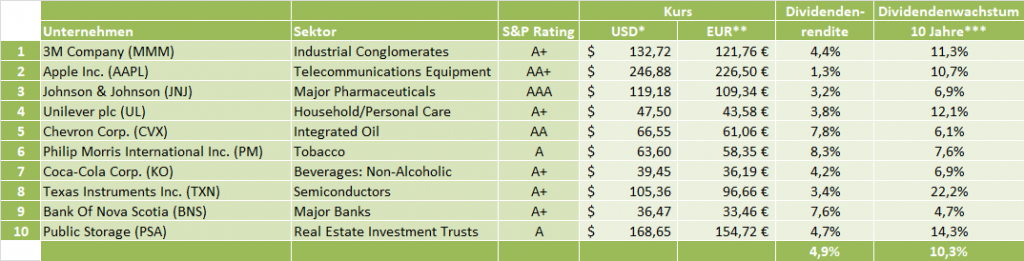

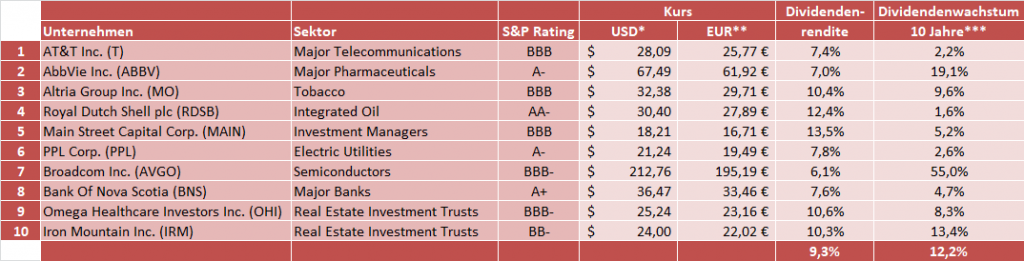

Konservativ: Fokus Qualität mit Dividende

Wichtigstes Kriterium bei der Auswahl war, dass alle Unternehmen min. ein Credit Rating von A oder besser haben, dazu eine Dividendenrendite von 3% oder höher aufweisen oder, wenn niedriger, das Dividendenwachstum der letzten 10 Jahre min. 10% pro Jahr oder mehr beträgt. Die Diversifizierung ist hoch.

Dank den Kursverlusten der letzten Tage, kommt man mit dieser Zusammenstellung aktuell auf fast 5% Dividendenrendite zum Einstieg, welche dazu auch noch in den letzten 10 Jahren um ca. 10% pro Jahr gestiegen ist. Sauber!

Das Credit Rating zeigt an, dass diese Unternehmen eine 1A-Bilanz haben und sich sehr günstig Liquidität besorgen können. Sicher ein nicht zu unterschätzender Vorteil in der jetzigen Situation.

Anmerkung: Die Kredit-Rating-Agentur Standard & Poor’s hat bereits angekündigt, im Zuge der Corona-Virus-Pandemie alle Credit Ratings erneut zu überprüfen. Zum Stand 25. März 2020 ist dies aber noch nicht erfolgt.

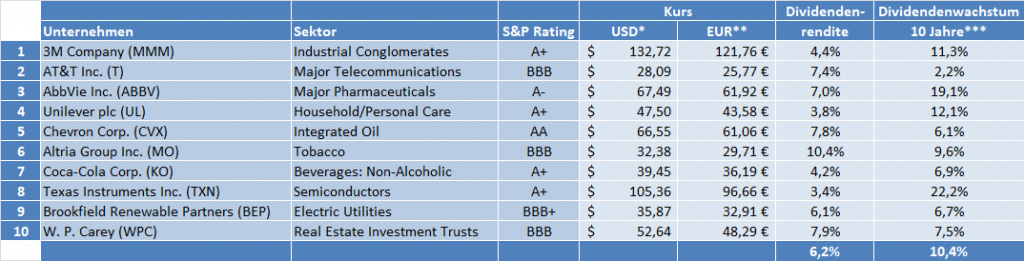

Moderates Risiko: Fokus Dividendenrendite mit Wachstum

Dies ist eine Abwandlung vom konservativen Portfolio. Das Credit Rating ist nur noch ein sekundäres Kriterium und es tritt die Dividendenrendite an 1. Stelle. Die Diversifizierung ist weiterhin hoch.

Die Dividendenrendite steigt auf über 6% und auch das Dividendenwachstum der letzten 10 Jahre war weitehrin 10% pro Jahr oder mehr. Sehr gut!

Das Risiko ist moderat erhöht, da auch Unternehmem mit einem Credit Rating von B und besser enthalten sind.

Höheres Risiko: Fokus Hochdividendenwerte

Der Fokus liegt hier ganz klar auf der Dividendenrendite. Das Credit Rating einiger Unternehmen zeigt ein höheres Risiko. Die Diversifizierung ist moderat.

Die Dividendenrendite liegt nun bei über 9%. Wow!

Das Dividendenwachstum ist durch die 55% von Broadcom leider etwas verzerrt. Der Wert stimmt zwar, aber es ist wohl jedem klar, dass dies so in der Zukunft nicht fortgeführt werden kann. Wenn ich statt der 55% z.b. 10% annehme, dann sinkt das Dividendenwachstum in diesem Beispiel auf immer noch sehr gute 7,7%.

Legende:

*der US-Dollar-Preis ist der Schlusskurs vom 24. März 2020

**der USD/EUR-Wechselkurs beträgt 1,09

***ggf. weniger als 10 Jahre, wenn das Unternehmen noch nicht solange eine Dividende zahlt

Die Datenquelle ist: Fastgraphs.com

Das ist nur eine kleine Anregung, wie du dir so ein kleines gut diversifiziertes Starterdepot zusammenstellen kannst bzw. welche Unternehmen du zumindest mal auf deine Watchlist nehmen könntest.

Diese Unternehmen habe ich übrigens selbst in meinem Dividendenaktiendepot:

- 3M Company (MMM)

- Apple Inc. (AAPL)

- Johnson & Johnson (JNJ)

- Unilever plc (UL)

- Chevron Corp. (CVX)

- Philip Morris International Inc. (PM)

- Coca-Cola Corp. (KO)

- Texas Instruments Inc. (TXN)

- Bank Of Nova Scotia (BNS)

- AT&T Inc. (T)

- AbbVie Inc. (ABBV)

- Altria Group Inc. (MO)

- W. P. Carey (WPC)

- Royal Dutch Shell plc (RDSB)

- Main Street Capital Corp. (MAIN)

- Broadcom Inc. (AVGO)

- Omega Healthcare Investors Inc. (OHI)

- Iron Mountain Inc. (IRM)

Da gibt es genug zum Lesen während der Quarantäne 😉 …

Wo geht die Reise hin?

Tja, normalerweise kommt hier das Fazit. Aber was soll man zum jetzigen Zeitpunkt schon groß sagen. Ziemlich vieles ist einfach noch total unklar.

Wie lange wird dieser wirtschaftliche Stillstand noch anhalten?

Wie hoch wird der finanzielle Schaden wirklich sein?

Bekommen wir die Pandemie und das Corona-Virus in den Griff?

Vieles ist ungewiss. Aber trotzdem wird irgendwann auch dieser Spuk vorbei sein und es wieder aufwärts gehen.

Es kann also gut sein, dass du heute und in den nächsten Wochen mit deinen aktuellen Investitionen den Grundstein für eine großartige finanzielle Zukunft legst.

Ich wünsche dir auf jeden Fall viel Erfolg dabei. Stay Calm And Keep Investing!

Danke fürs Lesen und wenn dir der Artikel gefallen hat, hinterlasse mir einen Kommentar und teile ihn mit deinen Freunden auf Social Media oder in deinem Lieblingsforum. Das würde mir sehr viel bedeuten. Vielen Dank!

Hallo Ingo,

Respekt – ein toller Artikel!

Da brauche ich nichts mehr schreiben, sondern nur einen Link auf deine HP setzen.

Es ist müßig, lange zu spekulieren, daher lasse ich das. Die wirtschaftlichen Auswirkungen werden wir noch sehr lange spüren, daher werden wir noch vile Gelegenheiten haben, günstig aufzustocken. Bin mal gespannt, wie deine drei Vorschläge in 5 Jahren ausschauen 🙂

Viele Grüße

Alexander

Hi Alexander!

Danke fürs Vorbeischauen und gern geschehen. Danke an dich auch zurück bzgl. dem Verlinken in deinem Newsletter.

Ich habe die 3 Beispiele mal als Musterdepot bei der Comdirect hinterlegt. Wir könnten also in 1 oder 5 oder 10 Jahren in der Tat mal nachschauen, was daraus geworden ist. Je nach Learnings könnte da ja noch der ein oder andere Artikel bei rauskommen 😉 … wir werden sehen.

CU Ingo.

Hallo Ingo,

wirklich ein klasse Artikel. Hier hast du viel Arbeit investiert. Deine Musterporfolios sind wirklich gut. Sie eignen sich auch für ein anderes Marktumfeld. Wenn man bedenkt, dass der S&P 500 seit dem 24.03. bereits wieder über 15% zugelegt hat, dann kann man sich nur über diese Zeiten wundern. Ich werde versuchen weiter zu investieren, wenn ich der Meinung bin günstig zu kaufen. In der Vergangenheit war ich bei solchen Korrekturen immer zu ängstlich. Es gilt aber nur dosiert einzusteigen und Qualität zu kaufen. So habe ich in JNJ für 106€ und BLK für 311€ investiert. Eigene Kriterien für mich über 13 Jahre Dividendensteigerung und mindestens A Rating.

Wenn man bedenkt, dass es OHI, VTR & co zeitweise mit über 20% Dividendeneinstiegsrendite gab, dann weiß ich auch nicht mehr, was ich denken soll.

P.S. Wie hast du bei RDS solange warten können, bei unter 10€. Respekt.

VG thorbjorn

Hi Thorbjorn!

Danke fürs Vorbeischauen.

Auf Qualität zu setzen, ist nie falsch. Auch ich hatte BLK bereits wieder im Auge, aber kurz vor erreichen meines Wunschpreises (bei ca. 4% Dividendenrendite) drehte der Kurs dann nach oben. Also muss ich weiter geduldig bleiben.

Und warten ist bzw. sollte kein Problem sein. Schon Kostolany sagte, einer Aktie und einer Straßenbahn läuft man nicht hinterher, die nächste kommt bestimmt 😉 …

Es gab in den letzten Tagen so einige Titel um die 20% Dividendenrendite oder sogar darüber. Verrückte Zeiten. Aber halt auch mit Risiko, denn keiner weiß, wenn es richtig heftig erwischt und wen vielleicht doch nicht.

CU Ingo.

Sehr guter Beitrag. Gelungene Aufbereitung der aktuell im Corona-Wahnsinn befindlichen Marktsituation. Garantien gibt es natürlich keine, weder für einen Turnaround, noch für ein noch weiteren downswing bzw. Wie lange diese Situation, Stichwort: Achterbahn, noch anhält. Dennoch, kann ich Dir lieber Ingo bei Deiner Haltung, „stay calm and keep investing“, unter Berücksichtigung seiner Strategie, diverser Kennzahlen, Fakten sowie einer Portion gesundem Menschenverstand, nur beipflichten. Insbesondere beim FOMO komme ich ab und zu ins grübeln und erwische mich selbst dabei, am liebsten voll Stoff zu geben, da die Einstiegsbedingungen geradezu paradiesisch erscheinen. Allerdings hat mich das auch in den vergangenen Jahren das ein ums andere Mal Lehrgeld gekostet, weshalb ich diesen Tipp nur jedem an Herz legen kann, bestmöglich zu berücksichtigen und in Tranchen seine Positionen aufzubauen. Mittlerweile gibt es tolle und vor allem seriöse Fintechs, die Dir das heute bereits zu äußerst günstigen Konditionen, ermöglichen (z. B. RobinHood – leider nur in den USA, Trade Republic). Danke für das Teilen Deiner Ansichten und Gedanken, ich lese Deine Beiträge gern, da sich die Inhalte als auch Dein Gedankengut zu vielen Themen mit meiner eigenen Vorstellung als auch Herangehensweise decken. In diesem Sinne, weiterhin smarte Entscheidungen.

Viele Grüße

Florian

Hi Florian!

Danke für deinen Kommentar.

Der Artikel war ja im Grunde als emotionale Unterstützung gedacht. Freut mich, wenn das auch so rüber kommt.

Viel Erfolg noch und bleib(t) gesund!

CU Ingo.

Hi Ingo!

Schöner, langer Artikel heute – man merkt, dass Du in Deiner Quarantäne viel Zeit hast.

(Spaß 😉

Tatsache ist dass wir aktuell hochinteressante Zeiten erleben. Ich mache es wie Tim Schäfer: alle Werte halten und kontinuierlich dazukaufen. Mal geht das gut (RDS), mal weniger (MDP). Ich habe da nur ein kleines Teufelchen in meinem Hinterkopf sitzen, der mir flüstert, dass Bärenmärkte immer länger dauern als einen Monat, und dass die langfristigen, wirtschaftlichen Folgen viel schlimmer sein könnten als die Gesundheitlichen. Deshalb bereite ich mich zumindest mental AUCH darauf vor, dass die Märkte vom jetzigen Stand aus in den nächsten 2 Jahren durchaus nochmal um 50Prozent einbrechen könnten. Who knows ?

Auf jeden Fall eine tolle Idee mit deinen 3 Portfolio-Vorschlägen.

PS:

Interessant finde ich bei dem ganzen Crash, dass sich von meinen 37 Werten im Depot ausgerechnet der am besten hält, den ich (weil KGV = ca.45-50) am Anfälligsten gehalten hatte: Rollins.

Hi Gerry!

Danke fürs Vorbeischauen.

Auf jeden Fall keine dumme Idee sich schonmal emotional darauf zu programmieren, dass es ab hier vielleicht nochmal 50% runter geht. Hoffen wir es nicht, aber es ist nicht unmöglich.

MDP ist mir die Woche durch Zufall wieder ins Auge gestochen und eigentlich hätte ich die auch gleich ins Hochdividendendepot (rotes Beispieldepot) nehmen sollen. Zwar kein wasserdichtes Zukunftsbusiness mit den ganzen Printmedien, aber die fundamentalen Zahlen sind sauber und ich sehe nicht, warum dieser Wert so extrem runtergeprügelt wird. Die Dividendenrendite liegt aktuell bei fast 20% und die verdienen genug Geld, um das auch so zu zahlen.

Was übersehe ich?

CU Ingo.

hallo, ich mache es kurz, ich kaufe erst wieder wen der S&P 500 unter 1800 steht.

Hi Tom!

Also nochmal 30% runter von hier? Durchaus drin und dann ist ein Investment natürlich gleich nochmal eine Stufe interessanter.

Die Frage ist, wer hat die Geduld 😉 ?

CU Ingo.

Hallo Ingo,

klasse Artikel und einen spitzenmäßige Zusammenfassung der aktuellen Situation. Tja, wo es tatsächlich hingeht, kann wohl niemand mit Gewissheit sagen. Ich weiß jedoch, dass ich unabhängig vom Timing-Gedanken bei der Aktienauswahl weiterhin bevorzugt auf fundamentale Qualitätsparameter setzen werde, d.h. solide Bilanzstruktur, geringe Verschuldung, solide Profitabilität bzw. Rentabilität und moderates sowie zuverlässiges Wachstum von Umsätzen, Gewinnen und Cashflows. Und dass eine solche Krise neben zahlreichen Risiken auch Chancen bereit hält, zeigt dein sehr gelungener Einstiegszeitpunkt in Royal Dutch Shell. 🙂

Die Idee mit den Muster-Portfolios finde ich durchaus spannend. Am ehesten wäre wahrscheinlich das konservative Portfolio etwas für mich. Allerdings hätte ich mir gewünscht, dass du zusätzlich zum Dividendenwachstum zumindest die Ausschüttungsquote bzw. das Gewinnwachstum mit berücksichtigst.

Bei mir stehen Anfang April die nächsten drei Käufe im Rahmen der PV-Challenge auf dem Plan. Aktuell bevorzuge ich Adidas, Disney, VISA und MunichRe bzw. Allianz (ein Versicherungskonzern kommt ins Portfolio). Mal schauen, welche drei der vier Unternehmen es dann letztendlich werden.

Viele Grüße und alles Gute weiterhin,

Whirlwind.

Hi Daniel!

Danke fürs Vorbeischauen.

Auf Qualität zu setzen, geht immer. Und damit fährt man auch in 99% der Fälle richtig. Ich wünschte mir nur manchmal, dass ein paar der sehr interessanten (Qualitäts)Unternehmen etwas mehr ihrer Gewinne als Dividende ausschütten würden. Manche sind da echt knausrig (Ausschüttungsquote unter 30% z.b.) 🙁 …

Wie schon woanders geschrieben, ich habe die 3 Beispiele mal bei der Comdirect als Musterdepot angelegt. Je nach Interesse kann ich dann ja mal in 1, 5 oder 10 Jahre zurückschauen und wir bewerten gemeinsam, was daraus geworden ist 😉 !

Zur PV-Challenge, meine Favoriten wären Visa, dann Allianz, dann Disney. Viel Erfolg.

CU Ingo.

Hallo Ingo,

vielen Dank für die Rückantwort. 🙂

Ach, 30 % Ausschüttungsquote sind nach meinem Empfinden auch i.O., wenn die Unternehmen etwas vernünftiges mit den übrigen 70 % der Gewinne anzufangen wissen. Und wenn diese nur dazu dienen üppige Gewinnrücklagen zu bilden, um damit andere Unternehmen, welche zum Business passen, mit Rabatt aufzukaufen. 😉

Die Idee mit den Musterdepots bei der Comdirect finde ich gut. Wäre interessant, was mittelfristig daraus wird. Werden denn dort auch die Dividendenzahlungen berücksichtigt? Ansonsten wären ja Wikifolios eine gute Idee. Nur leider funktioniert da die Dividendengutschrift bei US-Unternehmen nicht. :-/

Ich habe mir auch mal Gedanke hinsichtluch meiner Top-10-Liste gemacht – Unilever, Church & Dwight, Johnson & Johnson, Stryker, Microsoft, Texas Instruments, Illionois Tool Works, VISA, Disney und Shell. 🙂

Vielen Dank für deine Favoriten für die PV-Challenge. 🙂

Grüße,

Daniel aka Whirlwind. 😉

Hi Daniel!

Bei den Musterdepots ist die Dividende leider nicht mit dabei. Aber die könnte ich relativ einfach aus Fastgraphs ziehen und oben drauf rechnen. Reicht für den Vergleich, soll ja keine wissenschaftliche Abhandlung werden 😉 …

Deine Liste gefällt mir auch, nur die Dividende wäre mir zu wenig.

CU Ingo.

Hallo Ingo,

ich lese seit einigen Monaten begeisternd mit und habe angefangen, mir auch ein Dividendenportfolio zusammenzustellen.

Da ich noch nicht so viele verschiedene Titel in meinem Depot habe stellt sich mir die Frage, ob es im Moment sinnvoller ist, Aktien weiterer Firmen zuzulegen um mich breiter aufzustellen, oder bei den bestehenden durch Zukäufe den Einstiegskurs zu senken?

Mach weiter so.

Gruß

Dirk

Hi Dirk!

Danke für deinen Kommentar und Willkommen auf dem Blog!

Deine Frage kann man nicht so einfach beantworten. Dazu müsste man wissen, wie viel Geld du ca. investiert hast und wie dein Depot ausschaut.

Ich bin in der Regel aber ein Fan von Diversifikation. Ich möchte das Risiko von Ausfällen auf möglichst viele Schultern verteilen. Deswegen strebe ich auch min. 50 Positionen in meinem Depot an. Dann wäre ein Ausfall nur ca. 2% „wert“ und damit könnte ich gut leben.

CU Ingo.

Hi Ingo,

sehr schöner, ausführlicher Artikel und Überblick. Du deckst viele Bereiche fundiert ab!! – Sehr gut gefallen hat mir das chinesische Sprichwort von der Reaktion der Menschen auf Krisen. Mauern bauen oder Windmühlen bauen, wenn der Wind der Veränderung weht. Ich sehe das ähnlich. Jede Krise bietet auch immer ernorme Chanchen, wenn grundlegende Veränderungen eintreten. Man muss sie nur aktiv suchen und entschlossen handeln und darf sich nicht in einer Schockstarre in ein Schneckenhaus zurückziehen. Den Fehler habe ich nach dem Platzen der Dot.com 2001/2002 gemacht. Aber da war ich ja auch noch sehr jung und hatte kaum Erfahrung:-)

Was die Strategie angeht, kaufe ich jetzt regelmäßig weiter. Focus auf Dividendenwerten. Deine blaue Tabelle gefällt mir unter dem Strich am Besten:-). Viele der Werte stehen auch auf meiner Nachkauf bzw. Neukaufliste.

Ich glaube schon, dass es an den Märkten noch weiter runter gehen wird, aber natürlich ist das nur ein Gefühl, weil bei der Pandemie noch kein Licht am Ende des Tunnels zu sehen ist. Aber weil Market Timing oft pures Glück ist, warte ich nicht auf den Tag X, sondern investiere jeden Monat…

Viele Grüße,

Susanne

Hi Susanne!

Danke fürs Vorbeischauen.

Diese von dir angesprochene „Schockstarre“ kommt zumeist davon, dass man sich gedanklich nicht mit solchen Szenarien befasst oder grundsätzlich nicht vorbereitet ist, wenn es dann doch mal dazu kommt. Natürlich sollte man sich davon nicht verrückt machen lassen und nun ständig nur noch über Horrorszenarien nachdenken 🙂 … aber ein klein wenig Vorbereitung, wie z.b. das man seine Watchlist aktuell und bereit hält, sollte es schon sein, oder?

Niemand weiß wirklich, wann man diese Pandemie als beendet erklären wird. Ich hoffe nur, dass wir eine rationale Entscheidung treffen können zwischen Menschenleben schützen und die wirtschaftlichen Einbrüche noch kontrollieren zu können. Ich weiß, dass dies keine populäre Meinung ist, aber die wirtschaftlichen Schäden können am Ende mehr Menschenleben fordern, als der Virus. Sicher nicht in Deutschland, aber ich denke an dieser Stelle eher global. In den ärmeren Ländern ist die Situation nämlich ungleich schwieriger.

Hoffen wir das Beste und auf eine gute Entwicklung allgemein. Zu wünschen wäre es uns allen!

CU Ingo.

Hallo Ingo,

Vielen Dank für deinen Beitrag.

Welche Quelle nutzt du für die Ratings der Firmen?

Viele Grüße

Andreas

Hi Andreas!

Danke für deine Frage.

Ich nutze Fastgraphs.com und dort werden die Ratings von Standard & Poor’s gelistet. Leider ist dies nicht kostenfrei.

CU Ingo.

Das in Ischgl/Österreich ist echt ne starke Nummer, wenn das so stimmt -> Aufarbeitung im „Hotspot Ischgl“

Hallo Ingo,

Du hast recht, kein Mensch weiß, wie sich die Börsen kurzfristig entwickeln werden. In Spiegel Online hat einer was von aufschlagenden Katzen geschrieben und ich habe meine mangelnde Kristallkugel in meinem Kommentar vermerkt. Tatsache ist, dass natürlich viel Angst im Markt vorhanden ist. Allerdings sehe ich die Schwarzmaler zu kritisch, die ständig davon schreiben, dass alles in einer Katastrophe enden wird. Mit schlechten Nachrichten kann man bekanntlich gutes Geld verdienen und viele Clicks bekommen.

Ich habe mich mit ein paar Leuten unterhalten, die Geschäftsführer von mittleren Unternehmen sind. Es geht einigen sogar richtig gut (z.B. IT), weil so viele Firmen auf Home Office umrüsten. Ich betreue immer noch für Intel einen Bereich und habe, obwohl es natürlich wesentlich ruhiger geworden ist, als häufigste Reaktion/Kritik wann wieder etwas auf Lager ist. Kurios, aber die Nachfrage war schon vor dem Corona-Virus höher als produziert werden konnte. Und laut meinen Infos gibt es in China/Malaysia keinerlei Einschränkungen mehr. Finde ich auch erstaunlich. Nur was sagen viele, denen es heute miserabel geht? Fast jeder denkt, wenn die Beschränkungen gelockert/aufgehoben werden, wird es einen waren Boom geben, weil die Menschen sehr viel Nachholbedarf haben. Sehe ich genauso und merke ich auch persönlich. Wenn der erste Biergarten wieder aufhat, kannst Du dir denken, wo man mich finden kann. Kann ich wieder in die Berge fahren, ja was soll ich sagen? Einige Freunde scharen schon mit den Hufen, dass man wieder was machen kann. Und meine Freundin ist auch wieder froh, wenn sie nicht nur mich sehen muss (umgekehrt natürlich auch). Das heißt, wenn wir diesen Virus überstanden haben, werden die Leute rege. War in früheren Perioden (ist ja nicht die erste Epidemie) exakt genauso. Jetzt kommen wir in die Phase, wo die Zahlen groß sind/werden. So pervers es sich anhört, ist das ein gutes Zeichen. Weil damit dem Virus immer mehr potentielle Wirte genommen werden. Irgendwann im April/Mai wird die Höchstzahl in Europa erreicht sein und dann geht es wieder zurück. Leider denke ich, mit und ohne die Ausgehbeschränkung werden wir viele Tote haben. Aber jeder Virus läuft sich tot. Und Corona-Viren wandeln sich zum Glück nicht so schnell wie Grippeviren.

ich habe inzwischen massiv dazu gekauft. Ja, es kann noch signifikant nach unten gehen, wenn eine zweite Panik ausbricht. Nicht anderes war der schnelle Absturz der Kurse. Es kann auch nochmal 50% nach unten gehen, in der Panik verhalten sich Leute nicht rational. Aber ich muss sagen, man macht langfristig keine Fehler, wenn man zu guten Kursen einkauft. Auch wenn die Aktien erstmal weiter sinken sollten. Aber wo soll der Fehler sein, wenn ich 1A – Aktien zu KGVs von 10 – 12, teilweise darunter und Dividendenrenditen von 4% bekomme? Ich sehe da keinen Fehler, auch wenn ich sie vielleicht in 4 Wochen bei maximaler Panik für 5-6% Dividendenrendite haben kann. Ist natürlich noch schöner, aber so genau kann ich es nicht timen, dass ich den niedrigsten Kurs bekomme. Muss ich auch nicht.

So habe ich jetzt tatsächlich mal American Express, JP Morgan, Goldman Sachs, VISA, Dow Chemical, Kinder Morgan und so einiges andere dazugekauft. JPM hat jetzt eine Div.-Rendite von 3,95% und ist am Freitag nochmal 6 $ auf 91 $ gefallen. Was soll man da bitte noch falsch machen? Ja, das Wirtschaftsjahr 2020 wird sehr schlecht werden. Die Bank wird das verkraften und 2021 schaut die Welt schon wieder anders aus. Das gilt für ziemlich jedes stabile Unternehmen, von daher ist ein Kauf zu guten Konditionen möglich. Am meisten schauen die in die Röhre, die immer nach noch tieferen Kursen schauen und einem in zwei Jahren erzählen, dass die Kurse weiter nach unten fallen werden und sie noch nicht gekauft haben. War bei den letzten Krisen auch immer so. Aber es ist gar nicht so wichtig, den tiefsten Punkt zu erwischen. Zum einen bekommt man ihn sowieso nie, zum anderen wird das langfristig völlig überbewertet.

Grüße Oliver

Hallo Oliver,

sehe ich genauso. Der Deutsche ist Berufspessimist, klar kann es auch 1-2 Jahre dauern, bis wieder alles normal läuft.

Ich befürchte nur, dass wir wieder einen Soli kriegen, um die Staatsschulden abzutragen.

Grüße Alexander

Hi Alexander!

Das wäre der Hammer, wenn der Soli wegen so etwas einfach weiterlaufen würde. Auweia!

Irgendwie glaub ich aber nicht dran. Das witzige an der Situation und den aufgerufenen über 150 Milliarden, Deutschland kann sich das sogar relativ einfach leisten. Ich mache mir da eher sorgen um den Rest der Länder in der EU, allen voran Italien und Spanien. Das wird teuer.

CU Ingo.

Hi Oliver!

Danke für deinen sehr ausführlichen Kommentar.

Ich stimme auf jeden Fall mit dir darin überein, dass es in dieser, wie in jeder Krise, auch Gewinner gibt. Und so wenige werden das diesmal gar nicht sein. Alles was online bzw. digital abläuft z.b. wird massiv gewinnen dadurch.

Mal schauen. Ich hoffe trotzdem, dass der Spuk möglichst schnell vorbei ist.

CU Ingo.

Moin Ingo,

da sind wir mal wieder voll auf einer Wellenlänge!

Auch ich zähle mich ja gerne zum Lager der Optimisten und kann mir nicht vorstellen, dass uns die aktuelle Krisenphase lange erhalten bleibt.

So oder so, ich meine in den aktuellen Kurse mehr Chancen als Risiken erkennen zu können und habe daher in den vergangenen Wochen schon einmal ordentlich an der Börse zugeschlagen.

Sollte es in der kommenden Zeit noch einmal stärker abwärts gehen, hätte ich aber auch nichts dagegen, bei weiteren Hochkarätern zuzuschlagen. Auf so eine Marktphase habe ich laaange warten müssen…

David

Hi David!

Danke fürs Vorbeischauen.

Hab deinen Artikel zum Depot-Update noch nicht gelesen. Mach ich aber bei nächster Gelegenheit. Bin schon gespannt, was du dir da eingekauft hast. Ich hoffe nicht nur Shell 😀 !?

Wohl dem, der genug Cash zum Nachlegen hat.

Bleib gesund!

CU Ingo.

Auch von mir ein Danke. Es beruhigt, von jemanden zu lesen, der deutlich mehr Erfahrung hat. Wenn Kurse + / – 10% an einem Tag gehen und das über Wochen, fällt es schwer, entspannt zu bleiben. Von Vertrauen gar nicht zu reden – man fühlt sich wie ein Spielball.

Und die Angst, nicht dabei zu sein, ist sicherlich ein wichtiger Punkt. Ich habe seit 2 Wochen das Gefühl, DIE Chance bereits schon verpasst zu haben bei vielen Werten. Kann sein, muss natürlich nicht.

Dann widerum sehe ich Aktien wie McDonalds, die trotz massiver Verschuldung, Aktienrrückkauf, moderater Umsatz/Gewinn-Entwicklung jetzt schon fast wieder auf dem Niveau von Oktober 2019 sind.

Und schließlich bleiben da immer noch die allgemeinen Fragen. Es hieß vor der Krise, dass die Börsen massiv überbewertet sind, dass die 0-Zinspolitik die Kurse hochtreibt, dass die Schulden der Länder / Unternehmen irgendwann ein Problem werden,.. Das scheint wieder alles vergessen und die Kurse gehen vermutlich bis Jahresende wieder auf die alten Höchststände (Corona und grundlegenden Problemen zum Trotz)

Ich kann die Statistik nicht wirklich einschätzen (vielleicht finde ich noch mehr Interpretationen), aber sie wurde in einer Analyse herangezogen, um zu sagen, dass die Gewinne in den USA nicht so stark steigen, wie die Kurse (eher sogar seit 2012 stagnieren): https://fred.stlouisfed.org/series/CP/

Das alles macht die Einschätzung, was „günstig“ ist und was langfristig sinnvoll ist, ausgesprochen schwierig. Gleichzeitig wird man „politisch gezwungen“, in McDonalds für 3% Dividende zu investieren, weil es auf der Bank nichts gibt, außer Inflation 🙂

Hi Ade!

Danke fürs Vorbeischauen.

Die Börse ist nicht für jeden und dem ein oder anderen täte es gut, wenn er das für sich einsieht und lieber die Finger von lässt. Ob 3% Rendite es wert sind, dass man nachts nicht mehr ruhig schlafen kann? Ich denke nicht.

Ich sage nicht, dass es für dich zutrifft. Nur allgemein eine Anmerkung von mir zu dem Thema.

Die Bewertung von Unternehmen anhand des KGVs im Vergleich zum historischen KGV ist meiner Meinung nach weiterhin eine sehr gute Möglichkeit, um Kaufkandidaten zu finden. Das Gleiche kann man auch alternativ oder zusammen mit der Dividendenrendite machen. Aktuelle vs. historische Dividendenrendite im Vergleich. Daraus lassen sich sehr gut Schlüsse ziehen. In meinen Watchlist-Artikeln mache ich das ja Monat für Monat mit 5 Unternehmen.

Deinen verlinkten Artikel lese ich heute Abend mal in Ruhe. Bis dahin!

CU Ingo.

Sehe ich genauso, wie du. Seelenruhe ist wichtiger. Ich verbeiß mich da (hoffentlich) auch in nichts. Wenn ich in ein paar Monaten merke, dass ich nicht entspannter das Ganze angehe, muss ich was anderes suchen (ETF, Fonds, Sparplan, Briefmarken :D)

Wobei ich sicherlich auch eine besonders turbulente Zeit erwischt habe zum Einstieg in die Materie 🙂

Der Link ist nur eine einfache Statistik. So viel steht da leider gar nicht 🙂

Dank dir und eine schöne Osterzeit!