Dies ist mein Lieblingsartikel auf dem Blog, mein monatliches passives Einkommen mit Dividenden. Es gibt einfach nichts Besseres, als auf seinen Cash Flow aus Dividenden zu schauen und zu sehen, wie er im Vergleich zum Vorjahr wächst. Und alles, was man dafür tun muss, ist früh aufzustehen und die Dividenden einzusammeln.

Inhaltsverzeichnis

- Einleitung

- Meine Dividendeneinnahmen

- Gedanken zum vergangenen Monat

- Der Dividendenbooster 2023

- Zukäufe und Zielsetzung 2023

- Das Depot im Monatsvergleich

- Der Weg zur finanziellen Unabhängigkeit

- Fazit

Das Geld kommt von allein zu dir!

Nun gut, ganz allein nicht. Du musst dich immerhin anfangs für ein solides Unternehmen entscheiden und dann dein Kapital investieren. Mein jetziges Ich ist dem 2014er Ich sehr dankbar, dass es sich damals dafür entschieden hat, diesen Weg zu gehen und konsequent über den Zeitraum der letzten Jahre Dividendenaktien zu kaufen.

Wege entstehen dadurch, dass man sie geht.

Jede Reise beginnt mit dem ersten Schritt, dem ersten Kauf. Und dann dem zweiten Kauf, dann dem dritten Kauf … und du hältst an deiner Strategie fest, um dann Monat für Monat deine immer weiter wachsenden Dividenden zu kassieren.

Nichts ist angenehmer, als am Morgen aufzuwachen und mehr Geld auf dem Konto zu haben, als noch am Abend zuvor. Einfach Leben und Spaß haben!

Bist du dabei?

Ein weiterer Monat, ein weiterer Schritt in Richtung finanzielle Freiheit!

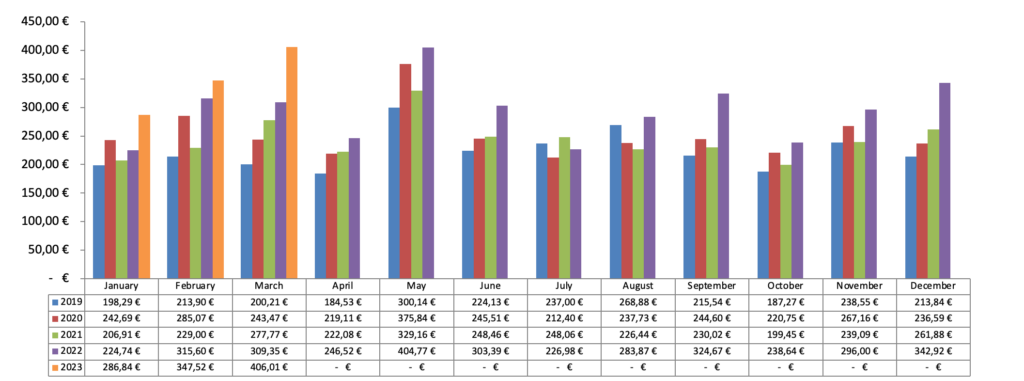

Dividendeneinnahmen im März 2023: 406,01 EUR

Folgende 21 Unternehmen lieferten pünktlich ab:

- Unilever PLC :: 43,28 EUR

- Johnson & Johnson :: 37,75 EUR

- T. Rowe Price Group Inc. :: 28,52 EUR

- Intl Business Machines Corp. :: 27,73 EUR

- Microsoft Corp. :: 25,08 EUR

- Exxon Mobil Corp. :: 21,85 EUR

- Blackrock Inc. :: 19,48 EUR

- Gilead Sciences Inc. :: 19,29 EUR

- Broadcom Inc. :: 17,94 EUR

- 3M Company :: 17,88 EUR

- McDonalds Corp. :: 17,04 EUR

- Atlantica Sustain. Infrastr. PLC :: 16,48 EUR

- Realty Income Corp. :: 15,48 EUR

- PepsiCo Inc. :: 15,16 EUR

- Chevron Corp. :: 14,50 EUR

- Main Street Capital Corp. :: 13,95 EUR

- Stanley Black & Decker Inc. :: 12,58 EUR

- Walgreens Boots Alliance Inc. :: 12,30 EUR

- Duke Energy Corp. :: 12,05 EUR

- Digital Realty Trust Inc. :: 10,47 EUR

- Corning Inc. :: 7,20 EUR

Einnahmen im März 2022: 309,35 EUR

Einnahmen im März 2023: 406,01 EUR

Jahr-zu-Jahr Steigerung (YoY, Year over year): +31,2%

2023er Dividenden bis jetzt (YTD, Year to date): 1.040,37 EUR (346,79 EUR/Monat)

Alle Dividenden seit Beginn (All-time income): 19.916,07 EUR

Gedanken zum vergangenen Monat

Was für eine Achterbahnfahrt an den Börsen im März. Ging es anfangs noch ordentlich abwärts, dann in der Mitte des Monats mit einem ständigen Auf und Ab, so gab es zum Monatsende einen Schlussspurt nach oben, den wohl kaum jemand so vorhergesehen hat, oder?

Ich jedenfalls habe nicht damit gerechnet, dass mein Depot Ende März in der Nähe des Allzeithochs notieren würde. Verrückt!

Stay calm and keep investing!

Da lobe ich mir doch meine „stabilen“ und „vorhersagbaren“ Dividendeneinnahmen. 🙂

Über 400 EUR konnte ich im März an Cash Flow realisieren. Ich glaube, das ist erst das 2. Mal überhaupt, dass ich die 400-Euro-Marke geknackt habe. Wobei das 1. Mal nicht wirklich zählt, weil es da nur durch eine Sonderdividende möglich war.

Ehrlich gesagt, könnte ich mich daran gewöhnen. Es gibt nur eins, was noch besser ist, als eine Dividende zu kassieren: Eine noch höhere Dividende zu kassieren. 😀

Im Vergleich zum Vorjahr ergibt sich somit ein traumhaftes Plus von +31,2%. Eigentlich dachte ich, dass die Zeit der ganz grossen YoY-Sprünge vorbei sei. Denn je größer ein Depot wird, desto schwieriger wird es, die Dividende prozentual zum Vorjahr zu steigern. Denn dazu müssten auch die Neuinvestitionen jedes Jahr in gleichem Maße steigen.

Deshalb bin ich wohl besonders erstaunt, dass ich so etwas noch in meinem Depot zu sehen bekomme. Wahrscheinlich wirkt sich jetzt meine Cash-Flow-Optimierung vom Oktober letzten Jahres voll aus. Es ist schön zu sehen, dass die Theorie auch in der Praxis zu funktionieren scheint.

Bei so einem durchschlagenden Erfolg muss ich mir aber jetzt bereits Gedanken machen, wie ich dieses Jahr im Oktober eine ähnliche Aktion starten kann. Dazu müsste ich allerdings nach meinen selbst auferlegten Kriterien meine Apple-, Microsoft– und Nike-Aktien zur Disposition stellen. Naja zumindest teilweise.

Aber ob ich dazu bereit bin? Puh! Schwierige Frage…

Medical Properties Trust

Im Februar veröffentlichte ich den folgenden Artikel:

Im März folgte dazu ein Update:

Nach der Veröffentlichung und Sichtung der letzten Quartalszahlen habe ich mich entschlossen, meine Position in Medical Properties Trust von zuvor 95 Stück auf 150 Stück aufzustocken.

Diese Investition ist im Vergleich zu meinen anderen Käufen sicherlich eher als risikoreich einzustufen, aber hey, vielleicht ist das meine Art, meinen Spieltrieb ein wenig zu befriedigen, ohne gleich in so obskure Gefilde wie CFD-Trading oder anderen Mist abzudriften.

Im Ernst, ich halte die in den Artikeln vorgebrachten Argumente für schlüssig und kann im Gegensatz dazu den Short Reports nichts abgewinnen. Die dort vorgebrachten Argumente sind meines Erachtens eine Dramatisierung der aktuellen Situation und halt dienlich, um die Short Seller Attacke in Gang zu setzen.

Die Zeit wird zeigen, ob an den Vorwürfen etwas dran ist oder ob wir es hier mit einer Situation zu tun haben, wie wir sie damals bei Omega Healthcare Investors oder Iron Mountain in ähnlicher Form auch einige Zeit hatten. Beide Beispiele sind Stand heute gut (Omega Healthcare Investors bisher ohne Dividendenkürzung) oder sogar sehr gut (Iron Mountain ebenfalls ohne Dividendenkürzung und sogar mit einer Kurserholung von ca. 100%) ausgegangen.

Als warnendes Beispiel könnte zumindest teilweise Tanger Factory Outlet Centers dienen, wo es eine ähnlich negative Berichterstattung gab und tatsächlich eine deutliche Dividendenkürzung aufgrund von Corona bzw. der Folgen des Lockdowns erfolgte.

Wobei es mir schwer fällt, es als ein echtes Negativbeispiel zu nennen, wenn ich mir die aktuelle Kursentwicklung und auch die Dividendenentwicklung anschaue. Natürlich hätte es besser laufen können, aber Misserfolg sieht für mich irgendwie auch anders aus, oder?

Mit meinem Kauf habe ich eine Dividendenrendite von 14,6% eingelockt. Selbst bei einer Kürzung der Dividende um 50% (mein Worst-Case-Szenario) bleibt unter dem Strich eine Dividendenrendite von über 7%.

Aber ich kann auch jeden verstehen, der die Finger davon lässt. Das ist ja das Schöne an der Börse. Es gibt viele Wege zum Erfolg. Wir müssen nicht alle immer genau den gleichen Weg gehen.

Der Dividendenbooster 2023

Ich bin nicht sicher, ob man im März überhaupt noch von Dividendenbooster sprechen sollte oder eher von … ach ich weiß auch nicht, aber seht selbst.

Insgesamt haben 2 meiner Unternehmen die Dividende erhöht:

- W. P. Carey Inc. (WPC) um +0,2% (von 1,065 auf 1,067 USD)

- Realty Incom Corp. (O) um +0,2% (von 0,2545 auf 0,255 USD)

Damit bekleckert sich der März sicher nicht mit Ruhm. Aber hey, immerhin sind es mit W. P. Carey und Realty Income auch 2 Unternehmen, die mehrmals im Jahr steigern.

Dann sieht es in Summe schon etwas besser aus. 🙂

Ich bin gespannt auf die kommende Berichtssaison. Da sollte es dann wieder etwas mehr Steigerungen im Depot zu vermelden geben.

Zukäufe und Zielsetzung 2023

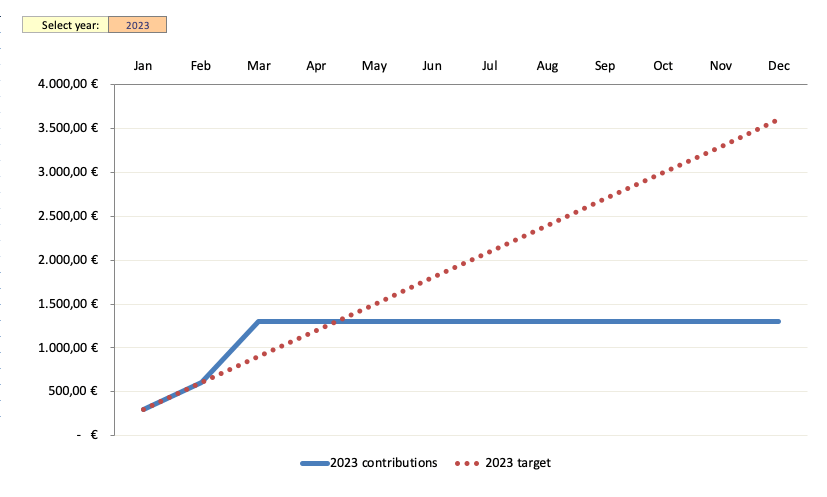

Im Jahr 2023 möchte ich insgesamt 3.600 EUR bzw. 300 EUR/Monat in mein Dividendenaktiendepot investieren. Für die Umsetzung lasse ich als Basis Monat für Monat Aktiensparpläne laufen.

Aktuell bespare ich auf diese bequeme Art und Weise Realty Income, Coca-Cola, Illinois Tool Works, PepsiCo, Procter & Gamble und Unilever.

Für Unilever war es das aber jetzt. Im März investierte ich die letzte Sparrate und verkaufte gleichzeitig die überschüssigen Bruchstücke, um eine schöne runde Zahl von nun 100 Stück im Depot zu haben.

So gefällt mir das. Wer hat noch so eine Macke? 😀

Im März habe ich auch meine Position in Medical Properties von 95 auf 150 Aktien aufgestockt. Dies tat ich, nachdem ich den für mich sehr aufschlussreichen Artikel Medical Properties Trust: 11,26% Rendite – Das Risiko ist eingepreist gelesen hatte, wohl wissend, dass dieser Wert mit einem gewissen Risiko behaftet ist. Wie der Titel des Artikels schon sagt, denke ich, dass das Risiko eingepreist ist.

Meine Positionsgröße beträgt insgesamt nur 1,25% (inkl. der 100 Stück, die ich im Optionskonto besitze) des Gesamtportfolios. Das Risiko wird weitgehend über die Positionsgröße gesteuert.

Mit dieser Investition liege ich jetzt deutlich vor meiner eigenen Zielvorgabe. Sehr gut!

Käufe/Neuzugänge im März 2023: 1.398,77 EUR

- Coca-Cola Company :: 49,99 EUR

- Illinois Tool Works Inc. :: 49,98 EUR

- PepsiCo Inc. :: 49,97 EUR

- Procter & Gamble Company :: 49,94 EUR

- Realty Income Corp. :: 49,95 EUR

- Unilever PLC :: 49,99 EUR

- Medical Properties Trust Inc. :: 1.098,95 EUR

Verkäufe/Abgänge im März 2023: 699,92

- Medical Properties Trust Inc. :: 669,11 EUR

- Unilever PLC :: 30,81 EUR

Zukünftige Dividende durch Zukäufe (abzgl. Verkäufe): +66,96 EUR (bei EUR/USD von 1,087)

Das Depot im Monatsvergleich

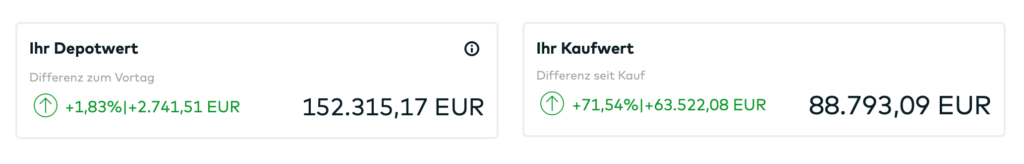

Mein Dividendenaktiendepot hatte am Ende des Monats einen Wert von 152.315,17 EUR. Das ist ein Buchgewinn von 1.772,08 EUR bzw. +1,2% gegenüber dem Vormonat von 150.543,09 EUR.

Der Buchwert liegt damit -3.395,59 EUR bzw. -2,2% unter dem Allzeithoch von 155.710,76 EUR.

Es befinden sich aktuell 44 verschiedene Unternehmen im Depot. Das ist die gleiche Anzahl an Positionen wie im Vormonat.

Die Dividendeneinnahmen über die nächsten 12 Monate werden voraussichtlich 3.832,25 EUR betragen. Das ist eine Verringerung um -43,08 EUR bzw. -1,1% im Vergleich zum letzten Monat von 3.875,33 EUR.

Anmerkung: Der Dollarkurs wirkt maßgeblich auf die Ausschüttungen ein, den einen Monat positiv und den anderen dann wieder negativ. Ohne Währungsschwankungen würden die Dividenden durch Zukäufe im März um ca. 67 EUR zunehmen.

Der Weg zur finanziellen Unabhängigkeit

Investieren muss Spaß machen, Stichwort Motivation.

Und man sollte Ziele haben, zum Beispiel die Finanzielle Freiheit durch passives Einkommen als großes übergeordnetes Ziel. Warum nicht beides kombinieren?

Dazu mache ich folgendes. Ich rechne mir mal spaßeshalber aus, wie viel Zeit mir meine Dividenden schon erkauft haben. Dazu nehme ich einen fiktiven Stundenlohn von 12,50 EUR an.

- Stundenlohn (netto) :: 12,50 EUR

- Dividenden pro Monat :: 406,01 EUR

- Stunden weniger zu arbeiten :: 32,5 Std.

Sprich im aktuellen Monat hätte ich genau 32,5 Stunden bzw. mehr als 4 volle Tage daheim bleiben können und diese wären bereits durch mein passives Einkommen mit Dividenden finanziert. Na, wie klingen 4 Tage zusätzlicher Urlaub jeden Monat for free & forever für dich?

Das sind aufs Jahr gesehen mehr als 48 Tage und somit fast 10 Wochen Sonderurlaub. Ein Leben lang!

Und du musst dafür nie wieder irgendeinen Chef um Erlaubnis fragen oder vorher Überstunden schieben. Großartig!

Vergiss alle Gründe, warum es nicht funktionieren kann.

Glaube an den einen Grund, warum es funktionieren wird.

Ein Arbeitsmonat hat durchschnittlich 21,6 Tage bzw. 173,3 Stunden. Vor diesem Hintergrund kann man auch sagen, ich habe bereits 18,7% auf dem Weg zur Finanziellen Unabhängigkeit zurückgelegt!

Wie weit bist du auf deinem Weg schon vorangekommen?

Das war es bereits schon wieder für diesen Monat.

Ich bin zufrieden, habe 406,01 EUR mehr auf dem Konto und kann mich damit beschäftigen, wie ich diese reinvestiere, um für die Zukunft weiteres passives Einkommen mit Dividenden oder semi-passives Einkommen durch den Verkauf von Optionen zu verdienen.

Life is good! Wie lief dein Monat so?

Last but not least, folge mir auch auf Twitter, damit du keinen neuen Artikel mehr verpasst und vergiss auch nicht in die Depotübersicht zu schauen. Ich habe alle Charts und Statistiken aktualisiert für dich zum Nachlesen.

Danke fürs Lesen und wenn dir der Artikel gefallen hat, hinterlasse mir einen Kommentar und teile ihn mit deinen Freunden auf Social Media oder in deinem Lieblingsforum. Das würde mir sehr viel bedeuten. Vielen Dank!

Hiho!

Falls sich jemand wundert, warum auch Verkäufe von Medical Properties Trust aufgeführt sind, bevor ich die Position von 150 Stück gekauft habe, verkaufte ich meine 95 Stück mit Verlust, damit der negative Betrag in den Steuertopf „Sonstiges“ (REITs gelten in Deutschland als Fonds) fließt. Somit werden die diesjährigen Dividendenerträge zunächst mit diesen Verlusten verrechnet und ich spare insgesamt Steuern.

Dies ist keine Steuerberatung und nicht zur Nachahmung empfohlen. Es dient lediglich zur Erklärung der im Artikel gemachten Angaben. 😉

Grüße aus Ubud.

CU Ingo.

Servus Ingo,

ist dem wirklich so? Ich bin bisher felsenfest davon ausgegangen das man Verluste von Verkäufen nur mit Gewinnen von Verkäufen verrechnen kann. Daher die Frage, wie funktioniert das bei dir? Übernimmt das der Broker oder bist du da in der Steuererklärung aktiv?

Danke im Voraus.

VG

Daniel

Hallo Daniel,

US-REITs werden zumeist als Fonds von WM-Daten geschlüsselt. Auf deren Daten basieren die Wertpapierabrechnung. Und wie originäre Fonds, landen Veräußerungsverluste im allgemeinen Verlusttopf, wie Ingo schon schrieb. Nur Aktienverluste sind beschränkt ausgleichsfähig mit Aktiengewinnen und Optionsverluste zusätzlich noch betragsmäßig beschränkt. So zumindest das aktuelle Gesetz.

Hi Daniel!

Danke fürs Vorbeischauen.

Ja, wie Torsten es schon geschrieben hat, in Deutschland sind REITs leider (meiner Meinung nach fälschlicherweise) als Fonds eingestuft und fallen somit unter „Sonstiges“ und nicht unter „Aktien“.

In dem Fall ist es aber von Vorteil, da in der Tat mit Dividendenerträgen zu verrechnen. 😉

Du musst auch nichts machen, wenn du bei einem dt. Broker/Bank bist. Passiert alles automatisch.

Grüße aus Ubud.

CU Ingo.

Streng genommen sind REITs ja auch keine Aktien sondern eben trusts = Fonds 😉

Hi Fax!

Nur in Deutschland, nicht im Rest der Welt. Ich halte es weiterhin für einen Fehler im System. 🙂

Grüße aus Perth.

CU Ingo.

Hallo Ingo,

Glückwunsch zu den mehr als 400 € Einnahmen. Auch schön, dass diese Einnahmen nicht zu größeren Verluste im Bestand führen und dein Depot relativ wertstabil den turbulenten März überstanden hat.

Ich konnte erstmals dieses Jahr mehr als 1000 € netto vereinnahmen. Nur die Gutschriften sind noch nicht alle da.

Auch ich mag lieber gerade Stückzahlen, wenn Sparpläne beendet werden. Zum Glück kann man seit einiger Zeit bei TR auch Bruchstücke kaufen. Bei Broadcom ärgert es mich etwas, dass es x,000134 Stück sind. Da konnte ich die letzte Sparplansumme nur näherungsweise anpassen. 🙂

VG,

Torsten

Hi Torsten!

Danke fürs Vorbeischauen.

Ja das mit den Bruchstücken loswerden funktioniert teilweise nicht bei den Aktien, die viele hundert EUR kosten.

Da dreht sich bei mir alles, sobald ich dran denke! 😀

1.000 EUR in einem Monat ist mal ne Hausnummer. Davon kann man hier auf Bali ziemlich gut von leben.

Grüße aus Ubud!

CU Ingo.

Hallo Ingo,

erst einmal Glückwunsch, 400 EURO sind ein stolzes Ergebnis. Und die Liste der Auszahler wird auch länger. Es läuft doch wunderbar.

Bezüglich der Medical Property Trust habe ich meine Anteile behalten, aber keine zugekauft. Solange sie friedlich ihre Dividende zahlen, habe ich noch keinen Handlungsbedarf. Schaue ich mir die Kurse zu vielen REITs an, möchte man meinen, die gehen alle pleite. Ich habe einige Kursverluste in dem Sektor angesammelt.

Selbst Lieblinge wie Digital Reality Trust (besitze ich nicht) sind ganz schön unter die Räder gekommen. Ja, die hohen Zinsen machen solchen Werten zu schaffen. Und ich denke, wir werden noch einige Dividendenaussetzungen oder -kürzungen erleben. Dein Kauf in Medical Property Trust für sich ist ja nicht so groß, als das irgend etwas ernsthaftes passieren könnte. Von daher keine große Sache. Ich persönlich kann nicht einschätzen, was dort passieren wird. Das zeigt nur die Zeit.

Ich selber war im März überdurchschnittlich tätig und habe die Turbulenzen genutzt, um einiges zu kaufen. Ich fand den Monat gut und mag es, wenn die Leute auf dem Verkaufsmodus sind. Ich konnte mich sogar überwinden, ein paar teure Microsoft-Aktien, wenn auch wenige zu kaufen. Chat GPT ist eine große Sache, von daher möchte ich ein bisschen beteiligt sein. Auch die Google habe ich für knapp über 90 $ dazugekauft, das war es aber auch. Meine Position ist erstmal voll bei der Firma.

Und dann einige Dividendenwerte wie Johnson & Johnson, Magna, Reality Trust und Bank of Nova Scotia. Dazu noch aus einer Ausgründung von BHP Biliton die Woodside Energy. Damit habe ich meine Reserven aufgebraucht, jetzt muss ich wieder sparen :).

Andererseits bin ich ein großer Fan, in panischen Märkten mehr zu kaufen. Steigt es in nächster Zeit? Weiß ich nicht, es ist einfach durch das Umfeld schwer einzuschätzen. Es ist mir aber egal, ich kann erst einmal nicht mehr viel tun als sparen.

Obwohl die VF Corporation die Dividende gekürzt hat, war das mein zweitbester Dividendenmonat. Die Dividenden sind immer wieder erstaunlich stabil, trotz der Unsicherheiten. Ich glaube, dieses Jahr wird es schwieriger für Steigerungen im allgemeinen. Einige wie bei den REITs oder auch einigen Unternehmen werden evtl. Anpassungen nach unten vornehmen. Intel hat es jetzt auch getan. Und bei 3M erwarte ich es ebenso. Es wird sich aber wieder verbessern, warum sollte es in der Zukunft anders laufen als wie bisher? Vielleicht begleitet uns der volatile Markt noch 1 – 2 Jahre, evtl. auch noch etwas länger. Wenn ja, kann man länger günstig einkaufen.

Viel Spaß in Bali. Da braucht man sowieso nicht sonderlich viel Geld.

Viele Grüße

Oliver

Hi Oliver!

Danke fürs Vorbeischauen.

Die letzten Wochen und Monate waren sicher nicht die schlechteste Zeit, um ein paar Dividendenzahler einzusammeln. Günstiger als noch Ende 2020 und 2021 war es auf jeden Fall.

Und da der EK maßgeblich die Dividendenrendite mitbestimmt, gilt hier. Billig ist besser! 😀

Bei DLR ging es die Tage ja noch mal ordentlich nach unten. Würde gern nachkaufen, hab aber kein Kapital mehr einfach so rumfliegen. Hach immer dieser Probleme. 🙂

Grüße aus Canggu.

CU Ingo.

Hi Ingo,

Glückwunsch. Das sieht doch schon sehr vernünftig bei dir aus.

Von MPW habe ich die Finger gelassen. Bei deiner Positionsgröße, wäre ich aber ebenfalls entspannt.

Ich habe im Moment BAT, JNJ zugekauft und bei AMT eine erste Position eröffent. Genauer in der Beobachtung für Zukäufe und Positionseröffnungen habe ich derzeit BLK, HD und UNP.

Ich musste schmunzeln, bei deinem Verkauf von Bruchstücken. Mein Spleen geht in die andere Richtung. Ich habe gerne glatte Beträge. 🙂 Bei mir kann es also sein, dass ich Bruchstücke zukaufe. 🙂

Grüße und weiterhin schöne Reise

Sven

Hi Sven!

Danke fürs Vorbeischauen.

JNJ scheint bei vielen aktuell beliebt zu sein. Sind ja auch deutlich zurückgekommen vom Kurs. Ich warte auf jeden Fall den Spin-off ab, bevor ich aktiv werde.

Bruchstücke dazukaufen? Blasphemie! Mein Magen dreht sich grad. 😀

Grüße aus Canggu.

CU Ingo.

Eher ein nachdenklicher als ein kritischer Leserkommentar. Zitat Ingo :

„Stundenlohn (netto) :: 12,50 EUR

Dividenden pro Monat :: 406,01 EUR

Stunden weniger zu arbeiten :: 32,5 Std.“ Zitatende

Bei solchen Rechnungen gehst Du immer von einem statischen Ziel/Endwert Lebenshaltungskosten aus, aber es ist ein sich unbekannt dynamisch nach oben verändernder Zielwert. Kennst Du Deine Lebenshaltungskosten, Ansprüche in 10 oder 20 Jahren ?

Bei solchen Rechnungen fehlt mir immer die Rechnung, was man sich in 10 Jahren für 12,50 EUR

noch kaufen kann. Übrigens wird in 10 Jahren der Stundenlohn sicher auch höher sein als 12,50 EUR

also eher ein Argument, bei der Arbeit zu bleiben, da sich auch das Einkommen mit der Inflation erhöht.

Was ich eigentlich zu solchen Forecasts sagen will: Wenn ich sehe, wie sich Monat für Monat, Jahr für Jahr

das Dividendeneinkommen statistisch pro Monat erhöht (bin kein Großaktionär) freue ich mich, sehe aber gleichzeitig die Preiserhöhungen daneben, die mir ständig ins Haus flattern.

Da ist die Frage geht die Schere dazwischen eher zu oder auf ? Was machen die Leute, die gar nicht investieren.

Wie gesagt, eher nachdenklich. Frohe Ostern @ll

Ist doch mehr ein rechnerisches Spiel bzw. FunFact um seine Motivation bei der Stange zu halten!

Die Schere geht zu! Schon allein wegen der jährlichen Erhöhungen und den daraus resultierenden reinvestments.

Liege bei rund 1300$ / monatlich durch Dividenden, dazu gesellen sich nich Optionsprämien, insgesamt lebt es sich sehr gut davon, auch (seit 2019) ohne reguläre Arbeit.

Ich kann mir meinen Lifestyle leisten und non stop reisen, bei minimalem Zeitaufwand.

Das kann mir in der Form kein job auf dieser Welt bieten.

Hi Fax!

Inflation ist ja auch erst in den letzten 1-2 Jahren ein Thema geworden. 7-8 Jahre davor hat es niemanden interessiert und die wenigsten sind länger dabei. Also auch irgendwie verständlich.

Wenn ich mir nur die aktuelle Inflation anschaue, hätte ich vielleicht auch Zweifel, ob sich die Schere nicht wieder öffnet, aber im Durchschnitt und über den gesamten Anlagehorizont betrachtet, glaube ich auch, dass sie sich schließt.

Und wie ich es schon in einem anderen Kommentar gesagt habe, die gewonnen Zeit werden die wenigsten damit verbringen, einfach nur faul rumzuliegen. Irgendwas werden sie machen. Sei es für sich arbeiten oder einfach nur eine Arbeit, die endlich mal richtig Spaß macht, aber halt weniger Geld einbringt. Oder was weiß ich.

Ich z.b. schreibe meinen Blog hier und verdiene dadurch etwas Geld dazu. Es gibt immer Möglichkeit und mit passiven Einkommen werden diese Möglichkeiten immer größer sein, als ohne.

Diese Schere geht auf jeden Fall imm zu. Inflation hin oder her. 😉

Grüße aus Perth.

CU Ingo.

PS: Wenn man die Preise hier in Australien sieht, wünscht man sich deutsche Preise mit Inflation. 😀

Hi Thomas!

Danke fürs Vorbeischauen und deine Anmerkungen.

Zu allererst soll dieser Teil der Motivation dienen, um zu zeigen, was so alles möglich ist. Es geht dabei eher ums Prinzip, als um die Details.

Die 12,50 EUR werde ich im Laufe der Zeit aber in der Tat anpassen müssen. Mindestens 1:1 zum Mindestlohn.

Deine Überlegung, dass es eher ein Argument für die Arbeit ist, kann ich nicht nachvollziehen. Ich denke, Inflation hin oder her, es ist ein großer Unterschied, ob ich 40 Stunden pro Woche für jemand anderen arbeite oder ob ich diese Zeit für mich habe.

Heißt ja nicht, dass du dann auf der faulen Haut liegen musst. Die wenigsten wollen das. 😉

Und was die Preissteigerungen angeht, diese sind extrem von den persönlichen Lebensumständen abhängig. Ich selbst merke z.b. von der Inflation nur sehr wenig. Mag sich ändern, wenn ich wieder längere Zeit in Deutschland bin, aber das wird sich dann zeigen.

Speziell bei den Preissteigerungen bei Nahrungsmittel muss ich immer schmunzeln, denn Nahrungsmittel sind in Deutschland viel zu billig und so auch oft die Qualität. Merkt man aber erst, wenn man mal rauskommt.

Das Problem in Deutschland sind weder die Preise (trotz Inflation), noch die Gehälter oder Löhne, es sind die viel zu hohen Steuern, die es den Leuten in Deutschland immer schwerer machen, klar zu kommen. Meine Meinung!

Danke für die interessante Diskussion. 🙂

Grüße aus Perth.

CU Ingo.

Hi Ingo,

Glückwunsch zu deinem neuen Rekord – die Sonderdividende in deinem vormaligen 400er Monat zähle ich nicht 🙂

Bei mir gab es auch einen Dividendenrekord mit knapp über 200 €, also kann man hier echt zufrieden sein.

Die Depots laufen erstaunlich stabil, wenn man bedenkt, was derzeit alles für Probleme auflaufen. Vermutlich wird es in den kommenden Monaten aber noch ungemütlich. Das gute ist, dass wir Dividendeninvestoren es ein klein wenig entspannter sein können.

MPT hab ich mir (noch) nicht ins Depot gelegt, bin aber am überlegen.

Dir weiterhin viel Erfolg beim Investieren

&

Viele Grüße,

MrTott (Chris)

Hi Chris!

Danke fürs Vorbeischauen.

Der Schneeball wächst schnell. Schneller als man denkt. Man muss „nur“ dranbleiben. Irgendwann übernimmt er die Arbeit.

Du sprichst eine der Stärken der Dividendenstrategie an. Sinkende Kurse machen uns nichts aus. Ganz im Gegenteil. Solange es keine fundamentalen Probleme gibt, sind fallende Kurse ein Geschenk. Man kauft dann für das gleiche Geld mehr Aktien als vorher.

Wer mag das nicht? 🙂

Grüße aus Perth.

CU Ingo.

Hallo Ingo,

Danke auch Dir das ich zur Dividendenstrategie gefunden habe und konnte auch schon davon profitieren. Leider nicht in Urlaub so wie Du, aber in stabilen monatlichen Geldeingängen. Über 1 Jahr war die Priorität auf meine dementen Mutter gerichtet. Kleine Sparpläne sind gelaufen. Jetzt Tierarztrechnung über Zahn-OP unserer Katze. Knapper Tausi…;-( Da bin ich froh wenn laufend ein kleiner Zuschuss automatisch reinkommt.

Auch diese kleinen Annehmlichkeiten sollten Beachtung finden in der Verwendung von automatischen Dividendeneingängen. Sparen so manche langfristige Kreditverpflichtung.

Meine Devise: Lieber Einkommensmillionär als Vermögensmillionär (Arbeitskollege mit Betonmillionen muss noch arbeiten um seinen Laden am laufen zu halten…hihihi)

Grüße an alle

Dieter

Hi Dieter!

Danke fürs Vorbeischauen.

Passives Einkommen gibt dir ab einer gewissen Größe mehr Optionen im Leben und es kann nie verkehrt sein, mehr Optionen als nur „muss ich halt machen damit Geld reinkommt“ zu haben.

In dem Sinne ist jeder investierte Euro, der in Zukunft passiven Cash Flow erzeugt, ein gut investierter Euro. Das ist zumindest meine Meinung.

Das „Lieber Einkommensmillionär als Vermögensmillionär…“ unterschreibe ich sofort. Fehlt nur noch ein wenig. 😀

Grüße aus Perth.

CU Ingo.