Der folgende Artikel ist eine 1:1 Übersetzung des englischen Originalartikels, der unter der angegebenen Quelle veröffentlicht wurde. Die Veröffentlichung der deutschen Übersetzung auf Mission-Cashflow.de erfolgt mit freundlicher Genehmigung von Fastgraphs.com.

Autoren: James Long & Chuck Carneval

Quelle: UPDATE: Medical Properties Trust: 11.26% Yield – The Risk is Priced In

Copyright: Fastgraphs.com

Veröffentlichung: 1. März 2023

Überblick

- Die Dividende von Medical Properties Trust in Höhe von 1,16 USD im Jahr 2022 ist selbst dann sicher, wenn Prospect, der drittgrößte Mieter des Unternehmens, im Jahr 2023 keinen einzigen Cent zahlen wird.

- Das übermäßige Engagement bei Steward wird mit endgültigen Maßnahmen angegangen, indem es von 30% auf 24% der gesamten Jahreseinnahmen gesenkt wird.

- Die Bilanz von Medical Properties Trust wird bis zum Ende des ersten Halbjahres 2023 gestärkt, so dass die Barmittel und Barmitteläquivalente den höchsten Stand in der gesamten Geschichte des Unternehmens erreichen werden.

- Medical Properties Trust ist derzeit so unterbewertet, dass das Abwärtspotenzial begrenzt ist, während das Aufwärtspotenzial weitaus größer ist.

Einleitung

Die ideale Rolle von Medical Properties Trust in Einkommensportfolios ist die Bereitstellung eines stabilen Einkommensstroms. Das Hauptaugenmerk sollte auf der Sicherheit dieses Einkommensstroms liegen und nicht auf dem Kursanstieg. Wenn die Erträge sicher sind, bedeutet ein niedrigerer Aktienkurs, dass die Anleger mehr Aktien kaufen können, um ihre Dividendenerträge zu erhöhen. Wir untersuchen Medical Properties Trust nicht nur aus der Sicht eines Einkommensinvestors, sondern auch aus der Sicht eines Value-Investors, um festzustellen, ob es sich um ein echtes Schnäppchen oder eine Value-Falle handelt. Schließlich wollen wir herausfinden, ob eine Investition in Medical Properties Trust ein Fall von „Kopf, ich gewinne. Zahl, ich verliere nicht viel“, eine von Monish Pabrai vertretene Investitionsphilosophie, die als Dhandho bekannt ist und einen Ansatz zur Risikominimierung bei gleichzeitiger Gewinnmaximierung darstellt.

Bedenken in der Vergangenheit, Gegenwart und Zukunft

Die Vergangenheit: Zunächst war es Steward, welche eine drohende Herabstufung der Kreditwürdigkeit von Medical Properties Trust verursachten

Das Engagement von Medical Properties Trust gegenüber dem unter finanziellem Druck stehenden Mieter Steward hat die Ratingagentur S&P Global Ratings veranlasst, MPW am 22. Dezember 2022 auf CreditWatch mit negativer Auswirkung zu setzen. Sollte Steward, der größte Mieter von Medical Properties Trust, ausfallen, könnte dies dazu führen, dass Medical Properties Trust seine Dividenden kürzen muss, um höhere Zinszahlungen leisten zu können.

Wir freuen uns, dass sich die Situation verbessert hat.

Erstens hat Steward Health Care System mit seinen Kreditgebern eine Verlängerung der ABL-Vereinbarung bis Dezember 2023 vereinbart und damit die Hauptbedenken der Ratingagentur ausgeräumt. Diese Kreditlinie bedeutet, dass Steward auf diese Kreditfazilität zurückgreifen kann (und sich nicht an Medical Properties Trust wenden muss, um ein Darlehen oder einen Mietaufschub zu erhalten), wenn es Unterstützung benötigt, um seinen Mietverpflichtungen nachzukommen.

Zweitens wird die Übernahme der Prospect-Einrichtung in Connecticut durch das Yale New Haven Health System für rund 457 Mio USD voraussichtlich bis Mitte 2023 abgeschlossen sein. Der Erwerb einer Mehrheitsbeteiligung an Springstone Health Opco durch die Tochtergesellschaft LifePoint Health und der Abschluss der Transaktion in der ersten Jahreshälfte 2023 bedeutet, dass Medical Properties Trust voraussichtlich 200 Mio. USD erhalten wird, um das Darlehen vollständig zu tilgen, ebenfalls bis Mitte 2023, während es seine Minderheitsbeteiligung behält und weiterhin Eigentümer und Mieter der verhaltensorientierten Krankenhäuser von Springstone bleibt.

Zusammen mit den 235 Mio. USD an liquiden Mitteln zum 31. Dezember 2022 und ohne Berücksichtigung der Mittelzuflüsse aus dem operativen Geschäft im ersten und zweiten Quartal 2023 wird Medical Properties Trust bis Mitte 2023 über mindestens 892 Mio. USD an liquiden Mitteln verfügen, was dem höchsten Betrag an liquiden Mitteln in der Geschichte des Unternehmens mit Ausnahme des Jahres 2019 entspricht.

Drittens wird nach der Übernahme des gesamten Krankenhausportfolios in Utah im Wert von 1,2 Mrd. USD, das derzeit von Steward Health Care System betrieben wird, durch CommonSpirit Health der Anteil von Steward am Portfolio von Medical Properties Trust um 6% auf 24% sinken.

All dies macht uns zuversichtlich, dass Medical Properties Trust keine Herabstufung seines Kreditratings erfahren wird und dass seine Zinsbelastung nicht steigen wird.

Die Gegenwart: Dann kam Prospect und zahlte keine Miete

Ehrlichkeit wird bei der Führung eines Unternehmens immer geschätzt. Wenn das Management von Medical Properties Trust also das schlimmste Szenario in Betracht zieht, nämlich dass Prospect überhaupt keine Miete zahlt, verdient das unseren Respekt. Die Tatsache, dass Prospect keine Miete zahlt, ist immer noch beunruhigend, aber nicht beunruhigend genug, um den Kursrückgang zu rechtfertigen.

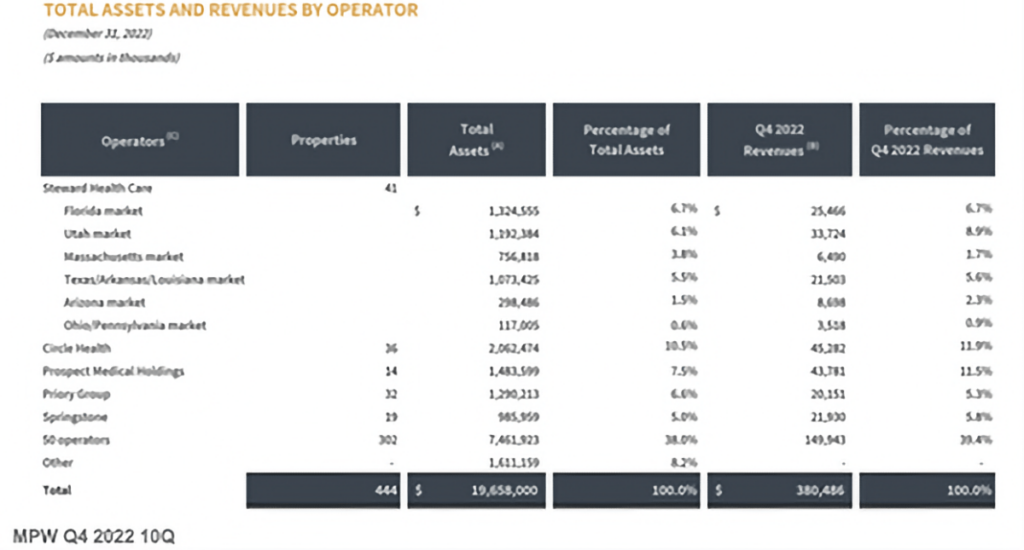

Erst war es Steward, jetzt ist es Prospect, die drittgrößte Einnahmequelle von Medical Properties Trust, die im letzten Quartal 11,5% der Einnahmen des Unternehmens ausmachte. Das Drama um Medical Properties Trust scheint kein Ende zu nehmen.

Die meisten Einkommensinvestoren sind wahrscheinlich auf der Suche nach sicheren und wachsenden (oder zumindest stabilen) Unternehmen, die Dividenden zahlen und ihnen einen stetigen Einkommensstrom bieten. Daher war es beunruhigend, als der CFO sagte, dass Prospect nicht die volle Miete für Januar und Februar 2023 zahlen würde. Wir verstehen daher, warum viele Einkommensinvestoren aus Medical Properties Trust aussteigen, ihre Aktien verkaufen und die Sache vergessen wollen. Auf der anderen Seite glauben wir nicht daran, unsere Anteile oder irgendetwas anderes zu einem Preis zu verkaufen, der unter dem tatsächlichen Wert liegt.

Medical Properties Trust ist Teil unseres Einkommensportfolios, und unser Hauptanliegen ist die Sicherheit der Dividenden. Werden die Probleme von Prospect dazu führen, dass Medical Properties Trust die Dividende kürzt? Das ist die wichtigste Frage.

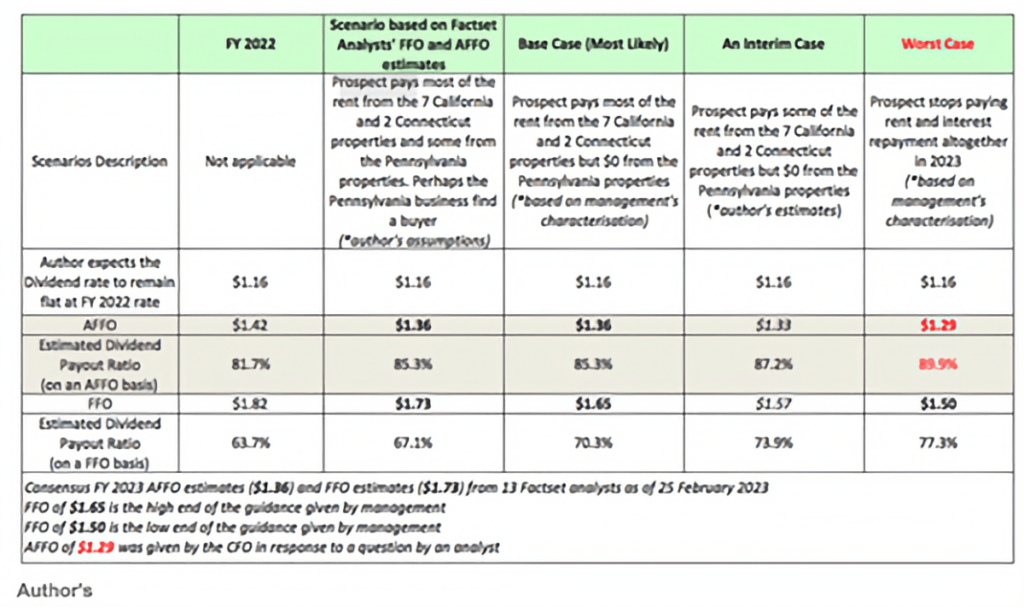

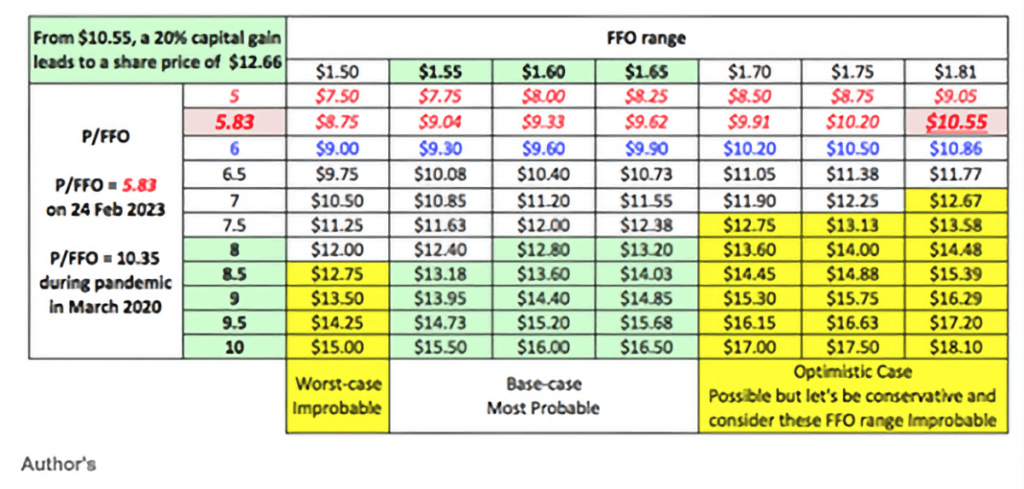

In der Telefonkonferenz für das 4. Quartal 2022 präsentierte CFO Steven Hamner eine normalisierte FFO-Bandbreite von ca. 1,50 bis 1,65 USD, wobei der FFO von 1,50 USD ein hypothetisches Worst-Case-Szenario darstellt, in dem Prospect (siehe unten) im Jahr 2023 0 USD Miete zahlt. Nach den notwendigen Anpassungen in diesem hypothetischen Worst-Case-Szenario ergibt sich ein AFFO von 1,29 USD. Multipliziert man dies mit der Aktienanzahl von 597.476 Aktien zum 31.12.2022, so erhält man für das gesamte Jahr 2023 einen bereinigten AFFO von 770 Mio. USD, was mehr als ausreichend ist, um die Dividendenzahlung von 1,16 USD x 597,4 Mio. = 693 Mio. USD im Jahr 2023 zu decken, vorausgesetzt, die Dividende bleibt unverändert bei 1,16 USD wie im Jahr 2022. Es stellt sich jedoch die Frage, ob das Management dies als ausreichende Deckung ansieht, um die Dividende beizubehalten, zu erhöhen oder im schlimmsten Fall zu senken. Wir gehen nicht davon aus, dass die Dividende vollständig gekürzt wird.

Um dieses Segment zusammenzufassen: Selbst wenn Prospect im Jahr 2023 keinen einzigen Cent an Medical Properties Trust zahlt, können die erwarteten bereinigten Mittel aus der Geschäftstätigkeit von Medical Properties Trust (770 Mio. USD) ab 2023 bei einem Satz von 1,16 USD pro Aktie die Dividenden für mehr als ein Jahr (693 Mio. USD pro Jahr) vollständig decken, so dass (bis Mitte 2023) 892 Mio. USD für die normale Geschäftstätigkeit verbleiben.

Basierend auf den besten verfügbaren Informationen und den Kommentaren des Managements gehen wir davon aus, dass die Dividende von Medical Properties Trust zumindest für 2023 gesichert ist. Die verschiedenen Szenarien sind in der nachstehenden Tabelle zusammengefasst.

Die Zukunft: Wird Circle Health zum Problem?

Während der letzten Telefonkonferenz stellte John Pawlowski von Green Street Advisors eine direkte Frage,

Haben Sie den Betreibern im 4. Quartal finanzielle Unterstützung in Form von Mietrückständen, Darlehen oder Kapitalbeteiligungen gewährt? Oder erwarten Sie, dies in den kommenden Quartalen außerhalb von Prospect tun zu müssen?

Der CEO von Medical Properties Trust antwortete, dass es keine anderen Betreiber als Prospect gebe.

Natürlich können unvorhergesehene Umstände eintreten, und solche Ereignisse sind von Natur aus „unvorhersehbar“. Es ist ratsam, den anderen großen Umsatzträger, Circle Health, auf mögliche Risiken hin zu untersuchen.

Circle Health ist der zweitgrößte Umsatzträger von Medical Properties Trust mit einem Anteil von 11,9% im 4. Quartal 2022 und einem Gesamtumsatz von 204 Mio. USD für das gesamte Geschäftsjahr 2022. Sollte bei Circle Health etwas Unerwartetes passieren, könnte es zu einem weiteren Steward oder Prospect werden.

Circle Health ist ein Krankenhausbetreiber in Großbritannien. Das Unternehmen verfügt über das größte landesweite Netzwerk privater Krankenhäuser in Großbritannien. Darüber hinaus bietet es innovative neurologische und muskuloskelettale Rehabilitationsleistungen sowie Pathway Management Services an und betreibt Kliniken in China. Nach öffentlich zugänglichen Informationen auf seiner Website erwirtschaftet das Unternehmen einen Umsatz von 1 Mrd. GBP. 90% der Erwachsenen sind innerhalb von 90 Minuten von den über 50 Krankenhäusern des Unternehmens aus erreichbar.

Nach den Kommentaren vom CEO über Circle Health in den letzten Quartalen geht es dem Unternehmen gut. Hier sind einige Auszüge aus Q3 2021 bis Q2 2022.

Q2 2022 Gewinnmitteilung:

Circle verzeichnet weiterhin stabile Operationen und Deckungen. Der Trend bei den Selbstzahlern ist nach wie vor steigend, was in Großbritannien eine gute Nachricht ist, da der zunehmende Rückstau im NHS zu erheblichen Wartezeiten im öffentlichen Sektor führt und das Gesamtvolumen sich dem Niveau vor der Pandemie annähert.

Circle berichtet weiterhin von keinen nennenswerten Personalproblemen.

Q1 2022 Gewinnmitteilung:

Circle in Großbritannien ist nach wie vor ein hervorragender Betreiber, der weiterhin Deckungsbeiträge erwirtschaftet, die die ursprünglichen Prognosen von Medical Properties Trust übertreffen. Laut COVID liegen die stationären Selbstzahlervolumina tendenziell zwischen 40% und 75% über dem Niveau von 2019. Selbstzahler in Großbritannien sind ein sehr profitabler Aspekt ihres Geschäfts.

Circle sieht einen gewissen Arbeitskräftemangel, insbesondere bei Krankenschwestern, als Folge des Omicron-Ausbruchs, durch den ungewöhnlich viele Krankenschwestern krank oder in Quarantäne waren.

Q4 2021 Earnings Call:

Circle, das 11% unseres Portfolios ausmacht, weist weiterhin eine starke Deckung auf. Die Deckung für das 3. Quartal 2021 spiegelt eine Stabilisierung auf hohem Niveau wider, die durch einen starken Anstieg des Selbstzahlervolumens getrieben wird, was zu höheren Erstattungen führt.

Q3 2021 Gewinnmitteilung:

Circle, das 11% unseres Portfolios ausmacht, verzeichnet weiterhin starke Deckungen. Die Deckungen im 2. Quartal 2021 waren deutlich höher als im 4. Quartal 2020, das ebenfalls ein starkes Quartal war.

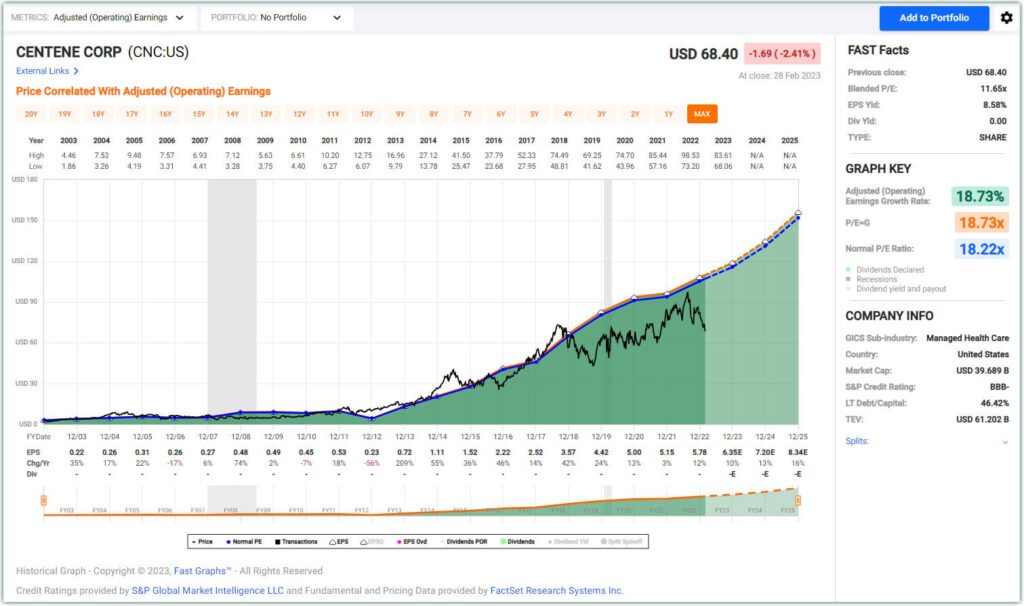

Circle verfügt weiterhin über eine starke Liquiditätsposition. Es sei daran erinnert, dass die amerikanische Versicherungsgesellschaft Centene, die bereits einen Anteil an Circle hielt, nun zu 100% Eigentümer von Circle ist. (Siehe FAST-Grafik unten)

Einkommensinvestoren investieren in Dividenden, nicht in Kursgewinne, aber…

…niemand hat etwas gegen Kurssteigerungen, schon gar nicht bei Medical Properties Trust, denn das wäre ein klares Signal für alle, dass die Short-Attacken abgewehrt sind und die Einkommensinvestoren Medical Properties Trust wieder in den Sleep Well At Night (SWAN) Ordner einsortieren können.

Der größte Teil dieses Artikels und die meisten Artikel, die bisher über Medical Properties Trust geschrieben wurden, konzentrierten sich auf die Fundamentaldaten, denn darauf kommt es langfristig an.

Stimmungen, Nachrichten und Leerverkäufer (17,46% zum Zeitpunkt dieses Artikels) tragen jedoch alle dazu bei, die Aktienkurse kurzfristig nach oben oder unten zu bewegen. Es lohnt sich daher, mögliche Katalysatoren im Jahr 2023 in Betracht zu ziehen, die den Aktienkurs positiv beeinflussen könnten.

4 Mögliche Katalysatoren für Medical Properties Trust im Jahr 2023

1.) Mit der Verbesserung der finanziellen Stabilität von Steward und der Bilanz von Medical Properties Trust und mit den erwarteten weiteren Verbesserungen, die in der Gewinnmitteilung für das 4. Quartal 2022 am 23. Februar 2023 bekannt gegeben werden, ist es sehr wahrscheinlich, dass Medical Properties Trust von S&P Global Ratings aus dem CreditWatch-Status herausgenommen wird.

2.) Erfolgreiche Verwertung der Vermögenswerte von Prospect. Es war nicht so, dass die Vermögenswerte nicht begehrt waren. Es gab einen potenziellen Finanzpartner, mit dem monatelang intensive Gespräche geführt wurden, die sich bis Januar 2023 hinzogen und bei erfolgreichem Abschluss den Prozess der Monetarisierung des Managed-Care-Geschäfts von Prospect eingeleitet hätten, was dem Unternehmen sofortige Liquidität verschafft hätte. Dies ist nicht geschehen. Angesichts der Tatsache, dass das Managed-Care-Geschäft von Prospect mit rund 1 Mrd. USD bewertet wird und der CEO erklärte, dass Medical Properties Trust im Falle eines erfolgreichen Verkaufs des Managed-Care-Geschäfts von Prospect „Anspruch auf ausreichend Geld hat, um unser gesamtes Kapital zurückzuerhalten“, wird die Ankündigung einer solchen Transaktion sicherlich das Vertrauen der Investoren stärken.

Es ist zu beachten, dass das Unternehmen in seiner Prognose von USD 1,65 FFO im Basisszenario, bei dem das Management davon ausgeht, dass Prospect seine Miet- und Zinsverpflichtungen aus Kalifornien und Connecticut, nicht aber aus der Investition in Pennsylvania bezahlt, eine erfolgreiche Monetarisierung des Managed-Care-Geschäfts von Prospect nicht berücksichtigt hat. Sollte dies der Fall sein, auch wenn der Abschluss einer solchen Transaktion erst im Geschäftsjahr 2024 erfolgen würde, wäre dies ein positiver Impuls für das Unternehmen.

3.) Wir wollen nicht zu viel versprechen, aber wenn Prospect seine Miet- und Zinsverpflichtungen ab dem 2. Quartal dieses Geschäftsjahres begleichen kann (im Januar und Februar 2023 wurde die Miete nicht vollständig bezahlt), wäre dies ein Zeichen dafür, dass die Bemühungen des Managements von Prospect, das Unternehmen durch Kostensenkungsmaßnahmen wieder in die Gewinnzone zu bringen, Wirkung zeigen. Damit würde sich auch die Prognose von den niedrigen 1,50 USD FFO, die das Unternehmen in Aussicht gestellt hat, erhöhen.

Sollte Prospect weiterhin in Schwierigkeiten bleiben, ist das Worst-Case-Szenario in der FFO-Prognose von 1,50 USD bereits eingepreist.

4.) Medical Properties Trust plant den Rückkauf von Aktien im Wert von 500 Mio. USD zu einem Zeitpunkt, zu dem der Aktienkurs 50% unter seinem Höchststand liegt. Angenommen das Unternehmen möchte weitere Barmittel einsparen und gibt nur 300 Mio. USD aus. Bei einem Aktienkurs von 10,55 USD am 24. Februar 2023 kann das Unternehmen 28,4 Millionen Aktien zurückkaufen und vom Markt nehmen. Damit reduziert sich die Anzahl der Aktien von 597,4 Mio. auf 569 Mio. und die Dividendenausschüttung entsprechend von 693 Mio. USD (1,16 x 597,4 Mio. USD) auf 660 Mio. USD (1,16 x 569 Mio. USD), was einer Einsparung von 33 Mio. USD entspricht. Dies wäre ein weiteres Indiz dafür, dass die Dividende derzeit sicher sein könnte.

Und wenn Medical Properties Trust die gesamten 500 Mio. USD für den Rückkauf von Aktien zu einem Preis von 10,55 USD ausgibt, wird die Anzahl der Aktien um 47,3 Mio. reduziert, so dass die Gesamtzahl der ausstehenden Aktien auf 550,1 Mio. sinkt, was die Dividendenausschüttung auf 638,1 Mio. USD reduziert, eine Einsparung von 54 Mio. USD, die sogar die Einnahmen von Prospect in einem einzigen Quartal übersteigt.

Bewertung

Medical Properties Trust ist zweifellos günstig bewertet.

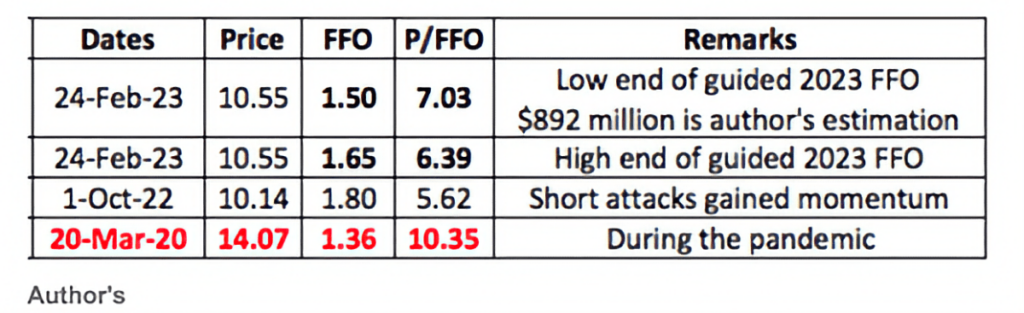

Das Unternehmen wurde im März 2020 mit einem KGV von 10,35 gehandelt, als die Pandemie ihren Höhepunkt erreichte, die ganze Welt zum Stillstand kam und die Krankenhäuser von den Regierungen angewiesen wurden, elektive Operationen auf unbestimmte Zeit auszusetzen, um sich auf die Versorgung von Covid-Patienten zu konzentrieren.

Wenn wir das P/FFO unter Verwendung der beiden Extremwerte der FFO-Prognose für 2023 berechnen, zeigen die sich daraus ergebenden P/FFO-Zahlen, dass Medical Properties Trust zum Schlusskurs von 10,55 USD am 24. Februar 2023 zu einer Bewertung verkauft wurde, die 30-35% unter der Bewertung lag, zu der das Unternehmen auf dem Höhepunkt der Pandemie verkauft wurde. Dies war auch in den letzten 6 Monaten der Fall.

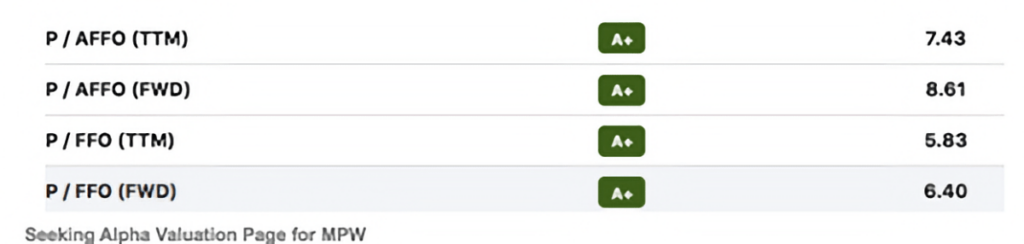

Das Forward P/AFFO wird voraussichtlich bei 8,61 liegen und das Forward P/FFO bei 6,4. Das normale P/AFFO von Medical Properties Trust für die letzten 5 Jahre liegt bei 12,33, so dass Medical Properties Trust mit einem P/AFFO (TTM) von 7,43 derzeit mit einem Abschlag von 39,7% gegenüber seinem eigenen historischen Normalwert gehandelt wird. Auch dies ist ein deutlicher Hinweis auf eine signifikante und gerechtfertigte Unterbewertung.

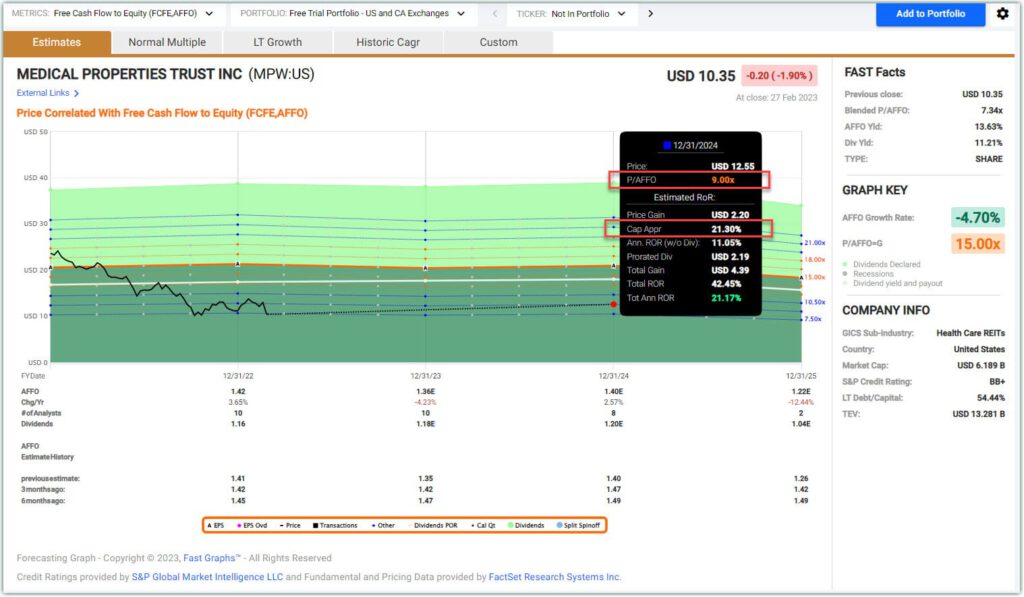

Medical Properties Trust muss nur zu einem P/AFFO von 9,00 gehandelt werden, um in weniger als 2 Jahren 21,3% Kapitalzuwachs zu erzielen.

Und wenn Medical Properties Trust zu einem P/FFO von 7,50 gehandelt werden kann, hat es das Potenzial, in weniger als zwei Jahren einen Kapitalzuwachs von 26,44% zu erzielen.

Dies lässt sich leichter anhand der folgenden Übersicht erkennen, die eine Reihe von Möglichkeiten aufzeigt.

Basierend auf den Kommentaren des Managements zur Prognose ist eine FFO-Spanne von 1,55 bis 1,65 USD wahrscheinlicher. Die Aktie schloss am 24. Februar bei 10,55 USD und einem KGV von 5,83, was weit unter dem Pandemie-KGV von 10,35 liegt. Kann sie noch weiter fallen? Sicher, aber wir würden sagen, dass, selbst wenn die Aktie von diesem Zeitpunkt an niedriger notiert, das Abwärtsrisiko viel geringer ist, während das Aufwärtspotenzial viel höher ist, sei es, dass sich die Aktie ihrem normalen KGV vor der Pandemie von 11-12 nähert oder dass das Unternehmen einen FFO von 1,55 USD oder mehr ausweist.

Und das obige Renditepotenzial basiert allein auf der Kurssteigerung. Berücksichtigt man die Dividendenerträge, ist es nicht schwer, ein zweistelliges Renditepotenzial in weniger als zwei Jahren zu erkennen.

Wir glauben, dass eine Investition in Medical Properties Trust den Worten von Monish Pabrai entspricht: Kopf, ich gewinne. Zahl, ich verliere nicht viel.

Wie hoch ist die Wahrscheinlichkeit einer Dividendenkürzung?

Da sich eine Investition in Medical Properties Trust in erster Linie an Anleger richtet, die hohe laufende Erträge anstreben, ist die Wahrscheinlichkeit einer Dividendenkürzung von größter Bedeutung. Aus diesem Grund haben wir unseren Mitarbeiter Professor Nathan Mauck gebeten, Medical Properties Trust durch sein proprietäres Dividendenprognosemodell laufen zu lassen.

Nathan ist Professor für Finanzwissenschaft an der University of Missouri, Kansas City. Er hat einen Doktortitel in Finanzwissenschaften von der Florida State University und einen Bachelor-Abschluss in Finanzwissenschaften von der Kansas State University.

Mauck erhielt zahlreiche Auszeichnungen für seine Lehrtätigkeit, insbesondere für seine Kurse zum Thema Bewertung. Er hat mehr als 20 evaluierte Artikel in wissenschaftlichen Zeitschriften, ein Lehrbuch und mehrere Buchkapitel veröffentlicht, und seine Arbeit wurde in populären Publikationen wie dem Wall Street Journal vorgestellt. Hier sind die Ergebnisse:

Mein Modell zur Vorhersage von Dividendenkürzungen gibt Medical Properties Trust eine Wahrscheinlichkeit von 10%, die Dividende zu kürzen. Zum Vergleich: Die Wahrscheinlichkeit einer Dividendenkürzung bei Johnson & Johnson liegt nach meinem Modell bei 6%, bei Coca-Cola bei 6%, bei Caterpillar bei 7,5% und bei Fedex bei 10%.

Dieses Modell basiert auf den folgenden Faktoren und einem Regressionsmodell, das die Dividendenkürzungen seit 2015 für alle börsennotierten US-Unternehmen untersucht: Marktkapitalisierung, Nettoeinkommen, Barmittel und Schulden, wobei die letzten drei mit der Bilanzsumme skaliert werden.

In diesem Zeitraum (vor COVID) haben ca. 4,5% aller dividendenzahlenden Unternehmen ihre Dividende in einem bestimmten Quartal gekürzt, was bis zum 2. Quartal 2020 auf ca. 16% angestiegen ist.

Die Wahrscheinlichkeit von 10% für Medical Properties Trust ist höher als für viele solide Dividendenzahler, aber niedriger als für Unternehmen mit negativem Jahresüberschuss.

Die Bedeutung des REIT-Status

Medical Properties Trust genießt die Vorteile und Privilegien, die sich aus seinem REIT-Status ergeben. Wenn es gezwungen wäre, diesen Status aufzugeben, würde es nicht mehr die Einkommenssteuerprivilegien genießen, die es derzeit hat. Wenn Medical Properties Trust also seine Dividende kürzen würde, wäre der REIT-Status möglicherweise in Gefahr. Sollte dies der Fall sein, hätte dies drei mögliche Konsequenzen:

Erstens unterlägen die steuerpflichtigen Einkünfte des Unternehmens der normalen Körperschaftssteuer in den USA.

Zweitens werden die Dividenden, die die Aktionäre erhalten, ebenfalls besteuert, d.h. sie werden doppelt besteuert, was keinem Investor gefallen wird, und er wird wahrscheinlich die Aktien verkaufen.

Drittens kann Medical Properties Trust in den vier Jahren nach dem Jahr, in dem die Qualifikation verloren geht, nicht mehr als REIT für Körperschaftsteuerzwecke behandelt werden.

Medical Properties Trust erwirtschaftete im Jahr 2022 einen Nettogewinn von 902 Mio. USD.

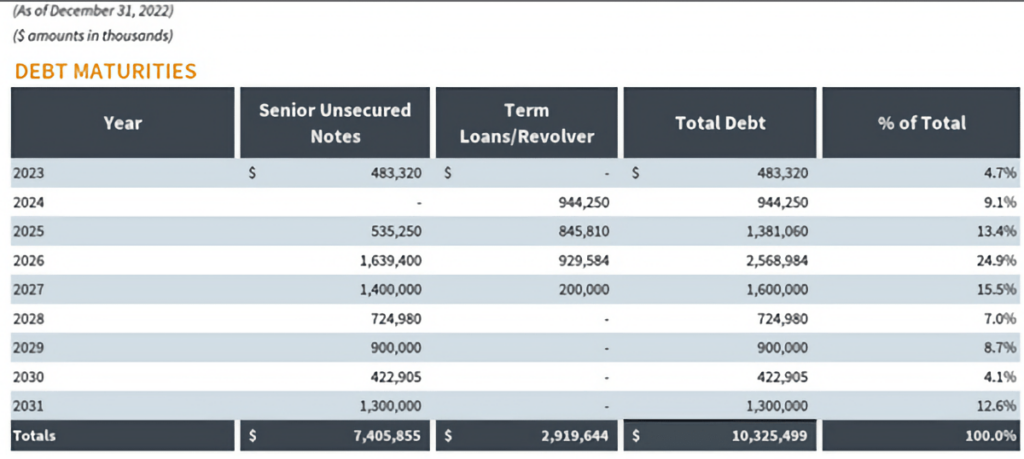

Die im Jahr 2023 fälligen Verbindlichkeiten belaufen sich auf 483.320.000 USD.

Die Höhe der erforderlichen Ausgaben am unteren Ende der Managementprognose, die davon ausgeht, dass Prospect im Jahr 2023 0 USD an Miete und Zinsen zahlt

= Dividenden + Schuldentilgung fällig 2023

= 597.476.000 Aktien x 0,83 USD pro Aktie + 483.320.000 USD an vorrangigen unbesicherten Anleihen, die 2023 fällig werden

= 979 Mio. USD

Szenario 1: Medical Properties Trust behält diese Einnahmen unter Berücksichtigung von Mietausfällen für die verkauften Immobilien und Mieterhöhungen aufgrund vertraglicher Vereinbarungen.

Das Defizit wird weniger als 100 Mio. USD betragen. Angesichts der Tatsache, dass Medical Properties Trust zum 31. Dezember 2022 über Barmittel in Höhe von 235 Mio. USD verfügt und bis Mitte 2023 weitere 657 Mio. USD an Barmitteln erwartet, so dass sich die Barmittel bis zum ersten Halbjahr 2023 auf insgesamt rund 892 Mio. USD belaufen werden, kann der Fehlbetrag von weniger als 100 Mio. USD leicht gedeckt werden, ohne dass neue Aktien ausgegeben oder Kreditlinien in Anspruch genommen werden müssen. Damit verbleibt dem Unternehmen ein beträchtlicher Betrag von rund 800 Mio. USD, den es entweder für weitere Geschäfte (oder auch nicht) oder zur Rückzahlung des langfristigen Darlehens in Höhe von 944 Mio. USD im Jahr 2024 verwenden kann.

Szenario 2: Angenommen, ein schwerwiegendes unvorhergesehenes Ereignis trifft Medical Properties Trust im Jahr 2023 und reduziert das Nettoeinkommen um 20% des Betrags von 2022, dann würde Medical Properties Trust nur 902.597.000 USD x 80% = 722 Mio. USD einnehmen.

Es würde ein Defizit von 250 Mio. USD entstehen. Geht man davon aus, dass Medical Properties Trust in der ersten Hälfte des Jahres 2023 über 892 Mio. USD verfügen wird, kann dieser Fehlbetrag von 250 Mio. USD ohne Ausgabe neuer Aktien oder Inanspruchnahme von Kreditlinien gedeckt werden, so dass das Unternehmen über Barreserven von mehr als 600 Mio. USD verfügt, die für die Rückzahlung des Darlehens von 944 Mio. USD im Jahr 2024 zur Verfügung stehen.

In beiden Szenarien, selbst im sehr unwahrscheinlichen Szenario 2, verfügt das Management über ein beträchtliches Cash-Polster von mehr als einer halben Milliarde Dollar, was vermutlich keine Dividendenkürzung erfordert.

Ausgehend von diesem Tilgungsplan (10-Q Report vom 4. Quartal 2022) wird Medical Properties Trust in den kommenden Jahren (2024 bis 2027) erhebliche Barmittel für die Schuldentilgung zurückstellen müssen. Bei einem aktuellen Verschuldungsgrad von ca. 6x wird es für das Unternehmen wahrscheinlich schwieriger werden, weitere Transaktionen zu finanzieren.

Fazit

Medical Properties Trust ist mittlerweile sehr billig. Noch billiger wurde die Aktie nach der Bekanntgabe der Ergebnisse am 24. Februar, als die Sorgen um Prospect voll zum Tragen kamen und der Aktienkurs in nur zwei Tagen um 13,6% von 12,21 USD bei Börsenschluss am 23. Februar auf 10,55 USD bei Börsenschluss am 24. Februar 2023 einbrach.

„Billig“ sollte jedoch nicht mit „Value“ in einen Topf geworfen werden, denn viele Aktien sind aus guten Gründen billig. Wenn die Fundamentaldaten eine langfristige These nicht stützen, kann „billig“ noch billiger werden. Erinnern sich noch jemand an General Electric? War General Electric 2008 billig, als die Aktie mit einem KGV von 10 gehandelt wurde? Ohne Berücksichtigung der Dividenden hätte ein Anleger nach 15 Jahren einen Verlust von -0,8% gemacht. Und selbst mit Dividenden hätte die annualisierte Gesamtrendite nur 3% betragen, während der S&P 500 im gleichen Zeitraum 8,47% erzielte.

Wir glauben, dass Medical Properties Trust kein General Electric ist, dass seine Fundamentaldaten stark sind und dass sein Geschäftsmodell robust ist. Sicherlich befindet sich Medical Properties Trust derzeit in einer schwierigen Lage, und um ein Comeback zu schaffen, muss das Unternehmen über starke Fundamentaldaten verfügen. Andererseits haben wir noch kein Unternehmen gesehen, das nicht von Zeit zu Zeit mit fundamentalen Problemen zu kämpfen hatte. Medical Properties Trust selbst und auch wir gehen davon aus, dass sich das FFO- und AFFO-Wachstum in den nächsten ein bis zwei Jahren etwas verlangsamen wird. Medical Properties Trust ist jedoch ein Unternehmen, das in der Vergangenheit durch Akquisitionen gewachsen ist, und das Management ist der Ansicht, dass die Pipeline sehr vielversprechend ist. Aber auch wenn die Pipeline vielversprechend ist, ist das Management entschlossen, zuerst das Schiff in Schuss zu bringen, bevor neue Krankenhäuser hinzukommen.

Medical Properties Trust verfügt über eine solide Bilanz, die bis Mitte 2023 deutlich gestärkt sein wird.

Die von Medical Properties Trust prognostizierten bereinigten Erträge aus dem operativen Geschäft reichen immer noch aus, um im Jahr 2022 eine Dividende von 1,16 USD pro Aktie zu zahlen, selbst wenn das Worst-Case-Szenario darin bestünde, dass Prospect bis 2023 keine Miete oder Zinsen zahlt.

Außerdem befindet sich Steward, der größte Betreiber von Medical Properties Trust, auf dem Weg der Besserung und scheint in der Lage zu sein, 2023 Miete und Zinsen zu zahlen. Das geringere Engagement von Medical Properties Trust bei Steward verringert das Risikoprofil des Unternehmens.

Medical Properties Trust verfügt über 4 potenzielle Katalysatoren, die den Aktienkurs wieder in die Höhe treiben könnten, und zumindest einige davon dürften zwischen 2023 und 2024 eintreten.

Medical Properties Trust ist derzeit so unterbewertet, dass das Abwärtsrisiko minimiert ist. Es ist irrational, das Unternehmen so zu bewerten, als würde es den Betrieb einstellen. Die Cashflow-Probleme des größten Betreibers Steward sind zumindest für 2023 gelöst. Der zweitgrößte Betreiber, Circle Health, scheint in guter Verfassung zu sein, so dass es in dieser Hinsicht keine Probleme gibt. Der drittgrößte Betreiber hat mit einigen Problemen zu kämpfen, aber er macht 11,5% der Gesamteinnahmen im 4. Quartal aus, und selbst in einem Szenario, in dem dieser Betreiber seine Zahlungen einstellt, wird Medical Properties Trust immer noch profitabel sein und weiterhin eine Dividende von 1,16 USD wie im Jahr 2022 zahlen können.

Es wäre jedoch fahrlässig, nicht darauf hinzuweisen, dass im schlimmsten Fall die Ausschüttungsquote auf Basis des AFFO mit 89,9% deutlich höher ausfallen würde, und wenn dieses unwahrscheinliche Szenario eintritt, steigt auf jeden Fall das Risiko, dass das Management beschließt, die Ausschüttung zu kürzen, um Liquidität zu sparen. Positiv zu vermerken ist, dass aus den Kommentaren des Managements während der Fragerunde klar hervorging, dass man sich auf das Kosten- und Schuldenmanagement konzentriert und definitiv nicht um jeden Preis expandieren will. Das Management beobachtet die Zinsentwicklung sehr genau, insbesondere da die FED weiterhin entschlossen ist, den Inflationsdruck zu bekämpfen, und da das Unternehmen international tätig und Währungsschwankungen ausgesetzt ist.

Aus der Sicht eines Einkommensinvestors, eines Value-Investors und eines Dhando-Investors scheint der Medical Properties Trust eine lohnende Investition für Anleger zu sein, die ein laufendes Einkommen benötigen. Natürlich besteht ein Risiko. Auf der anderen Seite wird das Risiko durch eine sehr hohe laufende Rendite und eine extrem niedrige Bewertung kompensiert. Mit anderen Worten: Das Risiko ist bereits eingepreist. Und schließlich ist die Rendite so hoch, dass sie selbst im Falle eines Rückgangs (nicht im Falle eines Wegfalls) immer noch die Chance auf außergewöhnlich hohe Erträge für diejenigen bietet, die sie benötigen.

Danke fürs Lesen und wenn dir der Artikel gefallen hat, hinterlasse mir einen Kommentar und teile ihn mit deinen Freunden auf Social Media oder in deinem Lieblingsforum. Das würde mir sehr viel bedeuten. Vielen Dank!

Offenlegung: Die Autoren besitzen Aktien von Medical Properties Trust.

Haftungsausschluss: Die Meinungen in diesem Dokument dienen ausschließlich Informations- und Bildungszwecken und sollten nicht als Empfehlung zum Kauf oder Verkauf der genannten Aktien oder zur Vermittlung von Transaktionen oder Kunden verstanden werden. Die in der Vergangenheit erzielten Ergebnisse der besprochenen Unternehmen werden sich möglicherweise nicht fortsetzen und die Unternehmen werden möglicherweise nicht das prognostizierte Gewinnwachstum erzielen. Wir gehen davon aus, dass die Informationen in diesem Dokument zutreffend sind, aber unter keinen Umständen sollte jemand aufgrund der darin enthaltenen Informationen handeln. Wir empfehlen niemandem, auf der Grundlage von Anlageinformationen zu handeln, ohne zuvor einen Anlageberater zu konsultieren, um die Eignung solcher Anlagen für seine spezifische Situation zu prüfen.

Hiho!

Ich bitte zu beachten, dass der Originalartikel bereits am 1. März erschienen und der Kurs seitdem nochmals deutlich gefallen ist. Die Dividendenrendite und einige andere Kennzahlen haben sich dadurch natürlich verändert. Grundsätzlich hat sich aber zu den im Artikel genannten Argumenten in der Zwischenzeit nichts Neues ergeben.

Ich selbst schließe mich der vorgebrachten Argumentation an. Unter dieser Prämisse habe ich meine Position von 95 Stück auf 150 Stück zu einem EK von ~7,25 EUR aufgestockt. Zusammen mit den 100 Stück aus dem Optionskonto (EK 10 USD) halte ich somit aktuell 250 Stück MPW. Das entspricht ca. 1,25% meines Gesamtportfolios.

Mehr wird es nicht werden, egal wie günstig es noch wird. Das Risiko steuere ich wie gewohnt größtenteils über die Positionsgröße. Denn MPW ist nach wie vor ein Risikoinvestment, das sollte jedem klar sein, oder? Aber selbst bei einem Totalverlust, der sehr unwahrscheinlich ist, kann ich mit dieser Positionsgröße ruhig schlafen.

Bei der Dividende rechne ich nicht mit einer Kürzung, aber im schlimmsten Fall habe ich eine Kürzung von max. 50% einkalkuliert.

Grüße aus Ubud.

CU Ingo.

Wow, was für ein ausführlicher Artikel!

Es ist schon wie ein richtiges Drama, was bei MPW, aber auch in der Finanzbranche im Allgemeinen gerade abgeht.

Ich bin mit meinen 1000 Stück aktuell 40% in den Miesen. Mein „risk management“ verbietet mir zwar weitere Zukäufe, allerdings werde ich auch keine einzige Aktie verkaufen.

Es bleibt spannend !

Hi Gerry!

Danke fürs Vorbeischauen.

Spannend bleibt es auf jeden Fall. Ich habe ähnliche Situationen mit OHI, IRM & SKT bereits durchgemacht. 2x ging es gut (OHI) oder sogar sehr gut (IRM) aus, 1x ging es kurz- und mittelfristig schlecht aus (Dividendenkürzung/Streichung bei SKT), wobei es langfristig bei SKT ja gar nicht so schlecht läuft.

Ich fühle mich gut mit meiner 1,25% Position im Portfolio. Hab deswegen keine unruhigen Nächte. 😉

Grüße aus Ubud.

CU Ingo.

Da decke ich mich lieber mit „solideren“ Werten aus dem REIT Sektor ein, die zur Zeit alle größtenteils komplett unberechtigt auf die Nase bekommen. Gestern hab ich bei SPG zugeschlagen.

Um MPW schleiche ich auch schon herum, habe aber wie zuletzt geschrieben einfach Bedenken. Was mich wundert ist die schiere Anzahl an Artikeln zu dieser eigentlich völlig irrelevanten Aktie. Das hat was von „wenn in der Bild steht du sollst Aktien kaufen, verkaufe sofort alles!“

Wie du schon geschrieben hast, Ingo – man sollte ruhig damit schlafen können. Aber vielleicht beende ich das unrühmliche Kapitel Lending Club und Upstart und probiers bei MPW. Das Geld ist gedanklich eh schon abgeschrieben und so ein bisschen Verlustvortrag hat noch niemand geschadet 😉

Hi Andreas!

Danke fürs Vorbeischauen.

Es ist absolut legitim, solche Risikoinvestments zu vermeiden. Kein Problem. Jedoch hat doch jeder irgendwo einen kleinen Betrag fürs „Casino“ zurückgelegt, um mal was auszuprobieren, oder? Das ist meine Art, aus dem ansonsten recht eintönigen Blue Chip Dividendenaktien Gedöns auszubrechen.

Ein wenig wie die Leute, die ETFs bevorzugen und sich dann 2-3 Einzelwerte rauspicken und dort investieren. Macht im Gesamtkonzept wenig Sinn, aber bringt Spaß in die Sache. Und das ist ja auch wichtig, Stichwort Motivation und Psychologie.

Solange man sich damit wohl fühlt und ruhig schlafen kann, ist alles in Ordnung. 😉

Grüße aus Ubud.

CU Ingo.

Ahoi Ingo,

der letzte Freitag hat die Erholung der letzten Monate mit einen Schlag wieder kaputtgemacht.

Wie siehst du die aktuelle Nachrichtenlage?

Chance mit „Spielgeld“ um nochmal noch günstiger nachzukaufen, lieber erstmal beobachten oder doch lieber ganz den Abschied einzuleiten.

Hi Thomas!

Danke fürs Vorbeischauen.

Meine Meinung ist immer noch die gleiche. Nun gab es die erwartete Dividendenkürzung und diese lag am unteren Ende dessen, was ich einkalkuliert hatte. -48,3% und max. 50% habe ich beim Kauf antizipiert.

Nun muss man die nächsten Quartale beobachten, was das Management mit dem frei gewordenen Cash Flow macht. Sie haben jetzt die Chance sich zu freizuschaufeln. Ich hoffe sie nutzen sie.

Grüße aus Kyoto.

CU Ingo.