Nach der Monatsübersicht der Dividendeneinnahmen ist dies hier mein zweitliebster Artikel auf dem Blog, mein monatliches Einkommen durch den Optionshandel. Als Stillhalter, durch den gezielten Verkauf von Optionen, kann man sich so ein regelmäßiges Einkommen an der Börse sichern.

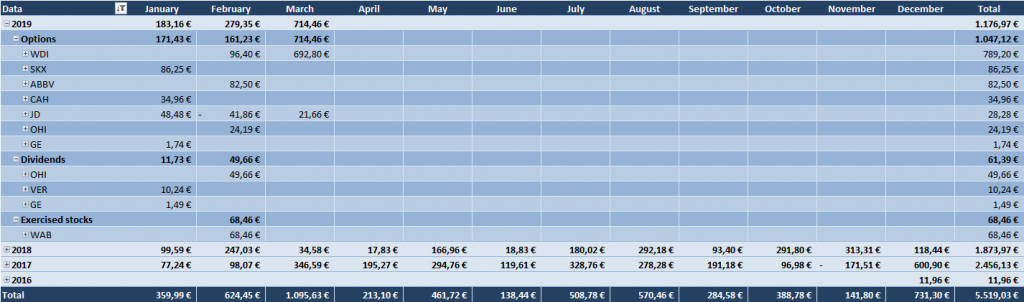

Im März 2019 betrug mein Einkommen durch den Optionshandel 714,46 EUR!

Hier die Auflistung der Prämien: 714,46 EUR

- Underlying :: Trade :: Closed :: Amount

- JD.com :: JD 18APR19 26.0 P :: 26.03.2019 :: 21,66 EUR

- Wirecard :: WDI 21JUN19 70.0 P :: 05.03.2019 :: 496,40 EUR

- Wirecard :: WDI 18DEC20 60.0 P :: 26.03.2019 :: 196,40 EUR

Aufwendungen für Rückkäufe: n/a

Dividendenzahlung von eingebuchten Aktien: n/a

Gewinn/Verlust durch Ausbuchen von Aktien: n/a

Daraus ergibt sich folgende Zusammenfassung:

Einnahmen im März 2018: 34,58 EUR

Einnahmen im März 2019: 714,46 EUR

Jahr-zu-Jahr Steigerung (YoY, Year over year): +1.966,1%

2019er Einnahmen bis jetzt (YTD, Year to date): 1.176,97 EUR (392,32 EUR/Monat)

Alle Einnahmen seit Beginn (All-time income): 5.519,03 EUR (197,11 EUR/Monat)

Was waren die Erkenntnisse bzw. Learnings aus dem März?

Der Monat März stand ganz im Zeichen weiterer Trades auf die unter Beschuss stehende Wirecard AG (WDI).

Ich hatte ja im letzten Update bereits erzählt, dass ich eine langlaufende Option mit über 130 Tagen Laufzeit für 700,- EUR verkauft hatte. Diese konnte ich nun bereits anfangs März nach 22 Tagen Laufzeit für nur noch 200,- EUR zurückkaufen und somit 496,40 EUR (abzgl. Gebühren) einstreichen. Die Rendite des Trades betrug 7,1% bzw. 117,6% per anno, auch wenn ich weiß, dass die aufs Jahr hochgerechnete Rendite reine Zahlenspielerei ist. Trotzdem sehr schön zu sehen!

Der extreme Wertverfall der Option kam durch die Vorabveröffentlichung des Untersuchungsberichts der Steuerprüfungskanzlei Rajah & Tann, die am 26. März 2019 die Vorwürfe gegen Wirecard größtenteils entkräfteten und nur geringfügige Vergehen feststellen konnten. Damit war die Luft erstmal raus und ich konnte die Option sehr günstig schließen.

Eigentlich hatte ich das Thema Wirecard damit für mich als abgeschlossen betrachtet, aber durch eine erneute Attacke seitens der Financial Times und anderen Berichten über die andauernde Ermittlung der ansässigen Behörden, kam doch wieder ordentlich Volatilität in den Wert und ich konnte natürlich nicht widerstehen.

So habe ich nochmals einen Trade auf Wirecard platziert. Ich verkaufte einen Put zum Strike zu 60,- EUR zum 18. Dezember 2019 für erneut 700,- EUR. Über 50% Sicherheitspuffer. Ein unglaubliches Schnäppchen. Dachte ich!

Aber hier unterlief mir ein Fehler in der Auswahl des Puts im Allgemeinen und des Ablaufdatums im Speziellen. Ich hatte nämlich gar nicht zum 18. Dezember 2019 verkauft, sondern zum 18. Dezember 2020. Auweia!

Das erklärt auch die nette Prämie und es bestätigt mal wieder die alte Börsenweisheit: There ain’t no such thing as a free lunch!

There ain’t no such thing as a free lunch

Was macht man also in solch einem Fall?

Immer möglich ist in einer solchen Situation, den Put sofort wieder zurückzukaufen. Je nach Liquidität und den damit einhergehenden Spreads (Abstand zwischen Kauf- und Verkaufskurs) hält sich der Schaden in Grenzen und du verlierst nur ein paar Euro plus die Gebühren. Schwamm drüber und man kann dann in Ruhe seinen neuen (den richtigen dann) Trade planen.

Ich bemerkte meinen Fehler aber erst einen Tag später beim Eintragen in meine Excel-Tabellen. Da die Volatilität weiter angezogen hatte, wäre ich zu genau diesem Zeitpunkt nur mit einem größeren Verlust rausgekommen. Da der Trade aber eine so lange Laufzeit hatte, entschied ich mich einfach für die zweite Option in einer solchen Situation. Ich tat einfach nichts und wartete ab. Meine Annahme dahinter: Das beruhigt sich schon wieder.

Und so war es auch. Manche Dinge ändern sich halt nie. Ein Abfall der Volatilität am Markt oder in einem Einzelwert ist so sicher wie das Amen in der Kirche. Nehmt das bitte nicht wörtlich, manchmal kann so etwas nämlich richtig lange dauern.

Aber in meinem Fall dauerte es nur 6 Tage und ich konnte die Option für 500,- EUR zurückkaufen und statt einem Verlust so einen extrem netten Gewinn von 196,40 EUR (abzgl. Gebühren) in nur 6 Tagen einbuchen. Das ist eine Rendite von 6,0% bzw. 199,1% per anno. Wie aber oben schon gesagt, die aufs Jahr hochgerechnete Zahl bitte nicht zu sehr beachten. Eine nette und motivierende Zahlenspielerei bleibt es trotzdem!

Jetzt war aber wirklich Schluss mit Wirecard, oder? Ähm tja … schuldig im Sinne der Anklage! Nein, war es nämlich immer noch nicht.

Nur einen Tag später, und damit kurz vor Ende des Monats, stieg die Volatilität nämlich schon wieder an und ich platzierte jetzt den langlaufenden Trade, den ich eigentlich schon davor machen wollte. Ich verkaufte einen Put zum 20. Dezember 2019 (ja diesmal auf das richtige Jahr geachtet) zum Strike von 100,- EUR und kassierte dafür eine Prämie von 1.040,- EUR. Dieser Trade läuft zum aktuellen Zeitpunkt auch noch.

So da habt ihr die ganze Geschichte zu Wirecard im März. Was für ein Auf und Ab, aber alles in allem sehr lukrativ für mich. Ich bin froh, die Volatilität in dem Wert fast optimal ausgenutzt zu haben. Ein tolles Gefühl, wenn die Pläne so punktgenau aufgehen.

Der März 2019 markiert damit übrigens einen neuen Rekord für mich. Noch nie habe ich in nur einem Monat mehr als 700,- EUR mit dem Optionshandel eingenommen. Für ein kleines Konto (Einlage war 10.000 EUR, aktueller Stand ca. 13.700 EUR) nicht schlecht. Läuft also!

Und eine weitere nette Erkenntnis in diesem Monat war, dass auch ein falsch verkaufter Put nicht zwangsläufig im Desaster enden muss. Ruhe bewahren ist wichtig. Rational den nächsten Schritt planen und abwarten, dass kann oft richtig Geld sparen. Aber ich weiß auch, dass ich bei der Auswahl der Option(en) etwas aufmerksamer sein muss, um einen solchen Fehler nicht wieder zu machen. Beim nächsten Mal geht es vielleicht nicht so gut aus.

Last but not least, die beste Nachricht zum Thema Wirecard kam leider erst am 1. April rein: Wirecard Aktie – FT legt nach: CEO Markus Braun ist ein Alien!

Wenn ich das vorher gewusst hätte, dann … Danke Torsten!

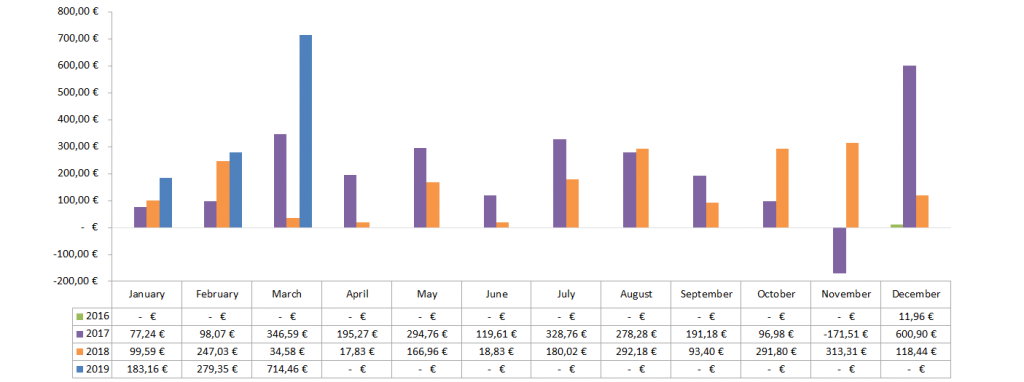

Zum Schluss noch ein Blick auf die Gesamtübersicht der abgeschlossenen Trades:

Hinweis: Ich führe Aktienkäufe und Verkäufe in der Übersicht mit auf, wenn sie durch Ausübung gebucht wurden bzw. wenn ich eine Aktienposition später glatt stelle. Damit sollte das gesamte Einkommen durch den Optionshandel abgebildet sein.

Aktive Optionen und passive Dividenden kombiniert?

Mein aktives Einkommen durch den Optionshandel von 746,46 EUR wird sehr schön mit dem passiven Einkommen durch Dividenden von 196,38 EUR komplementiert. Zusammen ergibt dies einen Cash Flow von 942,84 EUR im aktuellen Monat. Nicht schlecht, oder?

Wiederholen wir mit diesem Einkommen doch einfach mal die Fun Facts Rechnung …

Also zum Schluss noch ein paar Fun Facts.

Investieren muss Spaß machen, Stichwort Motivation.

Und man sollte Ziele haben, zum Beispiel die Finanzielle Unabhängigkeit durch passives Einkommen als großes übergeordnetes Ziel. Warum nicht beides verbinden?

Ich mache dazu folgendes, ich rechne mir just for fun aus, wie viel Zeit mir meine Dividenden bereits erkauft haben. Dazu nehme ich einen fiktiven Stundenlohn von 12,50 EUR an.

- Stundenlohn :: 12,50 EUR

- Optionen/Dividenden pro Monat :: 942,84 EUR

- Stunden weniger zu arbeiten :: 75,4 Std.

Sprich im aktuellen Monat hätte ich knapp 75 Stunden bzw. fast 10 volle Tage daheim bleiben können und diese wären bereits durch mein aktives/passives Einkommen mit Optionen/Dividenden finanziert. Na, wie klingen 10 Tage zusätzlicher Urlaub jeden Monat for free & forever für euch?

Das sind aufs Jahr gesehen 113 Tage, also über 5 Monate Sonderurlaub. Ein Leben lang! Und du musst dafür nie wieder einen Chef fragen oder irgendetwas extra tun. Großartig!

Ein Arbeitsmonat hat durchschnittlich 21,6 Tage bzw. 173,3 Stunden. Vor diesem Hintergrund kann man auch sagen, ich habe bereits 43,5% auf dem Weg zur Finanziellen Unabhängigkeit zurückgelegt!

Just do it!

Zahlen, Daten, Fakten

Die gesamte Ladung an Zahlen, Daten und Fakten gibt es wie üblich in der Übersicht vom Optionsdepot und folge mir auch auf Twitter, damit du keinen neuen Artikel mehr verpasst und sieh alle meine Trades (Kaufen, Verkaufen, Zurückkaufen, Rollen oder Auslauf) an dem Tag bzw. Folgetag, wo ich diese tätige.

Wenn du nun Interesse daran gefunden hast und wissen möchtest, wie das mit den Optionshandel so funktioniert, dann lies dir mein kostenlos verfügbares Optionshandel ABC durch. Starte in nur wenigen Tagen mit deinem ersten Trade und kassiere die erste Prämie!

Du kannst es aber auch gern erst einmal mit Spielgeld in einem kostenlosen Demokonto ausprobieren. Dafür empfehle ich dir Captrader*.

Und wenn du dich dann fragst, wo man, wenn man bereit dafür ist, am günstigsten Optionen handeln kann, dann lies unbedingt den Artikel Der beste Broker für den Optionshandel. Dort findest du alle notwendigen Infos, um eine gute Entscheidung treffen zu können.

Wie lief es bei euch so?

Für alle die schon mit dem Optionshandel begonnen haben bzw. schon länger dabei sind, wie waren eure Ergebnisse diesen Monat? Was war der beste und was evtl. der schlechteste Trade?

Danke fürs Lesen und wenn dir der Artikel gefallen hat, hinterlasse mir einen Kommentar und teile ihn mit deinen Freunden auf Social Media oder in deinem Lieblingsforum. Das würde mir sehr viel bedeuten. Vielen Dank!

Glückwunsch! Ich habe auch eine PutOption auf Wirecard verkauft, allerdings mit einem Strike bei 86 und einer Rehlaufzeit von 45Tagen für 660€ Prämie und schiebe nächste Woche neue nach 🙂 Ich finde allerdings die Liquidität und die Spreads an der DTB eine Katastrophe 🙁

Hi Marc!

Danke für deinen Kommentar.

DTB? Du meinst die Eurex, oder? Aber egal, die Spreads sind je nach Vola ein Katastrophe bei vielen europäischen Werten. Also sollte man vorher einen Plan haben, was man mit dem Trade vorhat.

Ich wünsche dir viel Glück! Mit Wirecard kann man aktuell gut Geld verdienen und das Risiko finde ich überschaubar.

CU Ingo.

Klar EUREX. Ich nehme DTB weil es so in der TWS hinterlegt ist 🙂

Aktuell ermittle ich bei illiquiden Markten (EUREX/DTB) meine Limits so: Ich orientiere ich mich aktuell an den Preisen von Optionsscheinen und übertrage diese auf meine Limits beim Optionsverkauf!

Wie berechnest du die Rendite auf deine erwirtschafteten Prämien?

Frage hat sich erledigt 🙂

Falls das aber vielleicht jemand anderes von den Lesern interessiert, hier die Antwort: Rendite = Prämie / eingesetztes Kapital

Wobei das eingesetzte Kapital sich am Strike orientiert: Eingesetztes Kapital = Strike x 100

Und die Spaßkennzahl Rendite aufs Jahr (per anno) = Rendite / Laufzeit in Tagen x 365

Viel Spaß damit!

toller Options-Monat -> Gratulation!!

Danke schön 🙂 !

Hallo Ingo,

vielen Dank für deinen informativen Blog!

Wie sieht es eigentlich aus mit langversprochen Beitrag zur Volatilität.

Mich würde sehr gerne deine Vorgehensweise in Bezug zum Aktien-Volatilität-Optionenhandel interessieren.

Viele Grüße

Max

Hi Max!

Danke für deinen Kommentar.

Jetzt hast du mich aber auf dem falschen Fuß erwischt. Hatte ich das echt versprochen, ja 🙂 ?

Ich weiß halt nicht mehr genau, was ich dort erzählen wollte. Ich hatte das Thema Volatilität schonmal in einem Artikel aufgegriffen. Meinst du das oder mehr speziell auf den Optionshandel gemünzt?

CU Ingo.

Hallo Ingo,

habe jetzt den Beitrag zur Vola durchgelesen, besten Dank dafür!

Was mich persönlich interessiert, wie du die Vola für den Optionenhandel nutzt.

Wie und wo bekommst du die Info, dass eine Aktie hoch volatil ist?

Und wie schätzt du es ein, ob du eine Option handeln sollst oder lieber die Hände davon lässt (hochvolatil)?

Sorry für die Anfängerfragen.. 🙂

Werde dankend deine Affiliate-Links nutzen.

Hi Maxim!

Ich schaue nicht, ob eine Aktie besonders volatil ist, sondern ob der Markt an sich volatil ist. Geht es stark rauf und runter oder eher nicht? Dafür kann man einen Volatilitätsindex nehmen. Wenn die Vola hoch ist, geht die Prämie hoch.

Die Aktie selbst wähle ich aber grundsätzlich anhand anderer Kriterien aus, wie im Optionshandel ABC beschrieben. Als wichtigstes Merkmal frage ich mich immer, würde ich diese Aktie auch einfach kaufen zu dem Preis und langfristig halten wollen?

Ich schaue dann in der Regel, ob bei dieser Aktie, auf die ich eine Option schreiben möchte, die Vola höher liegt, als in der Vergangenheit. Das kann man in der TWS sehen (historische Volatilität). Eine Aktie mit Vola bei 30 und einem historischen Mittelwert von z.b. 15, kann lukrativer sein, als zum Beispiel eine Aktie mit Vola 55, wo der Schnitt aber 50 ist. Bei ersterer ist der Anstieg 100% und bei letzterem nur 10%. Beim Abfallen der Vola profitiert du also mehr davon.

Wenn das zusammenpasst, habe ich zumindest mal einen Kandidaten für hohe Prämien. Am besten rechnet man sich die zu erwartende Rendite aus, um dafür ein Gefühl zu bekommen. Klingt komplizierter als es ist.

Ganz zum Anfang würde ich da auch nicht so streng drauf achten. Das Gefühl dafür, dass die Vola viel vom Prämienpreis ausmacht, kommt relativ schnell nach den ersten Trades.

Hoffe ich konnte das irgendwie verständlich rüberbringen. Ist kein einfaches Thema. Bei Bedarf frag einfach erneut.

CU Ingo.