Was bedeutet Volatilität eigentlich, warum sollte mich das überhaupt beschäftigen und wie kann man ein ambivalentes Verhältnis zu einer solchen Kennziffer des Aktien- und Optionshandels entwickeln? Neugierig? Dann schau einfach in den Artikel und lies, warum mich das Thema so zweigeteilt zurücklässt.

Das Börsen ABC auf börse.ard.de sagt zur Volatilität folgendes:

Die Volatilität ist ein Risikomaß und zeigt die Schwankungsintensität des Preises eines Basiswertes innerhalb eines bestimmten Zeitraums. Je höher die Volatilität, um so stärker schlägt der Kurs nach oben und unten aus und desto riskanter aber auch chancenreicher ist eine Investition in das Basisobjekt. Es werden historische und implizite Volatilität unterschieden.

Die historische Volatilität zeigt dabei die in der Vergangenheit aufgetretene Schwankungsintensität und die implizite Volatilität dagegen die am Markt in Zukunft erwartete Schwankungsintensität. Soweit zur puren und reinen Definition der Volatilität.

Wer auf Formeln steht, kann auch gern noch bei Wikipedia zum Thema Volatilität vorbeischauen.

Volatilität ist etwas, was die meisten Anleger fürchten. In meinen Augen aus dem Grund, weil sie emotional an ihre Aktien bzw. allgemein an ihre Investments gebunden sind.

Dann passiert es, dass eine ihrer Aktien stark im Wert fällt und dadurch negative Emotionen entstehen. Und genau diese negativen Emotionen führen wiederum zu schlechten Entscheidungen, z. b. der Verkauf von eben diesen Aktien, obwohl es rational nicht sinnvoll ist zu genau dem Zeitpunkt.

Ich selbst liebe die Volatilität … und ich hasse sie gleichzeitig.

Warum ich die Volatilität liebe!

Die meiste Zeit liebe ich sie.

Denn eine große Schwankungsbreite gibt mir zwei Dinge. Geht sie nach oben, dann sind meine Investments mehr wert und ich kann die gleichen Optionen für höhere Prämien verkaufen. Grüne Zahlen auf dem Kontoauszug mag jeder. Keine Ausnahmen!

Fun Facts: Außer du bis Chinese und handelst an den heimischen Märkten, denn dort sind die positiven Zahlen in Rot und die negativen in Grün. Dies wurde gemacht, um den kommunistischen vom kapitalistischen Markt abzugrenzen 🙂 !

Aber ich speziell liebe die Volatilität, wenn die Preise nach unten korrigieren. Denn dies gibt mir die wundervolle Möglichkeit, tolle Unternehmen zu günstigen, ja teils zu Ramschpreisen (unter Buchwert) zu kaufen.

Wenn du eine Aktie für 100,- EUR kaufen möchtest, weil das Investment es dir wert ist, dann wirst du es erst recht kaufen wollen, wenn es plötzlich für 75,- EUR zu bekommen ist, oder? Vorausgesetzt natürlich, die fundamentalen Daten haben sich nicht geändert.

Der Sprung im Preis nach unten, erlaubt dir einen besseren Einstieg in dein Investment. Dies wird deine persönliche Dividendenrendite teils signifikant erhöhen und damit deine Rendite über die gesamte Laufzeit positiv beeinflussen.

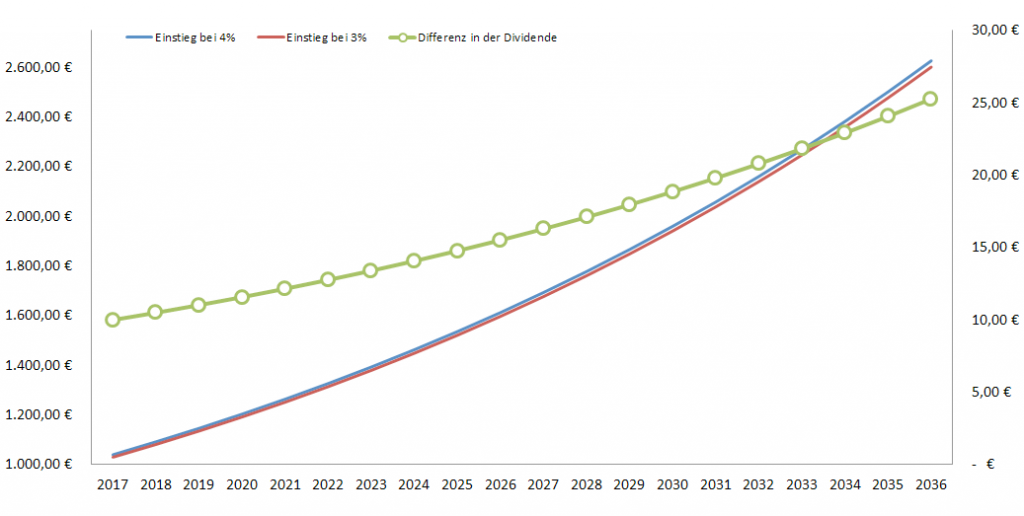

Nehmen wir ein Beispiel, wie das oben Genannte. Der Preis sinkt aufgrund von volatilen Rahmenbedingungen von 100,- EUR auf 75,- EUR, was 25% günstiger bedeutet. Wir investieren genau 1.000,- EUR, einmal zu 3% und einmal 25% günstiger und bekommen dadurch eine Einstiegsdividendenrendite von 4%. Die Dividende wird reinvestiert.

Dann schaut das im Chart so aus:

Auch wenn der Unterschied auf den ersten Blick gering erscheint, so summiert sich die Differenz in der Dividende auf genau 330,66 EUR in 20 Jahren. Und eigentlich ist der Betrag noch etwas höher, aber im Beispiel habe ich einfachheitshalber zukünftige Dividendensteigerungen vernachlässigt.

Und bedenke, dies ist nur eine Position in deinem Portfolio. Du kannst die Summe also mit 10, 20, 30 oder gar 40 oder noch höher multiplizieren, je nach dem wie groß dein Depot ist. Es macht einen wirklichen Unterschied am Ende.

Was ich damit sagen will, es wird in eurem Leben als Anleger sehr häufig die Gelegenheit geben, Kursrückgänge zu nutzen. Die Volatilität ist dabei euer Freund!

Denn oft sind die Kursrückschläge nicht im Unternehmen selbst zu suchen, sondern mehr Makrobewegungen im gesamten Markt. Und selbst wenn die Ursache im Unternehmen zu suchen ist, so sind dies in der Regel kurzfristige Effekte, die den Preis drücken. Wenn auf lange Sicht aber zu erwarten ist, dass das Unternehmen genauso weiter funktionieren wird wie bisher, dann sind das die Kaufgelegenheiten schlechthin.

Zum Beispiel mein Kauf von McDonalds in 2014. Durch einen Fleischskandal in China, hatten einige Analysten bereits den Abgesang auf McDonalds eröffnet und Kurse von 20,- bis 30,- EUR ausgerufen. Ich fand das Unternehmen schon bei Kursen von um die 85,- EUR interessant und sicherte mir mit dem Kauf bei 72,69 EUR eine Einstiegsdividendenrendite von etwas über 4%. Ich war überzeugt davon, dass das McDonalds Management diese kurzfristigen Hürden umschiffen wird.

Der Fleischskandal wurde überwunden, neue Wachstumsstrategien entwickelt, z. b. All Day Breakfast, und der Kurs steht heute bei über 135,- EUR. Anleger, die jetzt einsteigen, bekommen eine Dividendenrendite von unter 2,5%. Da kann ich zu meinen knapp etwas über 4% nur sagen: I’m lovin it!

Fassen wir kurz zusammen. Kurzfristige Volatilität schafft gute bis sehr gute Möglichkeiten für den Einstieg in ein langfristiges Investment, wenn wir von einem grundsoliden Unternehmen ausgehen.

Zusätzlich profitieren Anleger doppelt, wenn das Unternehmen zu der Zeit noch aktive Aktienrückkäufe tätigt. Denn diese werden dann sehr effektiv zu günstigen Preisen durchgeführt und steigern den Gewinn pro Aktie zusätzlich.

Man muss nur sicherstellen und überzeugt davon sein, dass die Zukunft des Unternehmens positiv sein wird und das die Dividende ohne Probleme gezahlt und bestmöglich gesteigert werden kann.

Warum ich die Volatilität hasse!

Volatilität spiegelt sich nicht nur in den Preisen der Aktien und den Prämien der Optionen wieder. Nein, auch deine Dividende kann volatil sein. Besonders im deutschen Markt fällt mir das immer wieder auf, dass Unternehmen von Jahr zu Jahr schwankende Dividenden auszahlen.

So ist es mir durchaus verständlich, dass Unternehmen ihre Auszahlungen an den echten Gewinn bzw. die frei zur Verfügung stehenden Barmittel (Free Cash Flow) knüpfen, trotzdem mag ich dieses Verhalten überhaupt nicht.

Ich gehe sogar soweit zu sagen, ich hasse es!

Ich investiere in absolute Ausnahmeunternehmen (High Quality Businesses), die ihre Investoren über die Zeit am Gewinn mit stetig steigenden Dividenden belohnen. Diese Unternehmen steigern ihren Gewinn gleichmäßig und vorhersagbar und tun alles, um negative Einflüsse und Einbrüche in der Performance zu verhindern.

Eine nachweislich über lange Zeiträume gezahlte und ständig gesteigerte Dividende ist in sich schon ein sehr guter Beweis für die Qualität dieser von mir bevorzugten Unternehmen, da eine ausgezahlte Dividende langfristig nicht manipuliert werden kann. Sicher kann man mal 1-2 Jahre eine schlechte Lage kaschieren, in dem man die Dividende z. b. aus der Substanz zahlt oder mit Schulden finanziert, und das ist in meinen Augen absolut okay. Aber niemals auf Dauer. Aus schlechten Ergebnissen kannst du keinen nachhaltig steigenden Profit generieren und somit auch keine Dividende zahlen.

Deswegen ist eine langfristig gezahlte und gesteigerte Dividende für mich ein Qualitätsmerkmal. Deswegen investiere ich mehrheitlich auch in US amerikanische Unternehmen.

Nehmen wir wieder das Beispiel von McDonalds. Trotz des Fleischskandals und leicht sinkenden Erlösen in dem Jahr, steigerte McDonalds seine Dividende auch in 2014 und allen nachfolgenden Jahren. Genauso wie sie es nun bereits seit über 40 Jahren tun.

Da war soviel schlechte Presse im Umlauf, aber das Einzige was ich wirklich wahrnahm war, dass meine Dividende am Ende das Jahres höher ausfiel, als das Jahr davor.

Wenn das nicht großartig ist, dann weiß ich nicht, was überhaupt großartig sein soll. I’m lovin it! Okay sagte ich bereits 🙂 …

Ich liebe ständig steigende Dividendeneinnahmen und deswegen hasse ich Volatilität bei meinen Dividenden bzw. in der zugrundeliegenden Performance des Unternehmens.

Und genau deswegen werde ich weiter in grundsolide Unternehmen investieren. Slow and steady wins the race!

Warum Volatilität und Risiko für mich zwei Paar Schuhe sind!

Leute denken bei Volatilität sehr schnell an Risiko. Es besteht sicher ein Zusammenhang, aber meiner Meinung nach nicht so, wie es die Masse empfindet.

Geht die Volatilität rauf und Preise runter, so steigert sich dem Empfinden nach das Verlustrisiko bei den meisten Menschen. Sie haben Angst, etwas zu verlieren. Und wenn dies nur ein paar Zahlen auf einem Konto bei einer Bank sind. Den Buchgewinne und Buchverluste sind genau das, nur ein paar Zahlen in irgendeinem Computer.

Emotionen erwachen, wie oben bereits angemerkt, und Leute handeln irrational. Sie machen Fehler und verkaufen zum denkbar ungünstigsten Zeitpunkt.

Durch das Handeln dieser Menschen steigert sich die Volatilität weiter und andere, die bisher standhaft waren, verfallen ihren Emotionen und werden nun aktiv.

Tipp: Dies ist übrigens die beste Zeit als Stillhalter Optionen zu verkaufen, da die Prämien aufgrund der Angst in die Höhe schießen.

Die Volatilität ist deswegen in meinen Augen nicht mit Risiko gleichzusetzen, sondern eine Folge des Risikoempfindens bzw. der Angst der Marktteilnehmer.

Die Börse reagiert gerade mal zu zehn Prozent auf Fakten. Alles andere ist Psychologie.

— André Kostolany

Kannst du dich davon lösen? Ich hoffe ja, weil dann wirst du in der Regel zur Gewinnerseite gehören. Nichtstun bzw. das Gegenteil tun, ist der Schlüssel zum Erfolg.

Für Aktien gilt, warte einfach ab oder kaufe, wenn andere verkaufen. Stell nur sicher, dass das Unternehmen grundsolide wirtschaftet und in Zukunft weiter seine Dividenden zahlen und steigern kann.

Für Optionen gilt, nutze die Chance und verkaufe Optionen mit hohen Prämien. Du wirst allein schon durch den Rückgang der Volatilität, der irgendwann zwangsläufig einsetzt, Stichwort Mean Reversion Effect, einen guten Gewinn im Optionspreis erfahren.

Und das Fazit daraus?

Es war mir ein Bedürfnis, einmal meine Sicht der Dinge zum Thema Volatilität darzulegen. Nicht aus der rein finanzmathematischen Sicht, sondern eher der Logisch-Emotionalen Seite.

Ich liebe die Volatilität im traditionellen Sinne, wenn es um den Kurs eines Unternehmens geht. Somit bekomme ich kurzfristig die Gelegenheit, langfristig günstig einzusteigen und damit meinen zukünftigen Dividendenstrom nachhaltig zu steigern. Ich liebe sie auch, weil ich dann beim Optionshandel höhere Prämieneinnahmen generieren kann.

Aber ich hasse die Volatilität, wenn es um meine Dividendenzahlungen und Dividendensteigerungen geht. Meine Toleranzgrenze ist hier ziemlich genau 0%. Als Anleger muss ich mich darauf verlassen können, dass das Unternehmen nachhaltig und stetig an der Steigerung des Gewinnes und des frei verfügbaren Cashflows arbeitet und damit die Dividendenzahlungen sicherstellt.

Und wegen genau dieser ambivalenten Beziehung investiere ich mit meiner Strategie ausschliesslich in grundsolide, starke und ausgewachsene Unternehmen (Blue Chips). Diese beweisen nämlich bereits seit einiger Zeit, dass sie in der Lage sind, ständig steigende Dividenden zu zahlen.

Was ist eure Meinung? Liebt ihr die Volatilität oder hasst ihr sie?

Danke fürs Lesen und wenn dir der Artikel gefallen hat, hinterlasse mir doch bitte eine Nachricht und teile den Artikel mit deinen Freunden auf Facebook oder in deinem Lieblingsforum. Danke!

Joo Ingo…

Genau so sehe ich das auch ! Und mit „Slow and steady wins the race“ hast Du den Satz der Woche gepostet !

Ich bin eh der Meinung, daß man mit slow-and-steady-Aktien, die im Bärenmarkt weniger verlieren als Hipp Aktien langfristig besser fährt (niedriges Beta, bessere Dividenden). Auch, wenn man im Bullenmarkt mit Tränen zu kämpfen hat wenn die „Hipp´s“ davon laufen…

Auch Währungseffekte sollten erwähnt werden.

Beispiel IBM: An der NYSE hat IBM in diesem Jahr von der Spitze ca 20 % nachgegeben (Buffett-Effekt ???). Bei IBM auf Euro Basis stehen aber 30 % Minus von der Spitze. Ich denke ein ganz normaler Vorgang, der immer wieder vorkommen wird.

Ich bin kein Buffett-Jünger, und ich würde IBM eher nachkaufen als verkaufen (natürlich erst, wenn der Boden gefunden ist) Schließlich stieg der Kurs bis zum Buffett Verkauf trotz vieler negativer Quartale. Sie investieren massiv in die Zukunft und kaufen immer noch Aktien zurück.

Guter Artikel !

Gruß

Heiko

Hi Heiko,

das mit dem Boden finden ist halt so eine Sache, wo ist der? Nicht nur jetzt bei IBM sondern allgemein in solchen Situationen.

Ich halte dann an meiner Strategie fest und schaue auf die Bewertung. Hat sich meine Einschätzung seit Kauf geändert? Was denke ich sind die Gründe, warum der Kurs nach unten geht? Ist die Dividende sicher? Welches Dividendenwachstum erwarte ich nach heutigen Stand?

Wenn ich diese Fragen noch genauso wie beim Kauf positiv beantworten kann, warum sollte ich dann eine Aktie, die ich bei 100,- EUR toll fand, jetzt bei z. b. 80,- EUR nicht mehr toll finden? Weil sie billiger ist? Blödsinn!

Also nutzt man solche Gelegenheiten zum Nachkauf. Und ja, idealerweise am Tiefpunkt. Aber das ist meiner Meinung nach eher ein Glücksspiel und niemand kann dies vorhersagen.

Deswegen auch das steady in der Aussage. Wenn du dies konsequent durchziehst, wird es im Schnitt positiv für dich ausgehen. Davon bin ich überzeugt.

Danke fürs Kommentieren!

CU Ingo.

Hi Ingo !

Natürlich hast Du recht mit der Vorgehensweise ! Wie Du sicher schon vermutest, lege ich bei der Anschaffung neben den Fundamentals auch Wert auf die Charts. Ich würde gerne mal ein Beispiel aufzeigen, wo ich aktuell eine Bodenbildung sehe:

Nämlich CVS Health.

Nach einer gut 25 %igen Korrektur gehts jetzt seit fast einem Jahr auf DOLLAR-BASIS seitwärts (mehrere Monate Seitwärtsbewegung sollte schon sein). Das ist grundsätzlich ein Zeichen, daß der Boden gefunden ist und jetzt auf Impulse gewartet wird. Der Markt will CVS nicht weiter nach unten drücken.

Wenn jetzt aber eine übergeordnete negative Stimmung aufkommt, hat man natürlich auch hier in die K….gegriffen. Aber das kann man nicht immer mit einbeziehen. Irgendwann ist ja auch mal genug analysiert…Ich machs auch nur bei der Anschaffung so.

Ansonsten mach ich es genau wie Du. Ich bin ja auf Deiner Seite unterwegs, weil wir ähnlich handeln. Eine einmal gewählte Strategie sollte man nicht verlassen und auch dann festhalten oder nachkaufen wenns mal nicht gut läuft oder die Charts angeschlagen sind; die Bewertung aber grundsätzlich stimmt.

Und logisch…Wer behauptet, er würde immer beim Tiefpunkt einsteigen, ist ein Lügner !!!

VG

Heiko

P.s. Wenn CVS jetzt ohne ersichtlichen Grund die Fahrt nach Süden wieder aufnimmt, darf natürlich über mich gegrinst werden…Ich bin aber jetzt da reingegangen. Charts sind ja auch nur gute Anhaltspunkte und keine Garantien.

Hi Heiko,

grundsätzlich nutze ich Charts ja auch, aber mehr um Trends zu erkennen und beim Optionshandel zu wissen, ob es eher wahrscheinlich ist, dass es rauf oder eher runter geht.

Dieses Wissen nutze ich dann, mehr unterbewusst, auch beim Aktienkauf für mein Dividendendepot.

Oh und CVS ist sicher kein schlechter Kauf. Folgende Unternehmen sind in den Top 5 auf meiner Watchlist für den nächsten Kauf:

– CVS

– CAH

– T

– WPC

Und Nummer 5 hab ich grad vergessen 🙂 …

CU Ingo.

Hi Ingo !

Gute Watchlist würde ich sagen. AT&T hab ich auch im Depot. Meine Hoffnung ist hier, daß -wenn die Übernahme von Time Warner endlich mal fix ist- die Dividendensteigerungen mal wieder höher als den Inflationsausgleich werden. Wenn man ehrlich ist, muß man schon eingestehen, daß T nicht mehr stark wächst. Aber sie kaufen sich jetzt halt Wachstum…Eine weitere starke Kennzahl ist das Beta von Minus 32 (Quelle: Finanzen.net). AT&T…Why not !

Cardinal Health konsolidiert noch und da warte ich noch bis die in ruhigeres Fahrwasser kommen. Aber definitiv ein starker Wert !

Tja und die Reits…Keine Ahnung… Carey läuft auf Dollar Basis seit 4 Jahren in einer breiten Range seitwärts. Diese Range könnte man hervorragend traden, aber wir sind ja keine Trader ! Ich weiß es nicht. Obwohl ich mir eine 1. Position Welltower ins Depot geholt habe, warte ich bei den Reits noch. Ob man da noch die 1. Zinserhöhung abwartet bis es in die ein- oder andere Richtung geht ??? Würde mich über Deine Meinung freuen.

Der stärkste Wert ist aber die Nummer 5 (den Du vergessen hast) Den kauf ich sofort !! (lach)

Gruß

Heiko