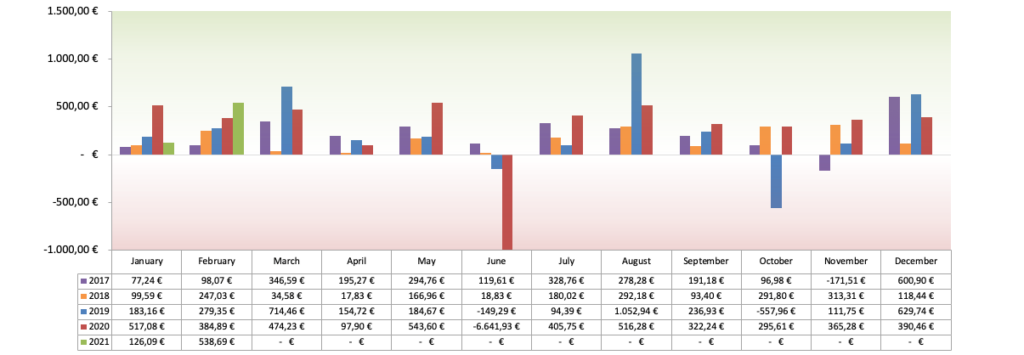

Nach der Monatsübersicht der Dividendeneinnahmen ist dies hier mein zweitliebster Artikel auf dem Blog, mein monatliches Einkommen durch den Optionshandel. Als Stillhalter, durch den gezielten Verkauf von Optionen, kann man sich ein regelmäßiges Einkommen an der Börse sichern.

An der Börse sind 2 mal 2 niemals 4, sondern 5 minus 1.

Man muss nur die Nerven haben, das minus 1 auszuhalten.

– André Kostolany –

Mein Einkommen durch den Optionshandel

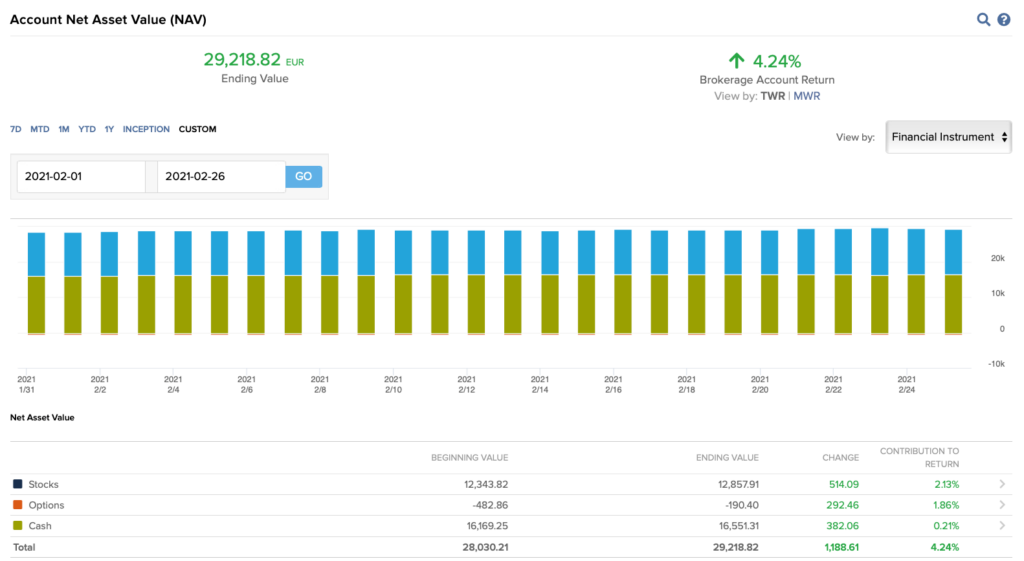

Prämieneinnahmen durch Optionen: 514,00 EUR

- Underlying :: Trade :: Closed :: Amount

- Coca-Cola Company, The :: KO 19FEB21 47.5 P :: 11.02.2021 :: 40,72 EUR

- Iron Mountain Inc. :: IRM 19MAR21 30.0 P :: 10.02.2021 :: 57,27 EUR

- Iron Mountain Inc. :: IRM 19MAR21 30.0 P :: 24.02.2021 :: 32,38 EUR

- Pepsico Inc. :: PEP 19FEB21 130.0 P :: 16.02.2021 :: 66,42 EUR

- Skechers U.S.A. Inc. :: SKX 19FEB21 30.0 P :: 09.02.2021 :: 36,63 EUR

- STORE Capital Corp. :: STOR 19FEB21 30.0 P :: 02.02.2021 :: 46,00 EUR

- STORE Capital Corp. :: STOR 19MAR21 30.0 P :: 24.02.2021 :: 28,27 EUR

- Tanger Factory Outlet Centers Inc. :: SKT 19FEB21 20.0 C :: 01.02.2021 :: 67,49 EUR

- Tanger Factory Outlet Centers Inc. :: SKT 19FEB21 20.0 C :: 04.02.2021 :: 99,82 EUR

- Unilever PLC ADR :: UL 19MAR21 52.5 P :: 23.02.2021 :: 39,01 EUR

Dividendenzahlung von eingebuchten Aktien: 24,69 EUR

- Tanger Factory Outlet Centers Inc. :: Dividends :: 12.02.2021 :: 24,69 EUR

Gewinn/Verlust durch Ausbuchen von Aktien: n/a

Daraus ergibt sich folgende Zusammenfassung:

Einnahmen im Februar 2020: 384,89 EUR

Einnahmen im Februar 2021: 538,69 EUR

Jahr-zu-Jahr Steigerung (YoY, Year over year): +40,0%

2021er Einnahmen bis jetzt (YTD, Year to date): 578,97 EUR (289,49 EUR/Monat)

Alle Einnahmen seit Beginn (All-time income): 5.527,30 EUR

Hinweis: Ich führe Aktienkäufe und Verkäufe in der Übersicht mit auf, wenn sie durch Ausübung gebucht wurden bzw. wenn ich eine Aktienposition später glatt stelle. Damit sollte das gesamte Einkommen durch den Optionshandel abgebildet sein.

Was waren die Erkenntnisse aus dem Februar?

Der Februar war ein überaus erfreulicher Monat für den Optionshandel. Die Quartalszahlen fanden ihren Abschluss und damit ging für einige Tage ein wenig Vola aus dem breiten Markt, bevor dann andere Events das Geschehen bestimmten.

So war es relativ einfach, die laufenden Optionen irgendwann mit gutem Gewinn vorzeitig zurückzukaufen, so wie ich es schon im letzten Update angekündigt hatte. Der Januar war ja nicht ganz so prall, aber beide Monate nun in Summe ergibt einen sauberen Schnitt deutlich über dem avisierten Ziel von min. 250 EUR respektive 1% pro Monat.

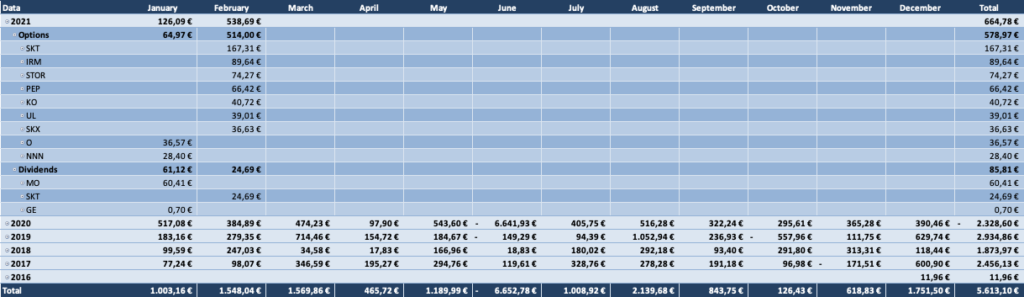

Dabei halfen diesmal auch ein paar sehr lukrative Covered Calls, was ja nicht selbstverständlich ist. Normalerweise bringen nämlich Cash Secured Puts die guten Prämien ein.

Aber da die Geschichte rund um Reddit, Gamestop und das Unterforum Wallstreetbets scheinbar noch nicht beendet ist, waren einige der am häufigsten leerverkauften Aktien wieder Ziel von Käufen, um einen sogenannten Short Squeeze auszulösen.

Und ich war mit meinen Anteilen von Tanger Factory Outlet Centers mitten drin, statt nur dabei. 😉

So ging es Ende Januar mit dem Kurs rapide von ca. 13 USD auf über 21 USD rauf, nur um dann Anfang Februar fast genauso schnell wieder unter die 14 USD abzusacken. Diese extrem hohe Vola sorgte natürlich für sehr schöne und sehr lukrative Prämien.

So konnte ich in nur wenigen Tagen mal nebenbei ca. 150 EUR mit 2 Calls verdienen. Sauber!

Solche Ereignisse gibt es natürlich nicht regelmäßig, aber wenn man aufmerksam am Markt sich umschaut, kann man übers Jahr immer mal von einer solchen Situation profitieren.

Anfang März, wo ich diesen Artikel gerade verfasse, wiederholt sich das Spielchen scheinbar erneut, wenn auch auf einem niedrigeren Niveau. Dazu aber erst im nächsten Update mehr.

Last but not least eine Frage, die mich regelmäßig erreicht: Warum kaufst du eigentlich keine Optionen?

An der Stelle muss ich natürlich pro forma auf mein kostenlos verfügbares Optionshandel ABC hinweisen, weil die Antwort natürlich auch darin zu finden ist.

Aber hier in aller Kürze und stark vereinfacht die Anwort.

Beim Kaufen von Optionen wettest du auf genau ein Ergebnis.

Kaufst du einen Call (Long Call), muss die Aktie steigen (über den Strike + Prämie), damit du einen Gewinn einfährst. Kaufst du einen Put (Long Put), muss die Aktie fallen (unter den Strike + Prämie), damit du einen Gewinn daraus ziehen kannst.

Du verdienst nur Geld, wenn dieses eine Ergebnis eintritt.

Bei den sogenannten Stillhaltergeschäften stehen deine Chancen besser!

Bei einem verkauften Call (Short Call) dagegen gewinnst du auch, wenn der Markt nur leicht steigt (bis zum Strike + Prämie), seitwärts läuft oder halt fällt. Und bei einem verkauften Put (Short Put) ist es dann wieder umgekehrt. Du gewinnst, wenn der Markt nur leicht fällt (bis zum Strike + Prämie), seitwärts läuft oder steigt.

Du gewinnst also als Stillhalter in mindestens 2 von 3 Szenarien und evtl. auch noch, wenn der Markt gegen dich läuft, aber dein Sicherheitspuffer (Delta zum Strike) groß genug war.

Dagegen gibt es beim Kaufen von Calls oder Puts nur genau ein Gewinnerszenario.

Stillhaltergeschäfte haben einen statistischen Vorteil und sind deswegen in der Regel lukrativer, als die Position des Käufers einzunehmen.

Soweit klar?

Natürlich kann es unter bestimmten Vorraussetzungen trotzdem Sinn machen, einen Call oder einen Put zu kaufen. Aber das ist dann eine ganz andere Geschichte und wäre einen separaten Artikel oder Diskussion in den Kommentaren wert, oder?

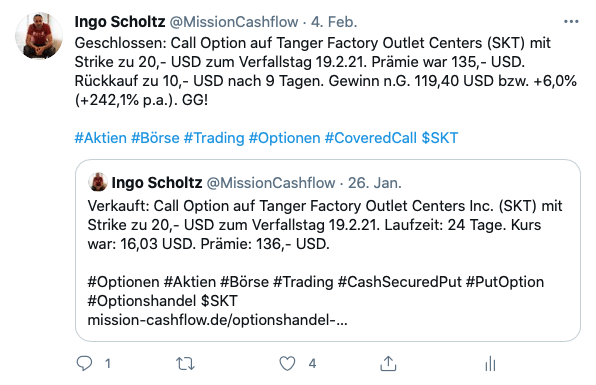

Meine Monatsperformance

Auch an den Performancezahlen sieht man schön, dass der Februar insgesamt ein sehr guter Monat war. Die eingebuchten Aktien über 2% rauf, die Optionen auch fast bei 2% und selbst der EUR/USD-Kurs war mal nicht im Roten. Läuft also!

Somit sieht das Jahr 2021 bisher sehr gut aus und wenn der März auch nur ansatzweise hält, was der Beginn des Monats aktuell verspricht, dann könnte ich vielleicht bereits jetzt die 30.000 EUR Marke im Optionskonto knacken und damit den Verlust, den ich letztes Jahr mit dem Wirecard-Scheiß fabriziert hatte, aufgeholt haben.

In weniger als 9 Monaten. Das wäre doch mal etwas, oder? 🙂

Wobei ich aber auch sagen muss, dass der Markt es einem die letzten Monate relativ einfach gemacht hat. Ein paar größere Schwankungen sorgten für eine gute Vola, aber im Grunde ging es in der Breite nach oben.

Da ist das Verkaufen von Puts fast schon ein Selbstläufer.

Wichtig wie immer, schreibe deine Puts nicht auf Müllaktien oder Aktien, deren Kurse nur durch Phantasie genährt wird. Dann klappt’s auch mit den Prämien.

Das Risiko liegt weniger in der Option selbst, als in der Qualität des Underlyings!

Aktive Optionen und passive Dividenden kombiniert?

Mein aktives Einkommen durch den Optionshandel von 538,69 EUR wird sehr schön mit dem passiven Einkommen durch Dividenden von 229,00 EUR komplementiert. Zusammen ergibt dies einen Cash Flow von 767,69 EUR im aktuellen Monat. Nicht schlecht, oder?

Wiederholen wir mit diesem Zusatzeinkommen doch einfach mal meine Fun Facts Rechnung. 🙂

Also zum Schluss noch ein paar Fun Facts.

Investieren muss Spaß machen, Stichwort Motivation.

Und man sollte Ziele haben, zum Beispiel die Finanzielle Unabhängigkeit durch passives Einkommen als großes übergeordnetes Ziel. Warum nicht beides verbinden?

Ich mache dazu folgendes, ich rechne mir just for fun aus, wie viel Zeit mir meine Dividenden bereits erkauft haben. Dazu nehme ich einen fiktiven Stundenlohn von 12,50 EUR an.

- Stundenlohn :: 12,50 EUR

- Optionen/Dividenden pro Monat :: 767,69 EUR

- Stunden weniger zu arbeiten :: 61,4 Std.

Sprich im aktuellen Monat hätte ich über 60 Stunden bzw. fast 8 volle Tage daheim bleiben können und diese wären bereits durch mein aktives/passives Einkommen mit Optionen/Dividenden finanziert. Na, wie klingen 8 Tage zusätzlicher Urlaub jeden Monat for free & forever für euch?

Das sind aufs Jahr gesehen über 90 Tage, also fast 4,5 Monate Sonderurlaub. Ein Leben lang! Und du musst dafür nie wieder irgendeinen Chef um Erlaubnis fragen oder vorher Überstunden schieben. Großartig!

Just do it!

Ein Arbeitsmonat hat durchschnittlich 21,6 Tage bzw. 173,3 Stunden. Vor diesem Hintergrund kann man auch sagen, ich habe bereits 35,4% auf dem Weg zur Finanziellen Unabhängigkeit zurückgelegt!

Zahlen, Daten, Fakten

Die gesamte Ladung an Zahlen, Daten und Fakten gibt es wie üblich in der Übersicht vom Optionsdepot und folge mir auch auf Twitter, damit du keinen neuen Artikel mehr verpasst und sieh alle meine Trades (Kaufen, Verkaufen, Zurückkaufen, Rollen oder Schließen) an dem Tag bzw. Folgetag, wo ich diese tätige.

Wenn du nun Interesse daran gefunden hast und wissen möchtest, wie das mit den Optionshandel so funktioniert, dann lies dir mein kostenlos verfügbares Optionshandel ABC durch:

- Teil 1: Grundlagen vor dem Start

- Teil 2: Was sind Stillhaltergeschäfte?

- Teil 3: Der Cash Secured Put

- Teil 4: Der Covered Call

- Teil 5: Das Rollen von Optionen

- Teil 6: Optionshandel oder Dividendenstrategie?

- Teil 7: Der beste Broker für den Optionshandel

- Teil 8: Optionen schreiben in der Praxis

Starte in nur wenigen Tagen mit deinem ersten Trade und kassiere die erste Prämie!

Du kannst es aber auch gern erst einmal mit Spielgeld in einem kostenlosen Demokonto ausprobieren. Dafür empfehle ich dir Captrader*.

Und wenn du dich dann fragst, wo man, wenn man bereit dafür ist, am günstigsten Optionen handeln kann, dann lies unbedingt den Artikel Der beste Broker für den Optionshandel. Dort findest du alle notwendigen Infos, um eine gute Entscheidung treffen zu können.

Wie lief es bei euch so?

Für alle die schon mit dem Optionshandel begonnen haben bzw. schon länger dabei sind, wie waren eure Ergebnisse diesen Monat? Was war euer bester und was evtl. euer schlechtester Trade?

Ich würde gern davon in den Kommentaren lesen!

Danke fürs Lesen und wenn dir der Artikel gefallen hat, hinterlasse mir einen Kommentar und teile ihn mit deinen Freunden auf Social Media oder in deinem Lieblingsforum. Das würde mir sehr viel bedeuten. Vielen Dank!

Hallo Ingo,

gratuliere zum Februarergebnis.

Optionshandel braucht manchmal Geduld habe ich gelernt. Der Januar war bis fast zum Ende ruhig.

Kaum offene Positionen geschlossen. Aber dann die Vola Ende Januar genutzt, um Positionen zu öffnen und dann im Februar die Ernte eingefahren. Sauber.

Mit sind auch drei gute Put-Deals gelungen. Eine am vorletzten Tag mit mittlerem Gewinn gerollt, da mir zu nah an der Basis und jetzt im März läuft sie aus. Eine Andienung von E.ON bekommen. Da gibt es einen deutlichen Unterschied zwischen Call und Put-Prämien.

Danke Dir an dieser Stelle auch einmal, dass Du mir den Optionshandel mit dem Blog schmackhaft gemacht hast.

Viele Grüße,

Torsten

Hi Torsten!

Danke fürs Vorbeischauen.

Ja dieses Muster habe ich schon öfters beobachtet. Da geht einen Monat nicht so viel, weil vielleicht die Vola unten ist oder es andere Gründe gibt. Dafür ist dann der Folgemonat wieder ordentlich dabei.

In Summe passt es ja. 🙂

CU Ingo.

Hallo Ingo,

vielen Dank für die Übersicht und Erklärungen. Sehr gut und einleuchtend beschrieben!

Liebe Grüße

Clemens (soviel Höflichkeit muss sein :.-)

Hi Clemens!

Danke für deinen Kommentar und Willkommen auf dem Blog. 🙂

CU Ingo.

Hallo Ingo… ich mache sowas mit Discountzertifikaten. Da können auch schöne Renditen winken. Ist das mit Optionen lukrativer bzw sichererer? Bei den Discountzertifikaten ist ja immer noch das Emitentenrisiko zu beachten, ist das bei Optionen auch so.. denke eher nicht da es direkt abgewickelt wird, oder ? Grüße, LoBi

Hi LoBi!

Danke für deine Frage und Willkommen auf dem Blog.

Meiner Meinung nach ja, es ist sicherer. Allein schon, weil du wie selbst bereits gesagt kein Emittentenrisiko hast bei Optionen und außerdem besteht bei Stillhaltergeschäften, die nur mit echten Optionen möglich sind, ein systematischer Vorteil.

Am besten dazu mal mein Optionshandel ABC hier auf dem Blog lesen zum Thema Stillhaltergeschäfte.

Dann sollte vieles klarer werden. 😉

CU Ingo.

Hallo LoBi,

ich möchte zur Veranschaulichung ergänzen, dass wirtschaftlich gesehen ein Discountzertifkat ein Cash Secured Put ist, der in einem Wertpapier verbrieft ist und bei Aktien als Underlying meistens eine Aktie umfasst.

Der Emittent will an der Verbriefung etwas verdienen, so dass das direkte Geschäft besser sein sollte. Außerdem kann deine Cashsicherheit der Einlagensicherung unterliegen und Du hast unmittelbaren Marktzugang über den Broker zur Optionsbörse.

Ein Zertifikat kann m.E. allenfalls dann eine Alternative sein, wenn Du nicht provisionsgünstig z.B. über Banx/IB Optionen handeln kannst und/oder der Preis für 100 Aktien nicht leistbar vermögensmäßig ist.

VG,

Torsten

Hallo Ingo, Hallo Thorsten… danke für die Info. Ja..das wußte ich das das ähnlich wie Cash secured puts läuft. Da bin ich ein Fan davon,vor allem wenn die Indices so hoch stehen wie aktuell. Sonst tendiere ich eher zur direkten Aktienanlage. Die Provisions-Preise von Broker ( z. Bsp. IB…etc ) für Otionen kenne ich nicht, für ein Discountzerti in Stuttgart sind etwa 15 – 20 Euro gleich drin über meinen Broker ( Consors ). Da nehme ich dann länger laufende Zertifikate damit Kosten und „Bonus“ im Einklang stehen oder wenn aktuelle ermässigte Emittentenangebote sind ( z. Bsp. 4,90 Euro Aktionen ). Einen Nachteil sehe ich halt wenn über 100 Aktien über Optionen gehandelt werden wenn es sich um Werte im 4-stelligen Euro-Bereich handelt wie etwa Alphabet oder Amazon. Aber immer wieder schön auf dieser Seite informationen zu erhalten. Prima.. weiter so… Grüße und schönes Wochenende, LoBi

Hallo LoBi,

ich will es nochmal zahlenmäßig herausarbeiten.

CSP auf Infineon zum 21.5.21 mit Basis.

Zertifikat DFU2BD: Briefschlusskurs: 29,24 € mit gebührenfreiem Handel. Kosten für 100 Stück: 2.924 €

Option an der DTE: Schlußkurs 0,88 € (erhaltene Prämie). Banxprovision bei Eröffnung über Ingos Code: 1,80 €. Barsicherheit: 3.000 €. Kosten pro Optionskontrakt: 2.913,80 € bei 100 % Besicherung.

Daraus folgt, dass mich die Verbriefung trotz gebührenfreiem Kauf insgesamt rund 10 € (0,33 %) kostet.

Ich denke, dass verdeutlicht es nochmal anschaulich, dass Optionen kostenmäßig vorteilhafter sind. Abgesehen von weiteren Nachteilen des Zertifikats.

VG und ein schönes WE,

Torsten

Hi LoBi!

Für die Gebühren beim Optionshandel gibt es ein Angebot bei Banx mit meinem GS-Code. Insgesamt sind Optionen sehr günstig, wenn man den richtigen Broker nutzt.

Und ja, du musst bei Optionen immer im 100er Slot handeln. Je nach Kapital grenzt das natürlich die Möglichkeiten für den ein oder anderen sehr ein und macht es nicht attraktiv. Das muss jeder für sich selbst bewerten.

CU Ingo.