Dies ist mein Lieblingsartikel auf dem Blog, mein monatliches passives Einkommen mit Dividenden. Es gibt halt nichts besseres, als seinen Cash Flow durch Dividenden zu betrachten und im Jahr-zu-Jahr Vergleich wachsen zu sehen. Und man muss nichts weiter dafür tun, als früh aufzuwachen und die Dividenden einzusammeln.

Inhaltsverzeichnis

- Einleitung

- Meine Dividendeneinnahmen

- Gedanken zum vergangenen Monat

- Der Dividendenbooster

- Zukäufe und Zielsetzung 2022

- Das Depot im Monatsvergleich

- Der Weg zur finanziellen Unabhängigkeit

- Fazit

Das Geld kommt von allein zu dir!

Nun gut, ganz allein nicht. Du musst dich immerhin anfangs für ein solides Unternehmen entscheiden und dann dein Kapital investieren. Mein jetziges Ich ist dem 2014er Ich sehr dankbar, dass es sich damals dafür entschieden hat, diesen Weg zu gehen und konsequent über den Zeitraum der letzten Jahre Dividendenaktien zu kaufen.

Wege entstehen dadurch, dass man sie geht.

– Franz Kafka –

Jede Reise beginnt mit dem ersten Schritt, dem ersten Kauf. Und dann dem zweiten Kauf, dann dem dritten Kauf … und du hältst an deiner Strategie fest, um dann Monat für Monat deine immer weiter wachsenden Dividenden zu kassieren.

Nichts ist angenehmer, als am Morgen aufzuwachen und mehr Geld auf dem Konto zu haben, als noch am Abend zuvor. Einfach Leben und Spaß haben!

Bist du dabei?

Ein weiterer Monat, ein weiterer Schritt in Richtung finanzielle Freiheit!

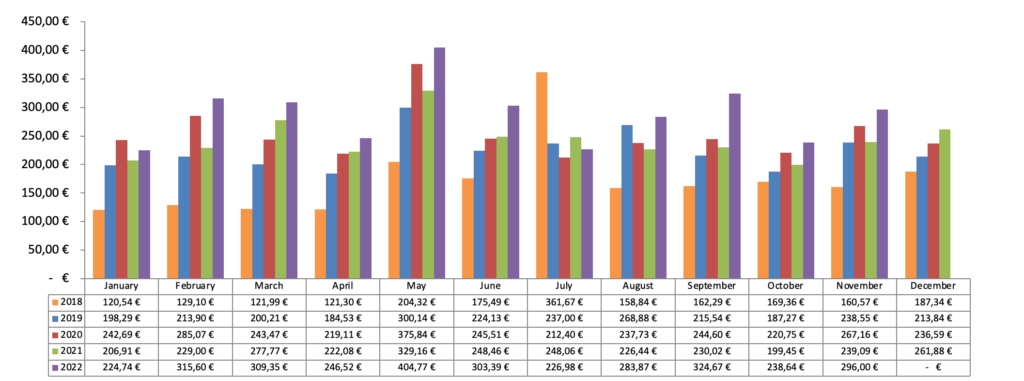

Dividendeneinnahmen im November 2022: 296,00 EUR

Folgende 13 Unternehmen lieferten pünktlich ab:

- Omega Healthcare Invest. Inc. :: 63,05 EUR

- AbbVie Inc. :: 34,19 EUR

- British American Tobacco PLC :: 32,03 EUR

- Apple Inc. :: 30,91 EUR

- Starbucks Corp. :: 26,51 EUR

- AT&T Inc. :: 24,87 EUR

- National Retail Properties Inc. :: 23,53 EUR

- Texas Instruments Inc. :: 14,15 EUR

- Realty Income Corp. :: 12,88 EUR

- Procter & Gamble Company :: 12,26 EUR

- Verizon Communications Inc. :: 10,74 EUR

- Main Street Capital Corp. :: 6,90 EUR

- Mastercard Inc. :: 3,98 EUR

Einnahmen im November 2021: 239,09 EUR

Einnahmen im November 2022: 296,00 EUR

Jahr-zu-Jahr Steigerung (YoY, Year over year): +23,8%

2022er Dividenden bis jetzt (YTD, Year to date): 3.174,53 EUR (288,59 EUR/Monat)

Alle Dividenden seit Beginn (All-time income): 18.532,78 EUR

Gedanken zum vergangenen Monat

Wieder ist ein Monat rum und weiterhin wird nicht klar, ob wir nun gerade das Ende des Bärenmarktes durchmachen oder ob es sich nur um eine Erholungsrally im weiter bestehenden Abwärtstrend handelt.

Im November konnte sich der S&P500 mit einer Aufholjagd am letzten Tag mit gerade noch +0,4% ins Ziel retten. Der Nasdaq schloss witzigerweise mit genau dem gleichen Ergebnis. Ebenfalls +0,4%.

Besonders im Nasdaq gab es ein regelrechtes Kursfeuerwerk am letzten Tag des Monats. Tagesgewinne von über 6% bei Microsoft oder fast 5% bei Apple sieht man auch nicht alle Tage, oder?

Das bezeugt aber auch mal wieder eine alte Börsenweisheit: Wer die Aktien nicht hat, wenn sie fallen, der hat sie auch nicht, wenn sie steigen. Der gute alte Kostolany. Also immer schön investiert bleiben!

Wer die Aktien nicht hat, wenn sie fallen,

der hat sie auch nicht, wenn sie steigen.

– André Kostolany –

Bei den Dividendeneinnahmen geht es beständiger zu. Deswegen mag ich Dividenden auch so.

Im Vergleich zum Vorjahr konnte ich im November +23,8% mehr Dividenden vereinnahmen. Dabei habe ich auch die Marke von 3.000 EUR überschritten und liege mit genau 3.174,53 EUR schon fast auf Ziel für 2022. 3.300 EUR an Dividenden möchte ich erhalten. Das sollte mit dem noch offenen Dezember locker zu erfüllen sein.

Nächstes Jahr wird das Ziel dann 3.600 EUR werden, was genau 300 EUR im Monat entspricht. Ein schönes Ziel wie ich finde und ein weiterer Meilenstein auf dem Weg zur finanziellen Unabhängkeit.

Natürlich hat in 2022 ein Faktor maßgeblich zu den überdurchschnittlichen Steigerungen beigetragen. Der starke US-Dollar sorgte dafür, dass meine in USD ausgeschütteten Dividenden dann umgerechnet in EUR mehr Wert waren. So erhiehlt ich mehr EUR aufs Konto, als noch vor einem Jahr zur gleichen Zeit, aber mit einem schwächeren US-Dollar.

Dieser Fakt ist eine der Unsicherheiten beim Investieren, wenn der Fokus mehrheitlich auf US-Aktien liegt. Ist der US-Dollar stark, bekommst du mehr Dividende in EUR, aber beim Aktienkauf erhälst du weniger Aktien für deine Euro.

Andersherum funktioniert es natürlich genauso. Ist der US-Dollar schwach, dann kannst du mit dem gleichen Eurobetrag mehr US-Aktien kaufen, bekommst jedoch weniger Dividenden in EUR ausgeschüttet nach der Umrechnung.

Im Extremfall kann es dumm laufen, jedoch würde ich mir darüber nicht soviele Gedanken machen. Auf längere Sicht gleichen sich solche Währungsschwankungen über die Jahre immer wieder aus. Mal gewinnt man, mal verliert man.

Wenn man kontinuierlich über viele Jahre investiert, dann wird es kein Problem sein.

Außerdem gilt für all die, die noch durch ihren Job im Euroland ihr Geld verdienen, dass man dadurch automatisch eine Art Hedge (Absicherung) hat, denn ist der Euro stark, kann man mit seinem erarbeiteten Geld mehr machen. Ist der Euro schwach, bringt das in US-Dollar notierte Depot mehr an Ertrag.

Ich finde das eine super Kombination. Allein aus diesem Grund finde ich es ratsam, beim Investieren mehrheitlich auf nicht-EUR notierte Anlagen zu schauen.

Denn wer legt schon gern alle Eier in einen Korb? 😉

Der Dividendenbooster

Im November waren wohl schon Weihnachstferien angesagt, denn der Dividendenbooster stotterte ganz kurz vorm Absaufen nur noch vor sich hin.

Insgesamt haben 2 meiner Unternehmen die Dividende erhöht:

- Main Street Capital Corp. (MAIN) um +2,3% (von 0,22 auf 0,225 USD)

- Nike Inc. (NKE) um +11,5% (von 0,305 auf 0,34 USD)

Die zweistellige Steigerung von Nike hat mich sehr gefreut, denn zuletzt lief es ja in China nicht mehr ganz so rund und es stand die Befürchtung im Raum, dass das Management auf Nummer sicher gehen und das Geld im Unternehmen behalten will.

Jetzt gab es aber durch diese Steigerung in meinen Augen ein klares Bekenntnis zur Dividende. Sehr gut!

Sehr gut war auch, dass neben einer Erhöhung der regulären Dividende bei Main Street Capital auch wieder eine Sonderdividende fürs Q4 verkündet wurde.

Erneut werden zusätzliche 0,10 USD/Aktie Ende Dezember ausgeschüttet.

Ich liebe Sonderdividenden und ich wünschte, mehr Unternehmen würden auf diese Form der „Belohnung“ ihrer Anteilseigener zurückgreifen.

Kennt ihr Unternehmen, die regelmäßig Sonderdividenden ausschütten? Wenn ja, schreibt sie mal in die Kommentare. Einzige Bedingung, das Unternehmen sollte Cash Flow positiv arbeiten und die reguläre Dividende muss konstant sein oder regelmäßig steigen. Danke!

Für 2022 steht bei mir nur noch Broadcom als offen in der Liste. Wäre schön, wenn es da im letzten Monat des Jahres direkt für die Dezemberausschüttung noch eine nette Überraschung geben würde. Ich tippe auf +5% unter den gegebenen Umständen.

In 2022 leer ausgehen werde ich dagegen bei Omega Healthcare Investors (aufgrund der Probleme okay, sehr gut, dass die Dividende konstant gehalten wurde), Unilever (die hätten wenigsten den obligatorischen 1 Cent drauflegen können) und Iron Mountain (gleich wie bei Unilever, 1 symbolischer Cent wäre gut gewesen). Wie schaut es da bei euch aus?

Nun bin ich gespannt auf den Dezember, denn normalerweise verkünden da bereits eine ganze Reihe an Unternehmen ihre Dividendensteigerungen fürs neue Jahr. Hoffen wir mal auf einen guten Start in 2023 und nehmen wir erneut das Ziel von +7% Dividendenwachstum in Angriff, oder?

In 2022 stehe ich da übrigens aktuell bei +5,3%, wenn ich AT&T ignoriere. Aber durch deren Dividendenkürzung, sackt das organische Dividendenwachstum in meinem Depot auf nur noch +1,9% zusammen. Argh!

In absoluten Werten heißt das, ich bekomme in 2023 (gleicher EUR/USD-Kurs vorrausgesetzt) ca. 100 EUR mehr an Dividende als noch in 2022, ohne dass ich einen Cent eigenes frisches Kapital hinzugeben musste.

Der Schneeball wächst also immer weiter, wenn auch in diesem Jahr durch den Rückschlag bei AT&T etwas langsamer als gewohnt. 😉

Zukäufe und Zielsetzung 2022

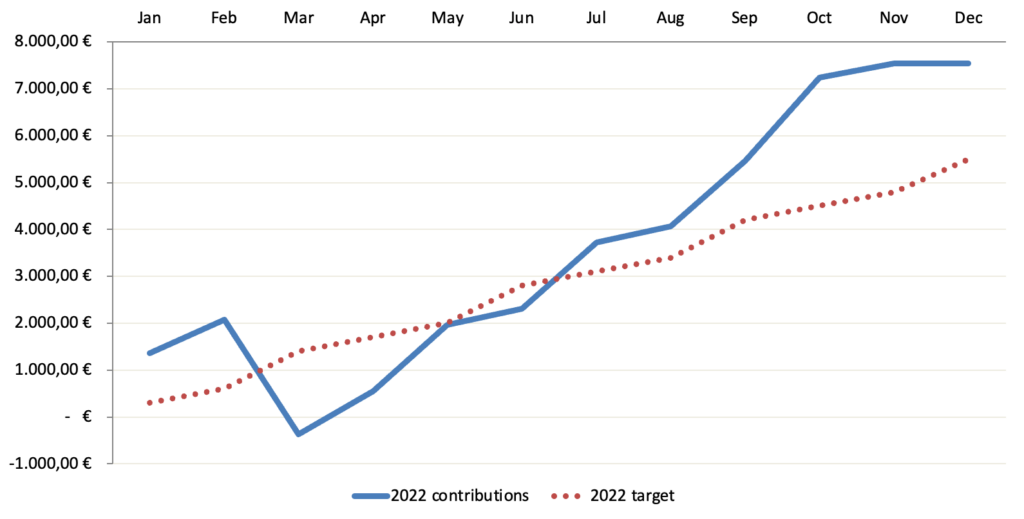

Im Jahr 2022 möchte ich insgesamt 5.500 EUR in mein Dividendenaktiendepot investieren.

Dazu laufen Monat für Monat Aktiensparpläne. Aktuell bespare ich auf diese bequeme Art und Weise Realty Income, Coca-Cola, Illinois Tool Works, PepsiCo, Procter & Gamble und Unilever mit insgesamt 300 EUR/Monat.

Durch diese Sparpläne und die bisher in 2022 getätigten Einzelkäufe inklusive der großen Aktion Cash Flow Optimierung letzten Monat, habe ich bereits über 7.000 EUR investiert. Ich liege also meilenweit vor meinem Ziel und bin selbst etwas überrascht, wie einfach es dieses Jahr von der Hand ging.

Mal schauen, ob es im Dezember neben den Sparplänen noch zu einem Spontankauf kommt (geplant ist nichts) oder solche Aktivitäten ins nächste Jahr verschoben werden.

Denn auch in 2023 wird weiter fleißig gespart und das Depot ausgebaut. Das ist sicher!

Käufe/Neuzugänge im November 2022: 299,75 EUR

- Coca-Cola Company :: 49,99 EUR

- Illinois Tool Works Inc. :: 49,99 EUR

- PepsiCo Inc. :: 49,84 EUR

- Procter & Gamble Company :: 49,94 EUR

- Realty Income Corp. :: 49,99 EUR

- Unilever PLC :: 50,00 EUR

Verkäufe/Abgänge im November 2022: n/a

Zukünftige Dividende durch Zukäufe (abzgl. Verkäufe): +9,04 EUR (bei EUR/USD von 1,032)

Das Depot im Monatsvergleich

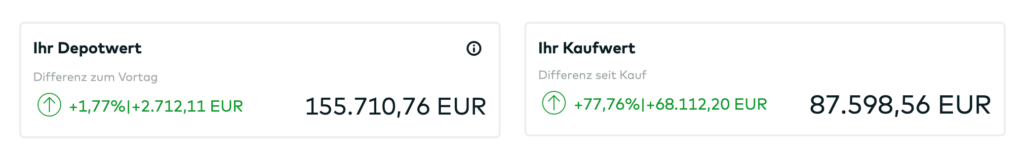

Mein Dividendenaktiendepot hatte am Ende des Monats einen Wert von 155.710,76 EUR. Das ist ein Buchgewinn von 764,01 EUR bzw. +0,5% gegenüber dem Vormonat von 154.946,75 EUR.

Das Depot markiert damit das 2. Mal in Folge ein neues All-Time-High! 🙂

Es befinden sich aktuell 44 verschiedene Unternehmen im Depot. Das ist die gleiche Anzahl an Positionen wie im Vormonat.

Die Dividendeneinnahmen über die nächsten 12 Monate werden voraussichtlich 3.893,33 EUR betragen. Das ist ein Rückgang um -121,14 EUR bzw. -3,0% im Vergleich zum letzten Monat von 4.014,47 EUR.

Anmerkung: Der Dollarkurs wirkt maßgeblich auf die Ausschüttungen ein, den einen Monat positiv und den anderen dann wieder negativ. Ohne Währungsschwankungen würden die Dividenden durch Zukäufe im November um ca. 9 EUR zunehmen.

Der Weg zur finanziellen Unabhängigkeit

Investieren muss Spaß machen, Stichwort Motivation.

Und man sollte Ziele haben, zum Beispiel die Finanzielle Freiheit durch passives Einkommen als großes übergeordnetes Ziel. Warum nicht beides verbinden?

Ich mache dazu folgendes. Ich rechne mir Just For Fun aus, wie viel Zeit mir meine Dividenden bereits erkauft haben. Dazu nehme ich einen fiktiven Stundenlohn von 12,50 EUR an.

- Stundenlohn :: 12,50 EUR

- Dividenden pro Monat :: 296,00 EUR

- Stunden weniger zu arbeiten :: 23,7 Std.

Sprich im aktuellen Monat hätte ich fast 24 Stunden bzw. genau 3 Tage daheim bleiben können und diese wären bereits durch mein passives Einkommen mit Dividenden finanziert. Na, wie klingen 3 volle Tage zusätzlicher Urlaub jeden Monat for free & forever für dich?

Das sind aufs Jahr gesehen genau 35,5 Tage und somit etwas über 7 Wochen Sonderurlaub. Ein Leben lang!

Und du musst dafür nie wieder irgendeinen Chef um Erlaubnis fragen oder vorher Überstunden schieben. Großartig!

Vergiss alle Gründe, warum es nicht funktionieren kann.

Glaube an den einen Grund, warum es funktionieren wird.

Ein Arbeitsmonat hat durchschnittlich 21,6 Tage bzw. 173,3 Stunden. Vor diesem Hintergrund kann man auch sagen, ich habe bereits 13,7% auf dem Weg zur Finanziellen Unabhängigkeit zurückgelegt!

Wie weit bist du auf deinem Weg schon vorangekommen?

Das war es bereits schon wieder für diesen Monat.

Ich bin zufrieden, habe 296,00 EUR mehr auf dem Konto und kann mich damit beschäftigen, wie ich diese reinvestiere, um für die Zukunft weiteres passives Einkommen mit Dividenden oder semi-passives Einkommen durch den Verkauf von Optionen zu verdienen.

Life is good! Wie lief dein Monat so?

Last but not least, folge mir auch auf Twitter, damit du keinen neuen Artikel mehr verpasst und vergiss auch nicht in die Depotübersicht zu schauen. Ich habe alle Charts und Statistiken aktualisiert für dich zum Nachlesen.

Danke fürs Lesen und wenn dir der Artikel gefallen hat, hinterlasse mir einen Kommentar und teile ihn mit deinen Freunden auf Social Media oder in deinem Lieblingsforum. Das würde mir sehr viel bedeuten. Vielen Dank!

Hallo Ingo,

Glückwunsch zu deinen Einnahmen und der Steigerung.

Interessant finde ich deine Gedanken zur Absicherung, wenn man in € Geld verdient und in $—Aktien investiert. Das gibt mir aktuell ein noch besseres Gefühl.

Ich glaube übrigens noch nicht an eine nachhaltige Erholung, da die Probleme, die zu dem Bärenmarkt geführt haben, nicht gelöst sind. Aus meiner Sicht ist es eine Jahresendrallye ohne Nachhaltigkeit.

Wie schätzt du eigentlich die €/$-Entwicklung in 2023 ein? Es wurde ja vor diesem Jahr erwartet, dass der € die nächsten Jahre deutlich werthaltiger im Vergleich zum $ wird, was ich schon damals nicht verstanden habe. Die EU hat nun mal massiv verschuldete Länder – alle in Fremdwährungen!

Mein November war ganz in Ordnung. Ich war zwar für den Monat knapp unter meinem Monatsziel, habe mein Jahresziel jedoch schon erreicht. Natürlich liegt das auch an dem starken Dollar.

Dir weiterhin viel Erfolg beim Investieren

&

Viele Grüße,

MrTott

Hi Chris!

Danke fürs Vorbeischauen.

Ja ich tendiere auch eher dazu, dass 2023 noch recht schwierig wird und mich würde ein weiteres Jahr mit sinkenden Kursen nicht wundern.

Aber da ich keine Glaskugel habe, kann es natürlich auch komplett anders kommen und vielleicht fängt die FED ja wieder mit Geld drucken an. Wer weiß.

Jahresziel erreicht? Stark! So kann es in 2023 dann gern weitergehen, oder?

Grüße aus Trincomalee.

CU Ingo.

Hi Ingo,

danke für deinen Kommentar und die Blumen 😉

Für mich ist ein weiteres Jahr mit sinkenden Kursen sogar gut, da ich noch weiter investieren möchte. Vor ca. 1 Jahr war das Stock Picking schon schwierig, da viele Kurse heißgelaufen waren. Nun nähern wir uns wieder vermehrt fairen bis günstigen Bewertungen an. Damit legt man die Grundlage für ein langfristiges, organisches Wachstum. Da bist du auf jeden Fall ein Vorbild für mich.

Viel Spaß in Sri Lanka – oder wo auch immer du nun schon wieder bist.

Viele Grüße,

MrTott (Chris)

Hallo Ingo,

läuft würde ich sagen

Welche Firmen noch Sonderdividenden ausschütten? – Einfach in die BDC Nachbarschaft von MAIN schauen.

Dieses Jahr schütten ARES und HTGC unglaubliche Sonderdividenden aus.

Viele Grüße,

~ Markus

Hi Markus!

Danke fürs Vorbeischauen.

Bei BDCs reicht mir eigentlich meine MAIN. Finde die Branche schwierig und für mein doch recht konservatives Depot zu risikoreich.

Aber Danke für den Tipp. Ich schau mir die Beiden mal an. 🙂

Grüße aus Trincomalee.

CU Ingo.

Hallo Ingo,

auch von mir Glückwunsch zu Deinen Einnahmen. Der Schnellball rollt und die Währungsschwankungen können wir Kleinanleger leider nicht beeinflussen, schauen wir Mal wie sich der Wechselkurs USD zu EUR in 2023 entwickelt.

Als BDC und Monatszähler habe ich u.a aus der Gladstone Familie Gladstone Investment im Depot, welche regelmäßig auch Sonderdividenden ausschütten.

Allen einen wunderbaren 2. Advent

und viele Grüße Jörg

Hi Jörg!

Danke fürs Vorbeischauen.

Ja der Schneeball rollt und die Währungsschwankungen haben sich über die Jahre immer wieder mal ausgeglichen. Hoffen wir einfach, dass es da keine neuen Dynamiken gibt (Geopolitisch vielleicht oder der Zusammenbruch einer Währung), die dieses ungeschriebene Gesetz in Zukunft kippen könnten.

Grüße aus Trincomalee.

CU Ingo.

Hallo Ingo,

Schöne Entwicklung deines Depots und deiner Einnahmen.

AT &T wird in Zukunft hoffentlich wieder mehr Dividende zahlen, ich drücke hier uns beiden die Daumen.

In meinem Depot liegen auch Hercules Capital Aktien welche seit zwölf Jahren beständig Dividende zahlen und ebenfalls eine ansehnliche Sonderdividende zahlen.

Auch von mir einen schönen 2. Advent!

Hi Andreas!

Danke fürs Vorbeischauen und Willkommen auf dem Blog.

AT&T muss erstmal von den Schulden runter. Das wird sicher 3-4 Jahre dauern, wenn sie konsequent sind. Solange erwarte ich entweder keine Steigerungen oder nur homöopathisch. 😀

Hercules Capital schau ich mir an. Danke!

Grüße aus Trincomalee.

CU Ingo.

Moin Ingo,

Glückwunsch zum tollen Ergebnis.

Wir haben mit Old Republic International, Rio Tinto und Ares Capital zumindest 3 Titel im Depot, die regelmäßig Sonderdividenden zahlen.

Grüße

Sebastian

Hi Sebastian!

Danke fürs Vorbeischauen und Willkommen auf dem Blog.

Deine Tipps schau ich mir an, wobei Rio Tinto rausfällt, weil ich solche reinen Rohstoffunternehmen nicht im Depot haben möchte. Sind mir einfach zu zyklisch.

Grüße aus Trincomalee.

CU Ingo.

Hallo Ingo,

bin schon seit längerem sehr interessierter Mitleser….auch vom Reiseblog. War im September übrigens ebenfalls mit Rucksack in Albanien unterwegs.

Nun zur Sache

Mir würde ,wie dem Vorschreiber, zuerst Old Republic International einfallen. Ist ein Dividendenaristrokat mit teilweise sehr üppigen zusätzlichen Sonderdividenden.

Schau dir einfach mal die Dividendenhistorie an.

Beste Grüsse und weiterhin viel Spass beim Reisen und Investieren!

Armin

Hi Armin!

Danke fürs Vorbeischauen und Willkommen auf dem Blog. Auf beiden Blogs. 😀

Albanien hat mir sehr gut gefallen. War positiv überrascht. Tolles Land, tolle Menschen!

Old Republic schau ich mir an. Danke!

Grüße aus Trincomalee.

CU Ingo.

Hallo Ingo,

bezüglich Iron Mountain würde mich deine Meinung mal interessieren.

An sich ist keine Dividendensteigerung vorhanden, allerdings macht die Firma ja auch eine Digitalisierung durch und es macht ja Sinn, dann das Geld da rein zu stecken.

Für einen REIT untypisch, hat sich der Kurs allerdings seit Corona relativ gut entwickelt.

Wenn ich deine Kaufartikel richtig deute, ist bei dir der Titel bereits mit mehr als 100% Performance im Depot.

Würdest du da bei einem REIT und steigenden Zinsen mal generell über einen Teilverkauf, um die Gewinne abzusichern, nachdenken?

Viele Grüße

Robert

Hi Robert!

Danke fürs Vorbeischauen.

Ja bei Iron Mountain bin ich über 100% im Plus, mit Dividenden sogar deutlich darüber hinaus. Aber ich denke nicht daran zu verkaufen, denn aktuell finde ich die Bewertung fair. Ich hab halt damals zum absoluten Schnäppchenpreis zugegriffen und den Dollar für 50 Cent gekauft.

Buffet Style. 😀

Sollte aber aus irgendeinem Grund nun Iron Mountain in kurzer Zeit von den aktuell ca. 50 EUR auf 100 EUR oder mehr steigen, ohne das es dafür fundamentale Gründe gibt, also eine typische Übertreibung, dann könnte ich evtl. einen Teilverkauf in Erwägung ziehen.

Das wäre aber das einzige Szenario, mal abgesehen davon, wenn der Laden den Bach runtergehen würde und ich die Reißleine ziehen muss, das ich mir aktuell vorstellen kann, wo es zu einem (Teil)Verkauf kommen könnte.

Die steigenden Zinsen spielen in meiner Überlegung keine Rolle. REITs haben auch früher bei höheren Zinsen als 5% funktioniert und sie werden es wieder tun. Der Vorteil ist, auch wenn die Kurse zwischenzeitlich sinken, dass REITs eigentlich immer so um die 6-7% Dividende gebracht hatten in der Vergangenheit.

Die Zeiten hätte ich gern wieder. 😉

Dann würde ich ordentlich zukaufen.

Grüße aus Sigiriya.

CU Ingo.

Hallo zusammen,

das „Problem“ bei Iron Mountain ist halt, dass bei einem (Teil-)Verkauf nach Verdopplung enorme Abgeltungs-Steuer anfällt, weil die Gewinne im Topf Sonstiges landen, und nicht mit Verlusten aus Aktienverkäufen verrechnet werden können.

Daher behalte ich meine IRM, die mit EK 25 Dollar im Depot liegen auf jeden Fall solange das Geschäftsmodell funktioniert; und das scheint ja angesichts der deutlichen Ausweitung von Data Center Kapazitäten eindeutig der Fall zu sein. Ich könnte mir vorstellen, dass es bei IRM auch mal wieder eine Dividenden-Anhebung gibt..

Hi Gerry,

wieso sollte IRM im Topf „Sonstiges“ im Falle eines Verkaufs landen? REITs werden doch wie Aktien behandelt und sind mit Verlusten aus diesen verrechenbar?

Hi Andreas!

Gerry hat leider Recht an der Stelle. REITs werden in Deutschland (meiner Meinung nach fälschlicherweise) als Fond behandelt. Also genauso wie zum Beispiel ein ETF im Depot.

Deswegen wird bei einem Verkauf von IRM der Steuertopf „Sonstiges“ genommen und leider nicht der für die Aktien.

Eine Sache, über die ich mich schon länger aufrege könnte, aber was soll’s. Ist halt so, wie es ist.

CU Ingo.

Hi Ingo,

tatsache, da hatte ich den Artikel nur oberflächlich gelesen.

Wobei ich das so schlecht gar nicht finde glaube ich, damit landen die Verluste doch im selben Topf wie Dividenden und müssten mit diesen verrechenbar sein?

Das stört mich persönlich viel mehr, dass Kursverluste nicht mit Dividenden verrechenbar sind.

Hi Andreas!

Alles hat Vor- und Nachteile. Wenn ich ETFs oder REITs mit Verlusten habe, dann ist es natürlich toll, wenn ich meine Dividenden dagegenrechnen kann und so Steuern spare.

Go for it! 🙂

Grüße aus Galle.

CU Ingo.

Hi Ingo,

7000er Investitionssumme ggü. 5500 geplanten ist schon mega cool!

Das freut mich!

habe gerade bei Tante google geschaut: Trincomalee ist aber auch ne ganz schöne Ecke.

Da würde ich an Deiner Stelle ein paar Tage länger bleiben oder vielleicht sogar Weihnachten feiern…

Aber das wirst Du schon für Dich alles richtig entscheiden…

LG & tolle Reiseerlebnisse wünscht Dir Alf aus dem winterlichen D

Hi Alf!

Ja, war auch überrascht, wie leicht es dieses Jahr von der Hand ging, frisches Kapital ins Depot zu investieren.

Trincomalee ist schön, aber gerade Regenzeit und Low Season. Außerdem möchte ich ja noch mehr von Sri Lanka sehen, deswegen ziehe ich weiter. Erst ins Inland und dann in den Süden, wo grad Sasion ist.

Grüße aus Sigiriya.

CU Ingo.

Hallo Ingo,

CME Group, Fastenal und CostCo sind drei meiner Unternehmen, die in regelmäßigen Abständen Sonderdividenden ankündigen (CME z.B. gestern erst). Gestern hat auch die DWS Group eine Sonderausschüttung bekannt gegeben (bei ohnehin schon 6,4% Dividendenrendite aktuell).

VG

Jörg

Hi Jörg!

Danke fürs Vorbeischauen.

Danke auch für die Tipps. Schaue ich mir alle 3 mal näher an. 🙂

Grüße aus Sigiriya.

CU Ingo.