Möchtest du deinen zukünftigen Dividendenstrom ausbauen, musst du von Zeit zu Zeit frisches Kapital in den Markt bringen. Dies kann durch den Ausbau schon vorhandener Werte geschehen, als auch durch die Eröffnung einer neuen Position. Um dir dabei etwas Anregung zu geben, teile ich heute mit euch 5 Ideen für deine Watchlist im Januar 2021!

Ein kleiner Hinweis vornweg, dies ist wie immer keine Kaufempfehlung. Was ich aber empfehlen kann, pack dir deine Kandidaten auf eine Watchlist oder in ein Musterdepot. Beobachte diese Aktien für einen gewissen Zeitraum. So bekommst du ein Gefühl für den Kurs und die aktuelle Entwicklung.

Wenn du dann noch von Zeit zu Zeit auf Seiten wie Seekingalpha.com ein paar aktuelle Artikel zu den Unternehmen auf deiner Watchlist liest, dann bist du den meisten Leuten bereits einige Schritte voraus.

Du versetzt dich damit in eine Position, um direkt bei nächster Gelegenheit entscheiden zu können. Wann immer diese Gelegenheit kommt. Nichts ist ärgerlicher, als dass der Markt nach unten korrigiert, du Geld zur Verfügung hast, aber nicht weißt, wo du dieses am besten investieren kannst.

Preparation meets opportunity!

Sei vorbereitet! Viele, die den Aktienmarkt nur von außen kennen, werden irgendwann zu dir sagen, dass du einfach Glück hattest. Das ist zwar Blödsinn, aber lass sie es ruhig Glück nennen.

Man kann nämlich sprichwörtlich sein Glück erzwingen, wenn man sich vorbereitet hat und dann bereit ist loszulegen, wenn die Gelegenheit kommt. Andere verpassen diese Gelegenheit, du nicht. Denn du hattest Glück bist vorbereitet.

Übrigens ein Prinzip, was natürlich auch außerhalb der Börse in vielen Lebensbereichen genauso gilt: Preparation meets opportunity!

5 Ideen für deine Watchlist im Januar 2021

In dieser Ausgabe dabei: ABT, BMY, AMGN, MMM & O

Idee #1: Abbott Laboratories (ABT)

Abbott Laboratories erforscht, entwickelt, produziert und vertreibt weltweit Gesundheitsprodukte. Das Segment „Established Pharmaceutical Products“ bietet generische Arzneimittel zur Behandlung von exokriner Insuffizienz der Bauchspeicheldrüse; Reizdarmsyndrom oder Gallenkrampf; intrahepatische Cholestase oder depressive Symptomatik; gynäkologische Erkrankungen; Hormonersatztherapie; Dyslipidämie; Hypertonie; Hypothyreose; Morbus Menière und vestibulärer Schwindel; Schmerzen, Fieber und Entzündungen; Migräne; und das Antiinfektivum Clarithromycin, sowie bietet Grippeimpfstoffe und Produkte, die den physiologischen Rhythmus des Dickdarms regulieren. Das Segment Diagnostische Produkte des Unternehmens bietet Laborsysteme in den Bereichen Immunoassay, klinische Chemie, Hämatologie und Transfusion; molekulare Diagnosesysteme, die die Extraktion, Reinigung und Aufbereitung von DNA und RNA aus Patientenproben automatisieren sowie Infektionserreger nachweisen und messen; Kartuschen für die Blutanalyse, Schnelldiagnosesysteme, molekulare Point-of-Care-Tests für HIV, Influenza A und B, RSV und Streptokokken A, kardiometabolische Testsysteme, Drogen- und Alkoholtestsysteme sowie Systeme für die Fernüberwachung von Patienten und Selbsttests für Verbraucher sowie Informatik- und Automatisierungslösungen für den Einsatz in Labors. Das Segment Ernährungsprodukte bietet Produkte für die Ernährung von Kindern und Erwachsenen an. Das Segment Medizinische Geräte bietet Rhythmusmanagement-, Elektrophysiologie-, Herzinsuffizienz-, Gefäß- und strukturelle Herzgeräte für die Behandlung von Herz-Kreislauf-Erkrankungen sowie Neuromodulationsgeräte für die Behandlung von chronischen Schmerzen und Bewegungsstörungen an. Dieses Segment beinhaltet auch Blutzucker- und Blutzuckermesssysteme. Abbott Laboratories hat mit Tandem Diabetes Care eine Vereinbarung zur Entwicklung und Vermarktung integrierter Diabetes-Lösungen getroffen. Das Unternehmen wurde im Jahr 1888 gegründet und hat seinen Hauptsitz in North Chicago, Illinois.

Im Rahmen der Watchlist-Artikel habe ich schon einige Male über AbbVie berichtet, aber noch nie über das Unternehmen, aus dem AbbVie damals abgespaltet wurde. Wird Zeit, oder?

Da hätten wir also Abbott Laboratories.

Um das Risiko des auslaufenden Patentschutzes und des aufkommenden Preisdrucks beim Blockbuster Medikaments Humira kontrolliert zu managen, entschloss sich Abbott im Jahr 2011, eine neue Firma an die Börse zu bringen. Dorthin wanderten alle vorhanden Anlagen- und Vermögenswerte der Sparte Drugs und wahrscheinlich (hab jetzt nicht genau nachgelesen) auch der ein oder andere Dollar an Schulden aus der Bilanz. Zumindest wäre das üblich.

Im Unternehmen verblieb danach mehrheitlich alles rund um den Bereich medizinische Geräte, was heute den Großteil des Umsatzes ausmacht. Daneben gibt es aber auch noch nennenswerte Kapazitäten in den Sparten Ernährung und Generika.

Abbott ist also nicht wirklich in die Sparte der Pharmahersteller (Oder doch irgendwie?) und schon gar nicht wie AbbVie als Biotech-Unternehmen einzuordnen. Es handelt sich vielmehr um einen Hersteller von medizinischen Geräten und allem was dazu gehört.

Das die im Unternehmen verbliebenen Sparten ordentlich Geld einbringen und hochprofitabel sind, sieht man schön an der Umsatz- und Gewinnentwicklung. Dazu zahlt das Unternehmen eine ordentliche Dividende, die auch regelmäßig gesteigert wird. Zuletzt gab es jetzt erst im Dezember 2020 eine Erhöhung um 25%. Wow!

Leider hat der Markt diese Stärke schon längst bemerkt und die Käufer den Kurs nach oben getrieben. Es heißt also wohl sich etwas in Geduld üben oder ggf. einen Aktiensparplan aufsetzen, wenn man in dieses Unternehmen investieren möchte.

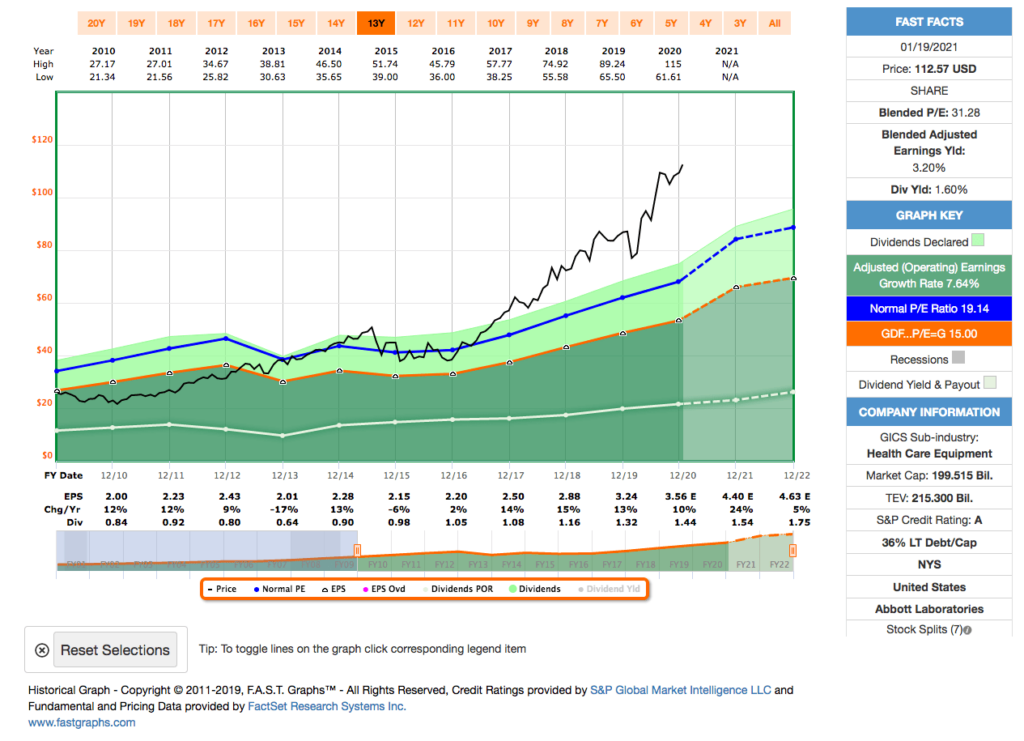

Abbott ist ein sogenannter Dividend Challenger* und hat seine Dividende die vergangenen 8 Jahre jedes Jahr erhöht. Über die letzten 10 Jahre wurde die Dividende um 5,7% und in den letzten 3 Jahren um 10,8% jedes Jahr gesteigert.

Der bereinigte Gewinn pro Aktie (Adjusted Earnings per Share = EPS) stieg von 2,00 USD in 2010, auf 3,24 USD in 2019 und für 2020 werden 3,56 USD erwartet.

Das KGV (P/E Ratio) beträgt beim aktuellen Kurs 31,3 und liegt damitdeutlich über dem Schnitt der letzten Jahre von 19,1.

Die Dividendenrendite (Dividend Yield) beträgt 1,6%.

Die Ausschüttungsquote (Payout Ratio) in 2019 lag bei sehr angenehmen 40,7%.

Ich finde Preise um und unterhalb von 80,- USD bzw. 66,- EUR interessant und wenn die Dividendenrendite wieder deutlich über die 2% Marke läuft.

Idee #2: Bristol-Myers Squibb Company (BMY)

Die Bristol-Myers Squibb Company erforscht, entwickelt, lizenziert, produziert und vermarktet biopharmazeutische Produkte weltweit. Das Unternehmen bietet Produkte in den therapeutischen Klassen Hämatologie, Onkologie, Herz-Kreislauf und Immunologie an. Zu den Produkten des Unternehmens gehören Opdivo zur Krebsbekämpfung, Eliquis, ein oraler Hemmstoff zur Schlaganfallprävention bei erwachsenen Patienten mit nicht-valvulärem Vorhofflimmern und zur Prävention und Behandlung venöser thromboembolischer Erkrankungen, und Orencia für erwachsene Patienten mit aktiver RA und prostataspezifischem Antigen sowie zur Reduzierung von Anzeichen und Symptomen bei pädiatrischen Patienten mit aktiver polyartikulärer juveniler idiopathischer Arthritis. Darüber hinaus bietet es Sprycel, einen Tyrosinkinase-Inhibitor zur Behandlung von Philadelphia-Chromosom-positiver chronisch-myeloischer Leukämie, Yervoy, einen monoklonalen Antikörper zur Behandlung von Patienten mit inoperablem oder metastasiertem Melanom, Empliciti, einen humanisierten monoklonalen Antikörper zur Behandlung des multiplen Myeloms, und Baraclude, ein orales antivirales Mittel zur Behandlung von chronischer Hepatitis B. Darüber hinaus bietet es Reyataz, ein Protease-Inhibitor zur Behandlung des Humanen Immundefizienz-Virus (HIV); Sustiva Franchise, ein Nicht-Nukleosid-Reverse-Transkriptase-Inhibitor für die Behandlung von HIV; und Daklinza NS5A Replikationskomplex-Inhibitor, Sunvepra NS3 Protease-Inhibitor und Beclabuvir NS5B-Inhibitor. Es vertreibt seine Produkte an Großhändler, Einzelhandelsapotheken, Krankenhäuser, staatliche Einrichtungen und Mediziner. Das Unternehmen hat Kooperationsvereinbarungen mit Pfizer, Otsuka, Ono, Nektar, GRYT Health, Ubiquigent Limited, Checkmate Pharmaceuticals und Sensyne Health plc; eine klinische Zusammenarbeit mit NeoImmuneTech, Inc; eine Partnerschaft mit Astrazeneca Plc; eine Forschungskooperation mit Insitro, Inc. Das Unternehmen war früher als Bristol-Myers Company bekannt und änderte 1989 seinen Namen in Bristol-Myers Squibb Company. Die Bristol-Myers Squibb Company wurde 1887 gegründet und hat ihren Hauptsitz in New York, New York.

Über Bristol-Myers hatte ich zuletzt im Januar 2019 im Rahmen einer meiner Watchlist-Artikel hier auf dem Blog berichtet. Das ist nun auch schon wieder 2 Jahre her. Kinders wie die Zeit vergeht.

Ich bin damals auf Bristol-Myers aufmerksam geworden, weil sie ein anderes Unternehmen von meiner Watchlist gekauft haben, nämlich das Biotech-Unternehmen Celgene.

Damit verstärkte man sich gezielt im Bereich der Krebsforschung und versucht seitdem intensiv sogenannte Kombitherapien, wo mehrere Medikamente in genau abgestimmter Kombination gegen den Krebs eingesetzt werden, auf den Markt zu bringen.

Der Großteil der Revenue wird somit im Bereich der Onkologie erwirtschaftet und das sehr erfolgreich mit starken Zuwächsen. Dieser Trend wird wahrscheinlich auch in der Zukunft anhalten und je nach Erfolg der neu entwickelten Kombitherapien sich vielleicht noch weiter verstärken.

Dazu verstärkt Bristol-Myers sich auch im Berich der Herz-Kreislauf-Erkrankungen (Cardiovascular Medicine) mit dem Kauf von MyoKardia.

Insgesamt tut sich hier also einiges und die Entwicklung zeigt in die richtige Richtung. Die letzte Dividendenerhöhung inmitten der Corona-Krise, immerhin satte 8,9%, zeigt auch die Zuversicht, mit der das Unternehmen in die Zukunft schaut.

Dazu ist der Wert noch immer sehr günstig bewertet. Außer dem üblichen zu viele Schulden Argument, konnte ich aber keine Negativindikatoren finden. Oder übersehe ich etwas, was den Kurs unten hält?

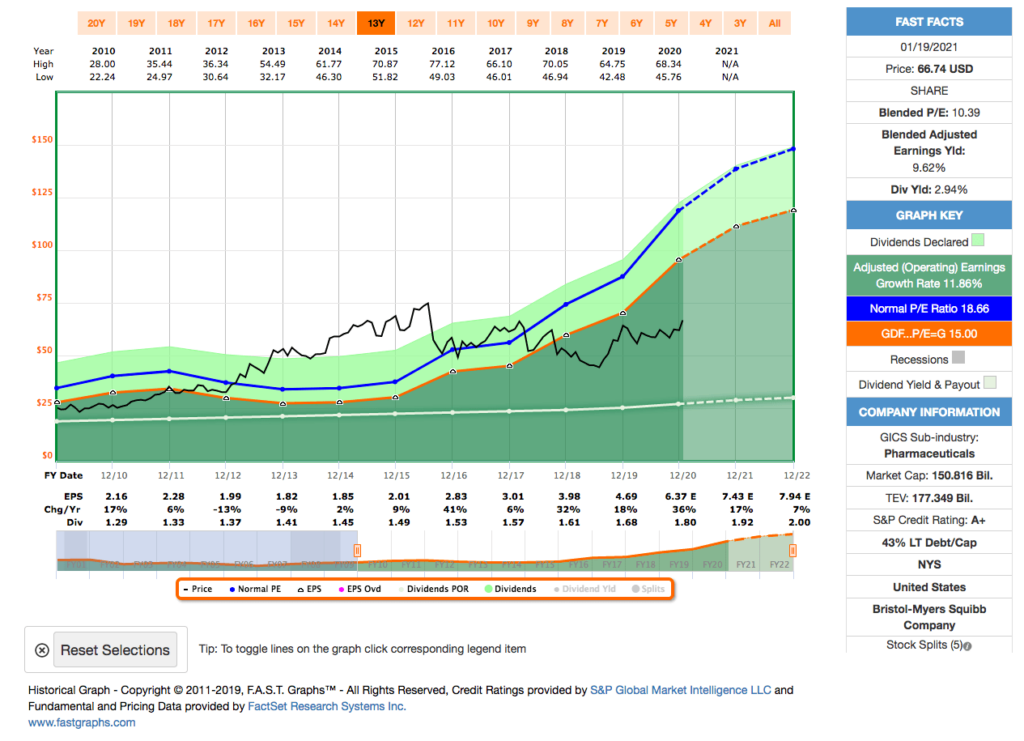

Bristol-Myers ist ein sogenannter Dividend Contender* und hat seine Dividende die vergangenen 12 Jahre jedes Jahr erhöht. Über die letzten 10 Jahre wurde die Dividende um 3,5% und in den letzten 3 Jahren um 4,9 jedes Jahr gesteigert.

Der bereinigte Gewinn pro Aktie (Adjusted Earnings per Share = EPS) stieg von 2,16 USD in 2010, auf 4,69 USD in 2019 und für 2020 werden 6,37 USD erwartet.

Das KGV (P/E Ratio) beträgt beim aktuellen Kurs 10,4 und liegt damit deutlich unter dem Schnitt der letzten Jahre von 18,7.

Die Dividendenrendite (Dividend Yield) beträgt 2,9%.

Die Ausschüttungsquote (Payout Ratio) in 2019 lag bei sehr guten 35,8%.

Ich finde Preise um und unterhalb von 65,- USD bzw. 53,75 EUR interessant und immer, wenn die Dividendenrendite bei 3% oder mehr notiert.

Idee #3: Amgen Inc. (AMGN)

Amgen Inc. erforscht, entwickelt, produziert und liefert weltweit Humantherapeutika. Das Unternehmen konzentriert sich auf die Bereiche Entzündungen, Onkologie/Hämatologie, Knochengesundheit, Herz-Kreislauf-Erkrankungen, Nephrologie und Neurowissenschaften. Zu den Produkten des Unternehmens gehören Enbrel zur Behandlung von Plaque-Psoriasis, rheumatoider Arthritis und Psoriasis-Arthritis; Neulasta, ein pegyliertes Protein zur Behandlung von Krebspatienten; Prolia zur Behandlung von postmenopausalen Frauen mit Osteoporose; Xgeva zur Vorbeugung skelettbezogener Ereignisse; Aranesp zur Behandlung einer erniedrigten Anzahl roter Blutkörperchen und Anämie; KYPROLIS zur Behandlung von Patienten mit rezidiviertem oder refraktärem multiplem Myelom; Sensipar/Mimpara zur Behandlung von sekundärem Hyperparathyreoidismus; und EPOGEN zur Behandlung von Anämie bei chronischen Nierenerkrankungen. Darüber hinaus vertreibt das Unternehmen weitere Produkte in verschiedenen Märkten, darunter Nplate, Vectibix, Repatha, Parsabiv, BLINCYTO, Aimovig, NEUPOGEN, Otezla, AMGEVITA, KANJINTI, EVENITY, IMLYGIC, MVASI und Corlanor. Amgen Inc. beliefert Gesundheitsdienstleister, darunter Ärzte oder deren Kliniken, Dialysezentren, Krankenhäuser und Apotheken. Das Unternehmen vertreibt seine Produkte sowohl über pharmazeutische Großhändler als auch über Direktvertriebskanäle. Das Unternehmen hat Kooperationsvereinbarungen mit Novartis, UCB, Bayer HealthCare LLC, BeiGene, Ltd, QIAGEN N.V., Adaptive Biotechnologies und Eli Lilly and Company sowie eine strategische Vereinbarung mit der McKesson Corporation, um die Krebsversorgung in der Onkologie zu verbessern. Amgen Inc. wurde 1980 gegründet und hat seinen Hauptsitz in Thousand Oaks, Kalifornien.

Kommen wir zu Amgen, einem Biotech-Unternehmen, welches ebenfalls im Bereich der Onkologie und Herz-Kreislauf-Erkrankungen forscht und Medikamente entwickelt.

Und das scheinen sie sehr erfolgreich zu tun, denn das Fastgraphs geht wie im Lehrbuch von links unten nach rechts oben, ohne echte Delle. Perfekt also, nicht zuletzt auch, weil die Wachstumsrate mit 10,6% auf die letzten 10 Jahre auch noch zweisteillig ist.

Die Dividendenhistorie ist noch nicht allzu lang, dafür aber beeindruckend. Amgen zahlte in 2011 seine erste Dividende und steigerte diese seitdem um 39,2%. Rechnet man den Effekt der ersten Dividendensteigerung von 2011 zu 2012 heraus, bleiben trotzdem fantastische 22,3% über.

Diese Entwicklung schwächt sich natürlich ab, aber auch die Dividendenerhöhungen der letzten 2 Jahre waren mit ca. 10% sehr gut und immer auf Höhe des Gewinnwachstums. So muss das sein.

Was ich gut finde bei Amgen ist, dass sie nicht so abhängig von 1-2 Blockbuster-Medikamenten sind. Das Portfolio besteht aktuell aus über 20 Produkten, die zum Umsatz beitragen. Im letzten Quartalsbericht wurde außerdem ein Umsatzwachstum im Vorjahresvergleich von 12% berichtet. Das ist sogar leicht höher, als der Durchschnitt der letzten 10 Jahre.

Trotz dieser guten Entwicklung wurden neue Schulden aufgenommen. Ein Teil davon erhöhte einfach die Liquidität, was sicher nicht die schlechteste Idee ist während der Corona-Krise, und ein Teil ging in Aktienrückkäufe. Letzteres kann man kritisch sehen, aber bei den Niedrigzinsen und einem Credit Rating von A, muss man wahrscheinlich die Gelegenheit einfach ergreifen.

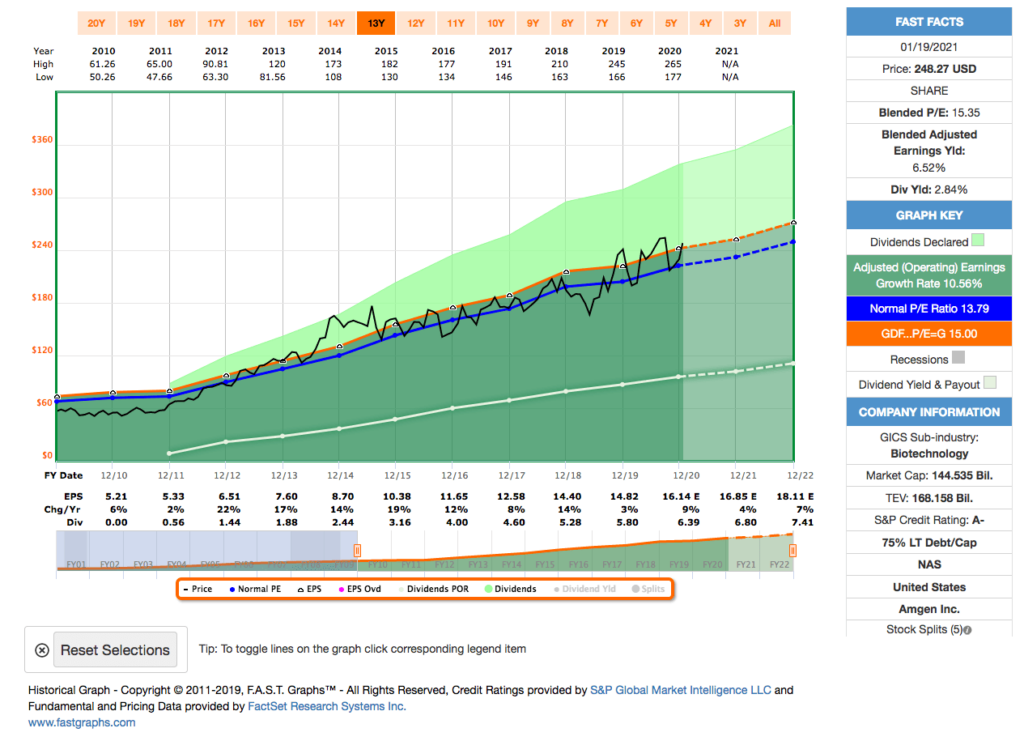

Amgen ist ein sogenannter Dividend Challenger* und hat seine Dividenden die vergangenen 9 Jahre jedes Jahr erhöht. Über die letzten 5 Jahre wurde die Dividende durchschnittlich um 15,2% und in den letzten 3 Jahren um 11,6% jedes Jahr erhöht.

Der bereinigte Gewinn pro Aktie (Adjusted Earnings per Share = EPS) stieg von 5,21 USD in 2010, auf 14,82 USD in 2019 und für 2020 werden 16,14 USD erwartet.

Das KGV (P/E Ratio) beträgt beim aktuellen Kurs 15,3 und liegt damit über dem Schnitt der letzten Jahre von 13,8.

Die Dividendenrendite (Dividend Yield) beträgt 2,8%.

Die Ausschüttungsquote (Payout Ratio) in 2019 lag bei sehr guten 39,1%.

Ich finde Preise um und unterhalb von 235,- USD bzw. 194,25 EUR interessant und immer, wenn die Dividendenrendite bei 3% oder mehr notiert.

Idee #4: 3M Company (MMM)

Die 3M Company entwickelt, produziert und vermarktet weltweit verschiedene Produkte. Das Unternehmen ist in vier Geschäftsbereichen tätig: Sicherheit und Industrie, Transport und Elektronik, Gesundheitspflege und Verbraucher. Das Segment Sicherheit und Industrie bietet Produkte für die persönliche Sicherheit, Industrieklebstoffe und -bänder, Schleifmittel, Verschluss- und Abdecksysteme, Elektromärkte, den Automotive Aftermarket und Dachgranulat für Industrie-, Elektro- und Sicherheitsmärkte. Das Segment Transportation and Electronics bietet Elektronik, wie Display-Materialien und -Systeme, Lösungen für elektronische Materialien, Lösungen für die Automobil- und Luftfahrtindustrie sowie für den kommerziellen Bereich, fortschrittliche Materialien und Produkte für die Transportsicherheit für die Kunden der Transport- und Elektronik-Erstausrüster. Das Segment Health Care bietet der Gesundheitsbranche medizinische und chirurgische Produkte, Produkte für die Hautgesundheit und Infektionsprävention, Mundpflege, Separations- und Reinigungswissenschaften, Gesundheitsinformationssysteme, Arzneimittelverabreichungssysteme und Produkte für die Lebensmittelsicherheit. Das Segment Consumer bietet Heimwerker-, Haushaltspflege- und Gesundheitsprodukte sowie Schreibwaren und Büroartikel für verschiedene Verbraucher an. Dieses Segment ist auch im Bereich der Autopflege im Einzelhandel tätig. Es bietet seine Produkte über verschiedene E-Commerce- und traditionelle Großhändler, Einzelhändler, Jobber, Distributoren und Händler sowie direkt an die Nutzer an. 3M Company hat eine strategische Zusammenarbeit mit Merry Maids im Bereich der Haushaltsreinigung. Das Unternehmen wurde 1902 gegründet und hat seinen Hauptsitz in St. Paul, Minnesota.

Mit 3M ist heute mal wieder ein alter Bekannter dabei. Das Unternehmen hatte ich bereits mehrmals hier besprochen, zuletzt im Februar 2020.

Seitdem hat sich nicht viel getan. Der Kurs hat sich im Zuge der breiten Markerholung ebenfalls wieder berappelt und das KGV pendelte sich bei aktuell ca. 20 ein. Damit ist 3M weder teuer, noch ein Schnäppchen. Man kann aber zum Einstieg im Moment immer noch schöne 3,5% Dividendenrendite mitnehmen.

Die Corona-Krise belastet 3M durchaus, denn als international agierendes Unternehmen sind durch die Lockdown-Maßnahmen einige Dinge schwieriger als normal. Transportwege sind teilweise nicht wie gewohnt offen und die Materialbeschaffung funktioniert das ein oder andere Mal nicht wie gewünscht.

Auf der anderen Seite profitieren einige Sparten im Unternehmen von der derzeitigen Situation. Man denke nur an die Maskenproduktion und die anderer Schutzartikel, die bei der Bekämpfung von Corona irgendwie hilfreich sein können.

So ist es im Gesamtbild durchaus ausgeglichen, in Summe wird man jedoch für 2019 und 2020 sinkende Umsätze reporten.

Lt. dem Management von 3M sieht man aber Licht am Ende des Tunnels, denn zum einen rechnet man bis Ende des Jahres mit einer deutlichen Entspannung bzgl. der coronabedingten Behinderungen und zum anderen erwartet man im Handelsstreit mit China eine deutliche Entspannung durch die neue Biden/Harris Administration.

Letzteres ist mir persönlich nicht so ganz klar, da Biden ja schon angedeutet hat, dass er die Zölle nicht direkt wieder zurücknehmen möchte, aber wer weiß, was da hinter den Kulissen gerade geplant und was dann in Zukunft wirklich passieren wird.

Ich selbst habe bereits eine Position in 3M, könnte mir aber vorstellen bei größeren Rücksetzern, die nicht fundamental begründet sind, nochmals nachzulegen.

3M ist ein sogenannter Dividend Champion* und hat seine Dividende die vergangenen 62 Jahre (!) jedes Jahr erhöht. Über die letzten 10 Jahre wurde die Dividende durchschnittlich um 10,8% und in den letzten 3 Jahren um 7,8% jedes Jahr erhöht.

Der bereinigte Gewinn pro Aktie (Adjusted Earnings per Share = EPS) stieg von 5,75 USD in 2010, auf 8,89 USD in 2019 und für 2020 werden 8,50 USD erwartet.

Das KGV (P/E Ratio) beträgt beim aktuellen Kurs 19,8 und liegt damit leicht über dem Schnitt der letzten Jahre von 19,1.

Die Dividendenrendite (Dividend Yield) beträgt 3,5%.

Die Ausschüttungsquote (Payout Ratio) in 2019 lag bei akzeptablen 64,8%.

Ich finde alle Preise um und unterhalb von 150,- USD bzw. 124,- EUR interessant und immer gern, wenn die Dividendenrendite bei über 3% liegt.

Idee #5: Realty Income Corp. (O)

Realty Income, The Monthly Dividend Company, ist ein S&P500-Unternehmen, das sich zum Ziel gesetzt hat, seinen Aktionären ein zuverlässiges monatliches Einkommen zu bieten. Das Unternehmen ist als REIT strukturiert und seine monatlichen Dividenden werden durch den Cashflow von über 6.500 Immobilien im Besitz von langfristigen Mietverträgen mit gewerblichen Mietern unterstützt. Bis heute hat das Unternehmen in seiner 51-jährigen Geschichte 604 aufeinanderfolgende monatliche Stammaktien-Dividenden erklärt und die Dividende seit der Börsennotierung von Realty Income (NYSE: O) im Jahr 1994 108 Mal erhöht. Das Unternehmen ist ein Mitglied des S&P 500 Dividend Aristocrats Index.

Last but not least zum Schluss wie üblich ein REIT.

The Monthly Dividend Company!

Diesen Slogan hat sich Realty Income in der Tat schützen lassen. Das nenn ich mal ein Statement. Dividendensammler lieben dieses Unternehmen wegen der monatlichen Ausschüttung und das die Dividende regelmäßig steigt.

Kritiker bringen dagegen immer wieder an, dass das Geschäftsmodell nicht nachhaltig ist, weil auf der einen Seite mehr ausgeschüttet wird, als Gewinn pro Aktie ausgewiesen wird und auf der anderen Seite ständig neue Aktien ausgegeben werden, was den Altbestand verwässert.

Zu Punkt 1 kann man nur sagen, und der aufmerksame Leser dieses Blogs weiß das bereits längst, dass diese Leute sich noch nicht wirklich mit dem Thema REITs beschäftigt haben und dass der Gewinn pro Aktie keine angemessene Kennzahl ist, um z.b. eine Auschüttungsquote zu berechnen.

Bei REITs, also auch bei Realty Income, muss man mit den sogenannten Adjusted Funds From Operations oder Funds From Operations (AFFO bzw. FFO) rechnen. Den genauen Hintergrund zu erläutern, würde an dieser Stelle zu weit führen. Das Thema wäre mal einen separaten Artikel wert.

Gegen die AFFOs gerechnet beträgt die Ausschüttungsquote lediglich 82%, was für einen REIT eine sehr gute und konservative Zahl ist.

Zu Punkt 2 muss man dann sagen, tja so läuft es halt beim Immobilienkauf. Man nimmt Fremdkapital auf, um sich eine Immobilien zu leisten und zahlt dann mit den Mieteinnahmen die Schulden über einen langen Zeitraum ab.

Warum das dann auf einmal bei Realty Income ein Problem sein soll, entzieht sich meinem Verständnis. Solange das Unternehmen die Dividende und die Schuldentilgung inkl. der Zinsen stemmen kann, alles kein Problem. Das ist halt das Geschäftsmodell.

Dass das Unternehmen gerade erst eine dieser Kapitalerhöhungen durchführte, ist auch der Grund der aktuellen Kursschwäche und vielleicht eine Chance, meine vorhandene Position weiter aufzustocken. Noch fehlt aber ein klein wenig zu meinem Wunschpreis.

Ansonsten läuft es bei Realty Income ganz gut, trotz der Corona-Krise. Die Mieteinahmen sind okay und es gibt nur wenige Ausfälle. Das Management bekräftigte zuletzt erst wieder, dass es zwar eine Bumpy Road (etwas holprig) gerade ist, aber man sich keine größeren Sorgen macht. So geht man in 2020 und 2021 weiter von einem steigenden AFFO aus. Läuft!

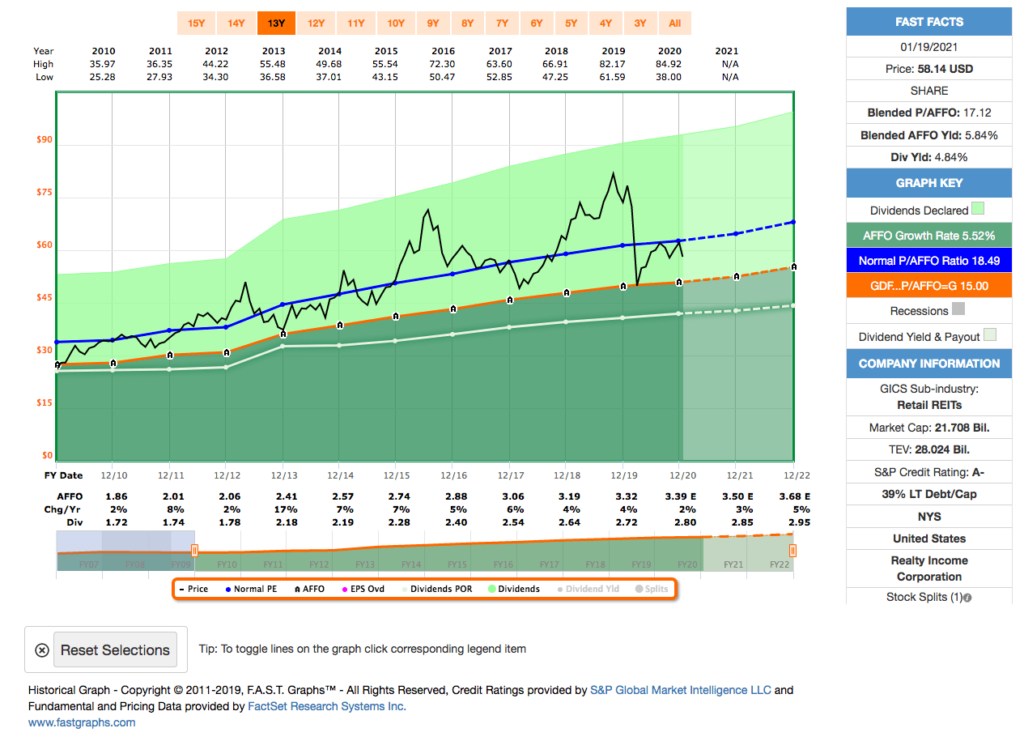

Realty Income ist ein sogenannter Dividend Champion* und hat seine Dividende die vergangenen 28 Jahre jedes Jahr erhöht. Über die letzten 10 Jahre wurde die Dividende durchschnittlich um 4,9% und in den letzten 3 Jahren um 3,3% jedes Jahr erhöht.

Das bereinigte operative Ergebnis (Adjusted Funds From Operations = AFFO) stieg von 1,86 USD in 2010, auf 3,32 USD in 2019 und für 2020 werden 3,39 USD erwartet.

Das P/AFFO Ratio (ein KGV bzw. P/E Ratio macht bei REITs keinen Sinn) beträgt beim aktuellen Kurs 17,1 und liegt damit unter dem Schnitt der letzten Jahre von 18,5.

Die Dividendenrendite (Dividend Yield) beträgt 4,8%.

Die Ausschüttungsquote (Payout Ratio) in 2019 lag bei für einen REIT sehr niedrigen 81,8%.

Ich finde alle Preise um und unterhalb von 56,- USD bzw. 46,25 EUR interessant und immer, wenn die Dividendenrendite bei über 5% liegt.

Was habt ihr so auf eurer Watchlist im Januar 2021 ganz oben auf dem Einkaufszettel?

Und schon sind wir wieder am Ende angelangt.

Was ist euer Favorit von den hier vorgestellten fünf? Und was habt ihr selbst so auf eurer Watchlist ganz oben stehen? Lasst uns in den Kommentaren darüber diskutieren.

Vielleicht entdecke ich oder die Leser ja auch ein paar Schnäppchen und/oder neue Anregungen 🙂 …

Und nun viel Spaß beim Informationen sammeln, dem Aufbauen und Weiterentwickeln eurer eigenen Watchlist!

Quellen: Fastgraph.com, Seekingalpha.com & The DRiP Investing Resource Center

*Legende:

Dividend King = Ununterbrochene Dividendenerhöhung von 50 Jahren oder mehr

Dividend Champion = Ununterbrochene Dividendenerhöhungen von 25 bis 49 Jahren

Dividend Contender = Ununterbrochene Dividendenerhöhungen von 10 bis 24 Jahren

Dividend Challenger = Ununterbrochene Dividendenerhöhungen von 5 bis 9 Jahren

USD/EUR-Umrechnungskurs: 1,21

Danke fürs Lesen und wenn dir der Artikel gefallen hat, hinterlasse mir einen Kommentar und teile ihn mit deinen Freunden auf Social Media oder in deinem Lieblingsforum. Das würde mir sehr viel bedeuten. Vielen Dank!

Moin Ingo,

deine Watchlist gefällt mir diesmal extrem gut!

Ich beobachte momentan 3M, American Tower, Amgen, Church & Dwight, J.M. Smucker und KDDI.

Wir haben mit 3M und Amgen also zwei Überschneidungen.

Nachdem ich 3M bereits seit dem Corona-Crash im Depot habe, ist Amgen vor ein paar Tagen im Rahmen einer Einstiegsposition in mein Portfolio nachgerückt.

Aber auch die anderen von dir genannten Titel finde ich sehr interessant – vor allem Abbott!

Lieben Gruß und schönes WE,

David

Hi David!

Danke fürs Vorbeischauen.

Church & Dwight muss ich mir auch mal geanuer anschauen. Der Name poppte in den letzten Monaten öfters auf.

Weißt du was das Dumme an einer gut gefüllten Watchlist ist? Wenn man kein Geld zum Investieren hat! 😀

Alles wird gut.

CU Ingo.

Hallo Ingo,

vier der Werte habe ich bereits. Nur Abbott war mir immer zu teuer.

Also kann deine Auswahl nur spitze sein 🙂

Bei COLD und DEA liege ich derzeit auf der Lauer.

Bei O habe ich den Eintrag, dass es immer mehr kritische Stimme gibt. CapRate der Käufe und Retailanteil als Stichwort.

BMY hat die Patentprobleme von Celgene mitgekauft. Etwas spekulativer.

AMGN waren kurz in der Zielzone, da habe ich die Aufstockung verpasst. Ansonsten ist es ein Sparplantitel für mich weiterhin.

Außerdem habe ich Canada Utilities (CU.TO) im Blichwinkel. Dort will ich noch abwarten, wie sich der Verkauf der Kohlekraftwerke auswirkt und die Struktur mit ATCO verstehe ich noch nicht komplett.

Ferner will ich noch sehen, wie TradeRepublic die kanadische Quellensteuer meines kleinen Sparplankaufs behandelt. Zahltag ist 1. März, der gerade im 49. Jahr erhöhten Dividende

Viele Grüße,

Torsten

Hi Torsten!

Danke fürs Vorbeischauen.

COLD, DEO und CU.TO sagen mir alle nichts. Muss ich wohl Fastgraphs mit füttern und mal schauen. 😉

Bzgl. TR, ich glaub gelesen zu haben, dass sie wie meisten anderen Broker auch, bei kanadischen Titel nicht ganz optimal sind wegen der Quellensteuer. Wäre aber interessant zu erfahren, wie das bei dir dann läuft. Berichte bitte mal. Danke!

CU Ingo.

Der zweite Kritikpunkt ist die Verwässerung durch neue Aktien. Du argumentierst aber, warum Fremdkapital nicht problematisch ist. In der Schule hieß das früher immer: Thema verfehlt.

Hiho!

Ich bin nicht ganz sicher, ob ich dir folgen kann.

Ich kritisiere, dass die Kritiker von Realty Income immer sagen, dass es eine Verwässerung durch neue Aktien gibt und dass das ein No Go ist. Ich selbst finde es ja nicht schlimm, wie ich dann weiterführend begründe.

Woher kommt dann bitte deine Meinung, dass dies ein Widerspruch sei? Ich bin verwirrt …

CU Ingo.

Kritik: „…auf der anderen Seite ständig neue Aktien ausgegeben werden, was den Altbestand verwässert.“

Gegenargument: „Man nimmt Fremdkapital auf, um sich eine Immobilien zu leisten und zahlt dann mit den Mieteinnahmen die Schulden über einen langen Zeitraum ab.“

Das hat nichts miteinander zu tun.

Natürlich freut sich kein Aktionär wenn sein Anteil verwässert wird. Um wachsen zu können (neue Immobilien zu kaufen) benötigt jedes Unternehmen Kapital (ein gewisser Anteil Eigenkapital ist idR Voraussetzung). REITs haben durch gesetzlich vorgeschriebene Mindestausschüttungsquoten allerdings Schwierigkeiten Eigenkapital durch Gewinnthesaurierung aufzubauen. Daher bleibt als Möglichkeit eine Kapitalerhöhung. Wenn der Kauf aber ohne neue Aktien finanziert worden wäre, dann wäre des für die Alt-Aktionäre noch besser. Das kann man nicht wegdiskutieren. Wichtig ist, dass die Rendite aus dem Investment höher ist als die Kapitalkosten, damit auch Alt-Aktionäre einen positiven Effekt haben.

Hiho!

Okay jetzt schnall ich es. Das Wort Fremdkapital ist an der Stelle natürlich missverständlich verwendet wurden. Mein Fehler in der Tat.

Mal als Feedback zu deinem Kommentar, nachdem das nun geklärt ist. Ich empfand deinen Spruch „Thema verfehlt“ als sehr unfreundlich. Du hättest mich auch nett, freundlich und ohne Oberlehrerverhalten auf den Fehler hinweisen können. Behandele dein Gegenüber so, wie du selbst behandelt werden möchtest. Das gilt auch im Internet.

Ich wünsche dir noch viel Spaß hier auf dem Blog.

CU Ingo.

Hi Ingo,

Sehr schöne Liste. Eine Ergänzung hätte ich. Meiner Meinung nach ist WPC etwas attraktiver als O. Das Portfolio ist diversifizierter. Sie hängen nicht so stark am Einzelhandel. Die Dividendenrendite ist zudem mit über 6% wirklich spannend. Einziges Manko ist die relativ hohe Ausschüttungsquote.

Was denkst du?

Viele Grüße

Chris

Hi Chris!

Danke für deinen Kommentar.

WPC hab ich auch bereits im Depot und der Wert ist ja immer wieder mal Teil dieser Artikelserie. 😉

CU Ingo.

Hi Ingo,

wieder sehr interessante Unternehmen, die du da ausgesucht hast.

Anstatt Realty Income habe ich bei Agree Realty zugeschlagen, einem kleineren, wachstumsstärkeren Konkurrenten.

Dividendenrendite liegt aber aktuell bei „nur“ 4 %.

Trotzdem halte ich Realty Income auch für attraktiv bewertet.

3M habe ich bereits im Dezember aufgestockt und finde den Kurs immernoch fair. (für so ein Qualitätsunternehmen)

Abbott kommt für mich auch eher als Sparplantitel in Frage.

LG

Sebastian

Hi Sebastian!

Danke fürs Vorbeischauen.

Hey jetzt hast du mir den Überraschungsneuzugang für die Februar-Watchlist kaputt gemacht. Da werde ich nämlich mal genauer auf Agree Realty schauen. 😉

Wie bist du auf den Wert gekommen? Ist ja nicht so alltäglich. Ich selbst bin durch die Umstellung auf eine monatliche Ausschüttung darauf aufmerksam geworden.

CU Ingo.

Oh das tut mir leid, ich bin aber trotzdem auf deine Einschätzung gespannt! 😉

Bei Seeking Alpha wurde in den letzten Monaten häufiger über Agree geschrieben und mein Trigger für den Kauf waren die 4% YoC.

Finde es spannend früh dabei sein zu können bei diesem REIT, denke nicht dass wir ohne Corona die aktuellen Kurse sehen würden. Aber das gilt ja für viele andere REITs auch.

LG

Sebastian

Gestern gab es zu ADC einen guten Artikel auf Seekingalpha. Die Mieter scheinen sehr solide.

Noch interessanter fande ich einen ältern Ende letzten Jahres, wo ADC gegen STOR „gebattlet“ wurde. Dort werden die unterschiedlichen Geschäftsansätze sehr detailliert beschrieben.

Hi Torsten!

Wahrscheinlich meinst du, dass STOR auf 100% Non-Investment Grade und dafür höhere Margen abzielt und ADC im Gegensatz dazu auf 100% Investment Grade mit niedrigeren Margen setzt?

Finde ich spannend diese unterschiedlichen Ansätze. Bei STOR hängt halt viel am CEO und ob er die Strategie umsetzen kann. Das Potential ist höher, aber auch das Risiko.

CU Ingo.

2-4 laufen bei uns stupide im Sparplan.

Amgen könnte ich mir am ehsten für nen zusätzlichen Einzelkauf vorstellen. Da aktuell ein paar Sachen anstehen, weiß ich noch nicht ob es das dann auch wird. Vermutlich am Ende eher nicht, aber dann halt ein ander Mal. 😀

2-5 meinte ich 😀

Hi Daniel!

Danke für deinen Kommentar.

Ja Sparpläne sind immer eine schöne Sache. Einmal einrichten und einfach laufen lassen.

Investieren war noch nie so einfach. Man bräuchte nur mehr Geld. 😀

CU Ingo.

Hallo Ingo,

wieder mal eine sehr gelungene watchlist. und ja, das liebe fehlende investmentkapital…….

hätte da mal eine frage an dein fastgraphs und an eure erfahrungen. ich hatte mitte 2018 mal was gelesen von

Innovative Industrial Properties, ISIN: US45781V1017, IIPR

war damals wegen cannabis und dann etwas aus dem auge. bin jetzt erschrocken, der stieg von damals um 28-30 auf jetzt 161€ und zahlt dividende.

wäre der wert eine genauere analyse oder sogar investment wert?

viele grüße und am 1. gibts frisches kapital

Dieter

Hi Dieter!

Danke fürs Vorbeischauen.

Wegen IIPR kannst du in den Artikel vom letzten Monat schauen, da hatte ich die mit dabei. 😉

Ja, hättest da 2018 rein gemusst. Das wäre ein Win gewesen. 😀

CU Ingo.

Hallo Ingo,

sehr schöne Liste und ich besitze alle 5. Hatte ich auch noch nicht. Abott ist allerdings sehr weit galoppiert und es ist ein hohes Risiko, sie zu dem Preis zu kaufen. Aber wenn man die Preise speziell der Aktien anschaut, die in den letzten Monaten stark gestiegen sind, muss man mit Käufen generell sehr vorsichtig sein. Man muss den Wert jetzt nicht kaufen. Als Langfristinvest ist das Unternehmen natürlich schon erste Wahl, aber nicht unbedingt zu dem jetzigen Kurs.

Bristol-Myers ist schon länger gut notiert und wie es aussieht, fängt das Unternehmen an, geschäftlich zu wachsen. Die Dividende wurde stärker erhöht als normal und kann man sich in das Depot legen.

Amgen ist genauso ein interessantes Unternehmen, Nicht ganz so preisgünstig wie Bristol-Myers, aber konstant. Ich habe die Aktie erst letztes Jahr im März/April gekauft und besitze noch nicht so viele davon. Den Posten werde ich weiter aufstocken, da ich denke, dass dieses Unternehmen kontinuierlich weiter wächst.

3M ist gestern bei sinkendem Markt stark gestiegen. Die letzten zwei Jahre hat das Unternehmen nicht so gut performt, was ich etwas enttäuschend finde. Steht bei mir nicht an oberster Stelle auf meinem Kaufzettel, aber zum halten sind sie allemal gut. 3M wird nicht so schnell mein Lieblingsunternehmen werden.

Reality: Ja, da besitze ich eine kleine Position von 30 Stück, also sehr übersichtlich. Mir gefällt an dem Unternehmen, dass sie wie ein Uhrwerk ihr Ding durchziehen und regelmäßig die Dividenden erhöhen. Das ist bei REITs immer so eine Sache. Aber meistens sind sie mir zu teuer. Ein REIT mit 4,6% Divi-Rendite ist nicht sonderlich viel und jetzt ist sie sogar noch höher als vor einiger Zeit, wo es nur 3,x % war. Ich glaube, ich werde dort nie eine große Position besitzen, weil der Preis häufig zu hoch ist und es gleichzeitig andere REITs gibt, die bessere Renditen abwerfen. Wobei durch den Aderlass letztes Jahr bei den REITs ist mein Anteil im Depot von 20 auf etwas unter 15% gesunken. Das resultiert aus den schwächeren Kursen und den stark gestiegenen Kursen der Techwerte und einiger Firmen, die durch Corona profitiert haben.

Selber beobachte ich gar nicht so viel. Lockheed Martin ist für mich interessant und AT&T kann man zu den Kursen aufstocken, auch wenn sie die Dividende nicht erhöht haben. Genauso kann man bei REITs immer noch gut anlegen.

Grüße Oliver

Hi Oliver!

Danke fürs Vorbeischauen.

5 aus 5? Jackpot! 🙂

Lockheed Martin kann ich gar nicht einschätzen, da ich mich mit der Branche noch nie beschäftigt habe und auch nicht wirklich vorhabe, dies zu tun.

AT&T dagegen ist weiterhin preislich attraktiv, aber deren HBO Streaming Service sollte wirklich funktionieren, damit die neben 5G noch ein bisschen Gummi auf die Straße bekommen. Denen gelingt ja in letzter Zeit (z.b. DirectTV) leider nicht viel, auch wenn der FCF enorm ist und ich da gar keine Sorgen habe aktuell, trotz dem Schuldenberg.

CU Ingo.

Hi Ingo,

ich habe mir noch KDDI auf die Watchlist gepackt. Für mich ein interessanter Japaner. Komisch, dass ich dieses Unternehmen erst jetzt entdeckt habe. Wahrscheinlich habe ich mich mal in einer etwas anderen Region umgeschaut. Betrachtet man das Dividendenwachstum und die schon jetzt ordentliche Dividende ist das schon erstaunlich.

Leider hält mich zur Zeit noch das fehlende Wissen zum japanischen Markt davon ab, hier ein paar Anteile zu ergattern.

Wie siehst du das?

Hi Daniel!

Danke fürs Vorbeischauen.

In Japan gibt es einige interessante Unternehmen, aber noch habe ich mich da nicht getraut. Im US-Aktien-Universum kenne ich mich aus, Japan wäre für mich neu und ich müsste erstmal einiges lernen. Na mal schauen, irgendwann vielleicht.

Da geht es uns Beiden also sehr ähnlich. 😉

CU Ingo.