Möchtest du deinen zukünftigen Cash Flow ausbauen, musst du von Zeit zu Zeit frisches Kapital in den Markt bringen. Dies kann durch den Ausbau schon vorhandener Werte geschehen, als auch durch die Eröffnung einer neuen Position. Um dir dabei etwas Anregung zu geben, teile ich heute mit euch 5 Ideen für deine Watchlist im März 2025!

5 Ideen für deine Watchlist im März 2025

In dieser Ausgabe dabei: TROW, BLK, GOOG, SJM & IRM

Idee #3: Alphabet Inc. (GOOG)

Alphabet Inc. bietet verschiedene Produkte und Plattformen in den Vereinigten Staaten, Europa, dem Nahen Osten, Afrika, dem asiatisch-pazifischen Raum, Kanada und Lateinamerika. Es betreibt durch Google Services, Google Cloud und andere Wetten Segmente. Die Google Services Segment bietet Produkte und Dienstleistungen, einschließlich Anzeigen, Android, Chrome, Geräte, Gmail, Google Drive, Google Maps, Google Photos, Google Play, Suche und YouTube. Es ist auch in den Verkauf von Apps und In-App-Käufe und digitale Inhalte in der Google Play und YouTube beteiligt; und Geräte, sowie in der Bereitstellung von YouTube Verbraucher Abonnement-Dienste. Das Google Cloud-Segment bietet KI-Infrastruktur, Vertex AI-Plattform, Cybersicherheit, Daten und Analysen und andere Dienste; Google Workspace, die Cloud-basierte Kommunikations-und Collaboration-Tools für Unternehmen, wie Kalender, Gmail, Docs, Drive und Meet; und andere Dienste für Unternehmenskunden. Das Segment Other Bets vertreibt Dienstleistungen im Bereich Gesundheitswesen und Internet. Das Unternehmen wurde 1998 gegründet und hat seinen Hauptsitz in Mountain View, Kalifornien.

Eingefleischte Dividendensammler werden bei einer Dividendenrendite von 0,5% die Nase rümpfen, aber hey, es ist immerhin eine der höchsten, die Alphabet je hatte. Gut, die zahlen auch erst seit 2024 eine Dividende, daher ist das nicht so aussagekräftig und außerdem geht es bei Alphabet auch (noch) nicht wirklich um die Dividende, sondern eher um das Wachstum.

Aber gerade deshalb sollten alle, die noch einen Anlagehorizont von mindestens 10 Jahren oder deutlich länger haben, genauer hinschauen. Denn dann macht es durchaus Sinn, mehr auf Wachstum zu setzen, als direkt der höchsten Dividendenrendite hinterher zu jagen.

Jedenfalls war die Alphabet-Aktie einer der größten Verlierer in der aktuellen Abwärtsbewegung. Über 20% ging es bereits nach unten und auch in den letzten Tagen war alles rot. Gut für diejenigen, die hier einsteigen oder nachkaufen wollen. Denn niemand hat etwas dagegen, wenn man plötzlich mehr Aktien für sein Geld bekommt als noch vor ein paar Tagen, oder?

Vorausgesetzt natürlich, dass sich die fundamentalen Rahmenbedingungen nicht verschlechtert haben. In den aktuellen Zahlen von Alphabet ist davon nichts zu sehen. Business as usual. Dafür gibt es jedoch wieder einmal die Sorge um die zukünftigen Gewinne. So hängt das Damoklesschwert namens KI-Agent(en) mal mehr, mal weniger präsent über der Google-Suche.

Die Google-Suche ist bekanntlich die Einnahmequelle schlechthin für Alphabet. Okay, nicht die Suche an sich, die ist eigentlich nur die technische Plattform für das, was eigentlich das Geld einbringt. Ich meine natürlich die Werbung, die auf den Google-Plattformen verkauft wird und da in erster Linie die Google-Suche.

So gibt es seit Beginn der „KI-Revolution“ massive Befürchtungen, dass die Menschen in Zukunft nicht mehr die klassische Google-Suche nutzen, sondern ihre Fragen stattdessen an alle möglichen KI-Anwendungen stellen. Eine geringere Nutzung der Google-Suche würde diese für Werbetreibende unattraktiver machen und damit zu geringeren Werbeeinnahmen führen.

Eine durchaus logische Überlegung, aber die bisherigen Quartalszahlen deuten in keiner Weise darauf hin, dass dies bereits ein Problem ist. Da an der Börse aber bekanntlich die Zukunft gehandelt wird, muss man sich mit diesem Gedanken auseinandersetzen. Wie realistisch ist das Szenario?

Ich habe keine Antwort auf diese Frage, aber ich glaube, dass die Börse hier wieder einmal übertrieben pessimistisch ist. Der Werbemarkt war und ist ein Wachstumsmarkt und selbst wenn die KI-Apps einen Teil des Marktes für sich beanspruchen, und das werden sie sicherlich, bleibt für Alphabet immer noch genug übrig, um weiterhin sehr profitabel zu sein.

Gleichzeitig entwickelt Alphabet seine eigene KI weiter und wird auch in Zukunft auf diesem Gebiet eine Rolle spielen. Inwieweit sie den Erfolg mit der Google-Suche mit der KI wiederholen können, bleibt abzuwarten. Es bleibt auf jeden Fall spannend.

Und dabei habe ich noch gar nicht die anderen Einnahmequellen von Alphabet erwähnt, wie die Google Cloud, die Werbung auf YouTube, den Google Play Store oder die Hardware-Verkäufe der Pixel-Smartphones oder Chromebooks. Es gibt also noch so einiges mehr.

Und noch viel mehr Potenzial steckt womöglich in all den Projekten, die Alphabet derzeit am Laufen oder in der Entwicklung hat, die aber noch keinen wirklichen Profit abwerfen. Allen voran Waymo, die im Moment eine positive Nachricht nach der anderen veröffentlichen. Aber das wäre einen eigenen Beitrag wert, das würde heute zu weit führen.

Alphabet ist noch nicht in der Dividend Champions List enthalten, da das Unternehmen erst im Jahr 2024 angefangen hat, eine Dividende zu zahlen.

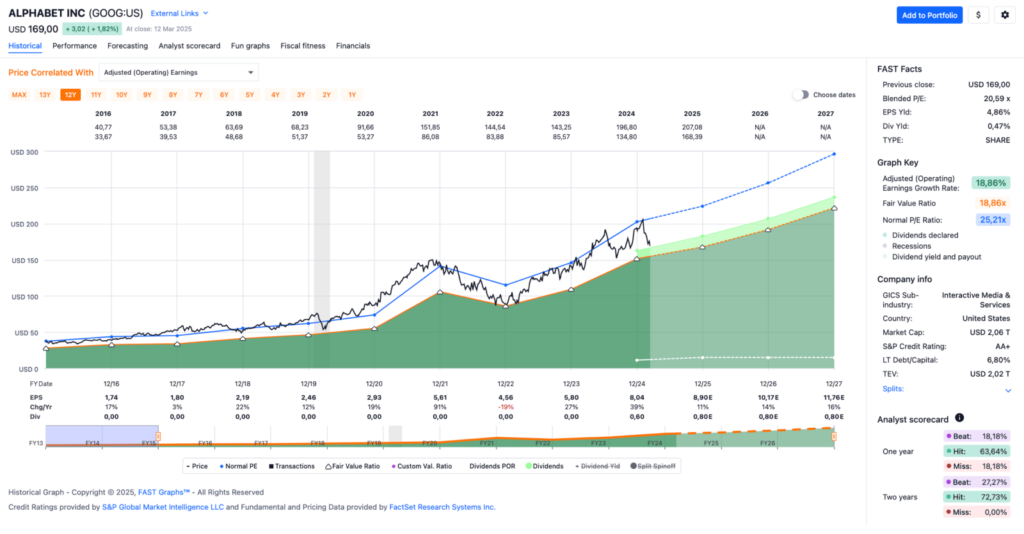

Der bereinigte Gewinn je Aktie (Adjusted Earnings per Share = EPS) stieg von 1,74 USD in 2016, auf 8,04 USD in 2024 und für 2025 werden 8,90 USD erwartet.

Das KGV (P/E Ratio) beträgt beim aktuellen Kurs 20,6 und liegt damit unter dem Schnitt der letzten 10 Jahre von 25,2.

Die Dividendenrendite (Dividend Yield) beträgt 0,5%.

Die Ausschüttungsquote (Payout Ratio) in 2024 lag bei extrem niedrigen 7,5%.

Das S&P Credit Rating ist AA+ (Investment Grade).

Interessant finde ich Kurse um und unterhalb von 150,- USD bzw. 138,25 EUR. Die Dividendenrendite spielt aktuell noch eine untergeordnete Rolle.

Idee #4: The J. M. Smucker Company (SJM)

Die J. M. Smucker Company produziert und vermarktet weltweit Markenlebensmittel und -getränke. Das Unternehmen ist in vier Segmenten tätig: U.S. Retail Coffee, U.S. Retail Frozen Handheld and Spreads, U.S. Retail Pet Foods, und Sweet Baked Snacks. Das Unternehmen bietet Kaffee, Snacks für Haustiere, Erdnussbutter, Katzenfutter, tiefgekühlte Handheld-Produkte, süße Backwaren, Frucht- und Spezialaufstriche, Produkte zur Portionskontrolle, Backmischungen und -zutaten, Toppings und Sirup, Hundefutter, Kekse, tiefgekühlte Sandwiches und Snacks, Heißgetränke, tiefgekühlte Handheld-Produkte und Mehl. Es bietet seine Produkte unter den Marken Folgers, Café Bustelo, Dunkin‘, Jif, Smucker’s, Smucker’s Uncrustables, Meow Mix, Milk-Bone, Pup-Peroni, Canine Carry Outs, Hostess, Voortman, 1850, Robin Hood und Five Roses an. Das Unternehmen vertreibt seine Produkte über Direktverkäufe und Makler an Lebensmitteleinzelhändler, Club Stores, Discount- und Dollar Stores, Online-Händler, Tierfachgeschäfte, Großhändler, Drogerien, Militärkommissariate, Großhändler, Supermarktketten, nationale Großhändler, Convenience Stores, Verkaufsautomaten und Foodservice-Händler und -Betreiber. Die J. M. Smucker Company wurde 1897 gegründet und hat ihren Hauptsitz in Orrville, Ohio.

Künstliche Intelligenz, das Superhirn der Zukunft, das uns bald alles abnehmen wird. Doch während KI uns hilft, die komplexen Probleme der Welt zu lösen, sind wir Menschen immer noch auf die einfache Genialität von Dosenfutter angewiesen. Denn wenn der Akku des Smartphones mal wieder leer ist und der Kühlschrank nur noch eine einsame Karotte hergibt, wissen wir: Dosennahrung ist der wahre Retter in der Not. Schnell, zuverlässig und immer da, wenn man es am wenigsten erwartet. Wie ein gut funktionierender Algorithmus, nur ohne den ganzen technischen Schnickschnack.

Das nenn ich mal eine Überleitung, oder? 😀

Smuckers stellt natürlich nicht nur Dosenfutter her. Eigentlich sind sie eher für ihre Marmelade bekannt, auch wenn mir persönlich das Zeug viel zu süß ist. Kein Vergleich zu den leckeren Marmeladen, die man bei uns im Supermarkt bekommt. Die Amerikaner haben da ja bekanntlich ihren ganz eigenen Geschmack.

Neben Marmeladen und Gelees ist auch Kaffee ein großes Geschäft. Die Marke Folgers gehört in den USA zu den meistverkauften Kaffeemarken überhaupt, und hier hat Smuckers mit den explodierenden Kaffeepreisen auf dem Rohstoffmarkt zu kämpfen. Dadurch sind die Margen unter Druck geraten und es wird versucht, mit Preiserhöhungen gegenzusteuern. Und Preiserhöhungen sind ja immer so ein Ding.

Ein weiterer Umsatzbringer ist Peanutbutter. Auch etwas, womit ich persönlich nichts anfangen kann, aber in den USA war und ist das ein ganz großes Ding. Ich kann an dieser Stelle gleich hinzufügen, dass der größte Teil des Umsatzes aus den USA kommt. Kanada ist noch ein kleiner Markt außerhalb der USA für das Unternehmen, aber Europa und Asien laufen unter ferner liefen und sind nicht der Rede wert. Mir ist nicht bekannt, ob Smuckers in Zukunft eine internationale Expansion plant.

Neben Marmelade, Kaffee und Erdnussbutter gibt es auch eine größere Abteilung für Tiernahrung, in der sich vor allem die vor einiger Zeit erworbene Marke Meow großer Beliebtheit erfreut.

Last but not least ist die Marke Uncrustable noch so eine typisch amerikanische Sache, abgepackte Fertigsandwiches ohne Kruste. Gerade letzteres ist ein Umsatztreiber für Smuckers.

Als Herausforderungen nannte das Management in den letzten Quartalsberichten immer wieder die gleichen Themen: Steigende Rohstoffkosten, insbesondere bei Kaffee, und die Preissensibilität der Konsumenten aufgrund der anhaltenden Inflation, die sich insbesondere bei Tiernahrung und süßen Snacks auswirkt.

Im Jahr 2024 wurde Hostess Brands für 5,6 Milliarden US-Dollar übernommen. Obwohl diese Übernahme das Produktportfolio erweitern sollte, führte sie zu einer höheren Verschuldung und beeinträchtigte die kurzfristige Finanzprognose. Das Unternehmen hatte daher seine Jahresprognose für den bereinigten Gewinn je Aktie nach unten korrigiert.

Um dem entgegenzuwirken, hat Smuckers beschlossen, die Marke Voortman Cookies für 305 Millionen US-Dollar zu verkaufen. Diese Maßnahme soll die langfristige Rentabilität verbessern, hat aber kurzfristig Auswirkungen auf den Umsatz.

Wie man sieht, ist bei Smuckers einiges in Bewegung und es gibt die eine oder andere Baustelle zu bewältigen, aber insgesamt kann man immer noch ein solides Wachstum (mit Schwankungen) vorweisen. Zudem erscheint die Dividendenrendite mit knapp 4% und die Ausschüttungsquote mit unter 50% attraktiv, da sollte so schnell nichts anbrennen. Einzig die Verschuldung ist mir etwas zu hoch, aber das hat das Management bereits erkannt und arbeitet daran, diese zu reduzieren.

Smuckers ist ein sogenannter Dividend Champion und hat die Dividende die vergangenen 27 Jahre (!) jedes Jahr gesteigert. Über die letzten 10 Jahre wurde die Dividende durchschnittlich um 5,8% und in den letzten 3 Jahren um 4,2% jedes Jahr erhöht.

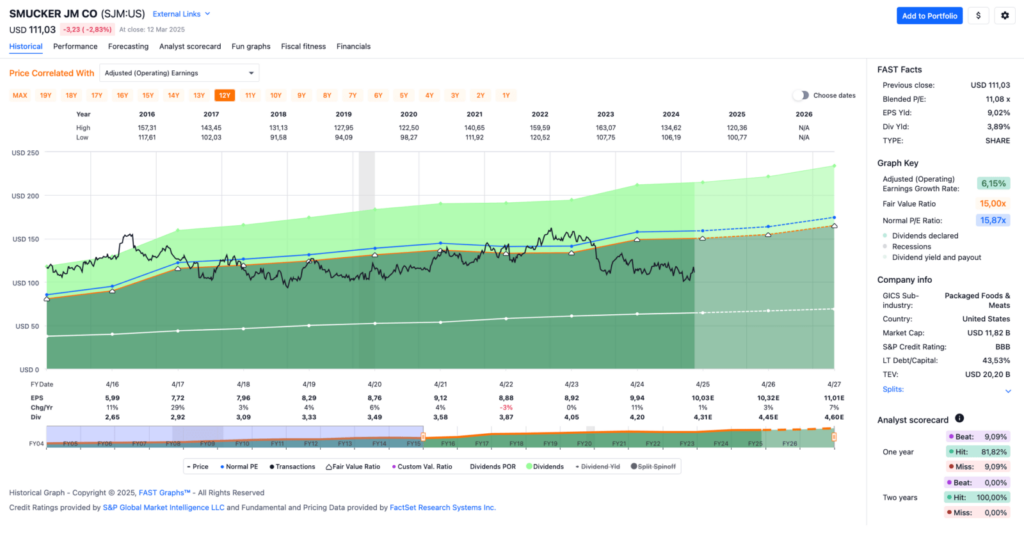

Der bereinigte Gewinn je Aktie (Adjusted Earnings per Share = EPS) stieg von 5,99 USD in 2016, auf 9,94 USD in 2024 und für 2025 werden 10,03 USD erwartet.

Das KGV (P/E Ratio) beträgt beim aktuellen Kurs 11,1 und liegt damit unter dem Schnitt der letzten 10 Jahre von 15,9.

Die Dividendenrendite (Dividend Yield) beträgt 3,9%.

Die Ausschüttungsquote (Payout Ratio) in 2024 lag bei sehr guten 42,3%.

Das S&P Credit Rating ist BBB (Investment Grade).

Interessant finde ich Kurse um und unterhalb von 105,- USD bzw. 96,75 EUR und immer dann, wenn die Dividendenrendite 4% oder mehr beträgt.

Idee #5: Iron Mountain Inc. (IRM)

Iron Mountain Incorporated (NYSE: IRM) wird von mehr als 240.000 Kunden in 61 Ländern, darunter ca. 95% der Fortune-1000-Unternehmen, beauftragt, ihnen dabei zu helfen, den Wert und die Intelligenz ihrer Anlagen durch Dienstleistungen zu erschließen, die über die physische und digitale Welt hinausgehen. Unser breites Spektrum an Lösungen deckt die Anforderungen der Kunden in den Bereichen Informationsmanagement, digitale Transformation, Informationssicherheit, Rechenzentren und Asset Lifecycle Management ab. Unser langjähriges Engagement für Sicherheit, Schutz, Nachhaltigkeit und Innovation zur Unterstützung unserer Kunden bildet die Grundlage für alles, was wir tun.

Last but not least wie üblich ein REIT. Diesmal schaue ich mir Iron Mountain an.

Okay okay, ich fange jetzt nicht schon wieder mit der Entstehungsgeschichte von Iron Mountain an, obwohl ich sie nach wie vor für eine der coolsten Börsengeschichten überhaupt halte. Wer sie also nicht kennt, sollte sie unbedingt mal nachlesen.

Es gab Jahre, in denen das Geschäftsmodell von Iron Mountain totgeschrieben wurde und die Aktie zu Kursen gekauft werden konnte, bei denen man dachte, dass nur noch der Konkurs folgen kann. Das war aber nicht der Fall und Iron Mountain hat sich vor allem im Jahr 2024 zu einer der Highflyer-Aktien schlechthin entwickelt.

Denn mittlerweile dürfte auch dem Letzten klar geworden sein, dass selbst mit dem Old-School-Geschäftsmodell der Lagerung von physischen Dingen (Dokumente, Bilder, Antiquitäten etc.) noch gutes Geld verdient werden kann, insbesondere wenn man langfristige Verträge mit fast allen Fortune-500-Unternehmen hat und dazu noch stabile Einnahmen aus extrem langfristigen Verträgen mit der Regierung bzw. Regierungsbehörden generiert.

Die eigentliche Phantasie kam aber wohl aus der Überlegung, dass Iron Mountain langsam aber sicher auch die digitale Archivierung von Dokumenten als Geschäftsmodell entwickelte. So wurde kräftig in Rechenzentren investiert und die bestehende Kundschaft umgestellt bzw. Zusatzgeschäft vereinbart. Gerade die Tatsache, dass man die bestehenden Kunden nur überzeugen muss, um zu bleiben, ist ein großes Pro-Argument für die Zukunft.

Zuletzt hat die Geschichte jedoch an zwei Stellen deutliche Risse bekommen. Da war zum einen die allgemein nachlassende Euphorie bezüglich der benötigten Rechenzentrumskapazitäten, wenn es um KI-Anwendungen geht. Ich weiß zwar nicht, was das mit Iron Mountain zu tun hat, aber es wurde vom Management etwas verklausuliert so argumentiert. Ich jedenfalls habe Iron Mountain nie als KI-Unternehmen gesehen.

Hinzu kommen Gerüchte, dass die derzeitige Regierung im Rahmen ihrer Sparmaßnahmen – Stichwort Elon Musk und DOGE – die Verträge mit Iron Mountain über die Aufbewahrung physischer Dokumente kündigen will. Das wäre in der Tat ein Rückschlag, aber ich glaube nicht daran. Denn kein Unternehmen kann das anbieten, was Iron Mountain kann, nämlich die Lagerung mit der Garantie, dass das Material auch einen Atomschlag übersteht. Zumindest nicht in den Kapazitäten, die die Regierung benötig.

Gut, ich weiß nicht, wie man das im Fall der Fälle überprüfen will, aber lassen wir das mit dem Atomschlag einfach mal so stehen. Sicher, die jetzige Regierung mag gerne Geld sparen, aber sie muss auch an gewisse Dinge denken und da spielt Sicherheit eine sehr große Rolle. Iron Mountain kann das bieten und deshalb glaube ich nicht, dass an den Gerüchten etwas dran ist. Reden ja, tun eher nein.

Allerdings rechne ich auch nicht mit einer schnellen Kurserholung. Denn mal ehrlich, was da im Jahr 2024 mit dem Aktienkurs passiert ist, war eine maßlose Übertreibung. Wohl dem, der da ein paar Gewinne vom Tisch genommen hat. Habe ich zum Beispiel auch gemacht und meine Position um rund 50% reduziert.

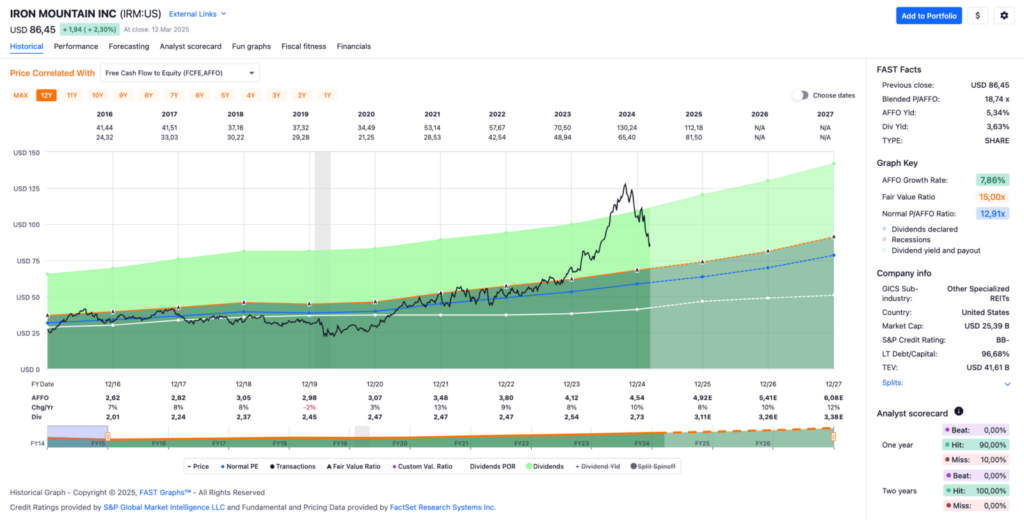

Selbst jetzt erscheint mir die Aktie noch überbewertet. Ein P/AFFO-Verhältnis von 18,7 ist im Vergleich zum 10-Jahres-Durchschnitt von 12,9 immer noch recht sportlich. Gut, wenn man die Transformation zum Rechenzentrumsanbieter berücksichtigt, könnte eine höhere Bewertung in Zukunft ja sogar gerechtfertigt sein.

Wo wir uns am Ende treffen, bleibt spannend. Sollte es aber vorher noch einmal deutlich nach unten gehen, könnte man ja noch einen Einstieg wagen oder nachkaufen, oder?

Iron Mountain ist aktuell nicht in der Dividend Champions List enthalten, da das Unternehmen in den Jahren 2020, 2021 und 2022 seine Dividende nur konstant gehalten und nicht weiter erhöht hat. Im Jahr 2023 erfolgte jedoch wieder eine Erhöhung um +5,1% und im Jahr 2024 um +10,0%. Auch für das Jahr 2025 wurde die Dividende bereits erhöht. Diesmal um +9,8%.

Das bereinigte operative Ergebnis (Adjusted Funds From Operations = AFFO) stieg von 2,62 USD in 2016, auf 4,54 USD in 2024 und für 2025 werden 4,92 USD erwartet.

Das P/AFFO Ratio (ein KGV bzw. P/E Ratio macht bei REITs keinen Sinn) beträgt beim aktuellen Kurs 18,7 und liegt damit deutlich über dem Schnitt der letzten 10 Jahre von 12,9.

Die Dividendenrendite (Dividend Yield) beträgt 3,6%.

Die Ausschüttungsquote (Payout Ratio) in 2024 lag für eine REIT bei sehr niedrigen 60,1%.

Das S&P Credit Rating ist BB- (Investment Grade).

Interessant finde ich Kurse um und unterhalb von 65,- USD bzw. 60,- EUR und immer dann, wenn die Dividendenrendite 5% oder mehr beträgt.

Was steht auf eurer Watchlist im März 2025?

Und schon sind wir wieder am Ende angelangt.

Für jeden mit einem ausreichend langen Anlagehorizont sollte Alphabet eine ernsthafte Überlegung wert sein. Selten ist ein Wachstumsunternehmen so günstig bewertet. Dividendenrendite hin oder her.

Ich persönlich finde Smuckers sehr interessant. Gute Dividendenrendite zum Einstieg mit einer gesunden Ausschüttungsquote. Dazu ein leichtes Wachstum und die aktuellen Herausforderungen scheinen beherrschbar.

Was ist euer Favorit von den hier vorgestellten fünf? Und was habt ihr selbst so auf eurer Watchlist ganz oben stehen?

Lasst uns in den Kommentaren darüber diskutieren.

Vielleicht entdecke ich oder die Leser ja auch ein paar Schnäppchen und/oder neue Anregungen. 🙂

Und nun viel Spaß beim Informationen sammeln, dem Aufbauen und Weiterentwickeln eurer eigenen Watchlist!

Quellen: Fastgraph.com, Seekingalpha.com & The DRiP Investing Resource Center

*Legende:

Dividend King = Ununterbrochene Dividendenerhöhung von 50 Jahren oder mehr

Dividend Champion = Ununterbrochene Dividendenerhöhungen von 25 bis 49 Jahren

Dividend Contender = Ununterbrochene Dividendenerhöhungen von 10 bis 24 Jahren

Dividend Challenger = Ununterbrochene Dividendenerhöhungen von 5 bis 9 Jahren

Credit Rating AAA, AA, A & BBB = Investment Grade

Credit Rating BB, B, CCC, CC & C = Non-Investment Grade

Credit Rating R, SD & D = Möchtest du gar nicht wissen 😉

Credit Rating NR = Not rated

USD/EUR-Umrechnungskurs: 1,085

Danke fürs Lesen und wenn dir der Artikel gefallen hat, hinterlasse mir einen Kommentar und teile ihn mit deinen Freunden auf Social Media oder in deinem Lieblingsforum. Das würde mir sehr viel bedeuten. Vielen Dank!

Hey Ingo, wie ist das Wetter in Afrika?

T-Rowe hab ich diese Woche bei knapp 85€ gekauft, J.M.Smucker kürzlich bei ca.98€ und Alphabet ist schon länger in meinem Depot. Alle drei sind als langfristige Halteposition im Depot eingeplant. Auch wenn der US Markt als teuer gilt aktuell, finde ich gerade die drei Unternehmen günstig bewertet!

VG Claudio

Hi Claudio!

Danke fürs Vorbeischauen.

Das Wetter ist durchwachsen. Die ersten Tage viel Regen und zwischen 10 und 15 Grad, jetzt gerade Sonne bei 22 Grad. Aber nächste Woche soll es wieder regnen und die Temperaturen sollen sogar unter 10 Grad fallen. Nachts ist es teils sehr kalt und nicht alle Häuser haben eine Heizung.

Marokko im März ist also nicht nur wegen Ramadan (viele Restaurants geschlossen etc.) eher suboptimal. 😉

Ich stimme zu, alle 3 von dir genannten Unternehmen sind günstig. Bei allen 3 gibt es auch unterschiedliche Gründe, die die Bewertung rechtfertigen können. Insgesamt ist das Risiko bei einem langfristigen Anlagehorizont aber überschaubar.

Ich sehe jedenfalls mehr Chancen als Risiken. 🙂

Grüße aus Fes.

CU Ingo.

Servus Ingo,

besten Dank für die aktuelle Watchlist.

Alles sehr interessante Unternehmen und Informationen.

Selbst bin ich nur bei T.Rowe investiert, ist mittlerweile mein größte Depotposition.

Habe bei Kursen von 95 € bereits angefangen weitere Stücke in Tranchen zu erwerben und

habe es wie Claudio gemacht und bei Kursen um die 85 € nochmals zugegriffen.

T.Rowe ist bei mir im als Buy & Hold im Depot, sollte sich die Sachlage nicht grundlegend verändern und die Strategien aufgeben und Früchte tragen bleibt es auch so und ich werde bei diesen Kursen weitere Stücke erwerben.

Die Nettoabflüsse sind auf jeden Fall zu beobachten und sind nochmal gestiegen auf über 4 Mrd.

Am 14.03.2025 ex Dividende und soweit ich informiert bin, ist das Unternehmen faktisch Schuldenfrei…

allen einen sonnigen Sonntag

Viele Grüße Jörg

Hi Jörg!

Danke fürs Vorbeischauen.

TROW als größte Position im Depot sieht man jetzt aber auch nicht alle Tage, oder? Interessant!

Danke für den Hinweis bzgl. dem Fakt, dass das Unternehmen schuldenfrei ist. So etwas ist ja nicht so häufig und für mich immer ein super positives Signal.

Grüße aus Fes.

CU Ingo.

Hallo Ingo – danke für den 5er. Interessante Titel 3/5 Positionen habe ich per Sparplan bespart und halte nun. Smuker ist interessant aber der Sektor ist bei mir schon abgedeckt mit Coke, Pepsi, Unilever, P&G und Mondelez.

Alphabet bilde ich durch einen NASDAQ Sparplan ab (200 €/ Monat), um Wachstum und Tech im Depot abzubilden. Klar der direkte Anteil Alphabet ist mit 4% oder so klein, aber immerhin 🙂

Beste Grüße, Wiebke

Hi Wiebke!

Danke fürs Vorbeischauen.

Was Smuckers angeht, ist es bei mir ähnlich. Ich finde die Firma schon interessant, aber eigentlich habe ich aus dem Sektor bereits genug Vertreter im Depot.

Ein Dividendendepot mit einem Nasdaq ETF zu pimpen finde ich eine gute Idee. 🙂

Grüße aus Chefchaouen.

CU Ingo.

Moin Ingo,

danke für deinen Wachlist-Artikel. Alphabet und TROW habe ich zuletzt auch schon nachgekauft.

Wie wohl fühlst du dich aktuell mit deinem Depot mit einem hohen US-Anteil ? Bleibst du deiner Strategie treu oder schaust du dich auch Mal in anderen Ländern nach neuen Unternehmen um ? Ich weiß natürlich, dass politische börsen kurze Beine haben.. ich persönlich verkaufe nichts, ziehe bei neuen Investitionen aber vermehrt Titel aus Europa und Asien (außer China) in Betracht.

LG Sebastian

Hi Sebastian!

Danke fürs Vorbeischauen.

Ich schaue jetzt nicht speziell in andere Länder und fühle mich weiterhin ganz wohl mit meinem sehr hohen US-Anteil. Der ist ja auch nur auf dem Papier. Wenn man die Umsätze der Unternehmen nach Ländern aufteilt, dann ist mein Depot sehr international aufgestellt.

Meine Strategie erweitere ich aktuell eher mit dem Zukauf von Income ETFs. Bei denen ist die US-Gewichtung, aber auch nicht wirklich besser.

BTW in Europa stört mich die Quellensteuer. Das da die EU mal noch nichts reguliert hat. Ts ts ts. Die sind doch sonst überall dran, aber da, wo es mal Sinn machen würde natürlich nicht.

Grüße aus Fes.

CU Ingo.

Hallo Ingo

Ich bin zwar nicht Sebastian, aber mich würde mal interessieren, wo du denn Regulierungsbedarf der EU siehst, wenn du’s denn erzählen magst. Interessantes Thema.

Wie gehst du denn mit dem derzeitigen massiven Abverkauf um?

Ich sehe da einige Parallelen zum Corona-Crash. Zum einen wird da jetzt die größtenteils massive Übertreibung nach oben abgebaut – und zwar im Schnellverfahren -, aber ich sehe auch viel Panik im Marktgeschehen. Wir haben auf der Welt schon genug Probleme, wir brauchen nicht noch einen künstlich herbeigeführten Handelskrieg. Aber die Orange hat anscheinend ihren Spaß dran. Der Rest der Welt sieht das anders.

Viele Leute schichten ja jetzt ihr Kapital in Anleihen um, wie die fallenden Anleiherenditen zeigen. Ich übrigens nicht, ich habe im Gegensatz zu meinem Vater überhaupt kein Gespür für Anleihen. Ich liebe einfach Aktie, auch wenn die manchmal ziemlich zickig sein können.

Ich habe aber zwei Anleihe-ETF (einer davon ist A143JM). Den plane ich auszubauen, wenn sich der Staub gelegt hat. Vielleicht auch das auf Euro lautende Pendant dazu, den A143JK. Mal schauen.

Ich musste googeln, wo denn Fes ist, und Google ist der Ansicht, in Marokko. Also bist du wieder auf großer Reise. Planst du deine Reise eigentlich vorher durch oder machst du das so nach Lust, Laune und Gelegenheit? Mich würde ja zweites reizen.

Ich hoffe, dass es dir gut geht, dort, wo du eben gerade bist.

Beste Grüße,

Rollo

Hi Rollo!

Danke fürs Vorbeischauen.

Thema Quellensteuer, entweder ganz weg für EU-Bürger, analog zum damaligen EU-Roaming, oder alle EU-Länder eine einheitliche Quellensteuer (machen wir 15% wie mit den USA) und dann natürlich anrechenbar auf die inländische Kapitalertragssteuer.

Einfach und gerecht in meinen Augen und nicht so ein Quatsch wie jetzt. Wo ist die EU, wenn man sie mal braucht. 🙂

Thema Ausverkauf, ich beobachte den Markt sehr genau und schaue wo es Schnäppchen gibt. So richtig sehe ich das noch nicht und von Panik würde ich auch (noch) nicht sprechen. Günstige Bewertungen ja, aber echte Ausverkaufspreise sind noch eher die Seltenheit.

Man muss auf jeden Fall das Risiko im Auge behalten, denn bei diesem erratischen Verhalten von Trump kann einfach alles passieren, auch das, was man nicht für möglich hält. Das macht die aktuelle Situation so besonders und schwierig.

Thema Reisen, nach längerer Pause bin ich wieder unterwegs, ja. Dieses Jahr steht Afrika auf dem Programm und ich fange in Marokko an.

Mit der Planung ist es mal so, mal so. In Asien bin ich oft spontan unterwegs, da kann man das mit den Preisen und Angeboten machen. Andere Länder sind da weniger geeignet. Als Faustregel gilt: Je teurer das Land, desto weniger spontan. Sonst wird man in diesen Ländern schnell arm.

Und dann gibt es bestimmte Orte oder Aktivitäten, die man gar nicht spontan machen kann, weil es zum Beispiel monatelange oder im Extremfall sogar jahrelange Wartelisten gibt oder man sich bewerben muss und so weiter, da geht es ohne Planung gar nicht. Aber das merkt man schon, wenn man dann so dasteht wie ich und merkt, ich kann jetzt hier nicht weiterkommen oder das machen, was ich mir eigentlich so vorgestellt habe. Ha ha!

Zum Glück kann ich beiden Reisestilen etwas abgewinnen. Spontan ist echt cool, aber ich kann mich auch auf eine akribische Reiseplanung einlassen und dabei Spaß haben. 😉

Grüße aus Marrakech.

CU Ingo.

Hallo nochmal

Ja, einheitliche EU-weite Quellensteuer für EU-Bürger fände ich auch sehr sinnvoll. Das würde das Investieren hier auch viel attraktiver machen.

Thema Marktsituation. Tja, aufgeschoben ist nicht aufgehoben. In 90 Tagen haben wir wieder das gleiche Problem mit der Unsicherheit. Ich traue dem Braten noch nicht, technisch und fundamental ist der Abwärtstrend noch nicht beendet.

Ich bin immer noch vorsichtig und halte meine Cashquote, lasse aber Sparpläne weiterlaufen.

Klingt klug, in den teuren Ländern mehr zu planen.

Grüße,

Rollo