Möchtest du deinen zukünftigen Dividendenstrom ausbauen, musst du von Zeit zu Zeit frisches Kapital in den Markt bringen. Dies kann durch den Ausbau schon vorhandener Werte geschehen, als auch durch die Eröffnung einer neuen Position. Um dir dabei etwas Anregung zu geben, teile ich heute mit euch 5 Ideen für deine Watchlist im August!

Ein kleiner Hinweis vornweg, dies ist wie immer keine Kaufempfehlung. Was ich aber empfehlen kann, pack dir deine Kandidaten auf eine Watchlist oder in ein Musterdepot. Beobachte diese Aktien für einen gewissen Zeitraum. So bekommst du ein Gefühl für den Kurs und die aktuelle Entwicklung.

Wenn du dann noch von Zeit zu Zeit auf Seiten wie Seekingalpha.com ein paar aktuelle Artikel zu den Unternehmen auf deiner Watchlist liest, dann bist du den meisten Leuten bereits einige Schritte voraus.

Tipp: Du kannst übrigens auch kostenlos auf Seekingalpha.com eine Watchlist führen und da die neuesten Artikel zu deinen beobachteten Positionen nach und nach durchklicken oder dir eine Auswahl der interessantesten Artikel als Tagesübersicht per E-Mail zuschicken lassen.

Du versetzt dich damit in eine Position, um direkt bei nächster Gelegenheit entscheiden zu können. Wann immer diese Gelegenheit kommt. Nichts ist ärgerlicher, als dass der Markt nach unten korrigiert, du Geld zur Verfügung hast, aber nicht weißt, wo du dieses am besten investieren kannst.

Preparation meets opportunity!

Sei vorbereitet! Viele, die den Aktienmarkt nur von außen kennen, werden irgendwann zu dir sagen, dass du einfach Glück hattest. Das ist zwar Blödsinn, aber lass sie es ruhig Glück nennen.

Man kann nämlich sprichwörtlich sein Glück erzwingen, wenn man sich vorbereitet hat und dann bereit ist loszulegen, wenn die Gelegenheit kommt. Andere verpassen diese Gelegenheit, du nicht. Denn du hattest Glück bist vorbereitet.

Übrigens ein Prinzip, was natürlich auch außerhalb der Börse in vielen Lebensbereichen genauso gilt. Preparation meets opportunity!

5 Ideen für deine Watchlist im August 2019

In dieser Ausgabe dabei: MO, XOM, KR, WFC, EPR & CSCO

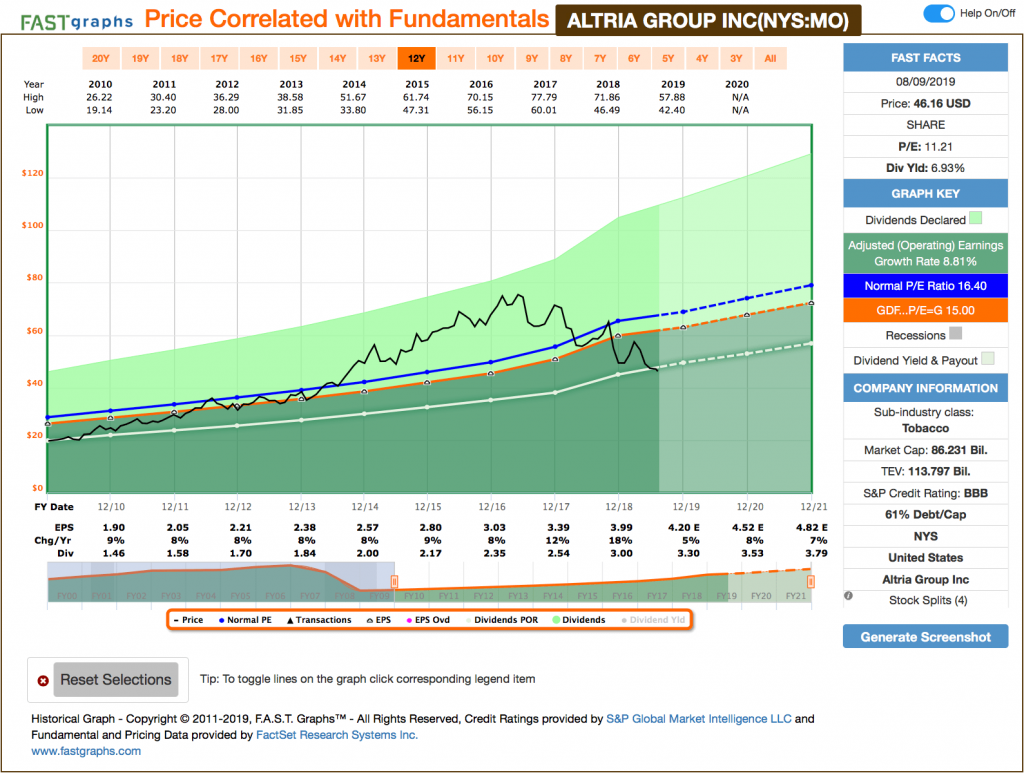

Idee #1: Altria Group Inc. (MO)

Die Altria Group, Inc. produziert und verkauft über ihre Tochtergesellschaften Zigaretten, rauchfreie Produkte und Wein in den Vereinigten Staaten. Das Unternehmen bietet Zigaretten hauptsächlich unter der Marke Marlboro, Zigarren hauptsächlich unter der Marke Black & Mild und feuchte, rauchfreie Tabakprodukte unter den Marken Kopenhagen, Skoal, Red Seal und Husky an. Das Unternehmen produziert und verkauft auch sortenreine und gemischte Tafelweine und Schaumweine unter den Namen Chateau Ste. Michelle, Columbia Crest und 14 Hands sowie importiert und vermarktet Antinori, Torres und Villa Maria Estate Weine sowie Champagne Nicolas Feuillatte in den USA. Darüber hinaus erbringt sie Finanzierungsleasing-Dienstleistungen hauptsächlich in den Bereichen Transport, Luftfahrt, Energieerzeugung, Immobilien und Fertigung. Das Unternehmen verkauft seine Tabakwaren in erster Linie an Großhändler, einschließlich Händler, große Einzelhandelsunternehmen, wie z.B. Filialisten, und die Streitkräfte. Altria Group, Inc. wurde 1919 gegründet und hat seinen Hauptsitz in Richmond, Virginia.

Altria hatten ich zuletzt im April 2018 in einem Watchlist-Artikel beleuchtet.

Nachdem es im besagten Jahr 2018 ein starkes Auf und Ab für Altria gegeben hatte, erst Auf, da mehr positiver Cash Flow durch die Trumpsche Steuerreform, dann Ab, da Regulierungen droh(t)en, so setzt sich in 2019 scheinbar eher ein negativer Trend durch. Aktuell kann man sich Aktien des Unternehmens ins Depot legen auf einem Preisniveau ähnlich dem in 2014. Der Unterschied zu 2014, aktuell wäre deine Einstandsdividendenrendite nette 7%!

Insgesamt ist die Tabakbranche unter Druck und ob man sich nun eine Altria, eine Philip Morris, eine British American Tobacco oder eine Imperial Brands ins Depot legt, bleibt jedem selbst überlassen. Schöne Dividendenzahler sind alle. Und es spräche auch nichts dagegen, ein paar davon im Depot zu haben, oder?

Altria erscheint mir besonders unter Druck, da diese sich auf den nordamerikanischen Raum konzentrieren. Den internationalen Teil deckt ja eher Philip Morris ab, wenn es um die Marke Marlboro geht. Somit besteht offensichtlich auch eine größere direkte Abhängigkeit von eventuellen FDA-Sanktionen, die der Markt als Risiko einpreist.

Dazu kommen sicher auch ein paar Entscheidungen, wo erst die Zukunft zeigen wird, ob diese gut oder schlecht waren. Zum Beispiel die Investitionen in das Hype-Unternehmen Juul, um nur eine zu nennen.

Trotzdem denke ich, dass das Unternehmen unterschätzt wird und die positiven Aspekte, z.b. besagte Investitionen in die Zukunft, Anteile an anderen Unternehmen wie Anheuser-Busch InBev oder die Möglichkeit, zuverlässig jedes Jahr die Preise zu erhöhen und so den Schwund der aktiven Raucher zu kompensieren, momentan nicht zum Tragen kommen.

Last but not least, das Fastgraphs Chart könnte aus dem Lehrbuch für kontinuierlich wachsende Gewinne und Dividenden kommen. Straight von links unten nach rechts oben. Love it!

Das Unternehmen ist ein sogenannter Dividend Champion* und hat seine Dividenden die vergangenen 49 Jahre (!) jedes Jahr erhöht. Über die letzten 10 Jahre wurde die Dividende um 9,5% und in den letzten 3 Jahren um 10,4% jedes Jahr gesteigert.

Der bereinigte Gewinn pro Aktie (Adjusted Earnings per Share = EPS) stieg von 1,90 USD in 2010, auf 3,99 USD in 2018 und für 2019 werden 4,20 USD erwartet.

Das KGV (P/E Ratio) beträgt beim aktuellen Kurs 11,2 und liegt damit deutlich unter dem Schnitt der letzten Jahre von 16,4.

Die Dividendenrendite (Dividend Yield) beträgt 6,9%. Die Ausschüttungsquote (Payout Ratio) in 2018 lag bei guten 75,2%.

Ich finde alle Preise unterhalb von 50,- USD bzw. 44,- EUR interessant oder immer wenn die Dividendenrendite auf 6% oder mehr steigt.

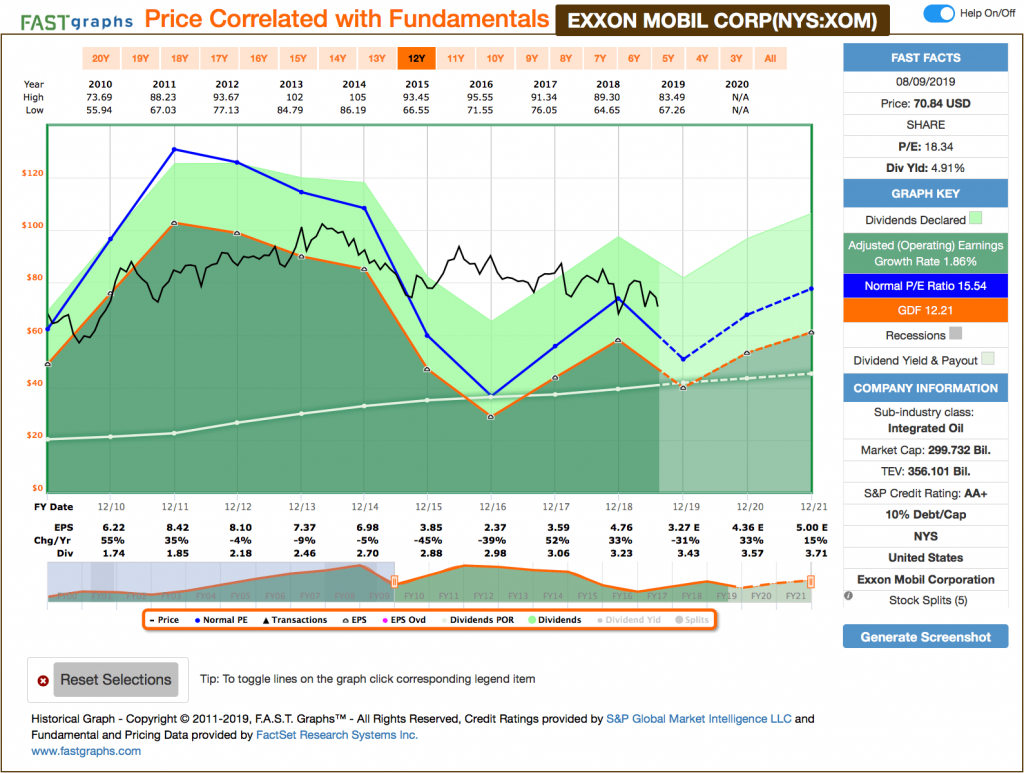

Idee #2: Exxon Mobil Corp. (XOM)

Die Exxon Mobil Corporation erschließt und fördert Erdöl und Erdgas in den Vereinigten Staaten, Kanada/Anderes Amerika, Europa, Afrika, Asien und Australien/Ozeanien. Das Unternehmen ist in den Segmenten Upstream, Downstream und Chemie tätig. Das Unternehmen ist auch an der Herstellung, dem Handel, dem Transport und dem Verkauf von Rohöl, Erdölprodukten und anderen Spezialprodukten beteiligt und produziert und vermarktet Petrochemikalien, einschließlich Olefine, Polyolefine, Aromaten und verschiedene andere Petrochemikalien. Zum 31. Dezember 2018 verfügte sie über rund 24.696 netto betriebene Bohrungen mit nachgewiesenen Reserven von 24,3 Milliarden öläquivalenten Barrel. Das Unternehmen wurde 1870 gegründet und hat seinen Hauptsitz in Irving, Texas.

Noch ein Kandidat aus dem April 2018 Watchlist-Artikel (war aber purer Zufall und nicht beabsichtigt) ist Exxon Mobil.

Im Chart schaut es so aus, dass Exxon Mobil die Dividende nicht aus den Gewinnen bezahlen kann. Rein auf den Gewinn pro Aktie (EPS = Earnings per Share) bezogen stimmt dies auch, zumindest auf 2 Jahre bezogen in den letzten 10 Jahren, aber dies ist nur die halbe Wahrheit. Um die wahre Payout Ratio (Ausschüttungsquote) zu bestimmen, macht es mehr Sinn, auf den operativen Cash Flow oder den Free Cash Flow zu schauen. Und hier sind die Ausschüttungen zumindest vom operativen Cash Flow voll gedeckt, was zeigt, dass hier keinesfalls eine Ausschüttung aus der Substanz erfolgt.

Das beim Free Cash Flow dann doch nichts übrig bleibt, ist dagegen eher ein Ausdruck seitens Exxon Mobil, jeden Cent in Investitionen zu stecken oder in Form von Dividenden und Aktienrückkäufen an die Aktionäre zurückzugeben. So wurde trotz aller Herausforderungen auch die Dividende weiter gesteigert. Sehr schön!

Der Grund, warum das Unternehmen wieder auf meiner Watchlist aufgetaucht ist: Wir nähern uns einer Dividendenrendite (Yield) von 5%! Dies ist für Exxon Mobil ein Wert, den es meines Wissens nach so noch nicht gegeben hat. Also, historische Chance oder der Griff ins fallende Messer? Hohe Dividendenrendite vs. hohes KGV? Was meint ihr?

Das Unternehmen ist ein sogenannter Dividend Champion* und hat seine Dividenden die vergangenen 37 Jahre jedes Jahr erhöht. Über die letzten 10 Jahre wurde die Dividende um 7,6% und in den letzten 3 Jahren um 3,9% jedes Jahr gesteigert.

Der bereinigte Gewinn pro Aktie (Adjusted Earnings per Share = EPS) fiel (!) von 6,22 USD in 2010, auf 4,76 USD in 2018 und für 2019 werden 3,27 USD erwartet.

Das KGV (P/E Ratio) beträgt beim aktuellen Kurs 18,3 und liegt damit über dem Schnitt der letzten Jahre von 15,5.

Die Dividendenrendite (Dividend Yield) beträgt 4,9%. Die Ausschüttungsquote (Payout Ratio) in 2018 lag bei guten 67,9%.

Ich finde Preise um und unterhalb von 70,- USD bzw. 62,50 EUR interessant.

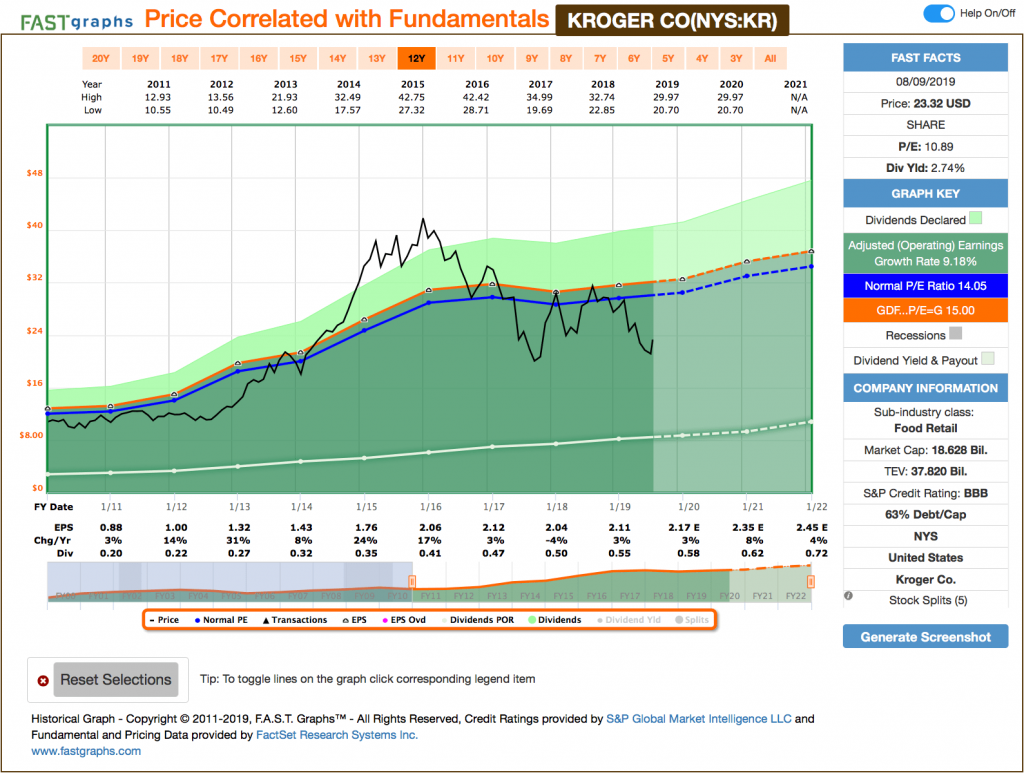

Idee #3: The Kroger Company (KR)

Die Kroger Co. ist als Einzelhändler in den Vereinigten Staaten tätig. Das Unternehmen betreibt Supermärkte, Warenhäuser mit mehreren Abteilungen, Marktplätze und Lagerhäuser mit günstigen Preisen. Seine kombinierten Lebensmittel- und Drogeriemärkte bieten natürliche Lebensmittel und Bio-Bereiche, Apotheken, allgemeine Handelswaren, Tiercenter, frische Meeresfrüchte und Bio-Produkte; und Multi-Abteilungsgeschäfte bieten Bekleidung, Heimtextilien und Einrichtungsgegenstände, Wohnen im Freien, Elektronik, Automobilprodukte und Spielzeug. Die Marktplatzgeschäfte des Unternehmens bieten Full-Service-Lebensmittel, Apotheken, Gesundheits- und Schönheitspflegeabteilungen und verderbliche Waren sowie allgemeine Waren, einschließlich Bekleidung, Haushaltswaren und Spielzeug; und unsere Lagerhäuser bieten Lebensmittel, Gesundheits- und Schönheitspflegeartikel sowie Fleisch, Milchprodukte, Backwaren und Frischeprodukte. Darüber hinaus produziert und verarbeitet das Unternehmen Lebensmittel, die in seinen Supermärkten verkauft werden, und verkauft Kraftstoff über 1.537 Kraftstoffzentren. Zum 7. März 2019 betrieb das Unternehmen 2.764 Lebensmitteleinzelhandelsläden unter verschiedenen Bannern sowie einen Online-Handel. Die Kroger Co. wurde 1883 gegründet und hat ihren Sitz in Cincinnati, Ohio.

Leser der ersten Stunde könnten sich eventuell daran erinnern, zuletzt hatte ich Kroger im Oktober 2017 in einem Watchlist-Artikel. Das ist also eine ganze Weile her.

Kroger ist nach Walmart immer noch der zweitgrößte Lebensmitteleinzelhändler in den USA, mit über 2.700 Supermärkten in Eigenregie plus über 800 anderen Geschäften als Franchise, und schlägt sich trotz des Schreckgespenst Amazon sehr beachtlich. Die Umsätze wachsen verlangsamt aber stetig, die Dividende mit ihnen und das Payout Ratio verharrt im niedrigen Bereich. Da gibt es nichts zu meckern.

Jedoch läuft das Online-Geschäft nicht wirklich rund und ist vielleicht auch einer der Gründe, warum der Mark momentan kein rechtes Interesse an dem Unternehmen hat.

Gut für uns Dividendensammler, denn in der Vergangenheit notierte die Dividendenrendite in der Regel unterhalb der 2% Marke, ist aber aufgrund der letzten Kursrückgänge nun darüber gestiegen. Mit momentan fast 2,8% ist diese so hoch wie selten.

Außerdem wurde schon für den September eine um 14,1% erhöhte Dividende bekanntgegeben. Die Dividendenrendite steigt dann beim aktuellen Kurs bereits auf 3%. Sehr gut!

Das Unternehmen ist ein sogenannter Dividend Contender* und hat seine Dividenden die vergangenen 13 Jahre jedes Jahr erhöht. Über die letzten 10 Jahre wurde die Dividende durchschnittlich um 11,9% und in den letzten 3 Jahren um 10,3% jedes Jahr erhöht.

Der bereinigte Gewinn pro Aktie (Adjusted Earnings per Share = EPS) stieg von 0,88 USD in 2010, auf 2,11 USD in 2019 und für 2020 werden 2,17 USD erwartet.

Das KGV (P/E Ratio) beträgt beim aktuellen Kurs 10,9 und liegt damit unter dem Schnitt der letzten Jahre von 14,1.

Die Dividendenrendite (Dividend Yield) beträgt 2,7%. Die Ausschüttungsquote (Payout Ratio) in 2019 lag bei sehr niedrigen 25,8%.

Ich finde Preise um und unterhalb von 21,- USD bzw. 18,75 EUR interessant und immer solange die Dividendenrendite bei 3% oder darüber liegt.

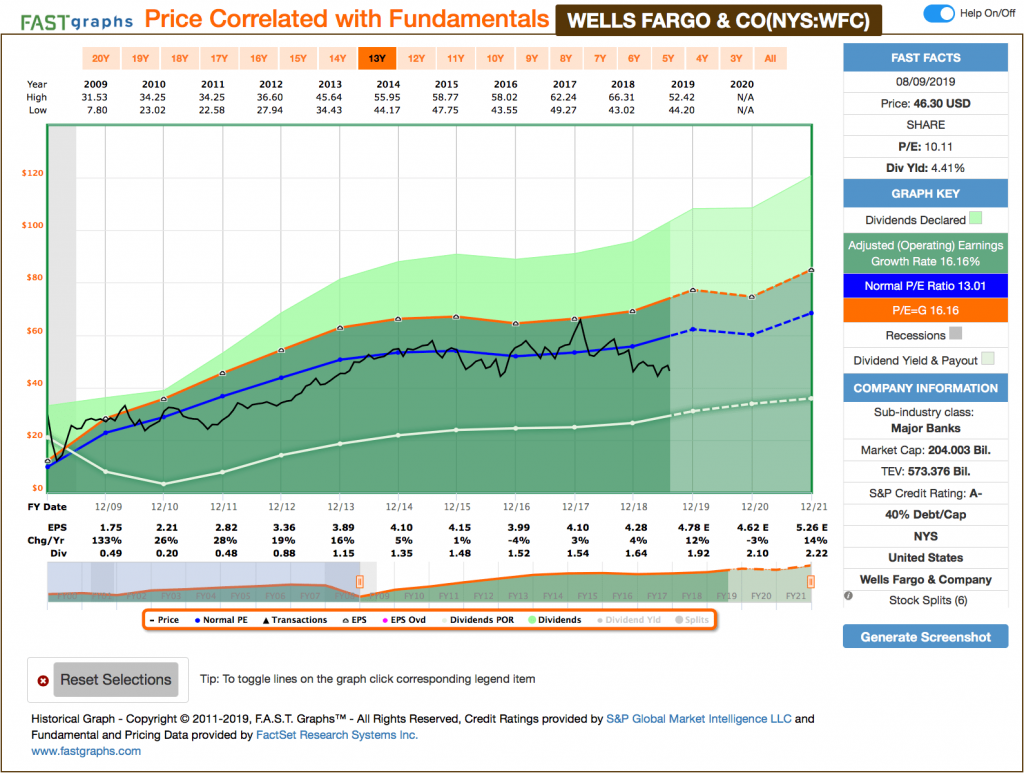

Idee #4: Wells Fargo & Company (WFC)

Wells Fargo & Company, ein diversifiziertes Finanzdienstleistungsunternehmen, bietet Privatpersonen, Unternehmen und Institutionen Privat-, Geschäfts- und Firmenkundendienstleistungen an. Das Unternehmen ist in drei Segmenten tätig: Community Banking, Wholesale Banking sowie Wealth and Investment Management. Außerdem ist das Unternehmen in den Bereichen Wholesale Banking, Hypothekenbanking, Verbraucherfinanzierung, Mobilienleasing, Agrarfinanzierung, Handelsfinanzierung, Wertpapiervermittlung und Investmentbanking, Computer- und Datenverarbeitung, Trust, Anlageberatung, Mortgage-Backed Securities und Venture-Capital-Investmentdienstleistungen aktiv. Mit Stand vom 7. Februar 2019 war sie an 7.800 Standorten, 13.000 Geldautomaten sowie im Internet und Mobile Banking tätig und verfügt über Niederlassungen in 37 Ländern und Gebieten. Wells Fargo & Company wurde 1852 gegründet und hat seinen Hauptsitz in San Francisco, Kalifornien.

Ein Neuzugang auf der Watchlist ist dagegen Wells Fargo.

Nachdem ich letzten Monat mit JPMorgan Chase bereits auf eine amerikanische Bank geschaut hatte und dort viel positives sah, möchte ich heute mit Wells Fargo ein bei Dividendensammlern sehr beliebten Finanzdienstleister bzw. Bank nachschieben.

Alles was ich zu JPMorgan Chase gesagt habe, gilt im Prinzip auch für Wells Fargo. Auch Wells Fargo musste im Zuge der Finanzkrise die Dividende kürzen. Von 1,30 USD ging es runter auf 0,49 USD in 2008 (-62,3%) und in 2009 dann nochmal auf nur noch 0,20 USD (-59,2%).

Das Vorkrisenniveau wurde dann 2014 mit 1,35 USD wieder erreicht bzw. überschritten und steigt seitdem konstant weiter. Selbst mit diesen beiden genannten heftigen Kürzungen, beträgt das Dividendenwachstum auf Sicht von 10 Jahren beachtliche 17,0%. Wow!

Wobei man fairer Weise erwähnen muss, dass sich das Dividendenwachstum in den letzten Jahren abgeschwächt hatte und meist nur noch einstellige Steigerungen kamen. Jetzt in 2019 war dies wieder anders und im September wird es eine um 13,3% erhöhte Dividende geben. Sehr schön!

Aktuell bekommt man bei einem Einstieg knapp 4,5% an Dividendenrendite. Nicht schlecht. Und sollte sich das Dividendenwachstum weiterhin im zweistelligen Bereich abspielen, dann sieht das Ganze noch viel besser aus.

Ein Grund für die hohe Dividendenrendite ist wie üblich ein starker Kursverfall in letzter Zeit. Der Kurs notiert aktuell nahe einem 52-Wochen-Tief.

Ein Grund dafür könnte sein, dass Wells Fargo das Hauptgeschäft mit dem normalen Endkunden macht. Sprich, es werden viele Kredite an normale Bürger vergeben und da sich momentan auch in den USA wieder eher ein Niedrigzinsszenario auf Dauer abzeichnet, könnte gerade hier der Gewinn dahinschmelzen.

Dem entgegen steht ein großangelegtes Aktienrückkaufprogramm, was beim aktuellen Kurs bedeutet, dass über den Verlauf der nächsten 12 Monate bis zu 10% der eigenen Aktien vom Markt verschwinden. Dies wird auf jeden Fall dafür sorgen, dass der EPS weiter steigen wird und die Dividende wahrscheinlich dabei mit.

Das Unternehmen ist ein sogenannter Dividend Challenger* und hat seine Dividenden die vergangenen 9 Jahre jedes Jahr erhöht. Über die letzten 5 Jahre wurde die Dividende durchschnittlich um 7,4% und in den letzten 3 Jahren um 3,6% jedes Jahr erhöht.

Der bereinigte Gewinn pro Aktie (Adjusted Earnings per Share = EPS) stieg von 2,21 USD in 2010, auf 4,28 USD in 2018 und für 2019 werden 4,78 USD erwartet.

Das KGV (P/E Ratio) beträgt beim aktuellen Kurs 10,1 und liegt damit unter dem Schnitt der letzten Jahre von 13,0.

Die Dividendenrendite (Dividend Yield) beträgt 4,4%. Die Ausschüttungsquote (Payout Ratio) in 2018 lag bei sehr guten 38,3%.

Ich finde alle Preise unterhalb von 40,- USD bzw. 35,50 EUR interessant oder immer wenn die Dividendenrendite bei 5% oder darüber liegt.

Idee #5: EPR Properties (EPR)

EPR Properties ist in der Entwicklung, Finanzierung und Vermietung von Theatern, Unterhaltungseinzelhandel und Familienunterhaltungszentren tätig. Die Geschäftstätigkeit erfolgt über die folgenden Segmente: Unterhaltung, Bildung, Freizeit und andere. Das Segment Unterhaltung umfasste Investitionen in Megaplextheater, Unterhaltungszentren, Familienunterhaltungszentren und andere Einzelhandelspakete. Das Segment Bildung umfasst ausschließlich Investitionen in öffentliche Charter-Schulen. Das Segment Freizeit umfasst Investitionen in Metro-Skiparks, Wasserparks und Golfunterhaltungskomplexe. Das Segment Sonstige umfasst Investitionen in Weinberge und Weingüter sowie Grundstücke, die zur Entwicklung gehalten werden. Das Unternehmen wurde am 29. August 1997 von Peter C. Brown gegründet und hat seinen Hauptsitz in Kansas City, MO.

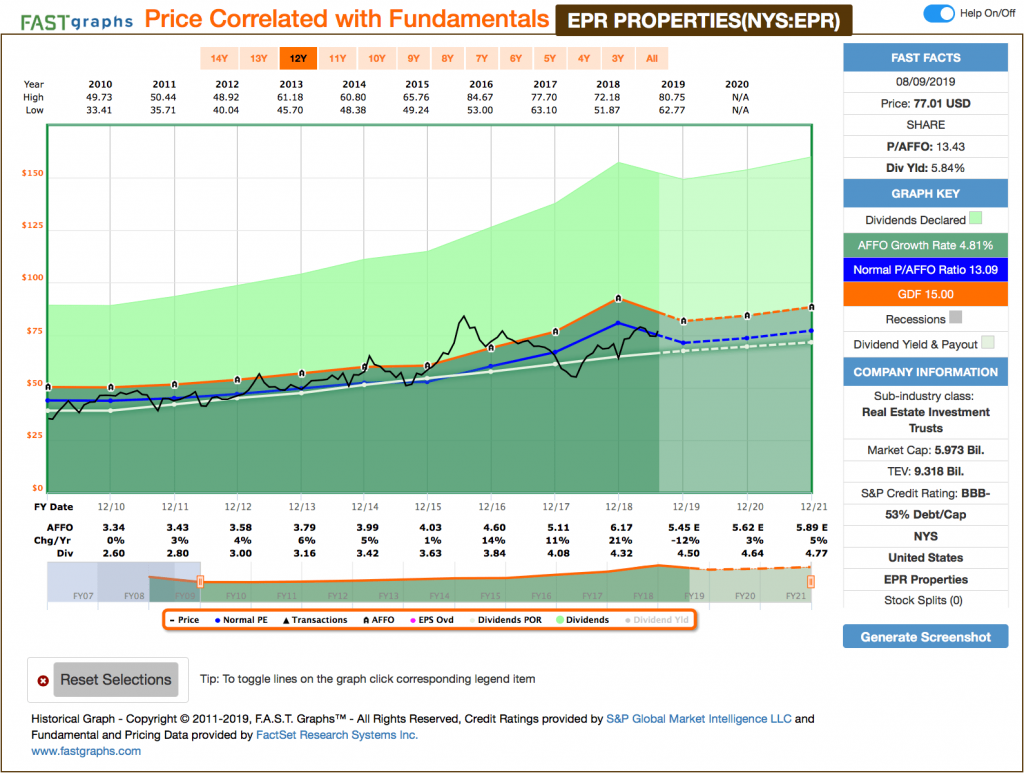

Last but not least ein REIT wie üblich. EPR Properties wurde zuletzt im Oktober 2018 im Rahmen eines Watchlist-Artikels besprochen.

Zur Erinnerung, EPR Properties ist ein Monatszahler. Das heißt, nur mit diesem einen Investment fließt schon jeden Monat etwas Cash auf dein Konto zurück. Toll!

Aber das allein sollte niemals ein Auswahlkriterium für einen Kauf sein!

Das Unternehmen ist als spezialisierter REIT organisiert und investiert hauptsächlich in Immobilien, die der Unterhaltung dienen. Das geht über riesige Kinopaläste bis hin zu ganzen Vergnügungsparks.

EPR Properties lockt weiterhin mit einer fairen Bewertung und einer Dividendenrendite nahe 6%. Die Geschäfte laufen gut und bisher ist kein Trouble in Sicht. Die meisten Bedenken gibt es hinsichtlich der Zahlungsfreude der Kunden, sollte es zu einer Rezession kommen, aber das wird sich erst noch zeigen müssen.

Einziger Wermutstropfen in meinen Augen? Obwohl der Kurs weiter im fairen Bereich notiert, so gab es den Wert vor einiger Zeit noch günstiger.

Das Unternehmen ist ein sogenannter Dividend Challenger* und hat seine Dividenden die vergangenen 9 Jahre jedes Jahr erhöht. Über die letzten 5 Jahre wurde die Dividende um 6,6% und in den letzten 3 Jahren um 6,0% jedes Jahr erhöht.

Das bereinigte operative Ergebnis (Adjusted Funds From Operations = AFFO) stieg von 3,34 USD in 2010, auf 6,17 USD in 2018 und für 2019 werden 5,45 USD erwartet.

Das P/AFFO Ratio (ein KGV bzw. P/E Ratio macht bei REITs keinen Sinn) beträgt beim aktuellen Kurs 13,4 und liegt damit fast im Schnitt der letzten Jahre von 13,1.

Die Dividendenrendite (Dividend Yield) beträgt 5,8%. Die Ausschüttungsquote (Payout Ratio) in 2018 lag für einen REIT bei sehr guten 70,0%.

Ich finde Preise um und unterhalb von 70,- USD bzw. 62,50 EUR interessant oder immer wenn die Dividendenrendite über 6% steigt.

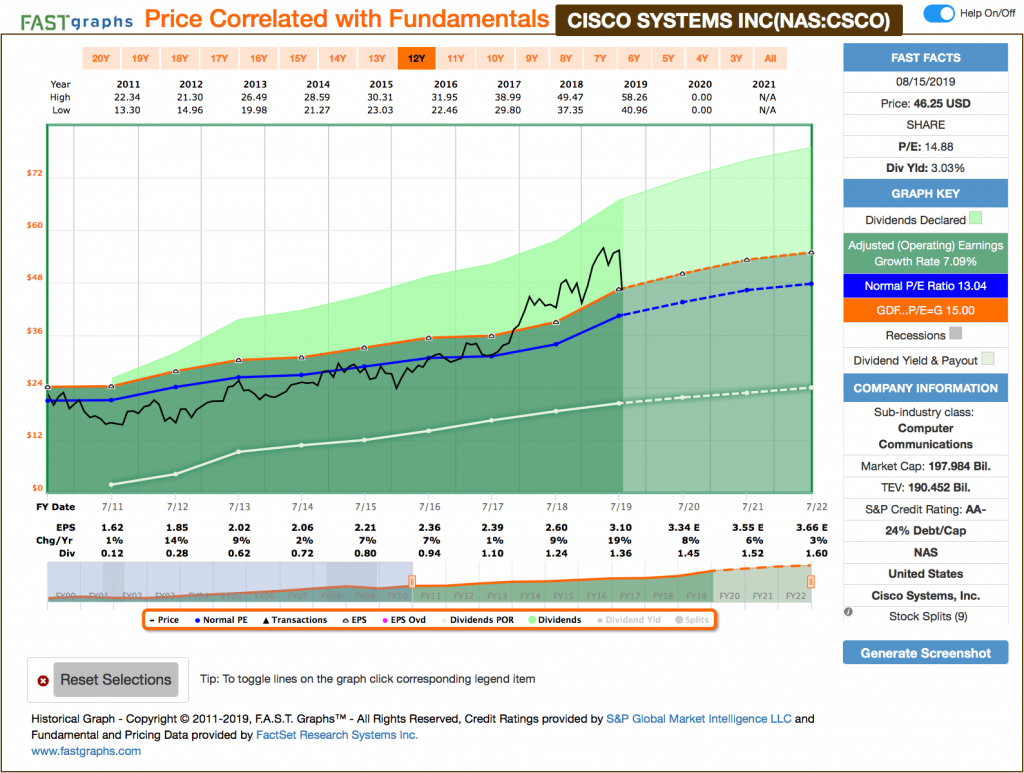

Bonusidee: Cisco Systems Inc. (CSCO)

Cisco Systems, Inc. entwickelt, produziert und verkauft Internet-Protokoll-basierte Netzwerke und andere Produkte im Zusammenhang mit der Kommunikations- und IT-Industrie weltweit. Das Unternehmen bietet Switching-Produkte, Routing-Produkte, die öffentliche und private Wireline- und Mobilfunknetze miteinander verbinden, Datacenter-Produkte und Wireless Access Points für den Einsatz in Sprach-, Video- und Datenanwendungen. Darüber hinaus werden Collaboration-Produkte angeboten, die Unified Communications, TelePresence und Conferencing sowie das Internet der Dinge und Analysesoftware umfassen. Darüber hinaus bietet das Unternehmen Sicherheitsprodukte an, darunter Netzwerk- und Rechenzentrumssicherheit, fortschrittlichen Bedrohungsschutz, Web- und E-Mail-Sicherheit, Zugriff und Richtlinien, Unified Threat Management, Beratungs-, Integrations- und Managed Services sowie andere Produkte wie Videosoftware und -lösungen von Dienstanbietern sowie Cloud- und Systemmanagementprodukte. Darüber hinaus bietet es technische Supportleistungen und erweiterte Dienstleistungen sowie Hyperconvergenz-Software, Cloud-Call- und Contact-Center-Lösungen und eine KI-gesteuerte Relationship-Intelligence-Plattform. Das Unternehmen bedient Unternehmen unterschiedlicher Größe, öffentliche Einrichtungen, Regierungen und Dienstleister. Sie verkauft ihre Produkte sowohl direkt als auch über Vertriebspartner wie Systemintegratoren, Dienstleister, andere Wiederverkäufer und Distributoren. Das Unternehmen hat Kooperationsvereinbarungen mit der KT Corporation und Bharti Airtel. Cisco Systems, Inc. wurde 1984 gegründet und hat seinen Hauptsitz in San Jose, Kalifornien.

Warum ein Bonus diesen Monat? Der Grund ist einfach, ich habe direkt heute (16. August 2019) beim Abschließen des Artikels einen Erstkauf getätigt und mir 25 Stück Cisco mit einer Dividendenrendite von 3% ins Depot gelegt.

Der Wert steht schon länger auf der Watchlist, ist aber in den letzten 2 Jahren zu hoch gelaufen und war definitiv zu teuer.

Durch Macro-Trends (Rezessionsängste & Trade War) trüben sich die Aussichten gerade etwas ein und schon kommt ein von mir so geliebter Effekt zum Tragen: Der Mean-Reversion-Effekt!

Nach den letzten und meiner Meinung nach übertriebenen Kursrückgängen, notiert der Preis nun wieder in der kaufbaren Zone. Der jetzige Kauf ist eine Einstiegsposition und diese wird bei weiteren Rücksetzern gern noch ausgebaut.

Ein detaillierterer Artikel zum Kauf folgt nächste Woche auf dem Blog.

Das Unternehmen ist ein sogenannter Dividend Challenger* und hat seine Dividenden die vergangenen 9 Jahre jedes Jahr erhöht. Über die letzten 5 Jahre wurde die Dividende durchschnittlich um 14,5% und in den letzten 3 Jahren um 16,0% jedes Jahr erhöht.

Der bereinigte Gewinn pro Aktie (Adjusted Earnings per Share = EPS) stieg von 1,62 USD in 2011, auf 2,60 USD in 2018 und für 2019 werden 3,10 USD erwartet.

Das KGV (P/E Ratio) beträgt beim aktuellen Kurs 14,9 und liegt damit leicht über dem Schnitt der letzten Jahre von 13,0.

Die Dividendenrendite (Dividend Yield) beträgt 3,0%. Die Ausschüttungsquote (Payout Ratio) in 2018 lag bei angenehmen 43,9%.

Ich finde (für weitere Nachkäufe) alle Preise unterhalb von 45,- USD bzw. 40,- EUR interessant oder immer wenn die Dividendenrendite bei 3% oder darüber liegt.

Was habt ihr so auf eurer Watchlist im August ganz oben auf dem Einkaufszettel?

Und schon sind wir wieder am Ende angelangt.

Was ist euer Favorit von den hier vorgestellten fünf? Und was habt ihr selbst so auf eurer Watchlist ganz oben stehen? Lasst uns in den Kommentaren darüber diskutieren.

Vielleicht entdecke ich oder die Leser ja auch ein paar Schnäppchen und/oder neue Anregungen 🙂 …

Und nun viel Spaß beim Informationen sammeln, dem Aufbauen und Weiterentwickeln eurer eigenen Watchlist!

Quellen: Fastgraph.com, Seekingalpha.com & The DRiP Investing Resource Center

*Legende:

Dividend King = Ununterbrochene Dividendenerhöhung von 50 Jahren oder mehr

Dividend Champion = Ununterbrochene Dividendenerhöhungen von 25 bis 49 Jahren

Dividend Contender = Ununterbrochene Dividendenerhöhungen von 10 bis 24 Jahren

Dividend Challenger = Ununterbrochene Dividendenerhöhungen von 5 bis 9 Jahren

Danke fürs Lesen und wenn dir der Artikel gefallen hat, hinterlasse mir einen Kommentar und teile ihn mit deinen Freunden auf Social Media oder in deinem Lieblingsforum. Das würde mir sehr viel bedeuten. Vielen Dank!

Moin Ingo,

mit Altria hat es dein erstgenannter Kaufkandidat bereits vor gut zwei Wochen in mein Depot geschafft.

Auch grundsätzlich finde ich die großen Tabakunternehmen derzeit sehr interessant. Neben Altria befinden sich inzwischen auch BAT, Imperial Brands und Japan Tobacco unter meinen Aktienpositionen.

Dein zweitgenannter Wert Exxon Mobil gewann zuletzt auch in meinem eigenen Rating wieder an Attraktivität. Gleiches gilt – infolge des gesunkenen Ölpreis – aber eigentlich für alle Öl-Schwergewichte.

Wäre ich nicht schon so stark bei Royal Dutch Shell investiert, hätte ich hier inzwischen wahrscheinlich schon wieder nachgekauft. Ich werde mich kommende Woche aber wohl nochmal etwas intensiver mit der ganzen Branche auseinandersetzen und schauen, ob nicht vielleicht auch Chevron oder Total was für mein Depot sein könnten.

Glückwunsch zum Kauf von Cisco! Hatte ebenfalls versucht über einen Put reinzukommen, was mir aber letztlich nicht gelungen ist. Dennoch freue ich mich bereits sehr auf deinen ausführlichen Kaufbericht.

David

Hi David!

Danke fürs Vorbeischauen.

Japan Tobacco muss ich mir mal anschauen. Da finde ich in Fastgraphs nicht wirklich viele Infos.

Bei Öl bzw. in Zukunft mehr Gas und andere Energieträger finde ich RDS echt toll, aber das sie seit einiger Zeit die Dividende nicht steigern, läuft gegen meine mir selbst auferlegten Regeln für einen Kauf. Trotzdem habe ich immer mal wieder ein Auge drauf. Regeln sind ja dafür da, dass man auch mal eine Ausnahme machen kann, oder 🙂 ?

CU Ingo.

Hallo Ingo,

da ist er wieder, der allmonatliche Watchlist-Artikel. Und das erneut pünktlich zur Mitte des Monats. 🙂

So ziemlich sämtliche Tabak-Aktien (MO, PM, BAT…) sind aktuell erschreckend günstig. Und das bei gleichzeitig dennoch relativ hohen Cashflows. Da kann man aus ertragsorientierter Sicht ein Investment sicherlich nicht verübeln. Aus Sicht der Gesamtrendite schaut es aber ein wenig anderes aus. Allen Aktionären drücke ich daher die Daumen, dass die Kurse irgendwann auch wieder anziehen.

The Kroger Company klingt auch sehr interessant. Sollte ich mir ggf. auch mal bei Gelegenheit anschauen. Ich finde es auch gar nicht zwingend notwendig, dass Einzelhandelsunternehmen ihr Online-Geschäft ausbauen. Wenn ich mich richtig entsinne, konzentrierte sich u.a. das Drogerie-Unternehmen Walgreens ebenfalls eher auf seinen stationären Handel und fährt damit zumindest aktuell noch sehr gut.

Zu deinem Kauf von Cisco gratuliere ich dir. Interessant finde ich u.a. auch die Bereiche Cyber Security und Smart Cities. Bin gespannt, was da in Zukunft noch kommt. Seitens der Fundamentalzahlen würde ich mir ein weiteres Wachstum bei Gewinn und Umsatz wünschen. Daher bin ich gespannt, wie die finalen Zahlen für das abgelaufende Fiskaljahr 2019 ausschauen werden. 🙂

Viele Grüße und ein erholsames WE,

whirlwind.

Hi Daniel!

Danke fürs Vorbeischauen.

Ja, die Kurse sind bei den Tabakunternehmen aktuell kein Grund zur Freude. Aber kennst ja meine Meinung, Cash Flow ist das Maß der Dinge. Der Total Return kommt schon von ganz allein, wenn man auf Qualitätsunternehmen setzt. Bei manchen dauert es halt etwas länger.

Thema Kroger, auch hier stimme ich zu, nicht jedes Unternehmen muss seinen Erfolg im Onlinehandel suchen und finden. Ich persönlich kann mir nicht vorstellen, jemals frische Lebensmittel online zu bestellen. Abgepacktes oder dicke Kästen voller Wasserflaschen z.b. ja klar, aber frische Lebensmittel möchte ich vorher sehen, riechen und ggf. anfassen.

Naja mal schauen, was da die Zukunft noch mit sich bringt.

Thema Cisco, ich persönlich glaube ja nicht an einen ausgedehnten Trade War. Klar ist das Risiko vorhanden, aber selbst ein Herr Trump weiß, dass er damit am Ende nichts erreicht. Denke es ist großes Säbelrasseln und dann wird man sich schon einig.

Dann wird auch Cisco wieder bessere Geschäfte machen können. Denn in der Tat sind sie wohl ganz schön abhängig von einem florierenden Welthandel.

CU Ingo.

Hi Ingo,

jetzt also Cisco-Aktionär! Die würde ich schon auch mal haben wollen, aber mein kaufkorridor ist da wesentlich tiefer. Michael Kissig sieht Cisco auf Grund der politischen Situation sehr skeptisch, hast du das gelesen?

Ja….., mein Favorit wären schon die Tabakwerte, wenn ich nicht schon so viel B.A.T. und Altria hätte – ich will da kein Klumpenrisiko. Statt Exxon habe ich (wie Jung in Rente s.o.) ebenfalls Royal Dutch; Kroger finde ich ein solides Brot-und Butter-Geschäft.

Die unruhige Börsenlage hat mich am Donnerstag dazu gebracht nochmal das Konto zu plündern und massiv Thor Industries aufzustocken. Und als meine 33.Neuaufnahme habe ich dann noch United Rentals gekauft. URI zahlt zwar keine Dividende, hat aber starkes Wachstum und hohen Cash-Flow. Sehe ich mal als Investition in die Zukunft.

Na dann viel Erfolg allen Investierten.

P.S.: Wer glaubt daran, dass der Soli bei der Dividendenbesteuerung ab 2020 oder 21 wegfällt ? Ich nicht.

Hi Gerry!

Danke fürs Vorbeischauen.

Ne habe ich nicht gelesen. Kannst du gern mal verlinken den Artikel.

Thor ist ein tolles Unternehmen, da werfe ich immer mal wieder einen Blick drauf. Aber dann gibt es meist doch noch interessantere Unternehmen in meinen Augen. Und im Zweifel kaufe ich halt gern die großen Dickschiffe.

URI? Keine Dividende, kein Kauf 🙂 … dir viel Erfolg damit!

CU Ingo.

PS: Ich denke schon, dass das Thema langsam attraktiv wird für die Politik, da die Masse der Bürger es abgeschafft haben möchte. Wann sind die nächsten Wahlen? Da bewegt sich dann etwas.

Hallo Ingo,

mal wieder ein paar nette Vorschläge. Altria besitze ich recht lange und ja, kurstechnisch sind sie nicht sonderlich gut gelaufen. Im Grunde nicht verwunderlich, die gesellschaftliche Akzeptanz für Tabakprodukte nimmt in der westlichen Welt ab und es wird den Konzernen durch immer mehr Auflagen und höherer Besteuerung schwerer gemacht, ihr Geschäft zu betreiben. Dagegen spricht, dass es immer noch viele Raucher gibt und die Zahlen nicht mehr so stark rückläufig sind wie vor einiger Zeit. Tabak ist unattraktiv geworden und deshalb sind die Renditen so hoch. Ich denke, dass trotzdem in der Zukunft diese Produkte gekauft werden und das Pendel wieder in die andere Richtung gehen wird. Unsere Gesellschaft neigt gegenwärtig zu mehr Puritanismus (auch in anderen Gebieten), aber in 5 Jahren kann das wieder vorbei sein wenn die Leute es zunehmend satt haben, dass sie mit allem möglichen gegängelt und geleitet werden (Nudging ist da so ein modern schöner Begriff). Das erleben wir in Ernährungs und Klimafragen ähnlich. Die letzten 50 Altria habe ich Ende Dezember gekauft und vielleicht kommen noch welche in nächster Zeit dazu. Man bekommt viel Business für sein Geld, das gilt auch für die anderen großen Tabakkonzerne.

Exxon ist etwas, was sich bei dir wiederholt und Du hast sie vor ein paar Monaten gekauft. Ich besitze eine kleine Position mit 30 Stück, bin aber nicht so sonderlich enthusiastisch. Das Hauptproblem hast Du bereits angesprochen, die Auszahlungen sind gemessen an den Erträgen, die leider nicht steigen zu hoch. Es kann sich zwar mit steigendem Ölpreis schnell ändern und durch die Spannungen mit Iran kann das schnell passieren, aber die ganze Sache ist auf Kante genäht. Royal Dutch, welche ich auch habe, hat mit den Zahlen ähnliche Probleme. Bei beiden bin ich nicht so ganz glücklich. Am Kursverlauf von Exxon sieht man, dass viele Leute skeptisch sind. Wenn man Erdöl haben oder weitere Positionen in dem Sektor aufbauen möchte, kann man es machen. Nur gibt es ein gewisses moderates Risiko.

Kroger besitze ich nicht, finde ich bei den Bewertungen durchaus interessant. Ich denke nicht, dass das Online-Geschäft den Lebensmittelhandel dominieren wird. Das sieht man sehr gut an Amazon, die nicht sonderlich erfolgreich in dem Gebiet ist. Bei Rewe ist es diesbezüglich auch sehr viel ruhiger geworden. Ich habe es mir mal angeschaut, aber ein Mindestbestellwert von 30 EURO ist für den schnellen Einkauf nicht attraktiv. Ähnlich wie Du kaufe ich mir die frischen Sachen nur „live“ und ja, viele Lebensmittel möchte ich gar nicht anders erwerben. Von daher ist Kroger mit den vielen Läden gut aufgestellt. 3% Rendite ist gut. Das einzige was dagegen spricht, sind andere Industrien, wo ich höhere Erträge bekomme. Ich bin momentan sehr bei Chemieaktien aktiv, wo viele Werte signifikant über 4% Dividendenrendite abwerfen. Selbst so was langweiliges wie Siemens hat eine höhere Rendite, von daher steht Kroger zwar gut da, ist aber nicht Championsleague. Auch nicht von der Kursentwicklung.

Wells Fargo habe ich auch schon lange, aber zu gegenwärtigen Kursen für mich ein klarer Kauf. Sie haben zwar so einige Skandale, aber das Unternehmen ist sehr solide und vor allem bestens bewertet. Amerikanische Großbanken sind im Gegensatz zu unseren deutschen Flaschenbanken hoch profitabel und immer noch gut bewertet. Als Langfristinvestment kann man wenig falsch machen. Hätte ich mehr Geld, würde ich aufstocken.

EPR weiß ich zu wenig, ein spezialisierter REIT mit ordentlicher Dividendenrendite und monatlicher Auszahlung, dabei recht konstant, wenn ich das richtig gesehen habe. Kann man sich überlegen.

Cisco ist auch etwas, was mir aufgefallen ist. Der scharfe Einbruch war augenfällig und dadurch wurde Überbewertung abgebaut. Da das Unternehmen natürlich immer noch sehr begehrt ist, leider aber nicht mehr. Man sieht an deinem abgebildeten Graph, dass sie jetzt fair bewertet sind. Das Unternehmen wird in Asien aufgrund der Huawei-Problematik sicherlich Probleme bekommen, aber es kann am Ende sein, dass es in sich zusammenfällt. China hat kein Interesse daran, das Wirtschaftswege negativ beeinflusst werden. Wobei die USA definitiv der aktive Part für mehr Zölle/Restriktionen ist. Man muss abwarten. Zu dem Preis ist es zwar wesentlich attraktiver einzusteigen, aber für mich persönlich noch nicht attraktiv genug. Es sind definitiv Probleme da, die gelöst werden können. Aber bei diesen Problemen würde ich mir bei einem Einstieg noch etwas tiefere Kurse wünschen, weil die nicht voll eingepreist sind. Das heißt, die Risikomarge ist mir noch nicht hoch genug. Andererseits ist es ein attraktives Unternehmen und sicher besser, als momentan einige überbewertete Tech-Unternehmen zu kaufen.

Wie immer schöne Liste, um über einzelne Unternehmen detaillierter nachzudenken.

Ich habe diesen Monat Archer-Daniels, Dow Chemical und Siemens gekauft. Hatte etwas viel Geld übrig. Trotzdem reicht es nicht für alles, was ich gerne kaufen möchte. Zur Zeit gibt’s einiges, was gut kaufbar ist. Altria und Wells Fargo in deiner Liste finde ich am attraktivsten.

Grüße Oliver

Hi Oliver!

Danke fürs Vorbeischauen und mal wieder für deinen ausführlichen Kommentar. Toll!

Altria hat heute noch dazu die Dividende um 5% angehoben und liegt jetzt bei über 7% Dividendenrendite. Sauber!

Öl ist halt so ein Thema, ähnlich wie Tabak. Der Verbrauch wird insgesamt abnehmen, klar. Aber wie schnell und wer von den Großen macht damit die nächsten Jahrzehnte noch richtig Geld? Ich denke Exxon wird mit dabei sein, deswegen setze ich hier auf XOM.

Wells Fargo finde ich genau wie letztens JPMorgan & Chase interessant. Und ein runter geprügelter Kurs ist eher eine Chance, als ein Risiko, wenn fundamental alles passt.

Zu Cisco hatte ich ja bereits im Artikel gesagt, dass das Ding noch kein wirkliches Schnäppchen ist. Also abwarten ist angesagt. Bin gern mit Nachkäufen dabei, wenn es noch etwas runter geht.

Was deine Nachkäufe angeht, ich finde ADM am interessantesten und steht bei mir unter Beobachtung. Ich denke, der Wert wird es nächsten Monat mit in den Artikel schaffen.

CU Ingo.

Sehr gute Kommentar von Oliver , aber warum ausgerechnet Wells Fargo ein Kauf sein soll, wenn ich mir den Chart so ansehe, verstehe ich dann doch nicht!

Altria hab ich auch aufgestockt zuletzt! Ich denke da kann man zu dem Kurs nicht viel falsch machen! K

Hallo Claudio,

warum ich WFC aus der Liste neben Altria favorisiere? Du bekommst momentan sehr viel Unternehmen für dein Geld, d.h. Du musst wenig investieren, um viele Anteile zu bekommen. Meine Strategie ist, dass ich möglichst viele Werte langfristig halte und von den Dividenden lebe. Das tue ich bereits. Du hast bei WFC momentan etwa 4,5% Dividendenrendite, das Auszahlungsverhältnis ist knapp 40% des Gewinns und das Unternehmen hat gerade seine Dividende um 13% erhöht. Das ist zugegebenermaßen überdurchschnittlich bzgl. der letzten Jahre, aber das Unternehmen wirtschaftet gut. Ich finde WFC sogar einen Tick interessanter als Altria, weil es dort immer mehr Menschen gibt, die Tabak nicht nur boykottieren, sondern massiv dagegen angehen. Wir puritarisieren immer mehr. Das ist nicht zu unterschätzen und daraus resultiert die Schwäche der Kursentwicklungen aller Tabakkonzerne. Trotzdem finde ich Altria einen guten Kauf, da sie zu Unrecht so weit abgestraft wurden und gute steigende Ausschüttungen haben. Die werden aber ggw. durch die fallende Kurswerte aufgefressen, so ehrlich muss man sein. Das gilt für alle großen Tabak-AGs. Ich habe selber schon recht viele Altria-Aktien und vielleicht kaufe ich mir noch 50 Stück dazu, wenn ich wieder so viel Geld zum Investieren habe.

Grüße Oliver

Hi Claudio!

Danke fürs Vorbeischauen.

Oliver hat es ja in seiner Antwort schon erklärt und ich denke hier ähnlich. Wichtig ist dabei, es muss natürlich fundamental alles stimmen. Ein Kurs kann aus verschiedensten Gründen nachgeben und auch gern mal eine sehr lange Zeit einen Abwärts- oder Seitwärtstrend ausbilden. Wenn in dieser Zeit aber weiter Umsätze und Gewinne steigen, dann sind das großartige Chancen.

Der Chart spielt dabei nur eine untergeordnete Rolle. Wobei ich die Argumente der Total-Return-Verfechter absolut verstehe. Es bedeutet aber auch, dass man den Wert irgendwann verkaufen muss, um den Kursgewinn zu realisieren. Eine Sache, die viele Dividendensammler halt nie vorhaben in ihrem Investorendasein. Frei nach dem Motto, ich verkaufe nie.

Ob die Mehrheit das dann wirklich durchhält und sich beim Kauf nicht nur etwas vormacht, ist eine ganz andere Frage 😉 …

CU Ingo.

Hallo Ingo,

wie immer ein netter Artikel und nette Werte. Altria leidet unter der allg. Tabakmeinung. Bietet aber jetzt altuell 7,3 Dividendenrendite, das ist schon ein gewaltiger Risiko-Puffer. Bei XOM habe ich auch eine kleine Position, hier warte ich ab. Im Rohstoffsegment habe ich letztens Shell gekauft, obwohl sie keine ausgesproche Dividendenwachstumshistorie haben. Wir werden sehen.

KR als Lebensmittelhändler ist für mich nicht interessant, als Kunde wechselt man recht schnell den Händler. Da bin ich grundsätzlich vorsichtig.

WFC und EPR finde ich betrachtenswert, eine Meinung habe ich hier nicht.

Weiter so und Viele Grüße

Hi Thorbjorn!

Danke fürs Vorbeischauen.

Altria schaut nach der aktuellen Dividendenerhöhung natürlich extrem lecker aus. Und dem erwarteten 2020er FCF nach ist die Payout Ratio weiterhin bei soliden 80%. Sauber! Wahrscheinlich aus der aktuellen Top 5 Liste mein Top Kandidat für einen Nachkauf im September.

CU Ingo.

Hi, habe deine Seite eben erst entdeckt, super!

Habe diese Woche meine moralischen Bedenken über Bord geworfen und mir Altria ins Depot zu holen. Eine halbe Stunde später kamen die Fusionsgerüchte mit Philip Moris auf und der Kurs schnellte 8% rauf. Trotz toller Dividendenrendite konnte ich nicht wiederstehen und habe direkt verkauft – war vielleicht ein Wink des Schicksals!

Warum finde ich Henkel eigentlich nicht in deinem Depot? Die haben doch jetzt auch erst angekündigt, ihre Dividende in einen höheren Korridor zu heben und der FastGraph sieht auch sehr ordentlich aus.

Hi Benni!

Danke für deinen Kommentar und willkommen auf dem Blog.

Da hattest du ja Glück mit Altria, Dividenden kassierst du so aber nicht 🙂 … hast du nun andere Pläne mit dem Geld?

Warum ich Henkel nicht im Depot habe? Ich bin grundsätzlich nicht so ein großer Fan von deutschen Aktien. Mich stört, dass viele Unternehmen von einem Management geführt werden, welche nicht wirklich den Shareholder (also mich) im Fokus haben. Ich möchte nachhaltig steigende Gewinne UND vor allem Dividenden und nicht dass die Dividende sofort stagniert oder gar gekürzt wird, wenn es mal 1-2 Jahre schwierig auf dem Markt wird.

Außerdem mag ich nicht, dass nur 1x im Jahr eine Dividende gezahlt wird. Am Ende der Abrechnung spielt es zwar keine Rolle, aber meine Präferenz ist ein monatlicher oder mindestens quartalsweiser Cash Flow. Bisher habe ich die Allianz AG und Disney als Ausnahmen im Depot.

Henkel an sich ist aber ein gutes Unternehmen und aktuell auch recht günstig. Ich habe mich aber noch nicht so intensiv mit dem Unternehmen beschäftigt, um zu wissen, wie deren Dividendenpolitik ausschaut. Weiß das einer? Eine Erhöhung der Ausschüttungsquote ist ja zumindest mal ein positives Zeichen.

Meine Kandidaten aus Deutschland wären wohl Adidas, SAP, Fresenius, Krones, Gerresheimer, Fuchs Petrolub und die besagte Allianz. Vielleicht auch noch Frosta, weil ich deren Produkte so mag und sie den richtigen Weg eingeschlagen haben. Erst danach würden evtl. solche Aktien wie Henkel oder Sixt kommen.

CU Ingo.

kleiner Bug den ich soeben beim lesen entdeckt habe, bei CSCO hast Du den Chart von DIS hinterlegt…

Hi Torsten!

Danke für den Hinweis. Ist jetzt korrigiert.

Irgendwie verhält sich WordPress nach dem letzten großen Update anders und ich habe es zu spät mitbekommen, dass man nun die Verlinkungen manuell anpassen muss. Das ging vorher automatisch. Es wird also sicher noch so einige falsch verlinkte Bilder auf dem Blog geben 🙁 …

CU Ingo.