Dies ist mein Lieblingsartikel auf dem Blog, mein monatliches passives Einkommen mit Dividenden. Es gibt halt nichts besseres, als seinen Cash Flow durch Dividenden zu betrachten und im Jahr-zu-Jahr Vergleich wachsen zu sehen. Und man muss nichts weiter dafür tun, als früh aufzuwachen und die Dividenden einzusammeln.

Das Geld kommt von allein zu dir!

Nun gut, ganz allein nicht. Du musst dich immerhin zu Anfangs für ein solides Unternehmen entscheiden und dann dein Kapital investieren. Mein jetziges Ich ist dem 2014er Ich sehr dankbar, dass es sich damals dafür entschieden hat, diesen Weg zu gehen und konsequent über den Zeitraum der letzten Jahre Dividendenaktien zu kaufen.

Wege entstehen dadurch, dass man sie geht.

– Franz Kafka –

Jede Reise beginnt mit dem ersten Schritt, dem ersten Kauf. Und dann dem zweiten Kauf, dann dem dritten Kauf … und du hältst an deiner Strategie fest, um dann Monat für Monat deine immer weiter wachsenden Dividenden zu kassieren.

Nichts ist angenehmer, als am Morgen aufzuwachen und mehr Geld auf dem Konto zu haben, als noch am Abend zuvor. Einfach Leben und Spaß haben!

Bist du dabei?

Ein weiterer Monat, ein weiterer Schritt in Richtung finanzielle Freiheit!

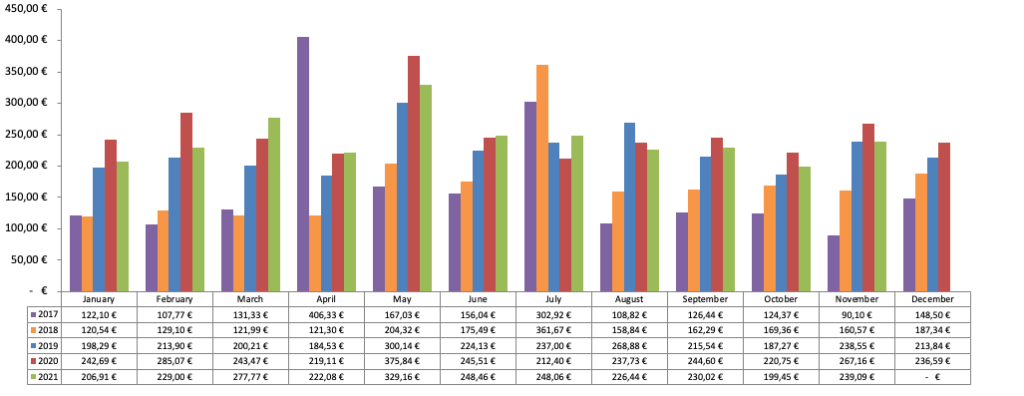

Dividendeneinnahmen im November 2021: 239,09 EUR

Folgende 12 Unternehmen lieferten pünktlich ab:

- Omega Healthcare Invest. Inc. :: 57,33 EUR

- AT&T Inc. :: 38,38 EUR

- AbbVie Inc. :: 28,66 EUR

- Apple Inc. :: 25,63 EUR

- Starbucks Corp. :: 22,65 EUR

- British American Tobacco PLC :: 17,57 EUR

- National Retail Properties Inc. :: 12,03 EUR

- Realty Income Corp. :: 11,03 EUR

- Procter & Gamble Co. :: 9,03 EUR

- Texas Instruments Inc. :: 7,66 EUR

- Main Street Capital Corp. :: 5,98 EUR

- Mastercard Inc. :: 3,14 EUR

Einnahmen im November 2020: 267,16 EUR

Einnahmen im November 2021: 239,09 EUR

Jahr-zu-Jahr Steigerung (YoY, Year over year): -10,5%

2021er Dividenden bis jetzt (YTD, Year to date): 2.656,44 EUR (241,49 EUR/Monat)

Alle Dividenden seit Beginn (All-time income): 15.096,37 EUR

Gedanken zum aktuellen Monat

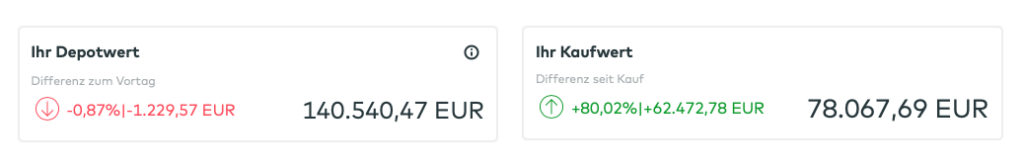

Während es an den Märkten gerade zum Monatsende hin mal wieder ein klein wenig volatiler zuging, schraubte sich mein Depot mit kräftiger Hilfe der Dickschiffe Apple und Microsoft zu einem neuen Allzeithoch auf über 140.000 EUR. Sehr erfreulich, auch wenn es nur eine Zahl auf dem Papier ist.

Leider konnten die Dividendenerträge da erneut nicht mithalten und so musste ich den 4 Monat in Folge mit weniger Ausschüttungen auskommen als im Vorjahresvergleich. Ärgerlich, aber die 10,5% weniger als 2020 entsprechen ziemlich genau der extra KAP (15% Quellensteuer vs. 15% Quellensteuer + ca. 10% KAP), die ich zur Zeit zahlen muss und die im letzten Jahr an der Stelle noch nicht griff.

Dafür habe ich mit meinem 1. Kauf in 2021 (Sparpläne mal außen vor) nun aktiv gegen gesteuert und es wanderten 32 Stück British American Tobacco ins Depot. Zusammen mit den in 2021 bereits angekündigten Dividendenerhöhungen sollte dies dafür sorgen, dass es 2022 mit dem Cash Flow wieder aufwärts geht.

Stay calm and keep investing!

Dazu rückt das Jahresende näher, wo ich mich immer ein klein wenig aktiver mit dem Depot beschäftige und schaue, ob ich ggf. etwas optimieren könnte.

So springt mir meine Position in Apple ins Auge, die aktuell bereits eine Größe von 19% des Gesamtdepots eingenommen hat. Sollte mir das Angst machen?

Das Unternehmen ist perfekt aufgestellt für die Zukunft, jedoch ist die Bewertung auch weit nach oben weggelaufen. Sprich der Wert ist fundamental betrachtet stark überbewertet.

Die Frage ist, wann wird aus der Überbewertung eine Übertreibung? Weil dann könnte und sollte man ggf. mal ein paar Gewinne mitnehmen und in Aktien umschichten, die mehr Dividenden abwerfen.

Ganz wichtig, ich sage das aus Sicht von jemanden, der aktuell bereits seine Dividenden verbraucht und das Depot nicht mehr für irgendwann in die Zukunft in 20, 30 oder vielleicht gar 40 Jahren baut.

Wer diesen Zeithorizont hat, der lässt es natürlich einfach laufen. Nach dem Prinzip Buy & Hold … and Check!

Aber für jemanden, der bereits von den Erträgen leben möchte, ist es durchaus opportun, über eine Umschichtung von Unternehmen mit niedriger Dividendenrendite, die ggf. sogar in einer Übertreibung den Kurs einfach nur aufgeblasen haben, in Unternehmen mit hoher Dividendenrendite nachzudenken.

In meinem Depot fallen mir zum Beispiel das besagte Apple (Dividendenrendite 0,5%), Mastercard (0,6%), Visa (0,8%), Nike (0,7%) und Disney (keine Dividende aktuell) ein.

Wenn man Übertreibungen für eine Umschichtung nutzt, kann man davon nur profitieren. Das Problem, es ist auch wieder eine Art von Market Timing und wir wissen ja, dass das in der Regel nicht so gut funktioniert.

Oh und die Steuern immer bei solchen Überlegungen beachten. Das vergessen leider viele und wundern sich dann.

Hach immer diese Entscheidungen. 🙂

Kapitalmaßnahme Realty Income vs. Orion Office REIT

Nachdem im Oktober der Merger von Realty Income und Vereit vollzogen wurde, gab es jetzt im November direkt im Anschluss den angekündigten Spin Off der Büroimmobilien. Diese wurden in ein neues Unternehmen namens Orion Office REIT ausgegliedert. Jeder Aktionär bekam je 10 Aktien von Realty Income nun 1 Aktie von Orion Office REIT ins Depot gebucht.

Auch bei mir liegen diese im Depot, sind aber bei der Comdirect noch nicht handelbar. Außerdem wurden sie mit der Währung USD ins Depot gebucht, was meine Auswertungen wieder aufwendiger macht. Für den November habe ich sie deswegen noch komplett außen vor gelassen in allen meinen Statistiken und Screenshots. Für den Dezember versuche ich diese dann aber zu integrieren.

Die ersten Zahlen, die veröffentlich wurden, und auch die Namen des neuen Managements (alles alte Bekannte von Vereit), stimmen auf jeden Fall positiv. Büroimmobilien sind zwar ein schwieriges Ding im aktuellen Umfeld, aber die Bewertung deutet darauf hin, dass es wahrscheinlich Sinn macht, die Aktien erstmal zu behalten oder ggf. sogar aufzustocken.

Ich werde wohl die 1. Quartalszahlen und Berichte auf Seeking Alpha abwarten, um hier eine Entscheidung zu treffen. Platz für einen REIT mit Potential hätte mein Depot auf jeden Fall noch.

BTW habe ich meine 4 Aktien von Kyndryl, die mir durch das Spin Off von IBM eingebucht wurden, verkauft. Die Position war einfach zu klein, als dass sie irgendetwas in meinem Depot bewirkt hätte. Der Verkauf hatte somit einfach nur den Grund, die Übersichtlichkeit ein wenig zu verbessern.

Der Dividendenbooster

Im November zündete der Dividendenbooster wieder ganz ordentlich.

Insgesamt haben 5 meiner Unternehmen die Dividende erhöht:

- Main Street Capital Corp. (MAIN) um +2,4% (0,21 auf 0,215 USD)

- Realty Income Corp. (O) um +4,2% (0,236 auf 0,246 USD)

- Nike Inc. (NKE) um +10,9% (0,275 auf 0,305 USD)

- The Bank Of Nova Scotia (BNS) um +11,1% (0,90 auf 1,00 CAD)

- Mastercard Inc. (MA) um +11,4% (0,44 auf 0,49 USD)

Dabei waren mit Nike, Mastercard und The Bank Of Nova Scotia sogar zweistellige Steigerungen dabei. Sehr gut!

Es freut mich vorallem, endlich wieder The Bank Of Nova Scotia hier in der Liste zu sehen. Die durften nämlich leider aufgrund einer Anweisung der kanadischen Behörden nicht steigern, wegen Corona. Das Ganze galt für Banken und ich glaube auch für Versicherungen.

Am Anfang waren die Ängste bzgl. einer Liquiditätsklemme an den Märkten ja durchaus berechtigt, aber nachdem weltweit die Gelddruckmaschinen angeschmissen wurden, war das eigentlich kein Thema mehr. Warum auch immer gab es das Verbot für Dividendensteigerungen in Kanada aber weitehrin.

Nun ist es endlich aufgehoben und sofort gab es die Erhöhung, die man als Nachholeffekt verstehen kann. Ich erwarte zu Beginn des neuen Jahres eine weitere Steigerung, damit man langsam wieder in den Rythmus der halbjährlichen Erhöhungen kommt.

Drücken wir die Daumen, dass es so weiter geht.

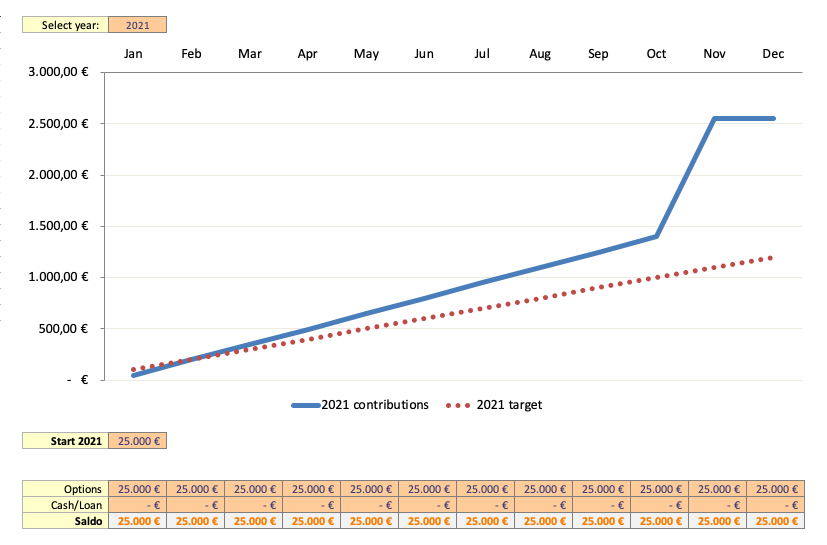

Zukäufe und Zielsetzung 2021

Im November wurde wieder planmäßig der Aktiensparplan auf Microsoft & Unilever ausgeführt und es gab zur Abwechslung sogar einen Einzelkauf. Der 1. Kauf in 2021. Wow!

Bei über 8% Dividendenrendite zum Einstieg konnte ich einfach nicht mehr widerstehen und legte mir 32 Stück von British American Tobacco ins Depot. Damit vergrößerte ich meine bestehende Position auf nun 70 Stück.

Ganze 1.150 EUR frisches Kapital kamen so diesen Monat ins Depot. Sauber!

Käufe/Neuzugänge im November 2021: 149,75 EUR

- Microsoft Corp. :: 49,90 EUR

- Unilever PLC :: 99,99 EUR

- British American Tobacco PLC :: 1.004,80 EUR

Verkäufe/Abgänge im November 2021: 65,92 EUR

- Kyndryl Holdings Inc. :: 65,92 EUR

Zukünftige Dividende durch Zukäufe (abzgl. Verkäufe): 64,44 EUR (bei EUR/USD von 1,134)

Das Depot im Monatsvergleich

Mein Dividendenaktiendepot hatte am Ende des Monats einen Wert von 140.540,47 EUR. Das ist ein Anstieg um 4.656,32 EUR bzw. +3,4% gegenüber dem Vormonat von 135.884,15 EUR.

Es befinden sich aktuell 41 verschiedene Unternehmen im Depot. Das ist 1 weniger wie im letzten Monat, wegen dem Merger von Realty Income mit Vereit. Die Aktien von Vereit wurden dabei umgewandelt in Aktien von Realty Income.

Die Dividendeneinnahmen über die nächsten 12 Monate werden voraussichtlich 3.068,04 EUR betragen. Das ist ein Anstieg um 131,66 EUR bzw. +4,5% im Vergleich zum letzten Monat von 2.936,38 EUR.

Der Weg zur finanziellen Unabhängigkeit

Investieren muss Spaß machen, Stichwort Motivation.

Und man sollte Ziele haben, zum Beispiel die Finanzielle Freiheit durch passives Einkommen als großes übergeordnetes Ziel. Warum nicht beides verbinden?

Ich mache dazu folgendes. Ich rechne mir Just For Fun aus, wie viel Zeit mir meine Dividenden bereits erkauft haben. Dazu nehme ich einen fiktiven Stundenlohn von 12,50 EUR an.

- Stundenlohn :: 12,50 EUR

- Dividenden pro Monat :: 239,09 EUR

- Stunden weniger zu arbeiten :: 19,1 Std.

Sprich im aktuellen Monat hätte ich 19 Stunden bzw. fast 2,5 Tage daheim bleiben können und diese wären bereits durch mein passives Einkommen mit Dividenden finanziert. Na, wie klingen 2,5 Tage zusätzlicher Urlaub jeden Monat for free & forever für dich?

Das sind aufs Jahr gesehen fast 29 Tage und somit 5,5 Wochen Sonderurlaub. Ein Leben lang!

Und du musst dafür nie wieder irgendeinen Chef um Erlaubnis fragen oder vorher Überstunden schieben. Großartig!

Vergiss alle Gründe, warum es nicht funktionieren kann.

Glaube an den einen Grund, warum es funktionieren wird.

Ein Arbeitsmonat hat durchschnittlich 21,6 Tage bzw. 173,3 Stunden. Vor diesem Hintergrund kann man auch sagen, ich habe bereits 11,0% auf dem Weg zur Finanziellen Unabhängigkeit zurückgelegt!

Wie weit bist du auf deinem Weg schon vorangekommen?

Das war es bereits schon wieder für diesen Monat.

Ich bin zufrieden, habe 239,09 EUR mehr auf dem Konto und kann mich damit beschäftigen, wie ich diese reinvestiere, um für die Zukunft weiteres passives Einkommen mit Dividenden, dem Optionshandel oder mit Krypto Lending zu erzeugen. Life is good!

Und wie lief dein Monat so?

Last but not least, folge mir auch auf Twitter, damit du keinen neuen Artikel mehr verpasst und vergiss nicht in die Depotübersicht zu schauen. Ich habe alle Charts und Statistiken aktualisiert für dich zum Nachlesen.

Danke fürs Lesen und wenn dir der Artikel gefallen hat, hinterlasse mir einen Kommentar und teile ihn mit deinen Freunden auf Social Media oder in deinem Lieblingsforum. Das würde mir sehr viel bedeuten. Vielen Dank!

Hallo Ingo,

ich sehe das ähnlich, habe mich beispw. jüngst von Microsoft getrennt um die Summe in höhere Dividendenaktien umzuschichten.

Auch bei mir ist Buchgewinn gern gesehen, ich möchte aber auch davon leben und muss dementsprechend gelegentlich Gewinne mitnehmen um sie in einen weiteren, regelmäßigen Einkommensstrom zu wandeln.

Das scheint auch grundsätzlich zu einem Baustein meines Tuns zu werden.

Es macht mir aber auch große Freude, potente Aktien zu finden, zu kaufen und diese gut performen zu sehen.

Leider habe ich es nicht so dicke, diese dann relaxt laufen zu lassen, da ich wie gesagt, ähnlich wie bei dir,

primär passives Einkommen benötige – und zwar zeitnah, da ich den Horizont eines Dekaden-Growth-Investors eher weniger verfolge.

Grüße

Michael

Hi Michael!

Danke fürs Vorbeischauen und das Teilen deiner Gedanken. So ähnlich denke ich halt auch gerade.

Ich gebe aber auch ehrlich zu, ich hab richtiggehend Respekt davor, meine Gewinner zu verkaufen. Das fühlt sich so an, als wenn ich die Blumen im Garten ausreiße und der Rest inkl. des Unkrauts darf weiterwachsen. Es fühlt sich einfach sehr sehr seltsam an der Gedanke.

Wahrscheinlich muss ich aber nur mal diese mentale Barriere einreißen und über meinen Schatten springen. 🙂

CU Ingo.

Hi Ingo.

19 % Depotanteil von Apple ??? Da hätte ich schon extreme Bedenken.

Ein Eckpunkt meiner Strategie ist, dass kein Wert über 6-7% und kein Wert unter 1% liegen soll.

Ja, o.k., Apple ist ja auch ein tolles Unternehmen mit einer Hammer-Performance, aber ein Fünftel des Depots bei 1 Firma – nee!

Was die Dividenden angeht brachte der November mit 574 Euro bei mir ein minus 17,5%! Hier fehlen mir jetzt erstmalig ca. 132 Euro von AT&T, die es im Vorjahr noch gab. Trotzdem bin ich froh, hier frühzeitig verkauft zu haben. Und der Ersatz wird im Dezember einschlagen. Dann zahlen Ares Capital, EPR Properties und LyondellBasell.

Ansonsten gibts aktuell von Alibaba reichlich eins in die Fr…..!

Frohe Adventszeit!

Hi Gerry!

Danke fürs Vorbeischauen.

Ich habe mich auch erschrocken. Letzten Monat waren das „erst“ 15% und ich hatte schon angefangen darüber nachzudenken. Und jetzt sind es plötzlich 19%. Stand heute 20%. Auweia.

Meine Grenze hatte ich lt. Regelwerk eigentlich bei 10% gesetzt, aber ich bringe es einfach nicht übers Herz, solche Top Performer wie Apple, Microsoft oder Nike zu stutzen.

Ich finde beide noch nicht so überteuert, dass ich damit nicht mehr ruhig schlafen könnte. Ist schon ne doofe Situation mit so viel „Geld“ im Depot. 😀

Hast du die Alibaba noch und willst du sie halten?

CU Ingo.

Nein, ich hab´ sie gestern verkauft – mit 4k Verlust!

Ich bin keiner, der ewig versucht erlittene Verluste wieder aufzuholen. Der (Rest-)Erlös ging zum Einen an Amgen als Dividendenwert und zum Anderen an das KI-Fintech Unternehmen Upstart Holdings der ehemaligen Google-Mitarbeiter. Von Beiden verspreche ich mir mittelfristig mehr als von Alibaba.

Hi Gerry!

Ist halt echt schlecht abzuschätzen, wohin es mit Aktien aus China in Zukunft geht. Das Risiko ist massiv.

Upstart sagt mir nichts, aber mit Amgen hast du dir solide Qualität ins Depot gelegt. Die sehen momentan sehr lecker aus und wären auch etwas für mein Depot. 🙂

CU Ingo.

Hallo Ingo,

Glückwunsch zu deinen Dividenden – ich hab mich wirklich schon wieder gewundert, warum du weniger eingenommen hast als im Vorjahresmonat…KAP mal wieder 😉

Cool ist, dass der Dividendenbooster – darauf solltest du dir im Sinne der Drittimpfung ein Patent holen – wieder gut zündet und den Steuereffekt im nächsten Jahr vermutlich ausgleichen wird. Und das ohne Neuinvestitionen. Für mich wird im kommenden Jahr auch die Steuer relevant, aber das ist schon in Ordnung.

Sehr schön finde ich deine Gedanken zu den Big Playern wie Apple – eine große Überbewertung bus hin zum Hype (z.B. Tesla) kann gerade für Dividendeninvestoren, die bereits von der Dividende schöpfen, ein interessanter Verkaufsgrund sein – Steuer beachten!

Die Erhöhung von Bank of Nova Scotia ging an mir vorbei, was ich umgehend in meinem Blogeintrag ergänzt habe, also danke dafür.

Dir weiterhin viel Erfolg beim Investieren und eine schöne Weihnachtszeit.

Viele Grüße,

MrTott (Chris)

Hi Chris!

Danke fürs Vorbeischauen.

Bzgl. Steuer hätte ich bei mir noch den Vorteil, die Verluste von Wirecard aus 2020 gegenrechnen zu können. Ich könnte damit ca. 5k EUR im Gewinn praktisch steuerfrei verkaufen. Auch noch ein Punkt, der auf der „tue es“ Seite zu vermerken ist.

Na dann drücke ich für 2022 mal fest die Daumen, dass die Steuer bei dir so schnell wie möglich zuschlägt. 😉

Viel Erfolg!

CU Ingo.

Hallo Ingo,

nicht schlecht da hast du dir einen schönen Dividendenstrom aufgebaut. Mir wäre ja der Apple Klumpen ein wenig zu hoch aber die Vergangenheit hat dir da recht gegeben ob das so bleibt weiß halt niemand daher bin ich einer der breit streuende ETF Langweiler 🙂

Weiter so

grüße

Thomas

Hi Thomas!

Danke fürs Vorbeischauen.

Ja, ETF sind defintiv „langweiliger“, wenn es um solche Überlegungen geht. Aber für die meisten Anleger auch der richtige Weg beim Investieren. Die Zeit bekommt man auch anders rum, oder?

Und genau weil mir die Vergangenheit soweit recht gegeben hat, zögere ich aktuell mit der Umsetzung der Pläne. Ich sehe auf der einen Seite noch ordentlich Potential bei Apple oder auch Microsoft und auf der anderen Seite hätte ich gern mehr Cash Flow direkt aus den Dividenden.

Hach immer diese Entscheidungen. 🙂

CU Ingo.

Hi, netter Text. Allerdings solltest du die finanzielle Unabhängigkeit detaillierter betrachten. Dir fehlt dabei die Tatsache, was du weniger in die Rente einzahlst und der Stundenlohn ist nahezu auf Basis des mindestlohnes. Hinzukommt, dass du nichts mehr investieren könntest, wenn du von der dividende lebst. Die Inflation gehört theoretisch auch zumindest im kleinen mit eingerechnet und was mir bei vielen dividendenjägern fehlt ist, dass die dividende auch stark schwanken kann und man sollte es immer im prozentualen Vergleich zur Aktie( aktueller stand) sehen. Trotzdem weiterhin viel

Hi Daniel!

Danke für deinen Kommentar und Willkommen auf dem Blog.

Wenn du es schaffst, von deinen Dividenden leben zu können, dann benötigst du auch keine Rente. Der Cash Flow stoppt ja nicht mit 67 plötzlich. 😉

Die meisten Leute werden aber zumindest eine kleine Rente bekommen und die wäre dann noch zusätzlich obendrauf, was immer nett ist.

Die 12,50 EUR werden häufiger angesprochen. Bei einem 40h Job wären das 12,50 EUR x 173,33 Std. = 2.166,63 EUR. Nicht super viel, aber eine einzelne Person sollte davon leben können. Zumindest kann ich das in 2021 und ich kenne einige, die mir da zustimmen.

Und ja, ich kenne bestimmte Gebiete, wo dies nicht reichen wird, z.b. München. Aber es geht bei den 12,50 EUR auch nicht um eine universale Lebensplanung für alle, die nach finanzieller Unabhängkeit streben, sondern es ist eher eine symbolische und hoffentlich motivierende Beispielrechnung. 🙂

Thema Inflation, die Dividende steigt ohne mein zutun pro Jahr. Bei mir bisher mit ca. 5%, wobei mein Ziel eigentlich 7% ist. 7% deswegen, weil sich die Dividende damit alle 10 Jahre verdoppelt, ohne frisches Kapital dazuzugeben. Dieses Ziel habe ich leider leicht verfehlt, aber die 5% hatten die Inflation bisher auch so ganz gut im Griff.

Schwankungen in der Dividende sollte es bei der richtigen Wahl der Unternehmen auch nur in sehr begrenzten Umfang geben. Dafür eignen sich US-Unternehmen eher, weil diese eine andere Dividendenpolitik haben und auch leben. Da kann man sich fast schon auf die Dividende verlassen.

Sicher gibt es in Krisenzeiten immer mal den ein oder anderen Ausfall, aber selbst zu solch heftigen Events wie Corona oder die Finanzkrise, hielt sich das Grenzen. Dividenden-Aristokraten haben nicht umsonst einen gewissen Ruf, den sie bewahren wollen. Ich fühle mich da sehr gut aufgehoben.

Last but not least, das gute an der Börse ist ja, es gibt für jeden Anleger/Investor die passende Strategie. Man muss sie nur finden. Dann kommt auch der Erfolg.

Viel Erfolg weitehrin!

CU Ingo.

Hallo Ingo,

Glückwunsch zum erzielten Ertrag. Gerade wieder einige schöne Erhöhungen, die nächstes Jahr zu steigenden Einnahmen führen werden. Nächste Woche wahrscheinlich noch AVGO und BMY bei mir.

Der Appleanteil wäre mir zu hoch. Finde es interessant, dass die Zulieferer mehr unter der Nachricht über die Absatzschwäche des iPhones leiden als Apple selbst. BigTech lebt in einer eigenen Welt. Frage mich, warum man die Finanzwirtschaft stark reguliert, aber die Techs erst dann, wenn es schon zu spät ist. Wüsste aber selbst nicht, ob ich verkaufe würde. FOMO spielt halt schon eine Rolle und Apple ist ein Topunternehmen mit einer exzellenten Roadmap.

Der Februar wird der einzige Monat mit geringen Einnahmen als 2020 bleiben. Mein Forecast sagt seit letzter Woche auch keinen Monat mehr unter 500 € Bruttodividenden (bei $/€ von 1,18). So wäre der November der letzte unter dieser Marke.

Nächstes Ziel wären 563 €/mtl brutto. Das macht bei einem gleichverteilten Sparerfreibetrag mindestens 450 € Nettodividenden im Monat. Quasi eine geringfügige Tätigkeit, ohne selbst tätig zu werden. Und es gibt keinen Ärger wenn man darüberliegt. 🙂

VG und weiterhin gute Erträge.

Torsten

Hi Torsten!

Danke fürs Vorbeischauen.

Ja, wenn ich Apple nichts mehr zutrauen würde, dann hätte ich wahrscheinlich schon ein paar Gewinne mitgenommen. Aber das Potential ist weiterhin da und bis zur Blase fehlts mir noch ein wenig.

Jeden Monat über 500 EUR in Dividenden? Sauber! Das nenne ich mal ein schönes Zwischenziel/Milestone. Läuft! 🙂

CU Ingo.

Hallo Ingo, mag sein das es wegen der Steuer dieses Jahr bei den Dividenden nicht optimal läuft. Aber nächstes Jahr hast Du dich daran gewöhnt. Bei Depots ab gewissen Höhen hat man fast das ganze Jahr diese Steuer. Es ist ein Zeichen, dass Du bei deinem Tun nicht ganz erfolglos bist.

Zu Apple & Co. Ich besitze aus meiner Historie eine ganze Reihe Apple – Aktien. Ja, sie sind seit einiger Zeit zu hoch bewertet. Aber ich werde den Teufel tun, auch nur eine zu verkaufen. Alle Aktien, die ich von dem Unternehmen besitze, habe ich zu einem Bruchteil gekauft. Zum anderen gehen die lieblichen Steuern von über 25% auf die Buchgewinne weg, Gemessen am Kapitaleinsatz ist meine Rendite höher als bei AT&T, die bekanntlich die Dividende senken werden.

Mag sein, dass 19% Anteil optisch zu hoch sind, aber das zeigt lediglich, wie erfolgreich das Investment war. Ich habe so einige Aktien dabei, die ein mehrfaches vom Kaufpreis im Depot sind und sie zu behalten hat sich in den meisten Fällen ausgezahlt. Mit Amazon wärst Du auch nur reich geworden, wenn Du sie 20 Jahre gehalten hättest. Google ähnlich und eben auch Apple oder inzwischen, wenn auch noch nicht ganz so erfolgreich Microsoft. Es sind Wachstumsunternehmen und solange sie das tun, was sie sollen, nämlich wachsen, ist die heutige Bewertung lediglich eine Zeitaufnahme. Eine heutige hohe Bewertung kann in drei Jahren sehr niedrig sein, weil sich das Unternehmen weiter entwickelt.

Das traurige an dem zurechtstutzen ist, dass im Nachhinein in 9 von 10 Fällen es eine riesige Eselei ist. Ich bin kein Fan von solchen Manövern und lasse meine gutlaufenden Aktien inzwischen immer im Depot. Ich tendiere eher dazu, die Flaschen zu eliminieren. Also wird AT&T bei mir weichen gegen etwas anderes, was einfach qualitativ besser ist.

Ich lebe inzwischen seit einiger Zeit von meinen Dividenden, bzw. könnte es ohne Probleme tun. Aber ich kaufe mir neben Auszahlern trotzdem immer wieder gerne Wachstumsunternehmen. Seit ich finanziell frei bin, sogar stärker. Das zahlt sich langfristig fast immer besser aus.

Grüße Oliver

Hi Oliver!

Danke fürs Vorbeischauen.

Ich hätte bzgl. der Steuer zumindest den Vorteil, dass ich noch ca. 5k EUR an Verlusten (aus Wirecard) zum Verrechnen habe. 😉

Aber irgendwie widerstrebt es mir auch, nur eine einzige meiner 180 Aktien zu verkaufen. Der Gedanke daran tut schon weh. 😀

Was das Verbrauchen der Dividende angeht, die Dividende macht aktuell nur ca. 10-15% vom mtl. Cash Flow aus. Den Anteil hätte ich schon gern noch erhöht, weil ich Dividenden als um einiges sicherer einschätze, als meinen Cash Flow z.b. aus den Optionen oder den Kryptos.

Deswegen hauptsächlich auch diese Überlegungen.

CU Ingo.

Hi Ingo,

Danke für den Blog und die Möglichkeit, die Entwicklung mit zu verfolgen.

Ich mag Dir nicht den Tag vergällen, aber ich empfinde Deine Rechnung zur finanziellen Unabhängigkeit als nicht korrekt. Für Realtiy Income mit monatlicher Ausschüttung passt die Aussage, dass die freien Tage aus dem laufenden Monat auch im nächsten Monat finanziert sind. Bei Quartalszahlern ist dem leider nicht so – die „verdienten“ Urlaubstage gibt leider es in 3 Monaten wieder.

Sonst wäre der Weg schon fast geschafft 😉 – was ich Dir natürlich gönnen würde.

Viele Grüße

Wolfgang

Hi Wolfgang!

Danke für deinen Kommentar und Willkommen auf dem Blog.

Ich bin der Meinung, dass die Rechnung korrekt ist, denn für den Quartalszahler springt ja im nächsten Monat ein anderer Quartalszahler ein.

Ob ich nun 3.000 EUR in einem Monatszahler wie z.b. Realty Income habe und meine Dividende somit monatlich kassiere oder je 1.000 EUR in 3 Quartalszahlern, die in 3 unterschiedlichen Monatsintervallen ausschütten, spielt keine Rolle. Es kommt jeden Monat Dividende aufs Konto.

CU Ingo.

Hallo Ingo,

vielen Dank erstmal für deinen Blog. Er ist mir in vielen Dingen eine super Hilfestellung bei meinem Depot.

Ich habe Fragen zu 2 Aktiensegmenten hinsichtlich der Dividendenperspektive.

Pfizer: laut Depot bist du ja gegenüber Pharma nicht abgeneigt. – Wieso hattest du seit je her kein Pfizer drin?

Aktuell hab ich einen Einstiegspreis (sparplanbereinigt) bei ca. 29,xx paar zerquetschte. Wie denkst du hier über Pfizer?

Könntest du mal zu Omega Healthcare einen aktuellen Beitrag machen/November aktuelisieren vielleicht?

Das Unternehmen wurde ja in letzter Zeit abgestraft vom Kurs her, wie denkst du dabei über aktuelle Probleme, sicherlich durch Corona indiziert und wie würde sich hier die Dividende verhalten bei aktuellen Zahlen des Unternehmens. Am Ende muss man ja sagen das Segment ist schon schmackhaft und hat auch seine Daseinsberechtigung, aber am Ende entscheiden wohl oder übel die Zahlen egal wie toll man ein Unternehmen und die Idee findet.

LG Robert

Hi Robert!

Danke für deinen Kommentar und Willkommen auf dem Blog!

Ja Pharma hab ich im Depot. Pfizer hatte sich dabei einfach bisher nicht ergeben. Gibt da keinen speziellen Grund für.

Das Unternehmen steht aber zusammen mit Amgen auf meiner Watchlist ziemlich weit oben. 😉

Bei Omega Healthcare bin ich schon seit Jahren dabei und die ganze Zeit gibt es Probleme, die das Management ein ums andere Mal umschifft. Die Dividende ist oft auf Kante genäht, aber bisher klappte es dann doch immer irgendwie und es wurde sogar minimal gesteigert, um weiter im Rennen als Dividenden-Aristokrat zu bleiben.

Das Wachstum ist gering, aber die aktuelle Dividendenrendite sollte das kompensieren.

Sicher kein risikoloses Investment, jedoch sehe ich da „schlimmere“ Werte in vielen Depots.

CU Ingo.

PS: Ich hatte Omega Healthcare im August diesen Jahres hier besprochen: Watchlist August 2021

Hallo Ingo, ich bin stiller Leser und dank Deinem input mir auch kleines Divi Portfolio aufgebaut. Was hältst Du von Euteslat, mit 8% sehr verlockend und auch der aktuelle Preis finde ich attraktiv…. Bin auf Deine Meinung gespannt, mich stören die 95% Aussschüttungsquote, finde aber von den Rohdaten interssant als Divi Titel und Wette auf eine Übernahme. Best Peter

Hi Petre!

Danke für deinen Kommentar und Willkommen auf dem Blog.

Leider kann ich zu Eutelsat gar nichts sagen. Ich halte mich wegen der Quellensteuerthematik von französischen Aktien grundsätzlich fern.

Davon abgesehen, eine Ausschüttungsquote von 95% ist in der Regel ein klares Warnzeichen und eine Wette auf eine Übernahme ist genau das, eine Wette.

Ich mag keine Wetten bei Aktien. 😉

CU Ingo.

Danke Ingo, aber auch Du hast doch einzelne Werte mit sehr hohen Ausschüttungsquote wie bei z.B: Realty 2XX% welche weitere Faktoren ziehst Du in Betracht bei Deiner Auswahl? Ferner was ist der Grund warum keine Rohstofftitel wie RIo oder Fortescue mit 10% divi und Auscchüttungsquote <60% bei Dir ins Körbchen gelandet sind? Ich will 2022 mein portfolio mehr in Richtung Divi auslegen (30-40%) und suchen mir ein adäquotes portfolio zusammen. Deswegen würde ich mich über Feedback sehr freuen oder einen Guide Artikel den ich vlt. übersehen habe. Viele Grüße Petre

Hi Petre!

REITs muss man anders bewerten, das hätte ich in meiner 1. Antwort gleich mit ansprechen können, sorry.

Erstens verwendet man dort nicht EPS (Gewinn pro Aktie) als Maßstab sondern AFFO (bereinigter Cash Flow aus der Geschäftstätigkeit) und zweitens sind bei REITs (wie auch bei MLPs und BDCs) Ausschüttungsquoten zwischen 80-95% völlig normal aufgrund der steuerlichen Ausgestaltung.

Bei „normalen“ Aktien sollte die Ausschüttungsquote idealerweise bei 40-60% liegen.

Ich habe keine Rohstoffaktien im Depot, von Öl mal abgesehen, weil ich den Rohstoffmarkt nicht einschätzen kann und er mir insgesamt zu zyklisch ist. Deswegen lasse ich davon die Finger.

Wenn ich aber gezwungen wäre dort zu investieren, dann würde ich den Kennzahlen nach Rio Tinto wählen. Das Unternehmen erscheint mir recht brauchbar.

Aber zum Glück muss ich nicht und bleibe deswegen bei Rohstoffen grundsätzlich außen vor.

CU Ingo.