Dies ist kein Beitrag aus der Artikelserie Im Rückspiegel, sondern es handelt sich um einen aktuellen Kauf vom letzten Mittwoch (28.11.2018). Mein Kauf von Exxon Mobil Corp. (XOM) umfasste 30 Stück zum Preis von 68,46 EUR, in Summe 2.053,70 EUR. Es handelt sich dabei um eine Aufstockung der vorhandenen Position im Dividendenaktiendepot.

Mein Kauf von Exxon Mobil Corp. (XOM)

Kurz vor den G20 Verhandlungen in Buenos Aires und der dortigen Einigung bzw. Verschiebung von weiteren Sanktionen im Handelsstreit zwischen USA und China, was wiederum die Wirtschaft ankurbelt und den Bedarf an Öl anziehen lässt, habe ich mir pünktlich ein paar XOM Aktien ins Depot gelegt, um vom zu erwartenden Kursanstieg zu profitieren. Denn ich wusste genau was passiert … NICHT 🙂 !

Eigentlich war es dummer Zufall, denn die Märkte reagierten in der Tat sehr positiv auf die Ereignisse in Buenos Aires. Ich kümmere mich in der Regel nicht um eine solche Nachrichtenlage, es hätte nämlich sowohl positiv, als auch negativ ausgehen können. Vorher weiß man das nie.

Der eigentliche Grund für den Kauf war, dass XOM eine der wenigen Positionen im Minus in meinem Depot war und mit einer Dividendenrendite von über 4% lockte. So etwas sieht man nicht so häufig bei diesem Dividenden Aristokraten und das weckte mein Interesse.

Ich hatte natürlich noch andere Werte im Auge, speziell von der Watchlist gab es ein paar interessante Kandidaten. Aber auch wenn viele ganz gut im Preis zurückgekommen waren, war keines dieser Unternehmen extrem günstig und drängte sich dadurch sozusagen auf.

Außerdem hatte ich mit den Käufen von Mastercard (MA), Visa (V) und W. P. Carey (WPC) zuletzt schon mehrere neue Werte ins Depot aufgenommen. Deswegen entschied ich mich diesmal doch lieber dafür, etwas Depotpflege zu betreiben und die vorhandene Position von XOM aufzustocken.

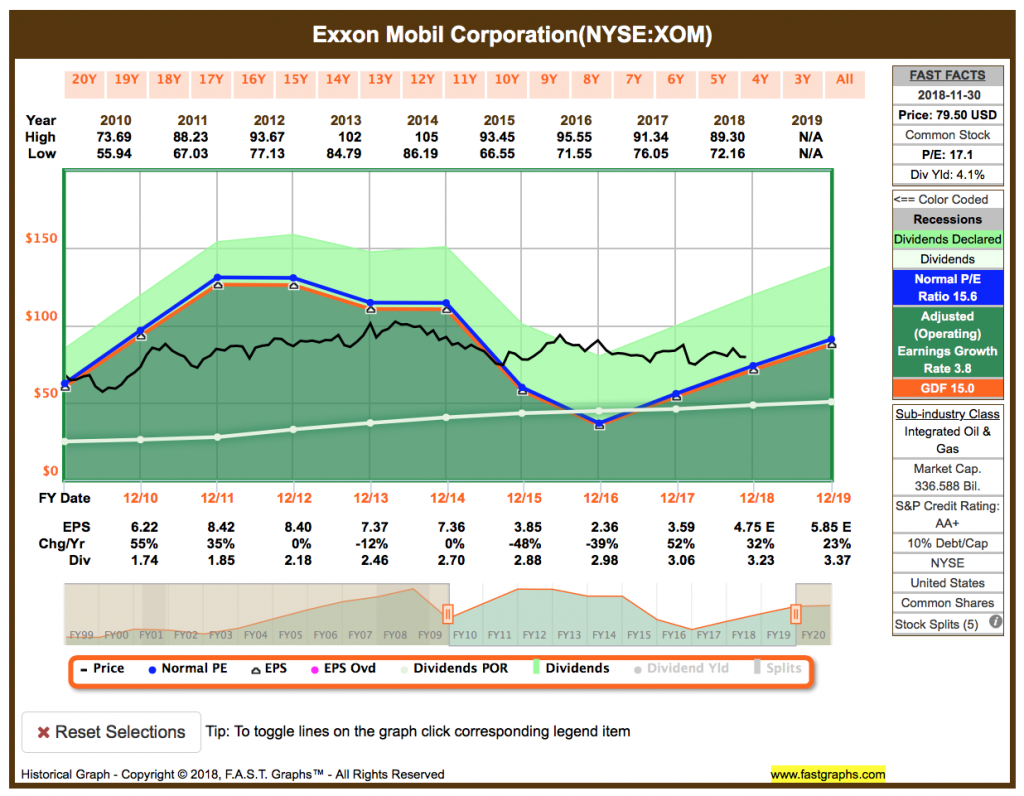

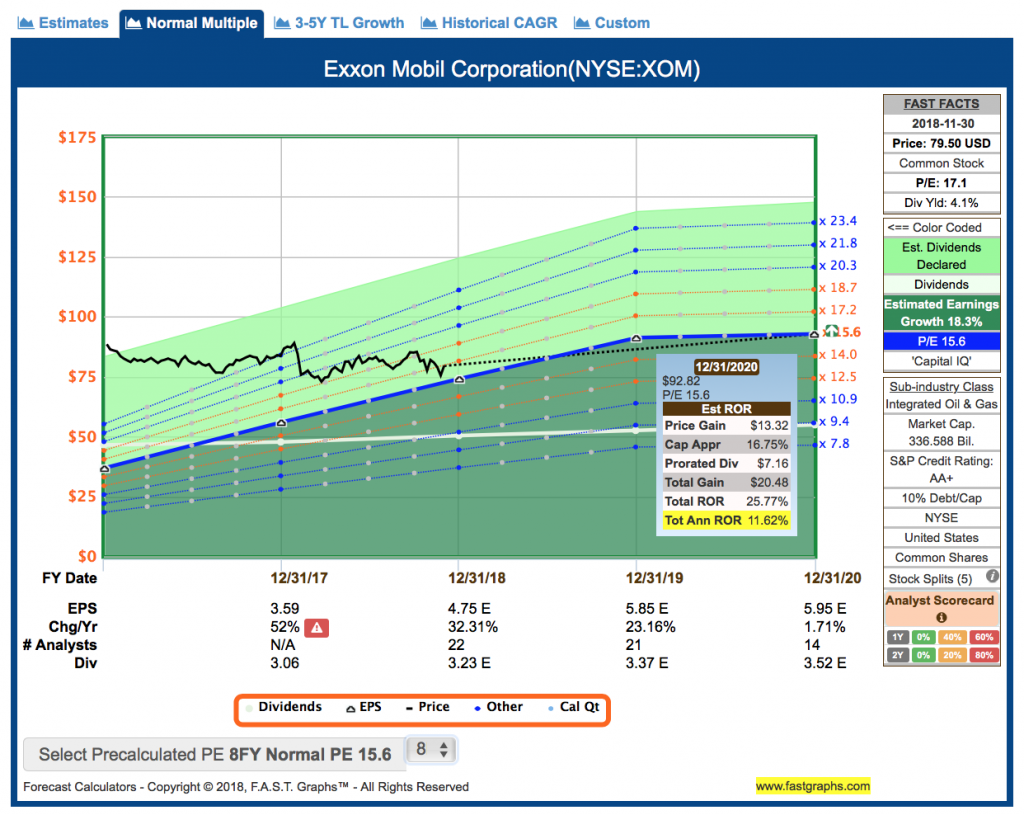

Der aktuelle FAST Graphs Chart schaut so aus:

Man sieht sehr gut die Delle in 2016, als der Ölpreis über längere Zeit nachgab und bis unter 30,- USD fiel. Seitdem hatte er sich eigentlich stetig erholt und damit auch wieder die Gewinne bei den Ölriesen sprudeln lassen, aber gerade letzten Monat gab es dann eine ziemlich drastische Umkehr und der Ölpreis sackte erneut unter die 60,- USD (Brent) bzw. 50,- USD (WTI).

Für XOM sagt man im übrigen, dass sie mit Preisen um die 60,- USD ganz gut leben können, während andere Unternehmen einen höheren Ölpreis brauchen, um langfristig zu überleben.

Ob dies in der Tat so stimmt, wird sich erst zeigen müssen, aber die vordergründige Frage ist natürlich, mit welchem Ölpreis rechnen wir die nächste Zeit? Und hier bin ich der Meinung, dass der Kurs eher nach oben gehen wird, als weiter nach unten unter die 50,- USD Grenze.

Wenn dies so ist, dann ist eh alles gut. XOM wird gute Gewinne scheffeln und die Dividende weiter steigern.

Sollte es dagegen angespannt bleiben, dann ist XOM in einer guten Position, ggf. auch noch davon zu profitieren. Denn sollten einige kleinere Konkurrenten so unter Druck geraten, dass sie sich Partner suchen oder gar verkaufen müssen, dann steht XOM bereit und hat eine gut gefüllte Kriegskasse.

In beiden Fällen ist man gut dabei. Allein wenn ein dauerhafter Ölpreis von unter 40,- USD droht, dann könnte es Ärger geben. Aber auch nur auf lange Sicht, denn kurzfristig werden sie Möglichkeiten finden, dies zu überbrücken.

XOM ist auf Sicht des 2018er P/E Ratio (KGV) leicht überbewertet. Nimmt man jedoch die Schätzungen von 2019 an, dann kehrt sich dies in eine leichte Unterbewertung um. Die 2019er Earnings per Share (Gewinn pro Aktie) sind mit 5,85 USD niedriger angesetzt, als zwischen 2010 und 2014 der tatsächliche Gewinn schon einmal war.

Der Gewinn hängt also ziemlich direkt vom Ölpreis ab und da ich mit einem steigenden Ölpreis rechne …

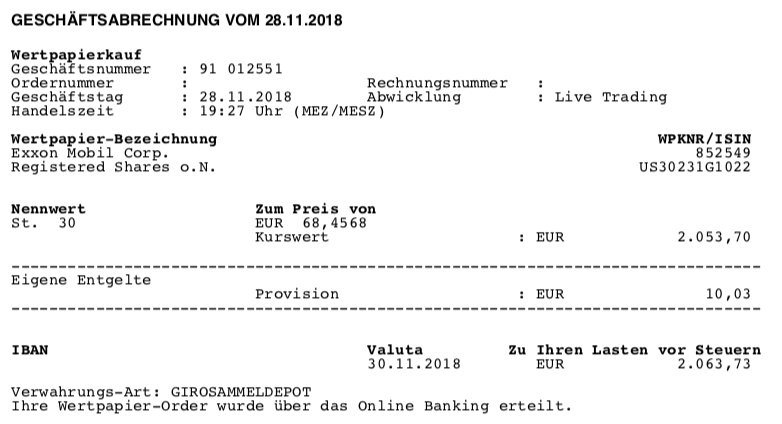

Am 28.11.2018 kaufte ich 30 Stück XOM zum Preis von je 68,4568 EUR!

Die Gesamtinvestition betrug inkl. Gebühren 2.063,73 EUR.

Dies ist eine Aufstockung einer vorhandenen Position für mein Dividendenaktiendepot.

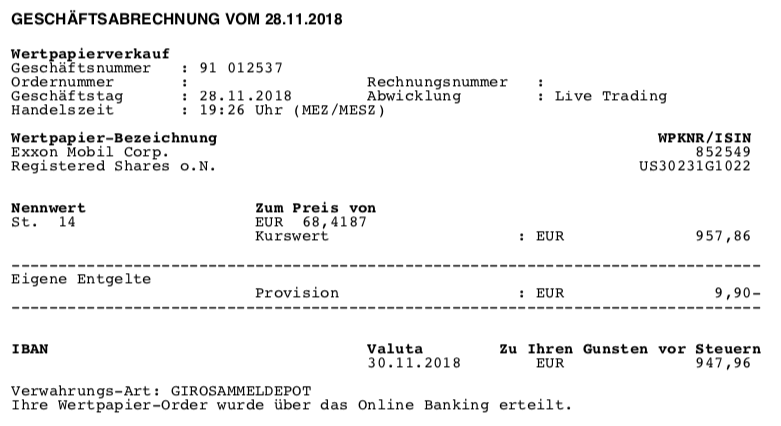

Fairerweise muss ich auch hier erwähnen, dass ich nicht volle 2k EUR mit dem Kauf in den Markt gebracht habe. Ich hatte bereits 14 Stück davon im Depot, die ich schon Anfang 2015 kaufte.

Durch den Kursrückgang war diese Position mit ca. 140,- EUR im Minus. Ich verkaufte die 14 Stück XOM, um den Verlust im steuerlichen Verlusttopf Aktien festzuschreiben.

Die erlösten 947,96 EUR wurden dann benutzt, um die neue Position in Größe von 30 Stück zu kaufen. Somit floss dem Markt neues Kapital in Höhe von 1.105,74 EUR zu.

Dieses Vorgehen erlaubt mir irgendwann später beim Verkauf einer Aktienposition mit Gewinn, diese ca. 140,- EUR an Steuern zu sparen. Das gesamte Prozedere macht aber grundsätzlich nur Sinn, wenn man den überwiegenden Teil seines Depot nie verkaufen wird und diese Verlustvorträge nur für Ausnahmesituationen nutzt. Nur dann kann man daraus einen kleinen und völlig legalen steuerlichen Vorteil ziehen.

Man muss nämlich auch beachten, dass der zusätzliche Verkauf Gebühren kostet und durch den Spread (Abstand zwischen Kaufkurs und Verkaufskurs) auch noch ein kleines Minus entsteht. In meinem Beispiel war dies aber zu vernachlässigen, denn der Spread betrug weniger als 1 Cent. Also nicht der Rede wert.

Anmerkung: Das ist nicht für jeden geeignet und ich habe es nur der Transparenz wegen hier erwähnt. Wenn es dazu Fragen gibt, dann ab damit in die Kommentare.

Die Dividende wurde zuletzt um angenehme 6,5% angehoben und beläuft sich jetzt auf 3,28 USD pro Aktie/Jahr. Das sind für die nächsten 12 Monate gesamt 98,40 USD oder ca. 87,10 EUR bei einem EUR -> USD Kurs von 1,13.

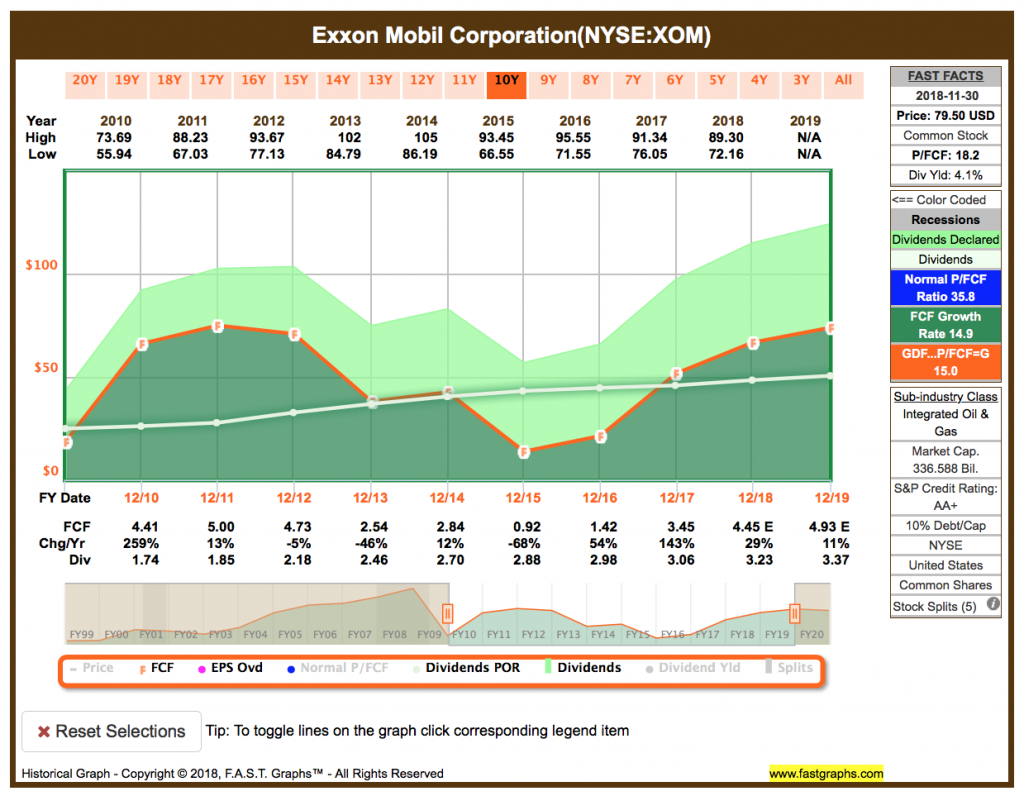

Die Ausschüttung ist vom Free Cash Flow (FCF, frei verfügbare Barmittel) gedeckt, solange der Ölpreis bei 50,- USD oder mehr steht. Ganz genau kann man das nicht sagen, da zu viele Faktoren hier eine Rolle spielen, aber als Anhaltspunkt ist es ganz brauchbar.

Die aktuelle Payout Ratio (Ausschüttungsquote) lässt weitere Steigerungen in Zukunft zu. Ich halte die Dividende für sicher.

Das Yield (Dividendenrendite) liegt nach der Erhöhung der Dividende und dem letzten Kursrutsch aktuell bei über 4% und ist damit so hoch wie selten.

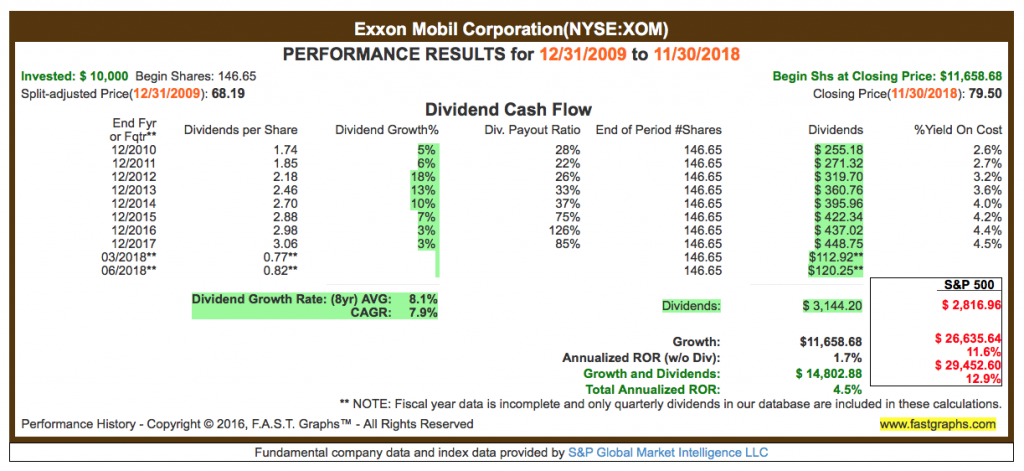

Die Dividend Growth Rate (Dividendenwachstum) beträgt 8,1% mit deutlichen Schwankungen in Abhängigkeit von der Situation am Rohstoffmarkt. Im Durchschnitt passt aber.

Grundsätzlich ist mein Ziel, dass die Unternehmen in meinem Depot die Dividende im Jahr um 7% oder Minimum auf Höhe der aktuellen Inflation steigern. Bei 7% würde sich die Dividende alle 10 Jahre verdoppeln.

XOM liegt hier ziemlich genau auf Kurs und passt damit perfekt in die Gesamtstrategie.

Was Kursgewinne angeht, erwarte ich keine Wunder. Aber ein wenig darf es schon sein. Mit dem günstigen Einstandspreis habe ich zumindest schon einmal den Grundstein gelegt und es gibt Potential nach oben.

Möglich ist also so einiges und auch die Analysten sind positiv gestimmt.

Selbst wenn das P/E Ratio (KGV) sich nur beim Schnitt der letzten Jahre von 15,6 einpendelt, kann bis 2020 eine jährliche Rendite von über 11% erwartet werden.

Na schauen wir mal. Ich bin jedenfalls zuversichtlich und noch dazu sehr zufrieden mit meinem Kauf von Exxon Mobil. Großartig!

Welche Zukäufe stehen bei euch so an in 2018?

Gab es bei euch diesen Monat oder gerade diese Woche Zukäufe zu verzeichnen oder stehen vielleicht andere heiße Kandidaten auf eurer Watchlist für einen Kauf ganz oben?

Danke fürs Lesen und wenn dir der Artikel gefallen hat, hinterlasse mir doch bitte einen Kommentar und teile den Artikel mit deinen Freunden auf Facebook oder in deinem Lieblingsforum. Es würde mir sehr viel bedeuten. Vielen lieben Dank!

Hi Ingo,

da hast du ja unbeabsichtigt ein echt glückliches Händchen bewiesen. Schön, dass es auch mal so rum laufen kann!

Infolge des zuletzt wieder rapide gesunkenen Ölpreises hatte ich mir auch schon überlegt, mein diesbezügliches Engagement weiter zu erhöhen. Allerdings ist Royal Dutch Shell bereits jetzt die mit Abstand größte Position in unserem Depot, sodass ich das „Klumpenrisiko“ – zumindest zunächst – nicht noch weiter steigern wollte.

Darf ich fragen, warum du XOM ggü. bspw. RDS den Vorzug gewährst?

– David

Hi David!

Danke fürs Vorbeischauen.

Ich glaube das Thema RDS vs. XOM hatten wir schon einmal, du erinnerst dich? Hauptgrund war, dass der Cashflow bei XOM stärker war und immer noch ist, die Dividende ist somit relativ sicher. Und dazu wurde sie auch immer die letzten Jahre weiter gesteigert, wobei bei RDS ja klar war, dass da erstmal länger nichts kommt.

Dafür war die Dividendenrendite bei RDS grundsätzlich höher. War eine knappe Entscheidung und wohl auch etwas meinem Hang zu US Unternehmen geschuldet. Vielleicht kommt RDS aber auch mal noch ins Depot, wenn es weiter abwärts geht.

CU Ingo.

Hallo Ingo, wie kann man durch das Festschreiben des Verlusts Steuern sparen, wenn man die meisten Aktien über eine lange Zeit hält? Kannst Du das an einem kurzen Beispiel für einen Laien anschaulich und kurz erläutern?

Hi Nicole!

Danke für deine Frage.

Durch das reine Halten der Aktien erstmal nicht. Erst wenn du später eine andere Aktie mit Gewinn verkaufen würdest, wird dir der Verlust angerechnet und du zahlst entsprechend weniger Steuern. Ist also ein ganz spezieller Anwendungsfall bei reinen Aktien.

Etwas anders funktioniert das bei ETFs und REITS, dort läuft der Verlust in den Steuertopf „Sonstiges“, der auch für Dividenden herangezogen wird. Dort kannst du also über das aktuelle Jahr schon Steuern sparen. Beispiel dein Sparerfreibetrag ist 801 EUR und du verkaufst einen ETF mit 100 EUR Verlust. Dein Verlusttopf „Sonstiges“ beträgt jetzt -100 EUR. In Summe kannst du nun Dividenden bis 901 EUR kassieren, ohne das du Steuern zahlen musst, da nach den 801 auch noch die -100 EUR gegengerechnet werden.

So funktioniert es in Deutschland, aber wichtig, ich bin kein Steuerberater und das ist keine Steuerberatung 🙂 … jeder passt selbst auf sein Geld und seine Steuern auf!

CU Ingo.

Hi Ingo,

schön ausführlich geschrieben, aber nicht zu lang.

Ich habe mir auch einen kleinen Topf Verlustvorträge gesichert. Kann nur von Vorteil sein.

Grüße

Alexander

Hi Alexander!

Danke fürs Vorbeischauen.

Man weiß ja nie, wofür man einen solchen Verlustvortrag noch gebrauchen kann 🙂 … sehr gut!

CU Ingo.