Mit der Artikelserie Im Rückspiegel werde ich nach und nach alle Käufe für mein Dividendenaktiendepot chronologisch nachvollziehen und darlegen, damit ihr euch ein Bild machen könnt, wann und warum ich die Aktie damals gekauft habe. Heute im Blickpunkt: Der Kauf von AT&T!

Gleichzeitig werde ich Bilanz ziehen und einschätzen, ob die Erwartungen, die ich beim Kauf hatte, erfüllt wurden oder nicht. Abgerundet mit einem aktuellen FAST Graphs Chart gibt euch das die Möglichkeit einzuschätzen, ob meine allgemeine Strategie für Aktienkäufe was für euch ist oder eher doch nicht.

Am 17.10.2014 kaufte ich 38 Stück AT&T zum Preis von je 26,563 EUR!

Die Gesamtinvestition betrug inkl. Gebühren 1.014,34 EUR. Mit dem Kauf von AT&T Inc. (T) befand sich dann bereits die fünfte Aktie in meinem Dividendenaktiendepot. Bis heute ist diese ein fester Bestandteil dessen.

Warum AT&T?

Wie bereits in den Beiträgen zu meinen ersten 4 Positionen (McDonalds, Johnson & Johnson, Procter & Gamble und Coca-Cola) im neu gestarteten Dividendenaktiendepot angesprochen, fehlte es zu Beginn noch an einer klaren Strategie. T war hier ein weiterer Kandidat aus der Reihe hat jeder, muss ich auch haben und dazu kam eine Dividendenrendite von damals knapp 6%.

Wow, 6%! Wo ich auf dem Tagesgeldkonto gerade einmal 0,5% bekam?

Wenn man mit der Dividendenstrategie beginnt, verfällt man sehr schnell dem sogenannten Chasing The Yield. Dies bedeutet, man orientiert sich allein an der Dividendenrendite und man glaubt, je höher desto besser. Dies ist aber in der Regel falsch!

Gerade zu Beginn und während der Ansparphase/dem Aufbau des Depots sollte man nicht unbedingt auf die hohen Dividendenausschüttungen abzielen, sondern eher auf niedrigerer Dividenden gehen, die dafür ein starkes Dividendenwachstum (Dividend Growth) vorweisen können und dazu noch eine niedrige Ausschüttungsquote (Payout Ratio) haben.

Wenn dein Anlagehorizont nämlich länger als 10-20 Jahre ist, wird sich dies für dich langfristig auszahlen.

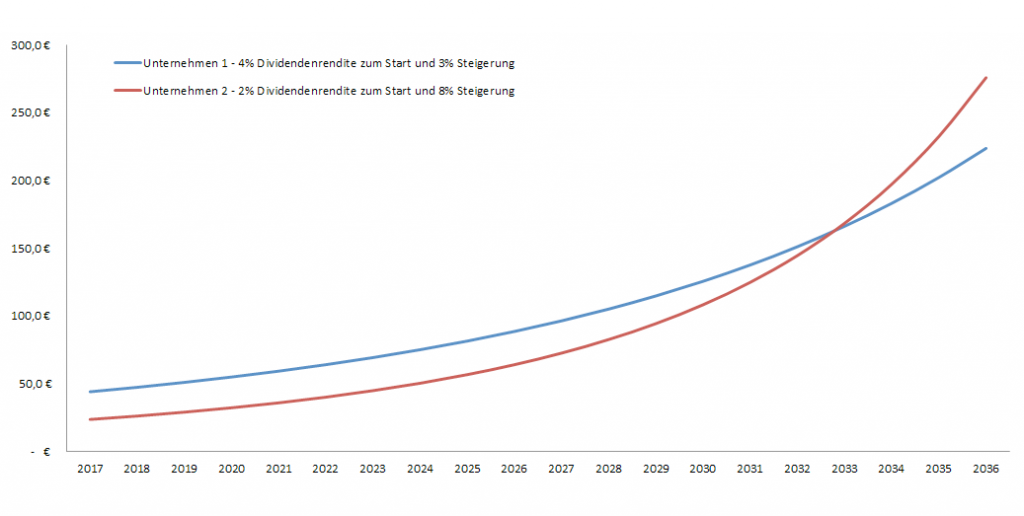

Ich möchte in dem Zusammenhang an folgende Grafik erinnern:

Ab einem gewissen Zeitpunkt übertrumpfen die noch stark wachsenden Unternehmen in ihren Ausschüttungen diejenigen, die bereits ausgewachsen sind, nur noch langsam wachsen und dafür hohe, aber langsam steigende Dividenden ausschütten.

Ab einem gewissen Zeitpunkt übertrumpfen die noch stark wachsenden Unternehmen in ihren Ausschüttungen diejenigen, die bereits ausgewachsen sind, nur noch langsam wachsen und dafür hohe, aber langsam steigende Dividenden ausschütten.

Am Ende ist wohl eine gesunde Mischung aus beiden der goldene Mittelweg und so mache ich es selbst ja auch. Teils höhere Dividenden, wie z. b. bei den ganzen REITs OHI, VER, O oder halt auch wie hier T und dann geringere Dividenden, dafür mit starken Wachstum, wie z. b. AAPL, GILD, SBUX oder NKE.

Warum man dann nicht nur auf Dividendenwachstum setzt, wenn es am Ende doch so überlegen ist? Naja, 10-20 Jahre sind halt auch eine lange Zeit und nicht jedes Unternehmen wird da durchhalten. Bist du sicher, nur die Gewinner im Depot zu haben? Also ich traue mir das nicht zu, deswegen verteile ich meine Erwartungen auf verschiedene Unternehmen und diversifiziere, wie man das so schön nennt.

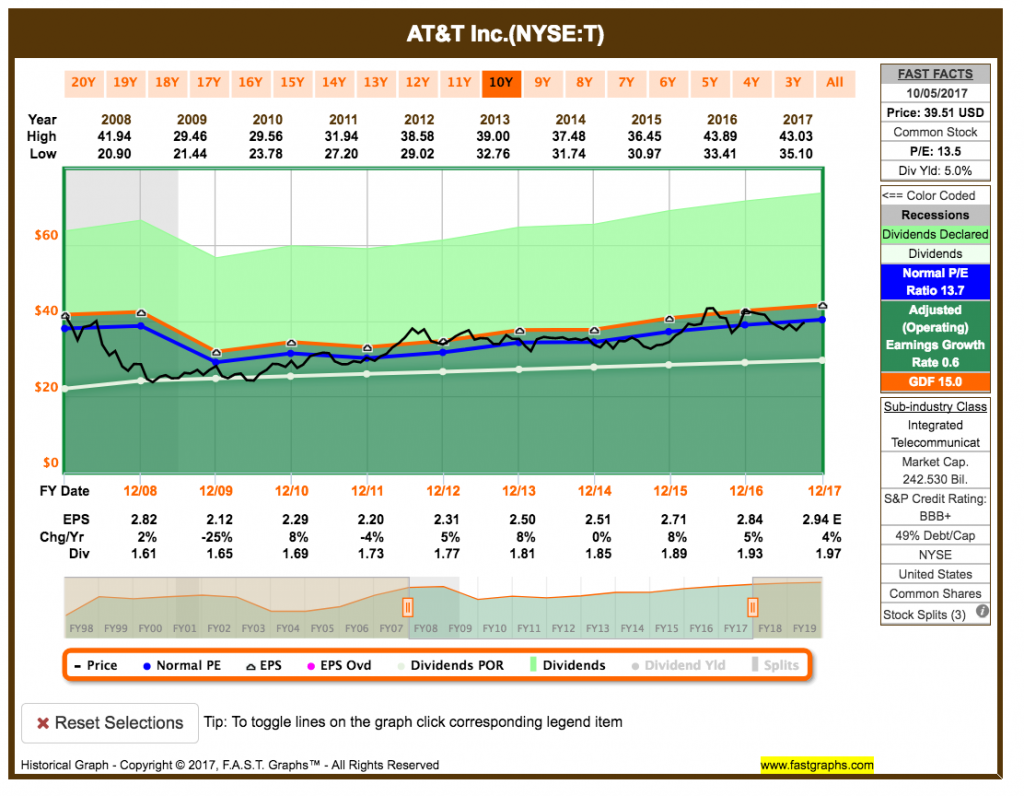

T ist halt ein Unternehmen, was bereits Marktführer ist und nur noch langsam wächst. Die Dividende stieg in den letzten Jahren gerade einmal um knapp 2% pro Jahr.

Wobei man sagen kann, immerhin! Die aktuelle Dividendenrendite liegt ja bereits über 5%, wer möchte sich da beschweren?

Schauen wir einfach, was die Zukunft bringt und ob T evtl. durch den Zukauf von Time Warner Inc. (TWX) und der Expansion in Mexico wieder zum Wachstum zurückfindet. Für unmöglich halte ich dieses Szenario nämlich nicht.

Schauen wir einfach, was die Zukunft bringt und ob T evtl. durch den Zukauf von Time Warner Inc. (TWX) und der Expansion in Mexico wieder zum Wachstum zurückfindet. Für unmöglich halte ich dieses Szenario nämlich nicht.

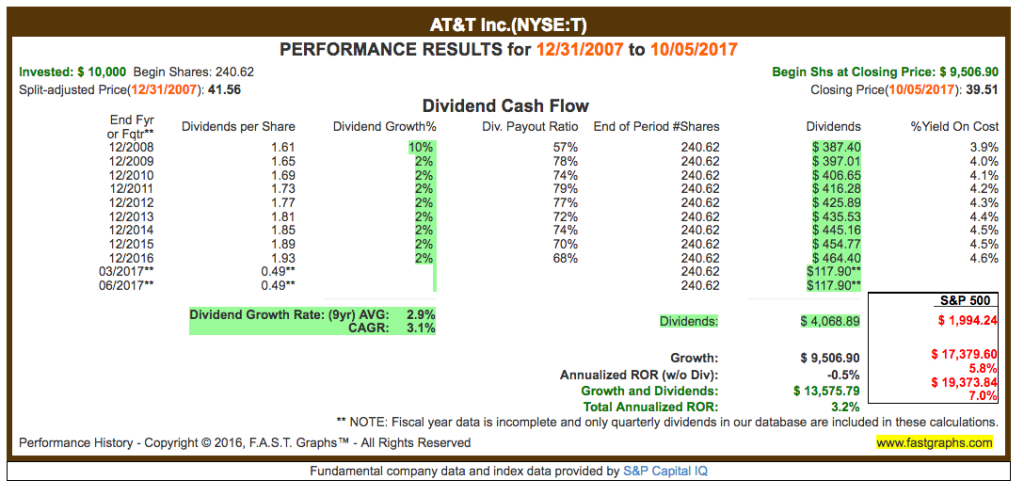

Leider sieht man in der Performanceaufstellung auch, dass ein Investment von 10.000,- USD in T am Ende von 2017 bis heute gerade einmal 13.576,- USD gebracht haben. Dabei kamen 4.069,- USD allein aus Dividenden. Wenn man nun eins und eins zusammenzählt fällt auf, dass man rein auf den Kurs bezogen sogar ein Minus stehen hat auf 9.507,- USD, also knapp 500,- USD Verlust.

Das nenne ich mal eine traurige Performance. In Summe kommt man auf schmale 3,2%.

Dieselben 10.000,- USD in den S&P500 gesteckt hätten immerhin 7,0% gebracht und du könntest dich über 19.374,- USD auf dem Konto freuen.

Der gute Teil, meine eigene Performance sieht etwas erfreulicher aus, da mein Einstiegskurs beim Kauf von AT&T günstiger war, als in dem allgemeinen Beispiel oben.

Zum 06.10.2017 steht der Kurs bei 32,97 EUR (+24,1%)!

Der aktuelle Buchgewinn beträgt somit 243,51 EUR.

Die Dividendeneinnahmen bis jetzt belaufen sich auf 152,51 EUR!

Damit bin ich sehr zufrieden und bereue den Kauf von AT&T ganz sicher nicht. Mein Beispiel macht deutlich, wie wichtig der Einstiegskurs bei der Dividendenstrategie ist.

Die Dividendenrendite liegt aktuell bei 5,0%, meine Yield on Costs (YoC, auch genannt Dividendenrendite auf den Einstandspreis) liegen bei sehr guten 6,2%.

Das Dividendenwachstum seit Kauf beträgt +2,0%!

Aus anfänglich gezahlten 1,61 USD Dividende wurden 1,96 USD aktuell. Ich möchte nicht meckern, immerhin gab es regelmäßig eine Steigerung und gleichzeitig sank das Payout Ratio leicht von über 75% auf knapp unter 70%.

Von meinem Job kann ich jedenfalls nicht behaupten, dass es jedes Jahr eine Gehaltserhöhung gab. Da würde ich mich über die 2% schon freuen. Aber es liegt ja an mir selbst, dies zu ändern. Nicht wahr 🙂 !?

Mein Fazit?

Meinen Kauf von AT&T bereue ich ganz sicher nicht. Meine persönliche Performance liegt aufgrund des günstigen Einstiegskurses höher, als die durchschnittliche Performance seit 2008.

Also alles richtig gemacht? Ich denke schon, ja.

Mit dem Ausblick auf zukünftiges Wachstum durch Zukäufe bleibt eigentlich nur die Frage offen, Aufstocken und wenn ja wann?

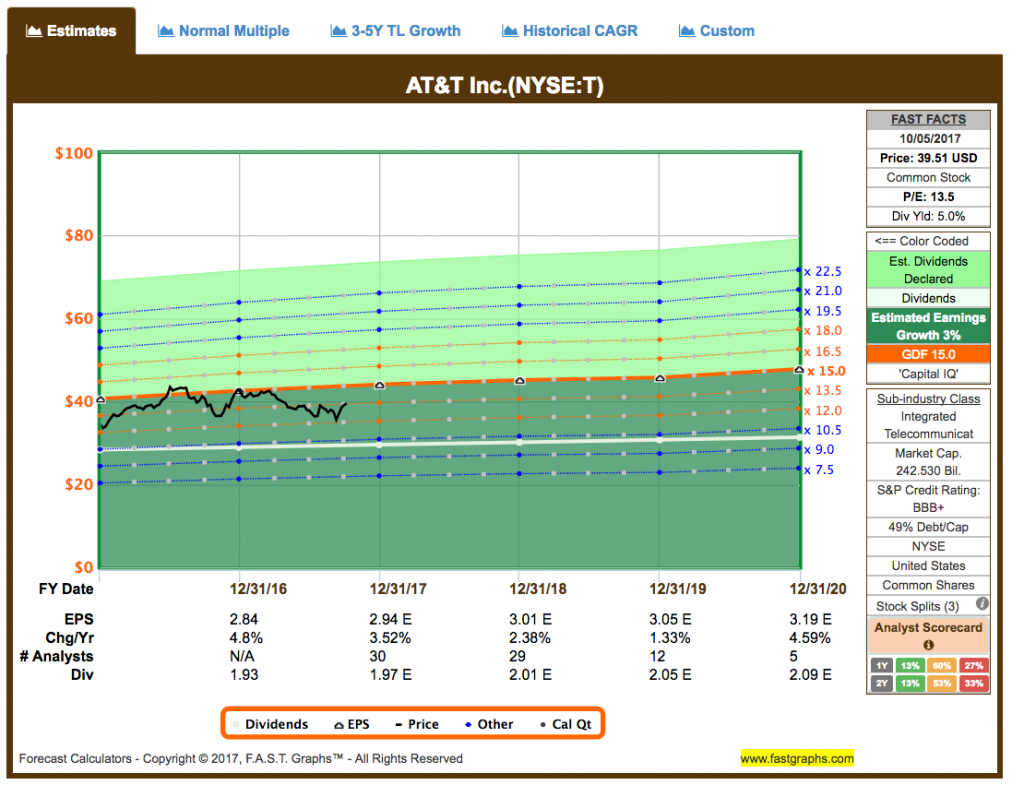

Das aktuelle FAST Graphs Chart zeigt auf jeden Fall, dass T nicht wirklich teuer und mit einem aktuellen P/E Ratio (KGV) von 13,5 viel billiger als der Gesamtmarkt ist. Es liegt ziemlich genau auf Höhe des eigenen Durchschnitts der letzten 10 Jahre von 13,7.

Aus diesem Grund ist T auch aktuell auf meiner Watchlist unter den Top 5 und ein weiterer Kauf von AT&T könnte bei Gelegenheit passieren.

Der Ausblick zeigt nichts Aufregendes, was zwar nicht unbedingt der Erwartung in Bezug auf den TWX Zukauf entspricht, jedoch ist ein langweiliger, dafür aber stetig positiver Aufwärtstrend sogar eher nach meinem Geschmack.

Die Analysten haben keine Bedenken und sagen ein Gewinnwachstum von knapp über 2% voraus. Somit nichts neues. Dazu der TWX Joker. Also schauen wir einfach, wo es uns hinführt.

Die Analysten haben keine Bedenken und sagen ein Gewinnwachstum von knapp über 2% voraus. Somit nichts neues. Dazu der TWX Joker. Also schauen wir einfach, wo es uns hinführt.

Ich behalte meine 38 Stück T auf jeden Fall im Dividendendepot, denn ich bin ein Anhänger der Buy & Hold Strategie. Dazu erwäge ich einen Nachkauf bei den aktuellen oder, wenn möglich, noch niedrigeren Kursen.

Im nächsten Artikel der Serie Im Rückspiegel geht es dann um Kauf #6 und dies wird sein: General Electric (GE)

Danke fürs Lesen und wenn dir der Artikel gefallen hat, hinterlasse mir doch bitte eine Nachricht und teile den Artikel mit deinen Freunden auf Facebook oder in deinem Lieblingsforum. Danke!

Hallo Ingo,

ich kaufe grundsätzlich keine Aktien von Unternehmen, die ihren Gewinn nicht steigern können. Und AT&T gehört in diese Kategorie. Dies drückt sich in einer niedrigen Gewinnkorrelation von 0.04 aus. Was soviel heißt wie „flat“. Der Gewinn pro Aktie kommt seit 1999 nicht vom Fleck.

Auch wenn man irgendwann Pech haben wird, halte ich es für besser, auf Wachstumswerte zu setzen, anstatt auf Stagnation und Schmerzensgeld in Form hoher Dividende. Und wer weiß, wie lange AT&T die Dividende noch stemmen kann? Die aktuelle Ausschüttungsquote liegt bereits bei über 90 Prozent. Für General Electric gilt übrigens das Gleiche. Entsprechend schlecht haben sich auch die Kurse beider Aktien entwickelt. Nach 17 Jahren Haltedauer mit beiden Werten im Minus. Das allein sagt schon einiges über deren Qualität als langfristiges Investment aus.

Gruß!

Torsten

Hi Torsten!

Schön das du Vorbeischaust und Danke für deinen Kommentar.

Das du als Growth Investor einen anderen Blick darauf hast, ist klar und nachvollziehbar. Da ist T nichts für dich oder andere. Anhänger der Dividendenstrategie sehen das anders. Da sind solide und relativ sichere 5%+ Dividenden ein Traum.

Ich weiß auch grad nicht, wie du auf eine Ausschüttungsquote von 90% kommst. EPS lag bei 2,84 USD letztes Jahr und dieses Jahr werden es wohl 2,94 USD. Die Dividende letztes Jahr betrug 1,93 USD und dieses Jahr 1,97 USD. Beim Free Cash Flow sieht das Verhältnis ähnlich aus. Habe ich etwas übersehen?

In 17 Jahren keine Kursgewinne ist natürlich extrem mies, aber war das Ding dann nicht vor 17 Jahren einfach viel zu teuer? Wenn du genau das Jahr 2000 meinst, da war ein extrem ungünstiger Zeitpunkt für den Einstieg. Sieht man aber auf den ersten Blick am Chart, oder?

Dein Beispiel ist somit eine gute Erinnerung, der Einstiegspreis ist extrem wichtig, deswegen ist mein persönliches Fazit im Artikel auch positiv. Ich stehe ja immerhin 20% im Plus. Und ich denke, dass nach dem letzten Kursrücksetzer T wieder in der attraktiven Kaufzone angekommen ist.

Und letzte Anmerkung, dein 2000er Beispiel ist ohne Dividende reinvestiert gerechnet, oder? Wenn du die mal einrechnest, bist du wahrscheinlich auch sehr komfortabel dabei, selbst bei einem sehr ungünstigen Einstieg im Jahr 2000.

CU Ingo.

Hallo Ingo,

ich halte es genauso. Ein paar „Altgediente“ und paar Dividendenwachstumswerte. Ist vielleicht nicht die beste Strategie, aber ich fühle mich wohl damit. Über das Argument von Torsten muss ich mal nachdenken, ich habe da auch ein paar Kandidaten im Depot. Vielleicht sollte ich mal einen Frühjahrsputz machen. Die Beiträge mit dem Rückspiegel sind durchaus interessant und dienen auch der Eigenkontrolle.

Grüße

Alexander

Hi Alexander!

Danke fürs Kommentieren.

Sieht in der Tat so aus, dass wir da ähnlich ticken. Ich mag auch eine gesunde Mischung und auch wenn ich überzeugt bin, dass Dividend Growth Aktien bei Laufzeiten über 20 Jahre eindeutig vorzuziehen sind, möchte ich auch jetzt schon Dividenden kassieren. Sozusagen der Nachbrenner für den Start, denn die werden natürlich grad zu Anfangs reinvestiert 🙂 … und wer weiß was in den 20 Jahren alles noch passiert.

CU Ingo.

Hallo Ingo,

klar. Ich schaue immer gerne bei dir vorbei.

„Das du als Growth Investor einen anderen Blick darauf hast, ist klar und nachvollziehbar. Da ist T nichts für dich oder andere. Anhänger der Dividendenstrategie sehen das anders. Da sind solide und relativ sichere 5%+ Dividenden ein Traum.“

Solide und relative sichere 5%+ Dividenden. Genau das ist die Frage. Bei den Fastgraph-Screenshots sieht man nicht, dass die Schere zwischen Gewinn/Free-Cash-Flow und Dividenden langfristig zu geht. Die 92 % Ausschüttungsquote sind auf die „Diluted Earnings per Share“ bezogen. Siehe Jahrebericht 2016 Seite 45: https://investors.att.com/~/media/Files/A/ATT-IR/financial-reports/annual-reports/2016/att-ar2016-completeannualreport.pdf.

Man könnte mal schauen, wie FastGraphs die Adjusted Operating Earnings definiert und wo da die Unterschiede sind.

„In 17 Jahren keine Kursgewinne ist natürlich extrem mies, aber war das Ding dann nicht vor 17 Jahren einfach viel zu teuer? Wenn du genau das Jahr 2000 meinst, da war ein extrem ungünstiger Zeitpunkt für den Einstieg. Sieht man aber auf den ersten Blick am Chart, oder?“

Ja, stimmt schon. Ist ein bisschen unfair, genau das Jahr 2000 zu nehmen. Ich kann aber sagen, dass auch 2007 die Aktie höher stand als heute. Ich mache ja auch „Dividendenstrategie“, nur setze ich eben nicht auf die High Yields am Anschlag sondern gebe mich heute mit weniger Dividende zufrieden, weil ich mir dadurch mehr Kursgewinne und Dividendensteigerung erwarte.

„Und letzte Anmerkung, dein 2000er Beispiel ist ohne Dividende reinvestiert gerechnet, oder? Wenn du die mal einrechnest, bist du wahrscheinlich auch sehr komfortabel dabei, selbst bei einem sehr ungünstigen Einstieg im Jahr 2000.“

Ja, ohne Reinvestierung. Aber welcher Privatanleger reinvestiert US-Dividenden? Zumindest nicht direkt. Wird meines Wissens leider nicht angeboten. Bei britischen oder holländischen Aktien z.B. geht das (ein gewisses Positionsvolumen vorausgesetzt, damit es für eine Aktie reicht).

Na ja, wir werden sehen. Vielleicht habe ich ja unrecht. Ich wünsche es dir 😉

Gruß,

Torsten

Im Prinzip hat Torsten recht. Man muss schauen, wie stark die Gewinne wachsen. Besonders, wenn man Gewinnmaximierung betreiben will.

Ein Dividendeninvestor strebt aber nicht unbedingt eine Gewinnmaximierung an. Er geht mehr der Frage nach. Ich will ein Einkommen X zu einem bestimmten Zeitpunkt Y erzielen. Welche Aktien nehme ich in ein diversifiziertes Portfolio auf, die mir dies einigermaßen garantieren?

Je kürzer der Zeitraum, desto höher muss manchmal die Dividendenrendite ausfallen. Dafür hat man dann aber den Betrag X zur Verfügung, weswegen unter diesen Umständen eine Aufnahme von AT&T auch zum jetzigen Zeitpunkt sinnvoll sein könnte.

Trotzdem kann auch eine Anlage in AT&T recht zufriedenstellende Ergebnisse bringen und zwar dann, wenn die Aktie günstig bewertet ist. Das erwähnt auch Chuck Carnevale in seinem Video über AT&T auf youtube. Das wäre gegeben, wenn der Kurs weit unterhalb der blauen Linie wäre. Das ist aber zurzeit nicht der Fall. Sie ist eher in der Nähe der blauen Linie.

Bei AT&T könnte die noch laufende Übernahme von Time Warner für etwas mehr Gewinnschub sorgen. Die ist aber noch nicht durch. Was ist, wenn die Übernahme aus kartellrechtlichen Gründen untersagt wird? Zudem soll die Übernehme nicht gerade billig sein.

Im Prinzip läuft aber immer alles auf die Fragen hinaus: Welches KGV für welches Gewinnwachstum? Auf wie viel Jahre kann man ein Gewinnwachstum einigermaßen genau bestimmen?

Statt Gewinn kann man auch andere Hilfsgrößen nehmen. Das macht Chuck Carnevale in seinen Videos auch immer deutlich. Auch Torsten hat noch den OCF als Hilfsgröße mit hereingenommen.

Ahoj

ZaVodou

Hi ZaVodou!

Sehr gute Anmerkungen. Brauche ich das nicht nochmal zusammenfassen 🙂 …

2 Kommentare von mir dazu. Erstens, nach dem Rücksetzer letzte Woche ist T wieder gut unter die blaue Linie gerutscht auf 10 Jahressicht. Ich denke, der Preis ist attraktiv und T kaufbar. Ich bin auf jeden Fall gedanklich schon bei der Order eintippen. Muss nur noch auf Geld warten und dann gibt es wohl nächsten Monat die Battle T vs. CVS bei mir.

Zweitens, die TWX Übernahme hatte ich ja auch im Artikel angerissen, da könnten Wachstumsfantasien wahr werden. Aber ein ziemlich großer Schuldenberg drückt dann dagegen. Mal schauen, wo das hinführt. Das ist etwas für mittel- bis langfristig, was positiv auf den Kurs wirken wird.

Kurzfristig würde ein Misslingen der Übernahme wohl sogar noch eher für einen besseren Kurs sorgen, wegen eben dieser Schuldensituation. Viele finden das nicht gut und sollten die Zinsen weiter steigen, kann sich das echt zum Problem entwicklen. So oder so.

CU Ingo.

Ein wesentlicher Vorteil von Fast Graphs besteht darin, dass es dort 5 verschiedene Earnings-Varianten gibt. Die Standard-Einstellung sind die Adjusted Operating Earnings, die sich dadurch auszeichnen, dass sie außergewöhnliche bzw. einmalige Faktoren nicht berücksichtigen. Im Gegensatz dazu müssen die Earnings nach US-GAAP natürlich ausnahmslos alle Aufwendungen und Erträge des jeweiligen Geschäftsjahres erfassen.

Aus diesem Grund haben die Adjusted Operating Earnings einen mehr geglätteten Verlauf als die Earnings nach US-GAAP. Die Zahlen für T verdeutlichen dies:

Operating Earnings per Share: 2,50 (2013); 2,51 (2014); 2,71 (2015); 2,84 (2016);

Earnings nach US-GAAP per Share: 3,42 (2013); 1,24 (2014); 2,37 (2015); 2,10 (2016);

Chuck Carnevale schreibt zu diesen beiden Earnings-Varianten:

„Many companies report „adjusted“, „non-GAAP“ or „operating“ earnings to better reflect the underlying earnings power of the company. Experience has shown that this version of operating earnings usually presents the best correlation between earnings and stock price.“

Gruß

Friedrich

Danke für die Ausführungen. War so zu erwarten, da dies aus dem Namen „Adjusted“ hervorgeht.

Nun darf man sich fragen, ob „normalisiert“ der Realität nahe genug kommt, wenn die Abweichungen teils über 100 Prozent betragen. Die Dividenden werden ja nicht über den „normalisierten“ Gewinn finanziert, sondern den tatsächlichen, bzw. den tatsächlichen Cash-Flow. Deshalb wäre eine Betrachtung des Free Cash-Flows sowie der Liquiditätsreserven meiner Meinung nach vorzuziehen, wenn es um die Beurteilung der Ausschüttungsfähigkeit geht. Was den Fair Value angeht, machen die adjusted Earnings Sinn, sofern sie korrekt berechnet sind.

Gruß!

Hiho!

Danke Friedrich für deine Anmerkungen bzgl. der Adjusted Earnings in Fastgraphs. Die sind die Standardeinstellung im Tool und ich finde sie in der Tat auch am sinnvollsten für die Bewertung.

Ich schau übrigens auch die Videos von Chuck seit neuesten oder lese seine Seekingalpha Artikel. Finde ich immer sehr interessant.

Torsten, den Free Cashflow kann ich dort auch sehen. Für meine eigene Bewertung schaue ich mir den auch immer an. Bloß für die Artikel habe ich ihn noch nicht verwendet. Ich denke aber weiterhin, dass die EPS auf Basis der Adjusted Earnings die richtige Grundlage sind, um die Ausschüttungsquote zu bemessen.

Danke für die interessante Diskussion.

CU Ingo.