Nach der Monatsübersicht der Dividendeneinnahmen ist dies hier mein zweitliebster Artikel auf dem Blog, mein monatliches Einkommen durch den Optionshandel. Als Stillhalter, durch den gezielten Verkauf von Optionen, kann man sich ein regelmäßiges Einkommen an der Börse sichern.

An der Börse sind 2 mal 2 niemals 4, sondern 5 minus 1.

Man muss nur die Nerven haben, das minus 1 auszuhalten.

– André Kostolany –

Mein Einkommen durch den Optionshandel

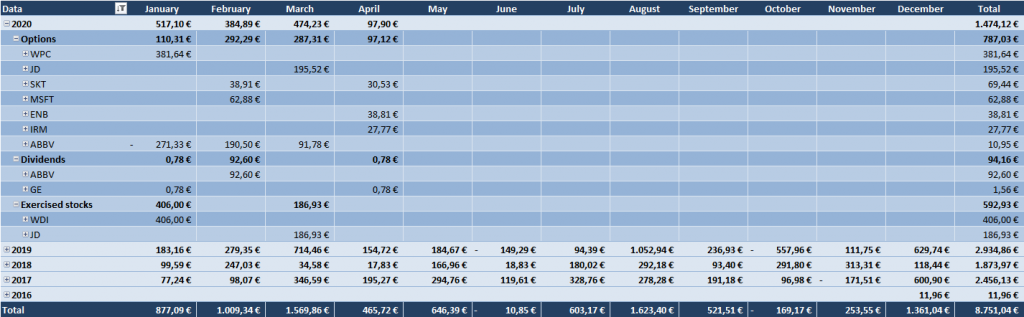

Hier die Auflistung der Prämien: 97,12 EUR

- Enbridge Inc. :: ENB 17APR20 37.5 P :: 17.04.2020 :: 38,81 EUR

- Iron Mountain Inc. :: IRM 17APR20 25.0 P :: 17.04.2020 :: 27,77 EUR

- Tanger Factory Outlet Centers Inc. :: SKT 17APR20 11.0 P :: 17.04.2020 :: 30,53 EUR

Dividendenzahlung von eingebuchten Aktien: 0,78 EUR

- General Electric Co. :: Dividends :: 27.04.2020 :: 0,78 EUR

Gewinn/Verlust durch Ausbuchen von Aktien: n/a

Daraus ergibt sich folgende Zusammenfassung:

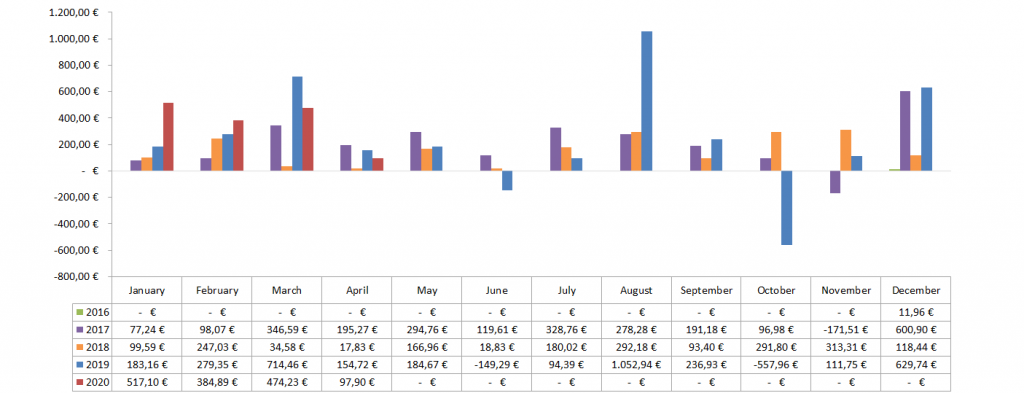

Einnahmen im April 2019: 154,72 EUR

Einnahmen im April 2020: 97,90 EUR

Jahr-zu-Jahr Steigerung (YoY, Year over year): -36,7%

2020er Einnahmen bis jetzt (YTD, Year to date): 1.474,12 EUR (368,53 EUR/Monat)

Alle Einnahmen seit Beginn (All-time income): 8.751,04 EUR

Hinweis: Ich führe Aktienkäufe und Verkäufe in der Übersicht mit auf, wenn sie durch Ausübung gebucht wurden bzw. wenn ich eine Aktienposition später glatt stelle. Damit sollte das gesamte Einkommen durch den Optionshandel abgebildet sein.

Was waren die Erkenntnisse aus dem April?

Im März gingen die Märkte in einem Tempo in die Knie, wie es das zuvor noch nie gegeben hat. Darauf folgte dann aber bereits im April die große Erholung, weil die Notenbanken rund um die Welt die Geldpressen anschmissen und den Markt mit Liquidität, also Massen an Geld, fluteten.

Im Sinne der kurzfristigen Liquidität sicher notwendig, aber auf lange Sicht kann ich mir nicht vorstellen, dass es gut ist, wenn jedes Problem mit Geld einfach zugedeckt wird und man so weiter macht, wie bisher.

Ja, die Situation rund um den Corona-Virus ist speziell, aber die geldpolitischen Maßnahmen sind es halt nicht. Ich weiß nicht, wie ich das finden soll.

Für mein Optionsdepot war die Erholung zwar auch spürbar, aber der Verfallstermin am 17. April kam etwas zu früh für meine drei laufenden Cash Secured Puts:

- Tanger Factory Outlet Centers (SKT 17APR20 11.0 P)

- Enbridge (ENB 17APR20 37.5 P)

- Iron Mountain (IRM 17APR20 25.0 P)

Alle 3 Optionen waren entweder soweit im Geld, dass ein Rollen nicht lukrativ war oder es gab einfach keine in meinen Augen vernünftigen Prämien für ein Hoch- oder Weiterrollen.

Somit wartete ich einfach die Einbuchung am Verfallstag ab, welche dann natürlich auch folgerichtig bei allen 3 Werten passierte. Aber alles kein Problem. Ich werde nun regelmäßig schauen, ab wann sich das Schreiben von Covered Calls rentiert und in der Zwischenzeit die Dividende kassieren.

Bei Iron Mountain war dies z.b. gleich ein paar Tage später der Fall und ich plazierte den ersten Call.

Profi-Tipp 🙂 … Folgt mir doch einfach auch auf Twitter, wenn ihr solche Infos immer brandaktuell haben wollt.

Soweit verlief der April ziemlich unspektakulär, vielleicht mit einer kleinen Außnahme.

Denn es stand da ja bei Wirecard immer noch der Abschlußbericht der Sonderprüfung durch KPMG aus und hier war durchaus Zündstoff in der Luft. Immerhin geht es darum, ob ein DAX-Unternehmen an der Bilanz gedreht hat oder nicht. Also keine Kleinigkeit, definitiv nicht.

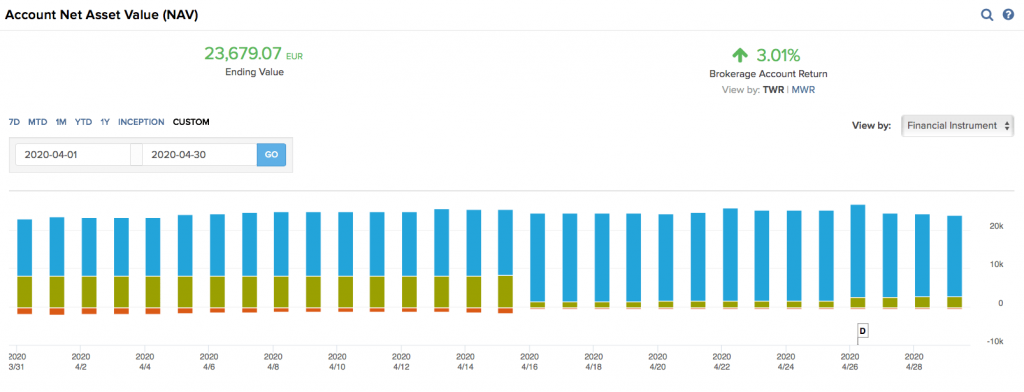

Und so trug es sich zu, dass das Konto auch dank der 70 Stück Wirecard-Aktien fast den gesamten April ordentlich zulegte, durchaus in freudiger Erwartung der Entlastung durch diesen Bericht.

Dann kam der Bericht und er brachte zwar die erhoffte Entlastung in Bezug darauf, dass es keine Beweise für Manipulationen an den Umsätzen und damit der Bilanz gab, aber der Bericht offenbarte andere grobe Mängel im Bereicht der Compliance & Dokumentation und nicht alle Fragen konnten abschließend geklärt werden.

Auch wurde seitens der Prüfer kritisiert, dass das Unternehmen nicht sehr kooperativ war. Sei es, weil Information oft versptätet oder gar nicht weitergegeben wurden, oder sei es, weil notwendige Meetings und Absprachen kurzfristig verschoben oder abgesagt wurden.

Das alles wirft kein gutes Bild auf die internen Vorgänge bei Wirecard und ist eines DAX-Unternehmens nicht würdig.

Der Kurs gab dann am Tage der Veröffentlichung auch eben mal mehr als 20% nach und zog damit kurz vor Schluß auch meine Gesamtperformance für den Monat April nach unten. Grml …

Hier die Übersicht der Monatsperformance:

Alles kein Beinbruch, aber es hätte besser laufen können.

Nun gut, dann holen wir das eben im Mai nach 😉 …

Aktive Optionen und passive Dividenden kombiniert?

Mein aktives Einkommen durch den Optionshandel von 97,90 EUR wird sehr schön mit dem passiven Einkommen durch Dividenden von 219,11 EUR komplementiert. Zusammen ergibt dies einen Cash Flow von 317,01 EUR im aktuellen Monat. Nicht schlecht, oder?

Wiederholen wir mit diesem Zusatzeinkommen doch einfach mal meine Fun Facts Rechnung …

Also zum Schluss noch ein paar Fun Facts.

Investieren muss Spaß machen, Stichwort Motivation.

Und man sollte Ziele haben, zum Beispiel die Finanzielle Unabhängigkeit durch passives Einkommen als großes übergeordnetes Ziel. Warum nicht beides verbinden?

Ich mache dazu folgendes, ich rechne mir just for fun aus, wie viel Zeit mir meine Dividenden bereits erkauft haben. Dazu nehme ich einen fiktiven Stundenlohn von 12,50 EUR an.

- Stundenlohn :: 12,50 EUR

- Optionen/Dividenden pro Monat :: 317,01 EUR

- Stunden weniger zu arbeiten :: 25,4 Std.

Sprich im aktuellen Monat hätte ich knapp über 25 Stunden bzw. mindestens volle 3 Tage daheim bleiben können und diese wären bereits durch mein aktives/passives Einkommen mit Optionen/Dividenden finanziert. Na, wie klingen 3 Tage zusätzlicher Urlaub jeden Monat for free & forever für euch?

Das sind aufs Jahr gesehen ziemlich genau 38 Tage, also fast 2 Monate Sonderurlaub. Ein Leben lang! Und du musst dafür nie wieder einen Chef fragen oder irgendetwas extra tun. Großartig!

Just do it!

Zahlen, Daten, Fakten

Die gesamte Ladung an Zahlen, Daten und Fakten gibt es wie üblich in der Übersicht vom Optionsdepot und folge mir auch auf Twitter, damit du keinen neuen Artikel mehr verpasst und sieh alle meine Trades (Kaufen, Verkaufen, Zurückkaufen, Rollen oder Schließen) an dem Tag bzw. Folgetag, wo ich diese tätige.

Wenn du nun Interesse daran gefunden hast und wissen möchtest, wie das mit den Optionshandel so funktioniert, dann lies dir mein kostenlos verfügbares Optionshandel ABC durch:

- Teil 1: Grundlagen vor dem Start

- Teil 2: Was sind Stillhaltergeschäfte?

- Teil 3: Der Cash Secured Put

- Teil 4: Der Covered Call

- Teil 5: Das Rollen von Optionen

- Teil 6: Optionshandel oder Dividendenstrategie?

- Teil 7: Der beste Broker für den Optionshandel

- Teil 8: Optionen schreiben in der Praxis

Starte in nur wenigen Tagen mit deinem ersten Trade und kassiere die erste Prämie!

Du kannst es aber auch gern erst einmal mit Spielgeld in einem kostenlosen Demokonto ausprobieren. Dafür empfehle ich dir Captrader*.

Und wenn du dich dann fragst, wo man, wenn man bereit dafür ist, am günstigsten Optionen handeln kann, dann lies unbedingt den Artikel Der beste Broker für den Optionshandel. Dort findest du alle notwendigen Infos, um eine gute Entscheidung treffen zu können.

Wie lief es bei euch so?

Für alle die schon mit dem Optionshandel begonnen haben bzw. schon länger dabei sind, wie waren eure Ergebnisse diesen Monat? Was war euer bester und was evtl. euer schlechtester Trade?

Ich würde gern davon in den Kommentaren lesen!

Danke fürs Lesen und wenn dir der Artikel gefallen hat, hinterlasse mir einen Kommentar und teile ihn mit deinen Freunden auf Social Media oder in deinem Lieblingsforum. Das würde mir sehr viel bedeuten. Vielen Dank!

Moin Ingo,

Danke für dein Options-Update!

Du schreibst: „Ich werde nun regelmäßig schauen, ab wann sich das Schreiben von Covered Calls rentiert“.

Könntest du diese Aussage etwas genauer quantifizieren? Also, ab wann ist für dich persönlich der Punkt gekommen, ab dem sich ein Covered Call lohnt.

Ich freue mich wie immer auf deine Rückmeldung!

David

Hi David!

Danke fürs Vorbeischauen.

Gibt da mehrere Kriterien:

-Komme ich wenigsten auf 1% per max. 45 Tage (bei möglichst max. 20% Ausführungswahrscheinlichkeit) dann ja. Wenn nein, dann nur, wenn ich die Aktie unbedingt schnell loswerden möchte.

-Komme ich mit dem Strike über meinen EK, dann eher ja. Wenn nein, dann wäre die Frage, wie hoch schätze ich die Volatilität ein. Wichtig fürs Rollen, falls ich die Aktie behalten möchte, oder um möglichst bis mind. zum EK zu rollen.

-Will ich die Aktie schnell wieder loswerden, dann auf jeden Fall und den Strike nahe am Geld oder vielleicht sogar im Geld. Grund könnte sein, die Investmentthese hat sich grundlegend geändert oder evtl. möchte ich Gewinne/Verluste (Aktien) unterjährig ausgleichen.

-Allgemein, wie sehe ich den kurz- und mittelfristigen Trend? Lieber mit Potential aussitzen (wie z.b. 2018 bei OHI) oder eher ohne Potential schnell raus (wie z.b. GE 2019 zumindest Teilposition)?

-Fundamentale Datenlage beachten. Gab es grundsätzliche Änderungen zwischen Tradeeröffnung und jetzt, die die Situation geändert haben? Beim Trade eröffnen gehe ich ja davon aus, dass ich im Worst Case einen soliden Dividendenzahler ins Depot bekomme und einfach abwarten kann.

Und wahrscheinlich noch 1-2 weiche Faktoren, eher subjektiv, z.b. allgemeine Marktstimmung etc. …

CU Ingo.

Moin Ingo,

besten Dank für deine ausführliche Rückmeldung!

Ich hätte noch eine Verständnisfrage zu deinem ersten Punkt:

Bedeutet 1% per max. 45 Tage:

dass du Covered Calls niemals für einen Zeitraum von mehr als 45 Tagen schreibst oder

dass du eine Rendite von mindestens 1% je 45 Tage forderst, dann aber auch eine Laufzeit von mehr als 45 Tagen akzeptierst?

Hi David!

Gern auch länger, gerade bei Calls. Die sind ja meist weniger lukrativ und damit die Gebühren nicht die Performance auffressen, muss es manchmal sogar länger sein.

Bei Puts ist mein Ziel 1% auf 30 Tage, bei Calls schafft man das leider sehr selten. Deswegen 1% auf 45 Tage. Pi x Daumen, wie man bei uns sagt.

CU Ingo.

Hallo Ingo,

ich habe wie im letzten Bericht geschrieben, Anfang April meinen ersten Covered Call geschrieben. Die erheblichen Schwankungen haben dazu geführt, dass ich ihn bereits für 1/3 der Prämie zurückkaufen und so den Gewinn auch tatsächlich realsieren konnten. Der neue Verkauf des Calls auf BRX ist gestern knapp gescheitert. Dafür konnte ich einen langfristen CC auf CXW per Sep mit 20% Aufschlag auf den aktuellen Kurs und 6 % Prämie (ca. 25 % p.a.) schreiben. Fand ich attraktiv. Bin gespannt zu lesen, was dort deine Kriterien sind.

Torsten

Hi Torsten!

Danke fürs Vorbeischauen und Glückwunsch zum ersten erfolgreichen Covered Call 🙂 … läuft, oder?

Ich wünsche dir weiterhin viel Erfolg!

CU Ingo.

Hi Ingo, ich bin auch seit letztem Monat endlich dabei mit den Optionen, die laufen dann im Mai ab. Aktuell bei Wirecard gibt es aus meiner Sicht gute Cash Secured Puts… eben WDI P28,00 19JUN20 für 90 EUR verkauft. Die Wahrscheinlichkeit, dass Wirecard jemals auf 28 EUR abstürzt ist aus meiner Sicht gering… daher ist das für mich ein gutes Geschäft mit wenig Risiko. Was hältst du davon?

US Optionen kann ich leider bisher nicht schreiben, da ich bei Degiro bin. :-(. Das ist aber mein nächstes Ziel einen Broker zu finden der passt. Ich denke es wird Lynx…

Grüße

Rafael

Hi Rafael!

Danke für deinen Kommentar.

Ja WDI ist ganz gut aufgrund der hohen Vola. Natürlich mit höherem Risiko, aber ich stimme dir zu, dass ein Kurs von 28,- EUR wohl eher nicht zu erwarten ist. Aber trotzdem würde ich nicht alles auf eine Karte setzen, solange es auch nur den Hauch einer Chance gibt, dass Betrug mit im Spiel war. Dann könnte es richtig schmutzig werden.

Den Trade selbst finde ich aber super, wenn es ein Cash Secure Put (gern auf Margin) ist. Sicher ist sicher.

Lynx als Broker ist bestimmt gut und bietet das gleiche wie Captrader oder Banx. Denk aber bitte dran, bei Banx bekommst du über meinen Link und mit dem Gutschein-Code „MissionCashflow“ vergünstigte Gebühren für den Optionshandel.

Vielleicht schon gelesen -> Der beste Broker für den Optionshandel ?

Viel Erfolg wünsche ich dir!

CU Ingo.