Möchtest du deinen zukünftigen Dividendenstrom nachhaltig weiter ausbauen, musst du von Zeit zu Zeit Geld in den Markt bringen. Dies kann durch den Ausbau schon vorhandener Positionen geschehen, als auch durch die Eröffnung einer komplett neuen Position. Heute teile ich mit euch 5 Ideen für deine Watchlist im Oktober!

Ein kleiner Hinweis vornweg, dies ist wie immer keine Kaufempfehlung. Was ich aber empfehlen kann, pack dir deine Kandidaten auf eine Watchlist oder in ein Musterdepot. Beobachte diese Aktien für einen gewissen Zeitraum. So bekommst du ein Gefühl für den Kurs und die aktuelle Entwicklung.

Wenn du dann noch von Zeit zu Zeit auf Seiten wie Seekingalpha.com ein paar aktuelle Artikel zu den Unternehmen auf deiner Watchlist liest, dann bist du den meisten Leuten bereits einige Schritte voraus.

Tipp: Du kannst übrigens auch kostenlos auf Seekingalpha.com eine Watchlist führen und da die neuesten Artikel zu deinen beobachteten Positionen nach und nach durchklicken oder dir eine Auswahl als Tagesübersicht per Email zuschicken lassen.

Du versetzt dich damit in eine Position, um direkt bei nächster Gelegenheit entscheiden zu können. Wann immer diese Gelegenheit kommt. Nichts ist ärgerlicher, als dass der Markt nach unten korrigiert, du Geld zur Verfügung hast, aber nicht weißt, wo du dieses am besten investieren kannst.

Preparation meets opportunity!

Sei vorbereitet! Viele, die den Aktienmarkt nur von außen kennen, werden irgendwann zu dir sagen, dass du einfach Glück hattest. Das ist zwar Blödsinn, aber lass sie es ruhig Glück nennen.

Man kann nämlich sprichwörtlich sein Glück erzwingen, wenn man sich vorbereitet hat und dann bereit ist loszulegen, wenn die Gelegenheit kommt. Andere verpassen diese Gelegenheit, du nicht. Denn du hattest Glück bist vorbereitet.

Übrigens ein Prinzip, was natürlich auch außerhalb der Börse in vielen Lebensbereichen genauso gilt. Preparation meets opportunity!

Gedanken zum Monat Oktober

Grad zum Zeitpunkt, wo ich diesen Artikel schreibe, ging es zwei Tage lang heftig an den Börsen nach unten. Ist dies die langerwartete Korrektur? Oder gar der Anfang vom Crash, der von vielen schon seit Jahren prophezeit wird?

Egal und ich glaub auch nicht daran.

Für uns Dividendensammler ist es wohl eher eine Nachkaufgelegenheit. Aktien mit Rabatt, wer mag das nicht? Hattest du gestern noch Unternehmen XY bei 100,- EUR für gut befunden und gekauft, dann musst du es jetzt bei 75,- EUR einfach nur lieben, oder?

Natürlich sollte man immer die fundamentale Seite im Blick haben, oft sind Kursrücksetzer auch begründet und ein Warnzeichen. Aber sehr häufig halt auch nicht und man bekommt die Gelegenheit auf dem Silbertablett präsentiert.

Wer dann eine Watchlist hat, der weiß was zu tun ist.

Damit genug des Vorspiels, schauen wir uns die 5 Ideen für deine Watchlist im Oktober an!

Idee #1: PepsiCo Inc. (PEP)

PepsiCo, Inc. beschäftigt sich mit der Herstellung, dem Marketing, dem Vertrieb und dem Verkauf von Getränken, Lebensmitteln und Snacks. Es ist ein Nahrungsmittel- und Getränkeunternehmen mit einem komplementären Portfolio von Marken wie Frito-Lay, Gatorade, Pepsi-Cola, Quaker und Tropicana. Es ist in den folgenden Segmenten tätig: Frito-Lay North America; Quaker Foods North America; North America Beverages; Latin America; Europe Sub-Saharan Africa; und Asia, Middle East, and North Africa. Das Segment Frito-Lay North America vermarktet, vertreibt und verkauft Snacks unter den Marken Lay’s, Doritos, Cheetos, Tostitos, Fritos, Ruffles und Santitas. Das Segment Quaker Foods North America umfasst Getreide, Reis und Teigwaren der Marken Quaker, Aunt Jemima, Quaker Chewy, Cap’n Crunch, Life und Rice-A-Roni. Das Segment North America Beverages umfasst Getränkekonzentrate, Fontänensirupe und Fertigprodukte unter verschiedenen Getränkemarken wie Pepsi, Gatorade, Mountain Dew, Diet Pepsi, Aquafina, Diet Mountain Dew, Tropicana Pure Premium, Sierra Mist und Mug. Das Segment Lateinamerika umfasst das Getränke-, Nahrungsmittel- und Snackgeschäft in der Region Lateinamerika. Das Segment Europa Subsahara-Afrika umfasst Getränke-, Nahrungsmittel- und Snackwaren in Europa und den Regionen Subsahara-Afrika. Das Segment Asien, Naher Osten und Nordafrika bietet Snackprodukte unter den Marken Lay’s, Kurkure, Chipsy, Doritos, Cheetos und Crunchy an. Das Unternehmen wurde 1965 von Donald M. Kendall, Sr. und Herman W. Lay gegründet und hat seinen Hauptsitz in Purchase, NY.

PEP hatte ich zum letzten Mal im Mai hier vorgestellt und damals auch direkt einen Kauf getätigt, als die Dividendenrendite auf 4% anstieg.

Nach meinen Kauf zog der Kurs ziemlich zügig um ca. 20% an und ich konnte so bisher nicht aufstocken. Nun scheint es, dass nach einer Korrektur der Kurs wieder Richtung faire Bewertung tendiert.

PEP hat vor kurzem bekanntgegeben, dass sie Sodastream kaufen und die Produkte in ihr Portfolio integrieren. Unternehmen wie PEP und Coca-Cola (KO) versuchen schon seit einiger Zeit weg vom Image eines reinen Zuckerwasserherstellers zu kommen und auf gesündere Getränke umzusteigen oder zumindest das Produktportfolie zu diversifizieren. PEP ist da mit der angeschlossenen Snacksparte rund um Lay’s Chips schon einen Schritt weiter und dieser Zukauf geht in dieselbe Richtung.

Das Unternehmen ist ein sogenannter Dividend Champion* und hat seine Dividenden die vergangenen 46 Jahre jedes Jahr erhöht. Über die letzten 10 Jahre wurde die Dividende um 8,9% und in den letzten 3 Jahren um 7,7% jedes Jahr gesteigert.

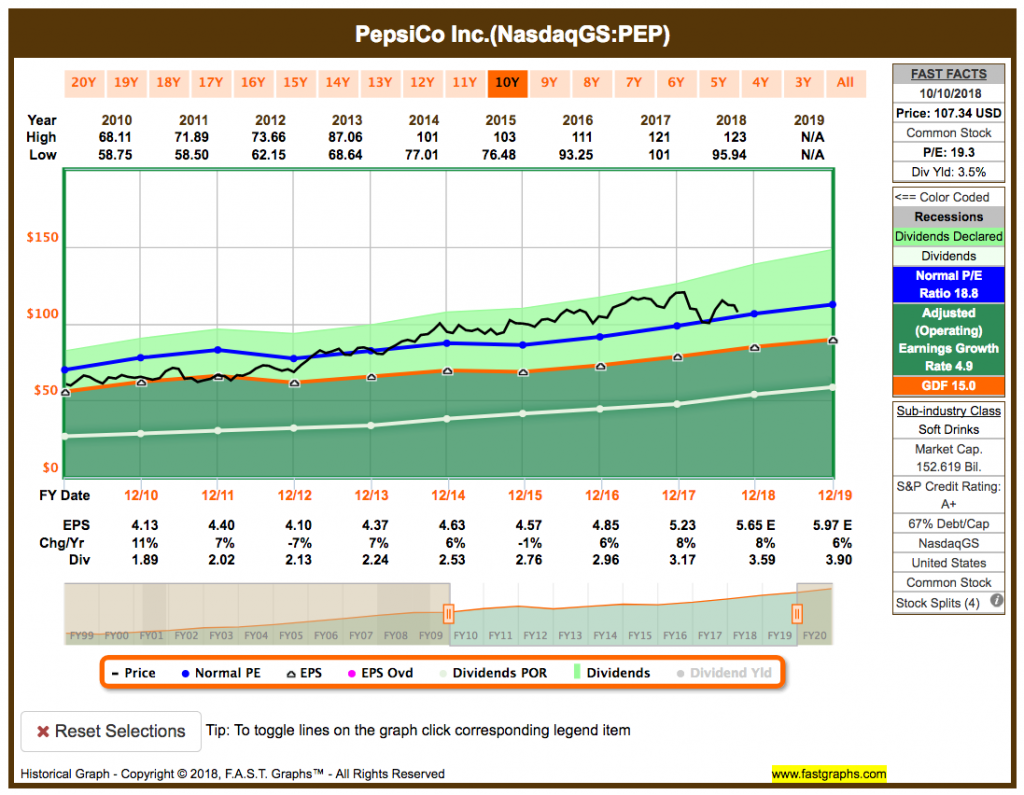

Der bereinigte Gewinn pro Aktie (Adjusted Earnings per Share = EPS) fiel von 4,13 USD in 2010, auf 5,23 USD in 2017 und für 2018 werden 5,65 USD erwartet.

Das KGV (P/E Ratio) beträgt beim aktuellen Kurs 19,3 und liegt damit fast im Schnitt der letzten Jahre von 18,8.

Die Dividendenrendite (Dividend Yield) beträgt 3,5%. Die Ausschüttungsquote (Payout Ratio) in 2017 lag bei komfortablen 61%.

Ich finde Preise unterhalb von 105,- USD bzw. 90,50 EUR interessant oder wenn die Dividendenrendite 4% übersteigt.

Idee #2: The Coca-Cola Company (KO)

Die Coca-Cola Co. agiert als Getränkeunternehmen. Das Unternehmen produziert, vermarktet und vertreibt alkoholfreie Getränke, zu denen Schaumgetränke und stille Getränke wie Wasser, Mineralwasser, Säfte und Saftgetränke, Tee- und Kaffeefertiggetränke sowie Energie- und Sportgetränke gehören. Zu den Marken gehören Coca-Cola, Diet Coke, Coca-Cola Zero, Fanta, Sprite, Minute Maid, Georgia, Powerade, Del Valle, Schweppes, Aquarius, Minute Maid Pulpy, Dasani, Simply, Glaceau Vitaminwater, Bonaqua, Gold Peak, Fuze Tea, Glaceau Smartwater und Ice Dew. Das Unternehmen ist in den folgenden Segmenten tätig: Eurasien und Afrika, Europa, Lateinamerika, Nordamerika, Asien-Pazifik, Bottling Investments und Corporate. Es wurde 1886 von Asa Griggs Candler gegründet und hat seinen Hauptsitz in Atlanta, GA.

Ich dachte es wäre interessant KO direkt mit PEP im gleichen Artikel zu haben. Beide Unternehmen bedienen ja im Prinzip ähnliche Märkte und adressieren dieselben Kunden.

KO hatte ich zuletzt im März diesen Jahres im Rahmen eines Watchlist-Artikels vorgestellt. Dazu befindet sich der Wert schon fast von Anfang an in meinem Depot.

Ein Nachkauf kam bisher nicht in Frage, da die Umsatzentwicklung zu wünschen übrig lies und auch sonst keine echte Strategie beim Management erkennbar war, wie man den Rückgängen bei den Verkäufen begegnet könnte.

Nun endlich kam Bewegung in die Sache, als bekanntgegeben wurde, dass man Costa Coffee von dem Unternehmen Withbread für 3,9 Milliarden GBP (ca. 5,1 Milliarden USD) übernimmt. Costa Coffee ist die größte Kaffeehauskette in Großbritannien und dort im Heimatmarkt sogar größer als Starbucks (SBUX).

International ist man dagegen noch relativ wenig vertreten, was sich nun mit KO im Rücken sicher ändern wird. Sehen wir hier ein zweites SBUX heranwachsen und bekommen wir unser Umsatz- und Gewinnwachstum zurück?

Das Unternehmen ist ein sogenannter Dividend Champion* und hat seine Dividenden die vergangenen 56 Jahre jedes Jahr erhöht. Über die letzten 10 Jahre wurde die Dividende um 7,9% und in den letzten 3 Jahren um 6,2% jedes Jahr gesteigert.

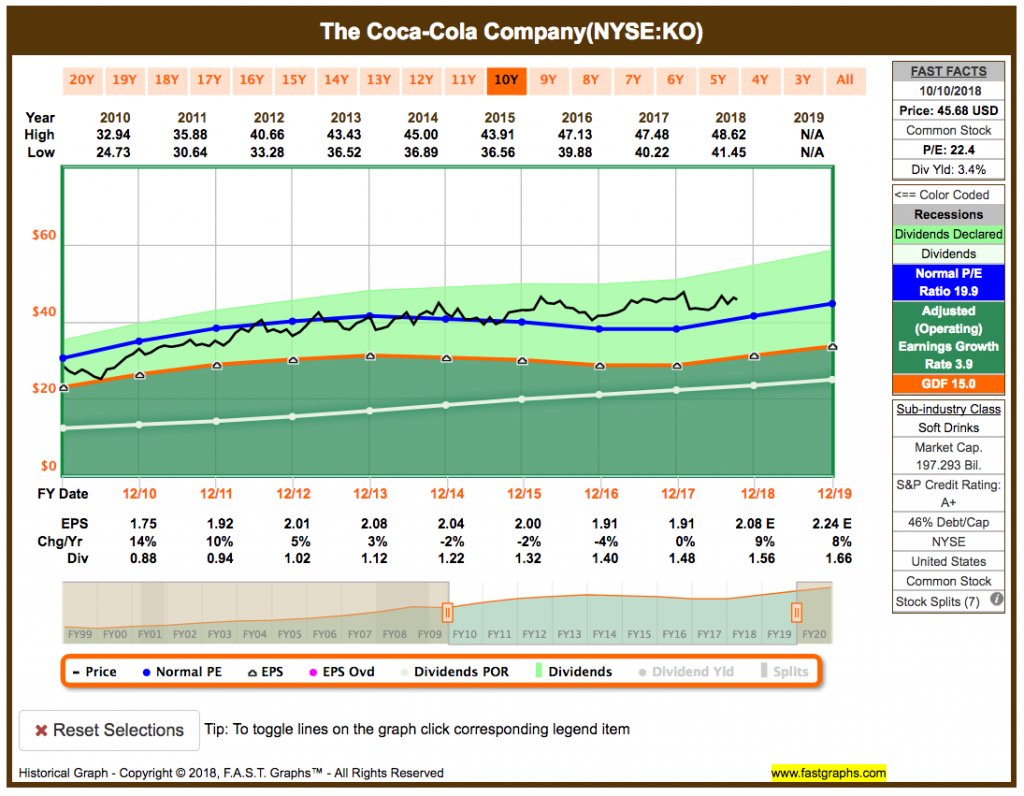

Der bereinigte Gewinn pro Aktie (Adjusted Earnings per Share = EPS) stieg von 1,75 USD in 2010, auf 1,91 USD in 2017 und für 2018 werden 2,08 USD erwartet.

Das KGV (P/E Ratio) beträgt beim aktuellen Kurs 22,4 und liegt damit über dem Schnitt der letzten Jahre von 19,9.

Die Dividendenrendite (Dividend Yield) beträgt 3,4%. Die Ausschüttungsquote (Payout Ratio) in 2017 lag bei hohen 77%.

Ich finde Preise unterhalb von 40,- USD bzw. 34,50 EUR interessant oder wenn die Dividendenrendite 4% übersteigt.

Idee #3: Visa Inc. (V)

Visa, Inc. beschäftigt sich mit der Bereitstellung von Zahlungsdiensten. Es erleichtert auch den globalen Handel durch den Transfer von Daten und Informationen zwischen den globalen Netzwerken von Verbrauchern, Händlern, Finanzinstituten, Unternehmen, strategischen Partnern und Regierungsstellen. Es bietet Debitkarten, Kreditkarten, Prepaid-Produkte, kommerzielle Zahlungslösungen und globale Geldautomaten. Das Unternehmen wurde 1970 von Dee Hock gegründet und hat seinen Hauptsitz in San Francisco, Kalifornien.

Bei V ist es sogar schon seit Februar diesen Jahres her, dass wir das Unternehmen im Blick hatten. Und da letzten Monat bereits Mastercard (MA) vorgestellt und auch gekauft wurde, muss diesen Monat V als Vergleich ran.

Beide Unternehmen sind sich sehr ähnlich, wobei V den größeren Marktanteil hat, wenn nicht sogar der Marktführer im Bereich bargeldlose Zahlungen ist. V steht hier eine großartige Zukunft offen, denn immer mehr Zahlungen werden per Kreditkarte bargeldlos abgewickelt und auch wenn vielen Deutschen diese Entwicklung suspekt ist, so ist sie nicht aufzuhalten.

V wird hier massiv profitieren und ich gehe für die nächsten Jahre weiter von zweistellig wachsenden Umsätzen und Gewinnen aus.

Natürlich ist die Bewertung sportlich und es kann jederzeit zu heftigeren Rücksetzern kommen. So sieht man bereits aktuell, dass es eine größere Korrektur nach unten gab. Ich sehe darin aber kein Problem, sondern eine Gelegenheit für Nachkäufe, wenn es noch ein wenig tiefer geht.

Das Unternehmen ist ein sogenannter Dividend Contender* und hat seine Dividenden die vergangenen 11 Jahre jedes Jahr erhöht. Über die letzten 5 Jahre wurde die Dividende um 22,8% und in den letzten 3 Jahren um 18,0% jedes Jahr gesteigert.

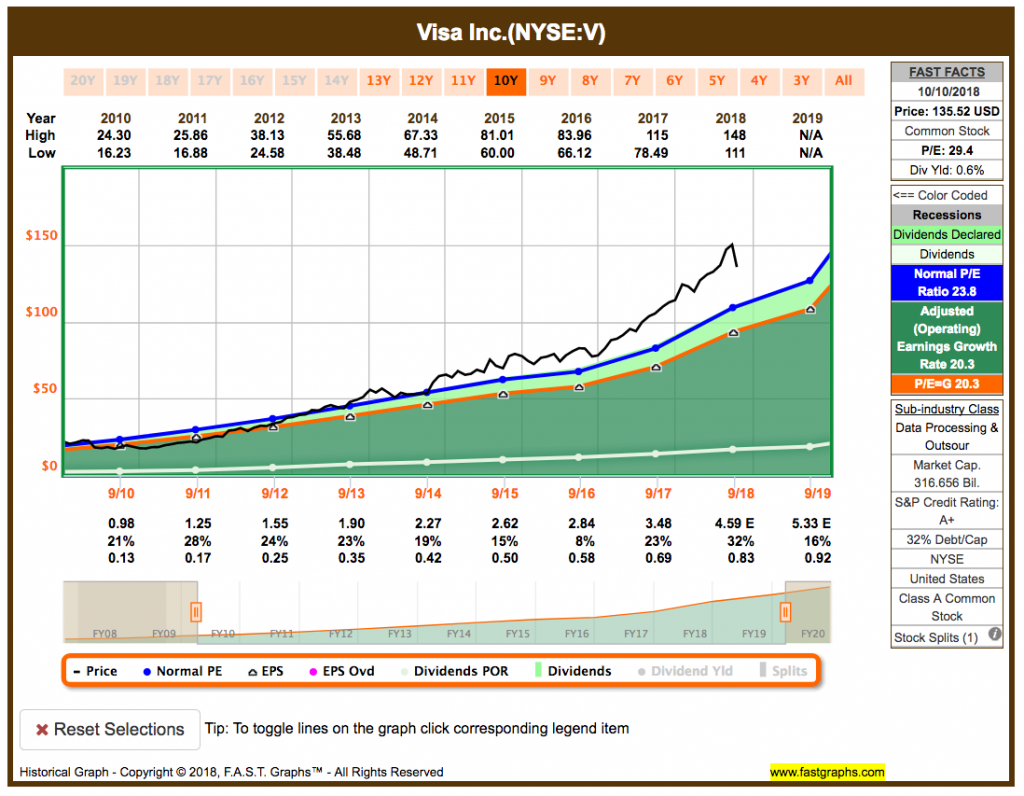

Der bereinigte Gewinn pro Aktie (Adjusted Earnings per Share = EPS) stieg von 0,98 USD in 2010, auf 3,48 USD in 2017 und für 2018 werden 4,59 USD erwartet.

Das KGV (P/E Ratio) beträgt beim aktuellen Kurs 29,4 und liegt damit über dem Schnitt der letzten 10 Jahre von 23,8.

Die Dividendenrendite (Dividend Yield) beträgt 0,6%. Die Ausschüttungsquote (Payout Ratio) in 2017 lag bei niedrigen 20%.

Ich finde Preise unterhalb von 125,- USD bzw. 108,- EUR interessant.

Bei solch überbewerteten Aktien empfehle ich aber grundsätzlich das langsame Reinsparen über einen Aktiensparplan. Damit nutzt man den Cost Average Effect (Durchschnittskosteneffekt) und sollte es zu heftigeren Kursrücksetzern kommen, kann man mit einem größeren Zukauf seinen Einstandspreis ordentlich senken.

Idee #4: Qualcomm Incorporated (QCOM)

QUALCOMM, Inc. beschäftigt sich mit der Entwicklung, dem Design und der Bereitstellung von digitalen Telekommunikationsprodukten und -dienstleistungen. Das Unternehmen arbeitet über die folgenden Segmente: Qualcomm CDMA Technologies (QCT), Qualcomm Technology Licensing (QTL) und Qualcomm Strategic Initiatives (QSI). Das QCT-Segment entwickelt und liefert integrierte Schaltungen und Systemsoftware auf Basis von Technologien für den Einsatz in den Bereichen Sprach- und Datenkommunikation, Vernetzung, Anwendungsverarbeitung, Multimedia und Global Positioning System. Das QTL-Segment vergibt Lizenzen und gewährt Nutzungsrechte für Teile des geistigen Eigentums des Unternehmens. Das QSI-Segment konzentriert sich darauf, neue oder erweiterte Möglichkeiten für seine Technologien zu eröffnen und die Entwicklung und Einführung neuer Produkte und Dienstleistungen für die Sprach- und Datenkommunikation zu unterstützen. Das Unternehmen wurde im Juli 1985 von Franklin P. Antonio, Adelia A. Coffman, Andrew Cohen, Klein Gilhousen, Irwin Mark Jacobs, Andrew J. Viterbi und Harvey P. White gegründet und hat seinen Hauptsitz in San Diego, CA.

QCOM ist neu auf der Watchlist. Die Idee kam, als ich mir letzten Monat Broadcom (AVGO) anschaute. Beides sind Hersteller von Mikrochips für die Sprach- und Datenkommunikation und beide hatten Apple (AAPL) als größten Kunden. Ich spreche in der Vergangenheit, denn auch QCOM befindet sich mehr im Streit mit AAPL, als dass sie noch Geschäfte miteinander machen.

Weshalb da genau gestritten wird ist mir nicht klar, aber ich weiß, dass es QCOM nicht gut bekommt, wenn es um den Umsatz geht. Dieser geht seit 4 Jahren zurück und noch ist nicht sicher, wie dies durch neue Geschäfte bzw. Bereiche aufgefangen werden soll.

Zwar hält QCOM immer noch massig Patente im Bereich 3G und 4G, aber mit dem zukünftigen 5G Standard wird deren Bedeutung immer mehr abnehmen. Bei 5G ist QCOM auf jeden Fall nicht mehr in der Stellung ein Monopol zu haben.

Wir werden sehen, ob die Anstrengungen in den Bereichen 5G, Automobile (Chips für das autonome Fahren), IoT (Internet Of Things), Datencenter und Health Care Früchte tragen und man zum Umsatz- und Gewinnwachstum zurückkehren kann.

Das Unternehmen ist ein sogenannter Dividend Contender* und hat seine Dividenden die vergangenen 16 Jahre jedes Jahr erhöht. Über die letzten 10 Jahre wurde die Dividende um 15,3% und in den letzten 3 Jahren um 11,6% jedes Jahr gesteigert.

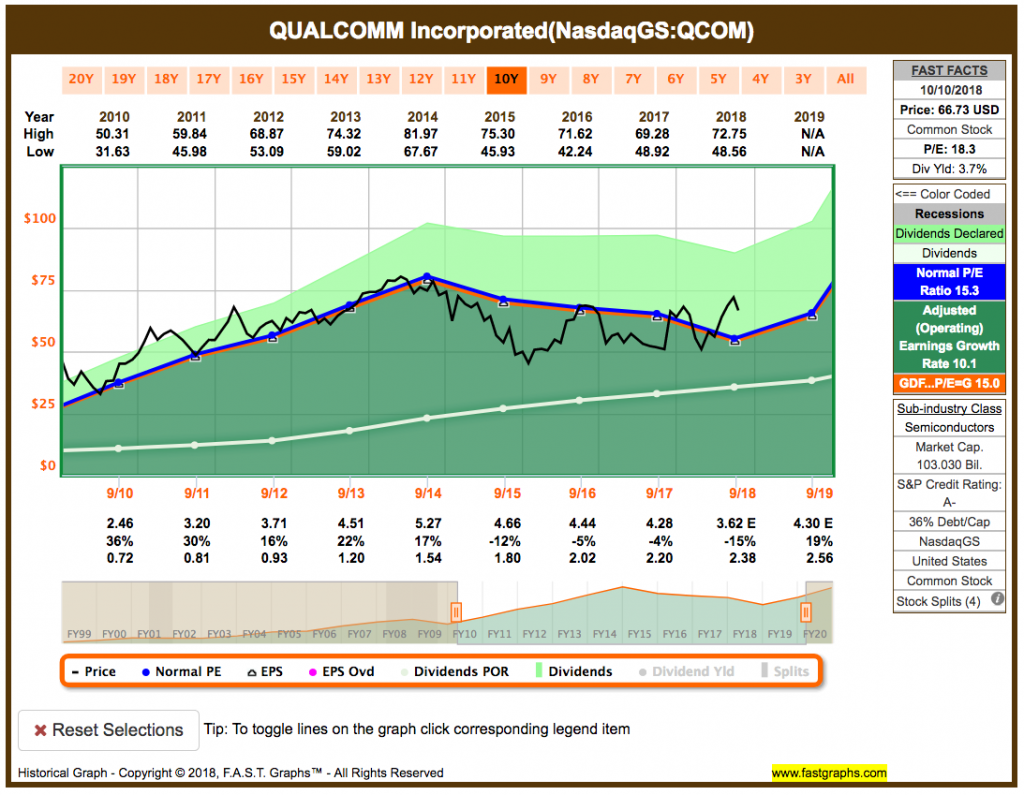

Der bereinigte Gewinn pro Aktie (Adjusted Earnings per Share = EPS) stieg von 2,46 USD in 2010, auf 4,28 USD in 2017 und für 2018 werden 3,62 USD (-15%!) erwartet.

Das KGV (P/E Ratio) beträgt beim aktuellen Kurs 18,3 und liegt damit über dem Schnitt der letzten 10 Jahre von 15,3.

Die Dividendenrendite (Dividend Yield) beträgt 3,7%. Die Ausschüttungsquote (Payout Ratio) in 2017 lag bei komfortablen 51%.

Ich finde Preise unterhalb von 55,- USD bzw. 47,50 EUR interessant und wenn absehbar ist, dass das EPS in 2019 wirklich höher liegen wird als in 2018.

Idee #5: EPR Properties (EPR)

EPR Properties ist in der Entwicklung, Finanzierung und Vermietung von Theatern, Unterhaltungseinzelhandel und Familienunterhaltungszentren tätig. Die Geschäftstätigkeit erfolgt über die folgenden Segmente: Unterhaltung, Bildung, Freizeit und andere. Das Segment Unterhaltung umfasste Investitionen in Megaplextheater, Unterhaltungszentren, Familienunterhaltungszentren und andere Einzelhandelspakete. Das Segment Bildung umfasst ausschließlich Investitionen in öffentliche Charter-Schulen. Das Segment Freizeit umfasst Investitionen in Metro-Skiparks, Wasserparks und Golfunterhaltungskomplexe. Das Segment Sonstige umfasst Investitionen in Weinberge und Weingüter sowie Grundstücke, die zur Entwicklung gehalten werden. Das Unternehmen wurde am 29. August 1997 von Peter C. Brown gegründet und hat seinen Hauptsitz in Kansas City, MO.

Und zum Abschluss ein REIT und eine weitere Empfehlung eines Lesers. Noch dazu handelt es sich um einen Monatszahler. So etwas ist immer besonders interessant als Dividendensammler, oder?

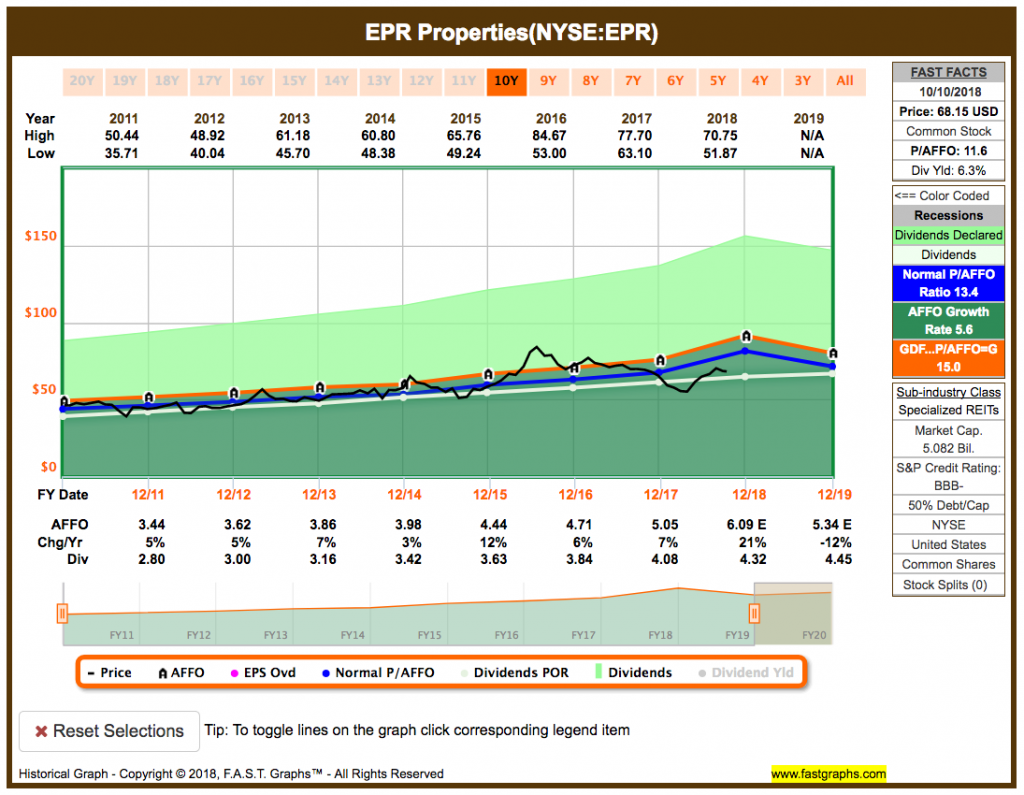

EPR ist ein REIT, der sich mehrheitlich auf Vergnügungsparks und Kinos (sogenannte Multiplex) spezialisiert hat. Das Geschäft läuft sehr gut und der Chart zeigt eine kontinuierlich positive Entwicklung in den letzten Jahren. Einzig der Ausblick in 2019 trübt das Bild etwas, denn dort wird zum ersten Mal ein FFO/AFFO Rückgang erwartet.

Ich konnte leider bis jetzt keinerlei Information darüber finden, was der Grund dafür sein soll. Weiß es einer meiner Leser? Dann postet es bitte in die Kommentare. Danke!

Abgesehen davon finde ich die Aktie fair bewertet und ich mag Monatszahler. Dazu kommt eine wirklich nette Dividendenrendite von über 6% garniert mit einem guten Dividendenwachstum.

Das Risiko bei diesem spezialisierten REIT liegt wohl darin, was passiert bei der nächsten Rezession? Sparen die Leute wirklich direkt bei den Vergnügungen?

Das Unternehmen ist ein sogenannter Dividend Challenger* und hat seine Dividenden die vergangenen 8 Jahre jedes Jahr erhöht. Über die letzten 5 Jahre wurde die Dividende um 6,7% und in den letzten 3 Jahren um 6,3% jedes Jahr gesteigert.

Das bereinigte operative Ergebnis (Adjusted Funds From Operations = AFFO) stieg von 3,44 USD in 2011, auf 5,05 USD in 2017 und für 2018 werden 6,09 USD erwartet.

Das P/AFFO Ratio (ein KGV bzw. P/E Ratio macht bei REITs keinen Sinn) beträgt beim aktuellen Kurs 11,6 und liegt damit unter dem Schnitt der letzten Jahre von 13,4.

Die Dividendenrendite (Dividend Yield) beträgt 6,3%. Die Ausschüttungsquote (Payout Ratio) in 2017 lag bei (für einen REIT) komfortablen 81%.

Ich finde alle Preise unterhalb von 70,- USD bzw. 60,50 EUR interessant und ziehe den Aufbau einer Einsteigerposition (ca. 1.000,- EUR) in Betracht.

Was habt ihr so auf eurer Watchlist im Oktober ganz oben auf dem Einkaufszettel?

Was ist euer Favorit von den hier vorgestellten fünf? Und was habt ihr selbst so auf der Watchlist ganz oben stehen? Lasst uns in den Kommentaren diskutieren.

Vielleicht entdecke ich oder die Leser ja auch ein paar Schnäppchen und/oder neue Anregungen 🙂 …

Und nun viel Spaß beim Informationen sammeln, Aufbauen und Weiterentwickeln eurer eigenen Watchlist!

Danke fürs Lesen und wenn dir der Artikel gefallen hat, hinterlasse mir doch bitte einen Kommentar und teile den Artikel mit deinen Freunden auf Facebook oder in deinem Lieblingsforum. Es würde mir sehr viel bedeuten. Vielen lieben Dank!

Hallo Ingo,

interessante Werte (EPR habe ich auch) wenn es hoffentlich noch weiter runter geht. Ich bin 27 und habe denke ich habe noch genug Zeit und hoffe in den nächsten 10jahren mal günstiger kaufen zu können. Ich habe dir bereits im vorletzten Watchlist Beitrag geschrieben das ich AVGO interessant finde. Vorgestern habe ich dann zugeschlagen, wenn andere Verkaufen… Einstandsposition AVGO und BLK mit jeweils 3% Div.-Rendite und nach FastGraphs fair Bewertet. Hoffe die steigern Ordentlich die Dividende in den nächsten 10-30Jahren :).

Gruß Tim

Hi Tim!

Danke für deinen Kommentar.

Bei deinem Alter bist du sehr vielen Leuten voraus und der Zinseszins wird dich über die Zeit vermögend machen, wenn du dran bleibst. Das kannst du dann fast gar nicht mehr vermeiden ;o) …

EPR gefällt mir wirklich gut und könnte bei weiteren Rücksetzern ziemlich schnell im Depot landen. Ich denke auch, dass der (vorhergesagte) Rücksetzer 2019 gar kein echter Rücksetzer werden wird. Es ist wohl eher so, dass 2018 irgendein Sondereffekt (Profitieren die REITs von der Steuerreform?) die FFO/AFFO außergewöhnlich nach oben pusht. Das sieht dann einfach im Jahresvergleich komisch aus. Aber eigentlich wäre es eine gerade Linie an FFO/AFFO Zuwachs, wenn man 2018 normalisieren würde.

Für mich schaut das alles super aus.

Und Danke für den Tipp mit Blackrock (BLK), die sind ja richtig schön zurückgekommen. Toll! Die nehme ich nächsten Monat mal genauer unter die Lupe.

CU Ingo.

Servus Ingo,

„Das Risiko bei diesem spezialisierten REIT liegt wohl darin, was passiert bei der nächsten Rezession? Sparen die Leute wirklich direkt bei den Vergnügungen?“

Aus meiner Sicht kann man das grundsätzlich bejahen. Dies liegt vor allem daran, dass diese Ausgaben für „Vergnügen“ am leichtesten eingespart werden können. Hinzu kommt, dass bei Wirtschaftskrisen gepaart mit der entsprechenden negativen Untermalung durch die Medien sich eine negative Grundstimmung einschleicht. Gibt dann auch die innerbetriebliche Situation (Unsicherheit des eigenen Arbeitsplatzes) oder ein Auftragseinbruch bei Selbstständigen keinen wirklichen Rückhalt, dann kann das zu einer persönlichen schlechten Stimmung führen, die darin mündet, dass einem der Sinn nicht nach Vergnügen steht und man deshalb dafür auch kein bzw. weniger Geld ausgeben möchte. Oder im ungünstigeren Fall, dass man das Geld einfach sparen muss, da man nicht weiß, ob man es in nächster Zeit noch dringend brauchen wird. Dies umfasst nicht nur kurzfristig anzuberaumendes Vergnügen wie Kino, sondern natürlich auch langfristige Planungen wie z.B. Freizeitparkbesuche, Urlaube.

Dabei gilt es zu bedenken, dass es in vielen Ländern keine bzw. nur sehr kurze Kündigungsfristen gibt, die das Ganze noch verstärken. Natürlich ticken nicht alle Menschen gleich bzw. sind davon betroffen oder lassen sich davon negativ beeinflussen. Aber hier reicht meiner Meinung nach schon ein Besucherrückgang von 10-20% und schon verhagelt es die Bilanz.

Würde selber gerne Disney nachkaufen, ab gerade bei diesem Wert sehe ich die Gefahr groß, wenn es zu einer Wirtschaftskrise kommt.

Wenn der Reit die Vergnügungsparks und Movieplexx nicht selber betreibt, sondern nur vermietet, dann ist das Risiko für diesen Reit natürlich niedriger, da er seine Einnahmen aus Mieteinnahmen erzielt.

Ciao,

Franz

Hi Franz!

Danke für deinen ausführlichen Kommentar.

Ich neige dazu dir zuzustimmen, ich tue mich nur schwer den wahren Impact zu bemessen. Wir werden wohl erst bei der nächsten Rezession erfahren, wie groß das Risiko bei einem solchen REIT wirklich ist.

Ich behalte den Wert auf jeden Fall im Auge.

CU Ingo.

Ach warum die nächste Rezession abwarten, in Fastgraphs können wir ja schauen, was bei der letzten passiert ist ->

Leider liegen keine FFO/AFFO Werte vor, dass sind Adjusted Operations Earnings.

Da ging es gut runter inkl. Dividendenkürzung. Also recht anfällig scheint es …

Hallo Franz,

Hallo Ingo,

zu aller erst vorweg – ja, EPR ist lediglich der Eigentümer der Immobilien, nicht jedoch der Betreiber. Insofern hängt die Sicherheit von EPR’s Mieteinnahmen nicht nur von der tatsächlichen Auslastung der Angebote ab, sondern primär der Finanzsstärke der jeweiligen Betreiber. In diesem Zusammenhang muss man sagen, dass EPR hier in der Historie sein „Mieterportfolio“ deutlich diversifiziert hat. Zuletzt etwa wurden 5 der 10 vermieteten Vergnügungsparks an SIX Flags vermietet, obwohl beim bisherigen Mieter keinerlei finanzielle Probleme aufgetaucht waren. Dennoch sinken Schritte wie diese natürlich stark das Risiko im Gesamtportfolio. Bei einer Einschätzung des Risikos ist das Portfolio an Mietern also definitiv mit einzubeziehen. Interessant wäre es somit auch, wie das Portfolio in 2008/2009 etwa aussah, was die Diversifikation unter den Betreibern angeht.

Ansonsten muss ich euch natürlich klar recht geben, dass die Ausgaben für Vergnügen möglicherweise als erste eingespart werden in einer Wirtschaftskrise. Zu bedenken ist jedoch aber auch, dass das Portfolio neben den „Entertainment-Immobilien“ auch im Immobilien im Bereich „Bildung“ besitzt, die vermutlich weniger anfällig für derartige Ereignisse sein sollten. Der Anteil der „Bildungs-Immobilien“ liegt jedoch „nur“ bei 20%, das sollte man sicherlich nicht unerwähnt lassen!

Andererseits ist es gegenwärtig so, dass der Trend unter den Millenials eher dahin geht, dass „Erleben“ vor „Besitzen“ auf der Prioritätenliste eingeordnet wird – somit eine spannende Fragestellung wie sich dies auf das Risiko auswirkt und auch welche Potenziale dieser Trend in sich trägt.

Insgesamt ist es denke ich wichtig, dass man diese gewisse Abhängigkeit von der wirtschaftlichen Lage bei der Risikoverteilung auf das eigene Gesamtportfolio im Auge behält und nicht davon ausgeht, dass Krisenzeiten gar keinen Einfluss hätten.

Auch hier natürlich keine Anlagempfehlung sondern nur meine Meinung. Ich selbst bin „long“ in EPR und werde meine Position demnächst vermutlich aufstocken.

Grüße Olli

PS: Freut mich, dass du meinen Hinweis aufgegriffen hast 🙂

Hallo,

hm, bis auf EPR ist mir alles zu teuer, was Du vorstellst. Bei EPR bin ich nicht ganz so skeptisch, weil ich an die große Rezession in der unmittelbaren Zukunft nicht glaube. Wir hatten jetzt einen kleinen Rücksetzer, was ich persönlich eher gut finde. Durch die steigenden Zinsen in den USA geht mit Sicherheit einiges an Euphorie verloren. Das passiert aber sehr langsam und ist eine Rückkehr zur normalen Geldwirtschaft ohne übermäßig viel billigen Geld. Alle REITs sind etwas zurückgekommen und vom Einstieg wieder interessanter geworden. EPR ist sicher eine valide Investition.

PEP ist am Rande von zu teuer, aber immerhin noch knapp unter dem KGV von 20. Man muss allerdings sehen, dass die Umsätze fast stagnieren und das Einkommen sich auch immer nur geringfügig verbessert. Als konservativer Anleger kann man ein paar Aktien kaufen, aber zu viel darf man nicht erwarten. Viel schlimmer bei Coca Cola: Viel zu teuer, rückläufige Umsätze, viel zu hohe Auszahlungsquote und im Grunde nur eine MeToo – Strategie gegen Keurig Dr. Pepper. Sie hatten viele Jahre Zeit, das Unternehmen besser auszurichten und sehr einfallsreich ist das Management nicht. Ich besitze zwar KO – Aktien, aber unter heutigen Gesichtspunkten würde ich sie nicht kaufen.

QCOM: Ähnliches Dilemma wie bei KO. Umsatz fällt zurück, bei 5G werden sie in Zukunft nicht mehr die Marktstellung haben, große Rechtsstreitigkeiten mit Apple, welcher Kunde war/ist und vom Einkaufspreis unattraktiver als in der Vergangenheit. Keinerlei Hoffnung, wie sich die Situation verbessern lassen könnte. Einzig die hohe Dividendenrendite ist attraktiv. Nur was bringt die dir, wenn kein guter geschäftlicher Verlauf zu erwarten ist?

V: Auch hier eine völlig überbewertete Aktie, die bei Fastgraphs so richtig heraussticht, dass man eine Verkaufsoption drauf schreiben sollte. Das Geschäftsmodell ist unbestreitbar interessant, aber der Aktienkurs ist davon sehr weit entfernt. Das Umsatzwachstum liegt momentan bei etwas über 10% mit leicht abschwächender Tendenz. Ein KGV von 30 ist für dieses Wachstum definitiv zu hoch. Hier einsteigen ist möglich, aber man muss sich den Risiken bewusst sein, dass der Kurs lange Zeit stagnieren wird, wenn der Markt darauf wartet dass sich der Kurs angleicht. Und wenn man in das Szenario fällt, sind 0,7% Dividendenrendite trotz hoher Dividendensteigerung bei niedriger Auszahlungsquote sicher kein guter Trost. Eine Frage sollte man sich bei dem Wert noch zusätzlich stellen: Warum zahlt das Unternehmen, obwohl es nicht in einer investitionsintensiven Branche arbeitet, so wenig Geld an seine Aktionäre aus?

Soll nicht als Motzkommentar gelten, sondern nur ein bisschen zum nachdenken anregen.

Grüße Oliver

Hi Oliver!

Keine Angst, dein sachlicher Kommentar ist weit weg von Gemotze 🙂 …

Das schöne bei Preisen bzw. Kursen ist, jeder hat dort eine andere „Schmerzgrenze“. Man kann einiges durchaus rein objektiv anhand von Zahlen beurteilen, aber halt nicht alles. Deswegen kommt es bei viele Leute auch zu so unterschiedlichen Bewertungen.

Ich möchte mit dem Blog und solchen Artikeln ja auch nie jemanden überzeugen. Ich lege nur meine Sichtweise dar. Jeder kann dann selbst entscheiden, was er mit dieser Information anfängt.

Danke für die ausführliche Darstellung deiner Sichtweise. Meine Leser und ich wissen das zu schätzen.

CU Ingo.

Hallo Ingo,

als ich deine Vorschlagsliste gelesen hatte dachte ich mir: so falsch kann ich nicht liegen, wenn da noch jemand anderes drauf kommt.

PEP – seit 10/2014 im Sparplan

KO – seit 10/2014 im Sparplan

V – seit 12/2017 im Sparplan

QCOM – 02/2017 Einmalkauf und seit 03/2017 im Sparplan

Ein schönes Beispiel für die Sinnhaftigkeit eines Sparplans. Er kauft automatisch und blind.

Der Einmalkauf und der Start des Sparplans waren vom Timing her schlecht. Bis Mitte 2017 ging es erst mal runter bis -20%. Aber bei jedem Minus habe ich mich dennoch gefreut, bei jedem Sparplankauf mehr Anteile für das Geld zu bekommen. Am 14.09.2018 war dann mal ein Kursplus von 23,40% zu verzeichnen (Stand Freitag 26.10.2018 auf 3,72% zusammengeschmolzen) aber who cares. In der Zwischenzeit habe ich schon 76,61€ an netto Dividende einnehmen können und die Dividendensteigerunge zeigt auch schon 16,98% (bezogen auf den brutto US-$ Wert)

EPR – Einmalkauf 09/2014 – hier hätte ich mal besser Ende März nachgelegt, keine Cash, also Pech gehabt.

Da ich jedoch schon jetzt was von den Erträgen haben möchte, kaufe ich die niedriger rentierenden Werte (PEP, KO, V und QCOM) eher lieber über Sparpläne und die sich z.T. aus den Ausschüttungen meiner anderen Werte finanzieren.

Aus meiner Sicht Daumen hoch für alle vorgeschlagenen Werte, wenngleich ich 4 Stück davon eher nicht als Einmalkauf nehmen würde.

~ Markus

Hi Markus!

Danke für deine Ausführungen.

Bei QCOM und EPR stehe ich noch an der Seitenlinie und beobachte die Lage. Aktuell sind wieder ein paar mehr Werte kaufbar, sprich fair bewertet. Da fällt es schwer mit dem Geld verdienen hinterherzukommen, wenn man so viel kaufen möchte 😉 …

Sparpläne sind cool und ich bin froh, dass das jetzt auch bei Einzelaktien geht. Hoffe die Comdirect baut ihr Angebot noch aus. Da geht noch mehr.

CU Ingo.

Hallo Ingo,

QCOM wird bestimmt weiterhin eine große Rolle spielen. Und warum an der Seitenlinie stehen?

Sparplan aufmachen und dabei sein.

Das geht bei EPR leider nicht – da braucht es eine größere Summe, da man die afaik nur in den USA kaufen kann.

Zu den Sparplänen:

ich hätte diese Möglichkeit gerne schon früher gehabt; man baut sich ja so seine backtracking – Excels 🙂

Und 2014 ist mir das Angebot bei der Consors Bank aufgefallen – also Liste der verfügbaren Werte ausgedruckt und rein in die Sparpläne.

Mir gefällt das Interface der comdirect besser, aber da sind sie bei den Einzelwerten ein wenig schnarchnasenmässig unterwegs. Ich schreibe denen regelmässig, dass sie auch eine GIS, CL, CLX usw. per Sparplan ermöglichen sollten, aber ausser einem netten Danke passiert da nicht so viel.

Solange das so ist kaufe ich einfach bei zwei Banken. Stört mich nicht, da man nicht nur bei den Werten, sondern auch bei den Depots diversifizieren sollte – meine Meinung.

Viele Grüße,

~ Markus