Nach der Monatsübersicht der Dividendeneinnahmen ist dies hier mein zweitliebster Artikel auf dem Blog, mein monatliches Einkommen durch den Optionshandel. Als Stillhalter, durch den gezielten Verkauf von Optionen, kann man sich ein regelmäßiges Einkommen an der Börse sichern.

Inhaltsverzeichnis

- Mein Einkommen durch den Optionshandel

- Trades im letzten Monat

- Gedanken zum abgelaufenen Monat

- Meine Monatsperformance

- Aktive Optionen und passive Dividenden kombiniert?

- Zahlen, Daten, Fakten

- Schlussbemerkung

An der Börse sind 2 mal 2 niemals 4, sondern 5 minus 1.

Man muss nur die Nerven haben, das minus 1 auszuhalten.

Mein Einkommen durch den Optionshandel

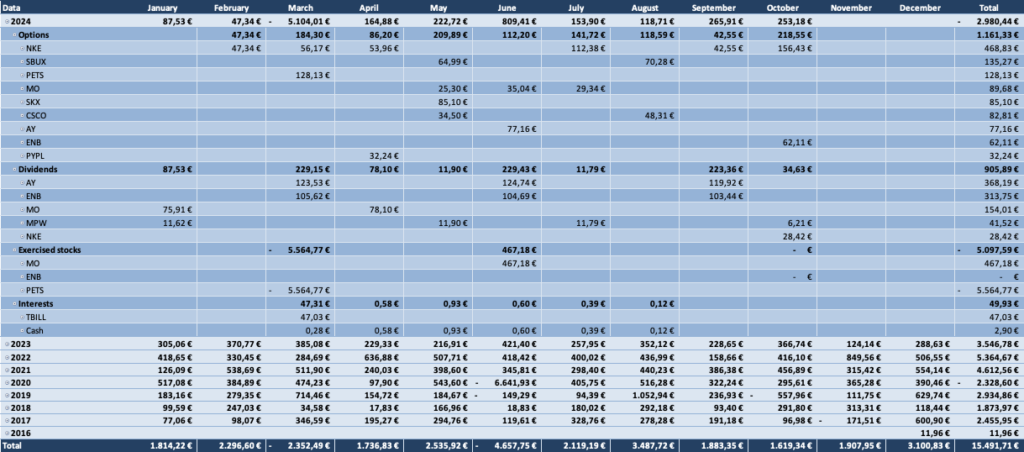

Prämieneinnahmen durch Optionen: 218,55 EUR

- Underlying :: Trade :: Open :: Closed :: Amount

- Enbridge Inc. :: ENB 18OCT24 37.5 C :: 24.04.24 :: 18.10.24 :: 62,11 EUR

- Nike Inc. :: NKE 18OCT24 87.5 C :: 08.08.24 :: 18.10.24 :: 89,72 EUR

- Nike Inc. :: NKE 18OCT24 80.0 P :: 01.10.24 :: 18.10.24 :: 66,71 EUR

Dividendenzahlung eingebuchter Aktien: 34,63 EUR

- Medical Properties Trust Inc. :: Dividends :: 10.10.24 :: 10.10.24 :: 6,21 EUR

- Nike Inc. :: Dividends :: 01.10.24 :: 01.10.24 :: 28,42 EUR

Gewinn/Verlust durch Ausbuchen von Aktien: 0,00 EUR

- Enbridge Inc. :: Exercised stocks :: 17.04.20 :: 18.10.24 :: 0,00 EUR

Zinszahlungen/Erträge auf Kontostand: n/a

Daraus ergibt sich folgende Zusammenfassung:

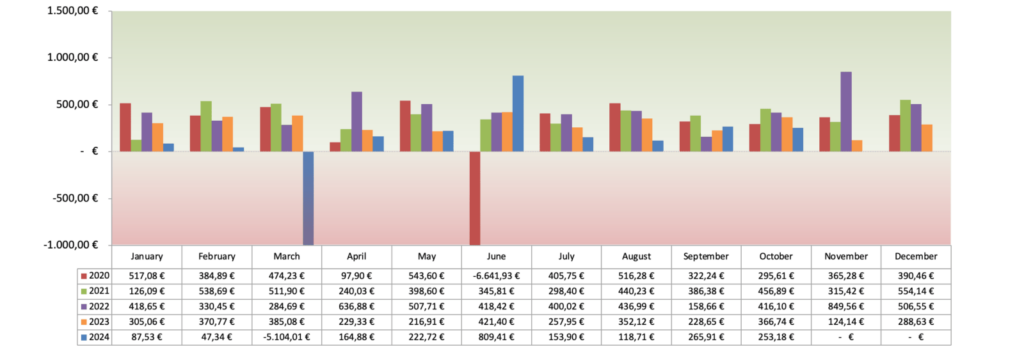

- Einnahmen im Oktober 2023: 366,74 EUR

- Einnahmen im Oktober 2024: 253,18 EUR

- Jahr-zu-Jahr Steigerung (YoY, Year over year): -31,0%

- 2024er Einnahmen bis jetzt (YTD, Year to date): -2.980,44 EUR (-298,04 EUR/Monat)

- Alle Einnahmen seit Beginn (All-time income): 15.491,71 EUR

Hinweis: Ich führe Aktienkäufe und Verkäufe in der Übersicht mit auf, wenn sie durch Ausübung gebucht wurden bzw. wenn ich eine Aktienposition später glatt stelle. Damit sollte das gesamte Einkommen durch den Optionshandel abgebildet sein.

Trades im letzten Monat

Im Oktober konnte ich insgesamt 3 Trades abschließen. Dabei handelt es sich jeweils um einen Cash Secured Put und einen Covered Call auf Nike sowie einen bereits länger laufenden Covered Call auf Enbridge.

Letzterer lief bereits seit April, da es auf Enbridge kaum lukrative Prämien gibt, wenn es um kurze Laufzeiten im Bereich von 30-45 Tagen geht, geschweige denn unter 30 Tagen. Deshalb entschied ich mich hier, meine 200 Stück in Optionen mit langer Laufzeit umzusetzen, im Gegensatz zu den sonst von mir bevorzugten 30-45 Tagen. Der erste Trade über 100 Stück ist nun im Oktober ausgelaufen, der zweite Trade über die restlichen 100 Stück wird im Januar 2025 fällig.

Die Prämie erscheint für die Laufzeit gering und ja, sie ist es objektiv gesehen auch. Aber wie gesagt, bei diesem Underlying (Basiswert) gibt es keine richtig lukrative Prämie bei den Calls. Ich habe mich dann trotzdem entschieden, die Calls zu schreiben, da meine Endbrige-Position bereits seit 2020 im Depot liegt und das eigentlich nicht Sinn der Sache ist, wenn man Optionen handelt und mit Puts Geld verdienen möchte. Das gebundene Kapital hilft da einfach nicht weiter.

Glücklicherweise war mein Einstiegskurs mit 37,50 USD recht günstig und ich habe über viele Jahre eine sehr gute Dividende zusätzlich kassiert. Die Aktie selbst verlässt nun das Depot mit einer schwarzen Null, denn der Strike (Basispreis) lag genau bei diesen 37,50 USD. Das war natürlich Absicht, denn ich hatte bereits im April beschlossen, die Position auslaufen zu lassen, egal wie sich der Markt entwickelt. Ein Minus sollte aber auch nicht herauskommen.

Die zweite Position meiner Enbridge-Aktien hat einen noch deutlich niedrigeren Einstiegskurs von nur 30,00 USD. Der Strike für den Januar-Trade liegt aber auch bei 37,50 USD. Ich werde also mindestens 750 USD Gewinn machen, wenn ich jetzt nichts mehr anfasse. Je nach Situation kann es aber besser sein, die Option zu rollen, um den Gewinn weiter zu optimieren, oder ich schließe den Trade vor dem 31. Dezember und verkaufe die Aktien dann über eine ganz normale Order, um die Gewinne im Laufe des Jahres mit den Verlusten vom Jahresanfang verrechnen zu können.

Aber das wäre dann eine steuertechnische Sichtweise und hat mit dem eigentlichen Trade nichts zu tun. Ich wollte nur aufzeigen, dass manchmal auch andere Dinge eine Rolle spielen können, wenn es um die Überlegung geht, den Trade laufen zu lassen oder einzugreifen.

Ähnlich verhielt es sich mit dem Call auf Nike. Die längere Laufzeit des Trades (im August platziert) war den niedrigen Prämien geschuldet und auch der Tatsache, dass ich den Strike etwas weiter vom damaligen Kurs entfernt haben wollte, da ich zu diesem Zeitpunkt ein relativ großes Erholungspotenzial für die Aktie sah.

Dieser Call auf Nike ging dann auch voll auf und verfiel bei Fälligkeit wertlos.

Der Put verfiel ebenfalls wertlos, wobei es hier etwas knapper war, da das von mir angesprochene Erholungspotenzial zum Zeitpunkt der Fälligkeit noch nicht so recht erkennbar war. Aber am Ende hat es gereicht.

Auch jetzt dümpelt die Nike-Aktie eher in Bereichen, die ich für viel zu niedrig halte. Aktuell ist sie sogar unter den von mir gewählten Strike von 80 USD gefallen. Zum Glück war das aber erst nach dem Verfallstag, so dass alles gut ging und ich gleich in den folgenden Tagen die Möglichkeit hatte, einen weiteren Put mit einem noch niedrigeren Strike (76 USD) zu wählen.

Aber das ist eine Geschichte für den nächsten Monat. 😉

Gedanken zum abgelaufenen Monat

Der Oktober verlief an den Märkten nicht ganz so trendstark wie die Vormonate. Es ging mal aufwärts, mal abwärts. Am Ende reichte es zwar noch für ein kleines Plus im S&P500 und Nasdaq, aber das war schon eine knappe Geschichte.

Meine Monatsperformance (siehe nächster Abschnitt) lag mit +0,6% etwas unter dem Niveau der Indizes. Trotzdem bin ich damit grundsätzlich zufrieden, auch wenn mein eigentliches Ziel wie immer 1% pro Monat bleibt und das möglichst als Cash Flow und nicht nur als Buchgewinn.

Regel Nr. 1: Verliere niemals Geld.

Regel Nr. 2: Vergiss niemals Regel Nr. 1.

Mein realisierter Cash Flow aus Optionsprämien war den Umständen entsprechend recht ordentlich, aber auch um -31% niedriger als im Vorjahr. Insgesamt läuft es in diesem Jahr nicht optimal, insbesondere wegen der erlittenen Verluste (*räusper* PetMed Express *räusper*) zu Beginn des Jahres.

Aber man soll ja immer das Positive sehen, oder?

Im Februar im Tief noch -5% unter Wasser, sind es jetzt auf Jahressicht (YTD) immerhin +9%. Im Vergleich zu den YTD-Gewinnen des S&P500 (+26,4%) oder des Nasdaq (+30,5%) mickrig, ich weiß, aber solche Jahre gibt es eben. Dass die großen US-Indizes ausgerechnet im Wahljahr eine historisch einmalige Performance abliefern, hatte ich auch nicht auf meiner Bingo-Karte.

Egal, am Ende zählt die langfristige Performance und gerade in Jahren, in denen die Indizes auch mal nach unten gehen, zeigt sich die Robustheit des Optionshandels. Ordentliche Cash Flows zu generieren, wenn fast alle Aktien baden gehen, hat schon einen gewissen Reiz und dass es möglich ist, habe ich hier auf dem Blog bereits gezeigt.

Im Jahr 2018 ist der S&P500 beispielsweise um -4,2% gefallen. In diesem Jahr konnte ich 1.874 EUR Cash erwirtschaften. Besonders lehrreich war aber das Jahr 2022, in dem der S&P500 um satte -18,0% nach unten ging, mein Optionshandel aber sogar 5.365 EUR (bisheriger Rekord) an Cash Flow einbrachte.

Soll ich mir jetzt nur noch Bärenjahre an der Börse wünschen?

Na ja, vielleicht doch nicht, denn neben dem Optionshandel habe ich ja auch noch mein großes Dividendenaktiendepot und das soll bitte weiter wachsen, ohne dass ich etwas dafür tun muss.

Wie man sieht, hat die Geschichte – wie immer – zwei Seiten. 🙂

Meine Monatsperformance

Wie bereits erwähnt, lag der Anstieg im Oktober auf dem Papier bei +0,6% und damit leicht unter dem Niveau der großen Indizes. YTD sind es jetzt +9%, eine gute Erholung von den Tiefstständen von fast -5% im Februar.

Aktuell wird die Performance maßgeblich von meiner relativ großen Nike-Position bestimmt, denn 100 Stück machen fast ein Drittel des Depots aus. Jede Kursbewegung von Nike wirkt sich also relativ stark auf das gesamte Depot aus.

Ich versuche natürlich, diese Abhängigkeit zu reduzieren und möchte diese Nike-Aktien am liebsten schnell wieder loswerden, hätte aber in der Zwischenzeit auch kein Problem damit, noch einmal 100 Stück zu nehmen, wenn der Basispreis nur niedrig genug ist. Denn das Verbilligen meines Einstiegskurses hilft natürlich, die gesamte Position dann mit (hoffentlich) ordentlichem Gewinn glattzustellen.

Und da ich Nike nach wie vor für ein Qualitätsunternehmen halte, kann ich bei dem Gedanken auch ruhig schlafen. 😉

Aktive Optionen & passive Dividenden kombiniert?

Mein aktives Einkommen durch den Optionshandel von 253,18 EUR wird sehr schön mit dem passiven Einkommen durch Dividenden von 276,79 EUR komplementiert. Zusammen ergibt dies einen Cash Flow von 529,97 EUR im aktuellen Monat.

Nicht schlecht, oder?

Wiederholen wir mit diesem kumulierten Einkommen doch einfach mal meine Spaßrechnung. 🙂

Also zum Schluss noch ein paar Fun Facts.

Investieren muss Spaß machen, Stichwort Motivation.

Und man sollte Ziele haben, zum Beispiel die Finanzielle Unabhängigkeit durch passives Einkommen als großes übergeordnetes Ziel. Warum nicht beides verbinden?

Ich mache dazu folgendes, ich rechne mir just for fun aus, wie viel Zeit mir meine Dividenden bereits erkauft haben. Dazu nehme ich einen fiktiven Stundenlohn von 12,50 EUR an.

- Stundenlohn :: 12,50 EUR

- Optionen/Dividenden pro Monat :: 529,97 EUR

- Stunden weniger zu arbeiten :: 42,4 Std.

Sprich im aktuellen Monat hätte ich über 42 Stunden bzw. mehr als 5 Tage daheim bleiben können und diese wären bereits durch mein aktives/passives Einkommen mit Optionen/Dividenden finanziert.

Na, wie klingen 5 Tage zusätzlicher Urlaub jeden Monat for free & forever für euch?

Das sind aufs Jahr gesehen etwas über 63 Tage und somit fast 3 Monate Sonderurlaub. Ein Leben lang!

Und du musst dafür nie wieder irgendeinen Chef um Erlaubnis fragen oder vorher Überstunden schieben. Großartig!

Just do it!

Ein Arbeitsmonat hat durchschnittlich 21,6 Tage bzw. 173,3 Stunden. Vor diesem Hintergrund kann man auch sagen, ich habe bereits 24,5% auf dem Weg zur Finanziellen Unabhängigkeit zurückgelegt!

Zahlen, Daten, Fakten

Die volle Ladung an Zahlen, Daten und Fakten gibt es wie gewohnt in der Übersicht des Optionsdepots und folge mir auch auf Twitter/X, um keinen neuen Artikel mehr zu verpassen und alle meine Trades (Kaufen, Verkaufen, Rollen oder vorzeitiges Zurückkaufen) an dem Tag oder dem Folgetag zu sehen, an dem ich sie getätigt habe.

Wenn du nun Interesse daran gefunden hast und wissen möchtest, wie das mit den Optionshandel so funktioniert, dann lies dir mein kostenlos verfügbares Optionshandel ABC durch:

- Teil 1: Grundlagen vor dem Start *updated

- Teil 2: Was sind Stillhaltergeschäfte? *updated

- Teil 3: Der Cash Secured Put *updated

- Teil 4: Der Covered Call *updated

- Teil 5: Das Rollen von Optionen *updated

- Teil 6: Optionshandel oder Dividendenstrategie? *updated

- Teil 7: Der beste Broker für den Optionshandel *updated

- Teil 8: Optionen schreiben in der Praxis

- Bonus: Die Griechen beim Optionshandel

- Bonus: Die 50% Regel – Gewinne absichern!

- Bonus: 5 Jahre mit der Wheel-Strategie *latest

Starte in nur wenigen Tagen mit deinem ersten Trade und kassiere die erste Prämie!

Du kannst es aber auch gern erst einmal mit Spielgeld in einem kostenlosen Demokonto ausprobieren. Dafür empfehle ich dir Captrader* (bis 31. Dezember 2024 gibt es hier bei Kontoeröffnung das TraderFox-Magazin für 12 Monate kostenlos dazu) oder Estably* (früher Banxbroker, ist aber weiterhin Interactive Brokers dahinter). Beide bieten diesen Service nach Kontoeröffnung an.

Und wenn du dich dann fragst, wo man, wenn man bereit dafür ist, am günstigsten Optionen handeln kann, dann lies unbedingt den Artikel Der beste Broker für den Optionshandel. Dort findest du alle notwendigen Infos, um eine gute Entscheidung treffen zu können.

Wie lief es bei euch so?

Für alle die schon mit dem Optionshandel begonnen haben bzw. schon länger dabei sind, wie waren eure Ergebnisse diesen Monat? Was war euer bester und was evtl. euer schlechtester Trade?

Ich würde gern davon in den Kommentaren lesen!

Danke fürs Lesen und wenn dir der Artikel gefallen hat, hinterlasse mir einen Kommentar und teile ihn mit deinen Freunden auf Social Media oder in deinem Lieblingsforum. Das würde mir sehr viel bedeuten. Vielen Dank!

Hallo Ingo,

da du meinen Kommentar gelöscht hast, nehme ich mal an, daß kritische Kommentare nicht so dein Ding sind. Schade, daß du ein weiterer dieser beratungsresistenten Blogger bist, die nichts dazulernen wollen. Wünsche noch viel Erfolg beim Peanuts sammeln.

Hi Guido!

Sag, was du sagen willst, aber so, dass es Sinn ergibt. Dein letzter Kommentar war Kauderwelsch, sprich SPAM. Keine Ahnung was du da geraucht hattest.

Also gern her mit deiner Kritik, aber so, dass sie Sinn macht und ohne Beleidigungen. Beratungsresistenter Blogger ist schon ziemlich fies. Das geht netter.

CU Ingo.

Hallo Ingo,

mal ein Frage, hast du mal deine Rendite aufs eigesetzte Kapital bei Optionen berechnet?

Ich habe es mal versucht, basierend auf deinen Angaben, komme dabei auf eine Rendite, die unter einem MSCI World liegt. Der Aufwand scheint sich nicht zu lohnen? Bitte nicht persönlich nehmen. Ich versuche nur zu prüfen, ob sich sowas tatsächlich rechnet.

Schöne Grüße

Harald

Hi Harald,

bin zwar nicht Ingo, für mich hat es sich in nun ca 3 Jahren trotz des ein oder anderen „Lehrgeldes“ definitiv gelohnt. Ich liege bei knapp der doppelten Rendite eines MSCI World (durch die kürzliche Rallye etwas darunter) obwohl ich z.B. den Einzahlungszeitpunkt nicht berücksichtigt habe und so rechne als wäre mein Kapital von Beginn an investiert gewesen.

Hi Harald!

Danke fürs Vorbeischauen.

Meine Rendite steht ja für jeden sichtbar auf der Übersichtsseite des Optionskontos. Da muss man nicht raten oder so, das kann man nachlesen und wer will, kann das auch gegen Benchmarks laufen lassen.

Ich selbst mache das nicht und halte es mit dem dänischen Philosophen Søren Kierkegaard: „Vergleichen ist das Ende des Glücks und der Anfang der Unzufriedenheit“. Damit lebe ich sehr gut und vor allem entspannt.

Außerdem ist es mein Ziel, Cash Flow zu generieren, und von diesem Cash Flow lebe ich bereits zu einem guten Teil. Ein MSCI World würde mir dabei nicht helfen.

Trotzdem habe ich heute mal extra für Dich bei IB nachgeschaut. 😉

Seit dem Start des Depots (30.11.16) hat der iShares MSCI World ACWI +139,2% gemacht und mein Depot +123,3%. In einigen Monaten lag ich vorne, in anderen hinten. Momentan liege ich wieder etwas zurück, da mich meine Position in PetMed Express Anfang des Jahres etwas in die Bredouille gebracht hat.

Aber das hole ich wieder auf, da bin ich zuversichtlich. Genauso wie ich die Wirecard-Pleite wieder aufgeholt habe. Alles hier auf dem Blog nachzulesen, wenn man mag.

Ob es sich lohnt, muss jeder für sich entscheiden. Mit einem MSCI World sichert man sich einfach die Marktrendite. Daran ist nichts Schlechtes. Nur ist man eben auch maximal auf die Marktrendite beschränkt.

Grüße aus Dessau.

CU Ingo.

Hallo Ingo,

danke für den Hinweis und deine Transparenz. Die Graphik habe ich tatsächlich übersehen. Dann stimmt meine Berechnung und meine Bedenken, dass der Aufwand sich in vielen Fällen nicht auszahlt, scheint berechtigt auch wenn du, Andreas, da andere Erfahrungen gemacht hast. Denn ich denke nicht, dass du, Ingo, da einen schlechten Job machst, es bleibt halt Spekulation und ich bin mir sicher, du wirst auch wieder in die Spur finden.

Den Optionshandel habe ich nun erstmal für mich abgehackt als nichts für mich.

Hi Harald!

Kein Problem, nur bei einer Sache muss ich klar widersprechen, Optionshandel ist eben keine Spekulation!

Es ist eine der wenigen Sachen an der Börse, die gut kontrollierbar und im gewissen Rahmen sogar kalkulierbar ist. Die Fehler liegen im handwerklichen (falsche Auswahl der Strikes etc.) oder mangelnder Erfahrung (Wirecard war erkennbar etc.) und sollten nicht passieren bzw. werden mit der Zeit immer weniger.

Mal davon ab hat es jede Strategie aktuell schwer, wenn die Börse seit Jahren nur nach oben läuft, was auch nicht so normal ist im historischen Vergleich. Allein deswegen würde ich mir mal 2-3 Jahre Bärenmarkt wünschen, denn dann würde die Stimmung ganz schnell kippen. So ist aktuell jeder an der Börse ein Gewinner, ob derjenige einen Plan hat oder nicht.

Und nein, ich wünsche mir in Wirklichkeit keine Bärenmarkt. 😉

Grüße aus Dessau.

CU Ingo.

Moin!

Sehe es wie Ingo, Optionshandel (sollte!) keine wilde Spekulation sein, sondern eher Geschäft nach Methode.

Auch wenn ich immer noch der Meinung bin dass bei Ingo’s Konto noch ne Menge Luft nach oben ist…

Im zweiten Absatz widerspreche ich Ingo, denn eben den Otionshandel kann man der Art flexibel gestalten dass man sich eben an jede Situation anpassen kann. Ja die Märkte liefen in 2024 gut, aber das kann man ja auch mittels Optionen sehr gut ausnutzen!

Ich lieg rund 60% vorne in 2024, was nicht schlecht ist. Ja ist nen mixed account, also sowohl Aktien als auch Optionskonto, aber genau da kommt eben die Rendite her, ich weiß nicht warum man das auftrennen sollte. Darin besteht ja eigentlich der Nutzen auf Vermögenswerte mittels margin mehrfach Rendite zu generieren…

Kritiker würden sagen : Da hatte er nen gutes Jahr! Würde ich auch so sehen, kann mich nicht beklagen!

Das Konto an sich hat ne TWR von über 600% in 8 Jahren. Bin ebenso wie Ingo bei nem IB broker,

meine screenshots der Rendite sehen gleich aus, kann ich als Kommentator hier aber nicht hochladen, würde es aber als Beweis tun.

Das soll kein prahlen sein, sondern zeigen dass sich Optionshandel sehr wohl SEHR gut lohnt, sofern man weiß was man tut. Insbensondere in nem mixed account!

Ich würde bei nem versierten Stillhalter 1% monatlichen cashflow ansetzen. Wer im Thema ist eher 1,5 – 2%

In nem mixed account gesellt sich dazu die übliche Marktrendite auf den Aktienbestand den man hat, zuzüglich Dividenden darauf, zuzüglich covered calls und etwaige Zinsen auf cash oder aus Bills.

Wer das mal zusammen rechnet wird sehen dass man weit über den üblichen Marktrenditen liegt.

Mit ner gewissen Routine ist das auch nicht aufwändig von der Zeit her.

Man sollte nur nicht wild auf alles Mögliche Optionen schreiben, wie bei jedem trading gehört nen vernünftiger screening Prozess dazu.

Hi Fax!

Danke fürs Vorbeischauen.

Ich halte 1,5-2% für sportlich, aber auch nicht für unrealistisch. Ich bleibe jedoch lieber bei meinem Ziel von 1% im Monat. Gerade wenn ich auf Reisen bin, kann ich nicht immer jeden Tag reinschauen und mich um den Optionshandel kümmern, da bleiben ein paar Prozent Performance auf der Strecke. So ist das eben.

Und ja, ich lasse auch viel Potenzial liegen, weil ich das nicht mit meinem ganzen Kapital mache. Aber ehrlich gesagt würde ich mit meinem Blog lieber Leute zum Buy & Hold bringen als zum Optionshandel.

So cool und lukrativ der Optionshandel auch sein mag, nichts schlägt ein passives Einkommen durch Dividenden. 😉

Grüße aus Dessau.

CU Ingo.

ja stimmt schon. Ich bin ja ebenfalls permanent unterwegs, das geht schon.

passives Einkommen ist immer gut, aber das habe ich ja ebenso wie du auch….

Magst du noch ein paar Einblicke geben?

Insbesondere ins Screening? Ich habe inzwischen eine depotgrösse erreicht bei der es aus Zeiteffizienz eigentlich Sinn machen würde auf kleinere Werte mehr wie eine Position zu eröffnen. Fällt mir aber noch sehr schwer daher bin ich mit eigentlich zu vielen Werten unterwegs.

1% halte ich auch für sehr konservativ, das sind ja gerade 12% p.a dafür lohnt sich der Aufwand kaum, vor allem wenn einem dennoch Werte eingebucht werden.

Trotz Auflösung des PETS Trades in diesem Jahr bin ich da gut drüber und halte mich jetzt nicht wirklich für das Trading Genie 😉