Möchtest du deinen zukünftigen Cash Flow ausbauen, musst du von Zeit zu Zeit frisches Kapital in den Markt bringen. Dies kann durch den Ausbau schon vorhandener Werte geschehen, als auch durch die Eröffnung einer neuen Position. Um dir dabei etwas Anregung zu geben, teile ich heute mit euch 5 Ideen für deine Watchlist im November 2024!

5 Ideen für deine Watchlist im November 2024

In dieser Ausgabe dabei: XOM, CVX, PFE, GPC & OHI

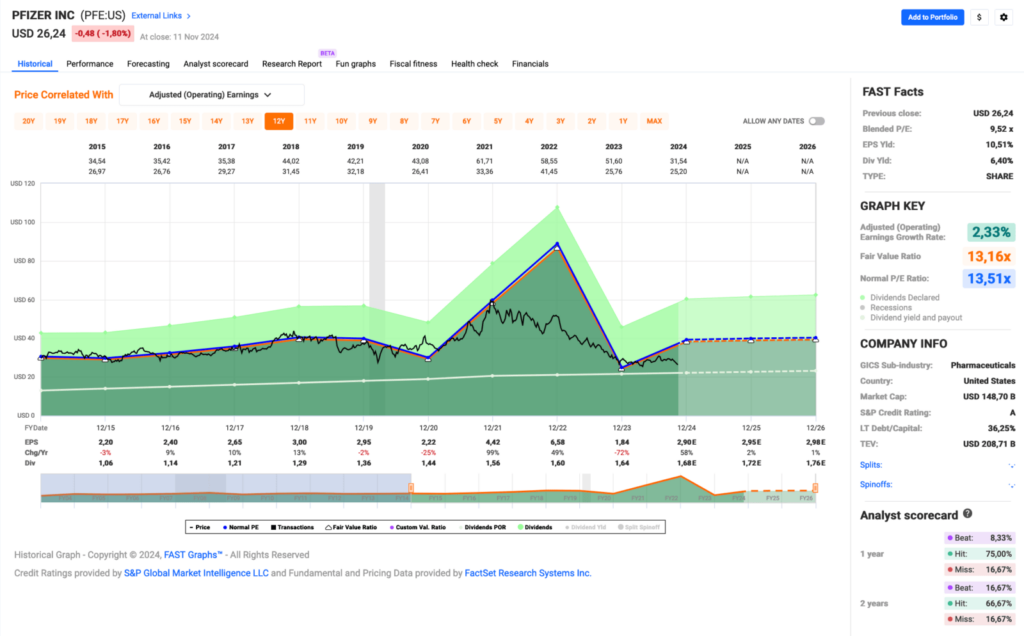

Idee #3: Pfizer Inc. (PFE)

Pfizer Inc. erforscht, entwickelt, produziert, vermarktet, vertreibt und verkauft biopharmazeutische Produkte in den Vereinigten Staaten, Europa und international. Das Unternehmen bietet Medikamente und Impfstoffe in verschiedenen therapeutischen Bereichen an, darunter kardiovaskuläre Stoffwechselerkrankungen, Migräne und Frauengesundheit unter den Marken Eliquis, Nurtec ODT/Vydura, Zavzpret und der Premarin-Familie; Infektionskrankheiten mit ungedecktem medizinischem Bedarf unter den Marken Prevnar-Familie, Abrysvo, Nimenrix, FSME/IMMUN-TicoVac und Trumenba; und COVID-19-Prävention und Behandlung sowie potenzielle zukünftige mRNA- und antivirale Produkte unter den Marken Comirnaty und Paxlovid. Darüber hinaus bietet das Unternehmen Arzneimittel und Impfstoffe in verschiedenen Therapiebereichen an, wie Biosimilars für chronische Immun- und Entzündungskrankheiten unter den Marken Xeljanz, Enbrel, Inflectra, Litfulo, Velsipity und Cibinqo; Amyloidose, Hämophilie, endokrine Erkrankungen und Sichelzellenkrankheit unter den Marken Vyndaqel, Oxbryta, BeneFIX, Somavert, Ngenla und Genotropin; sterile injizierbare Medikamente und Antiinfektiva unter den Marken Sulperazon, Medrol, Zavicefta, Zithromax und Panzyga sowie Biologika, kleine Moleküle, Immuntherapien und Biosimilars unter den Marken Ibrance, Xtandi, Inlyta, Bosulif, Mektovi, Padcev, Adcetris, Talzenna, Tukysa, Elrexfio, Tivdak, Lorbrena und Braftovi. Darüber hinaus ist das Unternehmen im Bereich der Auftragsfertigung tätig. Das Unternehmen beliefert Großhändler, Einzelhändler, Krankenhäuser, Kliniken, Regierungsbehörden, Apotheken, einzelne Anbieter, Einzelhandelsapotheken und integrierte Liefersysteme. Das Unternehmen hat Kooperationsvereinbarungen mit Bristol-Myers Squibb Company, Astellas Pharma US, Inc., Merck KGaA und BioNTech SE sowie eine strategische klinische Zusammenarbeit mit Acepodia Inc. für die Entwicklung von Zelltherapien auf der Basis von Antikörper-Zell-Konjugation bei Autoimmunerkrankungen. Pfizer Inc. wurde 1849 gegründet und hat seinen Hauptsitz in New York, New York.

Leider muss ich schon wieder auf Trump und die gewonnene Wahl eingehen, denn Trump ist ja ein erklärter „Feind“ von Big Pharma, wie man so schön sagt. Und er versucht nun tatsächlich (Mitte November 2024) den radikalen Impfgegner und (zumindest in gewissen Teilen) COVID-Leugner Robert F. Kennedy Jr. als neuen US-Gesundheitsminister zu installieren. Ich bin gespannt, ob er die Nominierung durchbekommt.

Genau dieser Robert F. Kennedy Jr. hat immer wieder deutlich gemacht, dass er am liebsten alle großen Pharmakonzerne verklagen würde, vor allem diejenigen, die während der Pandemie die Impfstoffe auf den Markt gebracht haben. Nun, sollte er tatsächlich US-Gesundheitsminister werden, wird er dazu sicher Gelegenheit haben.

Die Erfolgschancen spielen dabei keine wesentliche Rolle. Er wird es einfach tun und Trump wird es als etwas Tolles verkaufen. Selbst wenn sich die Pharmaindustrie am Ende durchsetzt, wird es sie viele Jahre beschäftigen und Geld kosten. Viel Geld sogar, wenn unter politischem oder öffentlichem Druck irgendwelche faulen Kompromisse geschlossen werden.

Die große Frage ist also, wen wird es treffen? Mhhh gute Frage, aber da Pfizer als eines der größten, wenn nicht das größte Unternehmen in Bezug auf COVID-Impfstoffe gilt, wird es sie auf jeden Fall erwischen. Davon bin ich überzeugt.

Das operative Geschäft wird davon eher weniger betroffen sein, aber optimal ist es nicht, wenn sich das Management auf irgendwelchen Nebenschauplätzen herumschlagen muss, während die volle Aufmerksamkeit eigentlich dem Kerngeschäft gelten sollte. Denn seien wir ehrlich, der Laden lief bei Pfizer schon in den letzten Jahren nicht wirklich rund, auch wenn die Partnerschaft mit BionTech natürlich ein genialer Schachzug war.

Das spülte ordentlich Cash in die Kassen und wirkte wie ein unerwartetes Konjunkturprogramm für Pfizer, das das Management unter anderem dazu nutzte, die Pipeline mit Zukäufen zu füllen. Was am Ende dabei herauskommt, bleibt abzuwarten. Drücken wir die Daumen, dass sie dabei ein glückliches Händchen hatte.

Aber der Markt scheint dem Braten nicht so recht zu trauen, denn die Aktie ist nun schon seit einigen Jahren im Sinkflug. Mittlerweile sind wir bei einer Dividendenrendite von über 6% angelangt, weil eben der Kurs so stark gefallen ist. Da der Gewinn nach dem “ COVID-Konjunkturprogramm“ weiterhin zurückgeht, ist auch die Ausschüttungsquote in die Höhe geschnellt. 2023 kratzt Pfizer schon an der 90%-Marke. Viel zu hoch, um nachhaltig zu wirtschaften. In 2024 soll sich die Situation jedoch etwas entspannen, da mit einem höheren Gewinn pro Aktie gerechnet wird.

Für Dividendensammler klingen 6% auf den ersten Blick toll, aber ich rate zur Vorsicht wegen der eben erwähnten Probleme. Es kann eine gute Gelegenheit sein, aber nichts ist sicher. Wenn man also dabei sein will, würde ich, wenn überhaupt, nur zu einer sehr kleinen Position raten und die Nachrichtenlage zum Unternehmen in nächster Zeit etwas genauer beobachten.

Pfizer ist ein sogenannter Dividend Contender und hat die Dividende die vergangenen 14 Jahre jedes Jahr gesteigert. Über die letzten 10 Jahre wurde die Dividende durchschnittlich um 5,5% und in den letzten 3 Jahren um 2,6% jedes Jahr erhöht.

Der bereinigte Gewinn je Aktie (Adjusted Earnings per Share = EPS) fiel (!) von 2,20 USD in 2015, auf 1,84 USD in 2023 und für 2024 werden 2,90 USD erwartet.

Das KGV (P/E Ratio) beträgt beim aktuellen Kurs 9,5 und liegt damit unter dem Schnitt der letzten 10 Jahre von 13,5.

Die Dividendenrendite (Dividend Yield) beträgt 6,4%.

Die Ausschüttungsquote (Payout Ratio) in 2023 lag bei sehr hohen 89,1%.

Das S&P Credit Rating ist A (Investment Grade).

Interessant finde ich Kurse um und unterhalb von 25,- USD bzw. 23,50 EUR. Die Dividendenrendite ist bereits ausreichend hoch und gibt einen gewissen Sicherheitspuffer.

Idee #4: Genuine Parts Company (GPC)

Genuine Parts Company vertreibt Kfz-Ersatzteile sowie industrielle Teile und Materialien. Das Unternehmen ist in zwei Segmenten tätig: Automotive Parts Group und Industrial Parts Group. Das Unternehmen vertreibt Kfz-Ersatzteile für Hybrid- und Elektrofahrzeuge, Lkw, Geländewagen, Busse, Motorräder, Freizeitfahrzeuge, landwirtschaftliche Fahrzeuge, Kleinmotoren, landwirtschaftliche Geräte, Schiffsausrüstung und Schwerlastausrüstung sowie Geräte und Teile, die von Werkstätten, Tankstellen, Fuhrparkbetreibern, Pkw- und Lkw-Händlern, Leasinggesellschaften, Bus- und Lkw-Linien, Großhändlern, Landwirtschaftsbetrieben und Privatpersonen verwendet werden. Darüber hinaus vertreibt das Unternehmen industrielle Ersatzteile und Zubehör wie Schleifmittel, Klebstoffe, Dichtstoffe und Klebebänder, Lager, Chemikalien, Schneidwerkzeuge, Elektrik, Gebäudeinstandhaltung, Schläuche und Armaturen, Hydraulik, Hausmeisterdienste, mechanische Kraftübertragung, Pneumatik, Prozesspumpen und -ausrüstung, Sicherheit, Dichtungen und Dichtungsringe, und Werkzeuge und Prüfgeräte sowie Wartungs-, Reparatur- und Betriebskunden in den Bereichen Zuschlagstoffe und Zement, Kraftfahrzeuge, chemische und verwandte Produkte, Ausrüstung und Maschinen, Vermietung und Leasing von Ausrüstungen, verarbeitete Metalle, Lebensmittel und Getränke, Eisen und Stahl, Holz und Holzwerkstoffe, Öl und Gas, Zellstoff und Papier sowie Gummiprodukte. Darüber hinaus bietet das Unternehmen verschiedene Dienstleistungen und Reparaturen an, darunter die Montage und Reparatur von Getrieben, Fluid- und Prozesspumpen, die Reparatur von Hydraulikantriebswellen, die Montage und Reparatur von Schalttafeln sowie die Herstellung und Montage von Schläuchen und Dichtungen. Das Unternehmen ist in den Vereinigten Staaten, Kanada, Frankreich, dem Vereinigten Königreich, Irland, Deutschland, Polen, den Niederlanden, Belgien, Spanien, Portugal, Australien, Neuseeland, Mexiko, Indonesien und Singapur tätig. Das Unternehmen wurde 1928 gegründet und hat seinen Hauptsitz in Atlanta, Georgia.

Es ist schon eine Weile her, dass ich einen Blick auf Genuine Parts geworfen habe. Das war 2019, um genau zu sein. Aber da das Unternehmen kürzlich in den Kommentaren hier auf dem Blog erwähnt wurde, dachte ich, es wäre mal an der Zeit, es wieder zu tun.

Den größten Umsatz macht das Unternehmen mit der Automobilbranche und dementsprechend mit Kfz-Ersatzteilen. Dort wird alles angeboten, was die Kunden kaufen, und zwar markenübergreifend. Das machen sie seit vielen Jahren sehr erfolgreich.

Ebenso erfolgreich, aber noch nicht ganz so groß, ist Genuine Parts im Bereich Industrieteile & Materialien. Lag der Umsatzanteil dieses Segments vor 10 Jahren noch bei ca. 30%, so ist er heute bereits auf knapp über 40% angestiegen. Hinzu kommt, dass die Margen im Industriebereich (ca. 12%) höher sind als im Automobilbereich (ca. 7%).

Ein Ausbau dieser Aktivitäten erscheint daher sinnvoll, auch wenn ich nach wie vor ein Freund davon bin, nicht alle Eier in einen Korb zu legen. Bei Genuine Parts ist davon aber nichts zu sehen. Die legen sie schön verteilt in 2 große Körbe. Ha ha!

An den fundamentalen Kennzahlen gibt es an sich nichts auszusetzen. Das passt. Die Verschuldung dazu ist moderat, könnte jedoch für meinen Geschmack auch gern etwas niedriger sein. Aber die zyklische Natur des Geschäfts und die Tatsache, dass die letzten Akquisitionen immer mit neuen Schulden bezahlt wurden, lassen Zweifel aufkommen, ob dieses auf Pump finanzierte Wachstum so weitergehen kann.

Nicht falsch verstehen, mit dem sehr guten Cash Flow kann das Management viel machen und wenn die Priorität eine Zeit lang auf dem Schuldenabbau liegen würde, dann hätte man in 2-3 Jahren eine signifikante Entlastung erreicht. Die Frage ist aber, worauf sich Genuine Parts in der nächsten Zeit konzentrieren wird. Mehr Wachstum und mehr Schulden oder doch erst einmal eine Konsolidierung?

Der Kurs ist in letzter Zeit etwas zurückgekommen und die Dividendenrendite beim Einstieg liegt derzeit bei über 3%. Das klingt interessant und immerhin haben wir es hier mit einem sogenannten Dividendenkönig zu tun. Genuine Parts hat immerhin in den letzten 68 Jahren (!) ununterbrochen die Dividende erhöht. Wow! Das ist doch mal eine Ansage, oder?

Allein diese Tatsache wird hoffentlich dazu führen, dass das Management mit diesem „Erbe“ sorgsam umgeht und nicht zu viele Risiken eingeht.

Genuine Parts ist ein sogenannter Dividend King und hat die Dividende die vergangenen 68 Jahre (!) jedes Jahr gesteigert. Über die letzten 10 Jahre wurde die Dividende durchschnittlich um 5,9% und in den letzten 3 Jahren um 6,4% jedes Jahr erhöht.

Der bereinigte Gewinn je Aktie (Adjusted Earnings per Share = EPS) stieg von 4,63 USD in 2015, auf 9,33 USD in 2023 und für 2024 werden 8,12 USD erwartet.

Das KGV (P/E Ratio) beträgt beim aktuellen Kurs 14,8 und liegt damit unter dem Schnitt der letzten 10 Jahre von 19,4.

Die Dividendenrendite (Dividend Yield) beträgt 3,3%.

Die Ausschüttungsquote (Payout Ratio) in 2023 lag bei sehr guten 40,7%.

Das S&P Credit Rating ist BBB (Investment Grade).

Interessant finde ich Kurse um und unterhalb von 120,- USD bzw. 113,- EUR und immer dann, wenn die Dividendenrendite 3% oder mehr beträgt.

Idee #5: Omega Healthcare Investors Inc. (OHI)

Omega Healthcare Investors ist ein Real Estate Investment Trust (REIT), der sich auf die langfristige Gesundheitsfürsorge konzentriert und sich auf qualifizierte Pflegeeinrichtungen und Einrichtungen für betreutes Wohnen spezialisiert hat. Diese Immobilien sind auf die wachsende Nachfrage der alternden Bevölkerung nach Pflegedienstleistungen ausgerichtet und bieten ein unverzichtbares Umfeld für Patienten, die ständige medizinische Betreuung, Rehabilitation und Unterstützung im Alltag benötigen. Das Portfolio von Omega Healthcare Investors besteht aus einer Vielzahl von Objekten, die von mehreren Unternehmen des Gesundheitswesens betrieben werden, was zu einer hohen Belastbarkeit und Stabilität der Einnahmeströme führt. Der Trust verwendet in erster Linie eine Triple-Net-Mietstruktur, d. h. die Mieter sind für die Grundsteuer, die Versicherung und die Instandhaltungskosten verantwortlich, so dass Omega Healthcare Investors ein stetiges Einkommen erzielen und gleichzeitig die Betriebskosten senken kann. Die Vermögenswerte des Unternehmens sind über alle wichtigen Regionen der Vereinigten Staaten verteilt, was ein geografisch diversifiziertes Portfolio ermöglicht, das das Marktrisiko in Bezug auf ein einzelnes Gebiet reduziert. Darüber hinaus hat Omega Healthcare Investors seine internationale Präsenz mit Vermögenswerten im Vereinigten Königreich ausgebaut, um seine Marktpräsenz und sein Wachstumspotenzial im Bereich der Gesundheitsimmobilien weiter zu diversifizieren. Dieser länderübergreifende Ansatz ermöglicht es Omega Healthcare Investors, die Nachfrage in verschiedenen alternden Bevölkerungsgruppen zu nutzen, was das Unternehmen für ein nachhaltiges Wachstum angesichts des steigenden Bedarfs im Gesundheitswesen gut positioniert. Omega Healthcare Investors Fokus auf SNFs und ALFs steht im Einklang mit dem demografischen Trend, der auf einen erhöhten Bedarf an Langzeitpflege hinweist, da die Bevölkerung altert und mehr spezialisierte und intensive medizinische und persönliche Unterstützungsleistungen benötigt.

Last but not least wie üblich ein REIT. Diesmal schaue ich mir Omega Healthcare Investors an.

Wann Dividendenkürzung? Das war und ist zum Teil immer noch das erste, was man hört, wenn es um Omega Healthcare Investors geht. Und in der Tat agiert das Unternehmen in den letzten Jahren regelmäßig an der Grenze des Machbaren, wenn es um die nachhaltige Ausschüttung der Dividende geht.

Bislang ist es aber immer gut gegangen und auch wenn es seit nunmehr fast 7 Jahren keine Dividendenerhöhung mehr gegeben hat, konnte man die Aktien von Omega Healthcare Investors regelmäßig mit Dividendenrenditen von 8% und mehr einsammeln. Eine gute Rendite war also immer drin. Aktuell sind es jedoch „nur“ noch 6,5%, da der Kurs in den letzten Wochen wieder zugelegt hat.

Wer nun glaubt, die Chance verpasst zu haben, dem sei gesagt, dass es immer mal wieder Kurssprünge gab, auf denen aber mit einer gewissen Regelmäßigkeit nach einiger Zeit auch ein Rücksetzer folgte. Meist liegt dieses hin und her daran, dass der Kurs der Omega Healthcare Investors Aktie ein wenig nachrichtengetrieben zu sein scheint. Das heißt, wenn es gute Nachrichten gibt, geht der Kurs nach oben, wenn es schlechte Nachrichten gibt, geht der Kurs nach unten. Sicherlich machen das andere Aktien auch, aber hier scheint es ausgeprägter zu sein, wahrscheinlich weil man wie gesagt operativ oft am Limit agiert.

Ich bin seit 2015 in Omega Healthcare Investors investiert und habe die ganze Zeit diese wilde Fahrt mitgemacht. Meine Yield On Cost (Dividendenrendite auf den EK) beträgt 10,9% und ich habe bereits über 70% meiner Gesamtinvestition in Form von Dividenden zurückerhalten.

Auffallend war die ganze Zeit, dass man sich auf die Aussagen des Managements verlassen konnte. Es wurde wenig um den heißen Brei herumgeredet. Schlechte Nachrichten wurden ebenso transparent kommuniziert wie die Strategie des Unternehmens, damit umzugehen. Und in der Regel wurde Wort gehalten und die Situation gemeistert.

So muss das sein, dann kann ich auch mit einem solchen Risikoinvestment im Depot ruhig schlafen. Plus natürlich, dass die Positionsgröße überschaubar ist. Man sollte nie zu viel in eine einzelne Position investieren, auch wenn die Dividende noch so verlockend aussieht. Niemals!

Die jüngsten Quartalszahlen fielen besser aus als erwartet, und das Management bestätigte eine positive Dynamik bei der Nachfrage nach den Immobilien und Dienstleistungen von Omega Healthcare Investors. Das Narrativ für diese Art von Unternehmen war schon immer, dass die alternde Bevölkerung zunimmt und Unternehmen wie Omega Healthcare Investors in Zukunft davon profitieren werden.

Das hat sich bisher nur teilweise bewiesen, aber das Narrativ hält sich. Die Demographie und die Statistik sind auf jeden Fall auf der Seite von Omega Healthcare Investors. Hoffen wir nur, dass die betroffenen Menschen es sich dann auch irgendwie leisten können, wenn es soweit ist.

Omega Healthcare Investors ist momentan kein Teil der Dividend Champions List, da das Unternehmen die Dividende in den letzten Jahren konstant gehalten, aber nicht weiter gesteigert hat.

Das bereinigte operative Ergebnis (Adjusted Funds From Operations = AFFO) fiel (!) von 3,13 USD in 2015, auf 2,62 USD in 2023 und für 2024 werden 2,72 USD erwartet.

Das P/AFFO Ratio (ein KGV bzw. P/E Ratio macht bei REITs keinen Sinn) beträgt beim aktuellen Kurs 15,3 und liegt damit über dem Schnitt der letzten 10 Jahre von 11,3.

Die Dividendenrendite (Dividend Yield) beträgt 6,5%.

Die Ausschüttungsquote (Payout Ratio) in 2023 lag bei ungesunden 102,3%.

Das S&P Credit Rating ist BBB- (Investment Grade).

Interessant finde ich Kurse um und unterhalb von 30,- USD bzw. 28,25 EUR und immer dann, wenn die Dividendenrendite bei 9% oder höher liegt.

Was habt ihr so auf eurer Watchlist im November 2024 ganz oben auf dem Einkaufszettel?

Und schon sind wir wieder am Ende angelangt.

Mein aktueller Favorit aus dieser Liste wäre höchstwahrscheinlich Genuine Parts und dann einer der beiden Ölkonzerne, wahrscheinlich Chevron vor Exxon Mobil, wegen der besseren Dividendenrendite.

Was ist euer Favorit von den hier vorgestellten fünf? Und was habt ihr selbst so auf eurer Watchlist ganz oben stehen?

Lasst uns in den Kommentaren darüber diskutieren.

Vielleicht entdecke ich oder die Leser ja auch ein paar Schnäppchen und/oder neue Anregungen. 🙂

Und nun viel Spaß beim Informationen sammeln, dem Aufbauen und Weiterentwickeln eurer eigenen Watchlist!

Quellen: Fastgraph.com, Seekingalpha.com & The DRiP Investing Resource Center

*Legende:

Dividend King = Ununterbrochene Dividendenerhöhung von 50 Jahren oder mehr

Dividend Champion = Ununterbrochene Dividendenerhöhungen von 25 bis 49 Jahren

Dividend Contender = Ununterbrochene Dividendenerhöhungen von 10 bis 24 Jahren

Dividend Challenger = Ununterbrochene Dividendenerhöhungen von 5 bis 9 Jahren

Credit Rating AAA, AA, A & BBB = Investment Grade

Credit Rating BB, B, CCC, CC & C = Non-Investment Grade

Credit Rating R, SD & D = Möchtest du gar nicht wissen 😉

Credit Rating NR = Not rated

USD/EUR-Umrechnungskurs: 1,061

Danke fürs Lesen und wenn dir der Artikel gefallen hat, hinterlasse mir einen Kommentar und teile ihn mit deinen Freunden auf Social Media oder in deinem Lieblingsforum. Das würde mir sehr viel bedeuten. Vielen Dank!

Der Chart von Pfizer schaut echt bescheiden aus und ich vermute es wird weiter bergab gehen. Das Geschäft von Pfizer findet viel zu viel im Dunkeln statt, siehe den Skandal um die zwielichtigen Geschäfte mit der EU. Übrigens ist Kennedy jr. weder Impfgegner noch Corona Leugner, er benennt nur die Skandale und er wird hoffentlich etwas Licht ins Dunkel bringen.

Hi Karl!

Danke fürs Vorbeischauen.

Ich weiß auch nicht so recht, wohin die Reise für Pfizer geht. Auf jeden Fall haben sie keinen so guten Ruf und werden immer als erstes genannt, wenn es um notwendige Regulierungen oder ähnliches geht. Das macht es nicht einfacher.

Was Kennedy Jr. angeht, lasse ich dir deine Meinung, auch wenn ich das „benennt nur die Skandale“ für etwas naiv gedacht halte.

Grüße aus Dessau.

CU Ingo.

Hallo Ingo,

danke für deine regelmäßigen Watchlist Ideen!

Anstelle von Chevron Corp. oder Exxon Mobil Corp. warte ich aktuell auf einen kleinen Rücksetzter bei Shell und etwas aufzustocken.

Die Aktuelle Dividendenrendite von Shell liegt bei ca. 4,2%.

Dass sich Shell die letzten Monate auf Aktienrückkäufe und den Schuldenabbau konzentriert hat finde ich gut.

Übernahmen könnten ja ebenfalls noch folgen wenn die Zeit reif ist.

Die gesenkten Auagaben sollten zudem das Unternehmen stärken falls es zwischenzeitlich nochmals temporär zu sehr niedrigen Ölpreisen kommen sollte (Krieg in der Ukraine). Da gibt es ja scheinbar verschiedene Ansätze seitens USA (Trumps Wahlversprechen zur beendigung des Krieges).

Hi Manuel!

Danke fürs Vorbeischauen.

Ich hatte mal Shell im Depot, aber als die diesen „Wir werden jetzt um jeden Preis Vorreiter bei den erneuerbaren Energien“ Moment hatten, flogen sie raus. Ich unterstütze gerne alles und jeden, der unsere Welt zu einem besseren Ort machen will, aber dann bitte mit Sinn und Verstand und vor allem mit einem Plan und nicht aus purem Aktionismus oder weil man sich von anderen eine Agenda aufdrücken lässt.

Diesen Plan hatten sie damals nicht, also habe ich mich von dieser in meinen Augen unkalkulierbaren Investition getrennt. Ob das heute besser ist, kann ich leider nicht sagen, weil ich das Unternehmen nicht mehr verfolge, aber ich wünsche jedem Aktionär, dass sie Erfolg haben, bei ihrer Transformation. Oder was auch immer dort gerade im Fokus steht.

Grüße aus Dessau.

CU Ingo.

Das sehe ich ähnlich wie Manuel.

Shell hat in den letzten Jahren extrem gut verdient, was sich nicht adäquat am Aktienkurs ablesen lässt.

Es wurden Quartal für Quartal massiv eigene Aktien zurückgekauft und Schulden sehr drastisch reduziert.

Die Bilanzqualität ist wesentlich besser als zu Zeiten wo noch die 46 Cent Divi gezahlt wurden.

Und was Pfizer angeht, da lasse ich die Finger komplett weg. Statt dessen habe ich bei Merck & Co. aufgestockt, das scheint mir solider.

Hi Gerry!

Danke fürs Vorbeischauen.

Das hört sich gut an. Weniger Schulden sind in meinen Augen immer zu begrüßen. Ich würde mir wünschen, dass mehr Unternehmen das zu ihrer Priorität machen.

Merck könnte ich mir eigentlich auch mal wieder ansehen. 😉

Grüße aus Dessau.

CU Ingo.

Hallo,

ja, Pfizer wurde ziemlich verprügelt. Inzwischen ist der Kurs auf einem Mehrjahrestief angekommen. Nicht ausgeschlossen, dass es noch weiter Richtung Süden geht.

Ich habe trotzdem vor einiger Zeit begonnen, eine Position mit mehreren Einzelkäufen aufzubauen. Meine Annahme ist, dass das Unternehmen die Kraft aufbringen kann, die Krise zu bewältigen. Wissen tue ich es nicht. Hier ist sicherlich langer Atem gefragt. Mal sehen, wo der Kurs dann in drei Jahren steht. Und bis vielleicht bessere Zeiten kommen, erhält man aktuell als Trostpflaster die gute Dividende im Jahr.

Viele Grüße

Andreas

Hi Andreas!

Danke fürs Vorbeischauen.

Ich wünsche dir auf jeden Fall viel Erfolg und über DCA (Dollar Cost Averaging) einzusteigen ist sicher eine gute Idee.

Was mich bei diesem Investment wirklich stört, ist das politische Risiko. Ich mag grundsätzlich keine Investments, die permanent politisch aufgeladen sind. Wobei das heutzutage schon fast alle Branchen betrifft, wenn ich zum Beispiel an Google denke, mit was die sich gerade herumschlagen müssen.

Da könnte Trump als Regulierungsgegner vielleicht hilfreich sein. Ich bin gespannt, wie die Dynamik zwischen Trump und Kennedy Jr. ist, wenn der wirklich Gesundheitsminister werden sollte.

Das könnte unterhaltsam werden, oder? 😀

Grüße aus Dessau.

CU Ingo.

Hallo Ingo,

meiner Ansicht nach unterliegen sämtliche Wirtschaftsbereiche mehr oder weniger großen politischen Einflüssen. Je nach amtierender Regierung können sich temporär positive Rahmenbedingungen schnell auch ins Gegenteil verkehren und umgekehrt.

Ich denke, dass auch die neue US Regierung generell Interesse an einer leistungsfähigen und innovativen Pharmaindustrie zum Schutz der Bevölkerung haben wird. Am Ende stehen wohl auch Arbeitsplätze auf dem Spiel.

Ich bin gespannt, ob die Spekulation aufgeht.

Viele Grüße

Andreas