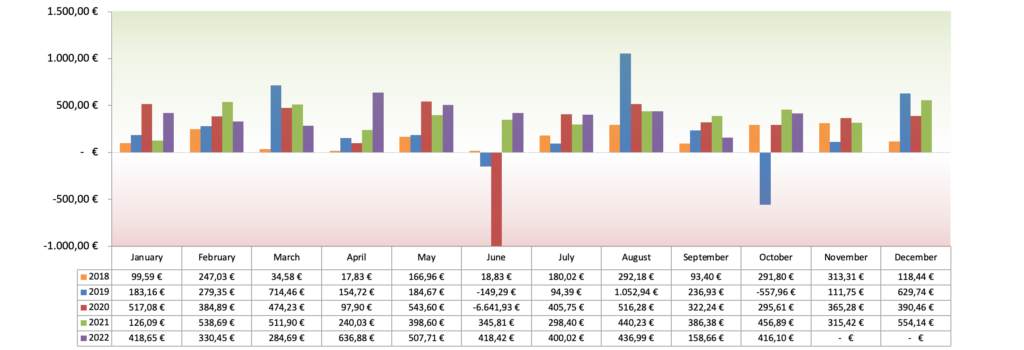

Nach der Monatsübersicht der Dividendeneinnahmen ist dies hier mein zweitliebster Artikel auf dem Blog, mein monatliches Einkommen durch den Optionshandel. Als Stillhalter, durch den gezielten Verkauf von Optionen, kann man sich ein regelmäßiges Einkommen an der Börse sichern.

An der Börse sind 2 mal 2 niemals 4, sondern 5 minus 1.

Man muss nur die Nerven haben, das minus 1 auszuhalten.

– André Kostolany –

Mein Einkommen durch den Optionshandel

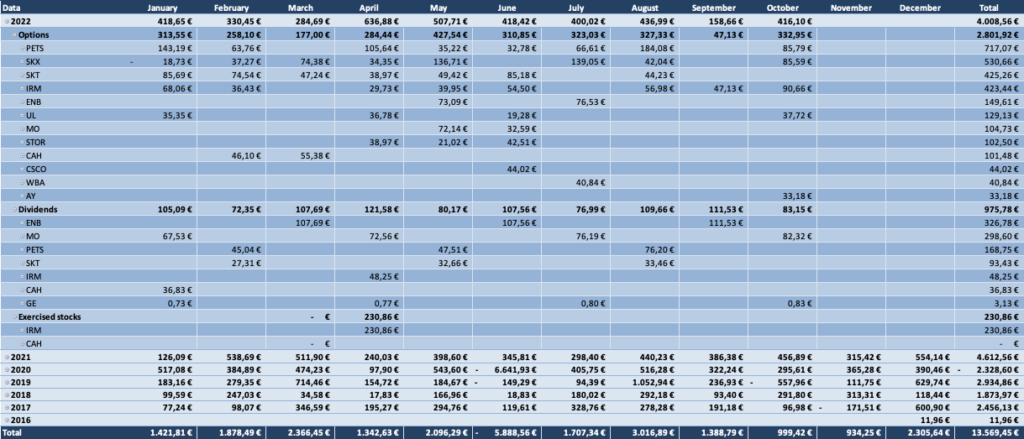

Prämieneinnahmen durch Optionen: 332,95 EUR

- Underlying :: Trade :: Open :: Closed :: Amount

- Atlantica Sustainable Infrastructure PLC :: AY 21OCT22 30.0 P :: 16.09.22 :: 10.10.22 :: 33,18 EUR

- Iron Mountain Inc. :: IRM 21OCT22 50.0 P :: 19.09.22 :: 21.10.22 :: 47,87 EUR

- Iron Mountain Inc. :: IRM 21OCT22 45.0 P :: 20.09.22 :: 21.10.22 :: 42,80 EUR

- PetMed Express Inc. :: PETS 21OCT22 25.0 C (3x) :: 12.09.22 :: 21.10.22 :: 85,79 EUR

- Skechers USA Inc. :: SKX 21OCT22 30.0 P :: 08.09.22 :: 21.10.22 :: 37,72 EUR

- Skechers USA Inc. :: SKX 21OCT22 43.0 C :: 09.09.22 :: 21.10.22 :: 47,87 EUR

- Unilever PLC ADR :: UL 21OCT22 43.0 P :: 13.09.22 :: 21.10.22 :: 37,72 EUR

Dividendenzahlung von eingebuchten Aktien: 83,15 EUR

- Altria Group Inc. :: Dividends :: 10.10.22 :: 10.10.22 :: 82,32 EUR

- General Electric Co. :: Dividends :: 25.10.22 :: 25.10.22 :: 0,83 EUR

Gewinn/Verlust durch Ausbuchen von Aktien: n/a

Daraus ergibt sich folgende Zusammenfassung:

- Einnahmen im Oktober 2021: 456,89 EUR

- Einnahmen im Oktober 2022: 416,10 EUR

- Jahr-zu-Jahr Steigerung (YoY, Year over year): -8,9%

- 2022er Einnahmen bis jetzt (YTD, Year to date): 4.008,56 EUR (400,86 EUR/Monat)

- Alle Einnahmen seit Beginn (All-time income): 13.569,45 EUR

Hinweis: Ich führe Aktienkäufe und Verkäufe in der Übersicht mit auf, wenn sie durch Ausübung gebucht wurden bzw. wenn ich eine Aktienposition später glatt stelle. Damit sollte das gesamte Einkommen durch den Optionshandel abgebildet sein.

Was waren die Erkenntnisse aus dem Oktober?

Und alles wieder grün, so schnell kann es gehen. Irgendwie nimmt die Achterbahnfahrt an den Märkten dieses Jahr kein Ende, oder?

Alle 3 großen US Indizes sind im Plus, der S&P mit ca. +8% sogar recht ordentlich. Zum Glück kann mein Optionskonto da mithalten und wie ihr weiter unten gleich sehen werdet, reichte es im Oktober sogar zu einem zweistelligen Plus. Sehr gut.

Nachdem ich im September die bisher niedrigsten Einnahmen in 2022 verzeichnen musste, normalisierte sich das Ganze im abgelaufenen Monat bereits wieder. Ich konnte mit ausreichend Fokus und Zeit (möglichst täglich für 10-20 Minuten) die Frequenz der Trades zurück auf das frühere Level bringen.

Die meisten Optionen verfielen wie immer wertlos, jedoch gab es dieses Mal auch eine Ausnahme. Ich bekam 100 Stück zu je 50 USD von Iron Mountain eingebucht.

Bei Iron Mountain ging es ohne markante Nachrichten in wenigen Tagen ziemlich rasant mit dem Kurs nach unten. Anstatt die Option zu rollen, entschied ich mich aber aufgrund der Vola noch einen weiteren Put mit niedrigeren Strike (in dem Fall zu 45 USD) dranzuhängen.

Ich habe das Unternehmen auch im Dividendenaktiendepot und kenne die fundamentalen Kennzahlen ziemlich gut. Deswegen habe ich hier überhaupt kein Problem damit, die 100 Stück zu 50 USD ins Depot zu nehmen. Ich hätte sogar auch gern noch die für 45 USD genommen, jedoch ging es mit dem Kurs leider nicht so weit nach unten.

Auf die eingebuchten Aktien habe ich dann natürlich sofort einen Covered Call geschrieben. Der übliche Seitenwechsel als Teil der Wheel-Strategie eben. Ich wählte dafür ziemlich fantasielos einen 50er Strike, spekuliere also in dem Fall nicht auf Kursgewinne, sondern bin mit den Prämien zufrieden.

Iron Mountain war bisher zumindest immer eine sehr dankbare Aktie zum Veroptionieren. Sie hat schon mehrmals mein Optionskonto temporär besucht und wieder verlassen. Manchmal gab es als Sahnehäubchen dann auch noch eine Dividende oben drauf.

Mal schauen, wie es diesmal laufen wird. 😉

Ansonsten verlief der Monat recht unspektakulär. Aber das ist gut so, es muss nicht immer die große Action sein, oder?

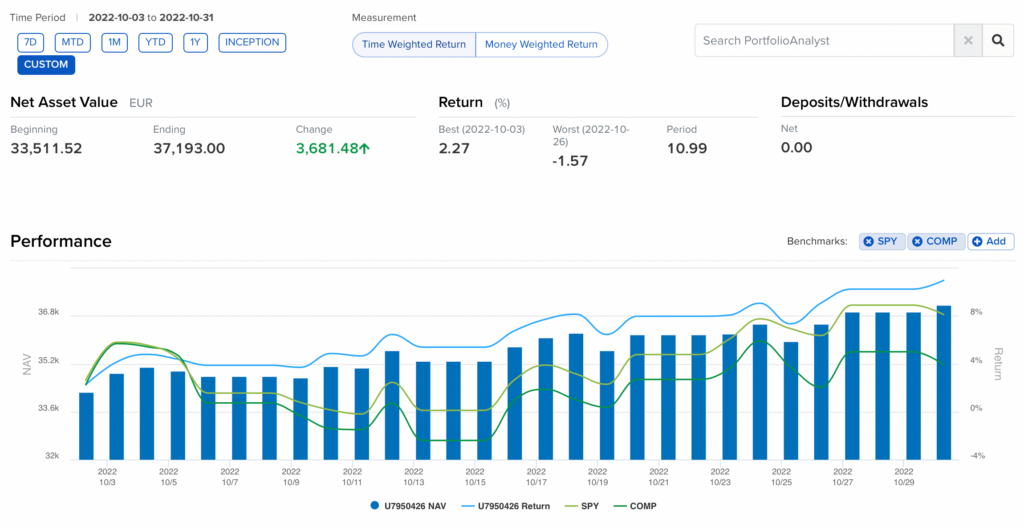

Meine Monatsperformance

Wie weiter oben bereits angedeutet, reichte es im Oktober doch tatsächlich zu einer zweistelligen Monatsperformance. Selbst in einem bisher so erfolgreichen Jahr 2022 (YTD Performace +22,1%) ist das erst der 2. Monat, bei dem es zum Zweistellig reicht.

Und es ist mit +11,0% sogar der bisher beste Monat in 2022 überhaupt. Nur der Juli kommt da mit +10,3% ansatzweise ran. Ich kann also mehr als zufrieden sein, wie es im Oktober lief.

Im Chart habe ich versehentlich den S&P und den Nasdaq als Vergleichsindex drin gelassen. Normalerweise nehme ich die immer raus, weil ich diese unsäglichen Vergleiche ala „Schlägst du auch deinen Index?“ nicht ausstehen kann.

Diese Vergleiche bringen einfach nichts. Da draußen gibt es immer jemanden, der besser ist als du. Also warum sich fertig machen und ständig als „Verlierer“ fühlen, weil man nicht der Beste ist?

Der einzige Vergleich, der zählt, ist der Vergleich gegen dein früheres Ich und die Ziele, die du dir selbst gestellt hast. Bist du heute ein besserer Mensch als gestern? Hast du dein dir selbst gestelltes Ziel erreicht?

Wenn ja, dann gut. Alles ist in Ordnung. Völlig egal, ob da draußen nun irgendwer bei irgendwas besser ist. Es spielt für dich keine Rolle!

Mach dein Ding und konzentriere dich auf dich selbst. Dann wirst du auch erfolgreich sein.

Zurück zum Chart, ich bin zu faul das jetzt noch mal zu ändern, also lass ich es diesen Monat ausnahmsweise mal drin. 😉

Aktive Optionen und passive Dividenden kombiniert?

Mein aktives Einkommen durch den Optionshandel von 416,10 EUR wird sehr schön mit dem passiven Einkommen durch Dividenden von 238,64 EUR komplementiert. Zusammen ergibt dies einen Cash Flow von 654,74 EUR im aktuellen Monat.

Nicht schlecht, oder?

Wiederholen wir mit diesem Zusatzeinkommen doch einfach mal meine Spaßrechnung. 🙂

Also zum Schluss noch ein paar Fun Facts.

Investieren muss Spaß machen, Stichwort Motivation.

Und man sollte Ziele haben, zum Beispiel die Finanzielle Unabhängigkeit durch passives Einkommen als großes übergeordnetes Ziel. Warum nicht beides verbinden?

Ich mache dazu folgendes, ich rechne mir just for fun aus, wie viel Zeit mir meine Dividenden bereits erkauft haben. Dazu nehme ich einen fiktiven Stundenlohn von 12,50 EUR an.

- Stundenlohn :: 12,50 EUR

- Optionen/Dividenden pro Monat :: 654,74 EUR

- Stunden weniger zu arbeiten :: 52,4 Std.

Sprich im aktuellen Monat hätte ich über 52 Stunden bzw. genau 6,5 Tage daheim bleiben können und diese wären bereits durch mein aktives/passives Einkommen mit Optionen/Dividenden finanziert.

Na, wie klingen 6,5 Tage zusätzlicher Urlaub jeden Monat for free & forever für euch?

Das sind aufs Jahr gesehen fast 79 Tage, also über 3,5 Monate Sonderurlaub. Ein Leben lang!

Und du musst dafür nie wieder irgendeinen Chef um Erlaubnis fragen oder vorher Überstunden schieben. Großartig!

Just do it!

Ein Arbeitsmonat hat durchschnittlich 21,6 Tage bzw. 173,3 Stunden. Vor diesem Hintergrund kann man auch sagen, ich habe bereits 30,2% auf dem Weg zur Finanziellen Unabhängigkeit zurückgelegt!

Zahlen, Daten, Fakten

Die gesamte Ladung an Zahlen, Daten und Fakten gibt es wie üblich in der Übersicht vom Optionsdepot und folge mir auch auf Twitter, damit du keinen neuen Artikel mehr verpasst und sieh alle meine Trades (Kaufen, Verkaufen, Zurückkaufen, Rollen oder Schließen) an dem Tag bzw. Folgetag, wo ich diese tätige.

Wenn du nun Interesse daran gefunden hast und wissen möchtest, wie das mit den Optionshandel so funktioniert, dann lies dir mein kostenlos verfügbares Optionshandel ABC durch:

- Teil 1: Grundlagen vor dem Start

- Teil 2: Was sind Stillhaltergeschäfte?

- Teil 3: Der Cash Secured Put

- Teil 4: Der Covered Call

- Teil 5: Das Rollen von Optionen

- Teil 6: Optionshandel oder Dividendenstrategie?

- Teil 7: Der beste Broker für den Optionshandel

- Teil 8: Optionen schreiben in der Praxis

- Bonus: Die Griechen beim Optionshandel

- Bonus: Die 50% Regel – Gewinne absichern!

- Bonus: 5 Jahre mit der Wheel-Strategie *latest*

Starte in nur wenigen Tagen mit deinem ersten Trade und kassiere die erste Prämie!

Du kannst es aber auch gern erst einmal mit Spielgeld in einem kostenlosen Demokonto ausprobieren. Dafür empfehle ich dir Captrader* oder Banxbroker*. Beide bieten diesen Service nach Kontoeröffnung an.

Und wenn du dich dann fragst, wo man, wenn man bereit dafür ist, am günstigsten Optionen handeln kann, dann lies unbedingt den Artikel Der beste Broker für den Optionshandel. Dort findest du alle notwendigen Infos, um eine gute Entscheidung treffen zu können.

Wie lief es bei euch so?

Für alle die schon mit dem Optionshandel begonnen haben bzw. schon länger dabei sind, wie waren eure Ergebnisse diesen Monat? Was war euer bester und was evtl. euer schlechtester Trade?

Ich würde gern davon in den Kommentaren lesen!

Danke fürs Lesen und wenn dir der Artikel gefallen hat, hinterlasse mir einen Kommentar und teile ihn mit deinen Freunden auf Social Media oder in deinem Lieblingsforum. Das würde mir sehr viel bedeuten. Vielen Dank!

Hallo Ingo,

das sieht ja wieder ganz gut aus in deinem Optionsdepot. Ich traue mich an das Thema noch nicht ran – wer weiß, wann ich mich daran versuche.

Auf jeden Fall habe ich auch den Kurs von Iron Mountain für einen endlich ersten Lauf genutzt. Bei diesen Langweileraktien sieht man die große Stärke in der langfristigen Planbarkeit. Dagegen enttäuscht der Kryptomarkt komplett und kann nicht im Ansatz halten, was manche geglaubt haben.

30 % von deinem Ziel lassen sich definitiv sehen!

Dir weiterhin viel Erfolg beim Investieren

&

Viele Grüße,

MrTott (Chris)

Hi Chris!

Danke fürs Vorbeischauen.

Der Kryptomarkt ist aktuell sehr interessant zu beobachten. Was für eine Dynamik. Wow! Ich bin gespannt, wo das endet.

Ich find einige Projekte im Kryptomarkt interessant und es wäre sehr schade, wenn daraus nichts werden würde, weil ein paar Verrückte abdrehen.

Grüße aus Colombo.

CU Ingo.

Hi Ingo,

schönes Ergebnis diesen Monat. Ich fände es interessant, wenn du noch was dazu schreiben könntest, welche Optionen deiner Watchlist du genau auswählst:

Welche Kennzahlen schaust du dir an bzw. wie hoch soll die Prämie sein?

Ich tue mich da derzeit etwas schwer. Ich hab die letzte Woche nen 80er Put auf EMN geschrieben mit RLZ30 für 2,50 Prämie, kann aber nicht einordnen, ob das gut war.

VG

Stefan

Hi Stefan!

Danke fürs Vorbeischauen.

Kennzahlen schaue ich mir keine speziellen vorher an. Das Übliche halt, Cash Flow positiv, nette Dividende, die gedeckt ist und möglichst unterbewertet sollte das Underlying sein.

Dann schaue ich mir die Vola der Optionen des Underlyings an und ob die aktuell höher ist als üblich. Das wäre wünschenswert. Umgekehrt lasse ich eher die Finger von.

Die Prämie sollte min. 12% p.a., angestrebt werden 20% oder mehr. So als grobe Richtlinie.

Grüße aus Jaffna.

CU Ingo.