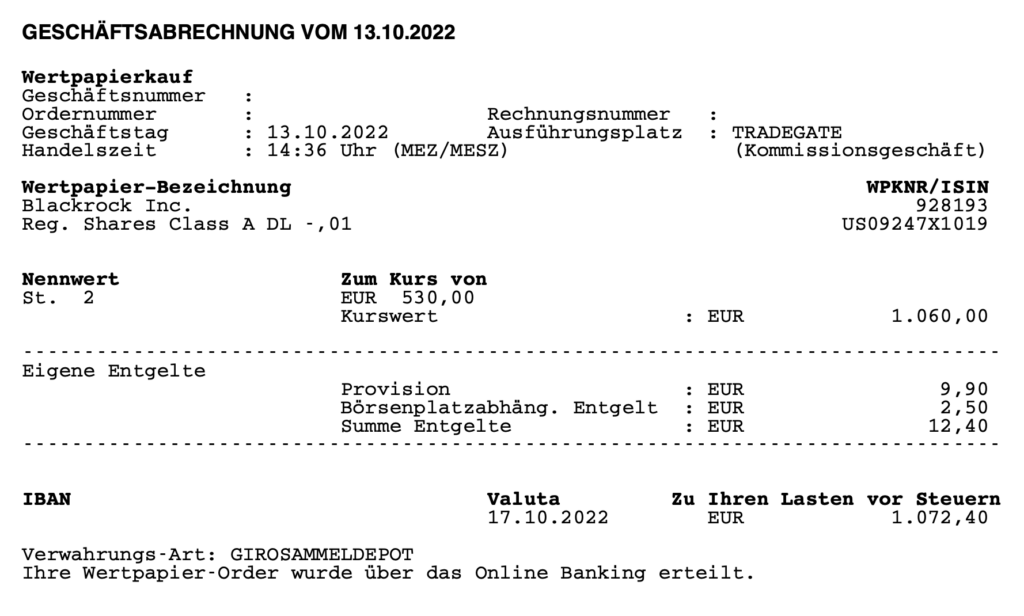

Dies ist kein Beitrag aus der Artikelserie Im Rückspiegel, sondern es handelt sich um eine aktuelle Investition im Oktober 2022. Mein Kauf von BlackRock Inc. (BLK) umfasste 2 Stück zum Preis von je 530,00 EUR, in Summe 1.060,00 EUR. Es handelt sich um den Ausbau einer Bestandsposition im Dividendenaktiendepot.

I personally have said many times I’d be a hundred percent in equities.

That fits my risk profile and my views of the world,

though obviously it’s not appropriate for everyone.

Most investors need a more diversified portfolio.

– Larry Fink, CEO BlackRock –

Mein Kauf von BlackRock Inc. (BLK)

Meine erste Position von BlackRock, damals im Dezember 2018 für 339,63 EUR/Stück gekauft, war zwischenzeitlich schon fast 200% im Plus, und ich habe nicht einen Gedanken daran verschwendet, hier evtl. nochmal günstig nachkaufen zu können.

Der Zug schien abgefahren zu sein und bekanntlich läuft man ja Aktien, genau wie einer verpassten Straßenbahn, nicht nach. Schöne Grüße gehen raus an den Altmeister Kostolany.

Nun, hier sind wir im Jahr 2022 und die aktuelle makroökonomische Lage zusammen mit den geopolitischen Verwerfungen, sowie die daraus folgenden Turbulenzen an den Märkten, sorgen doch in der Tat dafür, dass der Kurs in Regionen zurückgekommen ist, wo genau diese Überlegung des Nachkaufs wieder eine Rolle spielt.

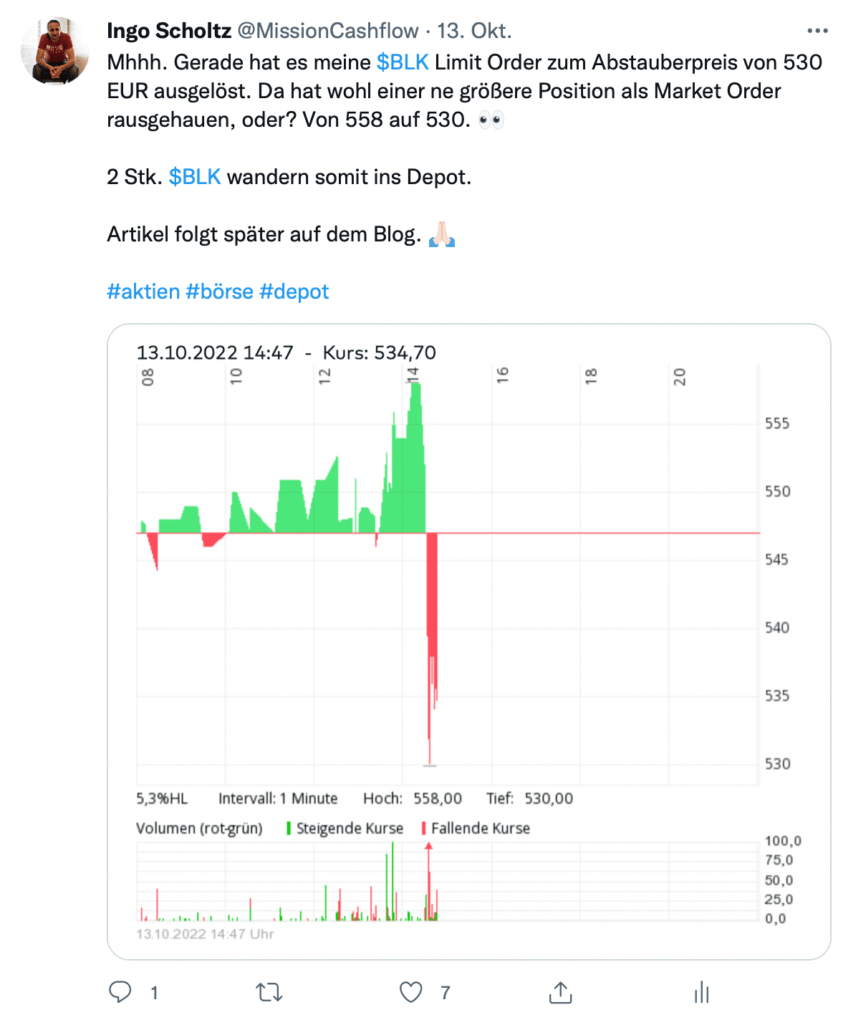

So hatte ich bereits im Juli eine Limit Order bei 530 EUR platziert, jedoch reichte es damals noch nicht dafür. Zwischenzeitlich erholte sich der Markt, nur um jetzt im September und Oktober nochmal richtig runterzugehen. Und dann, während die Inflationszahlen in den USA letzte Woche veröffentlich wurden, löste es auch endlich meine Limit Order zum Wunschpreis aus.

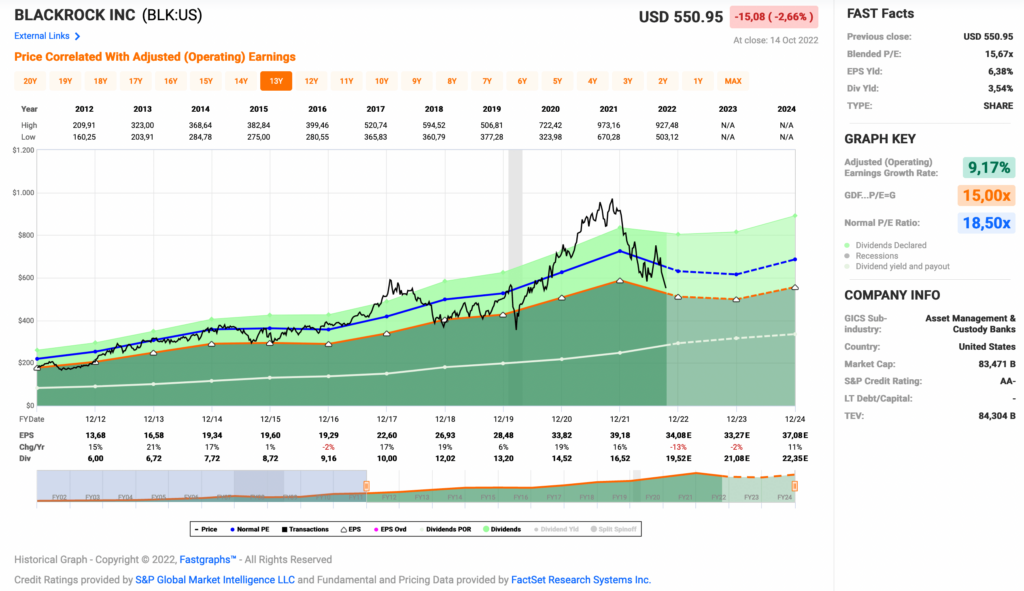

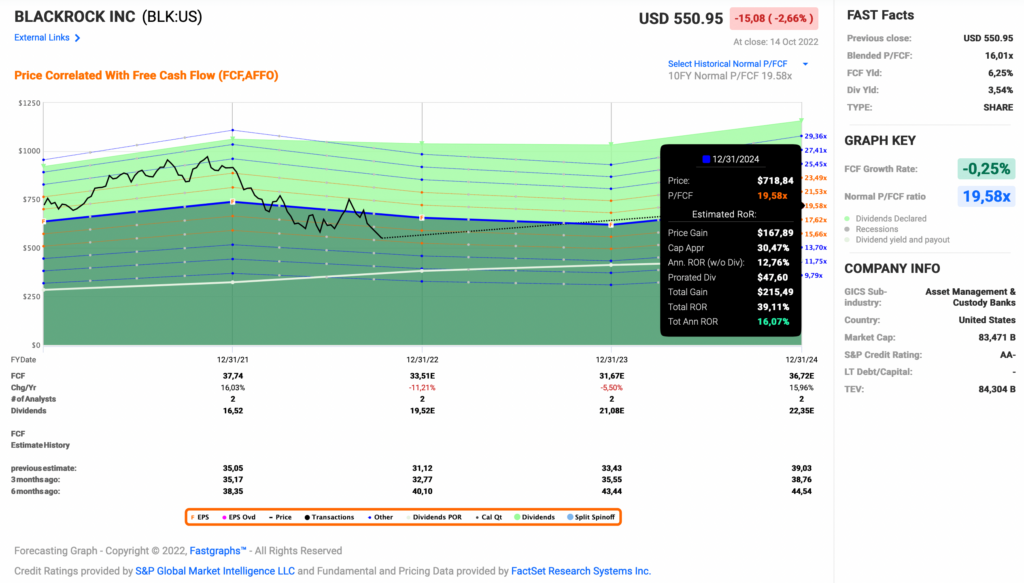

Das aktuelle Fastgraphs sieht wie folgt aus:

Im Chart sieht man am EPS-Wachstum für 2022 & 2023 schon ganz gut das Dilemma, in welchem die Aktie von BlackRock hier steckt.

Als größter Vermögensverwalter der Welt, der mit seinen iShares ETFs einen Marktanteil von ~40% hat, verdient man bei sinkenden Kursen automatisch weniger Geld, da Gebühren in der Regel prozentual berechnet werden. Außerdem fließt in solchen Zeiten natürlich auch einfach nur Kapital ab, weil es zum Beispiel von den Anlegern lieber als Cash auf dem Konto geparkt wird.

Bärenmärkte sind also grundsätzlich erstmal Gift für das Geschäftsmodell von BlackRock und die Angst, dass durch die drohende Rezession der laufende Bärenmarkt bis ins Jahr 2023 anhalten könnte, lässt die Anleger in Scharen davonlaufen.

Dabei gibt es am Geschäftsmodell von BlackRock nicht die Spur eines Zweifels. Zumindest nicht in meinen Augen. In letzter Instanz und langfristig steigen die Märkte immer, aber selbst in schwierigen Zeiten verdient man sehr viel Geld und durch die schiere Größe hat man den kleineren Mitbewerbern gegenüber fast immer einen Vorteil.

Wenn es richtig hart auf hart kommt, dann können die Großen der Branche (neben BlackRock sicher auch noch Vanguards, Luxor usw.) ihre Liquidität nutzen, um opportunistisch die strauchelnde Konkurrenz im offenen Wettbewerb immer mehr in Bedrängnis zu bringen und ggf. zum richtigen Zeitpunkt einfach zu schlucken. Es wäre nicht das erste Mal, dass ein Bärenmarkt zur Konsolidierung in der Branche genutzt wird.

Und BlackRock ist hier natürlich als Platzhirsch immer mit von der Partie. Mich würde es also nicht wundern, wenn man stärker aus der Krise hervorgeht, als man hineingegangen ist.

Ja klar, man wird in 2022 und wahrscheinlich auch in 2023 erstmal weniger Geld verdienen als in 2021. Vielleicht reicht es auch 2024 noch nicht ganz, um das Niveau von 2021 wieder zu erreichen. Aber ehrlich? Wer glaubt denn nicht daran, dass BlackRock in 10 oder 20 Jahren nicht deutlich mehr Geld verdienen wird, als es das Unternehmen in 2021 getan hat?

Solange sich unser Finanzsystem nicht grundlegend ändert, wird BlackRock immer vorne mitspielen und ich bin mit meiner Beteiligung da gern dabei.

Am 13.10.2022 kaufte ich 2 Stk. BlackRock zum Preis von je 530,00 EUR!

Die Gesamtinvestition betrug inkl. Gebühren 1.072,40 EUR.

Dieser Kauf von BlackRock erhöht meine vorhandene Position von 3 auf 5 Stück im Dividendenaktiendepot. Die Gesamtanzahl der Positionen verbleibt bei 43.

Das Unternehmen steigerte die Dividende zuletzt im Januar 2022 um +18,2% und schüttet seitdem eine um 0,75 USD/Quartal (4,13 auf 4,88 USD) erhöhte Dividende aus.

Das Dividendenwachstum (Dividend Growth) über die letzten 10 Jahren betrug in Summe +225,3% (!). Wurden im Jahr 2012 noch 1,50 USD/Quartal ausgeschüttet, sind es im Jahr 2022 nun bereits 4,88 USD/Quartal. Das finde ich überaus beeindruckend.

Die zu erwartende Dividende beläuft sich also aktuell auf 4,88 USD pro Aktie/Quartal. Das sind für die nächsten 12 Monate insgesamt 39,04 USD bzw. ca. 40,04 EUR (bei einem EUR -> USD Kurs von 0,975), die ich von BlackRock für meine gekauften 2 Stück erhalten werde.

Für die gesamten 5 Stück im Bestand gibt es ab jetzt min. 97,60 USD bzw. 100,10 EUR.

Die Dividendenrendite (Yield) lag zum Zeitpunkt des Kaufs bei 3,6% und die Ausschüttungsquote (Payout Ratio) betrug in 2021 sehr gute 42,2%.

Ich finde normalerweise Ausschüttungsquoten zwischen 40-60% perfekt. Unter 40% bedeutet zumeist, die Dividende an sich ist zu niedrig, aber über 60% limitiert es in Abhängigkeit vom Businessmodell eventuell die Wachstumsmöglichkeiten.

BlackRock liegt hier perfekt am unteren Ende dieser Spanne. Diese niedrige Ausschüttungsquote gibt mir ein sehr gutes Gefühl, dass die zukünftigen Dividendensteigerungen weiterhin ordentlich ausfallen werden.

Seit 13 Jahren steigert das Unternehmen ununterbrochen seine Dividende und gehört damit zur Gruppe der sogenannten Dividend Contenders. Die letzten 10 Jahre betrug die durchschnittliche Steigerung 12,1% pro Jahr und die letzten 3 Jahre 11,9%. Eine nachlassende Dynamik, ist hier nicht zu erkennen.

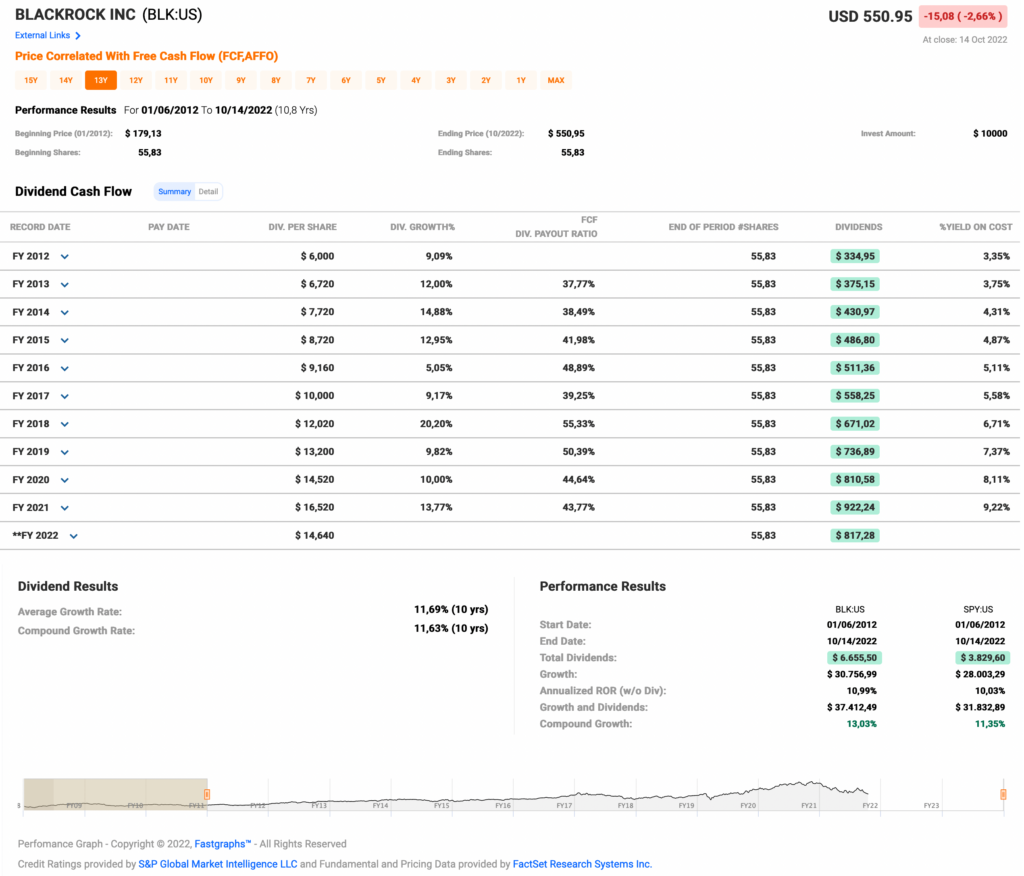

Unter Total-Return-Aspekten erzielte ein Investment in BlackRock im Vergleich zum S&P500 in den letzten 10 Jahren eine Outperformance (überdurchschnittliche Leistung).

Die Gesamtrendite ohne Dividende betrug in dem Zeitraum +11,0% pro Jahr, was schon wirklich gut ist. Mit Dividende wird es dann aber nochmal besser und man kommt auf sehr gut +13,0% pro Jahr.

Den gleichen Betrag in den S&P500 gesteckt, hätte eine schöne Rendite von +10,0% pro Jahr (ohne Dividenden) respektive +11,3% pro Jahr (mit Dividenden) ergeben.

BlackRock schüttete in der Zeit insgesamt 6.655,50 USD an Dividende aus, der S&P500 immerhin noch 3.829,60 USD. Beides gerechnet auf ein Anfangsinvestment von 10.000 USD.

Egal wie rum man es dreht, BlackRock war in den letzten 10 Jahren ein ausgesprochen gutes Investment, da gibt es wenig dran zu rütteln und ich gehe davon aus, dass die Kombination aus guter Dividendenrendite zum Einstieg und zweistelligen Dividendensteigerungen in den nächsten 10 Jahre weiterhin eine bessere Performance im Vergleich zum S&P500 abliefern wird. 😉

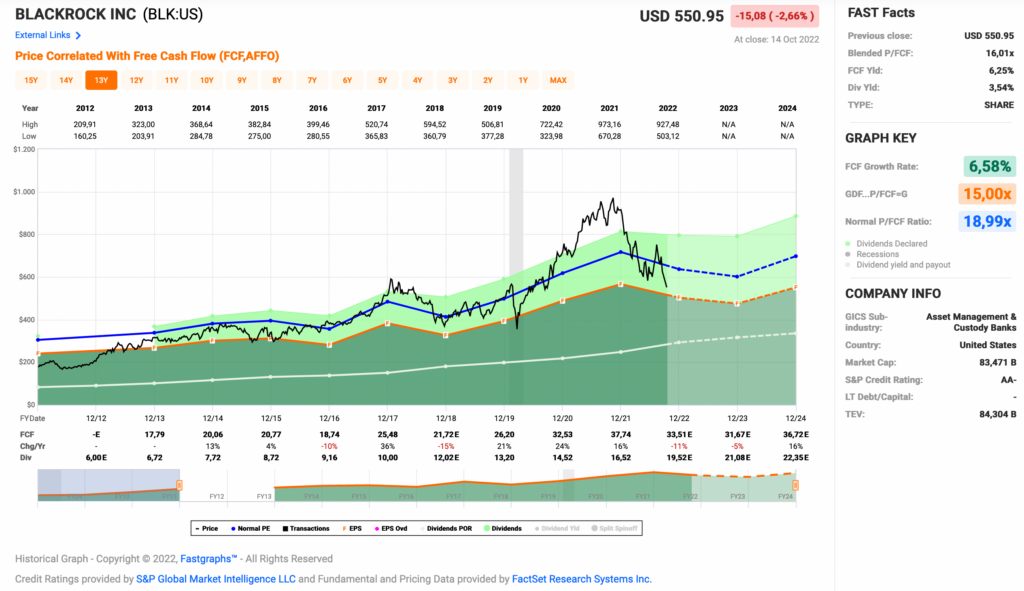

Bei einem zusätzlichen Blick auf den Free Cash Flow (FCF, frei verfügbaren Barmittel) sieht man, dass BlackRock durchweg Cash Flow positiv operiert. Erfreulich dabei, die Dividende war in den letzten 10 Jahren sowohl auf EPS (Earnings per Share) und FCF Basis mehr als ausreichend gedeckt. Sehr gut!

Das KGV (Kurs-Gewinn-Verhältnis bzw. P/E-Ratio, Price-To-Earnings-Ratio) liegt bei guten 16,0 und damit noch leicht über dem bei Fastgraphs als Standard verwendeten 15er KGV. Es liegt aber unter dem eigenen historischen KGV (auf 10 Jahre) von 18,5.

Gemeinhin spricht man in einem solchen Fall von einer Unterbewertung. Wenn sich fundamental alle anderen Zahlen weiterhin positiv entwickeln, wäre dies also eine sehr gute Kaufgelegenheit.

Nehmen wir einmal konservativ an, dass sich das KGV bis 2024 bei einem Wert von 16,7 einpendeln würde, dann erwartet uns eine Gesamtrendite von +20,7% bzw. +8,9% pro Jahr.

Sollte das KGV dagegen wieder zu seinem historischen Wert von 18,5 (auf 10 Jahre) zurückkehren, Stichwort Mean-Reversion-Effekt, dann wären es sogar +39,1% bzw. +16,1% pro Jahr. Das wäre natürlich sehr gut.

Ich wäre aber ehrlich gesagt auch mit dem konservativen KGV Szenario zufrieden. Kein Problem!

Ich fühle mich mit dem Kauf von BlackRock sehr wohl, auch wenn ich weiß, dass eine Rezession evtl. den Markt noch länger belasten könnte. Wenn Geld aus dem Markt fließt, ist das natürlich schwierig für das Unternehmen, denn dann verdient man weniger Geld. Aber das ist in meinen Augen nur ein vorübergehender Effekt.

Wenn ich es einem Finanzunternehmen zutraue, gestärkt aus einer solchen makroökonomischen Krise herauszukommen, dann ist es mit Sicherheit BlackRock.

Ein weiterer Zukauf ist jetzt aber erstmal nicht geplant. Sollte der Markt jedoch derartig heftige Kapriolen schlagen, dass man für ca. 1.000 EUR gleich 3 Stück von BlackRock bekommt, dann könnte selbst ich noch einmal schwach werden.

Mal schauen. Es bleibt wie immer spannend! 😉

Welche Zukäufe stehen bei euch so an in 2022?

Gab es bei euch diesen Monat oder gerade diese Woche Käufe zu verzeichnen oder stehen vielleicht andere heiße Kandidaten auf eurer Watchlist ganz oben?

Der Markt ist ja ganz gut in Bewegung und bietet aktuell Einstiegsmöglichkeiten bei einer reichlichen Auswahl an Einzelwerten, oder?

Leider ist der Euro weiterhin ziemlich schwach gegenüber dem US-Dollar. Das ist zwar gut für unsere Dividende, die aus den USA kommt, da diese mehr Wert ist, aber beim Kauf von US-Aktien ist es eher ein Nachteil.

Ist das etwas, was euch vom Kauf abhält oder interessiert euch das nicht?

Ich würde sehr gern in den Kommentaren dazu etwas lesen!

Tipp: Du möchtest alle Käufe möglichst sofort erfahren und noch bevor der Artikel auf dem Blog erscheint? Dann folge mir auf Twitter! Dort tweete ich alle Käufe & Verkäufe noch am selben Tag oder zumindest sehr zeitnah.

Danke fürs Lesen und wenn dir der Artikel gefallen hat, hinterlasse mir einen Kommentar und teile ihn mit deinen Freunden auf Social Media oder in deinem Lieblingsforum. Das würde mir sehr viel bedeuten. Vielen Dank!

Ingo, weise Entscheiung . mach weiter so . ich kaufe z.Zt. immer weiter Texas Insruments nach, habe ich seit Jahren drauf gewartet…

Hi Jürgen!

Danke fürs Vorbeischauen.

Texas Instruments habe ich jetzt 16 Stück im Depot liegen. Glaub das muss erstmal reichen. Tolles Unternehmen!

Grüße aus Leizpig.

CU Ingo.

Hallo Ingo,

ich meine bei einer Dividendenrendite von über 3% beim größten Vermögensverwalter der Welt kann schon mal aufgestockt werden 🙂 Du hast es gut zusammengefasst: Zykliker wie Asset Manager nun mal sind, kauft man in den Marktkorrekturen bzw. Bärenmärkten.

Den Punkt „Konsolidierung“ sehe ich ähnlich und bin gespannt, wann sich tatsächlich Bewegung in der Branche bemerkbar macht. Die Gerüchte um State Street und CS verstummten – aus der Perspektive eines STT-Aktionärs – glücklicherweise.

LG

Clemens

Hi Clemens!

Danke fürs Vorbeischauen.

Dividendenrendite über 3%? Dazu ein zweistelliges Dividendenwachstum? Das ist der Traum eines jeden Dividendensammlers. 😉

Grüße aus Leipzig.

CU Ingo.

Ein toller Kauf, der sich in den nächsten Jahren sehr wahrscheinlich gelohnt haben dürfte. Sollte es zu einer erneuten Bankenkrise kommen, kann es nochmal zu richtig interessanten Kaufgelegenheiten kommen, aber momentan haben wir schon eine schöne Marktphase zum Shoppen 😉

Ich habe kürzlich Iron Mountain, Texas Instruments und Stanley Black & Decker gekauft.

Blackrock habe ich schon seit einiger Zeit auf der Watchlist, hoffe aber noch auf ein paar weitere Korrekturen.

Viele Grüße,

MrTott (Chris)

Hi Chris!

Danke fürs Vorbeischauen.

Ja könnte sein, dass es noch weiter runter geht. Hab ich kein Problem mit, dann kaufe ich einfach die nächste Tranche BLK. 😉

SWK ist ja echt ein Killerschnäppchen aktuell. Wird zwar etwas dauern, bis das Tal durchschritten ist, aber hätte nie gedacht, die mal so günstig zu bekommen.

Aktuell die Position mit dem größten Minmus im Depot, obowhl erst dieses Jahr gekauft. 😉

Grüße aus Thessaloniki!

CU Ingo.