Dies ist mein Lieblingsartikel auf dem Blog, mein monatliches passives Einkommen mit Dividenden. Es gibt halt nichts besseres, als seinen Cash Flow durch Dividenden zu betrachten und im Jahr-zu-Jahr Vergleich wachsen zu sehen. Und man muss nichts weiter dafür tun, als früh aufzuwachen und die Dividenden einzusammeln.

Das Geld kommt von allein zu dir!

Nun gut, ganz allein nicht. Du musst dich immerhin zu Anfangs für ein solides Unternehmen entscheiden und dann dein Kapital investieren. Mein jetziges Ich ist dem 2014er Ich sehr dankbar, dass es sich damals dafür entschieden hat, diesen Weg zu gehen und konsequent über den Zeitraum der letzten Monate und Jahre Dividendenaktien zu kaufen.

Wege entstehen dadurch, dass man sie geht.

– Franz Kafka –

Jede Reise beginnt mit dem ersten Schritt, dem ersten Kauf. Und dann dem zweiten Kauf, dann dem dritten Kauf … und du hältst an deiner Strategie fest, um dann Monat für Monat deine immer weiter wachsenden Dividenden zu kassieren.

Nichts ist angenehmer, als am Morgen aufzuwachen und mehr Geld auf dem Konto zu haben, als noch am Abend zuvor. Einfach Leben und Spaß haben!

Bist du dabei?

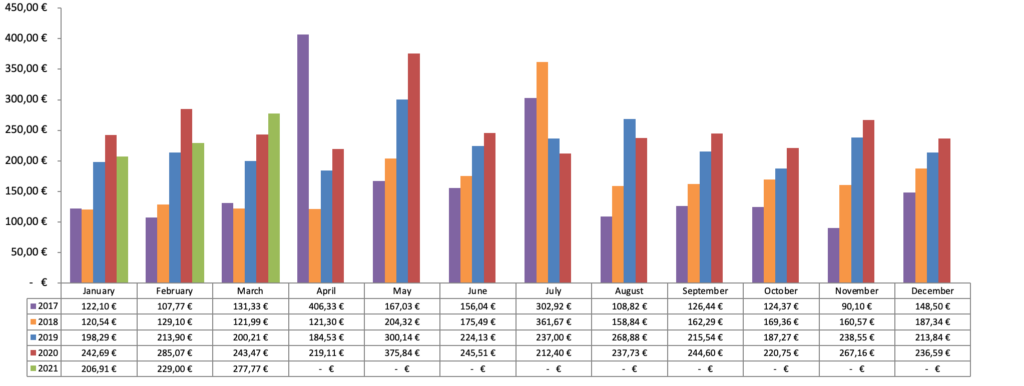

Dividendeneinnahmen im März 2021: 277,77 EUR

Folgende 19 Unternehmen lieferten pünktlich ab:

- Johnson & Johnson :: 30,41 EUR

- Intl Business Machines Corp. :: 24,41 EUR

- T. Rowe Price Group Inc. :: 23,41 EUR

- Starbucks Corp. :: 22,45 EUR

- Exxon Mobil Corp. :: 18,60 EUR

- Microsoft Corp. :: 17,27 EUR

- Gilead Sciences Inc. :: 16,94 EUR

- Unilever PLC :: 14,99 EUR

- Walgreens Boots Alliance Inc. :: 13,30 EUR

- Broadcom Inc. :: 13,01 EUR

- McDonalds Corp. :: 12,84 EUR

- 3M Company :: 12,64 EUR

- Chevron Corp. :: 11,04 EUR

- Duke Energy Corp. :: 10,28 EUR

- PepsiCo Inc. :: 9,61 EUR

- Blackrock Inc. :: 8,84 EUR

- Realty Income Corp. :: 7,67 EUR

- Main Street Capital Corp. :: 6,42 EUR

- Visa Inc. :: 3,64 EUR

Einnahmen im März 2020: 243,47 EUR

Einnahmen im März 2021: 277,77 EUR

Jahr-zu-Jahr Steigerung (YoY, Year over year): +14,1%

2021er Dividenden bis jetzt (YTD, Year to date): 713,68 EUR (237,89 EUR/Monat)

Alle Dividenden seit Beginn (All-time income): 13.153,61 EUR

Gedanken zum aktuellen Monat

Yes. 277,77 EUR (BTW coole Zahl!) und damit +14,1% im Vergleich zum Vorjahr! Das sind endlich mal positive Zahlen und vielleicht bin ich damit ja zurück auf Kurs, um doch noch mein Jahresziel von 3.250 EUR an Dividenden in 2021 zu schaffen?

Ich hoffe es!

Der US-Dollar-Kurs läuft ja schonmal in meine Richtung. 😉

Stay Calm And Keep Investing!

Ansonsten gibt es nicht viel zu berichten. Der Depotwerte (siehe weiter unten) schiesst in die Höhe. Die Märkte liefen im März richtig gut und gerade die defensiven Werte haben einiges an verlorenen Boden aufgeholt. Dazu noch der erstarkende US-Dollar. Das alles hilft natürlich in einem Depot mit einer Menge US-Werten.

Dadurch ergibt sich übrigens eine kuriose Situation speziell in meinem Depot.

Seit 2014 habe ich einen Indikator in meiner Depotübersicht, der mir anzeigt, wenn eine der Aktien sich dem 52-Wochen-Tief nähert und gleichzeitig meine Wunschdividendenrendite erreicht wird. Das löst dann normalerweise bei mir aus, dass ich mich näher mit dieser Aktie beschäftige und über einen Kauf nachdenke.

Dieser Indikator zeigt zum allerersten Mal keinen Wert an. Nichts. Nada. Niente.

Irgendwie lustig und zumindest in Teilen eine Bestätigung des Gefühls, dass der Markt bereits ziemlich hoch gelaufen ist und viele Werte nun zu teuer sind.

Klar gibt es auch noch relativ günstige Werte. Die wird es wohl in jeder Marktlage geben. Jedoch muss man schon ganz schön suchen, um fündig zu werden.

Oder was meint ihr? Was ist aktuell noch kaufenswert?

Der Dividendenbooster

Nach dem grandiosen Februar, stotterte der Dividendenbooster im abgelaufenen Monat nur noch auf Sparflamme so vor sich hin.

Im März haben 2 meiner Unternehmen die Dividende erhöht:

- W. P. Carey Inc. (WPC) um +0,2% (1,046 auf 1,048 USD)

- Realty Income Corp. (O) um +0,2% (0,2345 auf 0,235 USD)

Wie vorhergesagt war der März eher etwas mau, was weitere Dividendensteigerungen angeht. Da muss ich wohl die nächste Runde der Quartalszahlen abwarten, bis es hier wieder mehr zu vermelden gibt.

Immerhin haben aber sowohl W. P. Carey als auch Realty Income kleine Steigerungen vorgenommen. Und beide Unternehmen steigern ja mehrmals im Jahr. Deswegen sind die 0,2% im März nicht das komplette Bild.

Wie auch immer. Jeder Erhöhung ist willkommen. Danke schön! 🙂

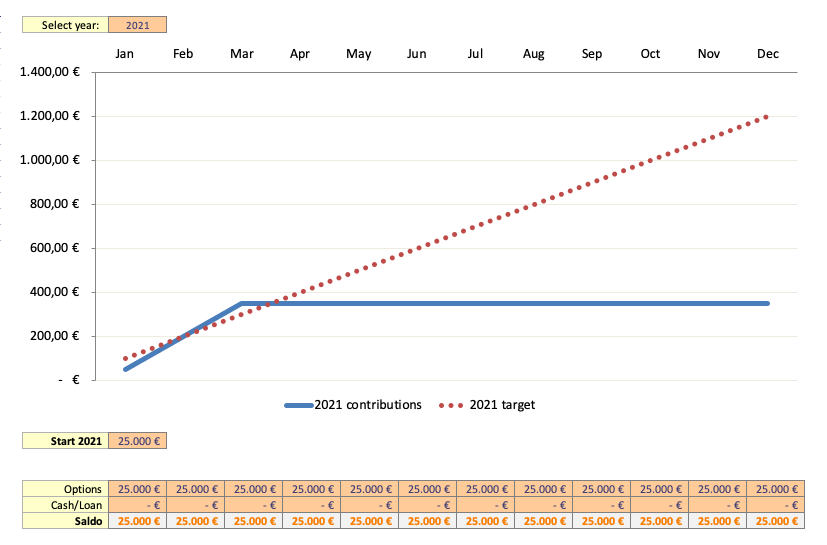

Zukäufe und Zielsetzung 2021

Im März wurde planmäßig der Aktiensparplan auf Microsoft und Unilever ausgeführt. Einzelkäufe gab es nicht.

Somit kamen diesen Monat erneut nur 150,- EUR frisches Kapital ins Depot. Mehr ist momentan leider nicht drin, aber damit kann ich temporär sehr gut leben. Kein Problem!

Käufe/Neuzugänge im März 2021: 149,84 EUR

- Microsoft Corp. :: 49,84 EUR

- Unilever PLC :: 100,00 EUR

Verkäufe/Abgänge im März 2021: n/a

Zukünftige Dividende durch Zukäufe (abzgl. Verkäufe): 3,65 EUR (bei EUR/USD von 1,175)

Das Depot im Monatsvergleich

Mein Dividendenaktiendepot hatte am Ende des Monats einen Wert von 123.152,72 EUR. Das ist eine Steigerung um 8.632,68 EUR bzw. +7,5% gegenüber dem Vormonat von 114.520,04 EUR.

Es befinden sich aktuell 42 verschiedene Unternehmen im Depot. Das ist die gleiche Anzahl wie im letzten Monat.

Die Dividendeneinnahmen über die nächsten 12 Monate werden voraussichtlich 2.789,38 EUR betragen. Das ist eine Steigerung um 70,96 EUR bzw. +2,6% im Vergleich zum letzten Monat von 2.718,42 EUR.

Anmerkung: Auch wenn der Aktienmarkt im März ziemlich gut performte, der Großteil der Steigerung beim Depotwert, und auch bei den zukünftig zu erwartenden Dividenden, kommt vom stärker werdenden US-Dollar.

Der Weg zur finanziellen Unabhängigkeit

Investieren muss Spaß machen, Stichwort Motivation.

Und man sollte Ziele haben, zum Beispiel die Finanzielle Freiheit durch passives Einkommen als großes übergeordnetes Ziel. Warum nicht beides verbinden?

Ich mache dazu folgendes. Ich rechne mir Just For Fun aus, wie viel Zeit mir meine Dividenden bereits erkauft haben. Dazu nehme ich einen fiktiven Stundenlohn von 12,50 EUR an.

- Stundenlohn :: 12,50 EUR

- Dividenden pro Monat :: 277,77 EUR

- Stunden weniger zu arbeiten :: 22,2 Std.

Sprich im aktuellen Monat hätte ich knapp über 22 Stunden bzw. fast 3 volle Tage daheim bleiben können und diese wären bereits durch mein passives Einkommen mit Dividenden finanziert. Na, wie klingen 3 Tage zusätzlicher Urlaub jeden Monat for free & forever für dich?

Das sind aufs Jahr gesehen etwas über 33 Tage und somit fast 7 Wochen Sonderurlaub. Ein Leben lang!

Und du musst dafür nie wieder irgendeinen Chef um Erlaubnis fragen oder vorher Überstunden schieben. Großartig!

Vergiss alle Gründe, warum es nicht funktionieren kann.

Glaube an den einen Grund, warum es funktionieren wird.

Ein Arbeitsmonat hat durchschnittlich 21,6 Tage bzw. 173,3 Stunden. Vor diesem Hintergrund kann man auch sagen, ich habe bereits 12,8% auf dem Weg zur Finanziellen Unabhängigkeit zurückgelegt!

Wie weit bist du auf deinem Weg schon vorangekommen?

Das war es bereits schon wieder für diesen Monat.

Ich bin zufrieden, habe 277,77 EUR mehr auf dem Konto und kann mich damit beschäftigen, wie ich diese reinvestiere, um für die Zukunft weiteres passives Einkommen mit Dividenden, dem Optionshandel oder mit P2P-Investitionen zu erzeugen. Life is good!

Und wie lief dein Monat so?

Last but not least, folge mir auch auf Twitter, damit du keinen neuen Artikel mehr verpasst und vergiss nicht in die Depotübersicht zu schauen. Ich habe alle Charts und Statistiken aktualisiert für dich zum Nachlesen.

Danke fürs Lesen und wenn dir der Artikel gefallen hat, hinterlasse mir einen Kommentar und teile ihn mit deinen Freunden auf Social Media oder in deinem Lieblingsforum. Das würde mir sehr viel bedeuten. Vielen Dank!

Moin Ingo,

na da hat es ja mit 19 Zahltagen bei Dir ordentlich in der Kasse geklingelt! Und 14% mehr ggü. Vj. ist eine satte Steigerung.

Bei mir waren es leider nur minus 4% – letztes Jahr war im März die letzte volle Zahlung von Royal Dutch vor der 2/3-Kürzung.

Verkauft habe ich LTC Properties. Die haben zwar eine schöne 5,3% Dividende, aber seit 5 Jahren keine Erhöhung mehr und auch sonst kein Wachstum. Der Erlös ging in weitere Anteile von Facebook. Ich denke auch, dass der Markt schon ziemlich teuer ist, aber FB sehe ich noch sehr günstig bewertet und erwarte einen Ausbruch aus dem bereits 9-monatigen Seitwärtsverlauf.

Mal sehen was uns der April bringt….

Frohe Ostern!

Hi Gerry!

Danke fürs Vorbeischauen.

Ja macht schon Spaß, wenn es jede Woche auf dem Konto mehrmals grün aufleuchtet. 😉

Facebook ist in der Tat noch recht günstig, wenn man sich die fundamentalen Zahlen anschaut. Da ist die Frage wohl eher, wie deren Zukunft ausschaut und was man denen zutraut, oder?

Davon ab, keine Dividende bei Facebook. Also kein Facebook fürs Dividendenaktiendepot. 🙁

Frohe Ostern!

CU Ingo.

Hallo Ingo,

Glückwunsch zur ordentlichen Steigerung. Mal schauen, ob es so weitergeht. Zumindest ist der Dollarkurs nicht mehr ganz so sehr im Minus im Vergleich zum Vorjahr.

Bei mir haben sich die vorgenommen Umstellungen im März deutlich gezeigt.

Kaufenswerte Titel? Alle Titel in der unteren Hälfte der 52-Wochenspanne haben Schwachpunkte. Falls sie sich nicht Bewahrheiten wird der Kurs steigen. Also frag mich in einem halben Jahr, dann kann ich es Dir sagen, was man nun (hätte) kaufen können :-). Selbst T und MO sind nahe des Hochs. AVGO, ARCC, VICI, KMB, MCK und Sainsbury sind meine Kanditaten.

Schöne Osterfeiertage,

Torsten

Hi Torsten!

Danke fürs Vorbeischauen.

Stimmt, der US-Dollar-Kurs kommt langsam wieder dahin zurück, wo er letztes Jahr stand. Aber noch ist es nicht ganz so weit.

Frohe Ostern!

CU Ingo.

Hallo Ingo. bei mir waren es im März 20,7% mehr ggü. letztem Jahr. BHP Biliton hat die Dividende stark erhöht, dann Aufstockungen im letzten Jahr und der Dollar-Kurs. Mit dem Ergebnis bin ich insgesamt zufrieden.

Von den Kurswerten hast Du recht, da ist vieles einfach sehr teuer. Ob es zu teuer ist, wird sich noch zeigen. Trotzdem wäre eine Korrektur ganz gesund. Die Techwerte haben sich z.T. von den Höchstwerten etwas nach unten verändert, aber häufig ist auch der jetzige Wert problematisch für einen Kauf. Apple ist zwar eine gute Firma, aber der Preis ist nicht gut.

Es gibt so einiges, wo ich überhaupt nicht mehr nachvollziehen kann, warum der jeweilige Preis gezahlt wird. Caterpillar ist so ein Wert, Starbucks ist inzwischen auch sehr hoch und Nike – was soll ich sagen? kaufen würde ich die drei Werte momentan nicht. Da liegt viel Risiko im Markt.

Trotzdem: Deine Dividendenzahlungen können sich sehen lassen und das ist letztendlich ein guter Richtwert, wo man steht. Wenn der Depotwert noch schön im Plus ist, kann es doch einem nicht schlecht gehen. Irgendwie gewinnt man ja immer: Bei steigenden Märkten profitiert man beim Depotwert und wenn es fällt, kann man günstiger Einkaufen gehen.

Grüße Oliver

Hallo Oliver

Bei Starbucks und Nike geb ich dir uneingeschränkt Recht, die sind sehr teuer! Apple geht grade noch so! Wie siehst du Microsoft, KGV auch über 30, aber doch auch ein sehr robustes Wachstum?

Wenn sonst noch jemand eine Meinung zu Microsoft aktuell und langfristig gesehen hat, mich interessieren alle Statements dazu, gerne auch von dir Ingo!

Wünsche Frohe Ostern Oli , Ingo, und alle anderen Leser!

Hallo Claudio, die Firmen als solches sind alle gesund und wachsend, deshalb ist die Sache so verlockend, dort zu investieren. Der Anstieg nährt den Anstieg und manchmal bleiben überbewertete Aktien jahre- und sogar jahrzehntelang überteuert. Dann hast Du zwar die Situation, dass das Unternehmen als solches sich positiv entwickelt. Du aber nichts davon merkst, weil der Kurs auf der Stelle tritt oder sogar über die Jahre leicht/mittel nachgibt. Ein KGV von 30 oder höher ist nur für sehr schnell wachsende, sehr erfolgreiche Unternehmen zu vertreten.

Microsoft, Apple (ist meine größte Position), Starbucks (besitze ich auch) oder Nike werden wachsen, aber aufgrund ihrer Größe wird das nicht so schnell gehen, dass es die hohen Aufpreise rechtfertigt. Auch Microsoft, welche mit hoher Wahrscheinlichkeit eine gute Zukunft hat, ist mir vom Preis her einfach zu teuer. Je höher der Preis, desto höher das Risiko, dass sich eine Investition nicht auszahlt.

Ich bin ein großer Fan davon, dass ich den Wert einer Aktie als einen wichtigen Parameter nehme. Dazu muss ich mir vorstellen können, dass das Geschäftsmodell valide bleibt und in Zukunft sogar wächst. Das ist zwar ein bisschen Glaskugel schauen, aber Investieren in Aktien ist leider eine etwas schwammige Disziplin, weil keiner von uns zukünftige Kurse voraussehen kann oder welche in 5 oder 10 Jahren die erfolgreichsten Geschäftsmodelle sind. Mit jeder Position schafft man Gelegenheiten, die entweder funktionieren oder auch nicht. Nimm z.B. die Carneval: 2019 sah das nach einem guten Geschäftsmodell aus. Ich kenne einige, die solche Reisen wahnsinnig gerne machen und die Nachfrage ist vor Corona ständig gestiegen. jetzt mit Corona ist der Kurs stark eingebrochen, die Dividende gestrichen und mit Glück fangen sie irgendwo 2023 wieder an, diese auszuzahlen. Rein von der Logik war Carneval 2019 ein guter Gedanke, aber die Welt entwickelt sich manchmal konträr.

Zu Microsoft: Würde ich persönlich jetzt nicht kaufen. Obwohl ich die Firma mag und ich damit sogar komplett falsch liegen kann. Aber das Risikoverhältnis ist mir ähnlich wie z.B. bei Adobe (auch eine Firma, von der ich gerne Aktien hätte) zu hoch. Ich muss und werde aber nicht Aktien von jeder erfolgsversprechenden Firma kaufen. Das ist nicht notwendig, weil man mit bestehenden Aktien, die man zu guten Kursen über die Jahre kauft, sehr erfolgreich sein kann.

Man muss auch nicht immer unbedingt größere Positionen in hohen Märkten kaufen. Aber man kann auch in hohen Märkten durchaus interessante Positionen finden. Einige Unternehmen sind immer etwas unbeliebt und gerade solche Werte kaufe ich gerne, was mir langfristig überdurchschnittliche Renditen gebracht hat. Im März habe ich z.B Enterprise Product Partners (EPD) aufgestockt, Aflac (AFL) aufgestockt und nach langem Überreden Alibaba (BABA) als neue Position gkauft (sind gerade nicht beliebt). Alle Positionen sind nicht sonderlich teuer, auch wenn Alibaba gemessen am KGV teurer ist. Aber von der Firma erwarte ich in Zukunft weiter größere Zuwächse. Das ist ähnlich, wenn z.B. bei Facebook, Apple oder irgend eine andere Firma was vermeintlich desaströses berichtet wird und der Kurs in den Keller geht. SAP wäre z.B. so eine Story.

Grüße Oliver

Hi Claudio!

Danke fürs Vorbeischauen.

Microsoft kaufe ich ja aktuell monatlich im Sparplan. Ist das Statement genug? 🙂

Glaube allgemein ist noch Luft bei denen. Die ziehen ja gerade regelmäßig neue Milliardenaufträge an Land. Top Unternehmen.

Frohe Ostern!

CU Ingo.

Hi Oliver!

Danke fürs Vorbeischauen.

Ja, ist alles recht teuer und bei vielen Werten in meinem Depot würde ich aktuell auf keinen Fall nachkaufen. Die erwähnten Starbucks und Nike zum Beispiel. Tolle Unternehmen, aber nicht zu jeden Preis.

BHP Biliton hatte ich auch mal auf de Watchlist. Da sind sie aber dann wegen der Dividendenkürzung runtergeflogen. Allgemein sind Rohstoffe ein ziemlich heikles Thema. Glaub ich halte mich davon fern und arrangiere mich mit dem bisschen Öl, welches ich bereits im Depot habe. 😉

Frohe Ostern!

CU Ingo.

Hallo Ingo,

man muss ja nicht überall engagiert sein um am Ende seine Ziele zu erreichen. Ich kaufe z.B. kaum Automobilwerte (besitze einige wenige VW, das war es) und auch keine Fluglinien. Auch vor Corona nicht, damit wird man zumeist langfristig nicht glücklich. Du bist gut aufgestellt und man kann seine Lieblingsunternehmen häufig schlicht aufstocken. Das ist ja das gute am Aktienmarkt: Es gibt viel mehr, als man investieren kann und müsste.

Viele Grüße

Oliver

Hallo Ingo,

definitiv ist der März immer ein ruhiger Monat was Dividendenerhöhungen betrifft. Sehr gefreut habe ich gleich mit dem 1.4. als Watsco die Dividendenerhöhung von knapp 10% bekanntgab.

Die nächsten beiden Monate werde da sicherlich spannender. Ich habe da mal eine Übersicht gebastelt, allerdings stellen diese Unternehmen nur einen Bruchteil für April dar: JNJ, IBM, PG, Costco, Travelers…

Liebe Grüße

Clemens

Hi Clemens!

Danke fürs Vorbeischauen.

Watsco sagt mir überhaupt nichts, aber 10% klingen toll. 🙂

Ja im April und Mai sollten ein paar Erhöhungen reinkommen. Das wird wieder eine Freude!

CU Ingo.

Hallo Ingo,

ich bin neu in der Aktienwelt. Nach 10jähriger immer mal wieder auftretender Unsicherheit, ob ich es wagen soll (ich hätte es mal tun sollen, naja was solls), bin ich jetzt dann doch mal involviert und habe mich entschieden, auf Dividendenunternehmen zu setzen. Nun bin ich bin vor ein paar Tagen auf deinen Blog gestoßen und habe wirklich viel davon gelesen und etliche neue Betrachtungsweisen dazu gewonnen.

Ein wirklich toller Blog! Sehr informativ, toll geschrieben und fernab vom üblichen Analystenblabla. Das sorgt natürlich zudem noch für ebenfalls sehr interessante Kommentare unter deinen Artikeln.

Nun sitze ich natürlich der Angst aller Neulinge auf, ob es jetzt nicht gerade ungünstig ist einzusteigen. Der Markt ist seit ewigen Zeiten im Aufwind, Preise sind hoch und viel Kapital zum investieren habe ich auch nicht wirklich (mehr als 3 kleinere Sparpläne sind nicht drin). Eigentlich müsste ich noch etwas diversifizieren, überlege aber auch erstmal wieder zu sparen um auf Rücksetzer zu warten.

Ich freue mich jedenfalls sehr auf neue Blogeinträge und wünsche dir weiterhin viel Erfolg.

LG

Marcus

Hi Marcus!

Danke für deinen Kommentar und Willkommen auf dem Blog.

Wenn ich das richtig verstehe, beginnst du mit Sparplänen und hast keine größere Startsumme, die investiert werden muss, richtig?

In dem Fall, und ich kann nur sagen, was ich machen würde, würde ich einfach loslegen. Ja die Bewertung ist hoch und ja, es wird über kurz oder lang zu Rücksetzern kommen. Das musst du aushalten können. Aber da du Sparpläne nutzen wirst, sollten dir diese zukünftigen Geschehnisse (fast) egal sein, denn der Durchschnittskosteneffekt und die Zeit arbeiten für dich. Zukünftige Rücksetzer bieten auch immer Chancen für die, die gerade Geld zum Investieren haben.

Anders wäre es vielleicht, wenn aktuell ein großer Einmalinvest anstehen würde. Da müsste man in der Tat überlegen, wie man am besten vorgeht in der momentanen Situation.

Viel Erfolg!

CU Ingo.