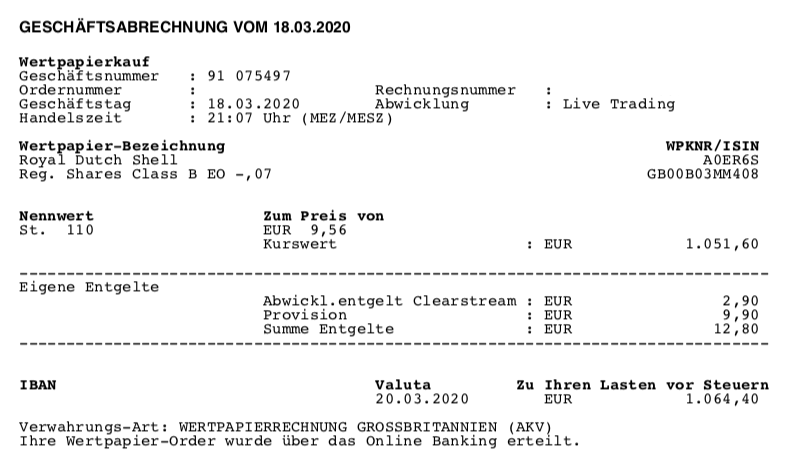

Dies ist kein Beitrag aus der Artikelserie Im Rückspiegel, sondern es handelt sich um einen aktuellen Kauf vom Mittwoch (18.03.2020). Mein Kauf von Royal Dutch Shell plc (RDSB) umfasste 110 Stück zum Preis von 9,56 EUR, in Summe 1.051,60 EUR. Es handelt sich dabei um eine neue Position im Dividendenaktiendepot.

Es ist in der Tat schon 8 Monate her, seit meinem letzten Kauf von Cisco Systems im August 2019. Wow! Zeit wurde es, oder?

Kurzfristig ist es riskant, in Aktien zu investieren.

Langfristig ist es riskant, nicht in Aktien zu investieren.

– André Kostolany –

Aber vorab ist eine kleine Erklärung nötig …

Der Unterschied zwischen RDSA und RDSB Aktien

Wer sich mit dem Kauf von Royal Dutch Shell beschäftigt wird schnell feststellen, dass es mehrere Aktien für das Unternehmen gibt.

- Aktien für Royal Dutch Shell:

- RDSA mit der ISIN GB00B03MLX29

- RDSB mit der ISIN GB00B03MM408

- RDS.A mit der ISIN US7802592060

- RDS.B mit der ISIN US7802591070

Die Aktien RDSA & RDSB werden sowohl in London (in GBP) als auch in Amsterdam (in EUR) gelistet und sie verbriefen beide die gleichen Rechte.

Nur bei der Auszahlung der Dividende gibt es einen kleinen, aber feinen Unterschied. Die RDSA unterliegt dem Steuerrecht der Niederlande (15% Quellensteuer) und die RDSB dem Steuerrecht Englands (Keine Quellensteuer!).

Solange man seinen Steuerfreibetrag von 801 EUR nicht ausschöpft, sind ganz klar die RDSB zu empfehlen, da man dann keinerlei Steuern auf die Dividende zahlt. Love it!

Kommt man aber regelmäßig über den Steuerfreibetrag von 801 EUR, dann ist es fast egal. Rein rechnerisch ist dann die RDSA sogar etwas besser, da man durch die Anrechenbarkeit der ausländischen Quellensteuer ein klein wenig beim Soli-Zuschlag und ggf. bei der Kirchensteuer spart. Der Unterschied ist aber so gering, dass es in der Praxis eigentlich keine Rolle spielt.

Die Aktien RDS.A & RDS.B dagegen sind für uns deutsche Investoren nicht interessant, da diese als ADRs (verwaltet durch JPMorgan Chase) für den amerikanischen Markt konzipiert und an der NYSE in New York (in USD) notiert sind. Hier gäbe es für beide Typen jeweils 15% Quellensteuer, wie bei US-Werten üblich. Außerdem stecken in einem ADR immer gleich 2 normale Shell-Aktien. Also nicht wundern, wenn der Preis bei denen immer ca. doppelt so hoch steht, wie bei unseren RDSA & RDSB 😉 …

Last but not least, die Dividende wird bei Royal Dutch Shell offiziell immer in US-Dollar (USD) angekündigt. Verwirrend, oder?

Mein Kauf von Royal Dutch Shell plc (RDSB)

Bisher ging ich ehrlich gesagt davon aus, dass ich mit Exxon Mobil Corp. (XOM) und Chevron Corp. (CVX) eigentlich genug Öl im Depot habe. Beide aber nur mit einem sehr geringen Anteil von 1,1% respektive 0,7%. Und grundsätzlich hat sich an meiner Meinung dazu auch nichts geändert, da Öl uns zwar noch viele Jahrzehnte begleiten wird, aber für mich jetzt auch nicht unbedingt unter Zukunftstechnologie fällt.

Immerhin sind aber die Dividenden dieser Firmen richtig nett und solange der Cash Flow stimmt, bin ich gern dabei und finanziere mir damit Zukäufe bei anderen Unternehmen.

Nun kam doch noch Royal Dutch Shell dazu, einfach weil durch den Ausverkauf an den Märkten im Zuge der Corona-Virus-Panik der Preis einfach zu gut in meinen Augen war. Unter 10,- EUR und eine Dividendenrendite zum Einstieg von ca. 18%. Wow! Wer kann da schon nein sagen?

Gleichzeitig konnte ich so den Energie-Sektor noch ein wenig diversifizieren, anstatt eine der zwei vorhanden Positionen einfach weiter aufzustocken. Wobei das eigentlich auch nicht so recht stimmt, denn alle 3 Firmen verdienen ihr Geld vorrangig mit Öl, aber egal.

Zumindest hat Royal Dutch Shell zuletzt schonmal groß in Erdgas investiert bzw. zugekauft (British Gas Group) und zusätzlich hat man als Langzeitstrategie verkündet, man möchte irgendwann zum größten Stromerzeuger aus erneuerbaren Energien avancieren. 2035 sollen mindestens 30% des Umsatzes bereits durch Strom gemacht werden.

Das Unternehmen hat also zumindest erkannt, dass die Energiewende kommen muss und man nicht einfach abwarten kann. Ich bin gespannt, wo diese Reise hingeht und ich bin gern mit einer kleinen Position dabei.

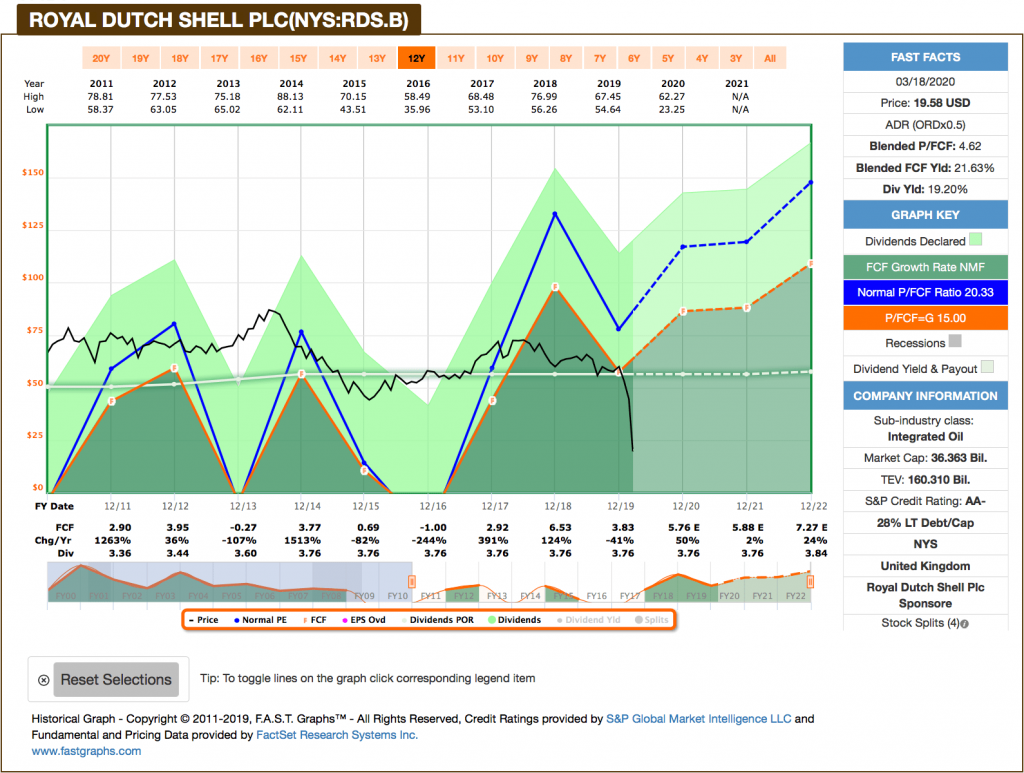

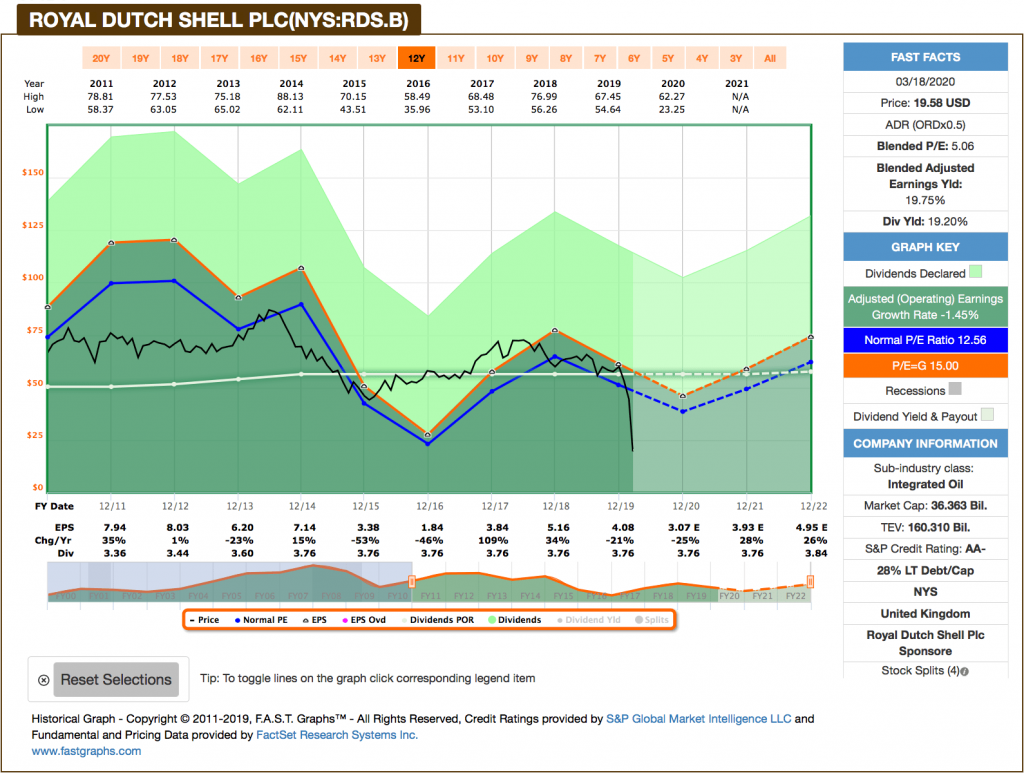

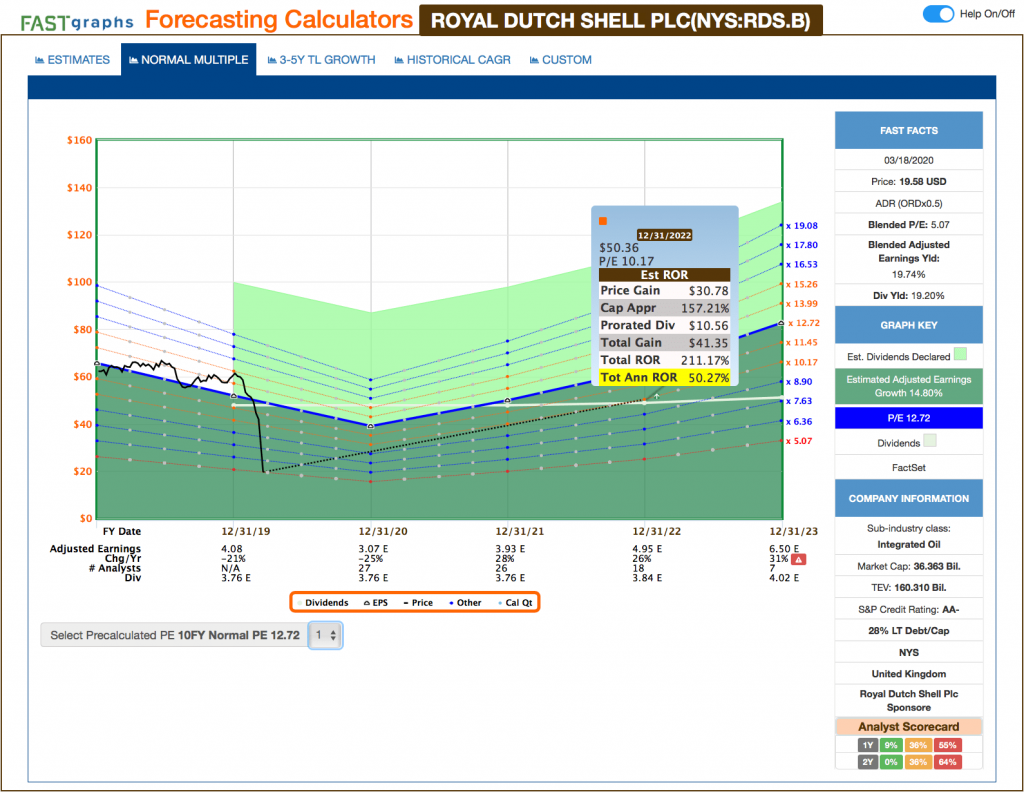

Das aktuelle Fastgraphs schaut so aus:

Anmerkung: Im Fastgraphs-Chart sieht man die an der NYSE gehandelten ADRs mit dem Symbol RDS.B. Diese beinhalten 2 normale RDSB-Aktien und deswegen ist der Kurs und die Dividende ca. doppelt so hoch, wie bei 1 normalen RDSB-Aktie.

Das ist ein ordentlicher Absturz, oder?

Am 18.03.2020 kaufte ich 110 Stück Royal Dutch Shell zum Preis von je 9,56 EUR!

Die Gesamtinvestition betrug inkl. Gebühren 1.064,40 EUR.

Der Kauf von Royal Dutch Shell ist eine neue Position in meinem Dividendenaktiendepot. Die Gesamtanzahl der Positionen steigt damit auf 45.

Die zu erwartende Dividende beläuft sich aktuell auf 0,47 USD pro Aktie/Quartal. Das sind für die nächsten 12 Monate insgesamt 206,80 USD oder ca. 189,72 EUR bei einem EUR -> USD Kurs von 1,09.

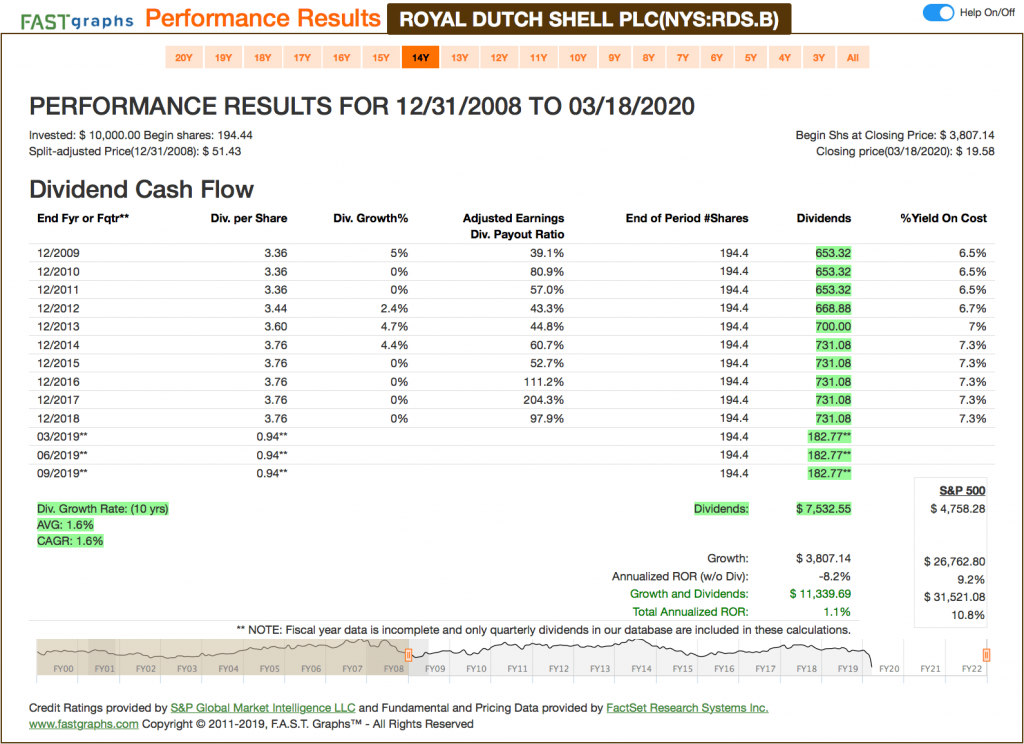

Das Dividendenwachstum (Dividend Growth) in den letzten 10 Jahren betrug magere 1,6% und in den letzten 6 Jahren wurde die Dividende gar nicht mehr erhöht. Dafür wurde die Dividende aber auch seit 1945 nie gesenkt und immer gezahlt. Beeindruckend, oder?

Die Dividendenrendite (Yield) lag zum Zeitpunkt des Kaufs bei 18,0%. Now we’re talking!

Bei einer zweistelligen Dividendenrendite kann ich auch gut mit einem Dividendenwachstum von nur 1,6% leben. Doch wie sicher ist eine solch hohe Dividende?

Dazu schauen wir wie üblich auf die Ausschüttungsquote (Payout Ratio). Diese lag bei Royal Dutch Shell mit den 2019er Gewinnen bereits bei sehr hohen 97,9% und wird demzufolge beim aktuellen Ölpreis in 2020 wieder weit über die 100% schiessen. In 2017 betrug diese übrigens 204,3% und 2016 bei 111,2%, wo es eine zeitlang ähnliche Ölpreise gab.

Hier liegt also ein größeres Risiko bei einem Kauf von Royal Dutch Shell.

Mit einem zweiten Blick auf die frei verfügbaren Barmittel (FCF, Free Cash Flow), aus denen die Dividende letztendlich ja bezahlt wird, und nicht einfach nur auf den Gewinn pro Aktie (EPS, Earnings per Share), sehen wir, dass das Bild nicht wirklich anders ausschaut.

Die Frage ist also, wird Royal Dutch Shell die Dividende kürzen oder nicht?

Bei 18,0% könnte ich sogar eine Kürzung von 50% verkraften und es wäre immer noch ein sehr gutes Geschäft. Jedoch denke ich, dass das Management alles daran setzen wird, um die beeindruckende Dividendenhistorie nicht anzukratzen.

In der letzten Ölpreiskrise wurde die Dividende konstant weitergezahlt und Einsparungen erfolgten zuerst beim sogenannten CAPEX (neue Investitionen). Die Erschließung neuer Ölquellen ist normalerweise der größte Kostenfaktor bei einem Unternehmen wie Royal Dutch Shell und hier kann man schnell sehr viel Geld sparen. Nur zulange sollte man dies nicht machen, da man sich sonst für die Zukunft schlechter aufstellt als ggf. die Konkurrenz. Wobei die ja dann aber ähnliche Probleme hat, wenn der Ölpreis so niedrig ist.

Darüber hinaus konnte man weiteren Cash Flow durch den Verkauf von unproduktiven Vermögenswerten (non-productive assetts) erzeugen und dazu kam noch die teilweise Neuaufnahme von Schulden. Letztere wurden dann aber sehr zügig wieder abgebaut, nachdem der Ölpreis sich erholt hatte.

Ich gehe davon aus, dass ein ähnliches Vorgehen auch jetzt wieder zum Tragen kommt und ich wäre absolut fein damit.

Das historische KGV liegt mit ca. 12,5 leicht unter dem bei Fastgraphs als Standard verwendeten 15er KGV. Durch die letzten Kursrücksetzer sind wir aktuell bei einem 2020er KGV von nur noch 5 angekommen. Ich muss aber hinzufügen, dass das 2021er KGV natürlich nicht ganz so günstig ausschauen wird, da mit dem niedrigen Ölpreis auch automatisch ein niedrigerer Gewinn bei Royal Dutch Shell zu erwarten ist.

Nehmen wir einmal unabhängig davon an, und schätzen wir konservativ, dass das KGV nur auf ca. 10 zurückkommen wird, dann erwartet uns bis 2022 eine jährliche Gesamtrendite (Total Return) von 211% bzw. 50% pro Jahr.

Sollte dies so kommen, dann kann ich sicher sehr gut damit leben 🙂 !

Royal Dutch Shell ist nach den Stand heute bekannten Kennzahlen sehr günstig bewertet.

Ich bin gespannt, wie das Unternehmen durch diese Ölpreiskrise navigiert. Ich halte die Dividende für sicher, zumindest solange der Ölpreis mittelfristig (innerhalb von 6 Monaten) wieder über 35,- USD steigt. Sollte dies klappen, dann habe ich mir mit diesem Kauf von Royal Dutch Shell ein schönes Schnäppchen ins Depot gelegt.

Ich bin jetzt schon gespannt in 1-2 Jahren, oder vielleicht in 10-20 Jahren, zurückzuschauen und dann einzuschätzen, ob das jetzt die Kaufgelegenheit des Jahrzehnts war oder doch eher ein Rohrkrepierer 😉 … wir werden es sehen!

Welche Zukäufe stehen bei euch so an in 2020?

Gab es bei euch diesen Monat oder gerade diese Woche Zukäufe zu verzeichnen oder stehen vielleicht andere heiße Kandidaten auf eurer Watchlist für einen Kauf ganz oben?

Die jetzigen Zeiten mit dem alles bestimmenden Corona-Virus und den dazugehörigen und notwendigen Gegenmaßnahmen sind ja echt beängstigend. Ich versuche, mich nicht davon verrückt machen zu lassen. Im Hinblick auf das Depot plane ich weitere Zukäufe, habe es damit aber auch nicht eilig.

Wie schaut es bei euch aus? Habt ihr euer Depot schon verkauft oder seid ihr nun fleißig am Zukaufen?

Ich würde sehr gern in den Kommentaren dazu etwas lesen!

Bleibt gesund, nehmt die nächsten Wochen Social Distancing (Räumliche Distanzierung) ernst und helft denen, die Hilfe gebrauchen können. Cheers!

Tipp: Du möchtest alle Käufe möglichst sofort erfahren und noch bevor der Artikel auf dem Blog erscheint? Dann folge mir auf Twitter! Dort tweete ich alle Käufe & Verkäufe noch am selben Tag oder zumindest sehr zeitnah.

Danke fürs Lesen und wenn dir der Artikel gefallen hat, hinterlasse mir einen Kommentar und teile ihn mit deinen Freunden auf Social Media oder in deinem Lieblingsforum. Das würde mir sehr viel bedeuten. Vielen Dank!

Hallo Ingo,

danke für die Zusammenfassung. Grundsätzlich habe ich die gleichen Gedanken. Ich überlege schon dauernd, hier eine erste Position aufzubauen. RDS wird überleben, da mache ich mir keine Sorgen und in einem Jahr ärgert man sich, nicht zugeschlagen zu haben. Mein Problem ist vielmehr, das ich weniger Geld habe als es interessante Aktien gibt. Wenn ich jetzt verstärkt investiere, ärgere ich mich in 3 Monaten, mein Pulver verschossen zu haben.

Das sind echte Luxusprobleme 🙂

LG und gesund bleiben

Alexander

Hi Alexander!

Danke fürs Vorbeischauen.

Ja zum Glück haben wir beim Investieren nur dieses Luxusproblem, dass es aktuell zu viel Auswahl gibt. Und nichts tun und abwarten ist absolut okay. Die Situation wird leider nicht in den nächsten Tagen verschwinden 🙁 …

Bleib gesund!

CU Ingo.

Hallo Ingo,

kleine Korrektur zu den Steuern: Die Niederlande haben die Quellensteuer Anfang 2020 abgeschafft. Der steuerliche Unterschied zwischen den A und B Aktien entfällt somit mittlerweile.

Beste Grüße

Christian

Hi Christian!

Das stimmt so leider (zumindest aktuell) noch nicht. In der Tat gab es solche Pläne für 2020, jedoch sind die für diese Legislaturperiode (weiß nicht wie lange die in den Niederlanden geht) auf Eis gelegt.

Royal Dutch Shell hat in ihren FAQs auch weiter die 15% Quellensteuer drin. Das wird noch eine Weile so sein, leider.

Bleib gesund!

CU Ingo.

Hallo Ingo, ich denke auch dass Erdöl vielleicht keine Wachstumsbranche ist und auch klar ein Zykliker. Aber die Schlussglocken von Erdöl sind noch lange nicht eingeleitet denke ich. Auch wenn die alternativen Antriebe immer besser werden, werden sie sich erst durchsetzen wenn sie eine kostengünstigere Alternative darstellen. Leider. Genau das gleiche sehe ich bei Kunststoffen etc. Ich werde also den Tag nicht mehr erleben an dem Erdöl unnötig wird denke ich oder wie siehst du die Situation? Aber es wird eine große Konsolidierung kommen deshalb sind die Marktführer sicher zu bevorzugen.

Hab wie schon auf Twitter geschrieben auch zugeschlagen. Aber auf der Nyse..

Danke für den Artikel und liebe Grüße

Stefan

Hi Stefan!

Danke für deinen Kommentar.

Da gebe ich dir Recht. Die Großen werden überleben und auch bei einem schwindenden Markt sehr gutes Geld verdienen. Vielleicht kann man ja die Tabakbranche nehmen, um zu schauen, wie das in Zukunft auch bei Öl ausschauen könnte.

Wobei ich denke, dass diese Zeiten noch eine ganze Weile hin sind.

Bleib gesund!

CU Ingo.

Hi Ingo,

vielen Dank für die sehr guten Ausführungen zu RDS.

Bislang habe ich um RDS aufgrund der hohen Ausschüttungsquote einen großen Bogen gemacht.

Deine Ausführungen bzgl. Deiner Erwartung wie RDS damit umgehen wird, finde ich überzeugend.

Insofern könnte ich mir nun doch vorstellen vielleicht ein kleines Päckchen in’s Depot zu legen.

Deine Überlegungen bzgl. einer 50%igen Dividendenkürzung teile ich und habe sie in der vergangenen Woche auf ein paar andere Unternehmen angewendet. Oft liest man bei einigen Finanzbloggern, dass eine Kürzung der Dividende ein sofortiger Verkaufsgrund sei. So dogmatisch habe ich das bislang nicht gesehen und denke, dass diese Kollegen aktuell ihre eigenen Spielregeln noch einmal überdenken. 😉

in diesem Sinne wünsche ich ein schönes Wochenende

der Kassenwart

Hi Daniel!

Danke für deinen Kommentar.

In normalen Zeiten sehe ich eine Dividendenkürzung durchaus schon als einen Grund an, dass betroffene Unternehmen aus dem Depot zu schmeissen. Habe ich z.b. bei General Electric (GE) damals gemacht. Trotzdem schaue ich natürlich genau hin und bewerte das Warum & Weshalb, bevor ich eine Entscheidung treffe.

Ich hatte 2017 z.b. auch schon Daimler aus dem Depot geworfen, weil sie trotz Rekordgewinnen die Dividende nicht erhöhen wollten 😉 …

Das Problem, wir haben aktuell keine normalen Zeiten und dem sollte man auch Rechnung tragen, indem man noch genauer hinschaut.

Bisher gab es in meinem Depot noch keine Kürzungen. Sollte es dazu kommen, dann wird es keine allgemeingültige Regel dafür geben, sondern jeder Fall wird einzeln bewertet.

Bleib gesund!

CU Ingo.

Hallo Ingo,

herzlich willkommen im Club der Shell-Aktionäre. Nun also doch.

Ich selbst habe die letzten Wochen auch noch einmal vermehrt RDS-Anteile eingesammelt, war da aber offensichtlich zu ungeduldig und komme daher nun mittlerweile „nur“ auf eine DivR von 10 %. So what. Bin dennoch vergleichsweise zufrieden und könnte mir sogar vorstellen noch einmal mit einer halben Position nachzulegen, wenn der Kurs noch einmal unter 10 € fällt und damit die 100 Stück voll zu machen.

Von einer Dividendenkürzung gehe ich aktuell noch nicht aus, da ich der Meinung bin, dass das Management bzw. das Unternehmen schon so viele Krisen und Zeiten mit niedrigen Ölpreisen durchgemacht hat, daher wohl genügend Strategie für solche Fälle in der Schublade hat und nicht leichtfertig die enorme Dividendenhistorie aufgeben wird. Zumal ja selbst aktuell noch eigene Aktien zurückgekauft werden und zumindest im 2019er Annual Report immerhin über 170 Mrd. USD Gewinnrücklagen in der Bilanz standen.

Buy the way… Bei der Aktienanzahl 100 werden meine Gedanken fast unwillkürlich in Richtung Optionen gelenkt. Wäre es nicht möglich mit den 100 Stück RDS-Aktien covered calls zu verkaufen? Ließen sich damit evtl. zu den Dividenden noch einige Optionsprämien verdienen? Wäre das aus deiner Sicht möglich und lukrativ? Was müsste man mit den Aktien machen bzw. wo müssten diese liegen, dass sie veroptioniert werden könnten?

Viele Grüße,

Daniel aka Whirlwind

Hi Daniel!

Danke für deinen Kommentar.

Willkommen im Klub. Und da sind wir uns ja einig, eine Dividendenkürzung erwarten wir nicht. Drücken wir die Daumen, dass der Ölpreis sich zumindest mittelfristig wieder etwas erholt. Würde das Ganze etwas entspannter machen.

Und Danke für die Erinnerung bzgl. der Cashposition. Die wollte ich im Artikel eigentlich auch noch erwähnen, ging aber dann irgendwie verloren der Gedanke.

Ich liebe Unternehmen mit dicken Rücklagen. Die müssen dann nicht aus der Not heraus Entscheidungen treffen, sondern können strategisch entscheiden. Langfristig wird es solchen Unternehmen immer besser gehen, als denen, die zu dummen Dingen/Entscheidungen gezwungen sind.

Thema Optionen, die kannst du bei der Comdirect oder ING vergessen. Viel zu teuer, wenn sie es überhaupt anbieten. Die Aktien müssten bei IB (Interactive Brokers, gern über Banx oder Captrader) liegen. Dann könnte man zwar Covered Calls darauf schreiben, aber bei der hohen Volatilität läufst du Gefahr, den Trade nicht kontrolieren zu können. Stichwort Rollen von Optionen.

Um es kurz zu machen, glaub bei Shell ist es lukrativer einfach still zu sitzen und die Dividende zu kassieren, als mit Optionen zu probieren, noch 1-2% rauszuquetschen.

Bleibt gesund!

CU Ingo.

hm….. was spricht dann dagegen, wenn man die 100 Stück über cash secured puts am/im Geld versucht wieder zurück zu bekommen? Dann kassiert man doppelt eine Prämie, oder falls der Preis oberhalb bleibt, dann rollt/schreibt man neue Puts. So müsste man mehr als die Dividende herauskitzeln.

Hi Bogdan!

Kann man alles machen, aber wie ich bereits ausführte, ich halte den Aufwand bei der Vola für nicht zielführend und denke, dass man einfach mit der Aktie halten, Dividende kassieren und dann irgendwann mal beim fairen Wert (+100/150%?) verkaufen, oder ab da Calls verkaufen, für gewinnbringender.

Meine Meinung. Die muss nicht richtig sein 😉 …

CU Ingo.

Hallo Ingo;

ja willkommen im Shell-Club ;-))

ich besitze RDS seit einigen Jahren und habe eine ähnliche Situation bereits 2016 mitgemacht. Damals kam Shell bei ähnlichem Ölpreis wie jetzt allerdings „nur“ auf knapp 9 Prozent Dividende. Die Stimmung war auch damals grottenschlecht, aber der Kurs nicht ganz so extrem eingebrochen wie jetzt.

Daher konnte ich nicht widerstehen und habe meine Position in diesen Tagen um weitere 20% aufgestockt. Ich rechne NICHT mit einer Dividendenkürzung. Shell hat in seiner Historie mehrere harte Krisen überstanden und wird auch diese ohne Kürzung durchziehen. Ich rechne allerdings damit, dass man wieder zur Ausgabe von Stock-Dividenden zurückkehren wird, um die

Liquiditäts-Seite zu entlasten. Und mittelfristig wird sich sowohl bei der Angebots- als auch auf der Nachfrageseite die Lage verbessern.

RDS für mich also ein absoluter Strong Buy.

Wichtiger aber ist es, dass die Ansteckungszahlen sinken und die Leute gesund bleiben; und da muss ich sogar mal dem Söder für sein Durchgreifen Respekt zollen – zähneknirschend.

Hi Gerry!

Danke fürs Vorbeischauen.

Ich kann mich auch noch an 2016/2017 erinnern. Wollte damals schon zuschlagen, aber bin dann doch eher bei Exxon & Chevron gelandet. Nun ist mit RDS das Trio komplett 😉 … und wir sind uns da einig, eine Dividendenkürzung ist eher unwahrscheinlich, wenn auch nicht unmöglich.

Bzgl. Stockdividende, war man zu der Zeit gezwungen, die zu nehmen? Oder konnte man immer noch wählen?

Hey hey wegen dem Söder, geht mir absolut genauso 😀 … witzig irgendwie!

Bleib gesund!

CU Ingo.

Nein, kein Zwang. Man konnte immer wählen – aber ich hab sie immer genommen, weil ich’s cool fand Anteile dazuzubekommen.

Fallen denn für das Einbuchen neuer Anteile im Sinne der Stock-Dividenden zusätzliche Gebühren beim Broker an? Welchen Broker nutzt du, Gerry?

Viele Grüße,

Whirlwind.

Leider habe ich für meine 100 Stück noch mehr als das doppelte bezahlt, wie du jetzt. Trotzdem fasse ich nicht nochmal nach. 100 ist eine schöne Zahl. Die Position ist für mich voll.

Viele Grüße

Mike

Hi Mike!

Danke fürs Vorbeischauen.

Ja Timing ist ne Bitch, wie man so schön sagt 😉 … man erwischt eh selten das absolute Tief. Am Ende macht es der Durchschnitt im Depot.

Bleib gesund!

CU Ingo.

Hi Ingo,

da ich sehe, dass du jeden Kommentar antwortest, möchte ich mal was ganz anderes fragen. Ich sehe du benutzt WordPress für dein Blog.

Hast du für die Erstellung des Blogs Hilfe gebraucht, oder hast du jemand anderen beauftragt dein Blog zu erstellen?

Ich will ein online Shop erstellen (Word Press bietet auch E-Commerce wie ich sehe) und bin überfragt, ob ich es auch alleine schaffen kann, so etwas zu machen. Bis jetzt habe ich nur über eBay verkauft.

VG

Hi Bogdan!

Danke für deinen Kommentar. Klar, alle Fragen sind erlaubt.

Ich habe mir das selbst beigebracht, weil mich das Thema WordPress gereizt hat, ich etwas lernen wollte und ich manchmal ganz schön geizig bin, wenn es um Geld ausgeben geht bei Sachen, die ich auch selbst machen kann 😉 … hat mich so ca. 1 Monat intensiv Zeit gekostet, den Blog aufzusetzen und zu starten.

Wenn du keine Zeit dafür hast und bereit bist ein kleines Geld auszugeben, dann findest du auf bekannten Seiten wie z.b. Fiverr sicher schnell Hilfe.

CU Ingo.

Top! Hört sich motivierend an und danke für den Tip!

Hallo Ingo,

wow unter 10 EUR – Glückwunsch, da war mein Timing schlechter, wenn man von gut und schlecht in diesen Zeiten reden kann: ich sammel ein. Selbst wenn die Dividende gesenkt wird – bei der Historie schwierig kommunizierbar – ist es noch ein TopTrade.

Beste Grüße und bleib gesund!

Torsten.

Hi Torsten!

Danke fürs Vorbeischauen.

Man kann das eh nicht so genau abpassen und manchmal ist es einfach Glück. Ich hatte den Wert schon länger auf der Watchlist und als der Kurs unter die 10,- EUR fiel, musste ich einfach zugreifen.

Ich denke nicht, dass die Dividende gekürzt wird. Wir werden es sehen.

CU Ingo.

Danke für den Artikel und das Teilhaben an deinen Erwägungen.

Fällt für dich Gazprom aus „politischen“ Gründen raus?

Viele Grüße

Hi Ade!

Ich bin doch nicht verrückt und hole mir Putin ins Haus 😉 …

Aber mal im Ernst, Russland und China sehe ich kritisch und halte ich mich fern. Und mit „politischen Gründen“ triffst du es schon ganz gut. Ist nichts für mich.

Viel Spaß noch und bleib gesund!

CU Ingo.

Hi Ingo,

kann ich verstehen. Man muss sich mit seinen Unternehmen auch wohl fühlen. Ich habe gerade erst angefangen mit Börse, von daher bewerte ich China / Russland vielleicht auch sehr naiv. Allerdings glaube ich auch, dass wir bei dem Thema „kulturell geprägt“ sind.

Und man kann es auch als zusätzliche Diversifizierung sehen, in gegensätzliche „Systeme“ zu investieren.

Wobei ich auch Shell spannend finde – Glückwunsch zum perfekten Einstieg. Ich hatte mich zu spät drum gekümmert und bin dann der Straßenbahn hinterhergelaufen (Limit 14 und Limit 15) – beides nicht mehr gekriegt und aktuell schaue ich, ob ich noch eine Chance bekomme, oder ob die Bahn „endgültig“ weg ist 🙂

Viele Grüße

Ömer

Hi Ömer!

Solche Länder wie Russland und China haben halt noch ein Risiko on top, wie man so schön sagt. Dafür kann die Rendite auch über das normale Maß hinausgehen, wo wir dann wieder beim Thema „ohne Risiko keine Rendite“ sind.

Ich drück auf jeden Fall die Daumen, dass jedem, der dort investiert, dieses politische Risiko nicht ereilt. Ich halte mich aber lieber zurück und beobachte das noch von der Seitenlinie.

CU Ingo.

Heute haben sie dann doch die Divi gekürzt!

Hi Philip!

Ja heute ist dann das eingetreten, was viele befürchtet haben und was sich aufgrund des drastischen Ölpreisverfalls in den letzten Wochen dann doch irgendwie aufgedrängt hat.

Beim Kauf habe ich mit 50% Dividendenkürzung gerechnet, jetzt sind es 66% geworden. Nicht gut, aber auch noch kein Weltuntergang.

Die Frage ist jetzt, bekäme man nach einem Verkauf für das dann verfügbare Kapital (Steuern nicht vergessen) eine höhere und vielleicht auch noch gleichzeitig sicherere Dividende irgendwo anders?

Dann wäre ein Umschichten ggf. opportun. Anderenfalls sollte man sich den Verkauf gut überlegen.

Ich selbst habe für mich noch nicht entschieden, was ich tue. In der Ruhe liegt die Kraft 🙂 !

CU Ingo.