Nach der Monatsübersicht der Dividendeneinnahmen ist dies hier mein zweitliebster Artikel auf dem Blog, mein monatliches Einkommen durch den Optionshandel. Als Stillhalter, durch den gezielten Verkauf von Optionen, kann man sich ein regelmäßiges Einkommen an der Börse sichern.

Inhaltsverzeichnis

- Mein Einkommen durch den Optionshandel

- Was waren die Erkenntnisse aus dem abgelaufenen Monat?

- Meine Monatsperformance

- Aktive Optionen und passive Dividenden kombiniert?

- Zahlen, Daten, Fakten

- Schlussbemerkung

An der Börse sind 2 mal 2 niemals 4, sondern 5 minus 1.

Man muss nur die Nerven haben, das minus 1 auszuhalten.

Mein Einkommen durch den Optionshandel

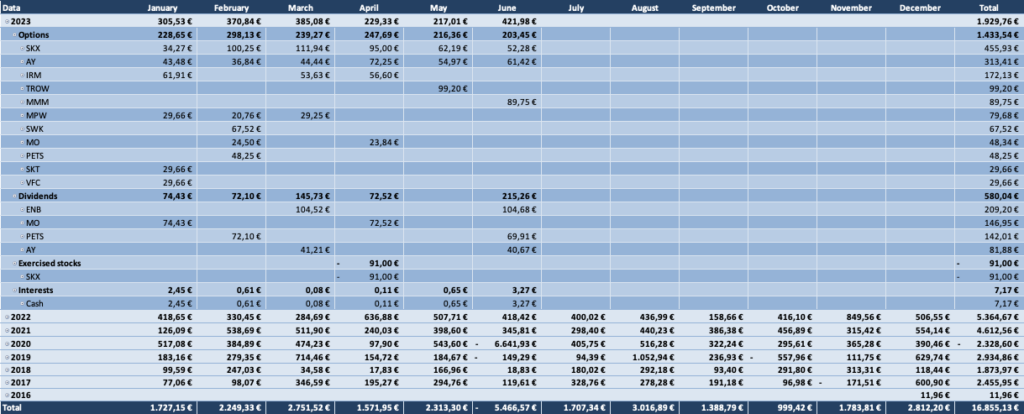

Prämieneinnahmen durch Optionen: 203,45 EUR

- Underlying :: Trade :: Open :: Closed :: Amount

- 3M Company :: MMM 16JUN23 90.0 P :: 25.05.23 :: 16.06.23 :: 89,75 EUR

- Atlantica Sustain. Infrastr. PLC :: AY 16JUN23 25.0 P :: 22.05.23 :: 16.06.23 :: 61,42 EUR

- Skechers USA Inc. :: SKX 16JUN23 48.0 P :: 23.05.23 :: 16.06.23 :: 52,28 EUR

Dividendenzahlung von eingebuchten Aktien: 215,26 EUR

- Atlantica Sustain. Infrastr. PLC :: Dividends :: 15.06.23 :: 40,67 EUR

- Enbridge Inc. :: Dividends :: 01.06.23 :: 104,68 EUR

- PetMed Express Inc. :: Dividends :: 12.06.23 :: 69,91 EUR

Gewinn/Verlust durch Ausbuchen von Aktien: n/a

Zinszahlungen/Erträge auf Kontostand: 3,27 EUR

Daraus ergibt sich folgende Zusammenfassung:

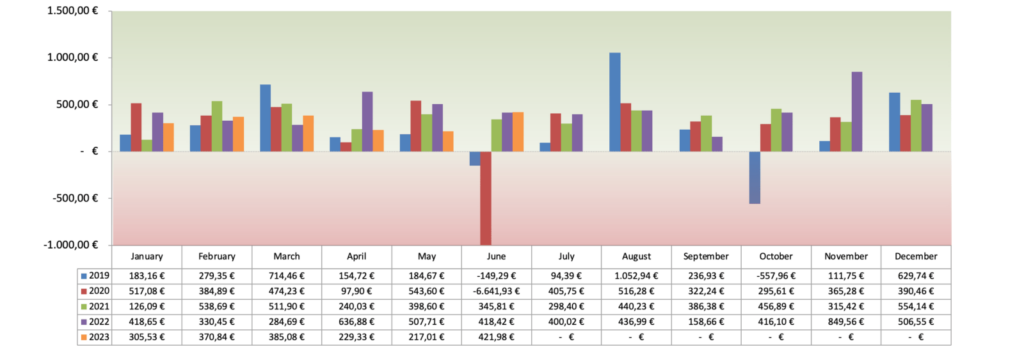

- Einnahmen im Juni 2022: 418,42 EUR

- Einnahmen im Juni 2023: 421,98 EUR

- Jahr-zu-Jahr Steigerung (YoY, Year over year): +0,9%

- 2023er Einnahmen bis jetzt (YTD, Year to date): 1.929,76 EUR (321,63 EUR/Monat)

- Alle Einnahmen seit Beginn (All-time income): 16.855,13 EUR

Hinweis: Ich führe Aktienkäufe und Verkäufe in der Übersicht mit auf, wenn sie durch Ausübung gebucht wurden bzw. wenn ich eine Aktienposition später glatt stelle. Damit sollte das gesamte Einkommen durch den Optionshandel abgebildet sein.

Was waren die Erkenntnisse aus dem Juni?

Während mein Dividendenaktiendepot dank Apple und Microsoft einigermaßen im Gleichschritt mit dem Gesamtmarkt nach oben lief, ging der schöne Aufschwung an meinem Optionskonto komplett vorbei. Da sieht man mal wieder, wenn die Positionen im Depot konzentriert sind und nur bestimmte Sektoren oder Branchen einen Aufschwung antreiben, dass man dann auch mal komplett außen vor bleiben kann.

Immerhin ging es nicht weiter abwärts, was für mich in diesem Jahr schon mal eine gute Nachricht ist, wenn es um das Optionskonto geht.

Regel Nr. 1: Verliere niemals Geld.

Regel Nr. 2: Vergiss niemals Regel Nr. 1.

Gefühlt ist immer noch der Wurm drin, auch wenn es in diesem Monat mit über 400 EUR Cash Flow in Summe gar nicht so schlecht aussieht und im Schnitt in 2023 immer noch ca. 320 EUR bei rumkommen.

Das liegt sogar noch innerhalb des Minimalziels von 1% Cash Flow pro Monat. Es ist aber natürlich auch weit entfernt vom eigentlichen Ziel von 2%.

Bei PetMet Express (siehe Vormonat) habe ich mich noch nicht festgelegt. Ich tendiere im Moment dazu abzuwarten und wenn alle meine eingebuchten Positionen in Summe eine schwarze Null ergeben, dann ist das wahrscheinlichste Szenario alles komplett zu verkaufen und somit eine Art Reset im Depot auszulösen.

Um an diesen Punkt zukommen, fehlen aber noch ca. 3.000 USD bzw. 10% Buchgewinne. Also ist abwarten und genau beobachten angesagt.

Des Weiteren wurde im Juni eine Option ausgeübt. Von Atlantica Sustainable Infrastructure wanderten 100 Stück in mein Depot. Der Strike von 25 USD wurde dann doch gerissen, nachdem der Wert monatelang in einer Range von 25-30 USD verharrte.

Ich habe also jetzt 200 Stück im Depot. Mein neuer EK beträgt 27,50 USD (vorher 30 USD)

Natürlich versuche ich jetzt hier auf die Call-Seite zu wechseln, wie ich es mit den vorhandenen 100 Stück schon oft gemacht habe. Leider ist der Wert nicht so liquide wie erhofft und es wird schwierig, immer rechtzeitig eine passende Option zu finden.

Aber hey, das ist halt kein passives Dividendenaktiendepot, oder? 😉

Last but not least finde ich es derzeit weiterhin schwierig, lukrative Optionen zu verkaufen. Die Vola ist im Keller, obwohl es genügend Probleme und damit Risiken für die Unternehmen gibt. Aber die allgemeine Marktstimmung ist derzeit zu positiv und damit ist das Verhältnis Vola/Risiko in meinen Augen etwas aus dem Ruder gelaufen.

Deshalb bin ich im Moment sehr vorsichtig und verkaufe nur wenige Optionen. Denn wenn ich eines in den letzten Jahren gelernt habe, dann ist es, dass es immer dann zu einer explosionsartigen Umkehr dieses Verhältnisses kommt, wenn man es am wenigsten erwartet.

Der Juli könnte also ein schlechter Monat werden, wenn sich in den nächsten Tagen nichts neues ergibt.

Aus Bank wird Estably

Dann kam noch eine Nachricht rein, die auch mich überraschte. Banx wechselt den Kooperationspartner von der Systrade AG zur Estably Vermögensverwaltung AG und scheint dann als eigene Marke nicht mehr aktiv zu sein.

Die Homepage ist bis zum 10. Juli 2023 mehr oder weniger offline. Danach schauen wir mal, was daraus so geworden ist.

Weitere Einzelheiten liegen mir nicht vor. Es wird zugesichert, dass alle bestehenden Konten bei IBKR wie bisher weitergeführt werden. Eine Depoteröffnung soll dann ab dem 10. Juli 2023 auch wieder möglich sein. Man kann sich aber bis dahin schon in ein Formular eintragen, das dann wahrscheinlich nach dem First In First Out Prinzip bearbeitet wird.

Solange die Konditionen unverändert bleiben und IBKR weiterhin als Anbieter im Boot ist, sehe ich da im Moment keine Probleme. Alles andere wird sich zu gegebener Zeit klären und zeigen.

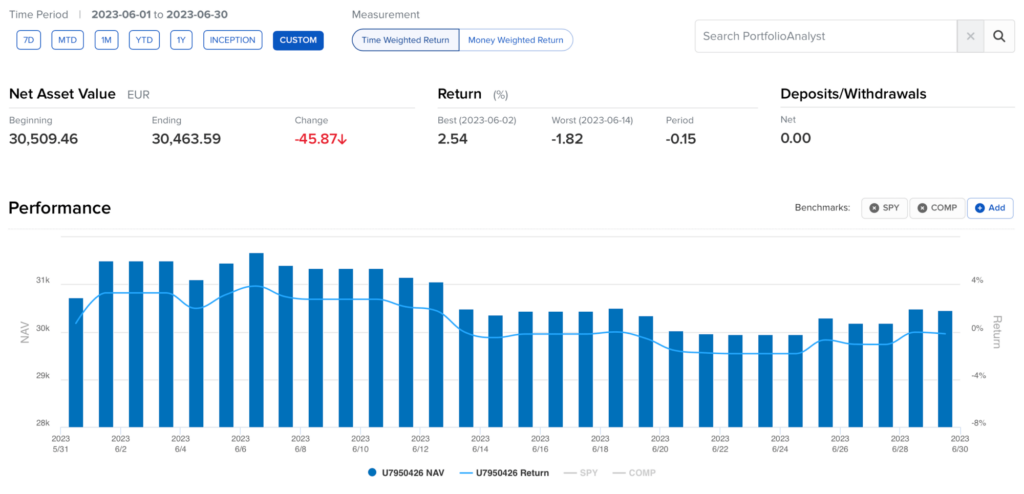

Meine Monatsperformance

Zunächst die erfreuliche Nachricht, dass IBKR in seiner modernisierten Übersicht einen Classic-Button hinzugefügt hat, über den ich zumindest aktuell wieder auf die alte und in meinen Augen viel bessere Übersicht zugreifen kann. Toll! Hoffentlich bleibt das so.

Zur Performance, im Juni ging es leicht abwärts und am Ende stand ein Buchverlust von -0,15%. Nicht schön, aber auch kein Weltuntergang.

Hier zeigt sich, wie weiter oben bereits angedeutet, dass es bei einem konzentrierten Portfolio von derzeit nur 5 Positionen durchaus passieren kann, dass ein Aufschwung, der von nur wenigen Sektoren oder Branchen getragen wird, komplett an einem vorbeigeht.

So ist das eben. Ein anderes Mal kann es sein, dass das eigene Portfolio plötzlich nach oben ausbricht und man sich fragt, woher das kommt. Nur um dann festzustellen, dass eine einzelne Position dafür verantwortlich ist. Gründe jetzt mal ganz außen vor gelassen. Es geht ums Prinzip.

Somit hänge ich immer noch bei 1-2% Buchgewinn fest. Das meine ich damit, dass es dieses Jahr nicht wirklich vorwärts geht. 😉

Aktive Optionen & passive Dividenden kombiniert?

Mein aktives Einkommen durch den Optionshandel von 421,98 EUR wird sehr schön mit dem passiven Einkommen durch Dividenden von 409,39 EUR komplementiert. Zusammen ergibt dies einen Cash Flow von 831,37 EUR im aktuellen Monat.

Nicht schlecht, oder?

Wiederholen wir mit diesem kumulierten Einkommen doch einfach mal meine Spaßrechnung. 🙂

Also zum Schluss noch ein paar Fun Facts.

Investieren muss Spaß machen, Stichwort Motivation.

Und man sollte Ziele haben, zum Beispiel die Finanzielle Unabhängigkeit durch passives Einkommen als großes übergeordnetes Ziel. Warum nicht beides verbinden?

Ich mache dazu folgendes, ich rechne mir just for fun aus, wie viel Zeit mir meine Dividenden bereits erkauft haben. Dazu nehme ich einen fiktiven Stundenlohn von 12,50 EUR an.

- Stundenlohn :: 12,50 EUR

- Optionen/Dividenden pro Monat :: 831,37 EUR

- Stunden weniger zu arbeiten :: 66,5 Std.

Sprich im aktuellen Monat hätte ich genau 66,5 Stunden bzw. mehr als 8 Tage daheim bleiben können und diese wären bereits durch mein aktives/passives Einkommen mit Optionen/Dividenden finanziert.

Na, wie klingen 8 Tage zusätzlicher Urlaub jeden Monat for free & forever für euch?

Das sind aufs Jahr gesehen fast volle 100 Tage, also knapp über 4,5 Monate Sonderurlaub. Ein Leben lang!

Und du musst dafür nie wieder irgendeinen Chef um Erlaubnis fragen oder vorher Überstunden schieben. Großartig!

Just do it!

Ein Arbeitsmonat hat durchschnittlich 21,6 Tage bzw. 173,3 Stunden. Vor diesem Hintergrund kann man auch sagen, ich habe bereits 38,4% auf dem Weg zur Finanziellen Unabhängigkeit zurückgelegt!

Zahlen, Daten, Fakten

Die volle Ladung an Zahlen, Daten und Fakten gibt es wie gewohnt in der Übersicht des Optionsdepots und folge mir auch auf Twitter, um keinen neuen Artikel mehr zu verpassen und alle meine Trades (Kaufen, Verkaufen, Rollen oder vorzeitiges Zurückkaufen) an dem Tag oder dem Folgetag zu sehen, an dem ich sie getätigt habe.

Wenn du nun Interesse daran gefunden hast und wissen möchtest, wie das mit den Optionshandel so funktioniert, dann lies dir mein kostenlos verfügbares Optionshandel ABC durch:

- Teil 1: Grundlagen vor dem Start *updated

- Teil 2: Was sind Stillhaltergeschäfte? *updated

- Teil 3: Der Cash Secured Put *updated

- Teil 4: Der Covered Call *updated

- Teil 5: Das Rollen von Optionen

- Teil 6: Optionshandel oder Dividendenstrategie?

- Teil 7: Der beste Broker für den Optionshandel

- Teil 8: Optionen schreiben in der Praxis

- Bonus: Die Griechen beim Optionshandel

- Bonus: Die 50% Regel – Gewinne absichern!

- Bonus: 5 Jahre mit der Wheel-Strategie *latest

Starte in nur wenigen Tagen mit deinem ersten Trade und kassiere die erste Prämie!

Du kannst es aber auch gern erst einmal mit Spielgeld in einem kostenlosen Demokonto ausprobieren. Dafür empfehle ich dir Captrader* oder Banxbroker*. Beide bieten diesen Service nach Kontoeröffnung an.

Und wenn du dich dann fragst, wo man, wenn man bereit dafür ist, am günstigsten Optionen handeln kann, dann lies unbedingt den Artikel Der beste Broker für den Optionshandel. Dort findest du alle notwendigen Infos, um eine gute Entscheidung treffen zu können.

Wie lief es bei euch so?

Für alle die schon mit dem Optionshandel begonnen haben bzw. schon länger dabei sind, wie waren eure Ergebnisse diesen Monat? Was war euer bester und was evtl. euer schlechtester Trade?

Ich würde gern davon in den Kommentaren lesen!

Danke fürs Lesen und wenn dir der Artikel gefallen hat, hinterlasse mir einen Kommentar und teile ihn mit deinen Freunden auf Social Media oder in deinem Lieblingsforum. Das würde mir sehr viel bedeuten. Vielen Dank!

Hey Ingo,

Glückwunsch erstmal zu dem guten Ergebnis bei den Optionsprämien.

Dann zu Petmed: du hast doch aktuell 300 Stück im Depot, zu einem Kurs von im Schnitt 25 Dollar, richtig?

Aktueller Kurs ist bei 13,13 Dollar.

Ich an deiner Stelle würde erstmal einen Call zu 15 Dollar Strike für den 18.08.23 verkaufen. –> Prämie irgendwas um 20 Dollar.

Steigt die Aktie dann und das Risiko der Ausübung könnte schlagend werden, kannst du ja den Call nach oben und hinten rollen. Zusätzlich kannst du dann ja nochmal einen Call, jetzt mit höherem Strike verkaufen.

Wird der Strike nicht erreicht, wiederholst du das Spielchen einfach.

Und wird der Strike erreicht, kannst du die Calls ja wieder rollen und wieder einen dritten Call mit noch höheren Strike verkaufen.

Mag zwar sein, dass du so längere Zeit noch in dem Trade festhängst, aber damit kannst du ohne Buchverluste wieder rauskommen.

Und: Falls der Kurs wieder steigt, kannst du ja sogar noch 1 – 2 Puts parallel dann schreiben und somit noch mehr Prämien einnehmen. Fällt der Kurs kannst du rollen oder ausüben lassen und somit den Durchschnittskurs (Einstand) verbilligen.

Was meinst du?

Bei mir ist der Optionshandel diesen Monat nur durchschnittlich gelaufen.

1.248 € Netto an Prämien (Marginkreditzinsen schon abgezogen) konnte ich erwirtschaften.

Die oben genannte Strategie wende ich übrigens auch momentan bei meinen eingebuchten 3M-Aktien an.

Viele Grüße aus Koh Samui,

DerFinanznomade

Hi Manuel!

Danke fürs Vorbeischauen.

Das was du schreibst ist mir bewusst, mache das ja schon ein paar Jahre. 😉

Die Liquidität ist leider nicht so hoch bei dem Wert und oft gibt es keine passenden Optionen. Beim Rollen ist fehlende Liquidität ein großes Problem, was mir so bisher noch nicht häufig untergekommen ist. Eine neue Erkenntnis.

Ich habe aber ein Auge drauf und werde die Gelegenheit ergreifen, wenn sie sich ergibt.

An der Stelle merke ich dann, dass eine fehlende Routine beim Reisen für den Optionshandel merkbar hinderlich ist und die Zeitverschiebung setzt dann noch einen drauf.

Wo ich in Deutschland jeden Abend mehrmals schauen konnte, ob sich eine Gelegenheit ergibt, so habe ich diese Möglichkeit beim Reisen oft nur 2-3 die Woche. Das macht es um einiges schwieriger, gute Gelegenheiten zu ergreifen.

Grüße aus Taipei.

CU Ingo.

Hey Ingo,

ja super, dann hast du da ja eh deinen Weg 🙂

Das Problem der Zeitverschiebung merke ich momentan auch, löse es aber durch Combo-Orders mit eingestellten Limit. Das wird dann halt vielleicht irgendwann in der Nacht ausgeführt. Am nächsten Tag kann ich die Trades dann in meine Excel übertragen.

Das zweite Problem mit der fehlenden Liquidität kenne ich auch. Dazu kommt dann noch, wenn der Basiswertkurs sehr niedrig ist und damit die Gebühren exorbitant hoch sind.

Daher handle ich keine Optionen mehr auf solche Underlyings.

Grüße aus Koh Samui,

DerFinanznomade