Möchtest du deinen zukünftigen Dividendenstrom weiter ausbauen, musst du von Zeit zu Zeit frisches Kapital in den Markt bringen. Dies kann durch den Ausbau schon vorhandener Positionen geschehen, als auch durch die Eröffnung einer komplett neuen Position. Um dabei etwas Anregung zu geben, teile ich heute mit euch 5 Ideen für deine Watchlist im Dezember!

Ein kleiner Hinweis vornweg, dies ist wie immer keine Kaufempfehlung. Was ich aber empfehlen kann, pack dir deine Kandidaten auf eine Watchlist oder in ein Musterdepot. Beobachte diese Aktien für einen gewissen Zeitraum. So bekommst du ein Gefühl für den Kurs und die aktuelle Entwicklung.

Wenn du dann noch von Zeit zu Zeit auf Seiten wie Seekingalpha.com ein paar aktuelle Artikel zu den Unternehmen auf deiner Watchlist liest, dann bist du den meisten Leuten bereits einige Schritte voraus.

Tipp: Du kannst übrigens auch kostenlos auf Seekingalpha.com eine Watchlist führen und da die neuesten Artikel zu deinen beobachteten Positionen nach und nach durchklicken oder dir eine Auswahl als Tagesübersicht per Email zuschicken lassen.

Du versetzt dich damit in eine Position, um direkt bei nächster Gelegenheit entscheiden zu können. Wann immer diese Gelegenheit kommt. Nichts ist ärgerlicher, als dass der Markt nach unten korrigiert, du Geld zur Verfügung hast, aber nicht weißt, wo du dieses am besten investieren kannst.

Preparation meets opportunity!

Sei vorbereitet! Viele, die den Aktienmarkt nur von außen kennen, werden irgendwann zu dir sagen, dass du einfach Glück hattest. Das ist zwar Blödsinn, aber lass sie es ruhig Glück nennen.

Man kann nämlich sprichwörtlich sein Glück erzwingen, wenn man sich vorbereitet hat und dann bereit ist loszulegen, wenn die Gelegenheit kommt. Andere verpassen diese Gelegenheit, du nicht. Denn du hattest Glück bist vorbereitet.

Übrigens ein Prinzip, was natürlich auch außerhalb der Börse in vielen Lebensbereichen genauso gilt. Preparation meets opportunity!

5 Ideen für deine Watchlist im Dezember

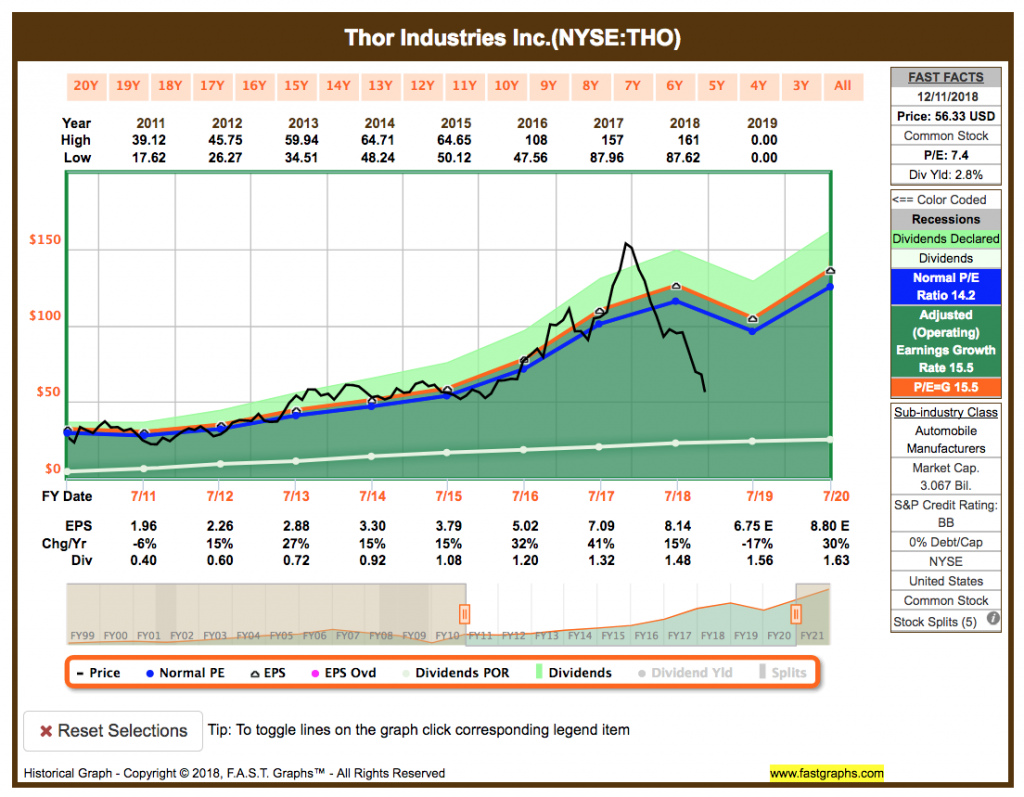

Idee #1: Thor Industries Inc. (THO)

Thor Industries, Inc. beschäftigt sich mit der Herstellung und dem Verkauf von Reisemobilen. Die Geschäftstätigkeit erfolgt über die folgenden Segmente: Schleppbare Reisemobile, motorisierte Reisemobile und andere. Das Segment der schleppbaren Reisemobile umfasst operative Einheiten wie Airstream, Heartland, Keystone und KZ. Das Segment der motorisierten Reisemobile umfasst operative Einheiten wie Airstream und Thor Motor Coach. Das Unternehmen wurde am 29. Juli 1980 von Peter Busch Orthwein und Wade F. B. Thompson gegründet und hat seinen Hauptsitz in Elkhart, IN.

THO ist mir erst kürzlich aufgefallen und ist ein Titel, der nicht so häufig in den Diskussionen auftaucht. Dabei handelt es sich immerhin um den wohl größten Verbund von Herstellern von Reisemobilen und Wohnwagen Amerikas, vielleicht sogar weltweit.

Und wir reden hier nicht vom kleinen Wohnwagen, wie er bei uns üblich ist, sondern in der Regel um sehr große und luxuriöse Gerätschaften. Unter Queen Size Bett, voll ausgestatteter Küche und Bad mit Dusche und Badewanne geht da meistens nichts. Ein sehr lukratives Geschäft. Das ist gut.

Die bekannteste Marke im Portfolio von THO ist wohl der ikonische Airstream, den sogar ich mir vorstellen könnte mal irgendwann als vollwertigen Wohnsitz, zumindest für begrenzte Zeit, zu nutzen.

Eine ganze zeitlang lief das Geschäft hervorragend, was sich in einer schönen Kursentwicklung und stetig steigenden Dividenden wiedergespiegelt hat. Aber seit einiger Zeit werden nun die Umsatz- und Gewinnerwartungen nach unten korrigiert, vielleicht der Vorbote einer möglichen Rezession in Nordamerika?

Zumindest ist das die Befürchtung, die auch dafür sorgte, dass der Kurs ordentlich abgestürzt ist. Gut für uns Dividendensammler, denn selbst wenn ein solches Unternehmen in der Tat in einer Rezession schwer zu kämpfen haben wird, so wird man es doch irgendwie überstehen und danach wieder auf Kurs kommen.

Das typische Bild bei einem Zykliker, oder? Hauptsache die Dividende wird schön weiter gesteigert.

Die Frage ist also, wann kann man einsteigen in einen solchen Wert? Das P/E Ratio (KGV) ist mit 7,4 extrem niedrig und das Unternehmen hat keine Schulden. Auch nicht gerade selten.

Das Unternehmen ist ein sogenannter Dividend Contender* und hat seine Dividenden die vergangenen 16 Jahre jedes Jahr erhöht. Über die letzten 10 Jahre wurde die Dividende um 18,6% und in den letzten 3 Jahren um 11,9% jedes Jahr gesteigert.

Der bereinigte Gewinn pro Aktie (Adjusted Earnings per Share = EPS) steig von 1,96 USD in 2011, auf 8,14 USD in 2018 und für 2019 werden 6,75 USD erwartet.

Das KGV (P/E Ratio) beträgt beim aktuellen Kurs 7,4 und liegt damit deutlich unter dem Schnitt der letzten Jahre von 14,2.

Die Dividendenrendite (Dividend Yield) beträgt 2,8%. Die Ausschüttungsquote (Payout Ratio) in 2018 lag bei sehr niedrigen 18%.

Ich finde Preise um und unterhalb von 55,- USD bzw. 48,50 EUR interessant oder wenn die Dividendenrendite 3% übersteigt. Gleichzeitig sollte aber auch etwas Klarheit über die Umsatz- und Gewinnentwicklung nach 2019 herrschen, damit man nicht ins berühmte fallende Messer greift.

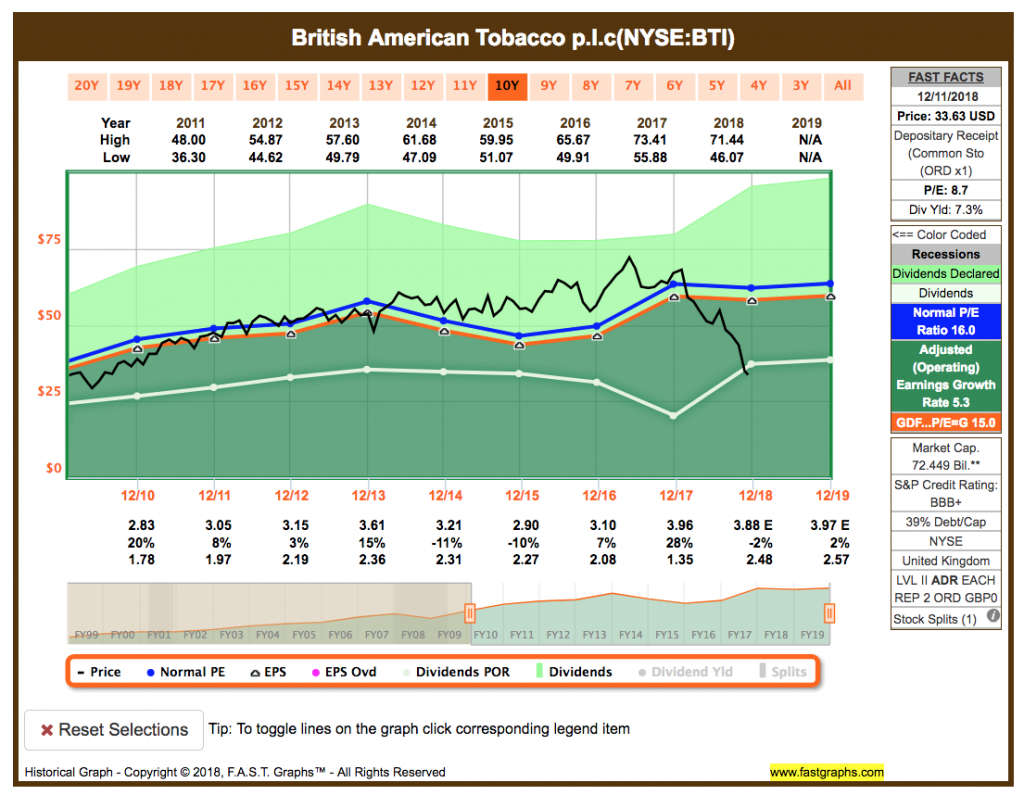

Idee #2: British American Tobacco plc (BTI)

British American Tobacco plc ist eine Holdinggesellschaft, die sich mit der Herstellung und dem Vertrieb von Tabakprodukten beschäftigt. Das Unternehmen ist in den folgenden geografischen Segmenten tätig: Asien-Pazifik, Amerika, Westeuropa und EEMEA. Zu den Produkten gehören Zigaretten, rauchfreier Snus, Zigarren und Pfeifentabak unter den Marken Kent, Dunhill, Lucky Strike, Rothmans und Pall Mall. Das Unternehmen wurde am 29. September 1902 von James Buchanan Duke gegründet und hat seinen Hauptsitz in London, Großbritannien.

Eigentlich habe ich ja schon mit Altria (MO) und Philip Morris (PM) genug Tabak im Depot, aber durch die letzten Kursrückgänge bei BAT (BTI ist das Symbol für die ADRs im Fastgraphs Chart) schauen wir hier aktuell auf eine Dividendenrendite von über 7% und man bekommt direkt Lust zu kaufen, oder?

Das Unternehmen verdaute gerade den Merger zwischen British American Tobacco (BAT) und Reynolds America (RAI), als die FDA (The Food and Drug Administration) kürzlich deutlich machte, dass sie in Zukunft den Verkauf von aromatisierten (flavoured) E-Zigaretten an Minderjährige, Mentholzigaretten und aromatisierten Zigarren einschränken oder komplett verbieten wird. Speziell ein Verbot von Mentholzigaretten würde BAT treffen, denn dies is eines der Bereiche, wo sie Marktführer sind und einen guten Teil des Umsatzes erwirtschaften.

Es ist schwer einzuschätzen, wie stark dieses Verbot auf die tatsächlichen Gewinne durchschlagen würde, aber wie immer denke ich, dass das Management einen Weg finden wird, diesen Impact so klein wie möglich zu halten bzw. mit anderen Bereichen auszugleichen. Oder das Verbot kommt so gar nicht, vieles ist hier möglich.

Dies könnte also aktuell eine sehr gute Gelegenheit sein einzusteigen und dabei eine Einstiegsdividendenrendite von über 7% festzumachen. Oder was meint ihr?

Anmerkung #1: Das Chart zeigt die ADRs für BTI und alles in USD, die nachfolgenden Dividendensteigerungen sind aber händisch in GBP berechnet. In USD ist die Dividendenhistorie etwas wirr und zeigt sogar teilweise Kürzungen, in der Tat hat es aber seit 18 Jahren nur Steigerungen in GBP gegeben. Lasst euch also auch nicht vom Chart verwirren, es gab keine Dividendenkürzungen in letzter Zeit.

Das Unternehmen ist ein sogenannter Dividend Contender* und hat seine Dividenden die vergangenen 18 Jahre jedes Jahr erhöht. Über die letzten 10 Jahre wurde die Dividende um 11,6% und in den letzten 3 Jahren um 9,7% jedes Jahr gesteigert.

Der bereinigte Gewinn pro Aktie (Adjusted Earnings per Share = EPS) stieg von 2,83 USD in 2010, auf 3,96 USD in 2017 und für 2018 werden 3,88 USD erwartet.

Das KGV (P/E Ratio) beträgt beim aktuellen Kurs 8,7 und liegt damit deutlich unter dem Schnitt der letzten Jahre von 16,0.

Die Dividendenrendite (Dividend Yield) beträgt 7,3%. Die Ausschüttungsquote (Payout Ratio) in 2017 lag bei ca. 70% (genaue Berechnung aufgrund von Währungsschwankungen sehr schwierig).

Ich finde Preise unterhalb von 35,- USD bzw. 30,85 EUR interessant oder alles über 7% Dividendenrendite. Damit ist das Risiko gut eingepreist in meinen Augen.

Anmerkung #2: Es gibt zwei verschiedene Aktien unter der ISIN GB0002875804 (Symbol BAT) und unter US1104481072 (Symbol BTI) für die ADRs (American Depositary Receipt). Für die ADRs fällt für jede Dividendenzahlung pro Aktie eine Gebühr von 0,005 USD an, die die ausgebende Citibank erhält. Zusätzlich besteht bei den ADRs ein doppeltes Währungsrisiko, da von GBP in USD in EUR getauscht wird, wenn es um die Dividende oder den Kurs geht. Allein aus diesen Gründen würde ich nur die britische Variante der Aktie kaufen. Als Bonus kommt dann hinzu, es gibt aktuell keine Quellensteuer auf UK Dividenden.

Idee #3: Apple Inc. (AAPL)

Apple, Inc. beschäftigt sich mit dem Design, der Herstellung und dem Marketing von mobiler Kommunikation, Mediengeräten, PCs und tragbaren digitalen Musikplayern. Das Unternehmen operiert über die folgenden geografischen Segmente: Amerika, Europa, Großchina, Japan und der Rest des asiatisch-pazifischen Raums. Das Segment Amerika beinhaltet Nord- und Südamerika. Das Segment Europa umfasst neben den europäischen Ländern auch Indien, den Mittleren Osten und Afrika. Das Segment Greater China umfasst China, Hongkong und Taiwan. Das Segment Übrige Region Asien-Pazifik umfasst Australien und die asiatischen Länder. Das Unternehmen wurde am 1. April 1976 von Steven Paul Jobs, Ronald Gerald Wayne und Stephen G. Wozniak gegründet und hat seinen Hauptsitz in Cupertino, CA.

AAPL ist ein alter bekannter auf der Watchlist, war aber jetzt eine zeitlang nicht vertreten, da der Kurs schön nach oben weggelaufen war. Toll für alle, die investiert waren, weniger toll für die, die noch einsteigen wollten. Aber jetzt gibt es in meinen Augen eine erneute Chance, diese verpasste Gelegenheit nachzuholen.

Es gibt mal wieder Bedenken, dass die iPhone Verkäufe einbrechen könnten und das Wachstum dahin ist. Aber selbst wenn dem so wäre, und wir werden ja nicht gleich Verkaufseinbrüche von 30%, 40% oder mehr sehen, dann scheffelt AAPL immer noch so viel Geld pro Quartal, dass mein Kopf förmlich explodiert, wenn ich mir nur versuche diese Zahl in USD-Scheinen vorzustellen.

Ich habe hier absolut keine Bedenken und finde AAPL aktuell wieder sehr attraktiv bewertet. Es ist und bleibt für längere Zeit das profitabelste Unternehmen der Welt. Ich hätte gern mehr davon in meinem Depot und da der Kurs in der Unterbewertung und unter dem Schnitt der letzten 10 Jahre (unter der blauen Linie) angekommen ist, erwäge ich ernsthaft einen Zukauf.

Das Unternehmen ist ein sogenannter Dividend Contender* und hat seine Dividenden die vergangenen 6 Jahre jedes Jahr erhöht. Über die letzten 5 Jahre wurde die Dividende um 26,6% und in den letzten 3 Jahren um 10,1% jedes Jahr gesteigert.

Der bereinigte Gewinn pro Aktie (Adjusted Earnings per Share = EPS) stieg von 3,95 USD in 2011, auf 11,91 USD in 2018 und für 2019 werden 13,31 USD erwartet.

Das KGV (P/E Ratio) beträgt beim aktuellen Kurs 13,8 und liegt damit unter dem Schnitt der letzten 10 Jahre von 15,1.

Die Dividendenrendite (Dividend Yield) beträgt 1,7%. Die Ausschüttungsquote (Payout Ratio) in 2017 lag bei niedrigen 26%.

Ich finde Preise unterhalb von 180,- USD bzw. 158,50 EUR interessant.

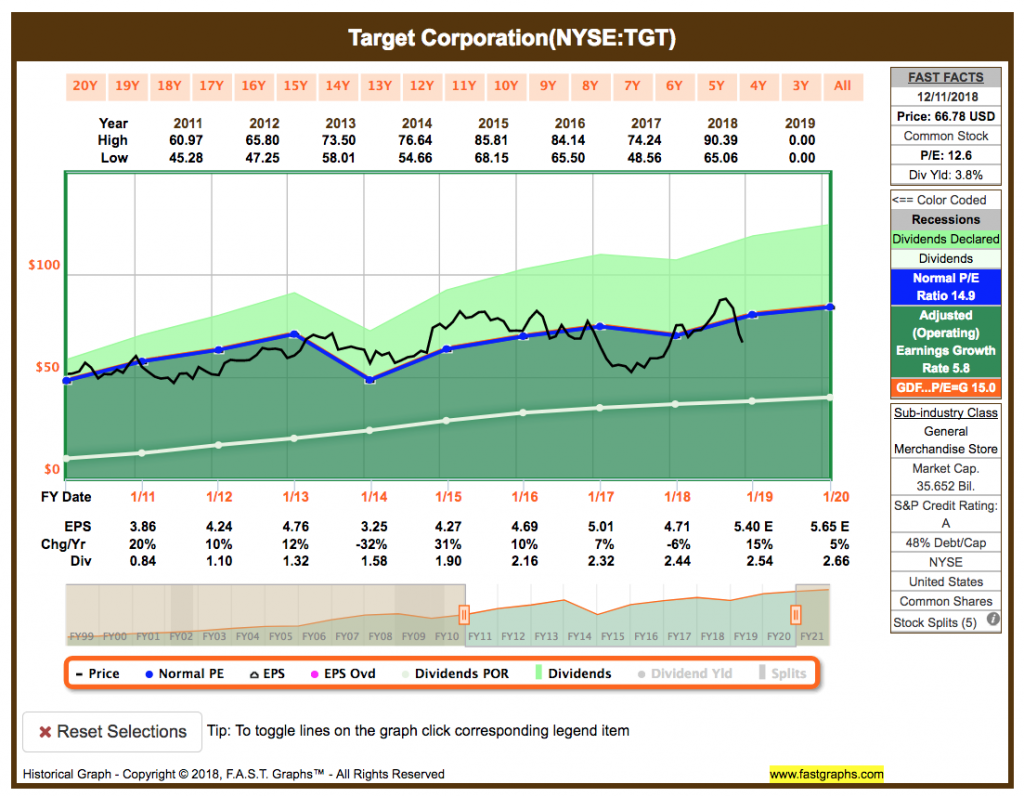

Idee #4: Target Corp. (TGT)

Target Corp. ist im Besitz und Betrieb von allgemeinen Warenhäusern tätig. Das Unternehmen betreibt auch SuperTarget Geschäfte mit einer Reihe von Lebensmittel- und allgemeinen Handelsartikeln und bietet ein Sortiment an allgemeinen Waren, darunter viele Artikel, die in den Filialen des Unternehmens zu finden sind, und ein ergänzendes Sortiment, wie erweiterte Größen und Farben, die nur online verkauft werden. Das Unternehmen wurde 1902 von George Draper Dayton gegründet und hat seinen Hauptsitz in Minneapolis, MN.

TGT hatten wir auch schon mal auf der Watchlist im März diesen Jahres. Ist eine ganze Weile her. Nun steht der Kurs wieder etwas tiefer und macht einen Kauf durchaus attraktiv.

Noch immer kämpft TGT darum, sich im Onlinehandel ein Standbein aufzubauen und um gegen Amazon (AMZN) zu bestehen. Dienste wie Same Day Delivery (Lieferung am gleichen Tag) oder Pickup (an einer der Filialen) sollen dabei helfen, sich hervorzuheben und scheinbar hilft es in der Tat, denn die Online Umsätze steigen rasant an. Die sogenannten Digital Sales wuchsen um fast 50%.

Dazu kamen ein genereller Umsatzanstieg von 6,5% in Q2 und 5,1% in Q3. Trotzdem fiel der Kurs weiter und gerade in den letzten 2 Monaten belief sich der Kursverlust auf über 20% allein.

Ich finde TGT damit aktuell attraktiv bewertet, könnte mir aber vorstellen, dass der Kurs noch ein wenig tiefer geht. Vielleicht sehen wir ja nochmal Kurse unter 60,- USD und eine Dividendenrendite von über 5% wie es 2017 bereits der Fall war?

Das Unternehmen ist ein sogenannter Dividend King* und hat seine Dividenden die vergangenen 50 Jahre (!) jedes Jahr erhöht. Über die letzten 10 Jahre wurde die Dividende um 16,7% und in den letzten 3 Jahren um 8,7% jedes Jahr gesteigert.

Der bereinigte Gewinn pro Aktie (Adjusted Earnings per Share = EPS) stieg von 3,86 USD in 2011, auf 4,71 USD in 2018 und für 2019 werden 5,40 USD erwartet.

Das KGV (P/E Ratio) beträgt beim aktuellen Kurs 12,6 und liegt damit unter dem Schnitt der letzten 10 Jahre von 14,9.

Die Dividendenrendite (Dividend Yield) beträgt 3,8%. Die Ausschüttungsquote (Payout Ratio) in 2017 lag bei komfortablen 46%.

Ich finde Preise unterhalb von 60,- USD bzw. 52,85 EUR interessant oder wenn die Dividendenrendite wieder 5% übersteigt.

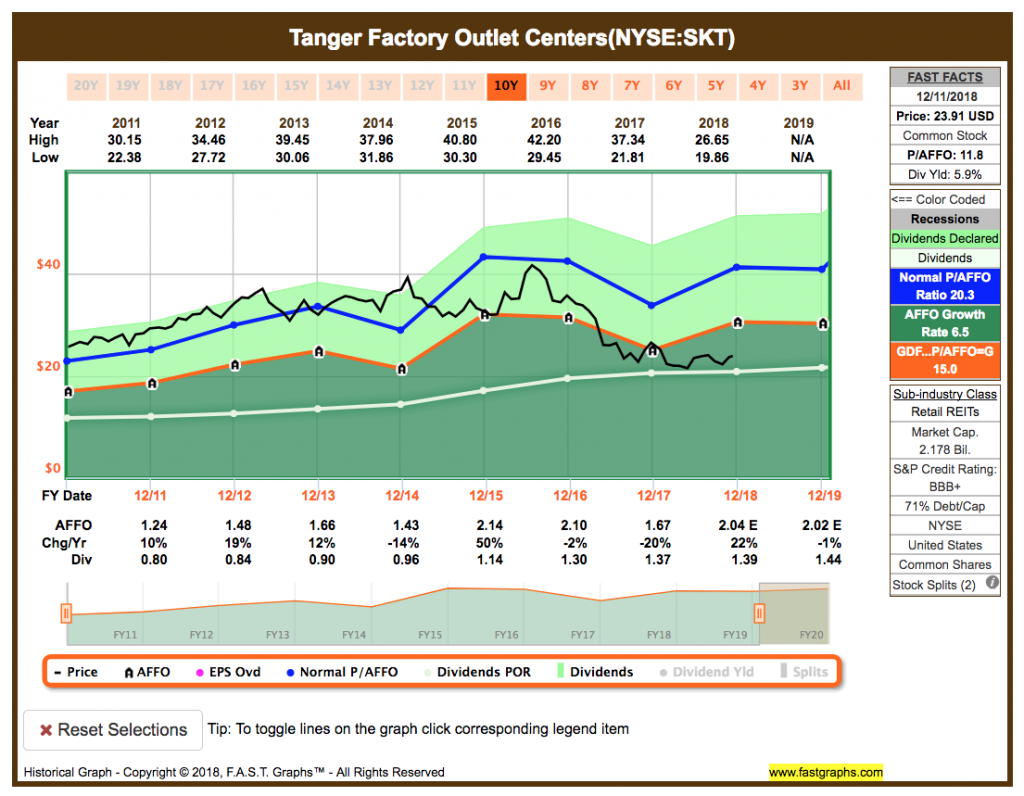

Idee #5: Tanger Factory Outlet Centers Inc. (SKT)

Tanger Factory Outlet Centers, Inc. ist ein voll integrierter, autonom geführter und selbstverwalteter Immobilienfonds. Der Schwerpunkt liegt auf der Entwicklung, dem Erwerb, dem Besitz, dem Betrieb und dem Management von Outlet-Shoppingcentern. Das Unternehmen wurde 1981 von Stanley K. Tanger gegründet und hat seinen Hauptsitz in Greensboro, NC.

Und zum Abschluss wie so oft noch einen schönen REIT. SKT habe ich schon länger im Auge und jetzt endlich auch einmal hier auf der Watchlist.

Das Unternehmen ist, wie der Name eigentlich schon verrät, spezialisiert auf Factory Outlet Center. Es handelt sich hier um Einkaufscenter, wo verschiedene Markenhersteller ihre Waren zum verbilligten Preis anbieten. Das gibt diesen Centern in der Regel einen Preisvorteil gegenüber den herkömmlichen Einkaufsstätten und dies wiederum sollte sich gerade in ökonomisch schwierigen Zeiten gut machen, oder?

Deswegen ist es auch etwas verwunderlich, dass gerade SKT sich aktuell so schwer tut vom Kurs. REITs an sich liefen die letzten Wochen und Monate durchaus besser als der breite Markt, es gab aber genau bei den auf Einkaufscentern oder sogenannten Brick and Mortar Händlern spezialisierten REITs durchaus Druck, denn das Schreckgespenst von einer Rezession in den USA kommt immer wieder mal auf. Und dies trifft in der Regel besonders die Einkaufscenter, denn dann sitzt die Geldbörse nicht mehr so locker.

Eigentlich sollte SKT in einer solchen Situation eher profitieren. Deswegen sehe ich hier auch eine gute Gelegenheit günstig einzusteigen.

Das Unternehmen ist ein sogenannter Dividend Champion* und hat seine Dividenden die vergangenen 25 Jahre jedes Jahr erhöht. Über die letzten 10 Jahre wurde die Dividende um 6,7% und in den letzten 3 Jahren um 12,9% jedes Jahr erhöht.

Das bereinigte operative Ergebnis (Adjusted Funds From Operations = AFFO) stieg von 1,24 USD in 2011, auf 1,67 USD in 2017 und für 2018 werden 2,04 USD erwartet.

Das P/AFFO Ratio (ein KGV bzw. P/E Ratio macht bei REITs keinen Sinn) beträgt beim aktuellen Kurs 11,8 und liegt damit deutlich unter dem Schnitt der letzten 10 Jahre von 20,3.

Die Dividendenrendite (Dividend Yield) beträgt 5,9%. Die Ausschüttungsquote (Payout Ratio) in 2017 lag bei komfortablen 82%.

Ich finde Preise um und unterhalb von 23,50 USD bzw. 20,75 EUR interessant oder immer wenn die Dividendenrendite 6% übersteigt.

Was habt ihr so auf eurer Watchlist im Dezember ganz oben auf dem Einkaufszettel?

Und schon sind wir wieder am Ende angelangt.

Was ist euer Favorit von den hier vorgestellten fünf? Und was habt ihr selbst so auf der Watchlist ganz oben stehen? Lasst uns in den Kommentaren diskutieren.

Vielleicht entdecke ich oder die Leser ja auch ein paar Schnäppchen und/oder neue Anregungen 🙂 …

Und nun viel Spaß beim Informationen sammeln, Aufbauen und Weiterentwickeln eurer eigenen Watchlist!

Danke fürs Lesen und wenn dir der Artikel gefallen hat, hinterlasse mir doch bitte einen Kommentar und teile den Artikel mit deinen Freunden auf Facebook oder in deinem Lieblingsforum. Es würde mir sehr viel bedeuten. Vielen lieben Dank!

Weiß jemand, wie man die Kommentare freischaltet bei einzelnen Beiträgen? Weil eigentlich sind Kommentare aktiviert 🙁 … wer Ahnung von WordPress hat mal bitte über das Kontaktformular melden.

Danke!

Okay gefunden 🙂 … sorry für die fehlende Kommentarfunktion unter dem Artikel.

Sollte jetzt wieder alles wie gewohnt funktionieren!

Moin Ingo,

na endlich die Kommentarfunktion geht wieder. Die Liste gefällt mir sehr, aber die aktuelle Marktlage ist wirklich heftig.

Zu $PM und $MO sage nur eins..Desaster. Beide Aktien gehen steil nach unten 🙁 Überall herrscht Nervosität . Tja, die Bären sind raus.

Was denkst du über die aktuelle Marktlage?

Schöne Grüße aus Hamburg!

Hi Pedro!

Danke für deinen Kommentar.

Es ist bestimmt kein Fehler, erstmal an der Seitenlinie zu verharren, das Weihnachtsfest zu geniessen und dann im neuen Jahr zu schauen, was der Markt macht. In der Zeit kann man ja (Weihnachts)Geld ansparen für die nächsten Käufe 🙂 …

Ich selbst überlege aber eine kleine Starterposition in British American Tobacco (BAT) aufzumachen. Das potentielle FDA Verbot von Mentholzigaretten ist in meinen Augen bereits eingepreist und das Aufwärtspotential recht groß. Ich würde aber mehr wegen der fast 8% Dividendenrendite einsteigen. Ich halte die Dividenden trotz Risiko für sicher, auch wenn ich nicht mit großen Steigerungen rechne. Was man aber bei fast 8% auch nicht braucht. Bald steht ja eine Dividendenerhöhung an, dann wissen wir mehr.

CU Ingo.

Hallo Ingo,

BAT ist in meinen Augen die Kaufgelegenheit des Jahrzehnts – zumindest wenn man sich den langjährigen Kursverlauf ansieht. Der einzige Grund warum ich nicht mehr zukaufe ist — weil es mit 7,7 % Depotanteil schon meine größte Position ist.

Hi Gerry!

Schön das du vorbeischaust und danke nochmals für den Hinweis mit den abgeschalteten Kommentaren.

Ich habe heute BAT gekauft 🙂 … eine kleine Starterposition. 7,5% Einstiegsdividendenrendite. Schauen wir mal.

CU Ingo.

Hallo Ingo,

ich bin schon länger ein stiller Mitleser und wollte jetzt mal mit kommentieren anfangen. Das ist irgendwie netter. 🙂

Interessante Werte hast Du da rausgesucht. BTI habe ich auch schon eine Weile auf meiner Watchlist, die anderen bis auf APPL sind mir neu. Die hohe Dividendenrendite bei BTI finde ich sehr verlockend und bei solchen Werten gilt vermutlich: geraucht wird immer. Also ein Geschäftsmodell mit Zukunft. 🙂

SKT hat ein interessantes Geschäftsmodell und eine autonome Führung finde ich immer sehr attraktiv. Ein Wert mit einer ähnlich hohen Dividenrendite ist LTC Properties, Inc. (LTC), kennst Du die? Die haben sich auf Seniorenresidenzen spezialisiert und stehen finanziell ebenfalls gut da.

Beste Grüße,

Slingsby

Hi Slingsby!

Danke für deinen Kommentar und schön, dass du mit dabei bist.

Wie in einer anderen Antwort schon geschrieben, bei BAT bzw. BTI habe ich heute zugeschlagen. Dazu schreibe ich später noch etwas auf dem Blog.

LTC kenne ich auch. Muss ich mal in die Watchlist nehmen und näher beleuchten. Ich habe aber schon OHI im Depot und die gehen in eine ähnliche Richtung. Glaub ein REIT davon reicht mir.

CU Ingo.

Ein Unterschied zwischen beiden ist nur, dass OHI in hohem Maße von der US-Gesundheitspolitik abhängig ist wegen des großen Anteils von Medicare/Medicaid-Leistungsempfängern. LTC Properties hat in dieser Hinsicht ein geringeres Risiko, da deren Betreiber der „Seniorenresidenzen“ überwiegend von Privatpatienten/-zahlern ihr Geld bekommen. Dafür ist halt die Div.rendite etwas geringer.

Schadet nicht beide zu haben….

Das ist korrekt und kann man so stehen lassen. Danke für die Ergänzung.

Hi Ingo,

ich konnt‘ nicht mehr, ich habe mir ein wenig von den heruntergefallenen Äpfelchen eingepackt, die Apple Watch wäre halt günstiger gewesen, so ist das nun mein Weihnachtsgeschenk.

Wünsche Dir und Deiner Familie Frohe Weihnachten und ein erfolgreiches Anlagejahr 2019, zudem Glück, Gesundheit und Zufriedenheit.

liebe Grüsse

Annabella

Hi Annabella!

Danke fürs Vorbeischauen.

Mit dem Kauf hast du auf lange Sicht alles richtig gemacht. Ich könnte mir aber vorstellen, dass der Kurs kurzfristig noch etwas nachgibt. Sei es wegen der allgemeinen Marktverunsicherung oder weil AAPL eh immer einen schlechten Stand hat, wenn nicht gerade alles 100% perfekt läuft.

Wir werden sehen. Ich würde auch gern noch einmal aufstocken, habe aber erst wieder Ende Januar Geld, wenn die dann fälligen Versicherungen mir etwas überlassen vom Gehalt 🙂 …

CU Ingo.

vergessen Ingo, hab auch noch BASF und Simon Property aufgestockt, für dieses Jahr ist das Geld nun alle 🙂

liebe Grüsse

Annabella

Hi Annabella!,

das war dann aber ein dickes Weihnachtsgeld 🙂 … sehr gut!

Ich wünsche dir und allen anderen ebenfalls ein besinnliches Weihnachtsfest!

CU Ingo.

Hi Ingo,

ich stelle immer wieder aufs Neue fest, dass sich unsere Art und Weise Aktien zu bewerten wohl relativ ähnlich sein muss. Auch diesen Monat haben wir mit Apple und British American Tobacco erneut zwei gemeinsame Kaufkandidaten auf unserer jeweiligen Watchlist.

Genau wie du, bin auch ich bei BAT inzwischen schwach geworden. Mein erster Kauf (75 Aktien à 33,20€) kam zwar leider noch ein wenig zu früh. Doch durch die Ausübung zwei von mir zuvor verkaufter $35 Put-Optionen bin ich bereits kurze Zeit später in den Besitz weiterer 200 BAT-Aktien gelangt. Hier konnte ich meinen Einstiegskurs durch den anschließenden Verkauf zwei entsprechender $35 Call-Optionen (Fälligkeit Januar 19) zu je $200 im Nachhinein sogar nochmals kräftig reduzieren.

So bin ich nun also stolzer Besitzer von insgesamt 275 BAT-Aktien zu einem Durchschnittskurs von knapp über 30€.

Dennoch ist mein Risikoappetit noch immer nicht vollends gestillt, sodass ich mir eine weitere Aufstockung bei fortschreitendem Kursverfall durchaus vorstellen könnte.

Die Situation erinnert mich stark an 2015/2016 als ich mir Royal Dutch Shell zu Spottpreisen ins Depot holte und mir damit schon einmal eine Dividendenrendite von 7-8% sichern konnte.

– David

Hi David!

Danke fürs Vorbeischauen.

In der Tat sieht es so aus, dass wir da ähnlich ticken.

275 BAT Anteile ist schon ne Menge Holz. Aber dein Vergleich mit Royal Dutch Shell (RDS) könnte wirklich passend sein. Und RDS hatte sogar noch mehr Sorgen, die Dividende konnte teilweise nur durch Schulden finanziert werden. Lange hätten die das nicht durchgehalten. Bei BAT reicht der FCF (Free Cash Flow) locker aus, um die Dividende zu zahlen und Schulden abzubauen. Ich zähle auf das Management, den Plan straff durchzuziehen.

Sollte dies passieren, sehen wir bald bessere Kurse. Einzig der Gesamtmarkt könnte uns dann noch einen Strich durch die Rechnung machen. Aber bei fast 8% Dividende kann ich da auch etwas länger drauf warten 🙂 …

Ich wünsche eine besinnliche Weihnachtszeit!

CU Ingo.

Hallo Ingo,

ich bin selbst schon länger am Überlegen mir eine kleine Position bei BAT aufzubauen, da wie ihr drei (Du/Gerry/David) schreibt, handelt es sich hier um eine wirklich gute Chance.

Könnte mir jemand die Vor- und Nachteile der Unterschiedlichen BAT Aktien erklären ? Ich erkenne jedenfalls keine Vorteile (gibt es sie?).

Am besten die US-Aktie kaufen um kein doppeltes Währungsrisiko zu bekommen ?

Grüße und schöne Weihnachten

Dennis

Hi Dennis!

Danke für deinen Kommentar.

Da es sich bei BAT um ein britisches Unternehmen handelt, ist es besser, wenn du die britische Aktie nimmst. Mit der US Aktie hättest du nämlich genau dieses doppelte Währungsrisiko GBP -> USD -> EUR.

Außerdem behält die Citibank 0,005 Cent/Aktie der Dividende als Gebühr ein. Muss nicht sein, oder?

Die britische Aktie hat GB in der ISIN und die amerikanische wie üblich US.

Steht aber eigentlich auch alles im Artikel 😉 …

Ich wünsche eine besinnliche Weihnachtszeit!

CU Ingo.