Möchtest du deinen zukünftigen Cash Flow ausbauen, musst du von Zeit zu Zeit frisches Kapital in den Markt bringen. Dies kann durch den Ausbau schon vorhandener Werte geschehen, als auch durch die Eröffnung einer neuen Position. Um dir dabei etwas Anregung zu geben, teile ich heute mit euch 5 Ideen für deine Watchlist im April 2023!

5 Ideen für deine Watchlist im April 2023

In dieser Ausgabe dabei: JNJ, PFE, XEL, ALV & CCI

Idee #3: Xcel Energy Inc. (XEL)

Xcel Energy Inc. erzeugt, kauft, überträgt, verteilt und verkauft über seine Tochtergesellschaften Strom. Das Unternehmen ist in den Segmenten reguliertes Stromversorgungsunternehmen, reguliertes Erdgasversorgungsunternehmen und Sonstige tätig. Das Unternehmen erzeugt Strom aus Kohle, Kernkraft, Erdgas, Wasserkraft, Sonnenenergie, Biomasse, Öl, Holz/Abfall und Windenergie. Außerdem kauft, transportiert, verteilt und verkauft es Erdgas an Einzelhandelskunden und transportiert kundeneigenes Erdgas. Darüber hinaus entwickelt und verpachtet das Unternehmen Erdgasleitungen sowie Speicher- und Kompressionsanlagen, investiert in Mietwohnungsbauprojekte und beschafft Ausrüstungen für den Bau von Anlagen zur Erzeugung erneuerbarer Energien. Das Unternehmen beliefert Privat-, Gewerbe- und Industriekunden in den Bundesstaaten Colorado, Michigan, Minnesota, New Mexico, North Dakota, South Dakota, Texas und Wisconsin. Xcel Energy Inc. wurde 1909 gegründet und hat seinen Hauptsitz in Minneapolis, Minnesota.

Letzten Monat hatte ich mit Nisource an der Stelle hier einen Versorger (Utilities). Machen wir doch in der Tradition weiter und schauen uns heute mit Xcel Energy einen weiteren Vertreter aus dem Sektor an.

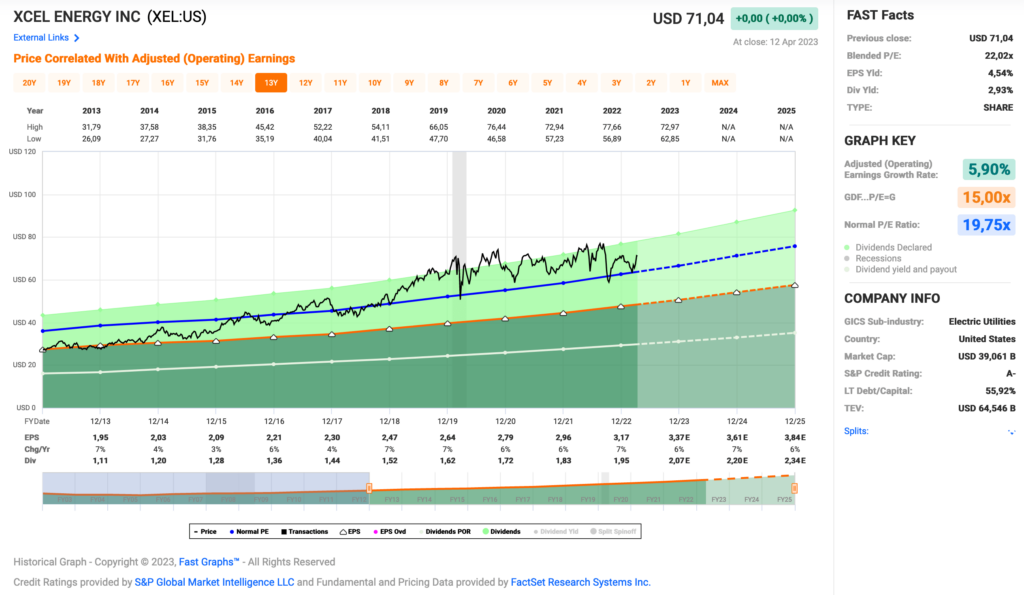

Xcel Energy war einer meiner Favoriten, als ich mir im Jahr 2020 einmal 10 Versorger auf einen Schlag angeschaut habe. Und wenn man sich Fastgraphs anschaut, wird schnell klar, warum. Von links unten nach rechts oben bei Gewinn und Dividende. So muss es sein. Ein Chart wie aus dem Bilderbuch.

Der Gewinn pro Aktie ist mit ca. 6% p.a. für ein Versorgungsunternehmen erstaunlich hoch. Auch die Dividende wurde in den letzten 10 Jahren um durchschnittlich 6% erhöht. Da weiß man doch, woran man ist, oder?

Man darf nicht vergessen, dass der Markt, in dem Xcel Energy tätig ist, stark reguliert ist. Das Unternehmen kann also mit den Preisen nicht machen, was es will. Auf der anderen Seite gibt es hohe regulatorische Eintrittsbarrieren, der Burggraben ist also auch noch besonders geschützt.

Große Überraschungen wird es hier also weder auf der einen noch auf der anderen Seite geben. Als Dividendensammler mag man solche langweiligen Unternehmen, die dann auch noch so konstant ihre Dividende erhöhen, besonders gerne.

Wie die meisten Unternehmen der Branche arbeitet auch Xcel Energy daran, von der Kohle wegzukommen und verstärkt auf erneuerbare Energien (Sonne, Wind und Wasser) zu setzen. 2005 wurden noch weit über 50% des Stroms aus Kohle erzeugt, im letzten Quartal waren es nur noch 25%. Der Anteil der erneuerbaren Energien stieg im gleichen Zeitraum auf 36%.

Bis 2030 sollen 80% der Emissionen gegenüber 2005 reduziert werden. Der Stromerzeugungsmix soll dann zu 67% aus erneuerbaren Energien, zu 18% aus Erdgas und zu 12% aus Kernenergie bestehen. Abgesehen von Deutschland ist der Rest der Welt ja nicht so erpicht darauf, auf Kernenergie zu verzichten. Egal, wie man das jetzt persönlich findet.

Bis 2050 soll sogar CO2-Neutralität erreicht werden. Dazu muss der Strom aus erneuerbaren Energien aber auch effizient zwischengespeichert werden können. Dafür entwickelt Xcel Energy gemeinsam mit Partnern die hoffentlich eines Tages marktreifen Iron-Air-Batterien, denn herkömmliche Lithium-Batterien, wie sie heute überall im Einsatz sind, eignen sich nicht unbedingt für Strom, der in Megawatt gemessen wird. Ein Pilotprojekt soll noch 2023 in West Virginia entstehen.

Ich finde das hört sich alles sehr gut an und es sieht nach einem Plan aus, oder?

Xcel Energy ist ein sogenannter Dividend Contender* und hat die Dividende die vergangenen 19 Jahre jedes Jahr gesteigert. Über die letzten 10 Jahre wurde die Dividende durchschnittlich um 6,1% und in den letzten 3 Jahren um 6,4% jedes Jahr erhöht.

Der bereinigte Gewinn pro Aktie (Adjusted Earnings per Share = EPS) stieg von 1,95 USD in 2013, auf 3,17 USD in 2022 und für 2023 werden 3,37 USD erwartet.

Das KGV (P/E Ratio) beträgt beim aktuellen Kurs 22,0 und liegt damit über dem Schnitt der letzten 10 Jahre von 19,7.

Die Dividendenrendite (Dividend Yield) beträgt 2,9%.

Die Ausschüttungsquote (Payout Ratio) in 2022 lag bei guten 61,5%.

Das S&P Credit Rating ist A- (Investment Grade).

Ich finde Preise um und unterhalb von 69,- USD bzw. 62,75 EUR interessant und immer, wenn die Dividendenrendite bei 3% oder mehr notiert.

Idee #4: Allianz SE (ALV)

Die Allianz SE bietet zusammen mit ihren Tochtergesellschaften weltweit Schaden- und Unfallversicherungen, Lebens- und Krankenversicherungen sowie Vermögensverwaltungsprodukte und -dienstleistungen an. Im Segment Schaden/Unfall bietet das Unternehmen Privat- und Firmenkunden verschiedene Versicherungsprodukte an, darunter Kfz-Haftpflicht- und Kaskoversicherungen, Unfallversicherungen, allgemeine Haftpflichtversicherungen, Feuer- und Sachversicherungen, Rechtsschutzversicherungen, Kreditversicherungen und Reiseversicherungen. Das Segment Leben/Kranken bietet eine Reihe von Lebens- und Krankenversicherungsprodukten auf Einzel- und Gruppenbasis an, z. B. Renten-, Kapital- und Risikoversicherungen, fondsgebundene und anlageorientierte Produkte sowie private Kranken- und Zusatzversicherungen und Pflegeversicherungsprodukte. Das Segment Asset Management bietet institutionelle und private Vermögensverwaltungsprodukte und -dienstleistungen für Drittanleger an, darunter Aktien- und Rentenfonds sowie Multi-Asset-Fonds und alternative Anlageprodukte wie Immobilien, Infrastrukturanleihen und -eigenkapital, Real Assets, liquide Alternativen und Lösungen. Das Segment Corporate und Sonstiges bietet Bankdienstleistungen für Privatkunden sowie digitale Anlagedienstleistungen an. Die Allianz SE wurde 1890 gegründet und hat ihren Hauptsitz in München, Deutschland.

Oh die Allianz. Eine deutsche Aktie? Wie hat die sich denn hierher verirrt?

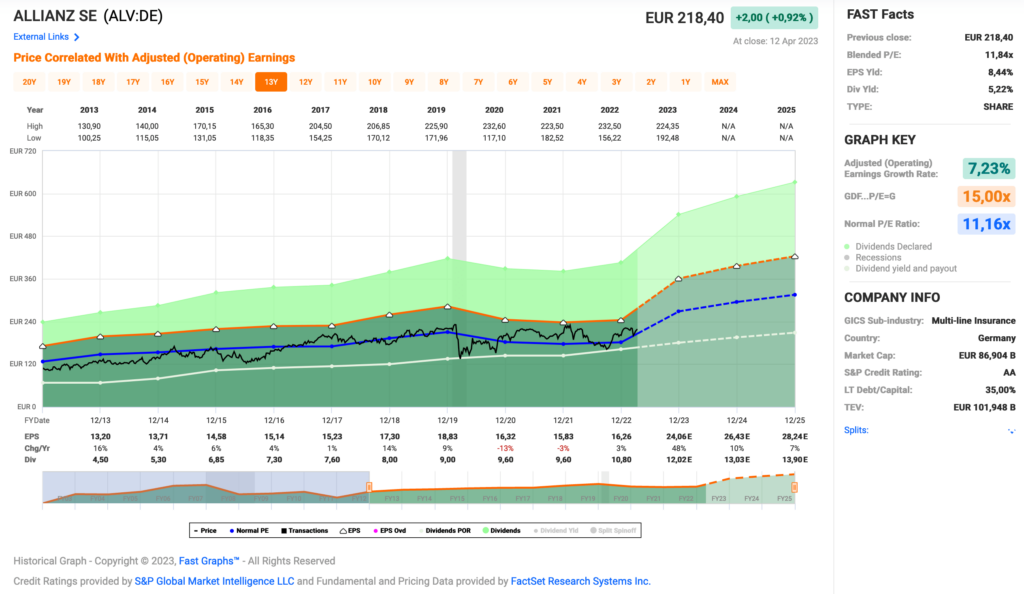

Zum einen ist es die einzige deutsche Aktie, die ich selbst im Depot habe und zum anderen enthält Fastgraphs seit kurzem in der Beta-Version auch Daten von internationalen Unternehmen (aus Sicht von Fastgraphs also alles außerhalb der USA & Kanada). Also gleich mal die Gelegenheit genutzt und einen Blick auf die Allianz geworfen.

Mit der Allianz haben wir hier eines der größten Unternehmen im Bereich der Versicherer und Vermögensverwalter (Asset Management). Was den Versicherungsteil betrifft, so ist es oft so, dass Investoren in Panik geraten, wenn es wieder irgendwo eine große Naturkatastrophe gegeben hat, weil dann die Allianz zur Kasse gebeten wird. Das mag zwar kurzfristig zu Einbußen im Cash Flow führen, führt aber in der Regel auch zu Preiserhöhungen (das Risiko steigt ja nachweislich), die dann in der Zukunft den Cash Flow erhöhen. Und zwar nicht nur so lange, bis der fehlende Cash Flow ausgeglichen ist, sondern auch darüber hinaus.

So traurig es klingt: Jede Naturkatastrophe ist eine Art Konjunkturprogramm für die Versicherungswirtschaft.

Beim Asset Management der Allianz hingegen hatte man sich mit Pimco das Aushängeschild schlechthin ins Boot geholt und ist dann erstmal ziemlich heftig auf die Nase gefallen, als es dort zu einigen Skandalen und Fehlentscheidungen kam. Das Ganze hat sich im Laufe der Zeit wieder beruhigt und man wollte gerade aufatmen.

Aber die Allianz wäre nicht die Allianz, wenn sie nicht noch einen Skandal auf Lager hätte. So hatte die Tochter Allianz Global Investors in den USA Anlageprodukte verkauft, bei denen die Anleger über die Risiken falsch informiert und bewusst getäuscht wurden. Im Zuge des Corona Crash Anfang 2020 flog das Ganze dann auf und die Wettbewerbsbehörden in den USA kennen da keinen Spaß.

Lange Rede kurzer Sinn, ein Vergleich von 3,2 Mrd. US-Dollar mit den Geschädigten und ein Bußgeld von 2,3 Mrd. US-Dollar legten die Sache bei. Geld, was man auch hätte den Aktionären geben können. Tja…

Aber das Faszinierende ist, dass die Allianz trotzdem eines der wenigen Unternehmen in Deutschland ist, das eine klar formulierte Dividendenpolitik hat und diese auch aktiv kommuniziert. Mehr noch, sie hält sich auch daran und liefert. Die Dividende wird regelmäßig erhöht, auch wenn es 2021 mal eine Pause gab. Im Durchschnitt können sich die Steigerungen sehen lassen.

Aktuell liegt die Dividendenrendite beim Einstieg immer noch bei über 5%. Die Hauptversammlung 2023 ist für den 4. Mai angesetzt. Wer also dabei sein will, sollte bis zum 3. Mai gekauft haben.

Hey, das ist aber keine Anlageberatung hier. Rein hypothetisch meine ich das. 😉

Die Allianz ist zwar nicht in der Dividend Champions List enthalten, aber hat die Dividende die vergangenen 16 Jahre jedes Jahr gesteigert oder zumindest nicht gesenkt. Über die letzten 10 Jahre wurde die Dividende durchschnittlich um 9,5% und in den letzten 3 Jahren um 6,4% jedes Jahr erhöht.

Der bereinigte Gewinn pro Aktie (Adjusted Earnings per Share = EPS) stieg von 13,20 EUR in 2013, auf 16,26 EUR in 2022 und für 2023 werden 24,06 EUR erwartet.

Das KGV (P/E Ratio) beträgt beim aktuellen Kurs 11,8 und liegt damit leicht über dem Schnitt der letzten 10 Jahre von 11,4.

Die Dividendenrendite (Dividend Yield) beträgt 5,2%.

Die Ausschüttungsquote (Payout Ratio) in 2022 lag bei guten 66,4%.

Das S&P Credit Rating ist AA (Investment Grade).

Ich finde Preise um und unterhalb von 220,- USD bzw. 200,- EUR interessant und immer, wenn die Dividendenrendite bei 5% oder mehr notiert.

Idee #5: Crown Castle Inc. (CCI)

Crown Castle Inc. ist ein US-amerikanisches Immobilieninvestmentunternehmen (Real Estate Investment Trust, REIT) mit Sitz in Houston, Texas. Das Unternehmen ist spezialisiert auf den Erwerb, den Bau und das Management von Kommunikationsinfrastruktur, darunter Mobilfunkmasten, Glasfaserkabel und andere Funktürme. Crown Castle ist einer der größten Anbieter von Kommunikationsinfrastruktur in den Vereinigten Staaten und bietet Dienstleistungen an Mobilfunkanbieter, Kabelgesellschaften, Regierungsbehörden und anderen Kommunikationsanbietern an. Das Unternehmen generiert Einnahmen aus Miet- und Leasingverträgen mit seinen Kunden und ist bekannt für seine umfangreiche Präsenz in städtischen Gebieten und Vororten in den USA. Crown Castle wurde 1994 gegründet und ist an der New Yorker Börse gelistet.

Last but not least wie üblich ein REIT. Diesmal schauen ich mir Crown Castle an.

Auf das Unternehmen bin ich erneut durch die Kommentare hier auf meinem Blog gestoßen. Nachdem ich das letzte Mal über American Tower geschrieben hatte, wurde mir vorgeschlagen, doch auch bei Crown Castle vorbeizuschauen. Gleiches Geschäftsmodell und so. Klingt logisch, also mache ich das.

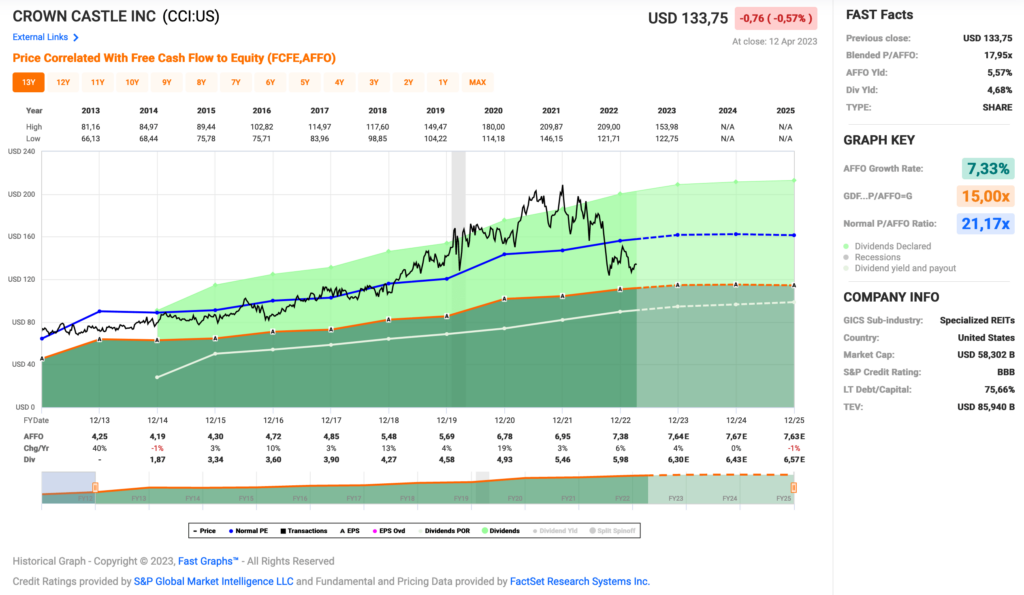

Was sofort auffällt: Crown Castle ist noch nicht lange als REIT unterwegs und hat erst 2014 mit der Ausschüttung einer Dividende begonnen. Seitdem wurde diese regelmäßig erhöht. So kommt man mittlerweile auf 9 Jahre ununterbrochenes Dividendenwachstum.

Dies darf jedoch nicht darüber hinwegtäuschen, dass es sich um ein recht großes Unternehmen handelt. Mit einer Marktkapitalisierung von rund 54 Milliarden US-Dollar ist es einer der größten REITs in den USA. Crown Castle verwaltet über 40.000 Funktürme oder ähnliche Strukturen, ca. 120.000 Small Cells (Mikrozellen, wahrscheinlich die kleinen Antennen auf den Häusern, oder?) und ca. 85.000 Meilen Glasfaserkabel.

Das Netz deckt im Prinzip die gesamten USA ab. 56% der Türme befinden sich in den 50 größten Ballungsräumen und 71% in den 100 größten. Ich meine mich zu erinnern, dass das bei American Tower leicht anders war, oder? Da war es etwas deutlicher auf die Ballungsräume ausgerichtet.

Die Hauptmieter sind erwartungsgemäß die üblichen Verdächtigen: T-Mobile (34%), AT&T (21%) und Verizon (18%). Diese machen drei Viertel aller Mieteinnahmen aus. Normalerweise ist eine solche Konzentration auf wenige Mieter ein großes Problem, Stichwort Diversifikation. In dieser Branche ist es aber durchaus üblich, da es nur wenige große Anbieter gibt. Man kann es einfach nicht ändern.

Sozusagen als Ausgleich kann man anführen, dass auch die Telekommunikationsanbieter stark von Crown Castle abhängig sind. Denn die Bereitstellung der Infrastruktur in der erforderlichen Qualität und Quantität können nur ganz wenige Anbieter leisten. Und so besteht auf beiden Seiten eine mehr oder weniger friedliche Abhängigkeit.

Auf dieser Basis will Crown Castle die AFFO (Adjusted Funds From Operations) im Jahr 2023 um 3 bis 4% steigern. Die Dividende soll in gleicher Höhe steigen. Das ist nicht viel und vielleicht einer der Hauptgründe dafür, dass der Aktienkurs so weit gefallen ist, abgesehen davon, dass der REIT-Sektor allgemein wegen der steigenden Zinsen unter Druck steht.

Eine Anfangsdividendenrendite von aktuell 4,7% und eine erwartete Steigerung von 3-4%? Mhhh…

Crown Castle ist ein sogenannter Dividend Challenger* und hat die Dividende die vergangenen 9 Jahre jedes Jahr gesteigert. Über die letzten 5 Jahre wurde die Dividende durchschnittlich um 9,1% und in den letzten 3 Jahren um 9,3% jedes Jahr erhöht.

Das bereinigte operative Ergebnis (Adjusted Funds From Operations = AFFO) stieg von 4,25 USD in 2013, auf 7,38 USD in 2022 und für 2023 werden 7,64 USD erwartet.

Das P/AFFO Ratio (ein KGV bzw. P/E Ratio macht bei REITs keinen Sinn) beträgt beim aktuellen Kurs 17,9 und liegt damit unter dem Schnitt der letzten 10 Jahre von 21,4.

Die Dividendenrendite (Dividend Yield) beträgt 4,7%.

Die Ausschüttungsquote (Payout Ratio) in 2022 lag bei für einen REIT guten 81,0%.

Das S&P Credit Rating ist BBB (Investment Grade).

Ich finde Preise um und unterhalb von 125,- USD bzw. 113,75 EUR interessant und immer, wenn die Dividendenrendite bei 5% oder mehr notiert.

Was habt ihr so auf eurer Watchlist im April 2023 ganz oben auf dem Einkaufszettel?

Und schon sind wir wieder am Ende angelangt.

Ich glaube, aus den gerade genannten Unternehmen wäre aktuell Xcel Energy meine bevorzugte Wahl für einen Kauf.

Was ist euer Favorit von den hier vorgestellten fünf? Und was habt ihr selbst so auf eurer Watchlist ganz oben stehen? Lasst uns in den Kommentaren darüber diskutieren.

Vielleicht entdecke ich oder die Leser ja auch ein paar Schnäppchen und/oder neue Anregungen. 🙂

Und nun viel Spaß beim Informationen sammeln, dem Aufbauen und Weiterentwickeln eurer eigenen Watchlist!

Quellen: Fastgraph.com, Seekingalpha.com & The DRiP Investing Resource Center

*Legende:

Dividend King = Ununterbrochene Dividendenerhöhung von 50 Jahren oder mehr

Dividend Champion = Ununterbrochene Dividendenerhöhungen von 25 bis 49 Jahren

Dividend Contender = Ununterbrochene Dividendenerhöhungen von 10 bis 24 Jahren

Dividend Challenger = Ununterbrochene Dividendenerhöhungen von 5 bis 9 Jahren

Credit Rating AAA, AA, A & BBB = Investment Grade

Credit Rating BB, B, CCC, CC & C = Non-Investment Grade

Credit Rating R, SD & D = Möchtest du gar nicht wissen 😉

Credit Rating NR = Not rated

USD/EUR-Umrechnungskurs: 1,10

Danke fürs Lesen und wenn dir der Artikel gefallen hat, hinterlasse mir einen Kommentar und teile ihn mit deinen Freunden auf Social Media oder in deinem Lieblingsforum. Das würde mir sehr viel bedeuten. Vielen Dank!

Hallo Ingo,

mein monatlicher Lieblingsbeitrag von dir..

Habe Johnson und Johnson in den letzten Monaten bereits aufgestockt. Habe sie irgendwann man verkauft und es danach bereit. Grundsätzlich eine Aktie die man wahrscheinlich für immer halten kann. Bin deswegen auch von dem Aufspaltungsplan nicht begeistert. Gerade der steuerliche Aspekt.in Deutschland wieder

Bei GSK und Haleon fand ich den Vorgang nicht gut…

Pfizer habe ich seit knapp 2-3 Jahren und werde hier wahrscheinlich meinen Bestand um 10-20 Prozent aufstocken. Sehe es ähnlich wie du. Viel Geld für Zukäufe, Forschung und Dividende. Der Kursabfall scheint mir zu hoch.

Allianz ist mir aktuell zu teuer. Habe einen guten Bestand. Die nächste Kriese wird hier bestimmt kommen (Cornoa, Klagen und Krieg)… Dann wird erhöht.

Sonst habe ich American Tower aufgestockt und hoffe hier auf Erholung und steigende Dividenden.

Liebe Grüße aus Thailand

Hi Gary!

Danke fürs Vorbeischauen.

Ja JNJ war echt günstig geworden und schon immer einen Kauf wert, wenn die 3% Dividendenrendite lockte. Da hast du mit Sicherheit nichts verkehrt gemacht.

Heute kam ja auch die Dividendenerhöhung rein. 5,3% ist weniger als erwartet. Dazu wurde die Guidance angehoben. Sieht für mich nach „Ball flach halten bis zum Spin-Off“ aus.

Da wäre sonst wohl etwas mehr drin gewesen, oder? 😉

Und ja, ich mag auch keine Spin-Offs, vor allem nicht, wenn es steuerlich ungünstig ala „neue Anteile zählen als Dividende und werden voll versteuert“ gemacht wird. Buh!

Grüße aus Perth.

CU Ingo.

Hallo Ingo,

danke für deine Anregungen.

Die Allianz habe ich auch schon im Depot. Der Kurs war ja 2022 ganz schön zurückgekommen, da habe ich einen Einstieg gewagt. Die Position wird bei weiteren Schwächeanfällen ausgebaut.

Ich bin bei AMT eingestiegen. Die Aktie finde ich stärker als Crown Castle. In 8-9 Jahren könnte die DR von AMT die von Crown Castle überholt haben, aber bis dahin kann noch viel passieren..

Xcel E. habe ich mir auch schon angesehen und steht auf meiner Versorgerliste recht weit oben. Habe noch keinen Versorger im Depot, nur 2G Energy geht etwas in die Richtung (kein Versorger). Hins. Versorger könnten Fortis oder CMS E. auch interessant sein. Ich werde mir bzgl. Versorger noch etwas Zeit lassen und die Werte weiter beobachten, gerade auch die „neuen“ im regenerativen Bereich wie 7c Solarparken, Encavis etc. Mir fällt eine Entscheidung wg. der teilweise starken Regulierung nicht so leicht.

Viele Grüße

Hi Marco!

Danke fürs Vorbeischauen.

Ich tue mich noch schwer mit der Einschätzung, ob nun AMT oder CCI das bessere Investment ist. Ich beobachte das mal weiter von der Seitenlinie und bilde mir eine Meinung über die Zeit.

Ja, je nach Branche und Technik sind Versorger evtl. schwer einzuschätzen. Deswegen bleibe ich da bei denen, wo ich es mir zutraue. Also die ganz langweiligen Stromerzeuger oder die Distributoren von Erdgas.

Nen Müllentsorger wäre noch etwas, aber leider ist die Auswahl da nicht besonders groß.

Grüße aus Perth.

CU Ingo.

Hi Ingo;

JNJ ist ja eigentlich ein sog. „no-brainer“, das läuft einfach. Ich selbst hab den Wert nicht mehr im Depot, weil ich keine Lust mehr auf diese Spin-offs habe. Die Beispiele IBM/Kyndryl, Pfizer/Viatris, RealtyIncome/Orion, Merck/Organon etc. waren allesamt keine Kracher. Meistens wird nur der Schrott ausgelagert.

Auch die Allianz ist so ein „no-brainer“, kann man immer kaufen – wenn man auf deutsche Titel steht. Ich habe diese Woche mit BASF den letzten Wert mit jährlicher Dividendenzahlung abgestoßen. Ich hab´ auch keine Lust mehr auf 360 Tage lang „Dividende-Raten“. Da fühle ich mich mit Quartals- oder Monatszahlern einfach wohler.

Gekauft habe ich in dieser Woche kleine Positionen in Williams-Sonoma und Albemarle.

Schöne Grüße nach Asien ;-))

Hi Gerry!

Danke fürs Vorbeischauen.

JNJ ist eine meiner größten Positionen und ein Anführer sozusagen, wenn es um Dividendenwachstum geht. Weniger wegen der absoluten Höhe der Steigerungen, vielmehr wegen der Konsistenz.

Ich mag zwar diese Spin-Offs und die steuerlichen Konsequenzen genauso wenig, aber deswegen möchte ich nicht auf so ein „Powerhouse“ wie JNJ verzichten.

Vor dem Spin-Off war JNJ immer meine Antwort auf die Frage, welche Aktie ich kaufen würde, wenn ich nur 1 Aktie im Depot haben dürfte für die nächsten 10 Jahre. 😉

Und bei Quartals- und Monatszahlern bin ich 100% bei dir. 365 Tage auf eine Dividende zu warten ist kein Spaß. Niemand braucht das. 😀

Grüße aus Perth.

CU Ingo.

Hallo Ingo

Ja die gute alte J&J, ist ein alter schwerer Tanker der langsam aber sicher nach oben läuft. Es war damals mein erster Wert den ich mir für mein Dividendendepot gekauft habe. Aktuell würde ich mal sagen,halten und den Spinoff abwarten.

Was ich gerne noch im Depot hätte ist die Home Depot. Aktuell mit 3% Dividende einen Einstieg wert, für eine erste Position! Auch eine Union Pacifik ist schön zurück gekommen, aber da hätte ich auch gerne die 3% Dividende.

Mal schauen vielleicht kommt ja noch ein kleiner Rücksetzer, dann schlage ich da auch zu.

VG

Hi Claudio!

Danke fürs Vorbeischauen.

Bei JNJ den Spin-Off abzuwarten, ist wohl in der Tat die beste Entscheidung aktuell. Danach kann man schauen, was man macht. Alles andere wäre ins Blaue raten.

Heute kamen ja Quartalszahlen. Bin auf den Conference Call gespannt, ob der Spin-Off dort Thema ist.

Die Dividendensteigerung heute von 5,3% ist nett, aber ich hatte mir mehr erhofft. Auch weil es rund läuft. Die Guidance wurde deswegen auch angehoben. Naja, da spielt wohl jemand auf Sicherheit bis zum Spin-Off.

Beim Rest bin ich voll bei dir, UNP und HD für min. 3% Dividendenrendite und ich könnte schwach werden. 🙂

Grüße aus Perth.

CU Ingo.