Möchtest du deinen zukünftigen Dividendenstrom ausbauen, musst du von Zeit zu Zeit frisches Kapital in den Markt bringen. Dies kann durch den Ausbau schon vorhandener Werte geschehen, als auch durch die Eröffnung einer neuen Position. Um dir dabei etwas Anregung zu geben, teile ich heute mit euch 5 Ideen für deine Watchlist im April 2020!

Ein kleiner Hinweis vornweg, dies ist wie immer keine Kaufempfehlung. Was ich aber empfehlen kann, pack dir deine Kandidaten auf eine Watchlist oder in ein Musterdepot. Beobachte diese Aktien für einen gewissen Zeitraum. So bekommst du ein Gefühl für den Kurs und die aktuelle Entwicklung.

Wenn du dann noch von Zeit zu Zeit auf Seiten wie Seekingalpha.com ein paar aktuelle Artikel zu den Unternehmen auf deiner Watchlist liest, dann bist du den meisten Leuten bereits einige Schritte voraus.

Tipp: Du kannst übrigens auch kostenlos auf Seekingalpha.com eine Watchlist führen und da die neuesten Artikel zu deinen beobachteten Positionen nach und nach durchklicken oder dir eine Auswahl der interessantesten Artikel als Tagesübersicht per E-Mail zuschicken lassen.

Du versetzt dich damit in eine Position, um direkt bei nächster Gelegenheit entscheiden zu können. Wann immer diese Gelegenheit kommt. Nichts ist ärgerlicher, als dass der Markt nach unten korrigiert, du Geld zur Verfügung hast, aber nicht weißt, wo du dieses am besten investieren kannst.

Preparation meets opportunity!

Sei vorbereitet! Viele, die den Aktienmarkt nur von außen kennen, werden irgendwann zu dir sagen, dass du einfach Glück hattest. Das ist zwar Blödsinn, aber lass sie es ruhig Glück nennen.

Man kann nämlich sprichwörtlich sein Glück erzwingen, wenn man sich vorbereitet hat und dann bereit ist loszulegen, wenn die Gelegenheit kommt. Andere verpassen diese Gelegenheit, du nicht. Denn du hattest Glück bist vorbereitet.

Übrigens ein Prinzip, was natürlich auch außerhalb der Börse in vielen Lebensbereichen genauso gilt. Preparation meets opportunity!

5 Ideen für deine Watchlist im April 2020

In dieser Ausgabe dabei: PH, GD, KO, TROW & FRT

Idee #1: Parker-Hannifin Corp. (PH)

Die Parker-Hannifin Corporation produziert und vertreibt Antriebs- und Steuerungstechnologien und -systeme für verschiedene mobile, industrielle und luft- und raumfahrtspezifische Märkte weltweit. Das Unternehmen ist in zwei Segmenten tätig: Diversifizierte Industrie- und Luft- und Raumfahrtsysteme. Das Segment Diversified Industrial bietet statische und dynamische Dichtungsvorrichtungen; Filter, Systeme und Diagnoselösungen zur Überwachung und Entfernung von Verunreinigungen aus Treibstoff, Luft, Öl, Wasser und anderen Flüssigkeiten und Gasen; Verbindungselemente zur Steuerung, Übertragung und Eindämmung von Flüssigkeiten; Steuerungslösungen für extreme Korrosionsbeständigkeit, Temperaturen, Drücke und präzisen Durchfluss; sowie hydraulische, pneumatische und elektromechanische Komponenten und Systeme für Hersteller und Benutzer von mobilen und industriellen Maschinen und Geräten. Dieses Segment verkauft seine Produkte an Erstausrüster (OEMs) und Händler, die die Ersatzmärkte in den Bereichen Herstellung, Verpackung, Verarbeitung, Transport, Mobilbau, Kühlung und Klimatisierung, landwirtschaftliche und militärische Maschinen und Ausrüstungen bedienen. Das Segment Luft- und Raumfahrtsysteme bietet Produkte für den Einsatz in zivilen und militärischen Flugzeugzellen- und Triebwerksprogrammen an, wie z.B. Steuerungsbetätigungssysteme und -komponenten, Triebwerkssysteme und -komponenten, Flüssigkeitsfördersysteme und -komponenten, Kraftstoffsysteme und -komponenten, Inertisierungssysteme für Kraftstofftanks, hydraulische Systeme und Komponenten, Schmierkomponenten, pneumatische Steuerkomponenten, Leistungskonditionierungs- und -managementsysteme, Wärmemanagementprodukte, Räder und Bremsen sowie Flüssigkeitsmess-, Förder- und Zerstäubungsvorrichtungen. Dieses Segment vermarktet seine Produkte direkt an OEMs und Endverbraucher. Das Unternehmen vertreibt seine Produkte über Mitarbeiter im Direktvertrieb, unabhängige Händler und Handelsvertreter. Die Parker-Hannifin Corporation wurde 1917 gegründet und hat ihren Hauptsitz in Cleveland, Ohio.

Parker-Hannifin kenne ich eigentlich schon länger, hatte den Wert aber aufgrund der sehr geringen Dividende nie ernsthaft in Erwägung gezogen. Durch zuletzt gehäufte Bemerkungen in den verschiedensten Social-Media-Kanälen wurde ich wieder aufmerksam auf dieses Unternehmen und schaute mal etwas genauer hin. Ergebiss, der Wert kommt jetzt auf die Watchlist.

Wir haben es hier mit einem breit aufgestellten Industrieunternehmen zu tun, welches bereits seit mehr als 100 Jahren existiert und sich aktuell in einer auf mehrere Jahre ausgelegten Transformation (genannt Win Strategy 3.0, sehr kreativ die Jungs) befindet. Das übliche Ding, Geschäftsbereiche werden zusammengelegt, unrentable Bereich verkauft oder im Notfall geschlossen und am Ende steht eine erhöhte Gewinnmarge und mehr Gewinn pro Aktie zu Buche.

Der Kurs litt natürlich im Zuge der Corona-Krise, obwohl das Unternehmen am 12. März nochmals das Langzeitziel für 2023 bekräftigt hatte und auch davon sprach, auf Kurs zu sein, für ein neues Allzeithoch beim operativen Cash Flow für das 2. Quartal.

Da kommen nun 2 Sachen zusammen, die in der Regel für schöne Kaufgelegenheiten sorgen. Ein gut funktionierendes Unternehmen und ein Makrotrend, der alle Kurse nach unten zieht. Mich soll es nicht stören.

Parker-Hannifin sieht auch deswegen aktuell für mich als Dividendensammler interessant aus, weil die Dividendenrendite zum Einstieg bei gut ca. 2,5% liegt. Immer noch ziemlich niedrig, aber das ist sogar (ganz leicht) höher als damals in der Finanzkrise. Denn billig ist dieser Wert fast nie. Dennoch, gepaart mit einem Dividendenwachstum von 13% in den letzten 10 Jahren und schon wird’s interessant, oder?

Im Zuge der Corona-Krise nahm Standard & Poor’s eine Neubewertung vor und stufte Parker-Hannifin von A- auf BBB+ um eine Stufe im Credit Rating nach unten. Das ist immer noch Investment Grade und zumindest aktuell kein Grund zur Sorge.

Das Unternehmen ist ein sogenannter Dividend King* und hat seine Dividende die vergangenen 63 Jahre (!) jedes Jahr erhöht. Über die letzten 10 Jahre wurde die Dividende um 13,0% und in den letzten 3 Jahren um 10,5% jedes Jahr gesteigert.

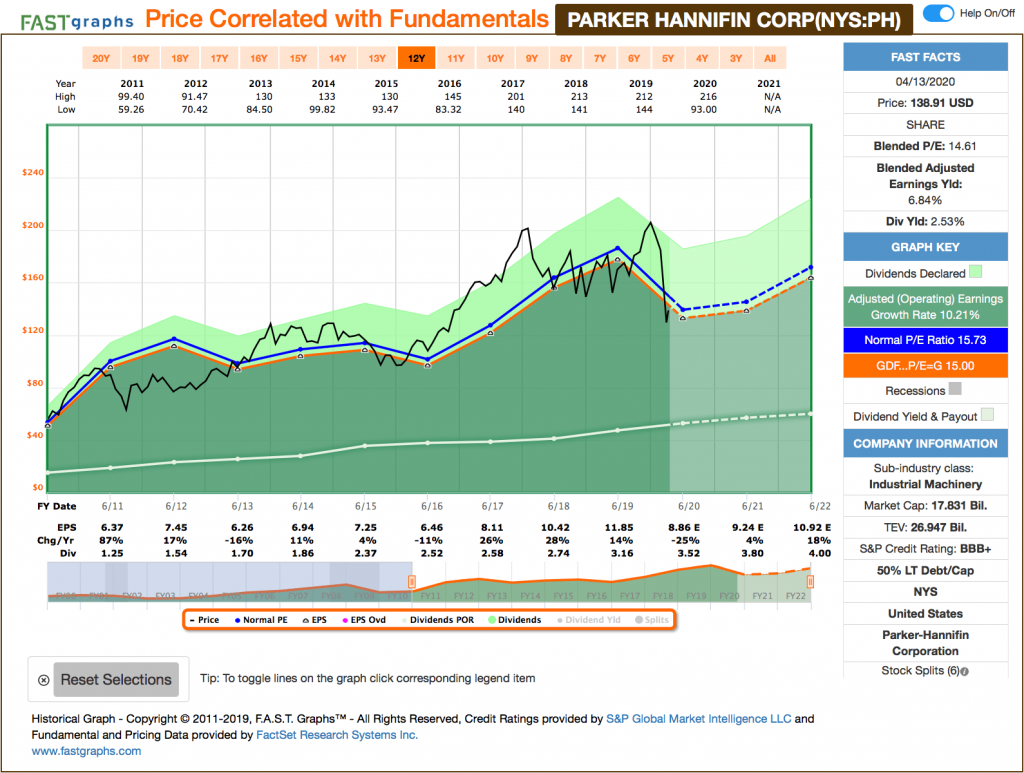

Der bereinigte Gewinn pro Aktie (Adjusted Earnings per Share = EPS) stieg von 6,37 USD in 2011, auf 11,85 USD in 2019 und für 2020 werden 8,86 USD erwartet.

Das KGV (P/E Ratio) beträgt beim aktuellen Kurs 14,6 und liegt damit leicht unter dem Schnitt der letzten Jahre von 15,7.

Die Dividendenrendite (Dividend Yield) beträgt 2,5%. Die Ausschüttungsquote (Payout Ratio) in 2019 lag bei sehr guten 26,7%.

Ich finde Preise um und unterhalb von 115,- USD bzw. 105,50 EUR interessant oder wenn die Dividendenrenidte auf 3% oder mehr steigt.

Idee #2: General Dynamics Corp. (GD)

Die General Dynamics Corporation ist als Luft- und Raumfahrt- sowie Verteidigungsunternehmen weltweit tätig. Das Unternehmen ist in fünf Segmenten tätig: Luft- und Raumfahrt, Gefechtssysteme, Informationstechnologie, Einsatzsysteme und Marinesysteme. Das Segment Luft- und Raumfahrt entwirft, fertigt und unterstützt Geschäftsreiseflugzeuge und bietet Business-Aviation-Dienstleistungen an, einschließlich Wartung, Betrieb auf fester Basis, Regierungsflotte, Flugzeugmanagement, Charter und Personaldienstleistungen. Das Segment Gefechtssysteme befasst sich mit der Konstruktion, Entwicklung, Produktion, Modernisierung und Instandhaltung von Kampffahrzeugen, Waffensystemen und Munition. Dieses Segment bietet Kampffahrzeuge und taktische Fahrzeuge auf Rädern, Kampfpanzer und Kettenkampffahrzeuge, Waffensysteme, Bewaffnung und Munition sowie Wartungs-, Logistik- und Unterstützungsdienste. Das Segment Informationstechnologie bietet Dienstleistungen und Lösungen in den Bereichen Informationstechnologie (IT), Modernisierung der IT-Infrastruktur und professionelle Dienstleistungen sowie Dienstleistungen und Lösungen in den Bereichen Cloud, Cyber, Softwareentwicklung, Systemtechnik und Datenanalyse. Das Segment Einsatzsysteme bietet einsatzkritische C4ISR-Produkte und -Systeme an, wie z.B. Weltraum-, Aufklärungs- und Cybersysteme, Bodensysteme und -produkte sowie Marine-, Luft- und Elektroniksysteme. Das Segment Marinesysteme entwirft und baut nuklearbetriebene U-Boote, Überwasserkampfschiffe sowie Hilfs- und Kampflogistikschiffe für die Marine der Vereinigten Staaten und Schiffe nach dem Jones Act für kommerzielle Kunden. Dieses Segment bietet nuklearbetriebene U-Boote, Überwasserkampfschiffe, Hilfs- und Kampfschiffe, kommerzielle Produktträger und Containerschiffe, Konstruktions- und Ingenieurunterstützungsdienste sowie Wartungs-, Modernisierungs- und Lebenszyklus-Unterstützungsdienste und Reparaturdienste für Marineschiffe an. Das Unternehmen wurde 1952 gegründet und hat seinen Hauptsitz in Reston, Virginia.

General Dynamics also, ein (zu großen Teilen) Rüstungsunternehmen. Ob ich mir damit meinen ersten Shitstorm einhandle? Ich hoffe nicht.

Ich selbst bin noch in kein Rüstungsunternehmen investiert und habe ehrlich gesagt durchaus ein paar moralische Bedenken. Aber diese möchte ich hier, zumindest heute, nicht wirklich thematisieren.

Rein von den Kennzahlen und der Entwicklung in den letzten Jahren, haben wir ein kontinuierlich wachsendes Unternehmen vor uns, welches auch immer schön seine Dividende steigert.

Bisher war die Dividendenrendite jedoch relativ niedrig, aber im Zuge der Kursrücksetzer im März ist der Preis nun endlich mal wieder im fairen Bereich angekommen und mit aktuell über 3% Dividende, gibt es auch da nichts mehr zu meckern.

Das Ganze gepaart mit einem zweistelligen Dividendenwachstum, wobei die 2020er Erhöhung mit nur 7,8% fast schon mickrig ausfiel, aber in Zeiten von Corona eigentlich toll ist, plus niedrigen Payout Ratio stabil im 30er Bereich und wir haben höchstwahrscheinlich mit General Dynamics einen mehr als passablen Kaufkandidaten vor uns.

Ein Credit Rating von A und sehr wenige Schulden sind sicher auch ein Plus in der aktuell schwierigen Zeit, um erstens die Liquidität abzusichern und zweitens ggf. günstig zukaufen zu können.

Das Unternehmen ist ein sogenannter Dividend Champion* und hat seine Dividende die vergangenen 29 Jahre jedes Jahr erhöht. Über die letzten 10 Jahre wurde die Dividende um 10,4% und in den letzten 3 Jahren um 10,3% jedes Jahr gesteigert.

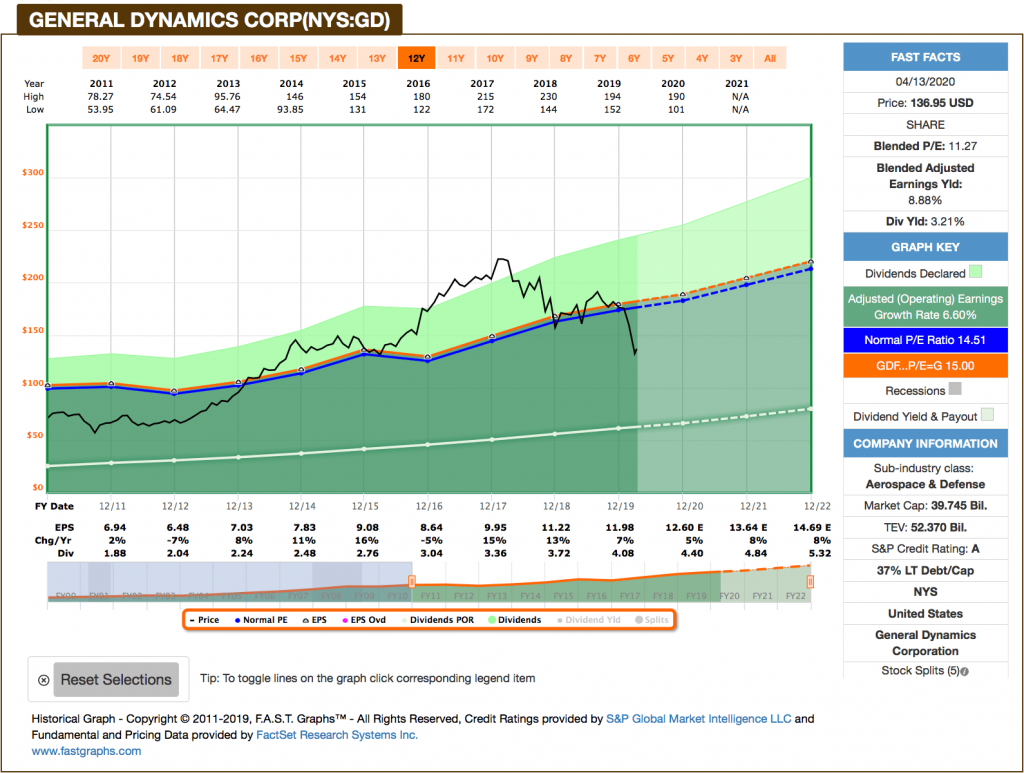

Der bereinigte Gewinn pro Aktie (Adjusted Earnings per Share = EPS) stieg von 6,94 USD in 2011, auf 11,98 USD in 2019 und für 2020 werden 12,60 USD erwartet.

Das KGV (P/E Ratio) beträgt beim aktuellen Kurs 11,3 und liegt damit unter dem Schnitt der letzten Jahre von 14,5.

Die Dividendenrendite (Dividend Yield) beträgt 3,2%. Die Ausschüttungsquote (Payout Ratio) in 2019 lag bei sehr guten 34,1%.

Ich finde Preise um und unterhalb von 130,- USD bzw. 119,25 EUR interessant und solange die Dividendenrendite bei über 3% notiert.

Idee #3: The Coca-Cola Company (KO)

The Coca-Cola Company, ein Getränkehersteller, produziert, vermarktet und verkauft weltweit verschiedene alkoholfreie Getränke. Das Unternehmen bietet kohlensäurehaltige Erfrischungsgetränke, Wasser, veredeltes Wasser und Sportgetränke, Saft-, Milch- und Pflanzengetränke, Tee und Kaffee sowie Energiegetränke an. Darüber hinaus bietet es Getränkekonzentrate und -sirupe für Selbstbedienungstheken in Restaurants und Convenience Stores an. Das Unternehmen verkauft seine Produkte unter den Markennamen Coca-Cola, Diet Coke/Coca-Cola Light, Coca-Cola Zero Sugar, Fanta, Fresca, Schweppes, Sprite, Thums Up, Aquarius, Ciel, Dasani, Glaceau Smartwater, Glaceau Vitamin Water, Ice Dew, I LOHAS, Powerade, Topo Chico, AdeS, Del Valle, fairlife, innocent, Minute Maid, Minute Maid Pulpy, Simply, ZICO, Ayataka, Costa, dogadan, FUZE TEA, Georgia, Gold Peak, HONEST TEA und die Marken Kochakaden. Das Unternehmen operiert über ein Netzwerk von firmeneigenen oder kontrollierten Abfüll- und Vertriebsunternehmen sowie über unabhängige Abfüllpartner, Distributoren, Groß- und Einzelhändler. Gegründet wurde das Unternehmen 1886 und hat seinen Hauptsitz in Atlanta, Georgia.

Zu Coca-Cola muss ich ja nicht viel sagen, das Unternehmen kennt jeder und die Marke selbst gehört zu den 3 meistbekannten Marken auf dieser Welt. Es wird immer so schön gesagt, dass dieser Wert in jedes gute Dividendendepot gehört und dem stimme ich grundsätzlich zu. Bei mir war Coca-Cola auch unter den ersten Werten, die ins frisch gegründete Dividendenaktiendepot wanderten zum Start.

Auch wenn diesem Unternehmen nachgesagt wird, dass es kaum noch Wachstum produzieren kann aufgrund der schieren Größe und Verbreitung, so ist es doch eine ordentliche Cash-Maschine und das Geschäftmodell ziemlich krisensicher. Dadurch schwankt der Kurs der Aktie selten in größeren Maßstäben und dient so als konservativer Anker im Depot.

Zuletzt gab es wieder vermehrt Aktivitäten, um doch etwas Wachstum zu erzeugen. So kauft man sich in andere Geschäftsbereiche ein oder baut diese selbst auf, z.b. im Markt der Energy Drinks mit einer Beteiligung an Monster und jetzt der Einstieg in die Eigenproduktion oder in 2018 mit dem Großeinkauf der Kaffeehauskette Costa Coffee. Gerade letzteres finde ich spannend und da Costa Coffee im Prinzip eine 1:1 Kopie von Starbucks ist, wird es interessant sein zu beobachten, wie eine Firma wie Coca-Cola dieses eingekaufte Assett nun nutzen wird.

Da ich gerade sagte, dass der Kurs von Coca-Cola nur selten im größeren Maßstab schwankt, der Wert ist deswegen aktuell für mich interessant, da es im Zuge des Corona-Crashs jetzt doch dazu kam, dass es größere Kursabschläge gab. Damit ist der Wert endlich mal wieder aus der Überbewertung zumindest an den Rand der fairen Bewertung zurückgekommen.

Noch halte ich einen Kauf für verfrüht bzw. hätte man zum absoluten Tiefpunkt im März zuschlagen müssen, aber zumindest liege ich hier jetzt wieder aktiv auf der Lauer und würde mich freuen, wenn ich die Position etwas ausbauen könnte.

Coca-Cola behält selbst nach der Neubewertung des Credit Ratings eine Bewertung von A+. Ein positives Zeichen.

Das Unternehmen ist ein sogenannter Dividend King* und hat seine Dividenden die vergangenen 58 Jahre (!) jedes Jahr erhöht. Über die letzten 10 Jahre wurde die Dividende durchschnittlich um 6,9% und in den letzten 3 Jahren um 4,6% jedes Jahr erhöht.

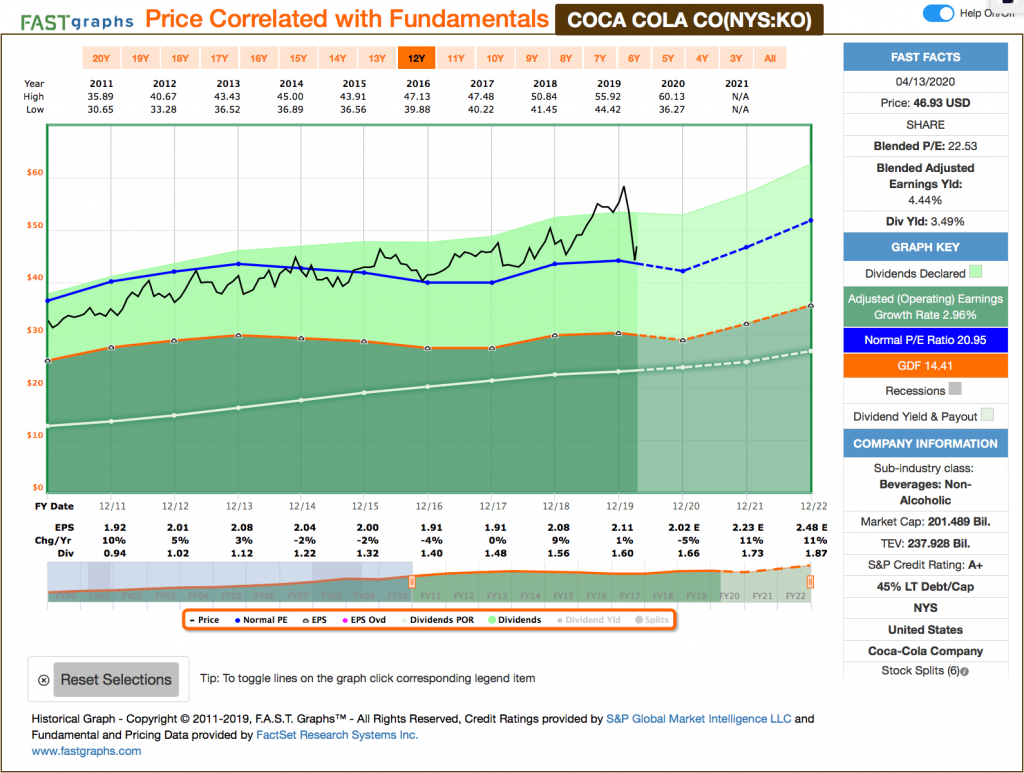

Der bereinigte Gewinn pro Aktie (Adjusted Earnings per Share = EPS) stieg von 1,92 USD in 2011, auf 2,11 USD in 2019 und für 2020 werden 2,02 USD erwartet.

Das KGV (P/E Ratio) beträgt beim aktuellen Kurs 22,5 und liegt damit über dem Schnitt der letzten Jahre von 20,9.

Die Dividendenrendite (Dividend Yield) beträgt 3,5%. Die Ausschüttungsquote (Payout Ratio) in 2019 lag bei gerade noch akzeptablen 75,8%.

Ich finde Preise um und unterhalb von 40,- USD bzw. 36,75 EUR interessant und gern sobald die Dividendenrendite bei 4% oder darüber notiert.

Idee #4: T. Rowe Price Group Inc. (TROW)

T. Rowe Price Group, Inc. ist ein privater Investmentmanager. Das Unternehmen bietet seine Dienstleistungen Privatpersonen, institutionellen Anlegern, Vorsorgeeinrichtungen, Finanzintermediären und Institutionen an. Sie legt Aktien- und festverzinsliche Investmentfonds auf und verwaltet diese. Das Unternehmen investiert weltweit in die öffentlichen Aktien- und Rentenmärkte. Es verwendet fundamentale und quantitative Analysen mit einem Bottom-up-Ansatz. Das Unternehmen nutzt internes und externes Research, um seine Investitionen zu tätigen. Es beschäftigt sozial verantwortliche Investoren mit Schwerpunkt auf Umwelt-, Sozial- und Governance-Themen. Es investiert in Risikokapitaltransaktionen der fortgeschrittenen Phase und investiert in der Regel zwischen 3 Millionen und 5 Millionen Dollar. Das Unternehmen war früher unter dem Namen T. Rowe Group, Inc. und T. Rowe Price Associates, Inc. bekannt. T. Rowe Price Group, Inc. wurde 1937 gegründet und hat seinen Sitz in Baltimore, Maryland, mit weiteren Büros in Colorado Springs, Colorado; Owings Mills, Maryland; San Francisco, Kalifornien; Tampa, Florida; Toronto, Ontario; Hellerup, Dänemark; Amsterdam, Niederlande; Luxemburg, Großherzogtum Luxemburg; Zürich, Schweiz; Dubai, Vereinigte Arabische Emirate; London, Grossbritannien; Sydney, New South Wales; Hongkong; Tokio, Japan; Singapur; Frankfurt, Deutschland, Madrid, Spanien, Mailand, Italien, Stockholm, Schweden, Melbourne, Australien und Amsterdam, Niederlande.

T. Rowe Price Group ist ein an der Börse gehandelter Vermögensverwalter, der sich bisher sehr erfolgreich gegen den ETF-Trend stemmt und Geld mehrheitlich mit aktiv gemanagten Fonds verdient, die von privaten und institutionellen Anlegern z.b. für die Altersvorsorge genutzt werden.

Ich finde dieses Unternehmen auch deswegend spannend, weil man mit einem Investment in T. Rowe Price Group auch in den Finanzsektor investieren kann, ohne einfach nur in Banken zu investieren. Banken haben ja speziell in Krisenzeiten so ihre Probleme, z.b. staatliche Auflagen oder Regulierungen allgemein, die dem ein oder anderen nicht gefallen.

Das hier wäre eine Alternative im Finanzsektor. BlackRock wäre eine andere, falls man auch den Trendsetter ETFs mitnehmen möchte. Ich habe nämlich auch beide im Depot 😉 …

T. Rowe Price Group ist übrigens eine von nur einer handvoll Firmen im S&P500, die keine langfristigen Schulden in der Bilanz haben. Sicher ein dickes Plus in den aktuell schwierigen Zeiten, mit viel Potential für strategische Manöver, falls sich kurzfristig Gelegenheiten ergeben sollten. Außerdem standen Ende 2019 auch noch zusätzlich über 1,5 Milliarden Cash zur Verfügung.

Im Zuge der Corona-Krise nahmen die zugeflossenen Gelder (frisches Geld der Kunden zum Anlegen in die angebotenen Fonds, der sogenannte In-Flow) um nur ca. 12% ab, was unter den gegebenen Umständen ein gutes Zeichen ist. Aber ich denke, dass wir hier noch nicht das Tal gesehen haben. Trotzdem mache ich mir keine Sorgen, da T. Rowe Price Group auch in der Finanzkrise sicher jede Klippe umschiffen konnte.

Außerdem läuft aktuell ein 24 Millionen schweres Aktienrückkaufprogram, was ca. 10% der verfügbaren Aktien entspricht, und es gibt keine Anzeichen, dass dies gekürzt oder eingestellt wird. Eher im Gegenteil. Das Management hat in anderen schwierigen Zeiten, immer dann, wenn der Preis günstig erschien, diese Praxis ebenfalls schon angewendet und zeigt, wie man Aktienrückkäufe strategisch richtig durchführt. Sehr gut.

Das Unternehmen ist ein sogenannter Dividend Champion* und hat seine Dividende die vergangenen 34 Jahre jedes Jahr erhöht. Über die letzten 10 Jahre wurde die Dividende durchschnittlich um 11,8% und in den letzten 3 Jahren um 12,1% jedes Jahr erhöht.

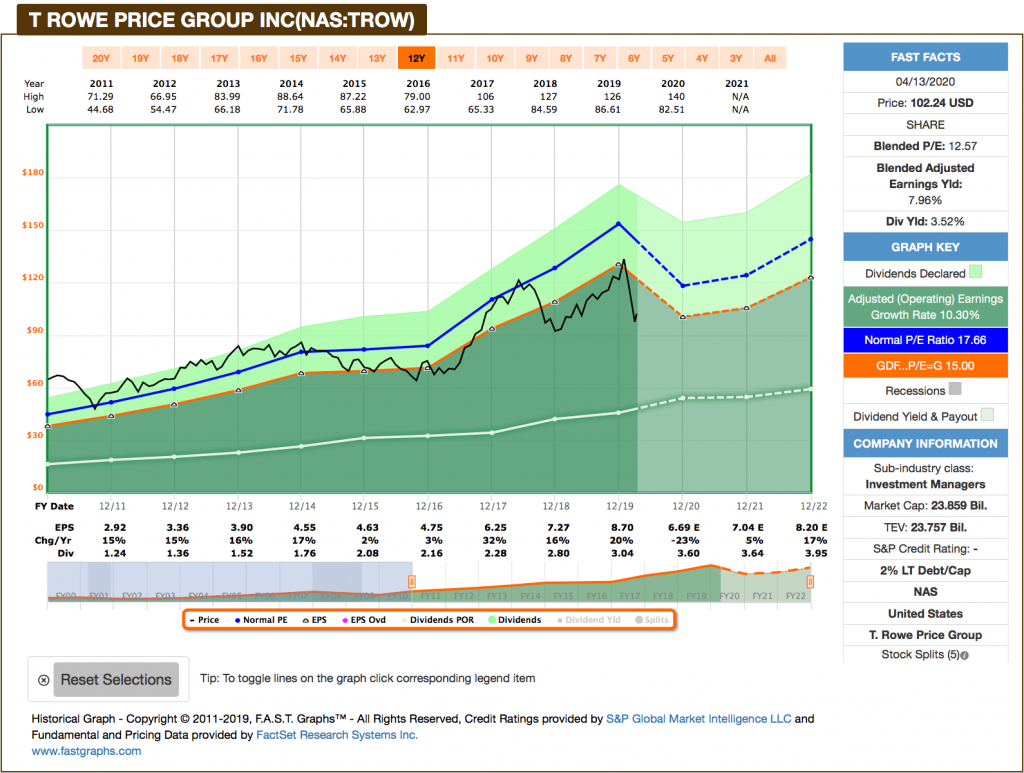

Der bereinigte Gewinn pro Aktie (Adjusted Earnings per Share = EPS) stieg von 2,92 USD in 2011, auf 8,70 USD in 2019 und für 2020 werden 6,69 erwartet.

Das KGV (P/E Ratio) beträgt beim aktuellen Kurs 12,6 und liegt damit deutlich unter dem Schnitt der letzten Jahre von 17,7.

Die Dividendenrendite (Dividend Yield) beträgt 3,5%. Die Ausschüttungsquote (Payout Ratio) in 2019 lag bei sehr guten 34,9%.

Ich finde Preise um und unterhalb von 90,- USD bzw. 82,50 EUR interessant und immer, wenn die Dividendenrendite über 4% steigt.

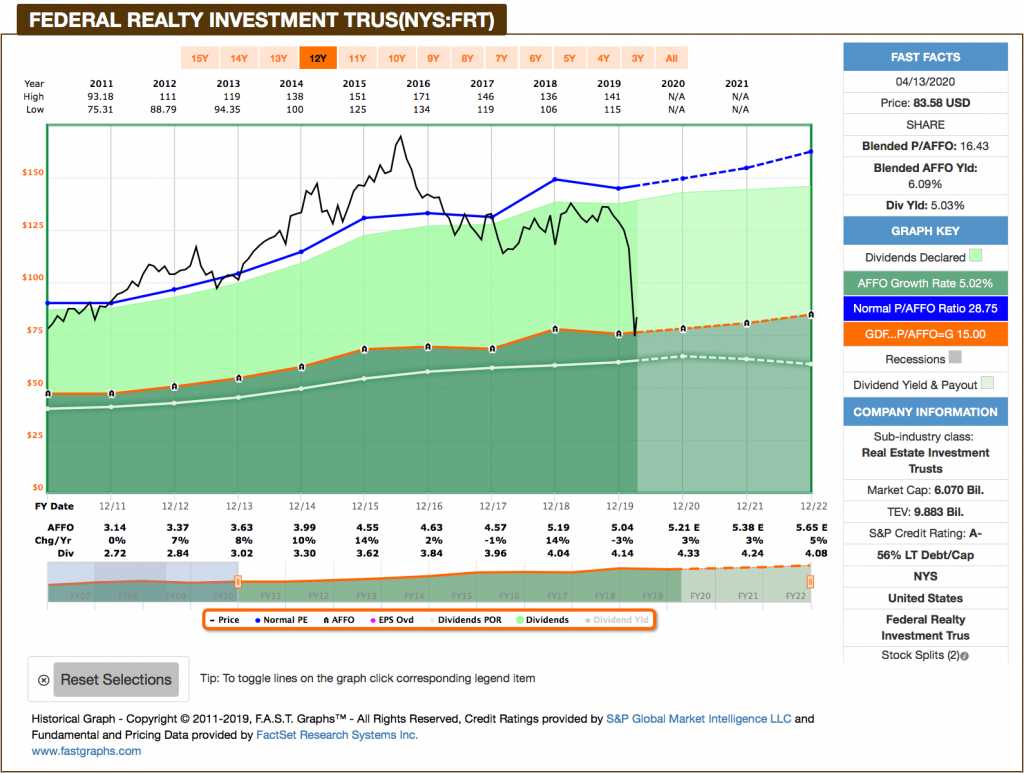

Idee #5: Federal Realty Investment Trust (FRT)

Federal Realty ist Marktführer in den Bereichen Besitz, Betrieb und Sanierung von hochwertigen Einzelhandelsimmobilien, die sich vor allem in den großen Küstenmärkten von Washington, D.C. bis Boston sowie San Francisco und Los Angeles befinden. Federal Realty wurde 1962 gegründet und hat es sich zur Aufgabe gemacht, langfristiges, nachhaltiges Wachstum durch Investitionen in dicht besiedelte, wohlhabende Gemeinden zu fördern, in denen die Nachfrage nach Einzelhandelsflächen das Angebot übersteigt. Zu ihren Fachkenntnissen gehört die Schaffung von städtischen, gemischt genutzten Vierteln wie Santana Row in San Jose, Kalifornien, Pike & Rose in North Bethesda, Maryland, und Assembly Row in Somerville, Massachusetts. Diese einzigartigen und lebendigen Umgebungen, in denen Einkaufen, Essen, Wohnen und Arbeiten miteinander kombiniert werden, bieten ein Reisezielerlebnis, das von den jeweiligen Gemeinden geschätzt wird. Die 104 Liegenschaften von Federal Realty umfassen etwa 3.000 Mieter auf 24 Millionen Quadratfuß und über 2.700 Wohneinheiten. Federal Realty hat die vierteljährlichen Dividenden an seine Aktionäre in 52 aufeinanderfolgenden Jahren erhöht, was den längsten Rekord in der REIT-Branche darstellt. Federal Realty ist ein Mitglied des S&P 500-Index, und seine Aktien werden an der NYSE unter dem Symbol FRT gehandelt.

Last but not least wie üblich ein REIT. Federal Realty hatte ich zuletzt im März 2018 in einem Watchlist-Artikel. Wird mal wieder Zeit, oder?

REITs sind ja im Zuge der Corona-Krise bisher besonders unter die Räder gekommen. Bei einigen Bereichen, wie z.b. den Shopping Centern oder Vergnügungsparks, sind die Probleme offensichtlich. Andere jedoch schlagen sich ganz gut und wurden trotzdem in Sippenhaft genommen.

Federal Realty hat einen großen Vorteil gegenüber den meisten Mitbewerbern, die Mehrheit der Immobilien befindet sich in Gebieten mit sehr guten wirtschaftlichen Bedingung, z.b. im Silicon Valley, Washington D.C. oder New York, und die Umgebung wird von Menschen besucht und bewohnt, die im oberen Einkommensdrittel angesiedelt sind. So liegt z.b. das Durchschnittseinkommen im Einzugsgebiet (wird als 1 Square Mile angegeben, ich rechne das jetzt mal nicht um) bei über 90.000 USD/Jahr. Sprich da fließt gutes Geld, was wiederum positiv für die in der Umgebung operierenden Geschäfte sein sollte.

Außerdem hat Federal Realty ein sehr gut diversifiziertes Portfolio aufgebaut. So ist die größe Position z.b. mit 11% die der einfachen Mietwohnungen, gefolgt von Büroräumen mit 9% und dann mehr als 10 anderen Kategorien mit weniger prozentualen Anteilen. Insgesamt gibt es ca. 3.000 Mieter in 104 Gebäuden und die Top 25 Mieter stehen für gerade einmal 27% der Einkünfte und kein einzelner Mieter kommt über einen Anteil von 2,6%. Das sieht mir ziemlich gut ausbalanciert aus, oder?

Erst kürzlich las ich ein Statement vom CEO zum Thema Mietausfälle, wo er gesagt hat, dass sie zwar mit Mietstundungen kalkulieren und auch schon den ersten Anträgen zugestimmt hätten, aber sie rechnen nicht wirklich mit größeren Mietausfällen. Dies war unter der Maßgabe angenommen, dass der Lockdown nicht länger als 3 Monate anhält. Man rechnet allgemein für 2020 mit einem AFFO-Rückgang von maximal 10% und kann dies ohne Probleme mit der verfügbaren Liquidität kompensieren.

Sollten diese Annahmen so eintreten, gibt es auch keinen Grund, die Dividende nicht weiter zu zahlen und diese eher sogar weiter zu erhöhen, um die beeindruckende Serie von 52 aufeinanderfolgenden jährlichen Dividendensteigerungen aufrecht zu erhalten.

Bisher fand ich Federal Realty immer maßlos überteuert. Ja ich weiß, Qualität hat seinen Preis, aber die Dividendenrendite lag oft nur bei 3% oder weniger und das finde ich für einen REIT schon sehr wenig. Jetzt ist dies endlich einmal nicht der Fall und es gibt zum Einstieg eine Dividendenrendite von immerhin 5%. Mhhh …

Das Credit Rating ist mit A- übrigens auch im grünen Bereich.

Das Unternehmen ist ein sogenannter Dividend King* und hat seine Dividende die vergangenen 52 Jahre (!) jedes Jahr erhöht. Über die letzten 10 Jahre wurde die Dividende um 4,6% und in den letzten 3 Jahren um 2,6% jedes Jahr erhöht.

Das bereinigte operative Ergebnis (Adjusted Funds From Operations = AFFO) stieg von 3,14 USD in 2011, auf 5,04 USD in 2019 und für 2020 werden 5,21 USD erwartet.

Das P/AFFO Ratio (ein KGV bzw. P/E Ratio macht bei REITs keinen Sinn) beträgt beim aktuellen Kurs 16,4 und liegt damit sehr deutlich unter dem Schnitt der letzten Jahre von 28,7.

Die Dividendenrendite (Dividend Yield) beträgt 5,0%. Die Ausschüttungsquote (Payout Ratio) in 2019 lag bei für einen REIT guten 82,1%.

Ich finde Preise um und unterhalb von 70,- USD bzw. 64,25 EUR interessant und je höher die Dividende, umso besser. Wenigsten 6% sollten es aber bei einem REIT schon sein, oder?

Was habt ihr so auf eurer Watchlist im April 2020 ganz oben auf dem Einkaufszettel?

Und schon sind wir wieder am Ende angelangt.

Was ist euer Favorit von den hier vorgestellten fünf? Und was habt ihr selbst so auf eurer Watchlist ganz oben stehen? Lasst uns in den Kommentaren darüber diskutieren.

Vielleicht entdecke ich oder die Leser ja auch ein paar Schnäppchen und/oder neue Anregungen 🙂 …

Und nun viel Spaß beim Informationen sammeln, dem Aufbauen und Weiterentwickeln eurer eigenen Watchlist!

Quellen: Fastgraph.com, Seekingalpha.com & The DRiP Investing Resource Center

*Legende:

Dividend King = Ununterbrochene Dividendenerhöhung von 50 Jahren oder mehr

Dividend Champion = Ununterbrochene Dividendenerhöhungen von 25 bis 49 Jahren

Dividend Contender = Ununterbrochene Dividendenerhöhungen von 10 bis 24 Jahren

Dividend Challenger = Ununterbrochene Dividendenerhöhungen von 5 bis 9 Jahren

USD/EUR-Umrechnungskurs: 1,09

Danke fürs Lesen und wenn dir der Artikel gefallen hat, hinterlasse mir einen Kommentar und teile ihn mit deinen Freunden auf Social Media oder in deinem Lieblingsforum. Das würde mir sehr viel bedeuten. Vielen Dank!

Moin Ingo,

das sind ja mal wieder sehr schöne Titel auf deiner aktuellen Watchlist!

Da lag ich mit meinen Tipps auf dein Twitter-Ratespielchen ja tatsächlich gar nicht so schlecht 😉

Gut, auf Parker-Hannfin und General Dynamics hätte ich auch noch kommen können. Schließlich habe ich mir PH selbst erst gerade ins Depot geholt und GD als Favoriten meiner eigenen Watchlist auserchoren.

Wirklich interessant finde ich FRT. Auch an anderer Stelle wurde dieser REIT zuletzt häufig erwähnt und der Fastgraphs-Chart spricht ja Bände. Den werde ich mir am Wochenende mal etwas genauer anschauen!

David

Hi David!

Danke fürs Vorbeischauen und ja, dein Tipp war verdammt nah dran. Sehr gut 🙂 !

Wurde FRT auch woanders schon genannt? Sehe zu dem Wert sehr wenig im Netz, außer vielleicht mal bei Seekingalpha.

Ich wünsche einen geruhsamen Sonntag.

CU Ingo.

Hallo Ingo,

für mich hast du vor allem mit Parker-Hannifin ein interessantes Unternehmen vorgestellt. Mit einer Dividendenrendite unter 3% fliegen die jedoch unter meinem Radar. Die 13% Steigerung klingen gut, allerdings dauert es dann trotzdem viele Jahre, bis man mal zu einem attraktiven YoC kommt.

Die Dividendenhistorie und die Qualität des Unternehmens sind dafür aber sehr überzeugend.

Da sie viel für den Luftfahrtbereich produzieren, müsste der Kurs doch noch eine Weile leiden. Ich würde mich freuen, wenn die 3% Dividendenrendite erreicht werden. Dann könnte ich mir einen Kauf gut vorstellen.

Viele Grüße

Mike

Hi Mike!

Danke fürs Vorbeischauen.

Das ist immer die große Frage, ist das Dividendenwachstum nachhaltig und hat man dann genug Zeit, um den späteren Vorteil solcher Unternehmen auch wirklich auskosten zu können?

Und natürlich ist auch eine wichtige Frage, plane ich spätere Verkäufe oder möchte ich evtl. mein Depot an meine Nachkommen weitergeben?

Ich versuche einfach eine gesunde Mischung aus Wachstumswerten, z.b. Visa, und Dividendenzahlern, z.b. AT&T, im Depot zu haben. Und je näher man dem Zeitpunkt kommt, wo man die Dividenden verkonsumieren möchte, umso mehr geht es in richtig Dividendenzahlern. Dann passt das schon irgendwie.

CU Ingo.

Hi Ingo;

da hast du mal wieder einige interessante Werte zusammengefasst!

Da kam mir aber auch gleich der Gedanke, warum und nach welchen Kriterien investiere ich eigentlich ?

Schon klar, es soll ein stabiler, stetig wachsender Finanzfluss aus Dividenden und möglichst auch steigenden Kursen zustande kommen. Finanzielle Unabhängigkeit, Altersvorsorge, Rendite, alles o.k.,; aber vor allem eigentlich auch weil´s Spaß macht.

Und Spaß macht es mir, weil ich auch so eine Art gefühlsmäßigen Bezug zu „meinen“ Titeln im Depot hab; darum habe ich z.B. auch nur Einzeltitel und keine ETF´s.

Man kann über alle Watchlist-Vorschläge diskutieren, aber Kriegswaffen-produzenten wie General Dynamics oder Umweltvergifter Bayer-Monsanto ? No, thanks, damit fühl ich mich nicht wohl.

Aber bitte nicht falsch verstehen; ich bin kein Missionar oder Weltverbesserer – es geht nur um das persönliche Bauchgefühl 😉

Mit GD halte ich es ähnlich. Ich habe kein gutes Gefühl dabei, in solche Unternehmen zu investieren. Deshlab lass ichs bleiben. Gibt genug anderes. Aber der Fastgraph sieht schon sehr verlockend aus.

FRT sieht auch ganz verlockend aus, die kenne ich bisher noch nicht. Normal P/AFFO von über 25 find ich schon heftig und dann bei dem Absturz immer nur noch 5% Divi bei einem REIT ist ungewöhnlich gering. Das klingt nach einem Depotstabilisator. Vor allem bei dem guten Rating kommen die günstig an Geld. Ich werf mal die nächsten Tage ein näheren Blick auf die Krisenzeiten.

Hi Stefan!

Danke fürs Vorbeischauen.

Ja FRT war immer viel viel zu teuer. Qualität hin oder her. Da hätte man dann auch ne Microsoft kaufen können 😉 …

Viel Erfolg noch!

CU Ingo.

Hi Gerry!

Danke fürs Vorbeischauen.

Ich versteh absolut, was du sagen möchtest. Ich denke da sehr ähnlich und deswegen habe ich solche Werte auch (noch) nicht im Depot.

Meine Meinung ist dabei aber nicht dogmatisch und ändert sich je nach Faktenlage. So würde ich ggf. Kompromisse eingehen, wenn das Unternehmen auf der anderen Seite was total tolles entwickelt, was zum Beispiel und als Menschheit voranbringt. Blödes Beispiel vielleicht, aber lass GD z.b. eine Möglichkeit finden, Flugzeuge emissionsfrei fliegen zu lassen. So etwas in der Art.

Naja ist ne schwierige Diskussion.

Schönen Restsonntag noch!

CU Ingo.

Und wieder merke ich, dass ich einen zweiten Broker benötige. Bereits Lockheed Martin und nun, dank deines Tipps, auch General Dynamics ein weiteres Unternehmen, welches man bei Degiro nicht kaufen kann.

Parker-Hannifin ist schon seit 3 Jahren auf der Watchlist. Wie du bereits bemerktest, sie waren nie wirklich günstig. Nun schlägt langsam die Stunde für einen Kauf. Außerdem arbeiten 2 Freunde von mir bei Hannifin in Chemnitz und würde zu gerne mich bei Ihnen für Ihre Arbeit und den daraus resultierenden Dividenden bedanken 😉 😛

Danke für den Beitrag.

Liebe Grüße von Deinem Nachbarn auf der anderen Seite der Elbe aus Zerbst. 😉

Sebastian.

Hi Sebastian!

Danke für deinen Kommentar.

Ja das nervt, wenn man nicht die gewünschten Werte bei seinem Broker kaufen kann. Hat zwar nicht direkt etwas mit GD zu tun, aber seit MiFID2 ist das alles noch undurchsichtiger geworden.

Grüße aus der Muldestadt Dessau 😉 …

CU Ingo.

Hallo Ingo,

auf deinen „5 Ideen…“-Beitrag warte ich immer sehnsüchtig. Allerdings bin ich dieses Mal etwas überrascht, dass gleich zwei Unternehmen dabei sind, die zumindest teilweise im militärischen bzw. Rüstungsbereich unterwegs sind. Generell schließe ich zwar keine Branche bzw. keinen Sektor für mein Portfolio aus, aber Unternehmen, die mit Waffen teilweise ihr Geld verdienen, möchte ich dann doch Abstand nehmen. Da gibt es für mich zu viele andere, teilweise spannendere Investmentalternativen. Aber das ist ganz klar meine persönliche Meinung und ich akzeptiere es auch, wenn jemand das anders sieht.

Ich selbst habe mir als letztes die Halma plc (https://www.whirlwind-investing.com/halma-analyse-2020-03-14/) und dieses Wochenende ganz frisch die IDEX Corporation (https://www.whirlwind-investing.com/idex-corporation-analyse-2020-04-17/) angeschaut. Auch wenn ich denke, dass dir bei beiden Unternehmen die aktuellen Dividendenrenditen deutlich zu gering sind, finde ich es doch spannend, in welchen Nischenmärkten die (teils) Tochterunternehmen unterwegs sind. Schau gern bei Gelegenheit mal wieder vorbei. 🙂

Liebe Grüße,

Daniel aka Whirlwind. 😉

Hi Daniel!

Danke fürs Vorbeischauen.

Deine Analysen sind immer toll, aber ja, leider meist nicht ganz mein Beuteschema 🙂 …

Das ist aber auch das tolle an der Börse. Jeder kann mit seiner Strategie erfolgreich sein, wenn man einen Plan hat und diesen konsequent umsetzt.

CU Ingo.

@ ingo:

schöne werte besten dank für das teilhaben lassen.

ich habe gerade ein simply safe dividends (ssd) probe abo und da ist mir aufgefallen dass alle heute empfohlenen werte sehr gute dividend safety scores haben. ist das zufall oder hast du ebenfalls zugang zu ssd?

desweiteren wüsste ich gerne woher du die firmen profile nimmst und ob du sie selbst übersetzt oder mit welchem tool du das tust. ich stelle fest dass es manchmal sehr schön ist die grunderklärungen was ein unternehmen macht, wo es tätig ist in deutsch zu lesen, trotzdessen das ich der englischen sprache recht gut mächtig bin.

werte auswahl:

sehr schöne werte auswahl, wo du die nur immer her zauberst und dann immer best of the best. da gibt es bestimmt ein geheimrezept – würdest du etwas aus dem wohbekannten nähkästchen plaudern wollen nach welcher reihenfolge bei der aktienauswahl du vorgehst? dies würde mich sehr interessieren, da ich manchmal vor lauter bäume den wald nicht mehr erkennen kann.

GD: ich habe trotz meiner ethischen bedenken gegen rüstungskonzerne vor einigen tagen für euro 117,- mal zugeschlagen.

wenn ich wirklich ethisch korrekt investieren wollte, dürfte ich doch so einige werte in meinem portfolio nicht mehr haben. zb. MO, PM, CVX, RDS……..ich kann die kommentare der anderen sehr gut nachvollziehen.

bei FRT wäre vielleicht noch interessant dass sie 1/4 jährlich ihre dividende bezahlen, einige reits zahlen ja monatlich wie zb. realty income.

weisst du wie es mit der dividenden und kursgewinn besteuerung in deutschland bei federal realty aussieht. (depot in deutschland) ?

dividenden: besteuerung genauso wie bei realty income also quasi identisch wie bei dividenden von us aktien ?

realisierung von kursgewinnen/verlusten:

gehen diese wie bei bei realty income ( wenn ich mich da richtig erinnere ?) in den steuerlichen gewinn/verlust topf „Gewinne/Verluste Sonstige“ dort wo auch vereinnahmte dividenden hinein kommen und nicht in den steuerlichen topf „Gewinne/Verluste Aktien „?

nach welchen kriterien wählst du die kaufkurse hauptsächlich aus, nach markanten dividenden rendite punkten zum kaufzeitpunkt anhand von historischen divid.yields aus der vergangenheit für ein bestimmtes wertpapier ?

TROW: wenn ich das so lese könnte ich mich fast noch breitschlagen lassen, meine finanzwerte aversion etwas abzulegen. ( einzige ausnahmen MA und V )

@stefan

„und dann bei dem Absturz immer nur noch 5% Divi bei einem REIT ist ungewöhnlich gering. Das klingt nach einem Depotstabilisator. Vor allem bei dem guten Rating kommen die günstig an Geld.“

ja ich meine das S&P A- rating ist für einen REIT schon recht gut. ihre zukäufe oder ähnliches in der richtung werden sie jedoch wohl für gewöhnlich bei REITS mit ausgabe neuer aktien finanzieren nehme ich an – wie bei realty income.

das mit dem depotstabilisator habe ich nicht verstanden, meinst du es zeugt von qualität da die dividend.rendite noch nicht durch die decke gegangen ist?

herzliche grüße

Hi Bernd!

Danke für deinen ausführlichen Kommentar.

Nein ich habe ein solches Abo nicht, aber da ich ja ähnliche Grundsätze verfolge wundert es mich nicht, dass auch sehr ähnliche Ergebnisse rauskommen.

Was die Besteuerung angeht, FRT ist ein REIT und O ebenfalls, also ja. Beide werden gleich besteuert. In der Regel sind das 15% US-Quellensteuer und ggf. zu Anfang des neuen Jahres nochmal eine Neuberechnung aufgrund der dann vorliegenden steuerlichen Daten aus den USA. Denn bei REITs steht erst zum Jahresabschluss fest, welcher Teil der Dividende sozusagen „normale Dividende“ ist und welcher Teil als „Kapitalrückzahlung“ gilt.

Klingt aber komplizierter als es ist, in der Regel ergibt die Neuberechnung eine Differenz von wenigen Cents oder Euros, je nach Positionsgröße.

Ich seh zumindest kein Problem bei REITs wegen der Steuer hier nicht zu investieren. Bei MLPs z.b. wäre das eine ganz andere Geschichte.

Thema Auswahl der Kaufkurse, sehr häufig ist es die Dividendenrendite, die ich gern haben möchte (subjektiv) in Verbindung mit der aktuellen Bewertung (objektiv, KGV im Vergleich zum historischen KGV) und da sollte es in der Regel schon auf eine Unterbewertung hinaus laufen. Grundsätzlich sind es Richtlinien zur Orientierung. Kann eh nur einen Bruchteil davon kaufen.

CU Ingo.

nachtrag zu TROW: ist dir ein credit rating bekannt oder erübrigt sich das bei kaum schulden?

vg

Hi Bernd!

Leider kann ich nirgendwo ein Credit Rating finden. Vielleicht gibt es für solche Firmen auch keins. Wobei, BlackRock hat ja auch eins. Ach wer weiß.

CU Ingo.

Hallo Ingo,

wie immer nette Werte zum diskutieren. Die Kommentare bzgl. Rüstung kann ich gut nachvollziehen, ich meide sie i.d.R.. Wobei ich etwas weniger streng geworden bin, weil es zugleich Technologiekonzerne sind und wenn sie in vielen Bereichen unsere Möglichkeiten voranbringen, dann kann ich es noch akzeptieren. Das Internet z.B. ist anfangs eine rein militärische Entwicklung gewesen, um nach einem Atomschlag noch kommunizieren zu können. Zumindest was noch übrig geblieben wäre.

So habe ich vor 2 Jahren Lockheed Martin gekauft und man kann sich auf die Mailliste setzen lassen, wo man sporadisch Mails bekommt mit Technologieentwicklungen. Bei manchen bin ich not amused, aber z.B. haben sie etwas entwickelt, wo man die GPS-Satteliten für die Navigation nicht mehr benötigt. Oder Weltraumtechnologien, wo ich mir denke, dass Europa in diesem Umfeld sehr viel mehr machen sollte.

Gut, General Dynamics ist wirklich ein fast reiner Rüstungskonzern. Von den ggw. Zahlen und dem Kurs ist es ein eindeutiger Kauf, dass hast Du schon richtig erkannt. Wenn man sie kauft, wird man wohl sehr gut damit fahren, trotzdem lasse ich die besser aus. Es gibt genügend andere Firmen, die auch lohnenswert sind. Parker-Hanifin ist dagegen ein Wert, den ich interessant finde und wo ich durchaus bereit wäre zu investieren. Als Industriekonzern auf jeden Fall interessant und die vermeintlich niedrige Dividende ist nicht das Hauptkriterium, dort nicht zu investieren. Der Mix macht es, sonst hätte ich auch keine Alphabet, Facebook oder Apple-Aktien in meinem Depot. Ich finde sowieso, je jünger man ist, desto mehr solcher Wachstumsaktien darf man im Depot haben. Aber selbst so alte Knacker wie ich mit 53 Jahren mag solche Aktien. AT&T ist natürlich sehr berechenbar in seinen Ausschüttungen, aber eigentlich haben die Wachstumsaktien i.d.R. wesentlich bessere Renditen. Ich besitze aber auch eine ganze Menge AT&T. Die Mischung machts.

Coca Cola habe ich schon sehr lange und auch schon sehr lange nicht mehr nachgekauft. Das Hauptproblem hast Du gut beschrieben: Kaum Wachstum. Ja, es ist eine Cash Cow, aber eine sehr teuer bezahlte Cash Cow. Durch Corona ist es etwas besser geworden, aber ich würde heute eher zu Pepsi tendieren, wenn man in Getränkekonzerne investieren möchte. Die Dividendensteigerungen werden durch das mangelnde Wachstum auch kleiner und der Ertrag ist nicht so hoch, als dass ich damit einen unbedingten Kauf machen würde. Der Wert ist in vielen Depots, solide und konservativ und es würde schon etwas fehlen, wenn man ihn nicht hat. Aber eigentlich, egal wie viele Werte man auch immer hat, fehlen doch bei jedem gute und bekannte Unternehmen.

T. Rowe steht bei mir schon mindestens 5 Jahre unter Beobachtung. OK, ich habe Blackrock-Aktien und bin von der Firma ein großer Fan. Da werden ETFs verkauft und die halte ich für zukunftsfähiger als aktiv gemanagte Fonds. Trotzdem ist die Firma sehr erfolgreich, aber das ist so das Damoklesschwert, welches immer über diesem Unternehmen schwebt. Das ist trotz des Erfolges ein Thema, was mich bei dieser Firma beschäftigt. Wahrscheinlich einer der Hauptgründe, dass ich dann doch wieder die Blackrock nachgekauft habe. Ich glaube, trotz allem Erfolg würde ich mir zu viele Gedanken bei der Firma machen. Da ich aber faul veranlagt bin, lasse ich es lieber .

Federal Reality habe ich auch immer wieder mal sporadisch angeschaut. Und Du hast recht, die war hoffnungslos überteuert. REITs mit 3% Dividendenrendite mag ich generell nicht. Deswegen habe ich auch recht wenige O und gar keine DLR. Schaue ich mir deinen Chart oben an, sind sie jetzt zwar fair bewertet, aber in Zeiten wo viele REITs einfach nur unterbewertet sind ist sie wieder im Nachteil. Nehme ich z.B. OHI, habe ich 8,27% Dividendenrendite und das ist attraktiver. Alle REITs sind momentan gefährdet, was die Dividenden betrifft. Auch OHI, obwohl ich sie als Beispiel nenne. Ich bin optimistisch und denke, dass sich nach Corona die Lage wieder stabilisiert. Das wichtigste Kriterium ist momentan, ob das Unternehmen die Krise übersteht. Bei vielen wird das gelingen, ich rechne persönlich eher am meisten Probleme bei Hotel- und Shopping-Mall- REITs. Wobei die Shopping Malls ein bisschen positiver sind, weil es absehbar ist, dass Geschäfte bald wieder öffnen können, wenn auch eingeschränkt. Federal ist für sich gesehen ein interessantes Unternehmen, aber es gibt im Preis-Leistungsverhältnis interessanteres.

Grüße Oliver

Hi Oliver!

Danke für deinen ausführlichen Kommentar.

Ich pick mir mal nur eine Sache raus und zwar Thema Dividendenrendite vs. Dividendenwachstum. Diese Frage kann man in der Tat nicht allgemein und objektiv beantworten, denn es kommt immer auf das Ziel drauf an und wie lange jemand noch Zeit hat. Ist also eher eine subjektive Entscheidung.

Allgemein als Faustregel geht aber sicher zu sagen, dass die die jünger sind mehr auf Dividendenwachstum setzen sollten und je näher man an den Zeitpunkt kommt, wo man die Dividende verkonsumieren möchte, sollte man direkt auf die Dividendenrendite gehen.

Am Ende macht es der Mix, da sind wir uns sicher alle einig.

CU Ingo.

Hallo Ingo,

wir haben alle nur eine subjektive Objektivität :). Letztendlich muss jeder selber wissen, was gut zu ihm passt. Es gibt auch viele erfolgreiche Leute, die nur Wachstumsaktien kaufen und andere, die nur Werte mit hohen Ausschüttungen wie z.B. REITs kaufen. Jeder macht sich so seine eigenen Gedanken und legt seine Schwerpunkte, wo er glaubt, dass sie gut zu seiner Strategie passen.

Ich hatte mir früher folgendes überlegt. Mit Aktien mit hohen Ausschüttungen, deren Dividenden erwirtschaftet wird, komme ich natürlich sehr viel schneller an dem Punkt, dass die Dividenden meine Lebenshaltungskosten finanzieren. Der Nachteil bei dieser Kategorie von Aktien sind die häufig nicht vorhandenen oder nur geringen Dividendenerhöhungen. Das ist logisch, diese Unternehmen geben ihre Erträge zum größten Teil weg und können die Unternehmen nur schlechter weiter entwickeln. Außerdem stehen sie unter einem ständigen Druck, genügend Cashflow zu generieren, um die Dividenden finanzieren zu können. Manche schaffen das nicht und die hohen Dividenden werden häufig gekürzt. Da der Kurs mitsinkt, hat die Aktie eine weiterhin hohe Dividendenrendite. Ein gutes Beispiel dafür ist die Prospect Capital Corporation. Da wir auch noch Inflation haben, ist das der große Schwachpunkt dieser Strategie.

Gehe ich alleine auf Wachstumswerte, bin ich auf die Kurse zu einem großen Teil angewiesen, weil ich keine oder nur wenig Dividende bekomme. Solange die Märkte gut laufen, die Firmen sich dabei prächtig entwickeln mit Sicherheit die schnellste Strategie, um reich zu werden. Apple, Alphabet, Facebook, Amazon, Netflix sind die erfolgreichsten über lange Zeiträume. Wobei auch diese Firmen immer mal wieder saure Gurkenzeiten durchlaufen und wo eine gewisse Zeit nicht viel passiert. Siehe momentan Facebook, die seid 2018 nur so vor sich hindümpeln mit großen Schwankungen und ansonsten keinen Ertrag bringen. Zudem müssen sie immer übermäßig liefern, das heißt die Erwartungshaltungen sind groß. Mit der Coronakrise haben sie einen Vorteil: Von denen wird aufgrund der Cashreserven wohl keiner untergehen. Nachteil ist: Sie können nicht liefern, weil die Leute andere Sorgen haben, als deren Produkte zu kaufen. Ist aber auch nur eine Halbwahrheit: Netflix hat in Zeiten der Krise genau das richtige Produkt und Amazon kann in schlechten Zeiten mehr ausliefern, weil die Leute Angst haben rauszugehen. Sieht man an den Kursen. Schaut man sich den Apple-Kurs langfristig an, sind da einige vergangene Katastrophen, die zeigen dass der Traum schnell vorbei sein kann. Trotzdem empfehle ich Anlegern jeden Alters, solche Aktien im Depot zu haben. Auch wenn sie nicht billig sind.

Dann gibt’s das große solide Mittelfeld mit Aktien von 2 – 4% Dividendenrendite. Da sind viele Firmen drin, die regelmäßig schöne Steigerungen der Dividende haben. Ich habe mir also mit der Zeit überlegt, aus allen Welten Aktien zu besitzen. Wachstum ist bei ca. 30 % (wegen dem Wachstum, insbesondere meiner Apple-Aktien), REITs bei 20% (jetzt eher weniger durch die Krise) und 50 % die 2-4% Aktien. Ich gleiche damit bisher immer die Inflation aus und bin sogar signifikant drüber. Das heißt, meine finanziellen Möglichkeiten werden jedes Jahr größer, obwohl es nicht mehr wichtig für mich ist. Aber es beruhigt.

@Bernd: Wegen OHI und auch anderen REITs betrachte ich das „Jetzt“ nicht so stark, sondern bin an Wahrscheinlichkeiten in der Zukunft interessiert. Tendenziell gibt es immer mehr alte Menschen, die betreut sein wollen/müssen. Das ist ein Wachstumsmarkt. Ich würde mein Depot nicht mit 100% OHI-Aktien ausstatten. Aber den Wert gibt es schon lange, sie haben seid ca. 2 – 3 Jahren ein paar Schwierigkeiten, die hoffentlich irgendwann in näherer Zukunft überwunden werden können und werden weiter ihre Wege gehen. Wird die Performance zu schlecht, stoße ich sie ab. Ich besitze sie schon lange und bisher haben sie das getan, was ich von ihnen erwartet habe. Hohe Erträge sind immer mit höheren Risiken behaftet, da sollte man sich nichts vormachen. Hier erscheint es mir vertretbar und deswegen präferiere ich sie ggü. Federal Reality, weil ich dort natürlich genauso durch die Krise ein gewisses Risiko habe. Der Unterschied von 3% Dividendenrendite ist mir persönlich das höhere Risiko wert. Das muss aber nicht bei dir so sein.

Grüße Oliver

Hi Oliver!

Passt so, was soll ich da noch hinzufügen 😉 …

Und wichtig, immer schön solche Werte vermeiden, die regelmäßig aus der Substanz ausschütten und sich somit irgendwann in Luft auflösen.

CU Ingo.

@Oliver Miller

interessante sichtweise bzgl. BLK vs. TROW und KO vs. PEP, besten dank!

hatte mich mit den erstgenannten finanzwerten noch nicht auseinandergesetzt. mal sehen.

OHI vs. FRT. die höhere div.rend. bei OHI liegt imho u.a. daran dass OHI nahezu 100 % des AFFO ausschüttet, FRT hingegen nur 82%. FRT als dividend king hält das konservativer, die dividende ist in bezug auf das payout ratio sicherer als bei OHI. die beiden geschäftsmodelle kenne ich nicht genügend als dass ich sie vergleichen könnte.

bei den verschuldungswerten haben beide ähnliche werte. was mir auffällt ist dass OHI in den letzten jahren prozentual wesentlich mehr aktien neue ausgegeben hat als FRT, also die ergebnisse mehr verwässert hat.

herzl.grüße

Hi Ingo,

bei PH wäre im Juni die jährliche Erhöhung der Dividende „fällig“ gewesen.

Stattdessen wird eine gleichbleibende Ausschüttung bezahlt – damit wackelt der Aristokraten-Status zumindest 🙁

Bis Ende des Kalenderjahres haben sie qua definitionem noch Zeit für die Erhöhung, um den Status zu erhalten.

Das in Kombination mit der Abstufung des Ratings halten mich momentan von einem Nachkauf ab…

Gruß,

Jörg

Hi Jörg!

Danke für deinen Kommentar.

Diesen Trick wenden Unternehmen manchmal an, ja. Finde ich aber nicht so schlimm und gerade in solch schwierigen Zeiten habe ich lieber eine verzögerte Erhöhung als gar keine oder gar eine Kürzung oder Streichung.

Ich bin sicher, da sind wir uns einig 🙂 …

CU Ingo.