Möchtest du deinen zukünftigen Dividendenstrom ausbauen, musst du von Zeit zu Zeit frisches Kapital in den Markt bringen. Dies kann durch den Ausbau schon vorhandener Werte geschehen, als auch durch die Eröffnung einer neuen Position. Um dir dabei etwas Anregung zu geben, teile ich heute mit euch 5 Ideen für deine Watchlist im April!

Ein kleiner Hinweis vornweg, dies ist wie immer keine Kaufempfehlung. Was ich aber empfehlen kann, pack dir deine Kandidaten auf eine Watchlist oder in ein Musterdepot. Beobachte diese Aktien für einen gewissen Zeitraum. So bekommst du ein Gefühl für den Kurs und die aktuelle Entwicklung.

Wenn du dann noch von Zeit zu Zeit auf Seiten wie Seekingalpha.com ein paar aktuelle Artikel zu den Unternehmen auf deiner Watchlist liest, dann bist du den meisten Leuten bereits einige Schritte voraus.

Tipp: Du kannst übrigens auch kostenlos auf Seekingalpha.com eine Watchlist führen und da die neuesten Artikel zu deinen beobachteten Positionen nach und nach durchklicken oder dir eine Auswahl der interessantesten Artikel als Tagesübersicht per E-Mail zuschicken lassen.

Du versetzt dich damit in eine Position, um direkt bei nächster Gelegenheit entscheiden zu können. Wann immer diese Gelegenheit kommt. Nichts ist ärgerlicher, als dass der Markt nach unten korrigiert, du Geld zur Verfügung hast, aber nicht weißt, wo du dieses am besten investieren kannst.

Preparation meets opportunity!

Sei vorbereitet! Viele, die den Aktienmarkt nur von außen kennen, werden irgendwann zu dir sagen, dass du einfach Glück hattest. Das ist zwar Blödsinn, aber lass sie es ruhig Glück nennen.

Man kann nämlich sprichwörtlich sein Glück erzwingen, wenn man sich vorbereitet hat und dann bereit ist loszulegen, wenn die Gelegenheit kommt. Andere verpassen diese Gelegenheit, du nicht. Denn du hattest Glück bist vorbereitet.

Übrigens ein Prinzip, was natürlich auch außerhalb der Börse in vielen Lebensbereichen genauso gilt. Preparation meets opportunity!

5 Ideen für deine Watchlist im April 2019

In dieser Ausgabe dabei: WRK, ETN, EMN, CAH & STAG

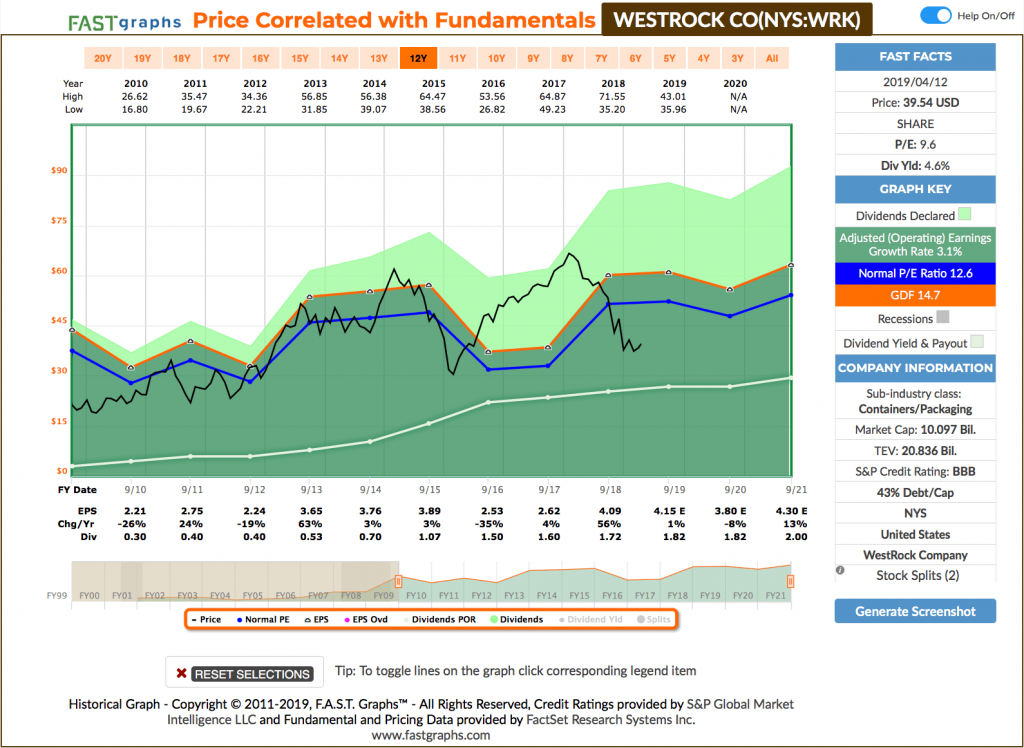

Idee #1: WestRock Company (WRK)

WestRock Company produziert und verkauft Papier- und Verpackungslösungen für den Konsum- und Wellpappenmarkt in Nordamerika, Südamerika, Europa, Australien und Asien. Das Unternehmen ist in drei Segmenten tätig: Wellpappverpackungen, Konsumverpackungen sowie Grundstücke und Entwicklung. Das Segment Wellpappe produziert Wellpappen, Wellpappenformate, Wellpappenverpackungen und vorbedruckte Linerboards für Konsum- und Industriegüterhersteller sowie Wellpappe-Kartonhersteller. Dieses Segment bietet auch Struktur- und Grafikdesign, Ingenieurdienstleistungen und automatisierte Verpackungsmaschinen an, verkauft Altpapier und andere Produkte und bietet Recyclingdienstleistungen an. Seine Wellpappeverpackungsprodukte werden als Schutzverpackung für den Versand und die Verteilung von Lebensmitteln, Papier, Gesundheit und Schönheit, anderen Haushalts-, Verbraucher-, Handels- und Industrieprodukten verwendet. Das Segment Konsumverpackungen produziert und verkauft Faltschachteln und Getränkekartons, Displays, Schankanlagen, Innentrennwände, Einsätze und Etiketten, gebleichte und recycelte Kartons, Expresspakete für die Kurierindustrie über Nacht sowie Sekundärverpackungen und Kartonverpackungen für den Gesundheitsmarkt. Dieses Segment produziert und verkauft auch Trennwände aus Vollfasern und Wellpappe sowie gestanzte Kartonkomponenten, temporäre und permanente Point-of-Purchase-Displays für Konsumgüter und Einzelhandel sowie lithografische laminierte Verpackungsprodukte und erbringt Dienstleistungen im Bereich der Lohnverpackung. Das Segment Land und Entwicklung besitzt, entwickelt und verkauft Immobilien vor allem in Charleston, South Carolina. Die WestRock Company wurde 2015 gegründet und hat ihren Sitz in Atlanta, Georgia.

In einem der letzten Watchlist-Artikel hatte ich International Paper Company (IP) vorgestellt und aus der gleichen Branche kommt nun auch WestRock. Wenn ich ein neues Investment prüfe, dann schaue ich mir gern die Marktführer (Mehrzahl!) in diesem Segment an.

Hauptsächlich stellt WestRock Verpackungsmaterial her und auch wenn sich das auf den ersten Blick vielleicht etwas öde anhört, so sieht der Kursverlauf alles andere als langweilig aus. Da ist viel Bewegung im Preis drin, aber leider auch in der Umsatz- und Gewinnentwicklung. Schwache und starke Jahre wechseln sich dort unregelmäßig ab und machen eine Einschätzung bzw. Prognose schwierig.

Also konzentrieren wir uns wie immer direkt auf die Dividenden und da ist man mit einer Dividendenrendite (Yield) zum Einstieg von aktuell immerhin 4,6% schon ordentlich bei der Musik. Und mit einem Dividendenwachstum (Dividend Growth) im Schnitt von über 28% in den letzten 9 Jahren, kann man richtig etwas vorweisen.

Die Ausschüttungsquote (Payout Ratio) schwankt dabei stark zwischen 20% und 60%, was allein den schwankenden Gewinnen zu verdanken ist. Aber insgesamt sieht auch diese Kennzahl sehr gut aus.

WestRock ist in meinen Augen mit einem KGV (P/E Ratio) von unter 10 aktuell stark unterbewertet und für alle, die sich mit dem schwankenden Kurs anfreunden können, sicher einen Blick wert.

Das Unternehmen ist ein sogenannter Dividend Contender* und hat seine Dividenden die vergangenen 10 Jahre jedes Jahr erhöht. Über die letzten 10 Jahre wurde die Dividende um 25,5% und in den letzten 3 Jahren um 11,7% jedes Jahr gesteigert.

Der bereinigte Gewinn pro Aktie (Adjusted Earnings per Share = EPS) stieg von 2,21 USD in 2010, auf 4,09 USD in 2018 und für 2019 werden 4,15 USD erwartet.

Das KGV (P/E Ratio) beträgt beim aktuellen Kurs 9,6 und liegt damit unter dem Schnitt der letzten Jahre von 12,6.

Die Dividendenrendite (Dividend Yield) beträgt 4,6%. Die Ausschüttungsquote (Payout Ratio) in 2018 lag bei sehr guten 42,1%.

Ich finde Preise um und unterhalb von 40,- USD bzw. 35,50 EUR interessant, würde aber auch gern etwas mehr Stabilität in den Gewinnerwartungen sehen.

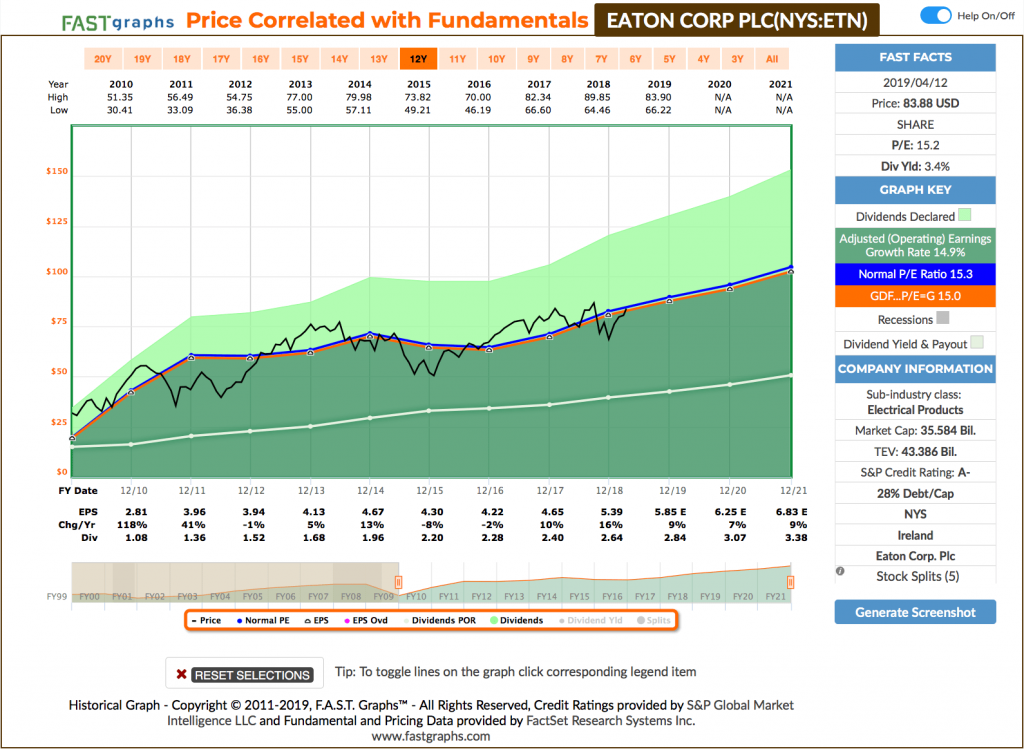

Idee #2: Eaton Corporation PLC (ETN)

Eaton Corporation PLC ist ein weltweit tätiges Power-Management-Unternehmen. Das Segment Electrical Products bietet elektrische und industrielle Komponenten, Haushaltsprodukte, einphasige Qualitätsprodukte, Notbeleuchtungs- und Brandmeldeprodukte, Verkabelungsgeräte, strukturelle Trägersysteme sowie Produkte für den Stromkreisschutz und die Beleuchtung. Das Segment Elektrische Systeme und Dienstleistungen des Unternehmens bietet Stromverteilung und -baugruppen, dreiphasige Produkte in Netzqualität, elektrische Geräte für gefährliche Anwendungen, explosionsgeschützte Geräte, Versorgungsanlagen, Geräte für die Stromzuverlässigkeit und Dienstleistungen. Im Segment Hydraulik werden verschiedene Kraftprodukte, Steuerungs- und Sensorprodukte, Flüssigkeitsförderprodukte, Filtersystemlösungen, industrielle Trommel- und Scheibenbremsen sowie Gummigriffe angeboten. Das Segment Luft- und Raumfahrt des Unternehmens bietet hydraulische Energieerzeugungssysteme, Steuerungs- und Sensorprodukte, Flüssigkeitsförderprodukte und Kraftstoffsysteme für den zivilen und militärischen Einsatz. Das Fahrzeugsegment umfasst Getriebe, Kupplungen, Hybridantriebe, Kompressoren, Motorventile und Ventilsteuerungen, Zylinderköpfe, Sperr- und Sperrdifferentiale, Getriebesteuerungen, Kraftstoffdampfkomponenten, Fluidanschlüsse und Förderprodukte. Das eMobility-Segment des Unternehmens umfasst Spannungswandler, Umrichter, Sicherungen, On-Board-Ladegeräte, Stromkreisschutzgeräte, Fahrzeugsteuerungen, Stromverteilungsprodukte, Kraftstofftankabsperrventile und Hybridsysteme für Nutzfahrzeuge. Es bedient die Märkte Industrie, Institutionen, Behörden, Versorgungsunternehmen, Gewerbe, Wohnen, Informationstechnologie, erneuerbare Energien, Marine, Landwirtschaft, Öl und Gas, Bauwesen, Bergbau, Forstwirtschaft, Materialtransport, LKW und Busse, Werkzeugmaschinen, Spritzguss, Primärmetalle und Energieerzeugung sowie Erstausrüster und Aftermarket-Kunden. Das Unternehmen wurde 1916 gegründet und hat seinen Sitz in Dublin, Irland.

Mit Eaton habe ich mal wieder ein Unternehmen aus dem Industriesektor auf der Liste. Da fehlt mir ja noch ein guter Teil im Depot. Und auch wenn Eaton an der NYS (New York Stock Exchange) gelistet ist, hat es seinen Hauptsitz doch in Irland.

Dazu gleich eine Frage an die Community, wie verhält es sich aktuell mit der Quellensteuer bei Aktien aus Irland? Immer noch 20%, nicht anrechenbar und schwierig mit dem Zurückholen?

Endlich wieder ein Chart, der mit ein paar Abstrichen, die schöne Angewohnheit hat, von links unten nach rechts oben zu laufen. So wollen wir das sehen, denn das deutet auf ein nachhaltiges Umsatz- und Gewinnwachstum (Earnings Growth) hin. Dieses liegt im zweistelligen Bereich über die letzten Jahre und das Dividendenwachstum zieht da mit 11,6% in den letzten 9 Jahren ordentlich mit. Sehr gut!

Trotzdem bekommt man bereits eine ordentliche Dividendenrendite zum Einstieg von über 3%. Gepaart mit dem gerade genannten Dividendenwachstum eine in meinen Augen ansprechende Geschichte.

Das KGV liegt aktuell bei 15 und ist damit weder günstig noch teuer. Eventuell sollte man also auf einen Rücksetzer warten, um dann günstiger und mit etwas Risikopuffer einzusteigen.

Last but not least, eine Krediteinstufung (Credit Rating) von A- zeugt auch von einer sauberen Bilanz (Balance Sheet) mit wenigen Schulden. So was sieht man immer gern, oder?

Das Unternehmen ist ein sogenannter Dividend Contender* und hat seine Dividenden die vergangenen 10 Jahre jedes Jahr erhöht. Über die letzten 10 Jahre wurde die Dividende um 10,2% und in den letzten 3 Jahren um 6,3% jedes Jahr gesteigert.

Der bereinigte Gewinn pro Aktie (Adjusted Earnings per Share = EPS) stieg von 2,81 USD in 2010, auf 5,39 USD in 2018 und für 2019 werden 5,85 USD erwartet.

Das KGV (P/E Ratio) beträgt beim aktuellen Kurs 15,2 und liegt damit im Schnitt der letzten Jahre von 15,3.

Die Dividendenrendite (Dividend Yield) beträgt 3,4%. Die Ausschüttungsquote (Payout Ratio) in 2018 lag bei guten 49,0%.

Ich finde Preise um und unterhalb von 75,- USD bzw. 66,50 EUR interessant oder immer wenn die Dividendenrendite bei über 4% steht.

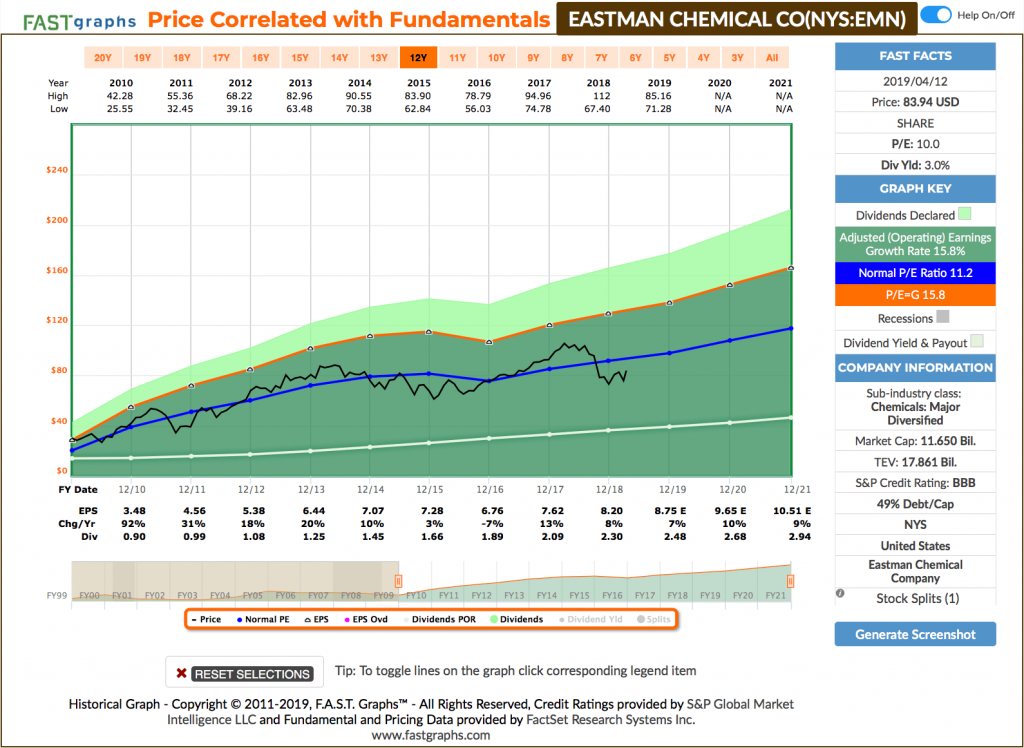

Idee #3: Eastman Chemical Company (EMN)

Eastman Chemical Company ist ein weltweit tätiges Unternehmen für hoch entwickelte Materialien und Spezialadditive. Das Segment Additives & Functional Products des Unternehmens bietet Koaleszenz-, Spezial- und Gebrauchslösungsmittel, Lackadditive und Spezialpolymere; Kohlenwasserstoff- und Kolophoniumharze; unlösliche Schwefel- und Antiabbaubare Kautschukadditive; Performance-Harze; aminderivatbasierte Bausteine; Wärmeleit- und Flugflüssigkeiten; organische säurebasierte Lösungen; und metambasierte Bodenfumiganten, thiram- und ziram-basierte Fungizide sowie Wachstumsregulatoren. Das Unternehmen bedient die Märkte Transport, Verbrauchsmaterial, Baugewerbe, Tierernährung, Pflanzenschutz, Energie, Körper- und Haushaltspflege und andere. Das Segment Advanced Materials umfasst Co-Polyester, Celluloseester, Polyvinylbutyral (PVB)-Folien, spezielle PVB-Zwischenprodukte sowie Fenster- und Schutzfolien und im Aftermarket verwendete Folienprodukte für den wertschöpfenden Endverbrauch in den Märkten Transport, Verbrauchsmaterial, Bauwesen, Gebrauchsgüter sowie Gesundheit und Wellness. Das Segment Chemical Intermediates des Unternehmens bietet Olefin- und Acetylderivate, Ethylen und Commodity-Lösungsmittel, primäre Nicht-Phtalat- und Phthalat-Weichmacher und Nischen-Nicht-Phthalat-Weichmacher sowie Methylamine und Salze höherer Amine und Lösungsmittel für die Industriechemie und die Verarbeitung, das Baugewerbe, Gesundheit und Wellness sowie Agrochemie. Das Segment Fasern bietet Celluloseacetat-Tow, Triacetin, Celluloseacetat-Flakes und Essigsäureanhydrid für den Einsatz in Filtrationsmedien, hauptsächlich Zigarettenfilter; natürliche und lösungsgefärbte Acetatgarne für den Einsatz in Verbrauchsmaterialien sowie in Gesundheits- und Wellnessmärkten; und nassgelegte Vliesstoffe, Spezial- und technische Papiere und Celluloseacetatfasern für die Märkte Transport, Industrie, Landwirtschaft und Bergbau, Luft- und Raumfahrt, Körperpflege und Verbrauchsmaterialien. Eastman Chemical Company wurde 1920 gegründet und hat seinen Hauptsitz in Kingsport, Tennessee.

Bisher gar nicht im Depot bei mir, irgendwas aus der Chemiebranche. Schon seit längerer Zeit habe ich ein Auge auf BASF geworfen, aber jetzt lief mir eher durch Zufall Eastman Chemical vor die Füße.

Besonders angezogen hat mich die attraktive Bewertung. Ein 10er KGV und dazu unter dem eigenen historischen Schnitt. Und das alles ohne richtig große schlechte Nachrichten. Zumindest konnte ich kaum etwas finden, was wirklich erwähnenswert wäre. Einzig ein Kommentar des CEO über allgemeine Bedenken zum abflauenden Wirtschaftswachstum. Immerhin zählt man Eastman Chemical eher zu den zyklischen Werten, oder?

Umsatz- und Gewinnwachstum scheinen in Takt und sind für die nächsten Jahre im hohen einstelligen Bereich vorhergesagt. Sieht gut aus.

Dazu lockt eine Dividendenrendite von immerhin 3% gepaart mit einem Dividendenwachstum von 10% im Schnitt in den letzten 10 Jahren. Eine sehr gute Mischung. Das gefällt mir!

Das Unternehmen ist ein sogenannter Dividend Challenger* und hat seine Dividenden die vergangenen 9 Jahre jedes Jahr erhöht. Über die letzten 5 Jahre wurde die Dividende um 13,3% und in den letzten 3 Jahren um 11,9% jedes Jahr gesteigert.

Der bereinigte Gewinn pro Aktie (Adjusted Earnings per Share = EPS) stieg von 3,48 USD in 2010, auf 8,20 USD in 2018 und für 2019 werden 8,75 USD erwartet.

Das KGV (P/E Ratio) beträgt beim aktuellen Kurs 10,0 und liegt damit leicht unter dem Schnitt der letzten Jahre von 11,2.

Die Dividendenrendite (Dividend Yield) beträgt 3,0%. Die Ausschüttungsquote (Payout Ratio) in 2018 lag bei sehr guten 28,0%.

Ich finde alle Preise unter 90,- USD bzw. 80,- EUR interessant.

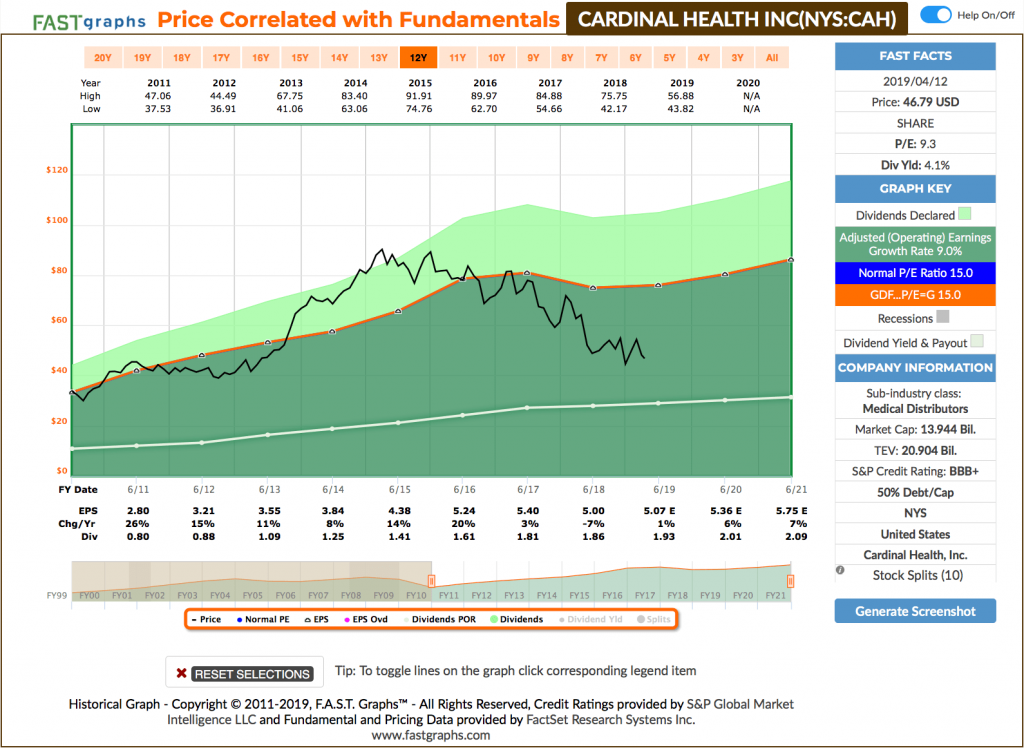

Idee #4: Cardinal Health Inc. (CAH)

Cardinal Health, Inc. ist ein Unternehmen für integrierte Gesundheitsdienstleistungen und -produkte in den Vereinigten Staaten und international. Das Unternehmen bietet Medizinprodukte und Arzneimittel sowie Lösungen zur Effizienzsteigerung der Lieferkette für Krankenhäuser, Gesundheitssysteme, Apotheken, ambulante Operationszentren, klinische Labors und Arztpraxen. Das Unternehmen ist in zwei Segmenten tätig, Pharma und Medizin. Das Segment Pharma vertreibt Marken- und Generikaprodukte, Spezialpharmazeutika sowie rezeptfreie Gesundheits- und Konsumgüter. Darüber hinaus bietet sie Dienstleistungen zur Unterstützung der Entwicklung, Vermarktung und des Vertriebs von Spezialpharmazeutika sowie Apothekenmanagement, Verwaltung von Medikamententherapie und Patientenresultaten für Krankenhäuser, andere Gesundheitsdienstleister und Kostenträger, betreibt Kernapotheken und radiopharmazeutische Produktionsstätten und verpackt Generika und rezeptfreie Gesundheitsprodukte neu. Das Segment Medical produziert, bezieht und vertreibt Cardinal Health Markenprodukte für Medizin, Chirurgie und Labor. Darüber hinaus vertreibt das Unternehmen eine Reihe von nationalen Markenprodukten und Medizinprodukten an die Haushalte der Patienten sowie Lieferkettendienstleistungen und -lösungen für Krankenhäuser, ambulante Operationszentren, klinische Labors und andere Gesundheitsdienstleister. Cardinal Health, Inc. wurde 1979 gegründet und hat seinen Hauptsitz in Dublin, Ohio.

Zuletzt hatte ich Cardinal Health im Mai 2018 in einem Watchlist-Artikel, um dann direkt im Juni 2018 einen Kauf für mein Dividendenaktiendepot zu tätigen.

Ziemlich genau ein Jahr später, und nach einigen Auf und Abs, liegt der Kurs wieder einmal unter meinem damaligen Einstandspreis und ich überlege, die Positionen aufzustocken.

Die letzten Quartalsberichte änderten nichts an meiner Einschätzung aus dem rund 1 Jahr alten Artikel und noch immer finde ich Cardinal Health zu dem Preis ein attraktives Investment.

Klar ist da weiterhin der Druck auf die operativen Margen, dem sich das Unternehmen stellen muss, aber was den runtergeprügelten Kurs angeht, hat es für mich eher den Anschein, als würde Cardinal Health hier in Sippenhaft genommen. Der gesamte Healthcare Sektor ist nämlich unter Druck und so bieten sich in meinen Augen tolle Einstiegsmöglichkeiten bei einem gut laufenden und ordentlich Geld scheffelnden Unternehmen.

Mit einem KGV von unter 10, einer Dividendenrendite von über 4%, bei einem Dividendenwachstum von über 14% und einer Ausschüttungsquote unterhalb von 40%, was kann man daran nicht mögen?

Und sollte Cardinal Health zu seiner historischen Bewertung im Bereich von einem 14er KGV zurückkehren bis 2021, dann erwarten den Käufer zum aktuellen Kurs eine durchschnittliche Jahresrendite von über 30%.

Man sieht also sehr schön, dass hier zum aktuellen Preis bereits sehr viel Risiko eingepreist scheint und man dieses Top Unternehmen mit einem großen Sicherheitspuffer (Margin Of Safety) kaufen kann. Da bin ich gern dabei!

Das Unternehmen ist ein sogenannter Dividend Contender* und hat seine Dividenden die vergangenen 23 Jahre jedes Jahr erhöht. Über die letzten 10 Jahre wurde die Dividende durchschnittlich um 17,5% und in den letzten 3 Jahren um 8,7% jedes Jahr erhöht.

Der bereinigte Gewinn pro Aktie (Adjusted Earnings per Share = EPS) stieg von 2,80 USD in 2010, auf 5,00 USD in 2018 und für 2019 werden 5,07 USD erwartet.

Das KGV (P/E Ratio) beträgt beim aktuellen Kurs 9,3 und liegt damit deutlich unter dem Schnitt der letzten 10 Jahre von 15,5.

Die Dividendenrendite (Dividend Yield) beträgt 4,1%. Die Ausschüttungsquote (Payout Ratio) in 2018 lag bei sehr guten 37,3%.

Ich finde Preise um und unterhalb von 50,- USD bzw. 44,50 EUR sehr interessant oder immer wenn die Dividendenrendite bei über 4% liegt.

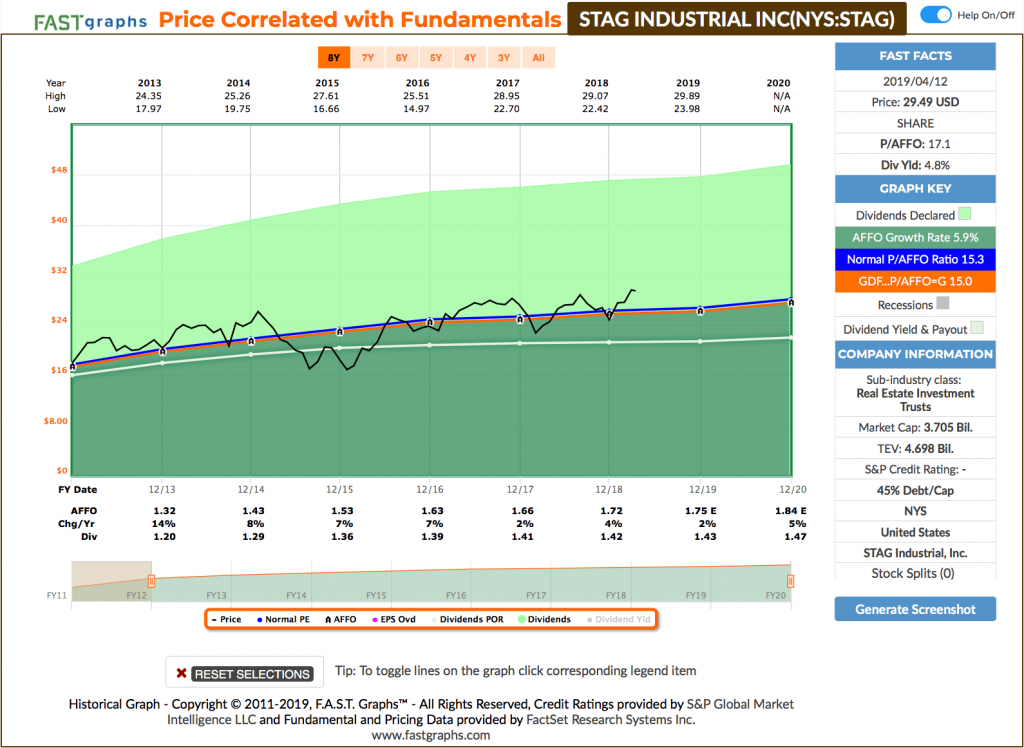

Idee #5: STAG Industrials Inc. (STAG)

STAG Industrial, Inc. ist eine Betreibergesellschaft für Industrieimmobilien, die sich auf den Erwerb, das Eigentum und den Betrieb von Industrieimmobilien mit einem einzigen Mieter in den gesamten Vereinigten Staaten konzentriert. Die Gesellschaft wurde als Maryland Corporation gegründet und hat sich dafür entschieden, als Immobilienfonds („REIT“) gemäß den §§ 856 bis 860 des Internal Revenue Code von 1986 in der jeweils gültigen Fassung behandelt zu werden und beabsichtigt, diese weiterhin zu qualifizieren. Die Gesellschaft ist als Dachgesellschaft REIT, allgemein als UPREIT bezeichnet, strukturiert und besitzt im Wesentlichen alle ihre Immobilien und führt im Wesentlichen alle ihre Geschäfte über ihre operative Partnerschaft STAG Industrial Operating Partnership, L.P., eine Delaware Limited Partnership.

Und zum Abschluss wie gewohnt noch ein schöner REIT, oder?

STAG ist ein REIT, welcher sich auf bereits bestehende, ausgebaute und möglichst zu 100% von der Industrie belegte Immobilien spezialisiert hat. Die Grundstücke gehören nicht zwangsläufig zu den top modernen Adressen, haben aber in der Regel einen Wettbewerbsvorteil in Bezug auf alteingesessene Unternehmen (Wegzug unwahrscheinlich, da zu aufwendig und/oder zu kostspielig) und günstigere Mietpreise (frei nach dem Motto gut genug) als der Mitbewerber.

Das AFFO-Wachstum (AFFO = Adjusted Funds From Operations bzw. das bereinigte operative Ergebnis) ist ziemlich konstant und die Dividendenausschüttungen relativ abgesichert, da die Ausschüttungsquote bei (für einen REIT) sehr komfortablen 83% liegt.

Mit großen Dividendensteigerungen sollte man nicht rechnen, die letzten 5 Jahre waren es aber immerhin +3,5% pro Jahr, aber dafür steigt man aktuell bereits bei 4,8% ein. Schon ganz gut, aber ich bevorzuge eine Dividendenrendite von mindestens 5% beim Einstieg bei einem REIT. Dies ist aber eine sehr subjektive Anforderung und jeder tickt da anders.

Aktuell liegt das AFFO bei relativ hohen 17,1 und ich finde STAG ist damit eindeutig überbewertet. Auch wenn ich diesen REIT grundsätzlich sehr interessant finde, und sicher auch auf meiner Watchlist lasse, so warte ich doch auf einen größeren Rücksetzer, bevor ich ggf. einen Kauf tätige.

Das Unternehmen ist ein sogenannter Dividend Challenger* und hat seine Dividenden die vergangenen 9 Jahre jedes Jahr erhöht. Über die letzten 5 Jahre wurde die Dividende um 3,9% und in den letzten 3 Jahren um 1,4% jedes Jahr erhöht.

Das bereinigte operative Ergebnis (Adjusted Funds From Operations = AFFO) stieg von 1,32 USD in 2010, auf 1,72 USD in 2018 und für 2019 werden 1,75 USD erwartet.

Das P/AFFO Ratio (ein KGV bzw. P/E Ratio macht bei REITs keinen Sinn) beträgt beim aktuellen Kurs 17,1 und liegt damit über dem Schnitt der letzten Jahre von 15,3.

Die Dividendenrendite (Dividend Yield) beträgt 4,8%. Die Ausschüttungsquote (Payout Ratio) in 2018 lag für einen REIT bei komfortablen 82,6%.

Ich finde Preise um und unterhalb von 25,- USD bzw. 22,50 EUR interessant oder wenn die Dividendenrendite über 6% klettert.

Was habt ihr so auf eurer Watchlist im April ganz oben auf dem Einkaufszettel?

Und schon sind wir wieder am Ende angelangt.

Was ist euer Favorit von den hier vorgestellten fünf? Und was habt ihr selbst so auf eurer Watchlist ganz oben stehen? Lasst uns in den Kommentaren darüber diskutieren.

Vielleicht entdecke ich oder die Leser ja auch ein paar Schnäppchen und/oder neue Anregungen 🙂 …

Und nun viel Spaß beim Informationen sammeln, dem Aufbauen und Weiterentwickeln eurer eigenen Watchlist!

Quellen: Fastgraph.com, Seekingalpha.com & The DRiP Investing Resource Center

*Legende:

Dividend King = Ununterbrochene Dividendenerhöhung von 50 Jahren oder mehr

Dividend Champion = Ununterbrochene Dividendenerhöhungen von 25 bis 49 Jahren

Dividend Contender = Ununterbrochene Dividendenerhöhungen von 10 bis 24 Jahren

Dividend Challenger = Ununterbrochene Dividendenerhöhungen von 5 bis 9 Jahren

Danke fürs Lesen und wenn dir der Artikel gefallen hat, hinterlasse mir einen Kommentar und teile ihn mit deinen Freunden auf Social Media oder in deinem Lieblingsforum. Das würde mir sehr viel bedeuten. Vielen Dank!

Hallo Ingo,

alexander hat AHT gerade neu vorgestellt. geht um hotels. mich würde die auswertung von fastgraphs dazu interessieren. vielleicht kannst du das noch einfügen?

ansonsten hatte ich ETN auch schon länger in der watchlist……leider nur dort

viele grüße

Dieter

Hi Dieter!

Danke für deinen Kommentar.

Ich hatte es in einem anderen Kommentar bereits erwähnt, aber AHT kommt für die Watchlist leider nicht wirklich in Frage. Die Dividenden sind etwas unstetig und steigen auch nicht nachhaltig. Das ist eine Grundbedingung bei meiner Auswahl.

Aber hier das Fastgraphs Chart, für alle Interessierten:

CU Ingo.

Hallo Ingo,

Frohe Ostern und vielen Dank für die Watchlist

Ist nach deiner monatlichen Dividendenauswertung das nächste Highlight, haste bei Cardinal Health nachgekauft?werde vermutlich zuschlagen…

Hi Dimi!

Danke fürs Vorbeischauen.

Ich muss erstmal Geld auftreiben für den nächsten Kauf 😉 … und dann schwanke ich noch zwischen Cardinal Health (CAH) und AbbVie (ABBV).

Ich glaube ich werde erst ABBV nachkaufen und dann, wenn der Preis immer noch attraktiv ist, später CAH.

CU Ingo.

Da würde ich Dimi zustimmen! Cardinal Health ist schon sehr verlockend momentan. Da wäre bei mir nur das Problem, dass dieser Sektor mit CVS, WBA und CAH bei mir langsam Übergewicht bekommt, daher muss ich da leider die Bremse reinhauen.

Dafür freue ich mich momentan, dass zwei alte Bekannte in meinem Depot seit einiger Zeit wieder richtig ranklotzen: Skyworks Solutions und -man glaubt es kaum – General Mills.

Von Ashford würde ich auch die Finger weglassen. Aber Alexander mag solche Dividenden-Booster irgendwie.

Hi Gerry!

Danke für deinen Kommentar.

Ja bei den günstigen Preisen muss man sich immer wieder daran erinnern, dass man sich nicht zu sehr „verklumpt“ im Depot.

General Mills (GIS) habe ich auch auf der Watchlist und sehe dabei zu, wie mir der Preis wegläuft. Aktuell finde ich die schon wieder zu teuer. Also weiter abwarten.

Skyworks Solutions (SWKS) sieht sehr interessant aus, auch wenn die Dividendenrendite ein wenig niedrig ist. Ich glaub die schaue ich mir mal näher an. Danke!

Ach menno. Ich bräuchte 3 Jobs um mehr Geld für Investitionen ranzuschaffen 😀 …

CU Ingo.

Hallo Ingo,

danke für den chart. mit hotels habe ich persönlich ein problem, seitdem ich mal bei sheraton gearbeitet habe.

als anhang zu dimis schlußbemerkung, mal eine frage zu alexander (kritik liegt mir fern da ich noch nicht annähernd solch einen erfolg habe) täuscht mich mein eindruck oder rührt alexander momentan sehr heftig in seinem depot?

persönlich tendiere ich hier zu ingo, mit ruhiger hand………….(alles andere als ein merkel zitat)

nochmals danke und viele grüße

Dieter

Hi Dieter!

Alexander hatte mal auf seinem Blog dazu etwas gesagt. Glaub da kam Geld durch ein anderes Depot rein und das muss jetzt investiert werden.

Der macht das schon, da mache ich mir keine Sorgen.

Er hat halt einen sehr stringenten (Schreibt man das so?) und systematischen Ansatz, zum Beispiel nicht über eine bestimmte Anzahl an Positionen im Depot zu gehen. Da muss man dann auch mal etwas verkaufen, wenn man neue Werte drin haben möchte.

Ich beobachte das Ganze interessierte und versuche dabei etwas zu lernen. Mal schauen.

CU Ingo.

Hallo Ingo

ich finde ja Westrock ganz interessant, mittel und langfristig sicher nicht schlecht, halt sehr Konjunktur abhängig. Ich kannte Westrock bislang nicht, wie bist du auf die gekommen?

LG Claudio

Hi Claudio!

Danke fürs Vorbeischauen.

Wie ich auf WestRock gekommen bin? Ich hatte International Papers (IP) auf der Watchlist und dann meinte ein Leser (sorry, hab mir leider den Namen nicht gemerkt) in den Kommentaren, ich sollte mir mal WestRock anschauen. Dann habe ich WestRock auch noch auf dem YouTube Channel bei Fastgraphs gesehen und zuletzt auch noch bei Jason Fieber in der Analyse bei Daily Trade Alert.

Da kam ich also gar nicht mehr dran vorbei, mir das mal selbst anzuschauen.

CU Ingo.

Hallo Ingo,

ziemlich interessante Werte. WestRock beobachte ich schon ziemlich lange und die Firma wurde von einem anderen sehr kenntnisreichen Kommentator vor ein paar Jahren als Alternative zu International Paper vorgestellt. Meines Erachtens in den Kursregionen ein Kauf. Klar ist der Wert konjunkturabhängig (welcher denn nicht?), aber hier liegen bei niedrigen Bewertungen immer die zukünftigen Gewinne. Außer das Unternehmen scheitert, aber das sehe ich dort eher nicht. Eaton habe ich jetzt so viele Jahre auf meiner Watchlist, aber gekauft habe ich sie bisher nie. Irgendwie ein Wert in der zweiten Reihe, meistens durchschnittlich bewertet. Das Unternehmen ist aber solide, sonst wäre es nicht auf meiner Watchlist. Das Dilemma war immer, dass ich parallel andere Sachen interessanter fand, siehe z.B. deinen ersten Kandidaten. Aber vielleicht wird’s ja noch was in der Zukunft mit Eaton. Zu Eastman Chemical Corporation brauch ich nichts zu sagen, die habe ich diesen Monat gekauft. Sicher keine sehr bekannte Firma, sie ist mir das erste mal bewusst vor etwas 2 Jahren über den Weg gelaufen. Ich dachte mir schon, dass Du die nach deiner Ankündigung aufnehmen wirst, weil Albemarle wenig Dividende zahlt und von der Bewertung schlechter ist. Eastman hat eine prima Bewertung und ein sehr schönes Dividendenwachstum. Cardinal Health ist eine gute Firma, da war ich im März aktiv und bin mit jetzt 100 Aktien voll investiert und werde keine weiteren mehr kaufen. Die Bewertung ist sehr gut, aber der Gesundheitssektor hat Probleme, das darf man bei aller guter Bewertung nicht unterschätzen. Es gibt ja als Abgewöhnbeispiel z.B. die Owens & Minor, die inzwischen fast nichts mehr auszahlen, große Probleme haben und der Kurs jenseits von gut und böse ist. Man sollte das immer im Hinterkopf behalten, wenn man einen vermeintlich günstigen Wert kauft, der in ein stürmisches Fahrwasser gekommen ist. Das ist ein Wert, der Stand heute sowohl gute Chancen als auch Risiken beinhaltet, die nicht ganz überschaubar sind. Das war auch der Grund, warum ich mich im April mit diesem Sektor zurückgehalten habe. Ich besitze aber schon einiges dort und fühle mich nicht unterinvestiert. Die STAG besitze ich zwar nicht, ist aber ein sehr interessanter REIT. Ich habe aber in dem Sektor noch andere Hausaufgaben. Falls ich dort wieder was investieren sollte, stocke ich meine bestehenden ARI, STWD oder CLDT auf. Ich habe schon 10 REITs im Portfolio und eine weitere Diversifizierung ist irgendwann nicht mehr sonderlich sinnvoll. Hier überlege ich eher, O abzustoßen und dafür einen anderen REIT zu kaufen, weil dieser Wert heillos überbewertet ist.

Frohe Ostern

Oliver

Hi Oliver!

Danke für deinen Kommentar.

Kleiner Tipp, mach mal Absätze in deine Texte, dann liest sich das gleich viel leichter 😉 …

Ich glaube aus allen hier genannten ist aktuell Eastman Chemical (EMN) mein Favorit. Leider fehlt mir aktuell das Geld, um direkt einen Kauf zu tätigen.

Und dann müsste ich mich immer noch zwischen EMN oder einem Nachkauf von AbbVie (ABBV) oder Cardinal Health (CAH) entscheiden. Beide habe ich nämlich schon im Depot und könnte jetzt günstig nachlegen.

Ach immer diese Entscheidungen.

CU Ingo.

Hallo Ingo,

sehr schöner Artikel. Eastman Chemical Company kannte bis vor kurzem nicht. Chuck Carnevale stellte dieses Unternehmen kürzlich in seinem Sector Review vor, ebenso WestRock und Eaton. Ich muss sagen, ein sehr interessante Titel. Aber ich werde voraussichtlich bei WBA zuschlagen. Die Aktie wird wirklich gut unterbewertet, die Dividendenrendite passt, die Ausschüttungsqoute auch. Eigenkapitalausstattung ist auch solide. Bei CAH bin ich mir nicht unschlüssig.

Ich finde es klasse, dass du Dieters Anfrage zum Fast Graph Chart von AHT so positiv bedient hast! Toll!

Viele Grüße!

Hi Thorbjorn!

Danke fürs Vorbeischauen.

Und genau bei dem YouTube Video von Chuck Carnevale bzw. Fastgraphs habe ich auch zum ersten Mal überhaupt von EMN gehört. Da kommen immer wieder mal ein paar Perlen zum Vorschein, oder?

WBA und CAH sind beide interessant, aber bekanntlich habe ich ja auch bei WBA zuerst nachgelegt. CAH steht noch an, falls der Preis attraktiv bleibt.

Kein Thema mit dem Fastgraphs Chart von AHT. Gern geschehen.

CU Ingo.

Moin Ingo,

da hast du diesen Monat wirklich ein paar interessante Kaufkandidaten auf deiner Watchlist!

Persönlich habe ich mich bislang erst mit Cardinal Health tiefergehend auseinander gesetzt. Ein Unternehmen, bei welchem ich mir durchaus ein Engagement vorstellen könnte.

Allerdings führte die letztjährige Wertminderung über $1,4 Mrd. im Geschäft mit Herz-Kreislauf-Mitteln zu einem deutlich negativeren Abschneiden in meinem Bewertungsmodell, sodass CAH aktuell (noch) kein echter Kaufkandidat für mich ist. Glaubt man jedoch den Ergebnisprognosen, dürfte sich das Unternehmen auch bald auf meiner Watchlist wiederfinden.

– David

Hi David!

Danke für deinen Kommentar.

Ich konnte auf deinem Blog nichts zu CAH finden. Oder ich bin blind, was mich nicht wundern würde 🙂 … hast du dazu schon etwas geschrieben bzw. deine Bewertung gemacht?

Bevor ich ggf. einen Nachkauf tätige, werde ich auf jeden Fall die letzten SeekingAlpha-Artikel dazu lesen, um mich auf den neuesten Stand zu bringen.

CU Ingo.

Keine Angst Ingo, du hast keine Tomaten auf den Augen! 😉 Ich habe mich nämlich bislang nur gedanklich mit CAH auseinandergesetzt, ohne hierüber etwas auf meinem Blog zu posten.

Da aber ja anscheinend einige hier ein Investment in CAH in Erwägung ziehen, werde ich die Aktie im Rahmen meines nächsten „Schnappschuss der Woche“ einmal etwas eingehender beleuchten und das Ergebnis meines Bewertungsmodells präsentieren. Vielleicht hilft dies ja dem ein oder anderen bei der Anlageentscheidung.

David

Hi David!

Cool. Da freue ich mich schon drauf.

Kannst auch gern den Link dann hier posten. Danke!

CU Ingo.

Moin Ingo,

ich habe meinen Schnappschuss zu Cardinal Health soeben online gestellt. Diesen kannst du hier abrufen:

https://www.junginrente.de/cardinal-health-schnappschuss/

Für mich ist die Aktie derzeit (noch) kein Kandidat für meine Watchlist. Insbesondere die mangelnde Ergebniskonstanz führt in meinem Bewertungsmodell zu hohen Punktabzügen. Da hilft bislang auch der vergleichsweise günstige Preis nichts.

David

Danke sehr dafür!

Hi Ingo,

ich habe Cardinal Health in meinem Depot. Aber die heutige Bekanntgabe der Dividendenerhöhung – 1,0 Prozent von 0,4763 auf 0,4811 – das ist schon extrem schwach!

Was tun?

Dividend Growth Investing sieht anders aus.

Hi Gerry!

Danke fürs Vorbeischauen.

Ja die 1% waren jetzt nicht so der Bringer. Aber wäre das ein deutsches Unternehmen, hätte es vielleicht sogar eine Kürzung gegeben. Denn die streichen ja immer gleich mal die Dividende zusammen, wenn es schwierig wird. Aus diesem Grund bin ich zufrieden mit den 1%, auch wenn ich mir persönlich mehr erwartet hätte.

Was tun? Na nichts! Man muss wegen so etwas nicht gleich in Aktionismus verfallen. Eine Steigerung ist immer noch eine Steigerung. Es landet am Ende mehr Geld als vorher auf deinem Konto. Toll!

Und es wird bei jedem Unternehmen mal schwierigere Zeiten geben und dann wieder bessere. Wenn im Durchschnitt eine ordentliche Steigerung rauskommt, ist doch alles in Butter.

Also ruhig bleiben und weiter investieren. Das wird schon!

CU Ingo.