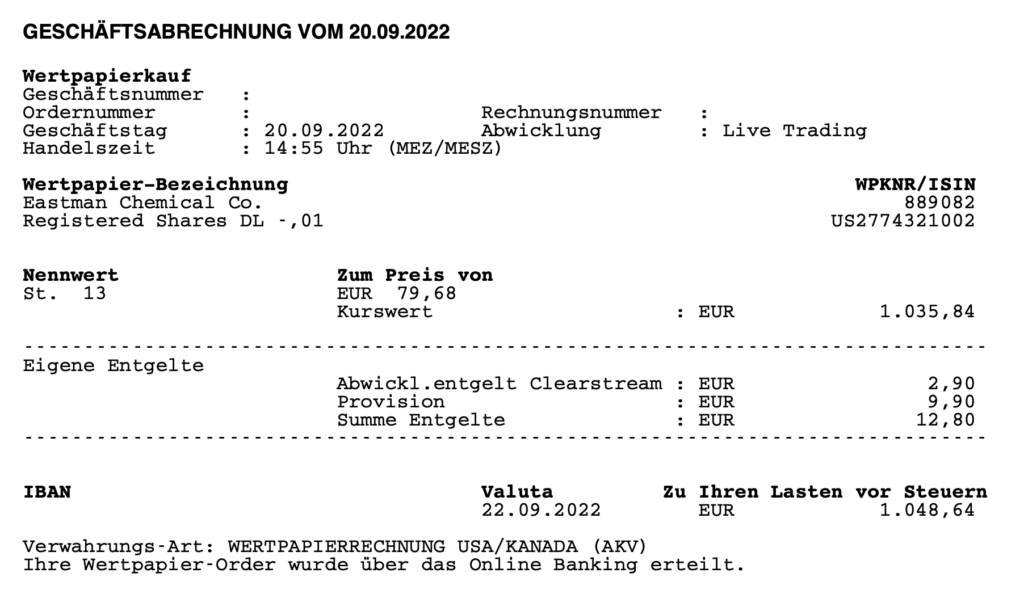

Dies ist kein Beitrag aus der Artikelserie Im Rückspiegel, sondern es handelt sich um eine aktuelle Investition im September 2022. Mein Kauf von Eastman Chemical Company (EMN) umfasste 13 Stück zum Preis von je 79,68 EUR, in Summe 1.035,84 EUR. Es handelt sich dabei um eine neue Position im Dividendenaktiendepot.

Uncertainty actually is

the friend of the buyer

of long-term values.

– Warren Buffett –

Mein Kauf von Eastman Chemical Company (EMN)

Beim Screenen potentieller Käufe diese Woche, ich setzte 3% Dividendenrendite und 7% p.a. Dividendenwachstum in den letzten 5 Jahren als min. Parameter an, gab es ein Kopf-an-Kopf-Rennen zwischen Amgen (Healt Care), Comcast (Communication Services), BlackRock (Financials), Merck (Healt Care) und eben Eastman Chemical (Materials).

Um das klar zu sagen, alle diese Werte hätten es verdient, in mein Depot zu wandern!

Den Ausschlag für Eastman Chemical hat letztendlich aber der Fakt gegeben, dass ich schlicht und einfach noch keinen einzigen Wert aus dem Sektor Materials besitze. Und da sich das Depot so langsam dem Wert von 100.000 EUR investierten Kapitals nähert, muss ich im Sinne der Diversifikation auch auf so etwas achten.

Also ist es dieses Mal Eastman Chemical geworden. Wer weiß, vielleicht folgt ja der ein oder andere gerade genannte Wert noch zeitnah nach.

Das Unternehmen wurde bereits 1920 als Tennessee Eastman Company gegründet und produziert heute eine Vielzahl an Werkstoffen und veredelter Rohstoffe für die Industrie zur Weiterverarbeitung. Stand 2022 beschäftigt man über 14.000 Menschen in über 100 Ländern.

Fun Fact, Eastman Chemical war bis 1994 Teil von Eastman Kodak. Zum Glück hat aber dieser Teil es Unternehmens noch rechtzeitig den Absprung geschafft. 😉

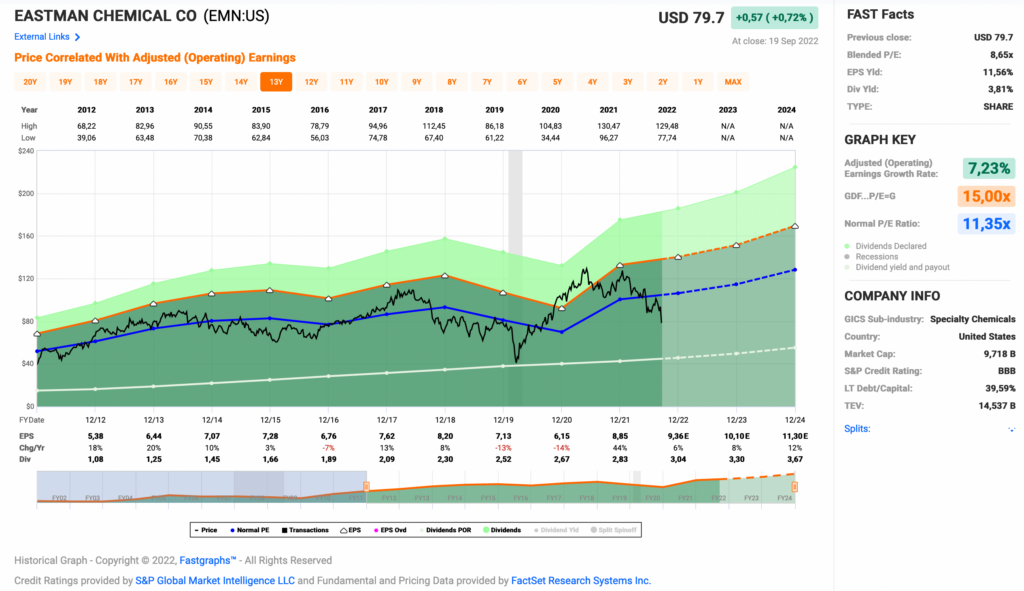

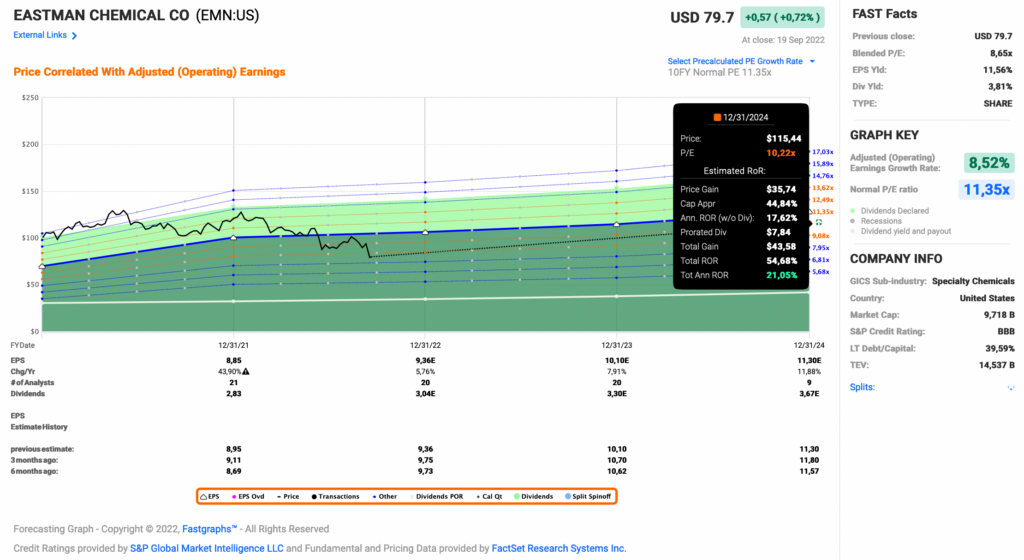

Das aktuelle Fastgraphs sieht wie folgt aus:

Man sieht sehr schön, dass der Kurs in den letzten Monaten ordentlich zurückgekommen ist und jetzt wieder deutlich in der Unterbewertung notiert.

Die Gründe dafür muss man nicht lange suchen. Das Unternehmen selbst reduzierte erst im letzten Quartalsbericht den Ausblick von 2,46 USD/Quartal (adjusted EPS, Earnings per Share) auf nur noch 2,00 USD in Q3 (ist im Fastgraphs oben noch nicht abgebildet) und machte höhere Kosten, ein Nachlassen der Nachfrage und Lieferkettenprobleme (marine logistic issues) dafür verantwortlich.

Im Prinzip sind das alles Dinge, die man aktuell auch von vielen anderen Firmen hört und die in der Breite dafür sorgten, dass eine ganze Reihe von Unternehmen ihre Q3 & Q4 Erwartungen reduzieren mussten. Ich bin auf die kommende Berichtssaison gespannt, denn da werden wir sehen, wie groß das Problem wirklich ist.

Eastman Chemical befindet sich hier also in guter Gesellschaft und die aktuelle Schwäche ist eher dem Markt und den vorherrschenden Bedingungen geschuldet, als dass man im Unternehmen irgendwelche gravierenden Probleme hätte.

Als Zulieferer der Industrie ist Eastman Chemical natürlich davon abhängig, dass die Wirtschaft brummt. Eine aufkommende Rezession ist da nicht hilfreich.

Aber genau diese Momente sind es doch, wo man antizyklisch agieren und sich bietende Gelegenheiten nutzen muss. Oder was meint ihr?

Am 20.09.2022 kaufte ich 13 Stück Eastman Chemical zum Preis von je 79,68 EUR!

Die Gesamtinvestition betrug inkl. Gebühren 1.048,64 EUR.

Dieser Kauf von Eastman Chemical ist eine neue Position für mich im Dividendenaktiendepot. Die Gesamtanzahl der Positionen erhöht sich dadurch auf 43.

Das Unternehmen steigerte die Dividende zuletzt im Dezember 2021 um +10,1% und schüttet seitdem eine um 0,07 USD/Quartal (0,69 auf 0,76 USD) erhöhte Dividende aus.

Das Dividendenwachstum (Dividend Growth) über die letzten 10 Jahren betrug in Summe +192,3%. Wurden im Jahr 2012 noch 0,26 USD/Quartal ausgeschüttet, sind es im Jahr 2022 nun bereits 0,76 USD/Quartal.

Die zu erwartende Dividende beläuft sich also aktuell auf 0,76 USD pro Aktie/Quartal. Das sind für die nächsten 12 Monate insgesamt 36,48 USD bzw. ca. 36,48 EUR (bei einem EUR -> USD Kurs von 1,00), die ich von Eastman Chemical für meine gekauften 13 Stück erhalten werde.

Die Dividendenrendite (Yield) lag zum Zeitpunkt des Kaufs bei 3,8% und die Ausschüttungsquote (Payout Ratio) betrug in 2021 sehr gute 32,0%.

Ich finde normalerweise Ausschüttungsquoten zwischen 40-60% perfekt. Unter 40% bedeutet zumeist, die Dividende an sich ist zu niedrig, aber über 60% limitiert es in Abhängigkeit vom Businessmodell eventuell die Wachstumsmöglichkeiten.

Eastman Chemical liegt hier sogar leicht unter den avisierten min. 40% und das gibt mir ein sehr gutes Gefühl für die anstehenden Dividendenerhöhungen der nächsten Jahre, selbst wenn es wirtschaftlich mal etwas schwieriger werden sollte.

Seit 13 Jahren steigert das Unternehmen ununterbrochen seine Dividende und gehört damit zur Gruppe der sogenannten Dividend Contenders.

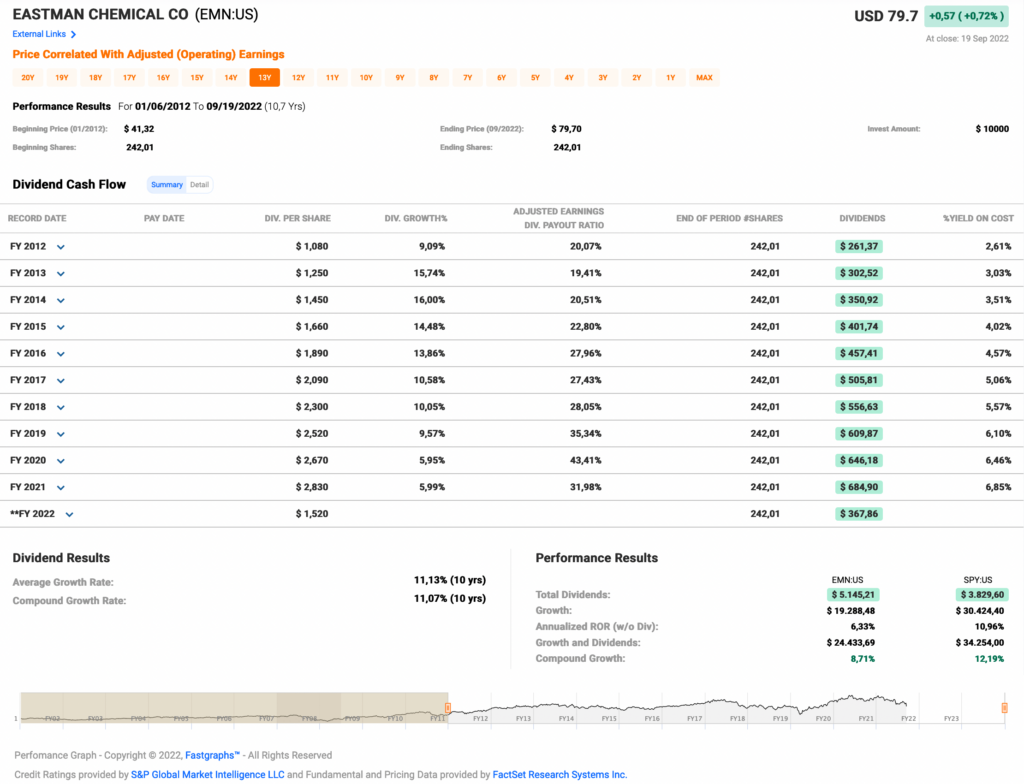

Im Vergleich zu einem Investment in den S&P500 muss man jedoch eingestehen, dass die 10-Jahres-Performance von Eastman Chemical diesem Index leicht hinterherläuft.

Anmerkung: Value Investing hat das inhärente Problem, dass man Käufe/Zukäufe zumeist dann tätigt, wenn die Bewertung fair oder günstig erscheint. Oft fällt dies mit Kurseinbrüchen zusammen, was die Performance im Rückblick schlecht aussehen lässt. Man sollte diesen Fakt in seinen Überlegungen einfach im Hinterkopf behalten und sich nicht davon verunsichern lassen.

Die Gesamtrendite ohne Dividende betrug in dem Zeitraum +6,33% pro Jahr, was gar nicht so schlecht ist. Mit Dividende wird es dann noch besser und man kommt auf immerhin +8,7% pro Jahr.

Den gleichen Betrag in den S&P500 gesteckt, hätte jedoch eine Rendite von +10,7% pro Jahr (ohne Dividenden) respektive +12,2% pro Jahr (mit Dividenden) ergeben.

Das Geld wäre also im S&P500 besser aufgehoben gewesen, wenn man rein nach der Gesamtrendite (Total Return) geht, was gerade jüngere Investoren eigentlich auch immer machen sollten.

Eastman Chemical schüttete in der Zeit insgesamt 5.145,21 USD an Dividende aus, der S&P500 immerhin noch 3.829,60 USD. Beides gerechnet auf ein Anfangsinvestment von 10.000 USD.

Als Einkommensinvestor war Eastman Chemical also durchaus interessant und wird es beim richtigen Einstandspreis auch weiterhin bleiben. Davon bin ich überzeugt.

Ich gehe desweiteren davon aus, dass die Kombination aus guter Dividendenrendite zum Einstieg und überdurchschnittlichen Dividendensteigerungen in den nächsten 10 Jahre eine bessere Performance im Vergleich zum S&P500 abliefern wird, als die vergangenen 10 Jahre. 😉

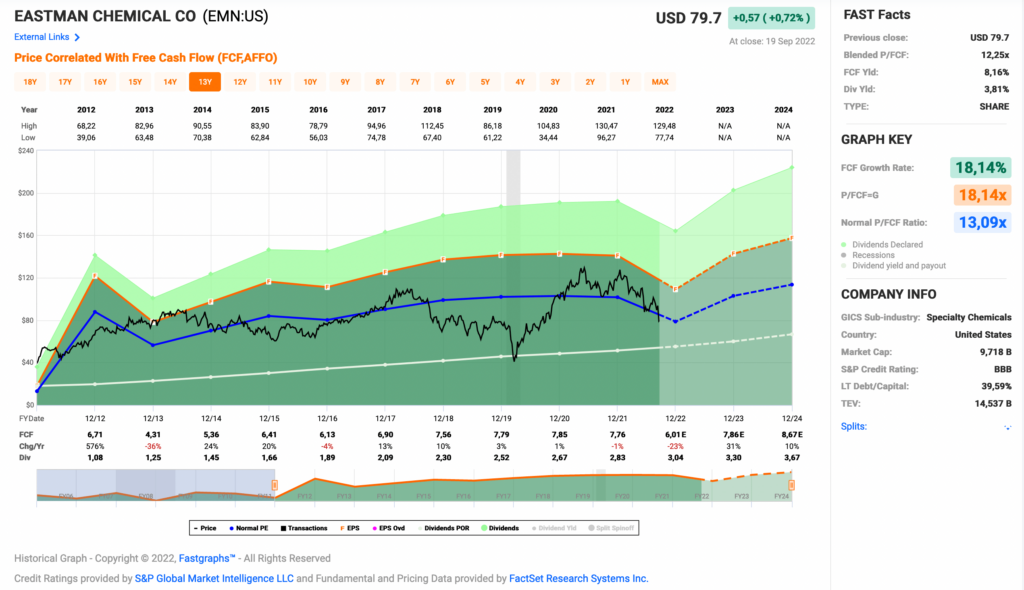

Bei einem zusätzlichen Blick auf den Free Cash Flow (FCF, frei verfügbaren Barmittel) sehen wir, dass Eastman Chemical grundsätzlich Cash Flow positiv operiert. Erfreulich dabei, die Dividende war in den letzten 10 Jahren sowohl auf EPS (Earnings per Share) und FCF Basis mehr als ausreichend gedeckt. Sehr gut!

Das KGV (Kurs-Gewinn-Verhältnis bzw. P/E-Ratio, Price-To-Earnings-Ratio) liegt bei niedrigen 8,6 und damit unter dem bei Fastgraphs als Standard verwendeten 15er KGV. Es liegt auch unter dem eigenen historischen KGV (auf 10 Jahre) von 11,3.

Gemeinhin spricht man in einem solchen Fall von einer Unterbewertung. Wenn sich fundamental alle anderen Zahlen weiterhin positiv entwickeln, wäre dies also eine sehr gute Kaufgelegenheit.

Nehmen wir einmal konservativ an, dass das KGV bis 2024 zu einem Wert von 10,2 zurückkehren würde, dann erwartet uns eine Gesamtrendite von +54,7% bzw. +21,0% pro Jahr.

Sollte sich das KGV dagegen wieder bei den historischen 11,3 (auf 10 Jahre) einpendeln, Stichwort Mean-Reversion-Effekt, dann wären es sogar +75,5% bzw. +28,0% pro Jahr. Das wäre natürlich sehr gut.

Ich wäre aber ehrlich gesagt auch mit dem konservativen KGV Szenario zufrieden. Kein Problem!

Mit dem Kauf von Eastman Chemical fühle ich mich ganz wohl und sollte es doch noch weiter runter gehen, ohne das sich die fundamentalen Kennzahlen verschlechtern, dann plane ich bereits jetzt einen Zukauf in der Region um 65-70 EUR fest ein.

Oder ich könnte auch einfach einen Sparplan auf Eastman Chemical starten und laufen lassen.

Mhhh … vielleicht mache ich das auch. Mal schauen. 😉

Welche Zukäufe stehen bei euch so an in 2022?

Gab es bei euch diesen Monat oder gerade diese Woche Käufe zu verzeichnen oder stehen vielleicht andere heiße Kandidaten auf eurer Watchlist ganz oben?

Der Markt ist ja weiterhin ganz gut in Bewegung und bietet von Zeit zu Zeit recht gute Einstiegsmöglichkeiten bei dem ein oder anderen Einzelwert, oder?

Einzig der schwache Euro nervt etwas, weil wir so weniger Aktien für unser Geld bekommen, wenn es in USD notierte Werte investiert wird. Ist das für euch eigentlich ein Hinderungsgrund?

Ich würde sehr gern in den Kommentaren dazu etwas lesen!

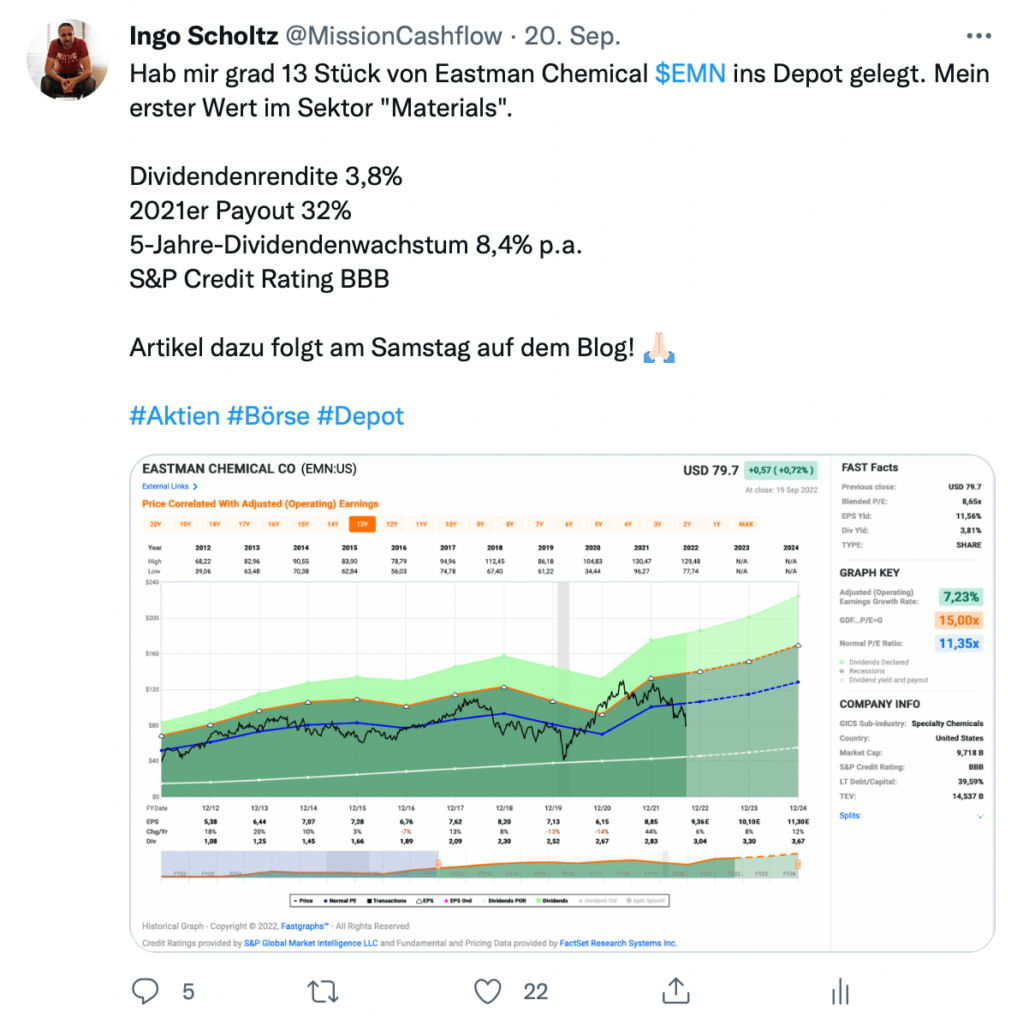

Tipp: Du möchtest alle Käufe möglichst sofort erfahren und noch bevor der Artikel auf dem Blog erscheint? Dann folge mir auf Twitter! Dort tweete ich alle Käufe & Verkäufe noch am selben Tag oder zumindest sehr zeitnah.

Danke fürs Lesen und wenn dir der Artikel gefallen hat, hinterlasse mir einen Kommentar und teile ihn mit deinen Freunden auf Social Media oder in deinem Lieblingsforum. Das würde mir sehr viel bedeuten. Vielen Dank!

Nice write up. I’m slowly purchasing CE Celanese Corp. Happy investing!

Hi Mike!

Thanks for stopping by.

CE and EMN are quite similar. I think both are good investments in the long run.

CU Ingo.

Hallo Ingo,

sehr guter Beitrag…mal wieder 🙂

Bei Eastman bin ich seit einiger Zeit am Überlegen ebenfalls eine erste Position zu eröffnen. Was ich bei den Zahlen, bei dem Verschuldungsgrad nicht verstehe warum „nur“ und BBB Rating. Wie siehst Du das?

Ebenso interessant aus dem Sektor finde ich die Dow Inc., Celanese sowie LyondellBasell. Gerade bei letzterem sind aktuelle 6,2 % Dividende doch sehr verlockend. Was sagst Du zu diesen 3 Unternehmen? Alle jedoch ebenfalls mit BBB Rating.

Zum Thema Währung…. puh, schwierig. Einerseits freut sich mein Dividendendepot über die Gutschriften in diesem Jahr. Andererseits denke ich schon so darüber nach, was ist wenn es einmal wieder in die andere Richtung laufen sollte. Das langfristige Mittel liegt meines Wissen bei EUR 1,10 zum Dollar.

Das dürfte dann natürlich nicht schön für mein Einkommen sein, und zugleich müsste der Blick ins Depot gerade bei aktuellen Käufen auch nicht sonderlich viel Spaß machen.

Nehmen wir doch Deinen aktuellen Kauf als Beispiel.

EUR 79,80 (Dollar 79,80) –> Dividendeneinkommen EUR 36,48 (Dollar 36,48) = 3,52 % Rendite

bei Kurs 1,10

Kaufkurs EUR 72,55 – (Dollar 79,80) = Minus 9,09 %

Dividendeneinkommen: EUR 33,16 – (Dollar 36,48)

Rendite sinkt auf 3,20 %

Währung, ganz ganz schwieriges Thema (für mich zumindest). Das ständig umgekehrt denken fällt mir nicht nur Sonntag morgens schwer 🙂

Habe ich einen Gedankenfehler in meiner Rechnung, so lass es mich gerne wissen 🙂

Ansonsten, wie gehe ich mit dieser Situation um? Nun, neue Positionen welche in mein Depot kommen, strecke ich auf mehr Tranchen als üblich. Die letzten Jahre habe ich immer in 3 Tranchen gekauft. Aktuell werde ich eher 6 Tranchen machen um so einen entsprechenden Mittelwert zu erreichen.

Ich bin gespannt auf Deine, aber auch gerne auf die Gedanken der Community auf meine Ausführungen.

Viele Grüße

Micha

Hi Micha!

Danke für deinen Kommentar und die Fragen.

Das Credit Rating BBB bei EMN ist wohl zu einem guten Teil dem Sektor und dem Geschäftsmodell geschuldet. Zyklisch und eine Rezession vor der Haustür. Bin mir relativ sicher, dass EMN ein Upgrade erwarten kann, sollte sich alles wieder normalisieren. Die Zahlen würden es hergeben.

CE ist ja im Prinzip wie EMN. Also interessant, ja.

DOW & LYB dagegen bin ich nicht sicher. DOW ist zu jung (nach der Abspaltung), um es richtig einschätzen zu können und LYB da ist mir der Umsatz und Gewinn (auf EPS Basis) zu erratisch. Werde da nicht schlau draus. Außerdem hatte LYB ja vor ein paar Jahren diese Pleite hingelegt. Ich weiß nicht.

Das bei DOW & LYB beobachte ich lieber erstmal noch von der Seitenlinie, auch wenn die Dividende natürlich verlockend ist.

Bzgl. der Währungseffekte, deine Rechnung bzw. Überlegung an sich ist richtig. Die Frage wäre nur, was ist die Alternative?

Ich glaube die einzige Lösung ist, regelmäßig und unabhängig von den aktuellen Kursen und FX-Umrechnungen zu agieren und kontinuierlich zuzukaufen. Denn die Hoffnung, dass sich alles normalisert und im Mittel immer irgendwann wieder ausgleicht, stirbt bekanntlich zuletzt.

Grüße aus Leipzig.

CU Ingo.

Guter Kauf, Ingo! Vor allem den Einstiegszeitpunkt finde ich altuell recht günstig.

Bei mir ist der Bereich BasicMaterials mit Air Products & Chemicals, LyondellBasell und..äh…ja, BASF bereits gut bestückt und soll nicht weiter ausgebaut werden.

Ansonsten habe ich den Problembären 3M verkauft und 1:1 in Skyworks Solutions getauscht. Meine Dividenden werden aktuell mit dem Aufbau von Positionen in Hanesbrands und Verizon geboostert ;-))

Hi Gerry!

Danke fürs Vorbeischauen.

Der Einstiegszeitpunkt wäre jetzt 1 Woche später noch günstiger. 🙂

Aber das kennen wir ja, es geht immer noch günstiger.

APD finde ich sehr interessant und behalte ich defintiv im Auge. BASF aus bekannten Gründen, ist mir aktuell zu risikoreich.

Die Dividende bei Verizon sieht lecker aus, oder? Überlege, ob ich meine STOR Erlöse durch den Zwangsverkauf da parken sollte. Mhhh…

Grüße aus Leipzig.

CU Ingo.

Hallo Ingo,

vielen Dank für diesen interessanten Artikel. Ich hatte Eastman Chemical bisher nicht auf dem Schirm. Zwar habe ich kürzlich zwei erste Tranchen von Dow und LyondellBasell gekauft, doch ein weiteres Unternehmen aus diesem Bereich kann trotzdem nicht schaden. $EMN kommt daher auf meine Watchlist.

Viele Grüße

Mike

Hi Mike!

Danke für deinen Kommentar.

Zu DOW & LYB hatte ich in einem anderen Kommentar schon etwas geschrieben. 😉

In dem Sektor wäre APD (Bewertung aktuell noch einen Tick zu hoch für meinen Geschmack) und ein weiterer Zukauf bei EMN aktuell mein Favorit, falls noch etwas Geld über sein sollte.

Grüße aus Leizpig.

CU Ingo.

Hab ich tatsächlich auch erst vor zwei Monaten gekauft (und bin auch schon 20% im Minus). Aber ja, aktuell umso interessanter.

Hi Christopher!

Danke für deinen Kommentar und Willkommen auf dem Blog.

So läuft es doch immer. Man kauft und dann geht es nochmal eine Stufe tiefer. 🙁

Wohl dem, der dann noch etwas Geld über hat und eine 2. Tranche nachlegen kann. 😉

Grüße aus Leipzig.

CU Ingo.

Hallo Ingo,

aus Dividend(growth)-Sicht und Value-Sicht sieht die Aktie tatsächlich recht verlockend aus. Die Dividenden wurden mit über 11 % pro Jahr über die letzten 10 Jahre gesteigert. Das KGV ist mit 8,65 sehr günstig. Sieht also ganz klar nach einem Kauf aus.

Aber – du hast den Pferdefuß schon gesehen – die Aktie hat im Total Return schlechter abgeschnitten als der S&P 500, was meist ein schlechtes Zeichen ist. Denn auf den Total Return kommt es schließlich an.

Schaut man sich die Umsätze der letzten 10 Jahre an sieht man kaum Wachstum. Warum das? Hat die Wirtschaft die letzten 10 Jahre nicht gebrummt? Das müsste sich doch auf den Umsatz ausgewirkt haben.

Gleiches gilt für den Gewinn. Umsatz und Gewinn kaum gestiegen und trotzdem die Dividende um 11 % pro Jahr erhöhen. Wie geht das? Da wird man die Ausschüttungsquote erhöht haben.

Außerdem hat man Aktien zurückgekauft. Das erhöht die Werte auf per-Share-Basis. Das war ein geschickter Schachzug vieler Firmen. Billig Geld aufnehmen und so die Zahlen ein wenig pushen. Das hat gut funktioniert, weil man kaum Zinsen Zahlen musste. Da war es ganz gut eigene Aktien zurückzukaufen. Bei steigenden Zinsen wird das aber in Zukunft wegfallen.

Wo liegt bei EMN der Burggraben? Was macht deren Produkte einzigartig? Wer ist die Konkurrenz? Was können sie besser als die Konkurrrenz? Da habe ich nichts drüber gelesen und da scheint des Rätsels Lösung zu liegen, warum man nicht besser als der S&P 500 abgeschnitten hat.

Für mich sieht das eher nach einer mittelmäßigen Firma zu einem guten Preis aus.

Dann schreibst du:

„Den Ausschlag für Eastman Chemical hat letztendlich aber der Fakt gegeben, dass ich schlicht und einfach noch keinen einzigen Wert aus dem Sektor Materials besitze“.

Muss man überall mitmischen nur um diversifiziert zu sein? Ich sehe das ein wenig anders. Ich denke in manchen Sektoren ist es besser nicht investiert zu sein, weil sie traditionell schlechter als der Durchschnitt abgeschnitten haben und die Konkurrenz einfach zu groß ist.

Trotzdem wünsch ich dir natürlich viel Erfolg mit deinem Investment.

Gruß

ZaVodou

Hi ZaVodou!

Danke fürs Vorbeischauen und deine Anmerkungen.

Der Vergleich mit dem S&P500 ist immer dadurch negativ beeinflusst (habe dazu auch eine Anmerkung im Artikel), dass ich ja möglichst zu Tiefstpreisen kaufe. Ich könnte auch Zeiträume finden, wo der Vergleich positiv für EMN aussfällt.

Wahrscheinlich nehme ich den Teil in Zukunft raus, weil das leider doch zu einfach ein falsches Bild vermittelt. Mal davon ab, dass der Teil dazu gedacht ist, genau das Total Return Argument abzuschwächen, weil es für den Cash Flow orientierten Anleger mehr auf die Ausschüttung ankommt. Der Total Return ist halt nichts wert, wenn man nie verkauft.

Zum Rest sage ich nichts, ist eben eine andere Sicht auf das Unternehmen und das ist okay. Ich bin da nicht so pessimistisch.

Ah doch eine Anmerkung noch, die Ausschüttungsquote stieg von 20,0% (2012) auf 32,0% (2021). Die Info ist auch im Artikel zu finden.

CU Ingo.

Hi Ingo,

sehr cool, dass du wieder einmal bei dem Unternehmen zugeschlagen hast, dass ich auch schon länger beobachte.

Denn ich habe das gleiche Problem, was du mit dem Kauf gelöst hast. Mir fehlt die Chemie im Depot. 😉

Und hier kommt CE ins Spiel. Etwas jünger und kleiner als Eastmann, aber mit vergleichbaren Zahlen. Die Div.-Rendite ist zwar geringer, dafür das Div.-Wachstum stärker. Payout-Ratio geringer und starke Aktienrückkäufe.

Bin hin und her gerissen. Aber das kennt man ja. Eventuell werde ich hier sogar beide Unternehmen ins Depot legen.

Siehst du signifikante Vor- oder Nachteile?

Gruß Daniel

Hi Daniel!

Danke für deinen Kommentar und Willkommen auf dem Blog.

CE hatte zu dem Zeitpunkt eine Dividendenrendite deutlich unter 3%. Die Marke war aber mein Minimumkriterium beim Screening. Deswegen fiel sie durchs Raster.

Davon ab ist an CE wohl nicht viel auszusetzen. Sehr ähnliches Unternehmen zu EMN. Wenn man genug Geld hat, kann man auch Beide nehmen. 😉

Grüße aus Leipzig.

CU Ingo.