Nach der Monatsübersicht der Dividendeneinnahmen ist dies hier mein zweitliebster Artikel auf dem Blog, mein monatliches Einkommen durch den Optionshandel. Als Stillhalter, durch den gezielten Verkauf von Optionen, kann man sich ein regelmäßiges Einkommen an der Börse sichern.

An der Börse sind 2 mal 2 niemals 4, sondern 5 minus 1.

Man muss nur die Nerven haben, das minus 1 auszuhalten.

– André Kostolany –

Mein Einkommen durch den Optionshandel

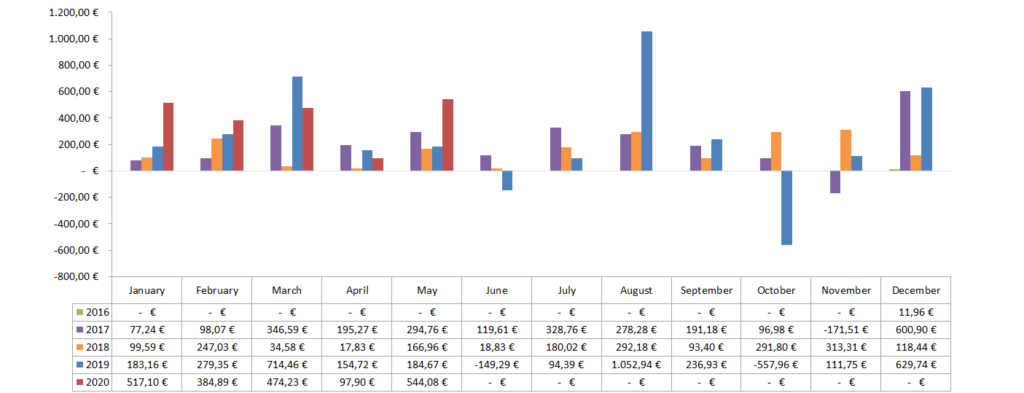

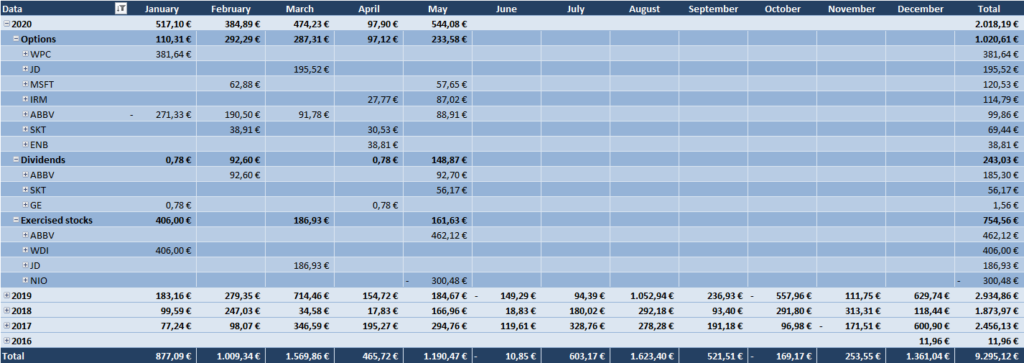

Hier die Auflistung der Prämien: 233,58 EUR

- Abbvie Inc. :: ABBV 15MAY20 87.5 C :: 15.05.2020 :: 88,91 EUR

- Iron Mountain Inc. :: IRM 19JUN20 27.5 C :: 12.05.2020 :: 87,02 EUR

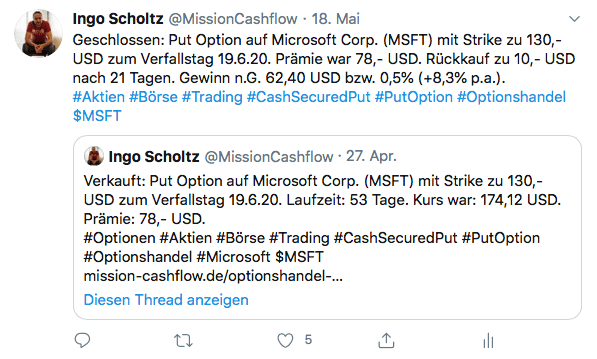

- Microsoft Corp. :: MSFT 19JUN20 130.0 P :: 18.05.2020 :: 57,65 EUR

Dividendenzahlung von eingebuchten Aktien: 148,87 EUR

- Abbvie Inc. :: Dividends :: 15.05.2020 :: 92,70 EUR

- Tanger Factory Outlet Centers Inc. :: Dividends :: 15.05.2020 :: 56,17 EUR

Gewinn/Verlust durch Ausbuchen von Aktien: 161,63 EUR

- Abbvie Inc. :: Exercised stocks :: 15.05.2020 :: 462,12 EUR

- NIO Inc. :: Exercised stocks :: 26.05.2020 :: -300,48 EUR

Daraus ergibt sich folgende Zusammenfassung:

Einnahmen im Mai 2019: 184,67 EUR

Einnahmen im Mai 2020: 544,08 EUR

Jahr-zu-Jahr Steigerung (YoY, Year over year): +194,6%

2020er Einnahmen bis jetzt (YTD, Year to date): 2.018,19 EUR (403,64 EUR/Monat)

Alle Einnahmen seit Beginn (All-time income): 9.295,12 EUR

Hinweis: Ich führe Aktienkäufe und Verkäufe in der Übersicht mit auf, wenn sie durch Ausübung gebucht wurden bzw. wenn ich eine Aktienposition später glatt stelle. Damit sollte das gesamte Einkommen durch den Optionshandel abgebildet sein.

Was waren die Erkenntnisse aus dem Mai?

Viel gibt es nicht zu berichten, denn der Markt beruhigte sich im Mai weiter und die Vola ging kontinuierlich zurück, was natürlich auch die Prämien drückte.

So ließ ich es ruhig angehen, verkaufte nur einen Cash Secured Put auf Wirecard (WDI 19JUN20 40.0 P), denn hier ist die Vola ja immer recht hoch, weil fast jede Woche ein neuer Skandal publik wird, und einen auf AbbVie (ABBV 19JUN20 82.5 P), nachdem mir die Aktie durch einen Covered Call ausgebucht wurde.

Der Rest dümpelte einfach vor sich hin und wurde entweder mit hohem Gewinn vorzeitig geschlossen, z.b. bei Microsoft (MSFT 19JUN20 130.0 P), oder lief einfach so aus.

Apropo Aktien ausgebucht.

Wie gerade angesprochen, wurden mir meine 100 Stück AbbVie am Verfallstag ausgebucht, da wir doch recht deutlich über dem Strike lagen. Für 82,50 USD hatte ich die Anteile damals bekommen und für 87,50 USD verließen sie nun wieder mein Depot. Das sind 500,- USD Gewinn alein durch die Aktie.

Dazu kommen aber noch die Put/Call-Prämien und die in der Zwischenzeit kassierte Dividende. Machen wir zur Veranschaulichung mal eine Liste auf:

- ABBV 15FEB19 82.5 P :: 93,20 USD

- 100 Stück eingebucht für 82,50 USD

- ABBV 17MAY19 85.0 C :: 68,40 USD

- ABBV 21JUN19 82.5 C :: 37,40 USD

- Dividende vom 16.5.20 :: 90,95 USD

- ABBV 16AUG19 85.0 C :: 100,40 USD

- ABBV 16AUG19 82.5 C :: 22,40 USD

- Dividende vom 15.8.20 :: 90,95 USD

- ABBV 17JAN20 85.0 C :: -302,60 USD (gerollt)

- Dividende vom 15.11.20 :: 90,95 USD

- ABBV 21FEB20 87.5 C :: 210,40 USD

- ABBV 20MAR20 90.0 C :: 98,20 USD

- Dividende vom 14.2.20 :: 100,30 USD

- ABBV 15MAY20 87.5 C :: 96,20 USD

- Dividenden vom 15.5.20 :: 100,30 USD

- 100 Stück ausgebucht für 87,50 USD :: 500,00 USD

Das ergibt in Summe einen Cash Flow von 1.397,45 USD. Auf das eingesetzte Kapital von 8.250,- USD errechnet sich damit eine Rendite von +16,9% für die Laufzeit von 478 Tagen bzw. +12,9% aufs Jahr.

Nicht schlecht, könnte aber definitiv noch besser sein. Mein Ziel sind bei den Optionen die 20% pro Jahr.

Das zwischenzeitliche Rollen der Option kostete im Nachhinein gesehen zu viel und ich hätte das mit etwas mehr Gelassenheit besser lösen können.

Naja. Man lernt nie aus, oder?

Was meiner Meinung nach aber hier entscheident ist, ich hatte zu jeder Zeit die volle Kontrolle über die Richtung, in die sich die Trades entwickeln. Der gesamte Vorgang deckte über die Laufzeit ein sehr breites Spektrum verschiedenster Marktbewegungen ab.

Von absoluten Höchstständen im Markt, bis hin zum schnellsten Crash der Börsengeschichte (Stichwort Corona), war hier alles mit dabei und es gab zu keinem Zeitpunkt die Situation, wo man hätte panisch reagieren müssen.

In meinen Augen ein schönes Beispiel, wie so ein kompletter Zyklus beim Optionshandel ausschauen kann, wenn man sich auf Cash Secured Puts und Covered Calls auf Dividendenaktien beschränkt.

Puts schreiben und die Prämie kassieren.

Nach Einbuchung die Dividende kassieren.

Dazu Calls schreiben und wieder die Prämie kassieren.

Beim Ausbuchen idealerweise einen Gewinn verbuchen.

Und dann beginnt man von vorn.

Läuft!

Last but not least nutzte ich diesen Monat dann gleich noch die Gelegenheit, um mich mit einem Verlust von meinen 100 Stück NIO zu trennen. Das Ganze war von Anfang an eine Spekulation, die bisher nicht aufging. Jetzt war die richtige Zeit, dies zu beenden.

So kann ich wenigsten die Verluste mit den Gewinnen von AbbVie verrechnen und spare am Ende bei der Steuer.

Es gibt fast immer etwas Positives auch im Negativen.

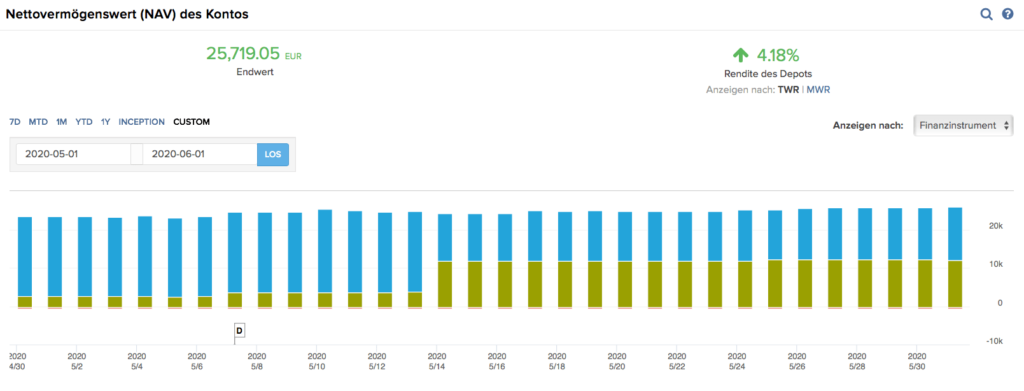

Hier noch die Übersicht der Monatsperformance:

Etwas über 4% in nur einem Monat. So kann es gern weitergehen.

Aktive Optionen und passive Dividenden kombiniert?

Mein aktives Einkommen durch den Optionshandel von 544,08 EUR wird sehr schön mit dem passiven Einkommen durch Dividenden von 375,84 EUR komplementiert. Zusammen ergibt dies einen Cash Flow von 919,92 EUR im aktuellen Monat. Nicht schlecht, oder?

Wiederholen wir mit diesem Zusatzeinkommen doch einfach mal meine Fun Facts Rechnung …

Also zum Schluss noch ein paar Fun Facts.

Investieren muss Spaß machen, Stichwort Motivation.

Und man sollte Ziele haben, zum Beispiel die Finanzielle Unabhängigkeit durch passives Einkommen als großes übergeordnetes Ziel. Warum nicht beides verbinden?

Ich mache dazu folgendes, ich rechne mir just for fun aus, wie viel Zeit mir meine Dividenden bereits erkauft haben. Dazu nehme ich einen fiktiven Stundenlohn von 12,50 EUR an.

- Stundenlohn :: 12,50 EUR

- Optionen/Dividenden pro Monat :: 919,92 EUR

- Stunden weniger zu arbeiten :: 73,6 Std.

Sprich im aktuellen Monat hätte ich etwas über 70 Stunden bzw. mindestens volle 9 Tage daheim bleiben können und diese wären bereits durch mein aktives/passives Einkommen mit Optionen/Dividenden finanziert. Na, wie klingen 9 Tage zusätzlicher Urlaub jeden Monat for free & forever für euch?

Das sind aufs Jahr gesehen ungefähr 110 Tage, also ziemlich genau 5 Monate Sonderurlaub. Ein Leben lang! Und du musst dafür nie wieder einen Chef fragen oder irgendetwas extra tun. Großartig!

Just do it!

Ein Arbeitsmonat hat durchschnittlich 21,6 Tage bzw. 173,3 Stunden. Vor diesem Hintergrund kann man auch sagen, ich habe bereits 42,5% auf dem Weg zur Finanziellen Unabhängigkeit zurückgelegt!

Zahlen, Daten, Fakten

Die gesamte Ladung an Zahlen, Daten und Fakten gibt es wie üblich in der Übersicht vom Optionsdepot und folge mir auch auf Twitter, damit du keinen neuen Artikel mehr verpasst und sieh alle meine Trades (Kaufen, Verkaufen, Zurückkaufen, Rollen oder Schließen) an dem Tag bzw. Folgetag, wo ich diese tätige.

Wenn du nun Interesse daran gefunden hast und wissen möchtest, wie das mit den Optionshandel so funktioniert, dann lies dir mein kostenlos verfügbares Optionshandel ABC durch:

- Teil 1: Grundlagen vor dem Start

- Teil 2: Was sind Stillhaltergeschäfte?

- Teil 3: Der Cash Secured Put

- Teil 4: Der Covered Call

- Teil 5: Das Rollen von Optionen

- Teil 6: Optionshandel oder Dividendenstrategie?

- Teil 7: Der beste Broker für den Optionshandel

- Teil 8: Optionen schreiben in der Praxis

Starte in nur wenigen Tagen mit deinem ersten Trade und kassiere die erste Prämie!

Du kannst es aber auch gern erst einmal mit Spielgeld in einem kostenlosen Demokonto ausprobieren. Dafür empfehle ich dir Captrader*.

Und wenn du dich dann fragst, wo man, wenn man bereit dafür ist, am günstigsten Optionen handeln kann, dann lies unbedingt den Artikel Der beste Broker für den Optionshandel. Dort findest du alle notwendigen Infos, um eine gute Entscheidung treffen zu können.

Wie lief es bei euch so?

Für alle die schon mit dem Optionshandel begonnen haben bzw. schon länger dabei sind, wie waren eure Ergebnisse diesen Monat? Was war euer bester und was evtl. euer schlechtester Trade?

Ich würde gern davon in den Kommentaren lesen!

Danke fürs Lesen und wenn dir der Artikel gefallen hat, hinterlasse mir einen Kommentar und teile ihn mit deinen Freunden auf Social Media oder in deinem Lieblingsforum. Das würde mir sehr viel bedeuten. Vielen Dank!

Ich glaube du hast du Einnahmen im Vergleich Mai 2019 / 2020 vertauscht, andernfalls wäre die Steigerung in % für mich nicht nachvollziehbar 😉

Hi Daniel!

Danke für den Hinweis. Ist korrigiert 😉 …

CU Ingo.

Mein Glückwünsch Ingo, leider habe ich die Grundsätze des Risikomanagements nicht beherzigt, heißt ich war zu stark gehebelt investiert. Ich habe relativ höhe Verluste gemacht, durch Rollen könnte ich noch was retten. Jetzt mache ich weiter ohne solche Fehler wieder zu machen.

VG

Bogdan

Hi Bogdan!

Danke für deinen Kommentar.

Das tut mir leid zu hören. Hoffe du kannst mit etwas mehr Vorsicht wieder durchstarten.

Ich wünsche dir auf jeden Fall viel Erfolg dabei!

CU Ingo.

Hallo Ingo,

was ist der Hintergrund, dass du Abbv gerollt hast? Wäre Ausbuchen lassen nicht die ertragreichere Variante gewesen, da dir das Minus komplett erspart geblieben wäre?

Danke und mach weiter so. Toller Blog 🙂

Daniel

Hi Daniel!

Danke für deinen Kommentar.

Der Kurs lief damals schnell nach oben und ich dachte, ich könnte durch das Rollen die Aktien bei einem höheren Strike ausgebucht bekommen. Die Idee war, also die Rollverluste durch Aktiengewinne mehr als auszugleichen.

Naja und wie schon im Artikel geschrieben, ich habe da nicht optimal gehandelt. Weiß grad nicht mehr, ob ich zu zeitig oder zu spät dran war.

Aber so ist das halt, es läuft nicht immer glatt. In Summe war das Ergebnis somit nicht perfekt, aber trotzdem noch gut bis sehr gut.

CU Ingo.

Hey,

500€ über den Optionshandel ist top. Dein Ziel ist es 20% im Jahr zu schaffen – wie sieht’s hier derzeit aus?

Gruß Vita

Hi Vita!

Danke für deinen Kommentar und sorry für die späte Antwort. Hätte es fast übersehen 🙁 …

Was die Optionen angeht bin ich auf Kurs bzgl. der 20%. Start war Dezember 2016 und Stand heute steht da ein +79% zu Buche.

Was das gesamte Optionskonto angeht, spielen aber auch die Buchgewinne und Buchverluste der eingebuchten Aktien eine Rolle und da läuft es leider wegen Wirecard nicht mehr so gut. Bis letzte Woche Mittwoch sah noch alles toll aus, aber nach dem Desaster wegen des Bilanzbetrugs bei Wirecard steht da nun leider ein Minus (aktuell so -28%), was die Gesamtperformance natürlich nach unten drückt und ich in Summe die 20% nicht mehr schaffe.

Aber ich bin ziemlich zuversichtlich, dass wieder gutmachen zu können über die Zeit. Das Ziel bleibt also bestehen und noch denke ich, dass es machbar ist. Mein Ziel war von Anfang an auch, erst nach 5 Jahren zu analysieren, ob es realistisch ist oder eher nicht. Das wäre dann Ende 2021.

CU Ingo.

Ich nochmal.

Hier ein Screenshot aus der Kontoübersicht inkl. der Verteilung auf Aktien (-28%) und Optionen (+79%) ->

CU Ingo.