Nachdem im Juli durch den Verkauf eines Teils meiner Apple-Aktien und die dadurch notwendig gewordenen Neuinvestitionen viel Bewegung in das Depot gekommen war, flog nun auch noch meine gesamte Position in Stanley Black & Decker aus dem Depot. Es war der am schlechtesten performende Wert im gesamten Depot und im Sinne der Qualitätsoffensive 2024 musste ich hier handeln.

Das so gewonnene Kapital floss direkt in einen Nachkauf bei Johnson & Johnson, wo ich bereits eine relativ große Position besitze, aber bei den Kursen einfach nicht nein sagen konnte.

Meine Motivation für den Verkauf von Stanley Black & Decker und den Nachkauf von Johnson & Johnson beleuchte ich heute in diesem Artikel.

Inhaltsverzeichnis

An der Börse gibt’s nur Schmerzensgeld.

Erst kommen die Schmerzen, dann das Geld!

Mein Verkauf von Stanley Black & Decker

Anfang des Jahres hatte ich mir vorgenommen, mein Depot nach Rohrkrepierern zu durchforsten und konsequent auszumisten. Ich nannte das Ganze „Qualitätsoffensive 2024“ und es begann damit, dass Walgreens Boots Alliance & Medical Properties Trust aus dem Depot flogen. Beide hatten die Dividende gekürzt oder standen kurz davor und die Kursperformance war unterirdisch.

Weiter ging es dann mit 3M & Corning und nun folgt als vorerst letzter Schritt der Ausstieg aus Stanley Black & Decker. Mit -25,1% war dieser Wert der mit Abstand schlechteste Performer im Depot und musste daher gehen.

Allen Verkäufen war jedoch gemein, dass ich mir natürlich vorher die Fundamentaldaten angeschaut habe und zu dem Schluss gekommen bin, dass es sich mittelfristig nicht lohnt, diese Positionen zu halten. Kurzfristig interessiere ich mich sowieso nicht dafür und langfristig war mir das Warten zu diesem Zeitpunkt einfach nicht wert, da ich Möglichkeiten sah, das Kapital in Werte zu investieren, die ein höheres Wertsteigerungspotential und/oder einen besseren Cash Flow bieten.

Gerade letzteres war attraktiv, da ich derzeit selbst wenig frisches Kapital nachschießen kann, da ich alles Geld, das reinkommt, derzeit zum Leben brauche. Aus diesem Grund überlege ich von Zeit zu Zeit einfach, ob ich einen mittelmäßigen oder schlecht laufenden Wert gegen einen mit mehr Potenzial und/oder mehr Dividende tausche.

Das ist eine teilweise Abkehr von früher, wo ich eigentlich davon ausgegangen bin, dass ich meine einmal gekauften Werte „für immer“ behalten werde. Buy & Hold extrem sozusagen. Der Ansatz hatte sich aber schon vor längerer Zeit zu Buy & Hold & Check geändert, nur dass ich immer noch ungern den Verkaufsknopf drücke.

Diesen Ansatz habe ich jetzt geändert und deshalb musste Stanley Black & Decker gehen.

BTW nach diesem Verkauf gibt es derzeit nur noch einen Wert im Dividendenaktiendepot, der im Minus notiert. Dies ist Verizon mit -2%. Jedoch sehe ich hier aktuell keinen Handlungsbedarf.

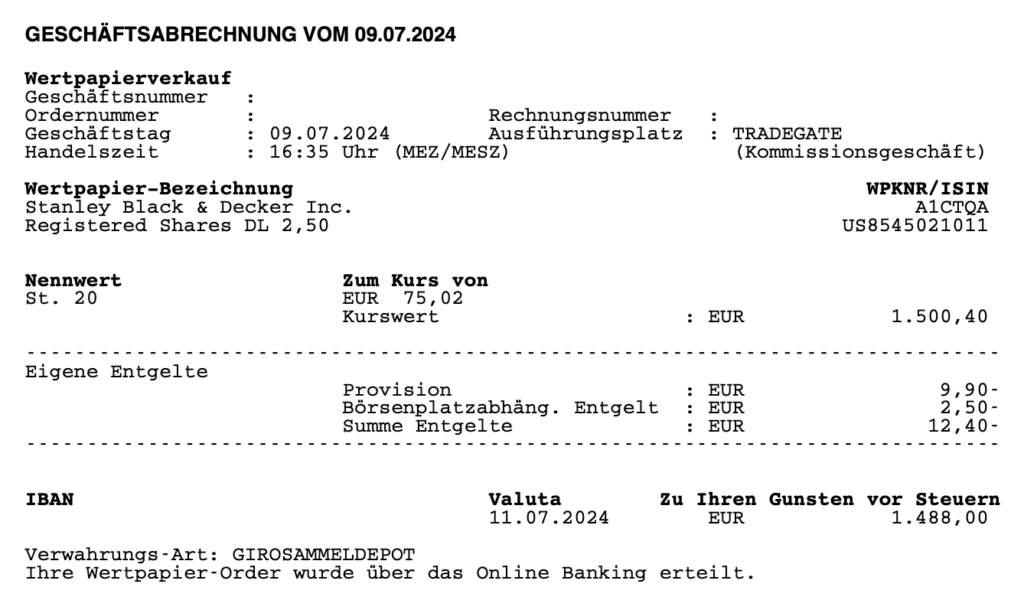

Am 09.07.2024 verkaufte ich 20 Stk. Stanley Black & Decker zu je 75,02 EUR

Der Gesamtbetrag nach Abzug der Gebühren belief sich auf 1.488,00 EUR.

Gekauft hatte ich diese 20 Stück zu je 105,94 EUR, in Summe somit 2.118,75 EUR. Demzufolge ergibt sich hier leider ein Verlust von 630,75 EUR.

Während der Haltedauer habe ich von Stanley Black & Decker jedoch Dividenden in Höhe von 99,14 EUR erhalten.

Das ergibt letztendlich bei einer Laufzeit von ca. 2 Jahren (Kauf Mai & Juli 2022) einen Gesamtverlust von 531,61 EUR bzw. eine negative Rendite von -25,1%.

Das ist wahrlich kein Ruhmesblatt, aber mit dem Verkauf ist diese Fehlinvestition nun auch Geschichte.

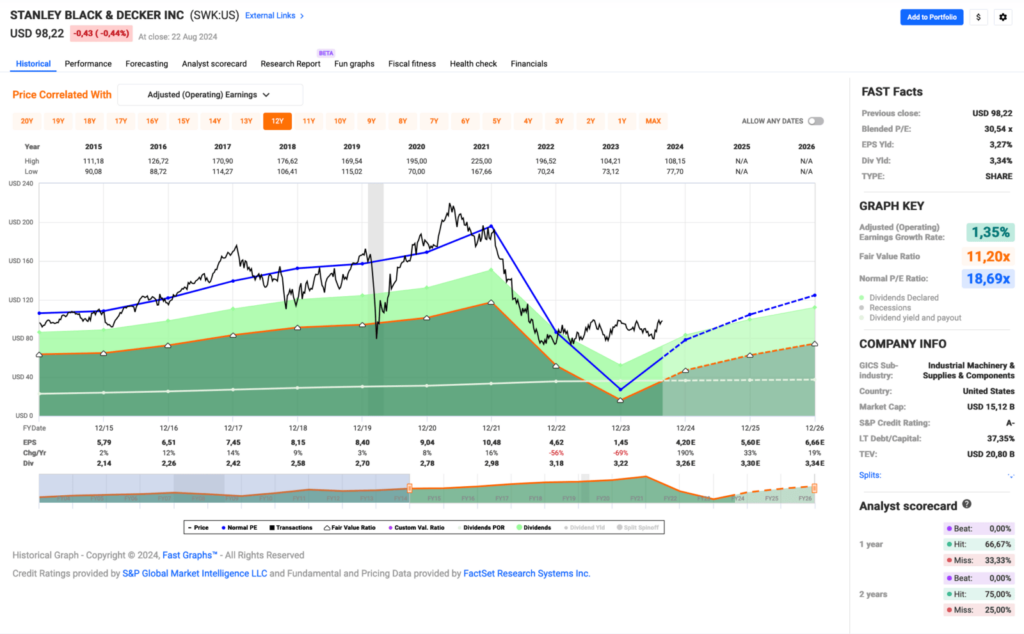

Hier zum Abschluss das aktuelle Fastgraphs für Stanley Black & Decker:

Das Geld steht ab sofort für Investitionen zur Verfügung, von denen wir eine gleich besprechen werden.

Mein Kauf von Johnson & Johnson

Ich habe meine Position in Johnson & Johnson im Dividendenaktiendepot schon auf eine ordentliche Größe gebracht und hier zuletzt im April 2024 aufgestockt. Da ich im dortigen Artikel bereits ausführlich auf die fundamentalen Kennzahlen und Ähnliches eingegangen bin, möchte ich das an dieser Stelle nicht wiederholen. Schaut dazu einfach in den verlinkten Artikel.

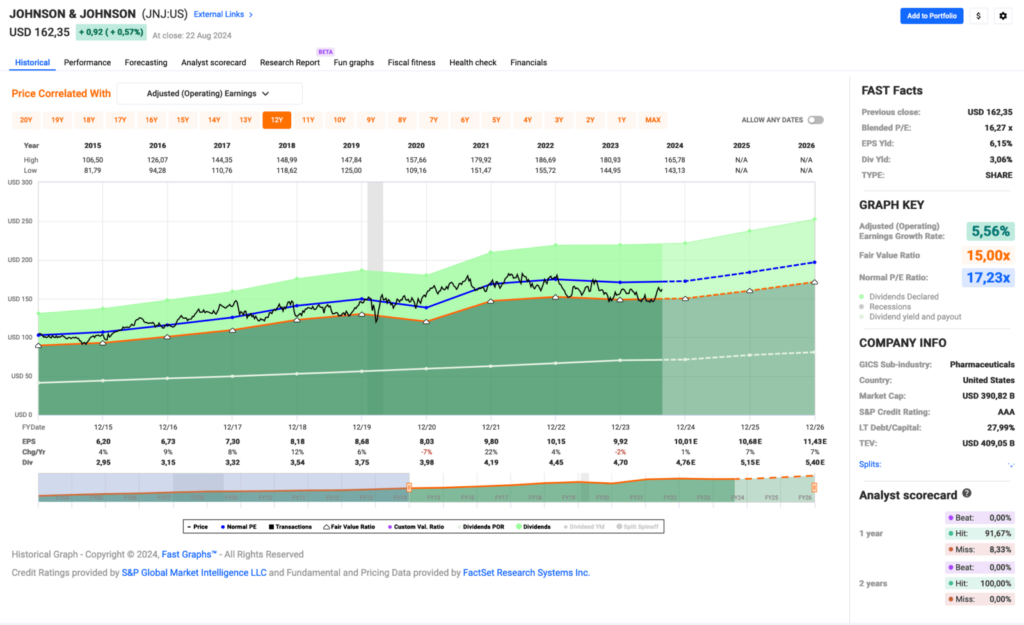

Meine Einschätzung im April war durchweg positiv und die damalige Bewertung mit 14,7 fast schon auf Schnäppchenniveau. Heute steht der Kurs etwas höher und wir sprechen aktuell von einem KGV von 16,3.

Das finde ich immer noch recht günstig und dieses KGV liegt auch weiterhin unter dem eigenen historischen KGV (über 10 Jahre) von 17,2. Die leicht gestiegene Bewertung war für mich also kein Grund, hier eventuell nicht kaufen zu wollen und ich halte sie auch auf diesem Niveau für attraktiv.

We think in decades.

In der Zeit zwischen dem letzten Kauf und diesem gab es nur einmal Quartalszahlen. Diese fielen erwartungsgemäß positiv aus und enthielten keine Überraschungen. Sowohl der Umsatz als auch der Gewinn pro Aktie wurden leicht übertroffen.

Der Ausblick für 2024 wurde ungeachtet der guten Zahlen jedoch nach unten korrigiert, da die Kosten für Akquisitionen höher ausfallen werden als bisher angenommen. Dies sind kurzfristig negative Effekte, die sich langfristig natürlich positiv auf Umsatz und Gewinn auswirken sollen.

Insgesamt deutet alles darauf hin, dass das Management von Johnson & Johnson die eingeschlagene Wachstumsstrategie umsetzen und damit das Unternehmen auf dem gewünschten Kurs halten kann.

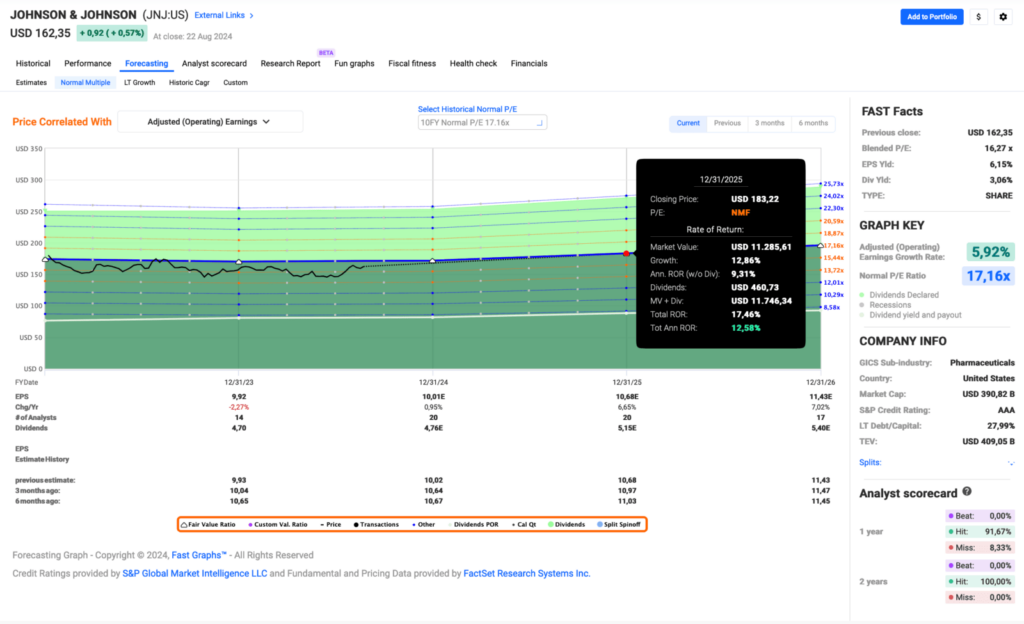

Das aktuelle Fastgraphs für Johnson & Johnson sieht wie folgt aus:

Laut SeekingAlpha lag das Wachstum im Jahr 2023 auf EPS-Basis (Gewinn pro Aktie) bei beachtlichen +11,1% (von 8,93 USD/Aktie auf 9,92 USD/Aktie). Fastgraphs hingegen zeigt einen Rückgang von -2,3% (von 10,15 USD/Aktie auf 9,92 USD/Aktie). Der Unterschied erklärt sich dadurch, dass die Zahlen von SeekingAlpha um den Spin-off bereinigt sind, d.h. nur die Segmente Arzneimittel und Medizintechnik enthalten, während Fastgraphs alle Segmente (inkl. Spin-offs) ausweist.

Dies nur als Hinweis für den Fall, dass bei anderen Finanzportalen ebenfalls solche Differenzen auftreten. 😉

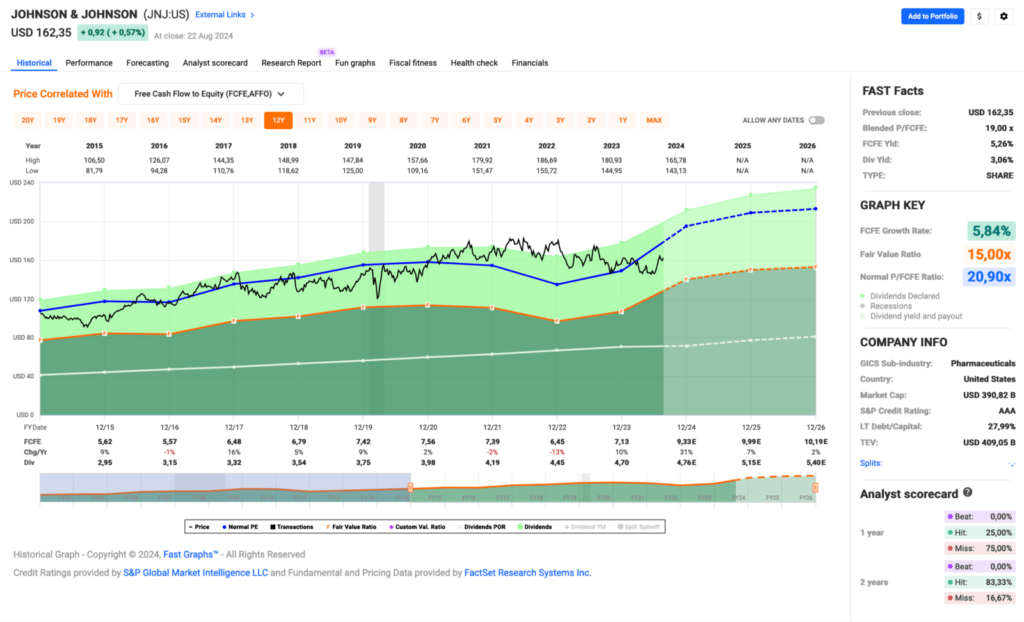

Die Free-Cash-Flow-Übersicht für Johnson & Johnson:

Der Free Cash Flow zeigt sehr gut, dass Johnson & Johnson nicht nur Cash Flow positiv operiert, was auch nicht in Frage gestellt wurde, sondern dass selbst nach dem Spin-off genug Geld verdient wird, um die alte Dividende locker weiter zu zahlen und darüber hinaus noch Geld für Akquisitionen zu sammeln.

Von dieser Seite gibt es also kaum Bedenken, und ich kaufe mich besonders gerne in solche Cash-Flow-starken Unternehmen ein.

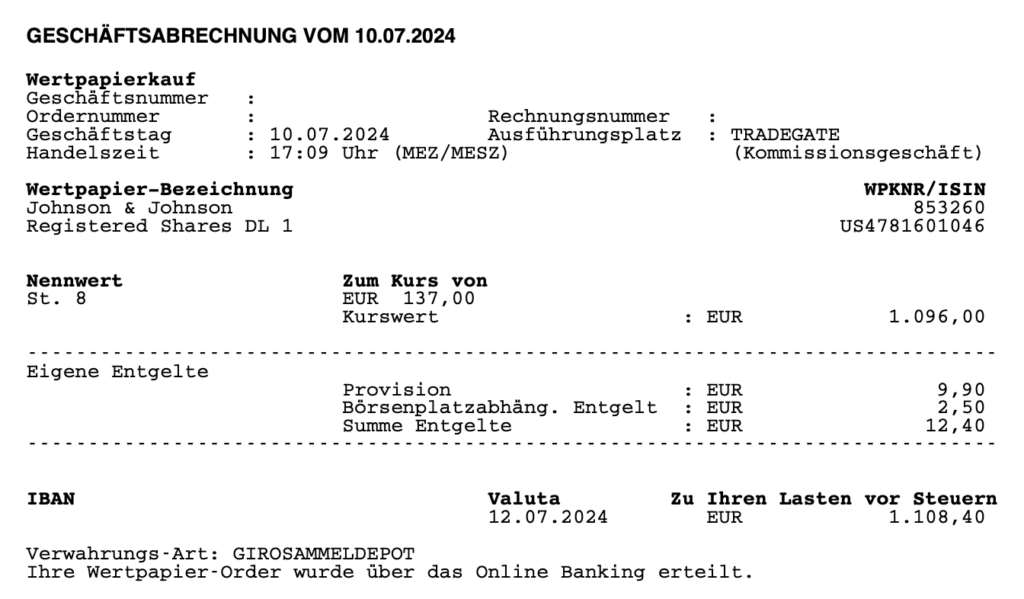

Am 10.07.2024 kaufte ich 8 Stk. Johnson & Johnson zu je 137,00 EUR

Der Gesamtbetrag inkl. aller Gebühren belief sich auf 1.108,40 EUR.

Dieser Kauf von Johnson & Johnson ist eine Aufstockung meiner vorhandenen Position von 49 Stück auf 57 Stück im Dividendenaktiendepot. Die Gesamtanzahl der Positionen verbleibt deswegen auch bei 45.

Das Unternehmen erhöhte seine Dividende zuletzt für den Juni 2024 um +4,2% und wird ab dann eine Dividende von 1,24 Aktie/Quartal zahlen.

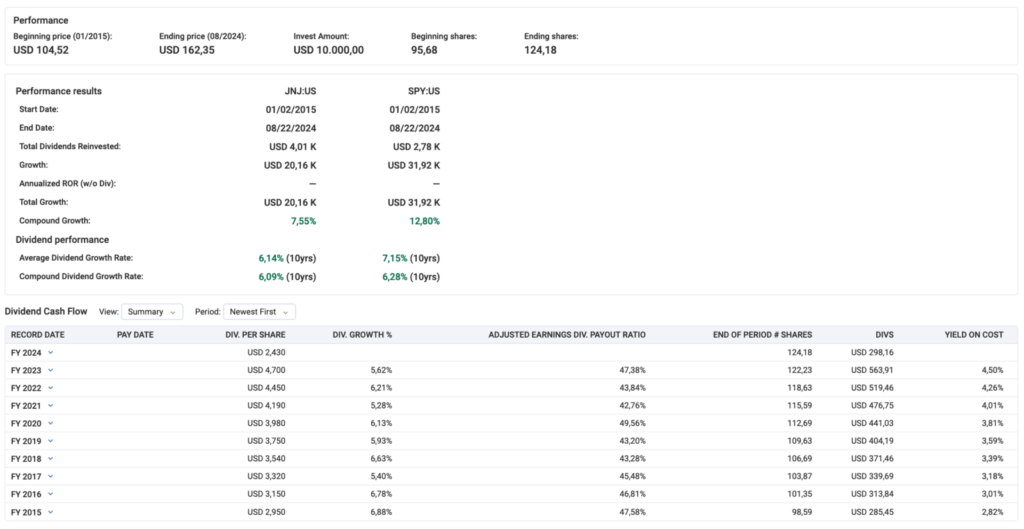

Das Dividendenwachstum (Dividend Growth) über die letzten 10 Jahre beträgt in Summe +77,1%. Wurden 2014 noch 0,70 USD/Quartal ausgeschüttet, sind es 2024 bereits besagte 1,24 USD/Quartal.

Die erwartete Dividende für die nächsten 12 Monate beläuft sich somit auf insgesamt 282,72 USD bzw. 252,99 EUR (EUR/USD-Kurs von 1,1175), die ich von Johnson & Johnson für meine 57 Aktien erhalten werde.

Die Dividendenrendite (Yield) lag zum Kaufzeitpunkt bei 3,1% und die Ausschüttungsquote (Payout Ratio) im Jahr 2023 bei sehr guten 47,4%.

Ich finde Ausschüttungsquoten zwischen 40 und 60% perfekt. Unter 40% bedeutet in der Regel, dass die Dividende an sich zu niedrig ist, aber über 60% können die Wachstumsmöglichkeiten des Unternehmens je nach Geschäftsmodell eingeschränkt werden.

Johnson & Johnson liegt hier mit 47,4% sehr komfortabel in der Mitte des Korridors von 40 bis 60%. Sehr gut!

Seit nunmehr 62 Jahren (!) erhöht das Unternehmen ununterbrochen seine Dividende und gehört damit zur Gruppe der so genannten Dividenden Kings bzw. auch der Dividenden Aristokraten. In den letzten 10 Jahren betrug die durchschnittliche Steigerung +6,1% pro Jahr, in den letzten 3 Jahren +5,7% pro Jahr.

Der Ausblick für Johnson & Johnson:

Das aktuelle P/E Ratio (KGV) liegt bei guten 16,3 und damit über dem von Fastgraphs als Standard verwendeten KGV von 15. Es liegt aber noch unter dem eigenen historischen KGV (über 10 Jahre) von 17,2.

Gemeinhin spricht man in einem solchen Fall von einer Unterbewertung. Wenn sich alle fundamentalen Kennzahlen weiterhin positiv entwickeln, wäre dies in der Regel eine gute Kaufgelegenheit.

Unter der Annahme eines jährlichen Gewinnwachstums von +5,9% (Analysten prognostizieren genau diese +5,9% und lagen in der Vergangenheit zu 92% richtig) und einer Angleichung des KGVs bis 2025 auf seinen historischen Wert von 17,2 (Stichwort: Mean-Reversion-Effekt) ergibt sich eine mögliche Gesamtrendite von +17,5% bzw. +12,6% pro Jahr.

Sollte das KGV hingegen mal wieder etwas ansteigen (Stichwort: Multiple Expansion), sagen wir z.B. auf einen Wert von 18,9, wären es sogar +28,7% bzw. +20,4% pro Jahr. Potenzial ist auf jeden Fall vorhanden, nachdem die Restrukturierung abgeschlossen ist und man sich wieder verstärkt auf Wachstum konzentrieren kann.

Bliebe es dagegen beim aktuellen P/E-Ratio von 16,3 wären es nur noch +11,3% bzw. +8,2% pro Jahr. Auch nicht sooo schlecht, oder?

Und sonst so?

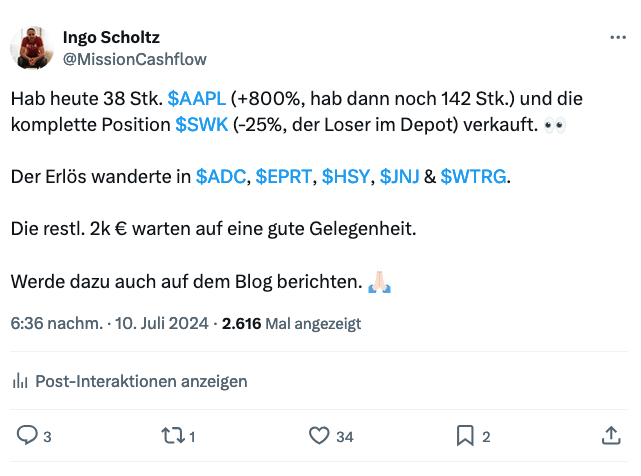

Damit habe ich nun alle Käufe und Verkäufe aus dem Juli 2024 abgedeckt. Denn neben dem Kauf von Johnson & Johnson habe ich das Geld aus dem Teilverkauf der Apple-Aktien in Essential Properties, Essential Utilities, Hershey und Agree Realty reinvestiert.

Es war also viel Bewegung im Depot, was nicht normal ist. Aber wer weiß, vielleicht passiert so etwas ja bald wieder, wenn der Kurs von Apple noch weiter in luftige Höhen steigt. Ich habe noch 142 Stück und würde bei einer absurden Bewertung nicht zögern, wieder den Verkaufsbutton zu drücken.

Aber auch dann würde ich nicht alle Apple-Aktien verkaufen. Etwas Apple wird wohl immer im Depot bleiben, dafür ist das Unternehmen einfach eine zu starke Cash Cow, wie man so schön sagt.

Okay, aber nun würde mich interessieren, ob du in diesem Monat oder gerade in dieser Woche auch Zukäufe getätigt hast oder ob vielleicht noch andere heiße Kandidaten ganz oben auf deiner Watchlist stehen?

Wenn ja, dann ab damit in die Kommentare. 😉

Tipp: Du möchtest über alle Käufe sofort informiert werden, noch bevor der Artikel auf dem Blog erscheint? Dann folge mir auf Twitter/X, dort poste ich alle Käufe & Verkäufe noch am selben Tag oder zumindest sehr zeitnah!

Danke fürs Lesen und wenn dir der Artikel gefallen hat, hinterlasse mir einen Kommentar und teile ihn mit deinen Freunden auf Social Media oder in deinem Lieblingsforum. Das würde mir sehr viel bedeuten. Vielen Dank!

Hallo,

SWK habe ich ebenfalls seit etwa 2 Jahren im Depot. Seitdem habe ich auf einen Turnaround spekuliert, der allerdings bisher Quartal für Quartal noch auf sich warten ließ.

Mit JNJ macht man langfristig sicherlich nichts verkehrt. Ich schätze es aber so ein, dass bei SWK der Knoten bald platzt. Die kursmäßige Konsolidierung dauert bereits längere Zeit. In einem ersten Aufschwung könnten meiner Ansicht nach schnell etwa 20% – 25% bessere Kursen zu sehen sein. Diese Kursperformance traue ich im Vergleich JNJ (habe ich auch) nicht zu.

Den Zeitpunkt für einen Verkauf von SWK habe ich vor etwa 1,5 Jahren verpasst. Daher verbleibt die Aktie im Depot und liefert zunächst weiterhin nur Dividenden.

Viele Grüße

Andreas

Hi Andreas!

Danke fürs Vorbeischauen.

Natürlich kann es immer passieren, dass ein Wert, den ich gerade verkauft habe, dann den Turnaround hinlegt. That’s life!

Ich sehe das halt nicht bei SWK, dann schon eher bei z.B. 3M (hab ich ja auch verkauft), aber so ist das halt mit Meinungen. Jeder hat eine. 😉

Ich wünsche dir auf jeden Fall viel Erfolg und kann mich auch für andere freuen, wenn die These (in dem Fall bei SWK) dann doch noch irgendwie aufgeht.

Grüße aus Köthen.

CU Ingo.

J&J kann man im Prinzip zu den Kursen immer machen. Ist halt ein Tanker kursmäßig wird da nicht allzu viel zu erwarten sein, die Dividenden sind solide und sollten auch in Zukunft mit etwa 5% p.a. Steigen. Ich habe mich kürzlich bei ~100€ für Canadian National Railway entschieden. Mir gefällt die Historie und ich wollte schon immer mal eine Eisenbahn im Depot haben. Die Steigerung der Dividende ist zweistellig und wird seit über 20 Jahren immer erhöht. Dazu ist CNR gut diversifiziert in ihrem Geschäft! Und bei Maxblue gibt es die Steuerproblematik kanadischer Aktien nicht! LG

Hi Claudio!

Danke fürs Vorbeischauen.

Ich mag JNJ auch, weil der Wert nicht sehr volatil ist. Eine große Position wirkt da stabilisierend im Depot.

Eisenbahnaktien habe ich mir schon lange nicht mehr angeschaut. Irgendwie waren die (egal wann ich geschaut habe) immer zu teuer.

Vielleicht also eine ganz gute Idee, da mal wieder hinzuschauen? CNI & UNP? Wen gibt es da noch, der einen Blick wert ist?

Grüße aus Köthen.

CU Ingo.