Wie schon in den letzten beiden Artikeln angesprochen, gab es im April relativ viel Bewegung im Depot und so folgt nun sogar noch ein dritter Artikel mit einem aktuellen Kauf. Diesmal habe ich mich für Philip Morris entschieden und den Kauf mehr oder weniger mit dem Erlös aus dem Verkauf einer Teilposition von Exxon Mobil finanziert.

Hintergrundgedanke bei allen meinen Käufen und Verkäufen ist derzeit, den Cash Flow aus Dividenden im Depot organisch zu erhöhen, d.h. ohne dass ich selbst aktuell neues Kapital zuführen muss. Das ist eine kleine Abkehr vom alten „ich verkaufe nie“ Gedanken, aber der Situation geschuldet, dass ich aktuell kein zusätzliches Geld verdiene, das ich einfach so investieren könnte.

Und hinter diesem Gedanken verbirgt sich das aktuelle Geschehen im Depot. Viel Spaß beim Lesen!

Inhaltsverzeichnis

An der Börse gibt’s nur Schmerzensgeld.

Erst kommen die Schmerzen, dann das Geld!

Mein Verkauf von Exxon Mobil

Wer meinen Blog regelmäßig liest und mir vielleicht auch auf Twitter/X folgt, weiß, dass ich kein großer Fan von Rohstoffen bin. Ich mag einfach nicht die Volatilität und Zyklizität, die dieser Anlageklasse innewohnt. Und das gilt auch für die börsennotierten Unternehmen in diesem Sektor, weshalb ich auch keine großen Rohstoffunternehmen wie Rio Tinto oder BHP im Depot habe.

Eine Ausnahme bildete bisher der Rohstoff Öl, wo ich mit Chevron und Exxon Mobil gleich zwei Vertreter in meinem Dividendenaktiendepot habe. Zwar nur mit einem sehr kleinen Depotanteil (~2%), aber immerhin. Aber selbst dieser kleine Anteil war mir zu viel und ich überlegte schon länger, hier einen Teilverkauf bei Exxon Mobil zu tätigen.

Aber warum Exxon Mobil? Ganz einfach, meine Position in Exxon Mobil ist etwa doppelt so groß (gemessen am EK) wie die in Chevron. Ein Teilverkauf von Exxon Mobil würde sich also anbieten (und meinen inneren Monk befriedigen, beide Position wären dann vom EK her ungefähr gleich groß) oder ich müsste meine Chevron-Position komplett auflösen. Das wollte ich aber auch nicht, denn das Unternehmen hat mir bisher viel Freude im Depot bereitet. Sei es mit Kurssteigerungen oder mit der üppigen Dividende.

Die Wahl fiel also auf Exxon Mobil, und da die Gelegenheit günstig schien, schritt ich zur Tat.

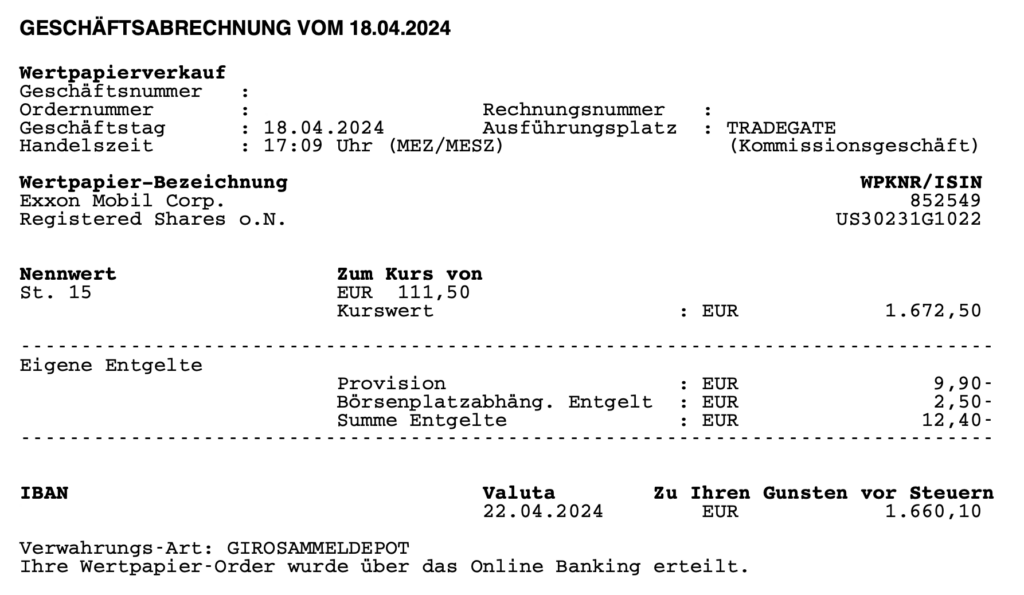

Am 18.04.2024 verkaufte ich 15 Stk. Exxon Mobil zu je 111,50 EUR

Der Gesamtbetrag nach Abzug der Gebühren belief sich auf 1.660,10 EUR.

Durch den Verkauf reduziert sich die Gesamtzahl der Positionen im Dividendenaktiendepot nicht, da ich weiterhin 15 Aktien von Exxon Mobil halte. Es bleibt also bei 42 Positionen im Depot.

Gekauft hatte ich diese 15 Stück zu je 68,79 EUR. Daraus ergibt sich ein Gewinn von 628,23 EUR allein aus der Wertsteigerung.

Zusätzlich habe ich von Exxon Mobil bisher Dividenden in Höhe von 529,14 EUR erhalten. Auf die 15 verkauften Aktien entfallen davon 318,86 EUR.

Das ergibt bei einer Laufzeit von ca. 8,5 Jahren (Kauf Januar 2015) einen Gesamtgewinn von 947,09 EUR bzw. eine Rendite von +91,9%.

Gar nicht so schlecht, oder?

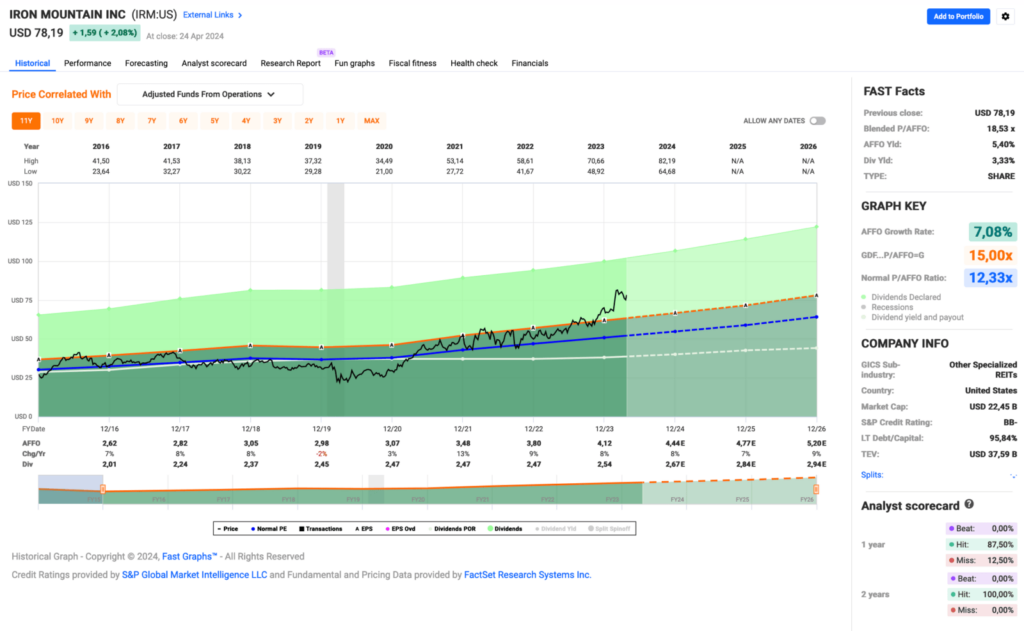

Hier zum Abschluss das aktuelle Fastgraphs für Exxon Mobil:

Das Geld steht ab sofort für Investitionen zur Verfügung, von denen wir eine direkt besprechen werden.

Mein Kauf von Philip Morris International

Vor einiger Zeit habe ich bereits bei den großen Tabakkonzernen zugegriffen und British American Tobacco aufgestockt. Diesmal ist Philip Morris an der Reihe.

Seit einiger Zeit entwickelt sich das Geschäft von Philip Morris wieder positiver als noch vor einigen Jahren. Zwar kämpft man nach wie vor mit dem Problem sinkender Raucherzahlen, ist aber gleichzeitig auch das Unternehmen, das am aggressivsten versucht, vom alten Umsatzbringer „Zigarette“ wegzukommen.

Das Management hat sogar eine gänzlich rauchfreie Zukunft für das Unternehmen im Auge und unternimmt massive Anstrengungen, Alternativen zur Zigarette auf den Markt zu bringen. So stieg der Umsatz mit IQOS (rauchfreier Tabakerhitzer oder auch „heat-not-burn“ genannt) allein im ersten Quartal 2024 um 21% auf bereits beachtliche 33 Mrd. USD, im Vorquartal lag das Wachstum noch bei 6%. Wir sehen hier also eine stark zunehmende Dynamik.

Hinzu kommt, dass im 2. Quartal 2024 nun endlich der Verkaufsstart von IQOS auch in den USA bevorsteht. Das ist eine Premiere für Philip Morris, die nach der Abspaltung vom Altria-Konzern (damals noch unter dem Namen Philip Morris) eigentlich nicht auf dem US-Markt agieren dürfen. Diese Regelung bezieht sich aber nur auf Zigaretten und nicht auf diese neue Produktklasse.

Es ist daher davon auszugehen, dass der Absatz von IQOS in Zukunft noch stärker steigen wird. Damit hat man ein sehr gutes zugkräftiges Produkt im Portfolio und die Abkehr von der alten, verpönten Zigarette erscheint durchaus realistisch. Natürlich gibt es Konkurrenz, vor allem British American Tobacco mit seinem Tabakerhitzer GLO kann auch Erfolge vermelden, aber Philip Morris ist hier klarer Marktführer.

Hinzu kommen weitere rauchfreie Erzeugnisse wie Nicotine Pouches (unter der Marke ZYN) und einige andere Produkte. Allein mit ZYN wurden weitere 0,5 Mrd. USD umgesetzt, was einen Umsatzplus gegenüber 2023 von 80% entspricht. Wow!

Alles in allem sieht es sehr gut aus, und die Transformation ist in vollem Gange. Wenn keine größeren Stolpersteine auftauchen, wird Philip Morris in einigen Jahren wirklich das erste große Tabakunternehmen ohne „rauchende“ Tabakprodukte sein.

Apropos Stolpersteine: Ein Problem, mit dem Philip Morris ständig zu kämpfen hat, ist der Umrechnungskurs der Auslandsumsätze in US-Dollar. Da das Unternehmen bisher ausschließlich auf dem internationalen Markt tätig ist, ist es diesem Problem besonders ausgesetzt und leidet hier schon seit längerer Zeit unter dem starken US-Dollar.

Sollte sich dieser Trend fortsetzen und der Dollar gegenüber Währungen wie dem Euro oder dem Yen weiter an Wert gewinnen, würde dies die Gewinne von Philip Morris schmälern. Der Eintritt in den US-Markt wird dem in Zukunft etwas entgegenwirken, aber es wird einige Zeit dauern, bis sich ein gewisses Gleichgewicht einstellt.

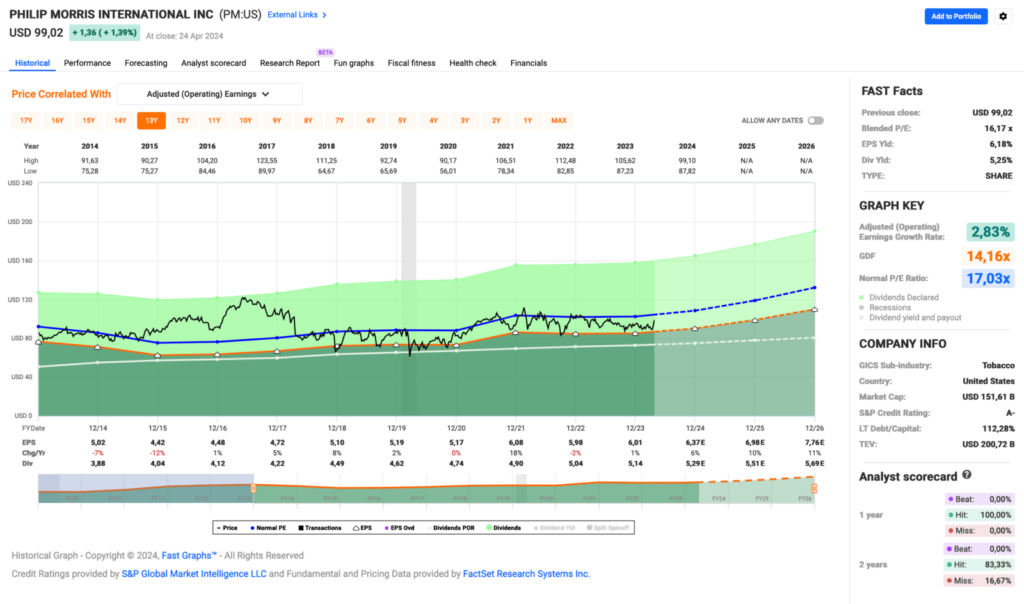

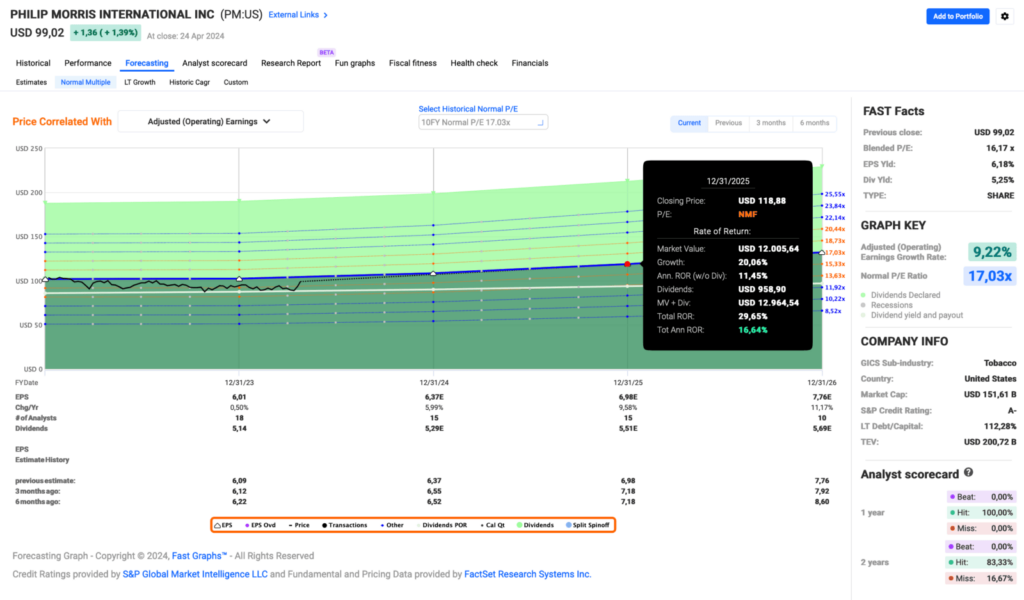

Das aktuelle Fastgraphs für Philip Morris sieht wie folgt aus:

Man sieht sehr schön, dass mit dem Aktienkurs im Rückblick auf die letzten 10 Jahre mit wenigen kurzen Ausnahmen kein Blumentopf zu gewinnen war. Man darf aber nicht vergessen, dass mit einer Dividendenrendite von 5-6% (je nach Einstiegszeitpunkt) selbst ohne Kursgewinn eine zumindest akzeptable Rendite erzielt wurde, insbesondere auch dann, wenn man die Dividende in Philip Morris reinvestiert hätte.

Aber ja, es hätte besser laufen können. Und damit zum Heute und Jetzt: Die Aussichten für die nächsten 2-3 Jahre sind durchaus sehr positiv. Das bisherige EPS-Wachstum dürfte sich von ca. 3% auf fast 6% verdoppeln. Dieses Potenzial gepaart mit einer Dividendenrendite von über 5% lässt auf eine bessere Gesamtperformance hoffen.

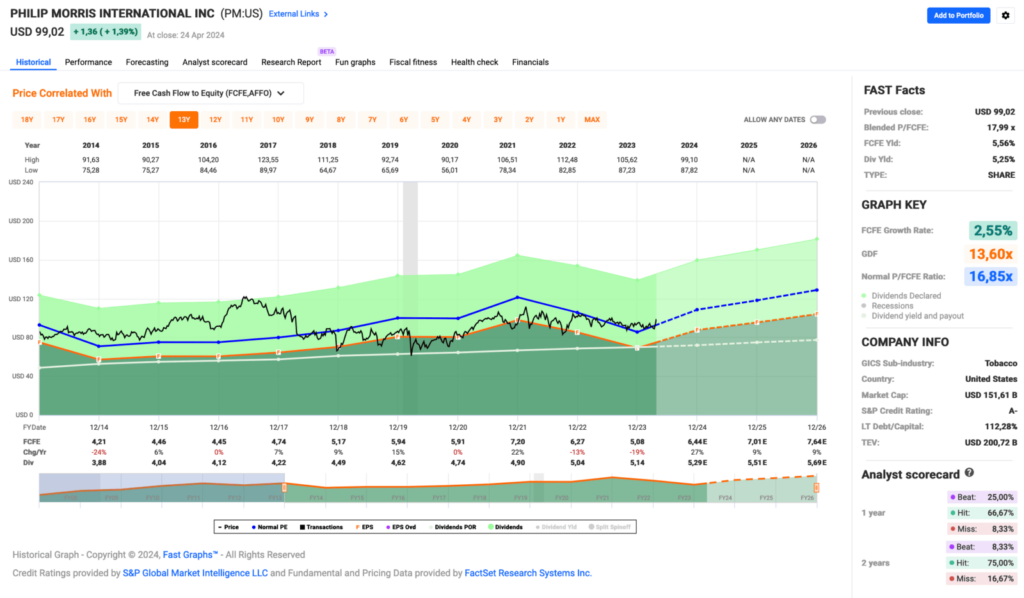

Die Free-Cash-Flow-Übersicht für Philip Morris:

Trotz des Rückgangs des Free Cash Flows in 2023 (auch schon in 2022) hat Philip Morris die Dividende weiter gezahlt und damit an der 100% Ausschüttungsquote gekratzt. Dies wurde sogar von den Ratingagenturen adressiert und der Ausblick beispielsweise bei Fitch von Stable auf Negative gesenkt. Der Ausblick, nicht das Rating an sich. Aber wenn sich nichts ändert, wird sich das irgendwann auch auf das Rating auswirken und das sollte Philip Morris möglichst vermeiden.

Natürlich spielt hier nicht nur die Dividende oder ggf. ein laufendes Aktienrückkaufprogramm eine Rolle, sondern auch die erhöhte Verschuldung z.B. durch die Akquisition von Swedish Match zuletzt oder auch noch ausstehende Genehmigungen für den Markteintritt mit IQOS in den USA. Letzteres ist aber inzwischen geklärt und kein Thema mehr.

Man sieht aber auch, dass sich die Situation mit dem angenommenen Umsatzwachstum entsprechend positiv auf den Free Cash Flow auswirken sollte. Ich mache mir also keine allzu großen Sorgen um den Free Cash Flow. Das wird schon!

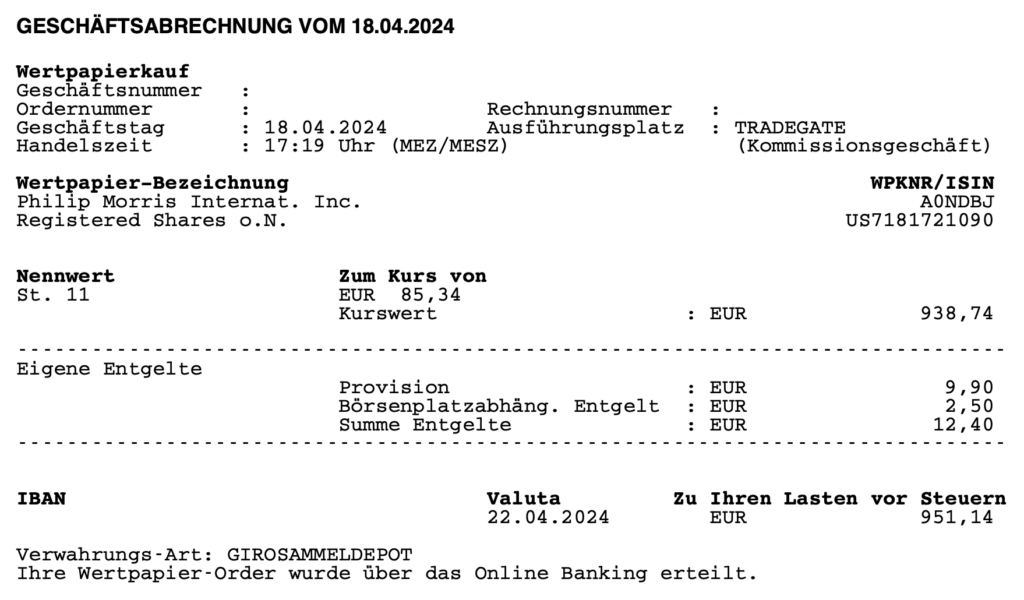

Am 18.04.2024 kaufte ich 11 Stk. Philip Morris zu je 85,34 EUR

Der Gesamtbetrag nach Abzug der Gebühren belief sich auf 951,14 EUR.

Dieser Kauf von Philip Morris ist eine Aufstockung meiner vorhandenen Position von 31 Stück auf 42 Stück im Dividendenaktiendepot. Die Gesamtanzahl der Positionen verbleibt deswegen auch bei 42.

Das Unternehmen erhöhte seine Dividende zuletzt im Oktober 2023 um +2,4% und zahlt seitdem eine Dividende von 1,30 Aktie/Quartal.

Das Dividendenwachstum (Dividend Growth) über die letzten 10 Jahre beträgt in Summe +52,9%. Wurden 2013 noch 0,85 USD/Quartal ausgeschüttet, sind es 2023 bereits besagte 1,30 USD/Quartal.

Die erwartete Dividende für die nächsten 12 Monate beläuft sich somit auf insgesamt 218,40 USD bzw. 203,16 EUR (EUR/USD-Kurs von 1,075), die ich von Philip Morris für meine 42 Aktien erhalten werde.

Die Dividendenrendite (Yield) lag zum Kaufzeitpunkt bei 5,3% und die Ausschüttungsquote (Payout Ratio) im Jahr 2023 bei sehr hohen 85,5%.

Ich finde Ausschüttungsquoten zwischen 40 und 60% perfekt. Unter 40% bedeutet in der Regel, dass die Dividende an sich zu niedrig ist, aber über 60% können die Wachstumsmöglichkeiten des Unternehmens je nach Geschäftsmodell eingeschränkt werden.

Philip Morris liegt hier mit seinen 85,5% sehr hoch und deutlich außerhalb des Korridors von 40 bis 60%. Dies ist ein Warnsignal, aber für Tabakunternehmen auch gar nicht so ungewöhnlich. Eine Senkung auf Werte unter 80% ist trotzdem wünschenswert.

Seit nunmehr 53 Jahren (!) erhöht das Unternehmen ununterbrochen seine Dividende und gehört damit zur Gruppe der so genannten Dividenden Kings bzw. auch der Dividenden Aristokraten. In den letzten 10 Jahren betrug die durchschnittliche Steigerung +3,7% pro Jahr, in den letzten 3 Jahren +2,7% pro Jahr.

Der Ausblick für Philip Morris:

Das aktuelle P/E Ratio (KGV) liegt bei komfortablen 16,2 und damit über dem von Fastgraphs als Standard verwendeten KGV von 15. Es liegt aber leicht unter dem eigenen historischen KGV (über 10 Jahre) von 17,0.

Gemeinhin spricht man in einem solchen Fall von einer Unterbewertung. Wenn sich alle fundamentalen Kennzahlen weiterhin positiv entwickeln, wäre dies in der Regel eine gute Kaufgelegenheit.

Unter der Annahme eines jährlichen Gewinnwachstums von +9,2% (Analysten prognostizieren genau diese +9,2% und lagen in der Vergangenheit zu 83,3% richtig) und einer Angleichung des KGVs bis 2025 auf einen konservativen Wert von 15 ergibt sich eine mögliche Gesamtrendite von +15,3% bzw. +8,9% pro Jahr.

Sollte das KGV hingegen auf seinen historischen Wert von 17,0 (über 10 Jahre) zurückkehren (Stichwort: Mean-Reversion-Effekt) wären es sogar +29,6% bzw. +16,6% pro Jahr. Das Potenzial ist also vorhanden.

Bliebe es dagegen beim aktuellen P/E-Ratio von 16,2, wären es noch +25,6% bzw. +14,4% pro Jahr.

Und sonst so?

So, das war’s. Ein Teilverkauf bei Exxon Mobil (wieder mit ordentlich Gewinn) und eine Aufstockung von Philip Morris.

Damit habe ich genug Tabak im Depot und bin auch etwas zufriedener mit meinem reduzierten Engagement im Rohstoffbereich, hier speziell beim Öl. Ich bin kein Rohstofffan, war es nie und werde es wohl auch nie werden.

Ich bin allerdings auch kein Fan des Rauchens und hasse es, wenn jemand neben mir raucht. Aber dann denke ich immer an die üppige Dividende, die mir dieser Raucher gerade überweist (bildlich gesprochen), und dann bin ich wenigstens wieder ein bisschen fein damit. Ha ha!

Mich würde nun interessieren, ob du in diesem Monat oder gerade in dieser Woche auch Zukäufe getätigt hast oder ob vielleicht noch andere heiße Kandidaten ganz oben auf deiner Watchlist stehen?

Diskutieren wir wie immer in den Kommentaren. 😉

Tipp: Du möchtest über alle Käufe sofort informiert werden, noch bevor der Artikel auf dem Blog erscheint? Dann folge mir auf Twitter/X, dort poste ich alle Käufe & Verkäufe noch am selben Tag oder zumindest sehr zeitnah!

Danke fürs Lesen und wenn dir der Artikel gefallen hat, hinterlasse mir einen Kommentar und teile ihn mit deinen Freunden auf Social Media oder in deinem Lieblingsforum. Das würde mir sehr viel bedeuten. Vielen Dank!

Hi Ingo, Dein Ansatz mehr Cashflow aus einem gleichbleibenden Kapitalansatz rauszuholen, ist grundsätzlich nachvollziehbar. Den konkreten Effekt muss man abwarten. Hatte das mal branchenintern mit ein paar Aktien durchgeführt, als ich das Aktiendepot zum ersten Mal systematisch auf hochwertige Dividendenzahler umgebaut hatte. Was Du auf jeden Fall gewonnen hast, ist das Mehr an Streuung.

Auf meiner WL steht Weyerhaeuser ganz oben. Holz ist zwar auch ein Rohstoff, aber ich denke einer, der auch in Zukunft eine Rolle spielt.

Hi Niko!

Danke fürs Vorbeischauen.

Ich werde es sicherlich nicht übertreiben, wenn ich versuche, „mehr Cash Flow herauszuholen“. Zudem konzentriere ich mich auf Depotwerte, bei denen die Überbewertung nach meinen Kriterien einfach nicht gerechtfertigt ist.

So würde ich derzeit eine Apple (KGV 28,7) durchaus etwas zurechtstutzen, eine Microsoft (KGV 35,5) hingegen nicht. Bei ersterem sehe ich einfach wenig Wachstum, bei letzterem schon.

Alles mit Augenmaß und wenn ich falsch liege, kann man hier wenigstens was lernen. 😉

Grüße aus Cusco, Peru.

CU Ingo.

Ja auf jeden Fall, lernen kann man immer was. Ist ein Grund, warum ich Deinen Blog hier auch schätze. Hier ist man gefühlt live dabei und bekommt nicht die Erfolgsstory mit Schleifchen dran. Das heißt nicht, dass Du weniger erfolgreich als andere bist…

Tja das ist immer der Spagat zwischen Cash Flow aus Dividenden und Kurssteigerungen. Es ist zwar ganz nett, wenn man mehrere hundert EURO 4x im Jahr erhält oder über 1.000 EUR bei Einmalzahler wie Munich Re. Aber es ist auch ganz nett, wenn man Aktien wie eine Novo Nordisk oder Microsoft im Depot hat, welche dafür 700% im Plus ist. Da braucht man dann mit der Dividenden ganz schön lange bis man diese Performance hat.

Ich versuche deshalb eine Mischung aus Dividenden und Kursgewinnnen. Leider ist es meistens so, die Firmen welche viel Dividende bezahlen bezogen auf den Aktienkurs haben meistens eine miese Performance. Die mit der guten performance bezahlen wenig Dividende. Für mih macht es die Mischung, wobei man eigentlich auf die Gesamtperformance achten m+sste, also Dividende und Kurssteigerungen. Von Philip Morris habe ich 144 Stück im Depot. Die halte ich schon ewig und mehrfach nachgekauft. Damals als Philip Morris gekauft und dann Umfirmierung in Altria und die vielen Splits mitgemacht in Kraft und Philip Morris. Durch die lange Zeitdauer und trotz der Nachkäufe hat es Philip Morris trotzdem zu einem Kursplus von fast 100% geschafft.

Hi Star!

Danke fürs Vorbeischauen.

Unsere Strategie ist da sehr ähnlich und der Satz „Die Mischung macht’s!“ kommt nicht von ungefähr. Warum sollte man sich für ein Extrem entscheiden, wenn man beides (hohe Dividende und hohes Dividendenwachstum) im Depot haben kann?

Ich halte auch nicht viel von den Diskussionen in den sozialen Medien, die eine Strategie über die andere stellen. Das ist ja das Tolle an der Börse, dass es viele verschiedene Ansätze gibt und auch mehrere gleichzeitig erfolgreich sein können. Und zwar nebeneinander. Alles kein Problem.

So fühle ich mich wohl mit meinen Philip Morris Aktien (hohe Dividende bei moderatem Wachstum) neben meinen Meta & Google Aktien (hohes Wachstum), die gerade erst mit einer Minidividende beginnen.

Grüße aus Cusco, Peru.

CU Ingo.