Möchtest du deinen zukünftigen Dividendenstrom ausbauen, musst du von Zeit zu Zeit frisches Kapital in den Markt bringen. Dies kann durch den Ausbau schon vorhandener Werte geschehen, als auch durch die Eröffnung einer neuen Position. Um dir dabei etwas Anregung zu geben, teile ich heute mit euch 5 Ideen für deine Watchlist im Juli 2021!

Ein kleiner Hinweis vornweg, dies ist wie immer keine Kaufempfehlung. Was ich aber empfehlen kann, pack dir deine Kandidaten auf eine Watchlist oder in ein Musterdepot. Beobachte diese Aktien für einen gewissen Zeitraum. So bekommst du ein Gefühl für den Kurs und die aktuelle Entwicklung.

Wenn du dann noch von Zeit zu Zeit auf Seiten wie Seekingalpha.com ein paar aktuelle Artikel zu den Unternehmen auf deiner Watchlist liest, dann bist du den meisten Leuten bereits einige Schritte voraus.

Du versetzt dich damit in eine Position, um direkt bei nächster Gelegenheit entscheiden zu können. Wann immer diese Gelegenheit kommt. Nichts ist ärgerlicher, als dass der Markt nach unten korrigiert, du Geld zur Verfügung hast, aber nicht weißt, wo du dieses am besten investieren kannst.

Preparation meets opportunity!

Sei vorbereitet! Viele, die den Aktienmarkt nur von außen kennen, werden irgendwann zu dir sagen, dass du einfach Glück hattest. Das ist zwar Blödsinn, aber lass sie es ruhig Glück nennen.

Man kann nämlich sprichwörtlich sein Glück erzwingen, wenn man sich vorbereitet hat und dann bereit ist loszulegen, wenn die Gelegenheit kommt. Andere verpassen diese Gelegenheit, du nicht. Denn du hattest Glück bist vorbereitet.

Übrigens ein Prinzip, was natürlich auch außerhalb der Börse in vielen Lebensbereichen genauso gilt: Preparation meets opportunity!

5 Ideen für deine Watchlist im Juli 2021

In dieser Ausgabe dabei: FDX, KMB, LOW, HD & STOR

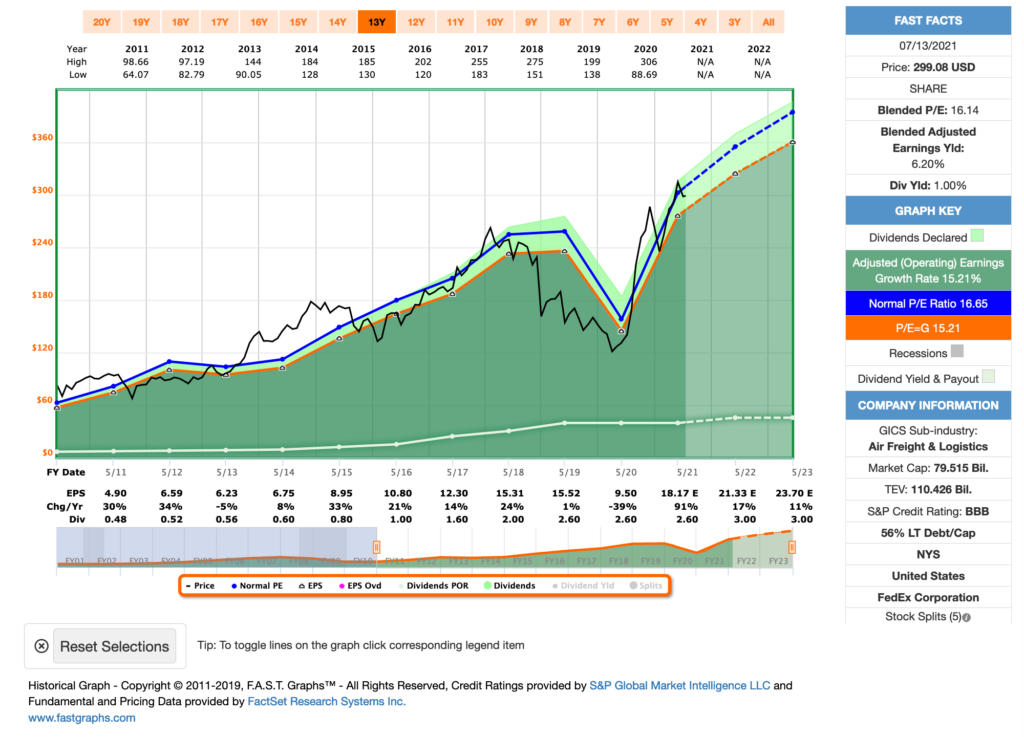

Idee #1: Fedex Corp. (FDX)

Die FedEx Corporation bietet weltweit Transport-, E-Commerce- und Geschäftsdienstleistungen an. Das Unternehmenssegment FedEx Express bietet Eiltransporte, Bodenzustellung von Kleinpaketen und Frachttransportdienste, zeitkritische Transportdienste sowie grenzüberschreitende E-Commerce-Technologie und E-Commerce-Transportlösungen. Das Segment FedEx Ground bietet taggenaue Zustelldienste für Unternehmen und Privatpersonen. Das Unternehmenssegment FedEx Freight bietet Frachttransportdienste, die weniger als eine LKW-Ladung umfassen. Das Segment FedEx Services bietet Dienstleistungen in den Bereichen Vertrieb, Marketing, Informationstechnologie, Kommunikation, Kundenservice, technischer Support, Rechnungsstellung und Inkasso sowie Back-Office-Funktionen. Das Unternehmenssegment Corporate, Other and Eliminations bietet integrierte Supply-Chain-Management-Lösungen, Spezialtransporte, Zollabwicklung und globale See- und Luftfrachtspedition sowie eine Reihe von Dokumenten- und Geschäftsdienstleistungen und Einzelhandelszugang für seine Kunden für seine Pakettransportgeschäfte. Das Unternehmen wurde 1971 gegründet und hat seinen Sitz in Memphis, Tennessee.

Starten wir heute mit Fedex, wo wir doch letzte Woche an gleicher Stelle einen kurzen Blick auf UPS geworfen haben. Beide Unternehmen sind ja sehr ähnlich aufgestellt und bedienen den gleichen Markt.

Somit war auch Fedex von den Ängsten betroffen, dass ein Einstieg von Amazon in den Logistikmarkt, und sei es nur für ihre eigenen Sendungen, Umsatz- und Margenverluste auslösen würde. Dies hat sich dann aber nicht so herausgestellt und Fedex betont auch bei jeder Gelegneheit, dass sie nicht von zum Beispiel Amazon abhängig sind.

Anderes Thema, trotzdem gab es erstmal ordentliche Umsatzrückgänge zu Beginn der Pandemie, als die ganze Welt dachte, dass alles zum Stillstand kommen würde. Aber auch hier stellte sich schnell heraus, dass dies nicht der Fall sein wird und im Gegenteil Fedex von der Pandemie profitieren wird. Denn der Onlinehandel zog stark an und damit auch das Geschäft von Fedex.

So wird der Gewinn in 2021 wahrscheinlich doppelt so hoch ausfallen, wie in 2020 und noch immer 17,1% über dem von 2019. Das ist echt okay.

Der Kurs läuft ungefähr mit Umsatz- und Gewinnerwartungen mit und notiert momentan am oberen Ende der fairen Bewertung. Dazu beträgt das KGV gerade einmal 16. Zu teuer kauft man hier also nicht ein.

Ob der Wert zu der Bewertung jedoch etwas für Dividendensammler ist, wage ich zu bezweifeln. Erstens beträgt die Dividendenrendite aktuell zum Einstieg gerade einmal 1,0% und zweitens wurde die Dividende in 2020 nicht regulär weiter gesteigert. Auch in 2021 gab es noch keine Erhöhungen. Hier muss man also abwarten, welche Dividendenpolitik das Unternehmen verfolgt. Mit einer Erhöhung in Q3 oder Q4 können sie noch ihre Serie der Dividendenerhöhungen retten.

Fedex ist ein sogenannter Dividend Challenger* und hat seine Dividende die vergangenen 7 Jahre jedes Jahr erhöht. Über die letzten 5 Jahre wurde die Dividende um 18,6% und in den letzten 3 Jahren um 7,9% jedes Jahr gesteigert.

Der bereinigte Gewinn pro Aktie (Adjusted Earnings per Share = EPS) stieg von 4,90 USD in 2011, auf 9,50 USD in 2020 und für 2021 werden 18,17 USD erwartet.

Das KGV (P/E Ratio) beträgt beim aktuellen Kurs 16,1 und liegt damit leicht unter dem Schnitt der letzten Jahre von 16,6.

Die Dividendenrendite (Dividend Yield) beträgt 1,0%.

Die Ausschüttungsquote (Payout Ratio) in 2020 lag bei sehr guten 27,4%.

Ich finde Preise um und unterhalb von 275,- USD bzw. 233,- EUR interessant, aber allgemein ist mir die Dividendenrendite zu wenig.

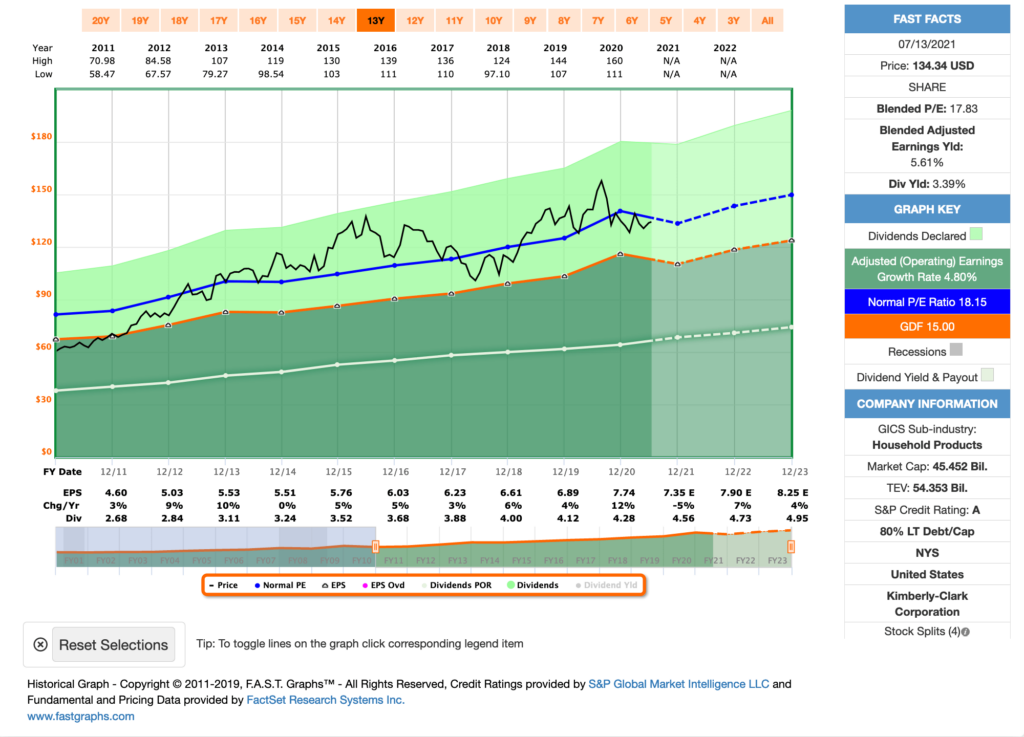

Idee #2: Kimberly-Clark Corp. (KMB)

Die Kimberly-Clark Corporation produziert und vermarktet zusammen mit ihren Tochtergesellschaften weltweit Körperpflege- und Tissueprodukte. Das Unternehmen ist in drei Segmenten tätig: Personal Care, Consumer Tissue und K-C Professional. Das Segment Personal Care bietet Wegwerfwindeln, Trainings- und Jugendhosen, Badehosen, Babyfeuchttücher, Damen- und Inkontinenzpflegeprodukte und andere verwandte Produkte unter den Markennamen Huggies, Pull-Ups, Little Swimmers, GoodNites, DryNites, Sweety, Kotex, U by Kotex, Intimus, Depend, Plenitud, Softex, Poise und anderen an. Das Segment Consumer Tissue bietet Gesichts- und Toilettentücher, Papierhandtücher, Servietten und verwandte Produkte unter den Markennamen Kleenex, Scott, Cottonelle, Viva, Andrex, Scottex, Neve und anderen an. Das Segment K-C Professional bietet Wischtücher, Tücher, Handtücher, Bekleidung, Seifen und Desinfektionsmittel unter den Marken Kleenex, Scott, WypAll, Kimtech und KleenGuard an. Das Unternehmen verkauft Produkte für den Hausgebrauch direkt an Supermärkte, Drogerien, Lagerhäuser, Kaufhäuser und andere Einzelhandelsgeschäfte sowie über andere Distributoren und den elektronischen Handel; Produkte für den außerhäuslichen Gebrauch werden direkt an Produktionsbetriebe, Hotels, Bürogebäude, Gastronomiebetriebe und öffentliche Einrichtungen sowie über Distributoren und den elektronischen Handel verkauft. Die Kimberly-Clark Corporation wurde im Jahr 1872 gegründet und hat ihren Hauptsitz in Dallas, Texas.

Kimberly-Clark war ein direkte Profiteur der Krise, gerade zu Beginn der Pandemie. Da kauften die Leute Klopapier, als ob es kein morgen geben würde. Bis heute habe ich nicht verstanden, was da abging. Dazu kamen alle möglichen Artikel zur Desinfektion, also alles das, was Kimberly-Clark im Angebot hat.

Somit konnte ohne spezielle Maßnahmen eine überdurchschnittliche Umsatz- und Gewinnentwicklung für 2020 vorgelegt werden, was auch den Preis der Aktie nach oben trieb. Diese Überbewertung hat sich nun über die letzten Monate abgebaut nachdem klar wurde, dass dieser Boom irgendwann enden würde und Kimberly-Clark wieder mit dem Problem des organischen Wachstums zu kämpfen haben wird.

Denn an sich ist das Geschäftsmodell von Kimberly-Clark sehr solide und garantiert fast schon regelmäßige Einnahmen. Ein typischer langweiliger Konsumgüterhersteller eben. Jedoch dann auch mit dem Makel, dass das Wachstum homöopathisch ausfällt, zumindest einen guten Teil der Jahre. Wobei, vielleicht ist dies etwas hart ausgedrückt, denn man schaffte im Schnitt der letzten 10 Jahre immerhin ein Plus von 4,8%. Das ist schon okay.

Und außerdem, wir haben es hier mit einem waschechten Dividenden-Aristokraten zu tun, der seit nunmehr fast 50 Jahren seine Dividende ununterbrochen erhöht hat. Toll!

Kimberly-Clark ist ein sogenannter Dividend Champion* und hat seine Dividende die vergangenen 49 Jahre (!) jedes Jahr erhöht. Über die letzten 10 Jahre wurde die Dividende um 5,0% und in den letzten 3 Jahren um 3,9% jedes Jahr gesteigert.

Der bereinigte Gewinn pro Aktie (Adjusted Earnings per Share = EPS) stieg von 4,60 USD in 2011, auf 7,74 USD in 2020 und für 2021 werden 7,35 USD erwartet.

Das KGV (P/E Ratio) beträgt beim aktuellen Kurs 17,8 und liegt damit leicht unter dem Schnitt der letzten Jahre von 18,1.

Die Dividendenrendite (Dividend Yield) beträgt 3,4%.

Die Ausschüttungsquote (Payout Ratio) in 2020 lag bei guten 55,3%.

Ich finde Preise um und unterhalb von 115,- USD bzw. 97,50 EUR interessant und immer, wenn die Dividendenrendite Richtung 4% notiert.

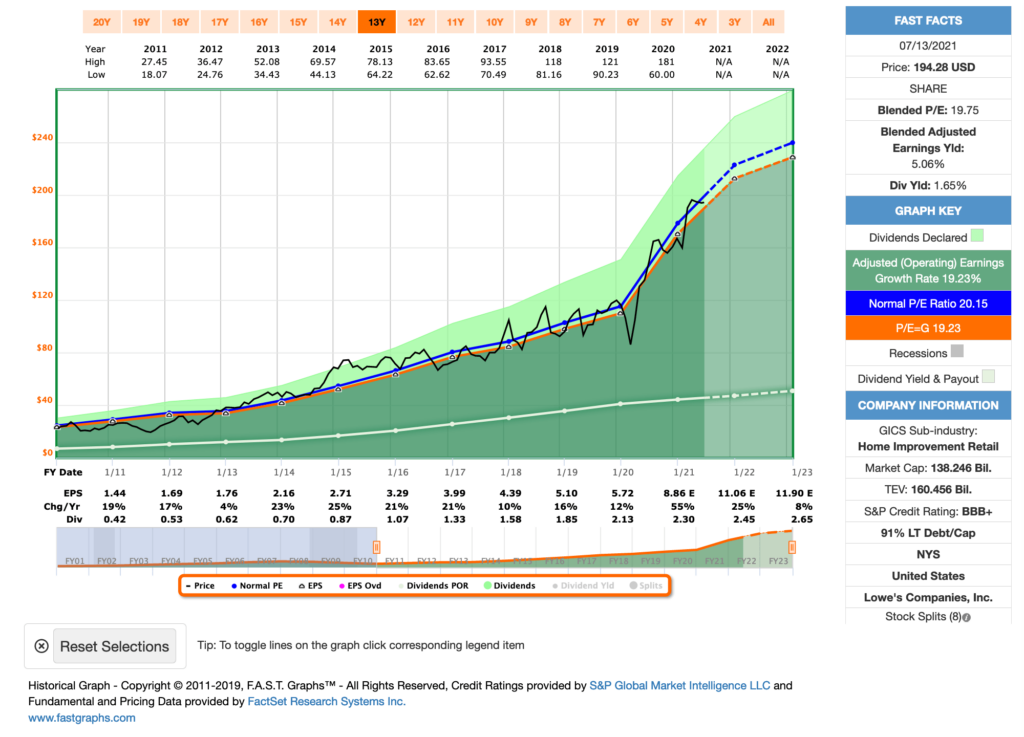

Idee #3: Lowe’s Companies Inc. (LOW)

Lowe’s Companies, Inc. ist zusammen mit seinen Tochtergesellschaften in den USA und international als Einzelhändler für Heimwerkerbedarf tätig. Das Unternehmen bietet eine Reihe von Produkten für den Bau, die Wartung, die Reparatur, die Umgestaltung und die Dekoration an. Es bietet Heimwerkerprodukte in verschiedenen Kategorien an, wie z. B. Haushaltsgeräte, Dekoration, Farben, Eisenwaren, Holz und Baumaterialien, Beleuchtung, Bodenbeläge, Küchen und Bäder, Sanitär- und Elektroinstallationen, saisonale Produkte und Gartengeräte sowie Werkzeuge. Es bietet auch Installationsdienste durch unabhängige Vertragspartner in verschiedenen Produktkategorien, erweiterte Schutzpläne sowie Reparaturdienste innerhalb und außerhalb der Garantiezeit an. Das Unternehmen verkauft seine nationalen Markenartikel und Eigenmarkenprodukte an Hausbesitzer, Vermieter und professionelle Kunden. Zum 29. Januar 2021 betrieb es 1.974 Baumärkte und Eisenwarengeschäfte. Das Unternehmen vertreibt seine Produkte auch über die Websites Lowes.com und Lowesforpros.com sowie über mobile Anwendungen. Lowe’s Companies, Inc. wurde im Jahr 1921 gegründet und hat seinen Sitz in Mooresville, North Carolina.

Schauen wir dann noch ganz kurz auf 2 Baumarktketten aus den USA und beginnen wir mit Lowe’s.

Lowe’s fiel zuletzt mit der Nachricht auf, dass die Dividende um 33% erhöht wird. Wow! Und das von einem dieser langweiligen Dividenden-Aristokraten nach nunmehr 59 Jahren ununterbrochener Steigerungen. Das nenn ich mal eine Leistung. Sehr gut.

Natürlich ist auch Lowe’s ein Profiteur der Krise, denn die meiste Zeit waren die Baumärkte geöffnet, wo alles andere zumachen musste. Und die Leute hatten Zeit, und in den USA auch Geld aufgrund der Stimulus Checks, und konnten so die immer wieder aufgeschobenen Projekte am Haus oder in der eigenen Wohnung in Angriff nehmen. Lowe’s verdiente hier gut mit an dieser Bewegung.

Lowe’s betreibt fast 2.000 Baumärkte oder kleinere Hardware-Stores in den USA, aber auch Kanada. Eine internationale Expansion wird immer mal wieder angedacht, aber etwas handfestes gibt es da noch nicht.

Die aktuelle Bewertung mit ca. einem 20er KGV liegt im Rahmen des üblichen. Normalerweise schwankt das KGV ziemlich zuverlässig in den Grenzen von 16 bis 21, mit wenigen Ausreißern nach unten oder oben.

Ob die aktuelle Bewertung zu teuer oder noch fair ist, muss sich daran messen lassen, wie es nach der Pandemie weiter geht. Ich bin hier speziell auf die nächsten Quartalszahlen und die neue Guidance (Ausblick) seitens Lowe’s gespannt.

Lowe’s ist ein sogenannter Dividend Champion* und hat seine Dividenden die vergangenen 59 Jahre (!) jedes Jahr erhöht. Über die letzten 10 Jahre wurde die Dividende durchschnittlich um 18,2% und in den letzten 3 Jahren um 12,7% jedes Jahr erhöht.

Der bereinigte Gewinn pro Aktie (Adjusted Earnings per Share = EPS) stieg von 1,44 USD in 2011, auf 5,72 USD in 2020 und für 2021 werden 8,86 USD erwartet.

Das KGV (P/E Ratio) beträgt beim aktuellen Kurs 19,7 und liegt damit leicht unter dem Schnitt der letzten Jahre von 20,1.

Die Dividendenrendite (Dividend Yield) beträgt 1,6%.

Die Ausschüttungsquote (Payout Ratio) in 2020 lag bei sehr guten 37,2%.

Ich finde Preise um und unterhalb von 160,- USD bzw. 135,50 EUR interessant und immer, wenn die Dividendenrendite bei 2% oder mehr notiert.

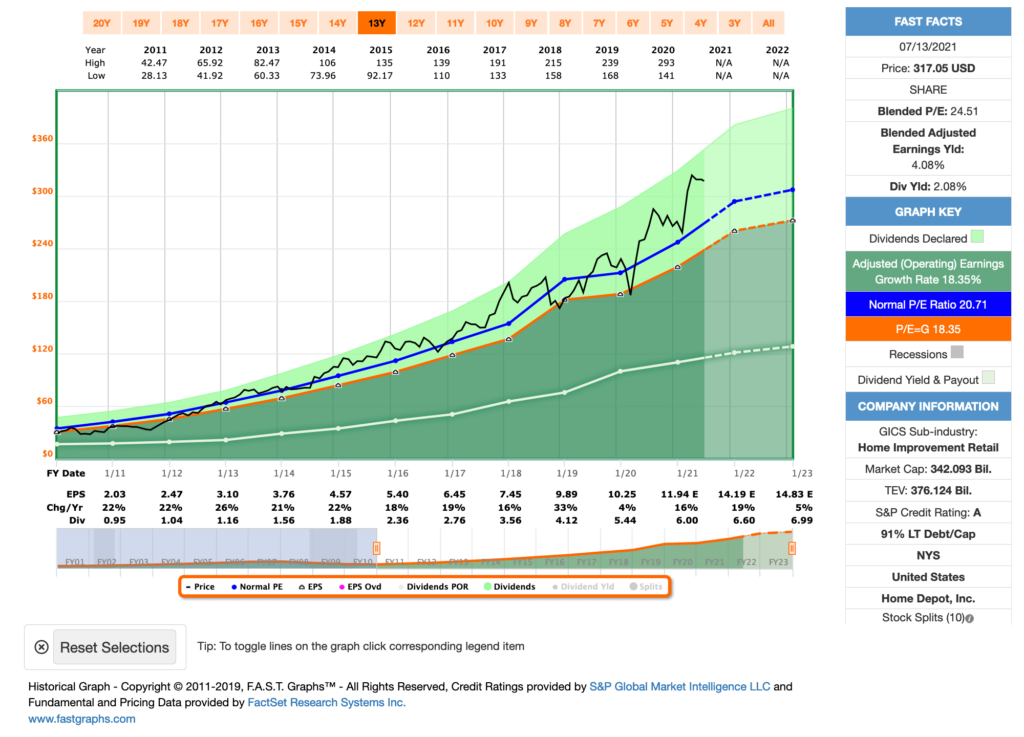

Idee #4: The Home Depot Inc. (HD)

The Home Depot, Inc. ist als Einzelhändler für Heimwerkerprodukte tätig. Das Unternehmen betreibt The Home Depot-Märkte, in denen verschiedene Baumaterialien, Heimwerkerprodukte, Baustoffe, Rasen- und Gartenprodukte und Dekorationsartikel verkauft werden, sowie Installations-, Hauswartungs- und professionelle Serviceprogramme für Heimwerker und professionelle Kunden. Es bietet auch Installationsprogramme an, die Bodenbeläge, Schränke und Schrankumgestaltungen, Arbeitsplatten, Öfen und zentrale Lüftungssysteme sowie Fenster umfassen, und professionelle Installationen in verschiedenen Kategorien, die über seine Geschäfte und Heimverkaufsprogramme verkauft werden, und agiert als Generalunternehmer, um seinen Heimwerkerkunden über Drittinstallateure Installationsdienste anzubieten. Darüber hinaus bietet es einen Werkzeug- und Geräteverleih an. Das Unternehmen beliefert in erster Linie Hausbesitzer, professionelle Renovierer, Generalunternehmer, Handwerker, Hausverwaltungen, Gebäudedienstleister und Spezialhandwerker wie Elektriker, Installateure und Maler. Es vertreibt seine Produkte auch online. Zum 31. Januar 2021 betrieb das Unternehmen 2.296 Einzelhandelsgeschäfte in den Vereinigten Staaten, einschließlich des Commonwealth von Puerto Rico und der Territorien der U.S. Virgin Islands und Guam, in Kanada und Mexiko. The Home Depot, Inc. wurde im Jahr 1978 gegründet und hat seinen Sitz in Atlanta, Georgia.

Home Depot ist die zweite Baumarktkette, auf die wir einen Blick werfen.

Auf den ersten Blick sieht man sofort die höhere Bewertung. Das ist ein Ergebnis vom ähnlich gelaufenen Kurs wie bei Lowe’s, aber ohne die gleiche Steigerung an Umsatz und Gewinn dahinter. Auch Home Depot ist Profiteur in der Pandemie, aber scheinbar nicht ganz so stark, wie bei der Konkurrenz.

Dafür war die Performance vor der Krise bereits sehr gut und einen Tick besser, so dass in Summe sowohl Home Depot als auch Lowe’s mit einen Gewinnwachtum der letzten 10 Jahre von ca. 18% respektive 19% dastehen. Das sind sehr gute Zahlen.

Aber auch hier muss sich nun zeigen, inwieweit die Performance nach dem Ende aller Lockerungsmaßnahmen aufrechterhalten werden kann und ob dies dann das aktuelle KGV von immerhin 24,5 rechtfertigen kann oder wir doch nur auf eine aktuell recht starke Überbewertung schauen.

Immerhin gibt es bei Home Depot mit 2,1% ein klein wenig mehr Dividendenrendite als bei Lowe’s mit 1,6%. Die Dividendenerhöhungen lagen bei Home Depot für die letzten 10 Jahre im Schnitt bei 20,5% und bei Lowe’s bei 18,2%. Beide operieren hier also auf einem sehr ähnlichen Niveau.

Wäre der Kurs von Home Depot etwas niedriger und damit die Dividendenrendite zum Einstieg etwas höher, wäre Home Depot zumindest für Dividendensammler der leicht interessantere Wert.

Zusätzlich kann das Unternehmen mit einem Credit Rating von A glänzen, was die Solidität der Bilanz bezeugt und was die aktuelle Verschuldung recht günstig zu finanzieren macht. Ich sehe hier kein größeres Problem in naher Zukunft.

Home Depot ist ein sogenannter Dividend Contender* und hat seine Dividende die vergangenen 12 Jahre jedes Jahr erhöht. Über die letzten 10 Jahre wurde die Dividende durchschnittlich um 20,5% und in den letzten 3 Jahren um 17,9% jedes Jahr erhöht.

Der bereinigte Gewinn pro Aktie (Adjusted Earnings per Share = EPS) stieg von 2,03 USD in 2011, auf 10,25 USD in 2020 und für 2021 werden 11,94 USD erwartet.

Das KGV (P/E Ratio) beträgt beim aktuellen Kurs 24,5 und liegt damit über dem Schnitt der letzten Jahre von 20,7.

Die Dividendenrendite (Dividend Yield) beträgt 2,1%.

Die Ausschüttungsquote (Payout Ratio) in 2020 lag bei guten 53,1%.

Ich finde alle Preise um und unterhalb von 260,- USD bzw. 220,25 EUR interessant und immer, wenn die Dividendenrendite deutlicher gegen 3% notiert.

Idee #5: STORE Capital Corp. (STOR)

Die STORE Capital Corporation ist ein intern verwalteter Net-Lease Real Estate Investment Trust (REIT), der führend im Erwerb, in der Investition und im Management von Single Tenant Operational Real Estate ist, was sein Zielmarkt und die Inspiration für seinen Namen ist. STORE Capital ist einer der größten und am schnellsten wachsenden Net-Lease-REITs und besitzt ein großes, gut diversifiziertes Portfolio, das aus Investitionen in mehr als 2.500 Immobilienstandorte in den Vereinigten Staaten besteht, von denen im Wesentlichen alle Profit-Center sind.

Last but not least zum Schluss wie üblich ein REIT, STORE Capital.

STORE Capital war auch einer dieser REITs, die ich mir in 2020 während der Krise ins Depot legte. Nicht ganz zum Tiefpunkt, aber immerhin zu einem guten Kurs und mit der Gewissheit, dass trotz der ganzen Lockdownmaßnahmen das Geschäft von STORE Capital nicht zu sehr in Mitleidenschaft gezogen wird.

Denn vor ca. 1 Jahr diskutierte man noch sehr ausführlich die möglichen Mietausfälle, wenn die Situation länger vorhalten sollte. Doch es stellte sich schnell heraus, dass die Mehrheit der Mieten weiterhin pünktlich gezahlt wurden und das evtl. Mietaufschübe nicht gleichzusetzen sind mit Mietausfällen.

So kam STORE Capital recht gut durch die Krise und die Dividende war zu keiner Zeit in Gefahr.

Das besondere an STORE Capital ist, dass dieser REIT sehr speziell in Immobilien investiert, die nicht dem Motto „Die Lage ist alles.“ unterliegen, sondern auch gern mal in solche, die von anderen kritisch gesehen werden. Das ist natürlich per se ein erhöhtes Risiko, aber auf der anderen Seite wird ein solches Risiko auch mit einer möglichst hohen Rendite verüsst.

Bei STORE Capital macht man also sein Investment sehr an das Management fest und das diese den Job richtig ausführen. Bisher gab es von dieser Seite keine Klagen und je länger man erfolgreich in dem Bereich operiert, desto mehr baut man sich ein Expertenimage auf, in dieser Nische sehr gut zu performen.

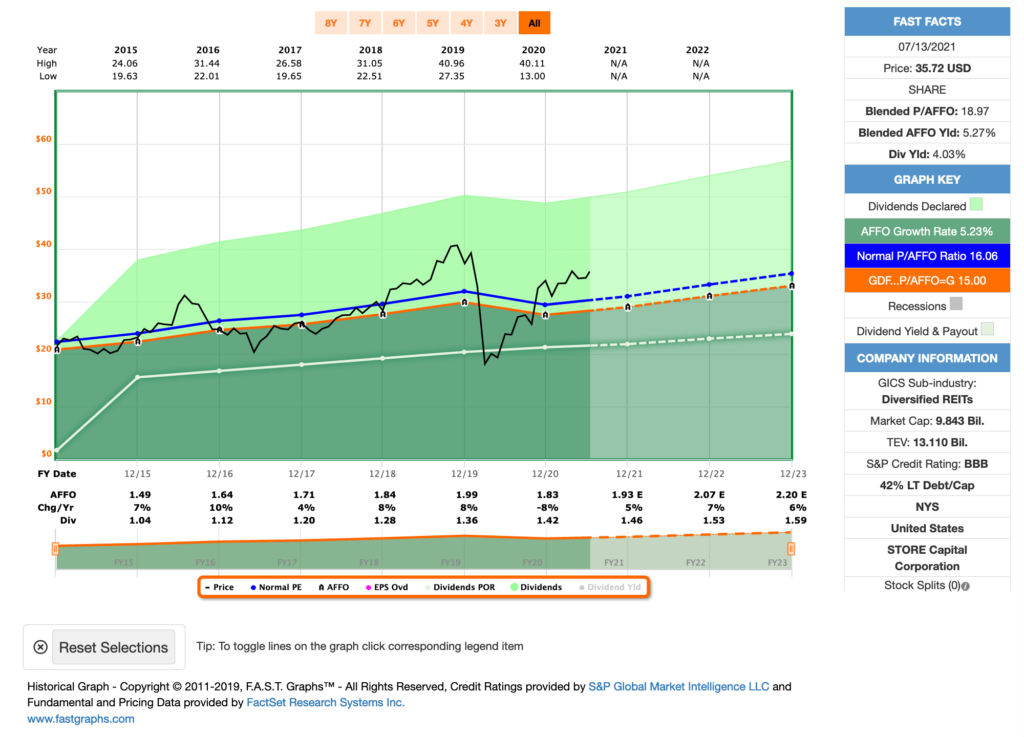

STORE Capital ist ein sogenannter Dividend Challenger* und hat seine Dividende die vergangenen 7 Jahre jedes Jahr erhöht. Über die letzten 5 Jahre wurde die Dividende durchschnittlich um 5,9% und in den letzten 3 Jahren um 5,1% jedes Jahr erhöht.

Das bereinigte operative Ergebnis (Adjusted Funds From Operations = AFFO) stieg von 1,49 USD in 2015, auf 1,83 USD in 2020 und für 2021 werden 1,93 USD erwartet.

Das P/AFFO Ratio (ein KGV bzw. P/E Ratio macht bei REITs keinen Sinn) beträgt beim aktuellen Kurs 19,0 und liegt damit über dem Schnitt der letzten Jahre von 16,1.

Die Dividendenrendite (Dividend Yield) beträgt 4,0%.

Die Ausschüttungsquote (Payout Ratio) in 2020 lag bei für einen REIT sehr guten 77,6%.

Ich finde alle Preise um und unterhalb von 29,- USD bzw. 24,50 EUR interessant und immer, wenn die Dividendenrendite in Nähe von 5% notiert.

Was habt ihr so auf eurer Watchlist im Juli 2021 ganz oben auf dem Einkaufszettel?

Und schon sind wir wieder am Ende angelangt.

Ich glaube aus den gerade genannten Unternehmen, wäre aktuell Kimberly-Clark meine Wahl für einen Kauf.

Was ist euer Favorit von den hier vorgestellten fünf? Und was habt ihr selbst so auf eurer Watchlist ganz oben stehen? Lasst uns in den Kommentaren darüber diskutieren.

Vielleicht entdecke ich oder die Leser ja auch ein paar Schnäppchen und/oder neue Anregungen 🙂 …

Und nun viel Spaß beim Informationen sammeln, dem Aufbauen und Weiterentwickeln eurer eigenen Watchlist!

Quellen: Fastgraph.com, Seekingalpha.com & The DRiP Investing Resource Center

*Legende:

Dividend King = Ununterbrochene Dividendenerhöhung von 50 Jahren oder mehr

Dividend Champion = Ununterbrochene Dividendenerhöhungen von 25 bis 49 Jahren

Dividend Contender = Ununterbrochene Dividendenerhöhungen von 10 bis 24 Jahren

Dividend Challenger = Ununterbrochene Dividendenerhöhungen von 5 bis 9 Jahren

USD/EUR-Umrechnungskurs: 1,18

Danke fürs Lesen und wenn dir der Artikel gefallen hat, hinterlasse mir einen Kommentar und teile ihn mit deinen Freunden auf Social Media oder in deinem Lieblingsforum. Das würde mir sehr viel bedeuten. Vielen Dank!

Hiho!

Nächste Woche gönne ich mir mal eine Pause und es wird kein neuer Artikel veröffentlicht.

Es geht dann in 2 Wochen mit dem Dividendenupdate weiter.

Liebe Grüße aus Split in Kroatien.

CU Ingo.

Huhu Ingo!

Split ist so eine tolle Stadt. Ich war erst einmal für zwei Tage dort. Wünsche Dir einen schönen Urlaub, den Du Dir verdient hast!!!

LG Alf

Hi Alf!

Danke fürs Vorbeischauen.

Noch habe ich nicht viel von Split gesehen, da wir uns mehr etwas außerhalb aufhalten (Kastel) und zuerst Trogir angeschaut haben. Sehr schönes Städtchen. 🙂

Aber was ich bisher gesehen habe ist toll. Morgen gibt es dann eine extra große Brise Split. 😀

CU ingo.

Kimberly & Clark hab ich bei 106€ aufgestockt. Store Capital und Home Depot laufen und laufen im Sparplan 😀

Schönen Urlaub

Hi Daniel!

Danke fürs Vorbeischauen.

Ja bei Lowe’s und Home Depot hatte ich auch schonmal über einen Sparplan nachgedacht, dann aber irgendwie doch nie gemacht.

Mein Kandidat aktuell ist Kimberly-Clark. Mal schauen. 🙂

CU Ingo.

Hallo Ingo,

vielen Dank für deine neue und informationsreiche Watchlist. Kimberly Clark habe ich direkt bei mir aufgenommen.

Der REIT ist mir hingegen etwas zu ausschüttungsarm, aber das ist Geschmackssache.

Dir wünsche ich weiterhin viel Spaß und gute Erholung.

Und natürlich ein erfolgreiches Investieren.

Viele Grüße,

MrTott

Hi MrTott!

Danke fürs Vorbeischauen.

Bei mir sollten REITs wenn möglich auch eine höhere Dividende abwerfen. 5% wären schon ganz nett, 6% sind besser.

Aber momentan ist man mit diesen Vorstellungen leider etwas im Abseits. Da kann man nur abwarten.

CU Ingo.

Hallo Ingo,

Urlaubsgrüße nach Dalmatien! Aus deiner Fünfer-Liste fällt mir am ehesten LOW ins Auge, weil (noch) nicht im Depot. Ähnlich wie Target hat der DividendenKÖNIG doch äußert positiv mit der enormen Dividendensteigerung überrascht. So soll’s sein und ich könnte mich daran gewöhnen 🙂

Freue mich auf dein nächstes Update und genieße die Zeit im Süden,

Clemens

Hi Clemens!

Danke fürs Vorbeischauen.

Ich geniesse das Meer und das Essen. Auch wenn man als 99%-Veganer es hier echt hart hat. 😀

Ja Lowe’s hatte da richtig einen rausgehauen mit der Erhöhungen. So etwas sieht man immer gern. Das ist ein Management dort, was so etwas nicht leichtfertig tut. Die glauben also auch in Zukunft an gute Geschäfte.

Ich behalte den Wert im Auge. 😉

CU Ingo.

Hi Ingo

Interessant Auswahl an Unternehmen. Kimberly Clark hat eine unglaublich Präsenz mit ihren Marken. Persönlich gefallen mir die Wettbewerber P&G und Clorox besser, dynamischer und stärkere Finanzen.

STORE habe ich persönlich auch auf der Watchlist, einer der REITs die es mir angetan haben. Ziemlich robust aus meiner Sicht.

Ich habe mir eine ganze Reihe von Unternehmen mal auf die Beobachtungsliste gesetzt: XIAOMI, Nintendo, JD.Com. Auch Steico und Encavis, aber da sind mir die Kurse wohl davongerannt. Hannover Rück und Münchner Rück könnten interessante Ergänzungen für mein Portfolio sein ich habe mit Allianz, Admiral, Swiss Re, Swisslife etc. einen Fokus auf Versicherungen gesetzt. Wobei noch stärker auf Techs, und Positionen wie Facebook, Shopify, Cloudflare, GOOGL etc. haben mein Portfolio seit einiger Zeit schön gezogen.

Schöne Grüsse

Hi SavyFox!

Danke fürs Vorbeischauen.

Ja die Techwerte ziehen gerade ordentlich nach oben. Aber viele von den genannten zahlen leider keine Dividende, deswegen muss ich hier an der Stelle passen. 😉

PG habe ich bereits im Depot und neben KMB beobachte ich natürlich auch CLX. Vielleicht nehm ich den in den nächsten Watchlistartikel, mal schauen.

CU Ingo.