Möchtest du deinen zukünftigen Dividendenstrom ausbauen, musst du von Zeit zu Zeit frisches Kapital in den Markt bringen. Dies kann durch den Ausbau schon vorhandener Werte geschehen, als auch durch die Eröffnung einer neuen Position. Um dir dabei etwas Anregung zu geben, teile ich heute mit euch 5 Ideen für deine Watchlist im Juli 2020!

Ein kleiner Hinweis vornweg, dies ist wie immer keine Kaufempfehlung. Was ich aber empfehlen kann, pack dir deine Kandidaten auf eine Watchlist oder in ein Musterdepot. Beobachte diese Aktien für einen gewissen Zeitraum. So bekommst du ein Gefühl für den Kurs und die aktuelle Entwicklung.

Wenn du dann noch von Zeit zu Zeit auf Seiten wie Seekingalpha.com ein paar aktuelle Artikel zu den Unternehmen auf deiner Watchlist liest, dann bist du den meisten Leuten bereits einige Schritte voraus.

Tipp: Du kannst übrigens auch kostenlos auf Seekingalpha.com eine Watchlist führen und da die neuesten Artikel zu deinen beobachteten Positionen nach und nach durchklicken oder dir eine Auswahl der interessantesten Artikel als Tagesübersicht per E-Mail zuschicken lassen.

Du versetzt dich damit in eine Position, um direkt bei nächster Gelegenheit entscheiden zu können. Wann immer diese Gelegenheit kommt. Nichts ist ärgerlicher, als dass der Markt nach unten korrigiert, du Geld zur Verfügung hast, aber nicht weißt, wo du dieses am besten investieren kannst.

Preparation meets opportunity!

Sei vorbereitet! Viele, die den Aktienmarkt nur von außen kennen, werden irgendwann zu dir sagen, dass du einfach Glück hattest. Das ist zwar Blödsinn, aber lass sie es ruhig Glück nennen.

Man kann nämlich sprichwörtlich sein Glück erzwingen, wenn man sich vorbereitet hat und dann bereit ist loszulegen, wenn die Gelegenheit kommt. Andere verpassen diese Gelegenheit, du nicht. Denn du hattest Glück bist vorbereitet.

Übrigens ein Prinzip, was natürlich auch außerhalb der Börse in vielen Lebensbereichen genauso gilt. Preparation meets opportunity!

5 Ideen für deine Watchlist im Juli 2020

In dieser Ausgabe dabei: ABBV, JNJ, UL, WPC & STOR

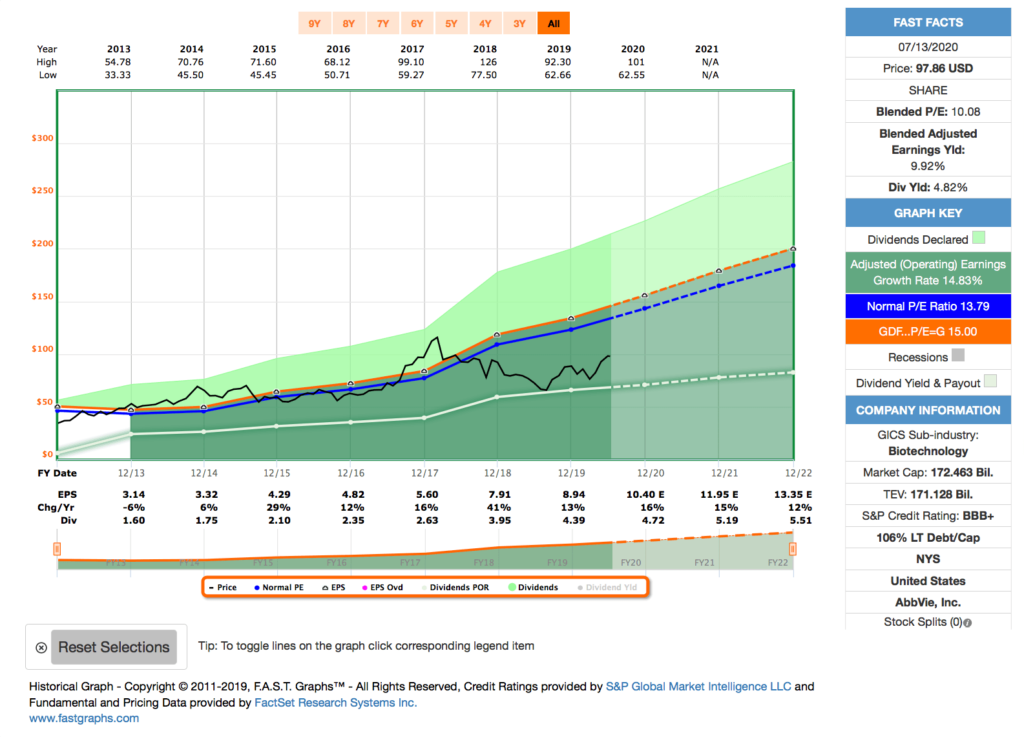

Idee #1: AbbVie Inc. (ABBV)

AbbVie Inc. erforscht, entwickelt, produziert und vertreibt Arzneimittel in den USA, Japan, Deutschland, Kanada, Frankreich, Spanien, Italien, den Niederlanden, Großbritannien, Brasilien und international. Das Unternehmen bietet HUMIRA, eine als Injektion verabreichte Therapie gegen Autoimmun- und Darmerkrankungen des Behcet-Syndroms; SKYRIZI zur Behandlung von mittelschwerer bis schwerer Plaque-Psoriasis bei Erwachsenen; RINVOQ, einen JAK-Hemmer zur Behandlung von mittelschwerer bis schwerer aktiver rheumatoider Arthritis bei erwachsenen Patienten; IMBRUVICA zur Behandlung erwachsener Patienten mit chronischer lymphatischer Leukämie (CLL), kleinem lymphatischem Lymphom (SLL), Mantelzell-Lymphom, Waldenstrom-Makroglobulinämie, Randzonen-Lymphom und chronischer Transplantat-gegen-Wirt-Krankheit; VENCLEXTA, ein BCL-2-Inhibitor zur Behandlung von Erwachsenen mit CLL oder SLL; VIEKIRA PAK, eine interferonfreie Therapie zur Behandlung von Erwachsenen mit dem chronischen Hepatitis-C-Virus (HCV) vom Genotyp 1; TECHNIVIE zur Behandlung von Erwachsenen mit einer HCV-Infektion vom Genotyp 4; und MAVYRET zur Behandlung von Patienten mit einer chronischen HCV-Infektion vom Genotyp 1-6. Darüber hinaus werden SYNAGIS zum Schutz gefährdeter Kleinkinder vor schweren Atemwegserkrankungen, KALETRA, ein verschreibungspflichtiges Anti-HIV-1-Medikament, CREON, eine Pankreasenzym-Therapie bei exokriner Pankreasinsuffizienz, und Synthroid zur Behandlung von Hypothyreose zur Verfügung gestellt; AndroGel für Männer, bei denen ein symptomatischer niedriger Testosteronspiegel diagnostiziert wurde; und Lupron, ein Produkt zur palliativen Behandlung von fortgeschrittenem Prostatakrebs, Endometriose und zentraler frühreifer Pubertät sowie von Patientinnen mit Anämie aufgrund von Gebärmuttermyomen. Darüber hinaus bietet das Unternehmen ORILISSA, einen nicht-peptidischen niedermolekularen Gonadotropin-freisetzenden Hormonantagonisten, Duopa und Duodopa, ein Levodopa-Carbidopa-Darmgel zur Behandlung der Parkinson-Krankheit, sowie Sevofluran, ein Anästhesieprodukt. Das Unternehmen arbeitet mit Calico Life Sciences LLC, Alector, Inc., Janssen Biotech, Inc., Jacobio Pharmaceuticals und Genmab A/S zusammen. Das Unternehmen wurde 2012 gegründet und hat seinen Sitz in North Chicago, Illinois.

AbbVie befindet sich schon länger in meinem Depot und konnte seit dem letzten Kauf im Juni 2019 bereits ordentliche ca. 50% zulegen. Aber selbst nach dieser schönen Erholung, halte ich das Unternehmen immer noch für unterbewertet und somit kaufenswert. Dazu lockt eine Dividendenrendite von fast 5%.

Klar, da ist noch die Akquisition von Allergan abzubezahlen und der Absturz von den Höchstständen war nicht zuletzt durch Bedenken ob der damit einhergehenden Schuldenlast befeuert.

Allen voran steht aber die Angst, dass ihr Blockbuster-Medikament und Umsatzbringer Humira von Nachahmern aus dem Markt gedrängt wird, sobald der Patentschutz abläuft. In Europa ist das bereits seit 2019 der Fall.

Jedoch weisen erste Zahlen für das Finanzjahr 2020 darauf hin, dass die Verluste aus dem EU-Markt noch komplett durch Wachstum aus dem US-Markt ausgeglichen werden können.

Und in der Zwischenzeit arbeitet das Unternehmen eifrig an seiner Pipeline, also der Erforschung neuer Medikamente, und allgemein der Diversifikation des Portfolios. Der Kauf von Allergan ist dabei nur ein Puzzleteil im Gesamtbild.

Ich bin zuversichtlich, dass AbbVie das hinbekommt, denn dort wird massiv Geld gescheffelt und bisher war die Kommunikation immer offen und transparent. Und viel wichtiger, es wurde auch das geliefert bzw. gemacht, was vorher gesagt wurde. So baut man Vertrauen bei den Investoren auf.

AbbVie entstand erst 2013 aus einer Abspaltung aus Abbot Laboratories.

Das Unternehmen ist ein sogenannter Dividend Challenger* und hat seine Dividende die vergangenen 8 Jahre jedes Jahr erhöht. Über die letzten 5 Jahre wurde die Dividende um 20,9% und in den letzten 3 Jahren um 23,4% jedes Jahr gesteigert.

Der bereinigte Gewinn pro Aktie (Adjusted Earnings per Share = EPS) stieg von 31,4 USD in 2013, auf 8,94 USD in 2019 und für 2020 werden 10,40 USD erwartet.

Das KGV (P/E Ratio) beträgt beim aktuellen Kurs 10,1 und liegt damit unter dem Schnitt der letzten Jahre von 13,8.

Die Dividendenrendite (Dividend Yield) beträgt 4,8%. Die Ausschüttungsquote (Payout Ratio) in 2019 lag bei guten 49,1%.

Ich finde alle Preise unterhalb von 115,- USD bzw. 102,- EUR interessant oder immer, wenn die Dividendenrendite bei über 4% liegt.

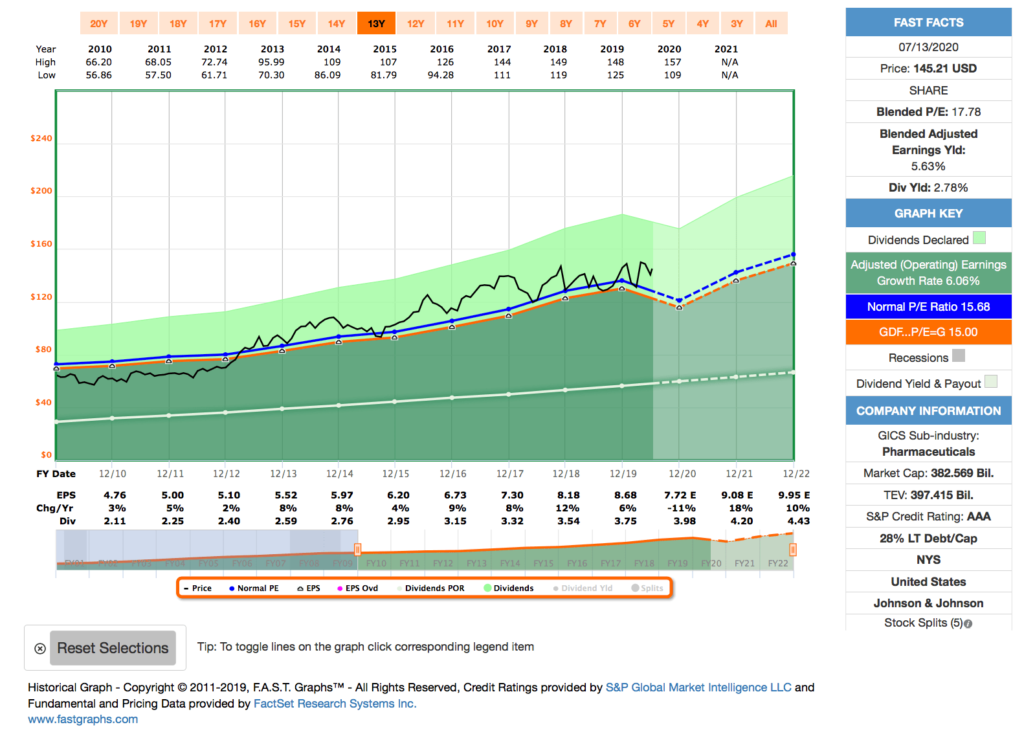

Idee #2: Johnson & Johnson (JNJ)

Johnson & Johnson erforscht und entwickelt, produziert und verkauft weltweit verschiedene Produkte im Bereich der Gesundheitsfürsorge. Das Unternehmen ist in drei Segmenten tätig: Konsumgüter, Pharmazeutika und Medizinprodukte. Das Segment Verbraucher bietet Babypflegeprodukte unter der Marke JOHNSON’S; Mundpflegeprodukte unter der Marke LISTERINE; Schönheitsprodukte unter den Marken AVEENO, CLEAN & CLEAR, DABAO, JOHNSON’S Adult, LE PETITE MARSEILLAIS, NEUTROGENA und OGX an; rezeptfreie Medikamente, einschliesslich Paracetaminophen-Produkte unter der Marke TYLENOL; Erkältungs-, Grippe- und Allergieprodukte unter der Marke SUDAFED; Allergieprodukte unter den Marken BENADRYL und ZYRTEC; Ibuprofen-Produkte unter der Marke MOTRIN IB; und Sodbrennen-Produkte unter der Marke PEPCID. Dieses Segment bietet auch Produkte für die Frauengesundheit an, wie z.B. Damenbinden und Tampons unter den Marken STAYFREE, CAREFREE und o.b.; Wundversorgungsprodukte mit Klebeverbänden unter der Marke BAND-AID; und Erste-Hilfe-Produkte unter der Marke NEOSPORIN. Das pharmazeutische Segment bietet Produkte in verschiedenen therapeutischen Bereichen an, darunter Immunologie, Infektionskrankheiten, Neurowissenschaften, Onkologie, pulmonale Hypertonie sowie Herz-Kreislauf- und Stoffwechselerkrankungen. Das Segment Medical Devices bietet orthopädische Produkte, Produkte für die allgemeine Chirurgie, Biochirurgie, Endomechanik und Energie, Produkte für die Elektrophysiologie zur Behandlung von Herz-Kreislauf-Erkrankungen, Sterilisations- und Desinfektionsprodukte zur Verringerung chirurgischer Infektionen, Produkte für die Diabetesbehandlung und Produkte für die Augenheilkunde, wie z.B. Einweg-Kontaktlinsen und ophthalmologische Produkte im Zusammenhang mit der Katarakt- und refraktiven Laserchirurgie. Das Unternehmen vermarktet seine Produkte an die breite Öffentlichkeit sowie an Einzelhandelsgeschäfte und Distributoren und vertreibt sie direkt an Großhändler, Krankenhäuser und medizinisches Fachpersonal zur Verwendung auf Rezept. Es hat Kooperationsvereinbarungen mit Morphic Therapeutic; und Emergent BioSolutions, Inc. Das Unternehmen wurde 1886 gegründet und hat seinen Sitz in New Brunswick, New Jersey.

In solch stürmischen Zeiten, wie gerade die Corona-Krise, ist es immer wieder beruhigend anzusehen, dass es einige Unternehmen da draußen gibt, die scheinbar unbeeindruckt von allen äußeren Einflüssen, locker ihr Ding machen. Johnson & Johnson gehört definitiv zu dieser Gruppe von Unternehmen.

Wenn man sich die konstant positive und sehr gleichmäßige Umsatzentwicklung und dazu die steten Dividendenerhöhungen anschaut, dann ist das schon sehr beeindruckend. In der Regel geht es 6-7% nach oben, Jahr für Jahr.

Und auch jetzt während dieser verrückten Zeiten, erhöht das Unternehmen weiter sein Dividende. Zuletzt gab es im April eine Erhöhung um 6,3%. Sauber!

Aber selbst an Johnson & Johnson geht der Corona-Lockdown nicht spurlos vorbei. So wurde ein ca. 30%iger Umsatzeinbruch im Q2 gemeldet. Das ist massiv und würde unter normalen Umständen für einen heftigen Kurseinbruch sorgen. Aber wir leben halt nicht in normalen Zeiten und so war die Meldung irgendwie erwartet wurden und der Kurs bewegte sich kaum. Verrückt!

Johnson & Johnson findet sich in vielen Depots, speziell auch in denen, die sich auf Dividenden und Dividendenwachstum fokussieren. Auch bei mir ist dieser Wert enthalten und zählt neben Apple zu meinen sogenannten Ankerposition. Dies sind Werte, in denen ich das meiste Geld investiert habe. Eine Art Basisinvestment, um das sich dann die vielen anderen Werte im Depot herum gruppieren.

Last but not least, Johnson & Johnson zählt zur erlauchten Gruppe der Dividenden-Aristokraten (über 25 Jahre die Dividenden am Stück gesteigert) und sogar auch noch zu der elitären Gruppe der sogenannten Dividenden-Könige (über 50 Jahre die Dividenden am Stück gesteigert). Wow!

Das Unternehmen ist ein sogenannter Dividend Champion* und hat seine Dividende die vergangenen 58 Jahre (!) jedes Jahr erhöht. Über die letzten 10 Jahre wurde die Dividende um 6,9% und in den letzten 3 Jahren um 6,0% jedes Jahr gesteigert.

Der bereinigte Gewinn pro Aktie (Adjusted Earnings per Share = EPS) stieg von 4,76 USD in 2010, auf 8,68 USD in 2019 und für 2020 werden 7,72 USD erwartet.

Das KGV (P/E Ratio) beträgt beim aktuellen Kurs 17,8 und liegt damit über dem Schnitt der letzten Jahre von 15,7.

Die Dividendenrendite (Dividend Yield) beträgt 2,8%. Die Ausschüttungsquote (Payout Ratio) in 2019 lag bei guten 43,2%.

Ich finde Preise um und unterhalb von 130,- USD bzw. 115,50 EUR interessant und immer, wenn die Dividendenrendite bei über 3% liegt.

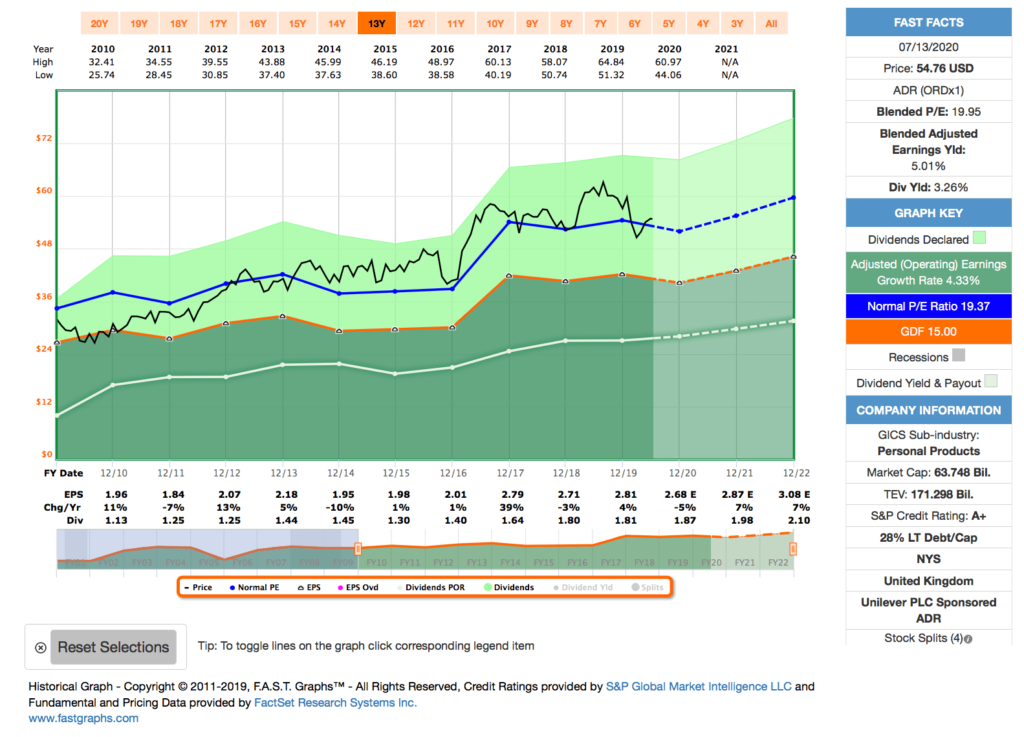

Idee #3: Unilever plc (UL)

Der Unilever-Konzern ist zusammen mit seinen Tochtergesellschaften weltweit in der dynamischen Konsumgüterindustrie tätig. Das Unternehmen ist in drei Segmenten tätig: Schönheits- und Körperpflege, Nahrungsmittel und Erfrischungen sowie Haushaltspflege. Das Segment Beauty & Personal Care bietet Haut- und Haarpflegeprodukte, Deodorants und Hautreinigungsprodukte unter den Marken Axe, Clear, Dove, Lifebuoy, Lux, Pond’s, Rexona, Signal, Suave, Sunsilk, TRESemme und Vaseline an. Das Segment Nahrungsmittel & Erfrischung bietet Suppen, Bouillons, Gewürze, Soßen, Mayonnaise, Ketchup, Eiscreme und Tee an. Dieses Segment bietet seine Produkte unter den Marken Ben & Jerry’s, Breyers, Brooke Bond, Heart (Wall’s), Hellmann’s, Knorr, Lipton, Magnum, Pukka, Sir Kensington’s und Unilever Food Solutions an. Das Segment Home Care bietet Stofflösungen, Haushaltspflegeprodukte und Hygieneprodukte unter den Marken Cif, Dirt is Good, Omo, Persil, Domestos, Seventh Generation und Sunlight an. Das Unternehmen wurde 1930 gegründet und hat seinen Hauptsitz in Rotterdam, Niederlande.

Wo wir gerade bei Dividenden-Aristokraten waren, hier kommt noch einer und mit Unilever sogar ein Vertreter aus Europa, wo die Dividendenpolitik bei vielen Unternehmen ja (leider!) nicht so sakrosankt gelebt wird.

Ich mag das Unternehmen, deren Produktvielfalt und das sie auf der ganzen Welt operieren. Besonders in Asien war ich erstaunt, wie präsent sie da sind. In den weit verbreiteten 7-Eleven-Läden waren gefühlt über 50% der Produkte von Unilever. Mir soll es recht sein, denn immerhin ist Asien noch ein Markt, wo es Wachstum gibt, was nicht gleich der Homöopathie zuzuordnen ist.

Dazu verpasst sich Unilever clever einen Anstrich der Nachhaltigkeit, was man dem Unternehmen auch irgendwie abnimmt. Zumindest geht es mir so. Hinter den Kulissen wird dazu einiges versucht, um echte Innovation in Bezug auf Sustainability in den Markt zu bringen und den Worten Save The Planet Leben einzuhauchen. Deren Themenwebseite ist da echt interessant.

Man tut sich zwar insgesamt schwer, den Umsatz konstant zu steigern, aber immerhin reicht es im Schnitt für 3-4%. Nebenbei hat man den Free Cash Flow in den letzten 10 Jahren fast verdoppeln können, was wohl mehrheitlich dem Niedrigzinsumfeld geschuldet ist. Man spart sozusagen ordentlich Zinsen ein, die man früher zahlen musste. Soll mir recht sein.

Für 2020 ist man trotz Corona vorsichtig optimistisch und erwartet, dass positive Zuwächse im Bereich Food den negativen Impact durch den Lockdown in anderen Sparten ausgleichen können. Wir werden sehen, ob dieser Plan aufgeht.

Eigentlich hätte Unilever dieses Jahr bereits die Dividende erhöhen sollen, aber es wurde im Juni 2020 nun das 5 Quartal hintereinander der gleiche Betrag ausgeschüttet. Vor dem Hintergrund der Krise ist dies durchaus verständlich, ruft aber sicher auch das ein oder andere Fragezeichen beim Dividendeninvestor hervor, oder?

Lasst euch im Fastgraphs-Chart übrigens nicht von der schwankenden Dividende verwirren. Auf Basis des US-Dollars scheint es so, dass es zwischenzeitlich auch mal Dividendenkürzungen gegeben hat, aber auf Basis des Euros ist dies nie der Fall gewesen.

Das Unternehmen ist ein sogenannter Dividend Champion* und hat seine Dividenden die vergangenen 32 Jahre (!) jedes Jahr erhöht. Über die letzten 10 Jahre wurde die Dividende durchschnittlich um 7,0% und in den letzten 3 Jahren um 4,6% jedes Jahr erhöht.

Der bereinigte Gewinn pro Aktie (Adjusted Earnings per Share = EPS) stieg von 1,96 USD in 2010, auf 2,81 USD in 2019 und für 2020 werden 2,68 USD erwartet.

Das KGV (P/E Ratio) beträgt beim aktuellen Kurs 19,9 und liegt damit leicht über dem Schnitt der letzten Jahre von 19,4.

Die Dividendenrendite (Dividend Yield) beträgt 3,3%. Die Ausschüttungsquote (Payout Ratio) in 2019 lag bei guten 64,2%.

Ich finde Preise um und unterhalb von 48,- USD bzw. 42,50 EUR interessant und immer, wenn die Dividendenrendite in Richtung 4% läuft.

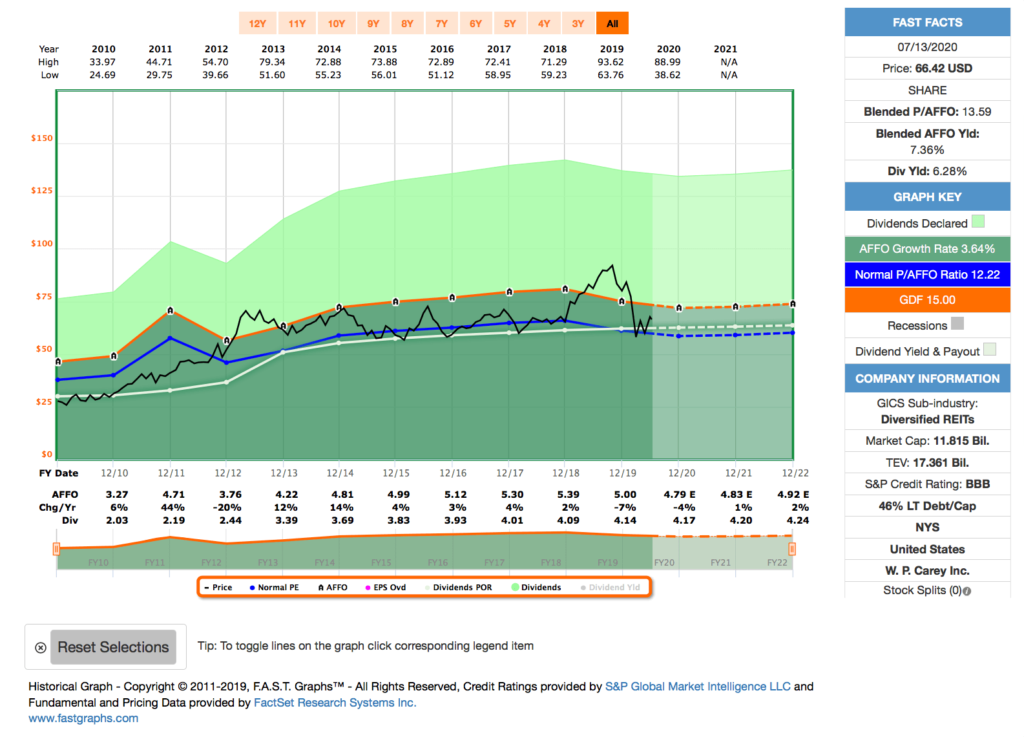

Idee #4: W. P. Carey Inc. (WPC)

W. P. Carey zählt mit einem Unternehmenswert von ca. 16 Milliarden US-Dollar und einem diversifizierten Portfolio betriebsnotwendiger Gewerbeimmobilien, das zum 31. März 2020 1.215 Netto-Leasing-Objekte mit einer Fläche von ca. 141 Millionen Quadratfuß umfasst, zu den größten REITs mit Netto-Leasingverträgen. Seit mehr als vier Jahrzehnten investiert das Unternehmen in hochwertige Ein-Mieter-Immobilien in den Bereichen Industrie, Lager, Büro, Einzelhandel und Selbstlagerung, für die langfristige Nettomietverträge mit eingebauten Mietsteigerungsstufen gelten. Sein Portfolio befindet sich hauptsächlich in den USA sowie in Nord- und Westeuropa und ist nach Mieter, Objektart, geografischer Lage und Mieterbranche gut diversifiziert.

W. P. Carey befindet sich bereits in meinem Depot und schon länger spiele ich mit dem Gedanken, diese Position aufzustocken. Jedes Mal, wenn der Kurs etwas sinkt und ich eine Dividendenrendite von 6% oder mehr zum Einstieg bekommen kann, steigt die Versuchung.

Mir gefällt insbesondere die internationale Diversifikation dieses REITs und das breit aufgestellte Portfolio an Mietern. In der Krise zeigt sich nun auch, dass diese Mieter offensichtlich von ganz ordentlicher Qualität sind, denn im April wurden immerhin 96% aller Mieten auch pünktlich gezahlt und im May waren es 95%. Das sieht bei anderen REITs ganz anders aus.

Vor dem Hintergrund bleibt die aktuelle Situation zwar herausfordern, aber eine Dividendenkürzung ist eher nicht zu erwarten. Im Gegenteil, W. P. Carey erhöhte sogar planmäßig die Dividende im letzten Quartal. Zwar nur um 0,2%, aber immerhin.

Aktuell ist der Kurs mal wieder in den fairen Bereich zurückgekommen und bietet in einem schwierigen Umfeld durchaus eine Kaufgelegenheit.

Spoiler: Ich habe am 15. Juli 2020 insgesamt 16 Stück zu je 59,50 EUR gekauft! Artikel dazu folgt später auf dem Blog.

Das Unternehmen ist ein sogenannter Dividend Contender* und hat seine Dividende die vergangenen 23 Jahre jedes Jahr erhöht. Über die letzten 10 Jahre wurde die Dividende durchschnittlich um 7,6% und in den letzten 3 Jahren um 1,6% jedes Jahr erhöht.

Das bereinigte operative Ergebnis (Adjusted Funds From Operations = AFFO) stieg von 3,27 USD in 2010, auf 5,00 USD in 2019 und für 2020 werden 4,79 USD erwartet.

Das P/AFFO Ratio (ein KGV bzw. P/E Ratio macht bei REITs keinen Sinn) beträgt beim aktuellen Kurs 13,6 und liegt damit über dem Schnitt der letzten Jahre von 12,2.

Die Dividendenrendite (Dividend Yield) beträgt 6,3%. Die Ausschüttungsquote (Payout Ratio) in 2019 lag bei für einen REIT guten 82,8%.

Ich finde alle Preise um und unterhalb von 68,- USD bzw. 60,50 EUR interessant und immer, wenn die Dividendenrendite über 6% liegt.

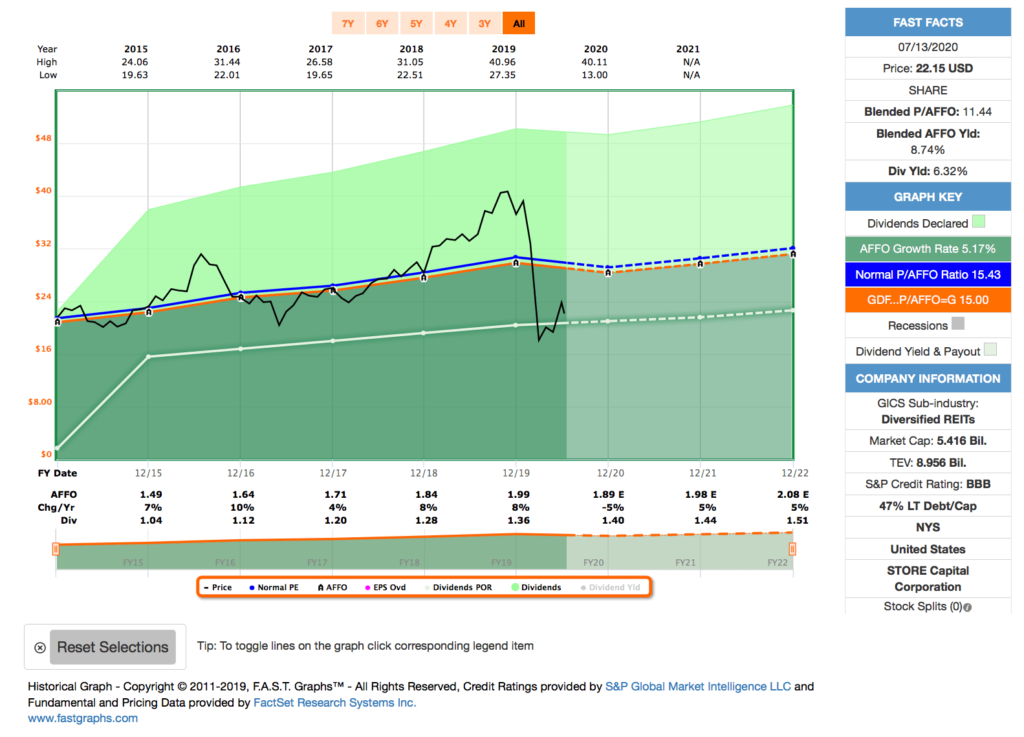

Idee #5: STORE Capital Corp. (STOR)

STORE Capital Corporation ist ein intern verwalteter Net-Lease-Immobilien-Investment Trust oder REIT, der führend in der Akquisition, Investition und Verwaltung von betrieblichen Immobilien mit einem einzigen Mieter ist, was sein Zielmarkt und die Inspiration für seinen Namen ist. STORE Capital ist einer der größten und am schnellsten wachsenden REITs mit Nettomietvertrag und besitzt ein großes, gut diversifiziertes Portfolio, das aus Investitionen in mehr als 2.500 Immobilienstandorte in den Vereinigten Staaten besteht, die im Wesentlichen alle Profitcenter sind.

Mit STORE Capital gibt es heute einen neuen Eintrag auf der Watchlist. Ich weiß auch nicht, warum das so lange gedauert hat, denn das Unternehmen wird gern bei Vergleichen mit Realty Income herangezogen, ist also kein Unbekannter.

Bei diesen Vergleichen geht zwar in der Regel Realty Income als „Gewinner“ vom Platz, aber STORE Capital muss sich nur knapp geschlagen geben und hat die meiste Zeit die günstigere Bewertung als Pluspunkt auf seiner Seite. Denn wenn es an Realty Income irgendwas auszusetzen gibt dann, dass sie eigentlich immer überbewertet und damit zu teuer sind.

Speziell während des Corona-Crashs hat der Kurs von STORE Capital gelitten, denn im Vergleich zur schon genannten Realty Income, oder auch im Vergleich zu W. P. Carey, sind die sogenannten Rent Collections (die Mieteinnahmen) nicht ganz so konsistent. So waren es im April nur 68% und im May dann 64%. Natürlich verursachte so eine Entwicklung einiges an Unruhe unter den Investoren.

Diese Zahlen wurden aber zumindest teilweise im Nachgang korrigiert, da einige Mieter die austehende Miete einfach noch nachzahlten oder sogenannte Pre-payment Of Rent Deferral (Vorauszahlungen der Mietaufschübe) machten. Für Juni wird eine Quote von 76% angenommen, was dann schon wieder etwas erfreulicher ausschaut, oder?

Trotzdem bleibt STORE Capital hier etwas hinter den Platzhirschen zurück, glänzt dafür aber mit einer Unterbewertung und wäre durchaus eine Überlegung wert. Eine Dividendenkürzung ist jedoch durchaus im Bereich des Möglichen, sollte sich die Krise länger hinziehen als gedacht.

Auf der Plusseite steht, dass STORE Capital mit dem niedrigsten Payout Ratio (Ausschüttungsquote) der Branche in die Krise gegangen ist. Es gibt also durchaus etwas Spielraum, um offene Mietzahlungen auf später im Jahr zu verschieben.

Spoiler: Ich habe am 14. Juli 2020 insgesamt 55 Stück zu je 19,39 EUR gekauft! Artikel dazu folgt später auf dem Blog.

Das Unternehmen ist ein sogenannter Dividend Challenger* und hat seine Dividende die vergangenen 5 Jahre jedes Jahr erhöht. Über die letzten 3 Jahre wurde die Dividende um 6,8% jedes Jahr erhöht.

Das bereinigte operative Ergebnis (Adjusted Funds From Operations = AFFO) stieg von 1,49 USD in 2015, auf 1,99 USD in 2019 und für 2020 werden 1,89 USD erwartet.

Das P/AFFO Ratio (ein KGV bzw. P/E Ratio macht bei REITs keinen Sinn) beträgt beim aktuellen Kurs 11,4 und liegt damit unter dem Schnitt der letzten Jahre von 15,4.

Die Dividendenrendite (Dividend Yield) beträgt 6,3%. Die Ausschüttungsquote (Payout Ratio) in 2019 lag bei für einen REIT sehr niedrigen 68,3%.

Ich finde alle Preise unterhalb von 23,- USD bzw. 20,50 EUR interessant und immer, wenn die Dividendenrendite über 6% liegt.

Was habt ihr so auf eurer Watchlist im Juli 2020 ganz oben auf dem Einkaufszettel?

Und schon sind wir wieder am Ende angelangt.

Was ist euer Favorit von den hier vorgestellten fünf? Und was habt ihr selbst so auf eurer Watchlist ganz oben stehen? Lasst uns in den Kommentaren darüber diskutieren.

Vielleicht entdecke ich oder die Leser ja auch ein paar Schnäppchen und/oder neue Anregungen 🙂 …

Und nun viel Spaß beim Informationen sammeln, dem Aufbauen und Weiterentwickeln eurer eigenen Watchlist!

Quellen: Fastgraph.com, Seekingalpha.com & The DRiP Investing Resource Center

*Legende:

Dividend King = Ununterbrochene Dividendenerhöhung von 50 Jahren oder mehr

Dividend Champion = Ununterbrochene Dividendenerhöhungen von 25 bis 49 Jahren

Dividend Contender = Ununterbrochene Dividendenerhöhungen von 10 bis 24 Jahren

Dividend Challenger = Ununterbrochene Dividendenerhöhungen von 5 bis 9 Jahren

USD/EUR-Umrechnungskurs: 1,125

Danke fürs Lesen und wenn dir der Artikel gefallen hat, hinterlasse mir einen Kommentar und teile ihn mit deinen Freunden auf Social Media oder in deinem Lieblingsforum. Das würde mir sehr viel bedeuten. Vielen Dank!

Hallo Ingo,

Danke für deine Watchlist! J&J und Unilever möchte ich auch gerne in meinem Depot aufstocken. Viel Erfolg und

Liebe Grüße

Christian / Bergfahrten

Hi Christian!

Na dann, was hält dich bisher zurück?

CU Ingo.

Hallo Ingo,

für additive Investments fehlt mir leider die Liquidität. Aber wenn etwas aus meinem Depot aussortiert oder Gewinne realisiert werden stehen J&J und Unilever weit oben auf der Watchlist

Liebe Grüße

Christian

Hi Christian!

Bei der fehlenden Liquidität sitzen wir im selben Boot 🙂 …

CU Ingo.

Bis auf Unilever habe ich alles im Depot. Store würde ich gerne nochmal nachkaufen… Nur leider einfach kein Geld… haha

Hi!

Na dann haben wir ja etwas gemeinsam 🙂 …

CU Ingo.

Hallo Ingo,

toller Artikel.

Denke – immer mal wieder – über Unilever zum Kauf nach.

Scheitert auch an der mangelnden Dividendenkontinuität.

Unilever hat 2009 die Dividende massiv abgesenkt.

Und – wie du erwähnt hast – schwächelt auch jetzt bei der Dividende.

US-Unternehmen sind da wesentlich zuverlässiger.

Der Rest deiner Vorschläge kommt für mich nicht in Frage, da ich über deren Produkte zu wenig weiß.

Schöne Grüße

Uwe

@MrAktie Unilever ist weiterhin ein Aristokrat mit 32 Jahren Steigerung der Dividende. Diese Absenkungen kommen durch Währungsschwankungen, weil der Chart oben in US-Dollar ist, aber das Unternehmen nicht in US-Dollar ausschüttet.

Hallo Big Endian,

das ist falsch und hat nichts mit Währungskursschwankungen zu tun.

Ob Euro, Britische Pfund oder US-Dollar (verzerrt) – das Ergebnis ist identisch:

In 2009 wurde die Dividende massiv gekürzt.

Siehe Link zur Unternehmenshomepage.

Auch auf „finanzen.net“ und anderen Börsenseiten finden sich (leider) fehlerhafte Angaben zu Dividenden diverser Aktien (insbesondere auch des DAX).

Schöne Grüße

Uwe

Hi Uwe!

Ich weiß nicht wo du deine Erkenntnis herziehst, aber wenn du dir die EUR-Dividendenhistorie auf der Unilever-Investor-Relations-Webseite anschaust, dann siehst du, dass in 2008 genau 0,76 EUR (0,50 EUR + 0,26 EUR) ausgeschüttet wurden und in 2009 dann 0,78 EUR (0,51 EUR + 0,27 EUR).

Ich vermute du verwechselst da etwas mit dem zugehörigen Fiscal Year bzgl. der Final Dividende 2018, die dann in 2009 ausgeschüttet wurde, aber das spielt für die Einschätzung, ob eine Dividende gesteigert wurde oder nicht, keine Rolle. Da zählt nur die Ausschüttung am sogenannten Payment Day.

In 2010 hat Unilever dann auf Quartsalszahlungen umgestellt und ab da wird es einfacher.

Aber Fakt bleibt, Unilever hat seit 32 Jahren ununterbrochen die Dividende gesteigert und zählt damit zu den wenigen europäischen Dividenden-Aristokraten. Noch …

CU Ingo.

Hi Big Endian!

Richtig! Danke für deinen Input.

CU Ingo.

Wie der Vorredner andeutet ist FastGraphs für die Bewertung von Nicht-US-Aktien ungeeignet, weil Wechselkursverzerrungen die Fundamentalanalyse erheblich beeinträchtigen.

Hi Torsten!

Dem stimme ich so nicht zu. Das wäre zu hart.

Aber wo ich zustimmen würde, dass der Aktienfinder besser geeignet ist, um Nicht-US-Aktien zu bewerten 😉 …

CU Ingo.

Hallo Ingo,

ich möchte mich nicht streiten.

Es zählt m.E. nicht der Payment Day, sondern „for 2008“ (0,51+0,26) und 2009 (0,27+0,195) und dann weiter mit 2010 (Q1 bis Q4). So weist Unilever es klar selbst aus.

Deutsche Unternehmen schütten Dividenden in 2020 für das Jahr 2019 aus – gleiche Prinzip.

Aber wie gesagt… mein letzter Kommentar zu diesem Thema.

Schöne Grüße

Uwe

Hi Uwe!

Kein Streit, nur eine Diskussion und wenn du es so rechnen möchtest, dann gut. Aber sei dir bewusst, du bist mit dieser Meinung sehr exklusiv unterwegs 😉 …

CU Ingo.

Hi Uwe!

Danke für deinen Kommentar.

Zu Unilever habe ich bereits auf deinen zweiten Kommentar geantwortet. Die Dividende wurde in 2009 nicht gekürzt sondern weiter gesteigert.

Aber grundsätzlich gebe ich dir Recht, die US-Unternehmen sind bei der Dividendenpolitik in der Regel um einiges verlässlicher, als die Unternehmen in Europa.

CU Ingo.

Abbvie habe ich damals nach deiner Vorstellung auch gekauft, als der Kurs im Zuge der Übernahmeankündigung runter ging. Seitdem ist Abbvie einer der Top Performer in meinem Depot. Erstmal vielen Dank dafür, dass du mich auf das Unternehmen aufmerksam gemacht hast.

Ich werde die Aktie weiter halten und ich denke auch, dass da noch Kurspotential vorhanden ist auch wenn natürlich vor allem die tolle Dividendenrendite bei dem entspannten Payout Ratio ein Kaufargument ist.

Der gesamte Healthcare Sektor ist aber für mich ein bisschen heiß gelaufen in letzter Zeit. Ich weiß nicht ob da jetzt der optimale Moment für Nachkäufe ist oder ob ich da lieber etwaige Rücksetzer abwarten will.

Da ich hier schon eine Position habe stört es mich auch nicht ein bisschen zu zu sehen.

Die REITs sind für mich im Moment schon interessanter. Kannst du W.P. Carey mittlerweile bei der Comdirect handeln?

Hi Marco!

Danke für deinen Kommentar.

Meinst du, dass der Healthcare-Sektor bereits heißgelaufen ist? Ich sehe da immer noch eine Menge Unternehmen, neben AbbVie z.b. auch Pfizer oder gern auch Johnson & Johnon, wenn man die dazuzählen möchte, die ein vernünftiges KGV aufweisen.

W. P. Carey konnte ich leider nicht bei der Comdirect kaufen und bisher hat der Support auf meine Beschwerde auch nocht nicht reagiert. Ich habe dann den Kauf bei der Consorsbank getätigt.

CU Ingo.

Hi Ingo,

Ja genau das meine ich. Natürlich sind da noch einige Aktien, die ein vernünftiges KGV haben aber ich könnte mir vorstellen, dass der ganze Sektor nochmal ein bisschen abgestraft wird wenn die Impfstoff Phantasie wegfällt. Selbst Unternehmen, die damit eigentlich nie etwas zutun hatten können ja durch Sektor investments von sowas betroffen sein.

Spannend was die Comdirect sich da erlaubt. Ich bin mittlerweile mit meinem Hauptdepot bei der Consorsbank aber da sind mir auch schon komische Dinge passiert. Doppelbuchungen die später zurückgebucht wurden und damit einhergehende negative Kontostände für mehrere Tage. Service nur per E-Mail antwortet auf die Anfrage dann erst nach fast 2 Wochen.

Den besten Service habe ich bis jetzt bei Banx bekommen aber irgendwie bin ich noch nicht bereit mit meinem gesamten Depot dahin um zu ziehen.

Hi Marco!

Danke für deinen Kommentar.

Bei jeder Bank oder jedem Broker läuft mal etwas verkehrt. Ich war bisher mit der Comdirect eigentlich recht zufrieden. Das man WPC nicht kaufen kann, ist jetzt die erste größere Hürde.

Das eigentliche Problem ist aber eher, dass es intern dort keinen Eskalationsprozess gibt, um die WPC Prüfung voranzubringen und mich als Kunden allumfänglich bei dem Thema abzuholen.

Nicht so toll, aber deswegen ziehe ich nicht gleich das 100k+ Depot um. Die Consorsbank wäre jedoch im Fall der Fälle durchaus eine Alternative für mich. Mein Zweitdepot läuft dort schon länger und soweit war alles okay bisher.

CU Ingo.

ABBV gefällt mir hier von der Liste noch am besten. Bei JNJ hat mich gewundert, dass man den Covid-März kaum im Chart sieht, schon beeindruckend: Den Titel des Dividend-Kings möchten Sie sich trotzdem gern auch von dir nicht nehmen lassen. 😉

FastGraphs zeigt nur den Monatsendkurs an. Deshalb ist der Crash, bzw. starke Kursschwankungen allgemein, in dem Tool nur ansatzweise zu sehen.

Hi Torsten!

Danke fürs Vorbeischauen.

Korrekt, es sind Monatsschlusskurse. Du weißt ja, Fastgraphs ist ein Tool zur Fundamentalanalyse und kein Charttool.

Somit Danke für den Hinweis. Vielen ist dies nicht bekannt, gerade wenn man es vielleicht zum ersten Mal sieht.

BTW sehe grad dein Video zu WPC während ich das schreibe. Lustig 🙂 !

CU Ingo.

Hi Stefan!

Danke fürs Vorbeischauen.

Wie Torsten bereits angemerkt hat, der Fastgraphs-Chart arbeitet mit Monatsschlusskursen und deswegen ist der Kurs dadurch in der Regel etwas geglättet.

Ich finde das gut, denn es nimmt ein wenig die Unruhe aus dem Kursverlauf. Als langfristiger Investor ist diese Info ja auch belanglos.

CU Ingo.

Hallo Ingo,

über AbbVie hast Du in der Vergangenheit schon öfters geschrieben. Ich besitze eine recht ordentliche Position dieser Firma genauso wie von der Abbot, aus der diese Firma ausgegründet wurde. Beide Werte sind meilenweit im Plus und interessanterweise wird fast nur über AbbVie geschrieben. Klar, die Dividendensteigerungen waren in den letzten Jahren spektakulär und mir ist kein Pharmaunternehmen bekannt, dass da irgendwie ranreicht. Im Gegensatz zu dir bin ich kein großer Freund der Übernahme gewesen mit der neuen Masse an Schulden. Ich denke auch nicht, dass solche Dividendensprünge ewig möglich sind. Allerdings ist die Aktie, obwohl sie inzwischen bei 100 $ steht immer noch gut bewertet. Wenn ich mir beide Werte anschaue, war Abbot für mich trotzdem der wesentlich erfolgreichere Wert, weil der Kursanstieg sehr viel höher war. Die Dividende ist zwar weitaus unattraktiver, aber sie wird ständig ziemlich gut erhöht. Ich bin mit beiden Positionen äußerst zufrieden. Diese Werte sind meiner Meinung eine Bereicherung für jedes Depot.

Zu Johnson & Johnson hast Du alles gesagt. Ein Grundwert, der in jedem Depot sein sollte. Besitze ich seid vielen Jahren. Komischerweise stocke ich hier sehr selten auf, aber eigentlich ist das Unternehmen ein Marathonläufer, wo man zwar keine so tollen Sprünge wie bei Apple erleben kann (Apple ist mein größter Wert), der aber regelmäßig jedes Jahr die Dividende erhöht und obwohl der Kurswert sich geradezu langweilig entwickelt, man nach einigen Jahren feststellt, dass er um einiges höher ist als man die Aktien gekauft hat. Für den konservativen Anleger die Aktie schlechthin.

Unilever beobachte ich seid langer Zeit. Das Unternehmen als solches gefällt mir sehr gut, nur ist es mir, wie man an deinem Chart sehen kann beständig zu teuer. Für den Premiumpreis schreibst Du ein weiteres Problem: Das Wachstum ist wackelig bis sehr gering vorhanden. Das ist eine Konstellation, die mir nicht sonderlich gut gefällt. Durch Corona ist der Preis zwar etwas zurück gegangen, aber ich werde einfach nicht schwach selbst zu diesen Konditionen. Habe ich deshalb nicht im Depot. Sollte sich das Preis-/Leistungsverhältnis verbessern, kann ich mir einen Zukauf einer kleineren Position vorstellen. Es bereitet mir aber keine schlaflosen Nächte, dass ich keine Aktien von dem Unternehmen habe.

WPC ist einer meiner größeren Positionen bei den REITs. Eigentlich hatte ich bei den Kursen von 80 $ erst einmal ausgeschlossen, weitere Aktien zu kaufen. Jetzt schaut die Sache wieder besser aus, aber meine Position ist eigentlich groß genug. Ich kann gut verstehen, wenn man jetzt diese Aktie kauft, da die Bewertung und Stabilität sehr gut ist. Meines Erachtens zu dem Preis eines der interessantesten REITs, die bekanntlich alle stark gelitten haben. Ich finde REITs generell momentan z.T. viel zu niedrig bewertet und wer in dem Sektor was kaufen möchte, sollte den gegenwärtigen guten Zeitpunkt nutzen. WPC ist eine sehr gute Möglichkeit.

STORE besitze ich nicht und kenne ich nicht gut. Ich habe in der Vergangenheit von dem Wert sporadisch etwas gelesen. Bis vor der Krise war der Wert sehr stabil, was für das unternehmen spricht. Jetzt die üblichen Übertreibungen nach unten. Die Kontinuität der Dividendensteigerungen war auch sehr gut, wobei man jetzt schauen muss wie es sich weiter entwickelt. Das wird der große Knackpunkt, wie bei so manchen REITs. Ich habe bei den Dividenden speziell bei den REITs schon ein paar Federn lassen müssen und hier besteht natürlich auch eine gewisse Gefahr. Von daher braucht man etwas Mut. Der kann sich in Zukunft sehr gut auszahlen, von daher wie bei WPC: REITs sind momentan attraktiv trotz Dividendenkürzungen und -aussetzungen gut bewertet. Wenn Corona verschwunden ist, werden solche Werte wieder anziehen.

Grüße Oliver

Hi Oliver!

Danke fürs Vorbeischauen.

Ja Abbot ist sicher auch ein gutes Investment und ich wäre da ebenfalls gern mit an Bord. Aber der Wert ist mir einfach immer zu teuer. Deswegen habe ich ihn (noch?) nicht im Depot.

Dafür ist AbbVie halt die ganze Zeit extrem günstig bewertet. Deswegen wurde der Teil ja auch von Abbot abgespalten. Hohes Risiko wurde ausgelagert. Das sieht man nun an den Kursentwicklungen. Zumindest aktuell noch. Denn die große Frage wird sein, zahlt sich das Risiko bei AbbVie aus? Dann wird AbbVie irgendwann Abbot überholen. Zumindest denke ich das.

Bzgl. REITs in der aktuellen Krise, momentan scheint in der Tat die wichtigste Kennziffer die Rent Collections zu sein. Wer kassiert seine Dividende wie gewohnt und kommt gut durch die Krise und wer nicht. Es bleibt spannend!

CU Ingo.

Hallo Ingo,

von den aktuellen Kandidaten beobachte ich Johnson & Johnson und Unilever genauer. Beide wachsen zwar nur gering, haben aber im Bereich Stabilität und Krisenresilienz einiges zu bieten. Daher betrachte ich beide Unternehmen wie eine Art Stabilitätsanker für’s Depot.

Ich muss nur noch schauen, aber welchem Bewertungslevel ich bereit bin zu investieren.

Kurz noch eine Detailfrage zu Unilever. Weißt du, welche Währung für den Nachweis der Dividendenkontinuität relevant(er) ist – EUR oder GBP? Ich frage deshalb, weil ich immer mal wieder höre bzw. lese, dass das Unternehmen die N.V.-Shares vom Markt nehmen will bzw. diese in PLC-Shares umtauschen will. Dann wird die Dividende zukünftig wohl nur noch in GBP gezahlt. In GBP habe ich jedoch das Gefühl, dass die Beträge stärker schwanken (was ich auf die Wechselkurse zurückführe).

Ansonsten habe ich letzte Woche bei Intel zugeschlagen. Ich finde das Unternehmen fair bewertet. Das organische Free Cashflow Wachstum betrug über 5 Jahre 11 % p.a. und bezogen auf meinen Kaufkurs beträgt die FCF-Rendite (TTM) 7 %. Da kann man nicht meckern, denke ich.

Genieß die sommerlichen Temperaturen.

Viele Grüße,

Whirlwind

Hi Daniel!

Danke fürs Vorbeischauen.

Johnson & Johnson ist bereits eine Ankerposition bei mir und Unilever wäre es gern 🙂 … mal schauen, ob ich da irgendwann mal wieder günstiger zum Zuge komme. Schön wäre es.

Bei Unilever ist der Euro die Basiswährung, in der auch die Dividende deklariert wird. Das wäre also die richtige Wahl zur Beurteilung der Dividendenstabilität.

Wenn sie es wahr machen und tatsächlich das Headquarter nach UK/London umziehen, dann kann ich mir schon vorstellen, dass die neue Basiswährung das britische Pfund wird. Warum auch nicht?

Ich habe mit British American Tobacco bereits ein UK-Unternehmen im Depot, wo dies so ist und ja, es gibt dadurch ein paar Währungsschwankungen. Aber da ich über 90% der Dividenden in US-Dollar bekomme, was dann die Bank automatisch in Euro konvertiert, spielt das auch keine große Rolle mehr 😉 …

Intel? Mhhh. Die sind 2014 bei mir von der Watchlist verschwunden, weil sie die Dividende nicht erhöht haben. Und ich hab da so meine Prinzipen. Auweia 😀 …

CU Ingo.

Hallo Ingo,

vielen Dank für deine Antwort.

Aber was hat denn nun das „Auweia“ im Zusammenhang mit meiner Intel-Investition zu bedeuten? Laut Morningstar.com hat Intel eine Total Return Rendite über 1, 3, 5 und 10 Jahre von 24 %, 23 %, 18 % und 12 % geliefert. Das finde ich recht zufriedenstellend für ein Unternehmen, welches aktuell zu einem PE (FWD) von rund 13 gehandelt wird. 🙂

Erzähl mal, nimmst du Intel ggf. wieder auf deine Watchlist auf?

Grüße,

Daniel aka Whirlwind.

Hi Daniel!

Das „Auweia“ war nur auf meine Prinzipien gemünzt. Ziemlich oft macht das die Sache/Einschätzung nämlich sehr einfach, aber man verpasst auch die ein oder andere Gelegenheit. Und vielleicht verpasse ich ja dadurch bei Intel eine sehr gute Möglichkeit, nur weil die in 2014 mal nicht die Dividende erhöht haben und deswegen bei mir von der Watchlist geflogen sind.

Bin noch nicht sicher, ob sie wieder auf die Watchlist kommen. Dividendenstabilität ist ein wichtiges Kriterium für mich. Außerdem hab ich mit AVGO & TXN schon ähnliches im Depot.

Mhhh mal schauen …

CU Ingo.

Hallo Ingo,

die genannten Titel sind nahezu alle auch für mich Aufstock-Kandidaten, allerdings warte ich noch ab, da ich noch attraktivere Kurse im Verlaufe diesen Jahres sehe bzw. vermute.

Ich bin aktuell dabei eine etwas höhere Cash-Position aufzubauen indem ich nur die Hälfte meines Potentials pro Monat investiere, der Rest verbleibt um beim nächsten verlockenden Angebot vielleicht deutlich umfassender zuzuschlagen.

Hierbei erscheint für mich beispw. der US-Healthcare-Reitbereich in Frage kommend.

Wünsche weiterhin ein gutes Händchen,

Michael

Hi Michael!

Danke für deinen Kommentar.

Cash zu sammeln, um dann bei Rücksetzern noch nachlegen zu können, ist sicher nicht die schlechteste Idee, wenn die Märkte teils irrational nach oben gehen.

Man sollte nur sicherstellen, dass man auch mit einem Teil bereits dabei ist. Denn die Märkte können sehr lange irrational bleiben und man verpasst wahrscheinlich einen guten Teil der Performance.

Aber scheinbar machst du ja genau das. Sehr gut!

CU Ingo.

Unilever hat gerade die Dividendenerhöhung um 5,6% und mMn gute HJ-zahlen bekannt gegeben. Top

LG

Leider nur auf Dollarbasis!

Hi Sebastian!

Ja leider in Euro noch die gleiche Dividende, wie die letzten 5 Quartale.

Dazu springt der Kurs aktuell ca. 8% nach oben. Auweia. Ich wollte doch gern noch nachkaufen 🙁 …

CU Ingo.