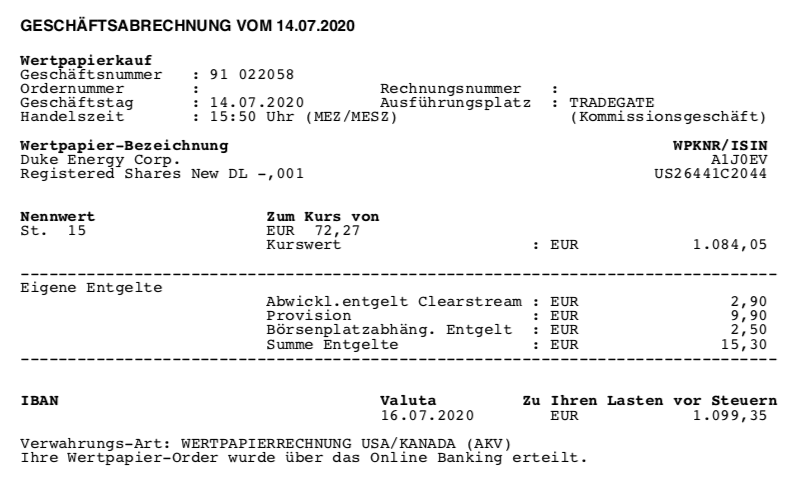

Dies ist kein Beitrag aus der Artikelserie Im Rückspiegel, sondern es handelt sich um einen aktuellen Kauf vom letzten Dienstag (14.07.2020). Mein Kauf von Duke Energy Corp. (DUK) umfasste 15 Stück zum Preis von 72,27 EUR, in Summe 1.084,05 EUR. Es handelt sich dabei um eine neue Position im Dividendenaktiendepot.

Kurzfristig ist es riskant, in Aktien zu investieren.

Langfristig ist es riskant, nicht in Aktien zu investieren.

– André Kostolany –

Mein Kauf von Duke Energy Corp. (DUK)

Im Juni hatte ich mich etwas ausführlicher mit dem Thema Versorger (Special Teil 1 & Special Teil 2) auseinandergesetzt, da mir im Depot noch komplett der Sektor Utilities fehlte. Im Sinne der Diversifikation wäre es wünschenswert, dort zumindest einen kleinen Teil meines Kapitals zu investieren.

Letztendlich habe ich mich aus meiner Auswahl zum Kauf von Duke Energy entschieden, da mir hier die Kombination aus Dividendenrendite, Ausschüttungsquote und der aktuellen Bewertung attraktiv erschien und mit der erst kürzlich verkündeten Dividendenerhöhung inmitten der Krise ein Zeichen gesetzt wurde, dass das Management das Geschäftsmodell auch in schwierigen Zeiten als profitabel einschätzt.

Dazu kommt ein Credit Rating von immerhin A-, was weitere günstige Refinanzierungen erlaubt, damit Liquidität sicherstellt und somit auch Flexibilität gibt. Das ist gerade in Krisenzeiten wichtig.

Als Gemeinsamkeit haben alle Versorger, dass sie in einem hochregulierten Markt operieren, was in der Regel einen steten Cash Flow verspricht, da durch die Regulierung die Einstiegshürden oft sehr hoch sind und so wenig bis gar keine neue Konkurenz entsteht.

Außerdem sind die regulierenden Behörden in der Regel auch daran interessiert, dass die Geschäfte reibungslos verlaufen und die Dienstleistung unterbrechungsfrei geliefert wird, da Dinge wie Strom und Gas oft systemrelevant, ja teilweise sogar überlebensnotwendig sind. Mal davon abgesehen, dass die Leute sicher nicht lange zuschauen werden, wenn es tagelang z.b. keinen Strom gibt.

Aus diesem Grund ist die Regulierung die meiste Zeit unternehmerfreundlich.

Aber von dieser Regel gibt es natürlich auch wieder die berühmte Ausnahme. So können Makrotrends, z.b. die Bevölkerung möchte nur noch Strom aus 100% erneuerbaren Energien haben, oder andere äußere Einflüsse, z.b. wird der Klimawandel nicht einfach weggehen, durchaus einigen Druck auf die Versorgerunternehmen ausüben.

Dann müssen Investitionen gestemmt werden und ggf. muss man sich mit den Behörden rummachen, weil diese dem öffentlichen Druck eher nachgeben und regulierend eingreifen, als dies evtl. ökonomisch sinnvoll wäre. Das Risiko schätze ich zwar in den USA als niedriger ein, als z.b. in Europa, es ist jedoch vorhanden.

Aber all dies ist wohl eher Daily Business (Tagesgeschäft) und sollte kein Grund sein, nicht in den stabilen Cash Flow von z.b. Duke Energy oder anderer Versorger zu investieren.

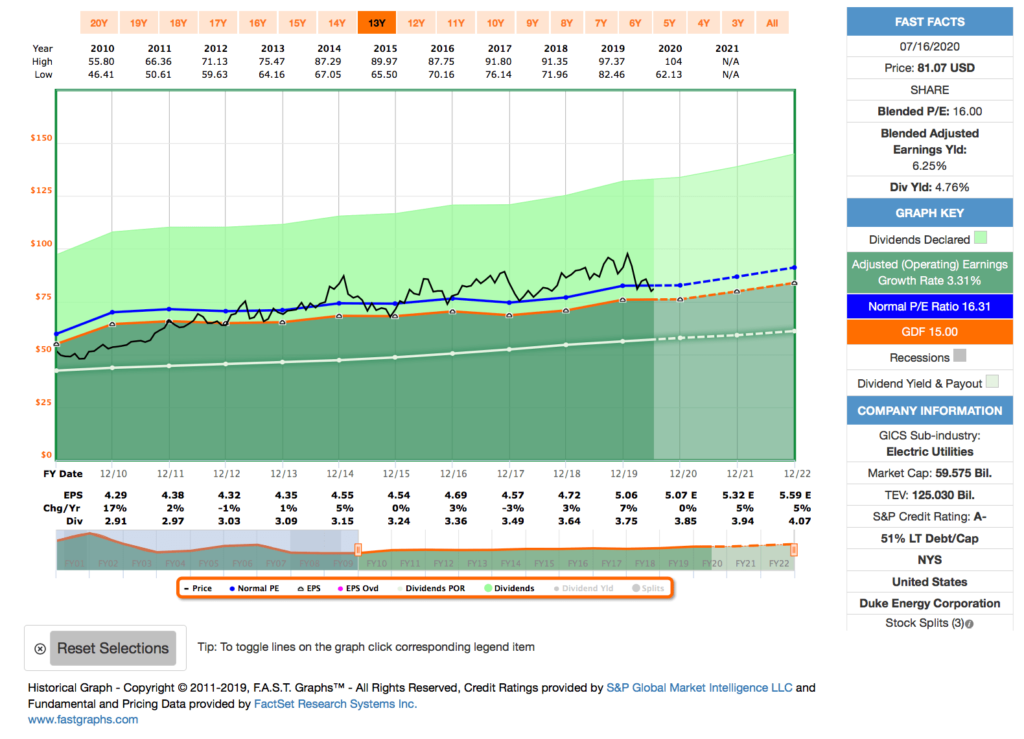

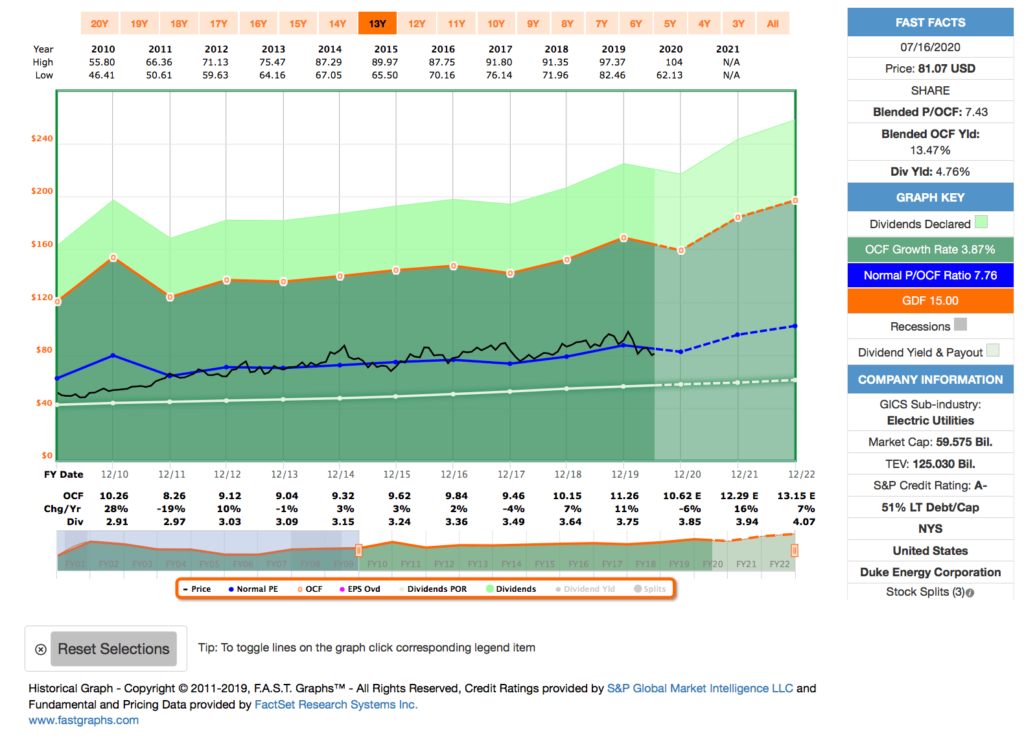

Das aktuelle Fastgraphs schaut so aus:

Das Geschäft wächst langsam im Rahmen von ca. 3% und somit ist auch nur ein gemächliches Wachstum der Dividende zu erwarten. Dafür ist die Dividendenrendite zum Einstieg bereits sehr nett.

Der Großteil der Gesamtrendite wird bei Duke Energy also wohl eher von der Dividende kommen, als vom reinen Kapitalzuwachs. Dem sollte man sich bewusst sein.

Eine Investition in ein Versorgerunternehmen ist somit in der Regel eher dem einkommensfokussierten Investor anzuraten als jemanden, der noch 20-30 Jahre Zeit hat, bis er ggf. von den Dividenden leben möchte.

Am 14.07.2020 kaufte ich 15 Stück Duke Energy zum Preis von je 72,27 EUR!

Die Gesamtinvestition betrug inkl. Gebühren 1.099,35 EUR.

Der Kauf von Duke Energy ist gleichzeitig eine neue Position in meinem Dividendenaktiendepot. Die Gesamtanzahl der Positionen steigt damit auf 41.

Das Unternehmen steigerte die Dividende zuletzt im Juli 2020 um 2,1% und schüttet seitdem eine um 0,02 USD/Quartal (0,945 USD auf 0,965 USD) erhöhte Dividende aus.

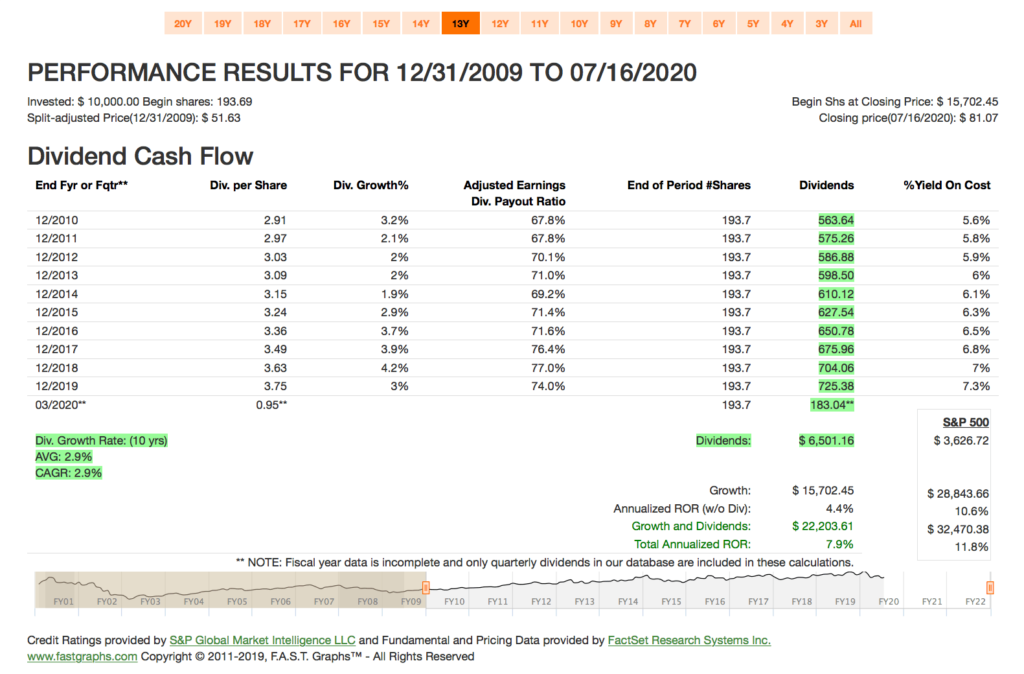

Das Dividendenwachstum (Dividend Growth) in den letzten 10 Jahren betrug akzeptable 2,9%, wobei die letzten beiden Steigerungen mit 1,9% in 2019 und 2,1% jetzt in 2020 schon etwas niedriger ausfielen.

Die zu erwartende Dividende beläuft sich aktuell auf 0,965 USD pro Aktie/Quartal. Das sind für die nächsten 12 Monate insgesamt 46,32 USD bzw. ca. 40,63 EUR, bei einem EUR -> USD Kurs von 1,14, die ich von Duke Energy erhalten werde.

Die Dividendenrendite (Yield) lag zum Zeitpunkt des Kaufs bei 4,8% und die Ausschüttungsquote (Payout Ratio) betrug in 2019 gute 74,0%.

Ich finde normalerweise Ausschüttungsquoten zwischen 40-60% perfekt. Unter 40% bedeutet zumeist, die Dividende an sich ist zu niedrig, aber über 60% limitiert es in Abhängigkeit vom Businessmodell eventuell die Wachstumsmöglichkeiten.

Duke Energy lag hier in den letzten 10 Jahren in einer Spanne von 67% bis 77%. Dies ist etwas höher, als die von mir gewünschten 60%, aber bei Versorgern jetzt auch nicht unüblich. Genauer gesagt ist es sogar eine sehr komfortable Ausschüttungsquote für diesen Sektor.

Bei einem zusätzlichen Blick auf den operativen Cash Flow (OCF, Operative Cash Flow) wird schnell klar, dass genug Geld verdient wird, um die Dividende nachhaltig zu zahlen. Von der Seite sehe ich also keine direkte Gefahr bzgl. der Sicherheit der Dividende.

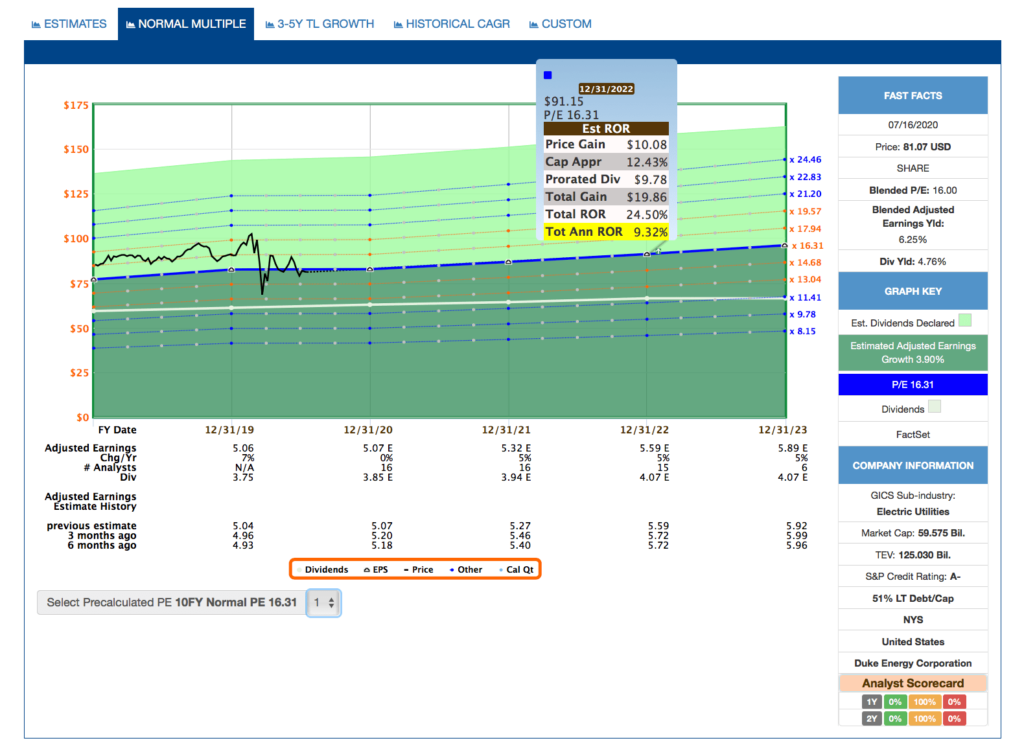

Das historische KGV (10 Jahre) von Duke Energy liegt bei 16,3 und damit leicht über dem bei Fastgraphs als Standard verwendeten 15er KGV. Durch die letzten Kursrücksetzer sind wir aktuell bei einem 2020er KGV von 16,0 angekommen und damit ist das Unternehmen fair bewertet.

Nehmen wir einmal an, dass das KGV auch in 2022 bei 16,3 liegen wird, dann erwartet uns mit den aktuellen Prognosen eine Gesamtrendite 24,5% bzw. von 9,3% pro Jahr.

Sollte dies so kommen, dann kann ich damit sehr gut leben 🙂 …

Das Unternehmen möchte übrigens bis 2050 klima-neutral operieren. Ein löbliches Ziel, auch wenn es bis dahin noch eine sehr lange Zeit ist. So wird es in Zukunft verstärkt Investitionen in Windanlagen und Wasserkraftwerken geben, aber nebenbei möchte man auch das Pipepline-Netz für den Erdgastransport weiter ausbauen. Gerade letzteres scheint ein sehr lukratives Geschäft zu sein.

Ich bin wie immer gespannt, wie ich diesen Kauf von Duke Energy in 10-20 Jahren bewerten werde und ob es dann immer noch das gleiche Unternehmen ist oder vielleicht der Marktführer bei erneuerbaren Energien oder gar etwas ganz anderes?

Wir werden es sehen!

Welche Zukäufe stehen bei euch so an in 2020?

Gab es bei euch diesen Monat oder gerade diese Woche Zukäufe zu verzeichnen oder stehen vielleicht andere heiße Kandidaten auf eurer Watchlist für einen Kauf ganz oben?

Ich würde sehr gern in den Kommentaren dazu etwas lesen!

Tipp: Du möchtest alle Käufe möglichst sofort erfahren und noch bevor der Artikel auf dem Blog erscheint? Dann folge mir auf Twitter! Dort tweete ich alle Käufe & Verkäufe noch am selben Tag oder zumindest sehr zeitnah.

Danke fürs Lesen und wenn dir der Artikel gefallen hat, hinterlasse mir einen Kommentar und teile ihn mit deinen Freunden auf Social Media oder in deinem Lieblingsforum. Das würde mir sehr viel bedeuten. Vielen Dank!

Hallo Ingo,

ich habe gestern eine kleine Shoppingtour gestartet, vllt ein blöder Zeitpunkt, vllt auch nicht, wer weiss das schon.

Habe eingesammelt:

30x Pepsi

25x Lowe´s

25x AbbVie

50x W.P. Carey

25x AT&T (aufgestockt)

Grüße und weiterhin viel Erfolg

Kyle

Hi Kyle!

Danke für deinen Kommentar.

Wow! Ordentlicher Einkauf würde ich sagen 😉 … und alles Werte, die ich auch kaufen würde. PEP wäre mir zwar ein klein wenig zu teuer, aber die schlagen sich ja auch sehr gut in der Krise. Toll!

CU Ingo.

Ja, wie gesagt! Womöglich geht es nochmal runter, vllt auch nicht. Den perfekten Zeitpunkt trifft man nie… 🙂

Habe meinen EM-Etf liquidiert und muss das Kapital (ca. 22k) jetzt ja wieder anlegen. 12k gestern, der Rest soll noch in Texas Instruments, womöglich Southern Company (aber da hast du jetzt noch Duke Energy ins Spiel gebracht) und einen dritten Wert (evtl. Realty Income) investiert werden.

Langsam aber sicher steigen die Dividenden. 🙂

Hi Ingo,

endlich mal wieder ein „Kaufartikel“ von dir!

Ich finde den Sektor allgemein von Preis her interessant und noch nicht zu heiß gelaufen. (zugegebenermaßen auch eher langweiliges Geschäft)

Ich hatte ja bereits in einem der Kommentare geschrieben, dass ich vor habe Duke und Southern zu kaufen.

Aber die Kürzung und Geschäftsteileverkauf von Dominion an Berkshire hat mich dann doch etwas abgeschreckt.

Zumal Duke wohl auch an dem gestoppten Bau der Pipeline zusammen mit Dominion beteiligt war.

Daher warte ich doch noch den nächsten Bericht ab.

LG

Hi Sebastian!

Danke fürs Vorbeischauen.

Ja endlich. Mal abgesehen von Iron Mountain im Mai, war es recht ruhig geworden an der Kauf-Front.

Hatte zwar noch einige Sparpläne laufen, aber die erwähne ich ja nur im Dividenden-Update jeden Monat und außerdem sind die jetzt auch alle erstmal auf Eis gelegt bzw. normal ausgelaufen und beendet.

Bzgl. Dominion/Berkshire, da hast du Recht. Ein Projekt lief in Zusammenarbeit und wird wahrscheinlich jetzt nicht fortgeführt. Aber da muss ich noch mehr zu lesen, um das besser einschätzen zu können. Auf den ersten Blick erschien mir das Projekt als zu klein, um meine Meinung zu ändern, egal wie die Analyse ausfallen wird.

Aber auf die nächsten Quartalszahlen und den Geschäftsbericht zu warten, ist sicher nicht die dümmste Idee 😉 …

CU Ingo.

Moin Ingo,

auch ich finde momentan den ein oder anderen konventionellen Versorger durchaus interessant.

Wäre ich in diesem Sektor nicht schon mit einer großen Position bei Southern Company engagiert, hätte ich mir derzeit ebenfalls gut einen Einstieg bei Duke Energy vorstellen können.

Ansonsten stehen bei mir keine weiteren Zukäufe auf dem Plan, da ich das Geld aktuell eher für Investitionen ins neue Eigenheim nutze.

LG

David

Hi David!

Danke fürs Vorbeischauen.

Na du hattest ja die letzten Monate zugekauft, als wenn die Börse die nächsten 10 Jahre schließt 😉 …

Von daher bist du gut versorgt und ich verstehe, wenn sich dein Fokus durch das geplante Eigenheim nun verschiebt.

Viel Erfolg!

CU Ingo.

Moin Ingo,

das gehört thematisch hier zwar nicht hin, aber ich schreibe trotzdem mal.

Bei twitter habe ich gesehen, dass Du von der Problematik „comdirect vs. Jahressteuerbescheinigung 2019“ auch betroffen bist.

In der comdirect-Community gibt es hierzu einen Thread, in dem das ganze Ausmaß der Problematik zum Ausdruck kommt: https://community.comdirect.de/t5/Konto-Karte/Jahressteuerbescheinigung-2019-fehlt-Stand-03-04-2020/td-p/118741/page/22

Am besten mal von vorne lesen, dann sieht man wie die Hotline und das SocialMedia-Team mit den Kunden umgegangen sind / umgehen.

Ich habe meine JStB 2019 – zum Glück – am 14.07.2020 erhalten und konnte so meine Steuererklärung für 2019 (endlich) abschließen.

Nur zur Info.

Viele Grüße,

Mike

Hi Mike!

Danke für den Tipp, aber ich muss erstmal schauen, ob ich den Elan aufbringen kann, mir das alles durchzulesen. Wohl eher nicht 😉 … gibt es denn einen spezifischen Grund, woran es hängt?

Das ist bisher das erste Mal, dass es solche Probleme gibt. Seltsam.

CU Ingo.

Hallo Ingo,

DEN einen Grund gibt es nicht – zumindest wird er nicht kommuniziert.

Was ist bekannt:

Was bisher bekannt ist / von der comdirect eingeräumt wurde:

es liegt an REITS

„es trat im weiteren Verlauf der Bearbeitung zu allem Unglück ein technischer Fehler auf“

„es hakt am Freistellungsauftrag und an den US REITs. Statt 801€ Freistellungsauftrag wurden 874€ in Anspruch genommen, was korrekt zurückgerechnet werden muss.“

Jetzt mutmaße ich mal:

der „technische Fehler“ ist ein offensichtlich ein Problem bei der Berücksichtigung bzw. Rückrechnung der Freistellungsaufträge in Zusammenhang mit der Abrechnung von Ausschüttungen von REITs

evtl. ist das der Grund, dass bei der comdirect immer weniger REITs handelbar sind

Es gibt – außer Dir – wohl noch einige, die noch auf die JStB 2019 warten.

Man kann es leider nicht anders sagen, die Performance und die Kommunikation der comdirect ist hier mehr so … mittel… 🙂

Gruß,

Mike

Hi Mike!

Danke für deine ergänzenden Ausführungen.

So ähnlich wurde es mir auch vom Berater am Telefon gesagt, als ich das Thema mal wieder versuchte anzubringen.

Ich denke ja, dass die schon länger etwas falsch abrechnen, wenn es um die Ausschüttungen von REITs geht, aber wie soll ich denen das beweisen? Ich müsste alle REITs z.b. ebenfalls bei IB kaufen und deren Abrechnung 1:1 abgleichen, dann könnte man die Unterschiede aufzeigen.

Aber das würde die trotzdem nicht interessieren. Das Ganze läuft seit 2015 mehr oder weniger falsch, meiner Meinung nach.

Na im Grunde ist es aber egal, da wir hier von Differenzen von wenigen Euros pro Jahr reden, zumindest in meinem Depot.

Meine Steuererklärung mache ich dann jetzt ohne die Steuerbescheinigung der Comdirect. Frag mich nur, wie das Finanzamt darauf reagiert bzw. was hat die Comdirect dem Finanzamt übermittelt und passt das ungefähr zu dem, was ich eintragen werde?

Naja, ich mach es nach besten Wissen und Gewissen. Mehr kann ich nicht tun.

CU Ingo.

Guter Kauf, bisher war Dominion mein Favorit, leider leider haben sie das Gasgeschäft verkauft, ich halte trotzdem meine Anteile und werde mír auch entweder noch Duke oder PPL zulegen, Nextera wäre mein Favorit, aber leider viel zu teuer im Moment.

Wobei eine Pinnacle West auch sehr interessant auschaut 🙂

Hi Marco!

Danke fürs Vorbeischauen.

Dominion Energy würde ich gut beobachten. Ich weiß nicht, ob das Management den Laden noch im Griff hat. Den Verkauf finde ich schon sehr seltsam. Was ist deren Strategie?

PPL finde ich auch interessant, da im Vergleich zu den anderen relativ günstig. NEE dagegen ist in der Tat viel zu teuer.

Viel Erfolg!

CU Ingo.