Irgendwann kommt man auf die Idee, sich mit dem Thema Optionen und Optionshandel zu beschäftigen. Aber wo fängt man an? Klar, Google ist immer eine Option. Aber vielleicht gibt es ja schon einen gut dokumentierten und strukturierten Weg?

Ja gibt es und zwar hier bei mir auf dem Blog. Willkommen zum Optionshandel ABC!

Ich werde dir heute die ersten Schritte erläutern, die ich persönlich für sinnvoll halte und die ich selbst damals so umgesetzt habe, bevor man überhaupt in das Thema Optionshandel groß einsteigt. Spätere Artikel werden dann die heute angesprochenen Punkte näher beleuchten.

Und das Beste ist, dass du hier alles kostenlos bekommst!

Ich verkaufe dir keinen Kurs für hunderte oder gar tausende Euro und du brauchst auch keine kostenpflichtige Premium-Mitgliedschaft, um in den monatlichen Updates zum Optionshandel (zu finden auf der Übersichtsseite des Optionskontos) echte Zahlen zu sehen.

Dieses Geld ist doch besser an der Börse angelegt, oder? 😉

Mission-Cashflow.de hat es sich zur Aufgabe gemacht, Finanzwissen für jedermann zugänglich zu machen. Profitiere also von mehr als 5 Jahren praktischer und dokumentierter Erfahrung im Optionshandel und entscheide dann selbst, was du mit dem erworbenen Wissen anfangen möchtest.

Der Artikel wurde erstmals 2017 auf dem Blog Mission-Cashflow.de veröffentlicht. Dieses Update im Jahr 2023 aktualisiert alle wichtigen Informationen und bringt sie auf den neuesten Stand. Darüber hinaus wurden ggf. Fehler korrigiert und Formulierungen angepasst, um die Lesbarkeit weiter zu verbessern. Viel Spaß beim Lesen!

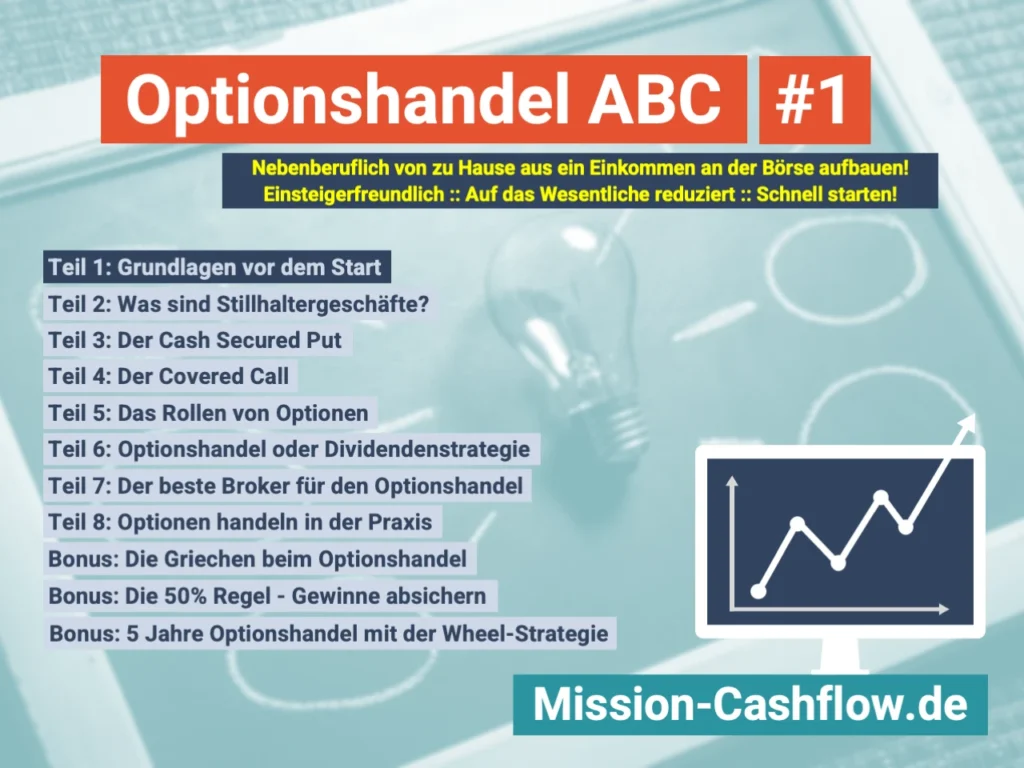

Inhaltsverzeichnis:

- Teil 1: Grundlagen vor dem Start

- Teil 2: Was sind Stillhaltergeschäfte?

- Teil 3: Der Cash Secured Put

- Teil 4: Der Covered Call

- Teil 5: Das Rollen von Optionen

- Teil 6: Optionshandel oder Dividendenstrategie?

- Teil 7: Der beste Broker für den Optionshandel

- Teil 8: Optionen schreiben in der Praxis

- Bonus: Die Griechen beim Optionshandel

- Bonus: Die 50% Regel – Gewinne absichern!

- Bonus: 5 Jahre mit der Wheel-Strategie

Die Artikelserie Optionshandel ABC ist wirklich für den Einsteiger gedacht und konzipiert. Denn ich kenne das Gefühl noch gut genug, dass man beim ersten Mal von der Fülle an Informationen, die es zum Thema Optionshandel gibt, völlig überfordert ist.

Ich versuche, diese Masse an Informationen auf ein absolutes Minimum zu reduzieren, damit man einen Startpunkt hat, mit dem man loslegen kann und so in wenigen Tagen die erste Prämie kassiert.

Wir sind alle Wissensriesen, aber Ausübungszwerge!

Denn getreu meinem Lieblingsmotto Just do it! halte ich es für effektiver, nicht das 4. oder 5. Buch oder den 20. Blogbeitrag zu lesen, sondern zeitnah in die Praxis einzusteigen und sich von dort aus weiterführendes Wissen anzueignen.

Die Begriffe sind leichter zu verstehen und die Theorie wird durch die praktische Erfahrung verständlicher. Also, komm in die Umsetzung!

Just do it!

Etwas Theorie muss trotzdem sein!

Leider kommst du um ein wenig Theorie nicht herum. Deshalb möchte ich dir heute ein Buch empfehlen, das mir alle Begriffe (und noch viel mehr) rund um das Thema Optionen näher gebracht hat und mein erster Kontakt mit dem Thema Optionshandel im Allgemeinen und Stillhaltergeschäften im Besonderen war.

Das Buch ist von Dr. Peter Putz und trägt den Titel:

- Strategisch Investieren mit Aktienoptionen: Konservativer Vermögenszuwachs mit Stillhaltergeschäften*

Ich kann es wirklich empfehlen für Einsteiger. Es ist sehr schön und einfach gehalten, kein Schnickschnack drumherum und die Begriffe sind für den Anfänger ausreichend detailliert beschrieben.

Das Buch an sich konzentriert sich innerhalb des Optionshandels glücklicherweise bereits auf zwei wesentliche Dinge, die für uns wichtig sind, nämlich die Aktienoptionen und die sogenannten Stillhaltergeschäfte. Gehen wir kurz auf diese beiden Dinge ein.

Warum Aktienoptionen?

Optionen können an der Börse auf alles Mögliche gehandelt werden. Auf Aktien, auf einen Index, auf Rohstoffe, auf Währungen, auf Anleihen und auf so genannte Futures. Vielleicht gibt es sogar noch mehr.

Für uns sind aber gerade die Aktienoptionen interessant, weil wir im Grunde genommen Anhänger der Dividendenstrategie sind und grundsätzlich über Dividenden ein passives Einkommen aufbauen wollen.

Mehr zu den Synergieeffekten, wenn man beide Strategien kombiniert, zu den Vorteilen, aber auch zu den Nachteilen, wenn man sich auf Aktienoptionen beschränkt, gibt es dann in Teil 6 dieser Artikelserie.

Was sind Stillhaltergeschäfte?

Beim Optionshandel gibt es immer zwei Parteien, nämlich denjenigen, der die Option verkauft, und denjenigen, der die Option vom Optionsverkäufer kauft. Der Verkäufer wird als Stillhalter bezeichnet, weil er in der Zeit bis zum Verfall der Option in der Regel nichts anderes tut, als abzuwarten, was passiert. Stillhalten ergo Stillhalter.

Mehr dazu und dass man als Stillhalter durchaus das eine oder andere tun kann, um den Ausgang des Trades zu seinen Gunsten zu beeinflussen, erkläre ich dann später noch ausführlich im Teil 2 dieser Artikelserie.

Zurück zum Buch. Dadurch, dass sich das Buch bereits auf diese beiden Themen konzentriert, ist es meiner Meinung nach sehr gut geeignet, um sich die Grundlagen und Begriffe anzueignen, die einem im Optionshandel täglich begegnen werden. Die vielen anderen Arten von Optionen werden nur am Rande erwähnt und können gut ausgeblendet werden.

Und keine Angst, dass du etwas verpasst. Ich verspreche dir, die Menge an neuen Begriffen wird dich trotzdem noch umhauen.

Ich hab aber schon Erfahrung mit Optionsscheinen!

Es ist absolut wichtig, von Anfang an zu verstehen, dass Optionen und Optionsscheine zwei völlig verschiedene Dinge sind.

Optionen sind die Guten, sozusagen die Jedi des Anlageuniversums. 🙂

Optionsscheine hingegen sind die Sith, die dunkle Seite der Macht. 🙁

Warum ist das so? Ganz einfach: Optionen sind an der Börse frei handelbar, Optionsscheine nicht.

Jeder kann Optionen kaufen und, was noch wichtiger ist, auch verkaufen! Es braucht keine Bank oder andere regulierende Instanz. Die Preisbildung ist frei und wird vom Markt bestimmt.

Genau das wollen wir. So wie wir es bei Aktien lieben, so wollen wir es bitte auch bei Optionen.

Optionsscheine hingegen sind sogenannte verbriefte Derivate, die vom Emittenten (in der Regel immer eine Bank) herausgegeben werden. Der Handel findet zwar auch an der Börse statt, aber die Preisbildung ist nicht frei. Die Preise werden allein (!) vom Emittenten gestellt. Für mich ein absolutes No-Go.

Wer kontrolliert die Bank, ob sie sich nicht selbst übervorteilt? Ach, das würde eine Bank nie tun? Ha ha, guter Witz! Naja, eigentlich ein ziemlich schlechter, denn die Bank wird alles tun, was legal ist und auch die Grauzone nutzen, um der Gewinner zu sein. Trust me!

Die Transparenz ist da leider zu keiner Zeit gegeben. Deshalb meine ganz klare Meinung: Finger weg!

Optionsscheine kommen für uns aber vor allem aus einem anderen Grund nicht in Frage. Wir wollen die Stillhalterseite einnehmen, also die Option verkaufen und dafür Geld kassieren. Das geht mit Optionsscheinen gar nicht. Die Bank als Emittent behält sich das Recht vor, die Optionsscheine zu verkaufen. Man kann somit nur als Käufer des Optionsscheins auftreten.

Und warum das in der Regel keine gute Idee ist, erfahrt ihr ausführlich in Teil 2 dieser Artikelserie. Die Bank hat nämlich „Gründe“ dafür, uns die Verkäuferseite vorzuenthalten.

Deshalb, Finger weg von Optionsscheinen!

Der einzige Vorteil von Optionsscheinen ist, dass du sie auch in kleinen Stückelungen kaufen kannst. Optionen hingegen werden immer in 100er Einheiten gehandelt, was je nach Basiswert (Underlying) schon ins Geld gehen kann.

Optionsscheine könnten also gegebenenfalls mit weniger Kapitaleinsatz gehandelt werden. Das ist aber auch schon alles.

Noch einmal: Finger weg von Optionsscheinen. Sie passen nicht zu unserer Strategie.

Wie geht es weiter?

Das soll es für den Anfang heute erst einmal gewesen sein und damit dem Beginn der Artikelserie Optionshandel ABC.

Bitte lies die Kapitel 2 & 3 des oben verlinkten Buches, um die Grundbegriffe für die nächsten Folgen der Serie zu lernen. Das wäre von Vorteil.

Im nächsten Teil werden wir uns näher damit beschäftigen, was ein Stillhalter ist und was eigentlich den Vorteil der Stillhalterseite ausmacht.

Spoiler: Die Stillhalterseite ist in der Regel die Gewinnerseite! 🙂

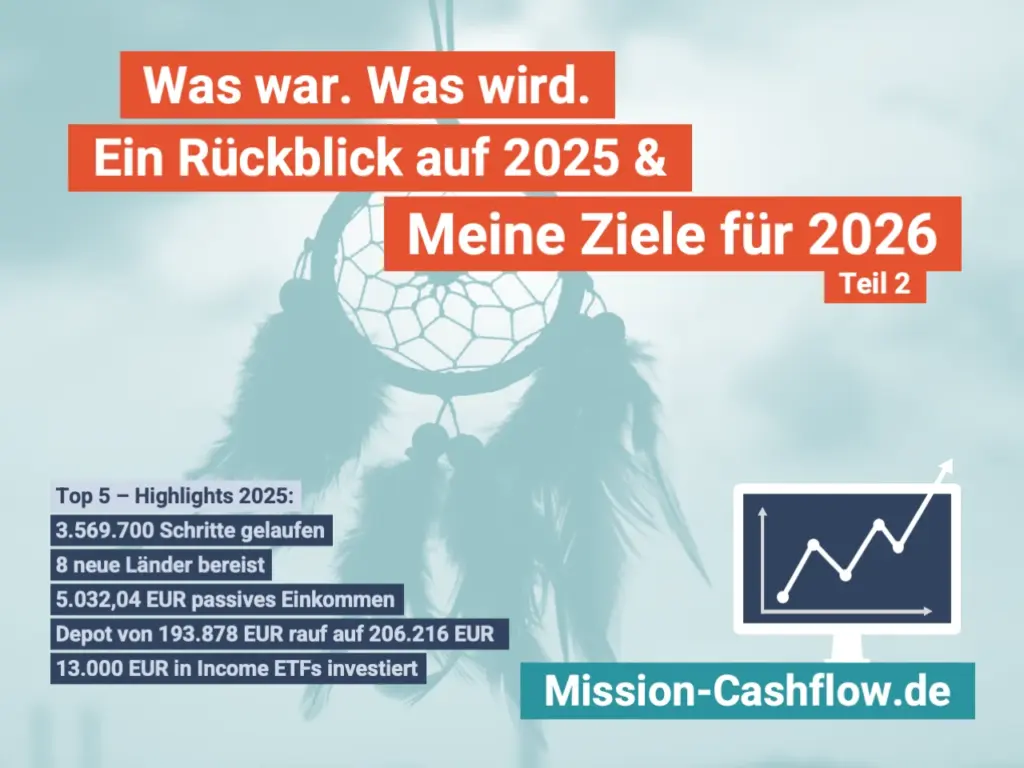

Zahlen, Daten, Fakten

Wer darüber hinaus wissen möchte, wie das mit dem Optionshandel in der Praxis funktioniert und ob man damit wirklich erfolgreich einen Cash Flow aufbauen kann (Spoiler: Ja, man kann!), der kann meinen Weg seit nunmehr über 5 Jahren hier auf Blog verfolgen.

Die volle Ladung an Zahlen, Daten und Fakten gibt es regelmäßig aktualisiert in der Übersicht des Optionsdepots, wo auch alle Artikel mit den monatlichen Updates verlinkt sind.

Last but not least folge mir auch auf Twitter, um keine neuen Artikel mehr zu verpassen und alle meine Trades (Kauf, Verkauf, Rollen oder vorzeitiger Rückkauf) am Tag oder am Folgetag, an dem ich sie getätigt habe, zu sehen.

Danke fürs Lesen und wenn dir der Artikel gefallen hat, hinterlasse mir doch bitte einen Kommentar und teile den Artikel mit deinen Freunden auf Facebook oder in deinem Lieblingsforum. Es würde mir sehr viel bedeuten. Vielen lieben Dank!

Hallo Ingo,

danke für deinen tollen Einstieg! Wer ganz neu im Thema ist, braucht da was Gutes und nicht goolge zum Suchen. Der Buchtipp ist wirklich klasse! Danke für diese Reihe und alles, was ich von dir dazu lernen kann!

Hi Andreas,

Danke dir für das tolle Feedback. So etwas ließt man natürlich gern 🙂 !

Viel Glück bei den ersten Versuchen. Wichtig ist einfach mal anzufangen. Den Rest lernt man schon noch. Und im Zweifel frag einfach hier. Ich versuche bestmöglich zu helfen.

CU Ingo.

Hallo Ingo

Auch von mir Dank für die umfangreichen Informationen. Mal abgesehen von Tools zur Aktienauswahl, welches Tool kennst/empfiehlst Du zur Bewertung/Auswahl von Optionen? Z.B. zur Analyse und Simulation des Deltas, Laufzeiten etc.?

Viele Grüße,

Holger

Hi Holger!

Danke fürs Vorbeischauen.

Ehrlich gesagt kenne ich solche Tools gar nicht. 🙁

Habe auch nie danach gesucht, da meine Auswahl der Optionen stur nach einer sehr einfachen Regel erfolgt. 30-45 Tage und 1 Standardabweichung. Dafür braucht man kein Tool.

Wie ich immer wieder betone, liegt für mich das Risiko nicht in der Option, sondern in der Auswahl des Underlyings, also der Aktie oder des Unternehmens. Deshalb verwende ich dort die gleichen Tools, allen voran Fastgraphs, wie für meine Dividendenaktien.

Zum Glück ist die Schnittmenge relativ groß, so dass ich viel von meinen Analysen und Recherchen bei den Dividendenaktien profitieren kann.

Grüße aus Lom Sak.

CU Ingo.

Hey Ingo,

als erstes erstmal ein Riesen Lob für deine Seite. Ich lese sehr oft und gerne hier, da sie immer aktuell ist und erweitert wird mit tollen Themen.

Mach weiter so, es macht Spaß zu lesen und bringt gleichzeitig Motivation und neue Ideen.

Da habe ich auch gleich mal eine Frage zum Thema Optionshandel, da ich mich auch für diese Strategie interessiere, wie von dir beschrieben und umgesetzt.

Hast du dir das nach und nach selber angelernt (mit Büchern und Videos) oder auch mal ein Seminar oder ähnliches besucht?

Das wars auch schon erstmal, mach weiter so.

Viele Grüße aus dem Erzgebirge

Hi Stefan!

Danke für dein positives Feedback und willkommen auf dem Blog.

Ich habe wohl ca. 90% aus dem verlinkten Buch Strategisch Investieren mit Aktienoptionen gelernt. Den Rest dann über YouTube z.b. die Videos von Jens Rabe und auch den ein oder anderen Blog, wobei die alle aktuell schon wieder offline oder zumindest nicht mehr aktiv sind. Empfehlen kann ich da keinen aktuell.

Ich kann das Buch 100% empfehlen. Die besten investierten 30,- EUR, an die ich mich erinnern kann.

Der oben genannte Jens Rabe macht ja auch gern Werbung für seine Seminare. Ich denke, wenn man meine Strategie fährt und sich auf Aktienoptionen beschränkt, dann ist ein solches Seminar rausgeschmissenes Geld. Lohnen wird sich das erst, wenn man Futures oder schwierige (und in meinen Augen unnötige) Optionskontrukte dazu nimmt.

Also nein, ich habe kein Seminar besucht und kann es auch nicht wirklich empfehlen für das, was ich hier bespreche und selbst mache.

Viel Spaß noch hier auf dem Blog!

CU Ingo.

Danke für deine schnelle Rückmeldung, das bestätigt mich mit meinen Gedanken einfach selber zu starten. Das Buch von Jens Rabe habe ich und folge ihm und einigen anderen auch auf deren YouTube Kanälen. Wegen so einem Seminar hatte ich nun lange hin und her überlegt, aber sehe das nun mittlerweile genauso wie du. Für diese Strategie ist es eher unnötig. Werde mich mit der TWS und einem Demokonto vertraut machen und dann gehts einfach mal los.

Ich bestell mir noch deinen Buchtipp und dann läuft das hoffentlich.

Viele Grüße

Hi Stefan!

Ein Demokonto und einfach mal machen ist in meinen Augen immer eine gute Idee. Man lernt nirgends so schnell, wie in der Praxis beim Ausprobieren.

Und bei Fragen findest du mich in den Kommentaren hier auf dem Blog. Viel Spaß!

CU Ingo.

Hallo Ingo,

ich bin vor drei Monaten mit meinem ersten Put gestartet und diesen Monat kam der erste Call dazu. Mich würde mal interessieren, wie du es bei der Wirecard Aktie gemacht hast. Es gibt doch eigentlich nur eine feste Prämie und bei den stark steigenden Kurs kannst du ja nur einen Put verkauft haben. Gehst du dort tief in das Geld oder wo kommt die hohe Prämie her?

VG René

Hi Rene!

Danke für deinen Kommentar und Willkommen auf dem Blog!

Glückwunsch, dass du gestartet bist. Die ersten Schritte sind die Schwierigsten und viele trauen sich dann doch irgendwie nicht. Toll, dass du es versuchst.

Bei Wirecard habe ich nur Puts verkauft, richtig. Calls würde ich nur verkaufen, wenn ich die Aktie hätte, dann eben als Covered Call.

Die Puts waren extrem lukrativ, weil die Volatilität so hoch war. Durch die Berichte der Financial Times gab es sehr viel Unsicherheit und richtig Angst im Markt bei Wirecard. Da schnellen die Prämien extrem nach oben.

Aktuell sind die Prämien bei Wirecard immer noch sehr gut, wenn auch nicht mehr so extrem gut wie vor ein paar Monaten.

Das war der Grund (Vola-Anstieg), warum die Trades (Puts) auf Wirecard so gut liefen.

Tief ins Geld bin ich da auch nicht gegangen. Ich hatte bei Kursen um die 110,- EUR Puts bei 100,- Euro verkauft. Etwas enger als sonst, aber ich war sicher, dass die Übertreibung (von fast 200,- EUR oder so runter auf 110,- EUR) schnell aufhören wird.

Und so kam es dann ja auch.

Viel Erfolg noch beim Optionshandel!

CU Ingo.

Vielen Dank für die schnelle Antwort. Klar sind da die Prämien höher. Ich liege leider bei so langweiligen Werten wie O oder IRM auf der Lauer. Hier ist man schon glücklich bei einer Prämie von 50,00 $. Ich wünsche dir auch viel Erfolg bei deinen Optionen und werde deine Seite noch etwas intensiver lesen. Was ich bisher gesehen habe ist aber schon klasse :-)! Mach weiter so!

Hi Rene!

Am Anfang, wenn das Konto noch klein ist, hat man in der Tat nicht so viel Auswahl. Aber das wird besser 🙂 …

Als Tipp kann ich dir noch mitgeben, werde nicht ungeduldig. Ungeduld führt oft zu mehr Risiko, wenn man dem nachgibt. Und das wird früher oder später mal nach hinten losgehen.

Viel Erfolg!

CU Ingo.

Hallo Ingo,

seit ungefähr 2 Jahren habe ich wieder mit Aktien angefangen. Mein kleines Depot: 20 Unternehmen und etwa 30.000 Euro. Irgendwie bin ich auf deine Website gekommen. Sehr gut und sehr interessant; ich hoffe Du machst dies auch weiterhin.

Nun habe ich den Gedanken an Optionen. Aber nicht den Optionshandel oder den Handel damit sondern meine ich Kauf- oder Verkaufsoptionen beim kaufen oder verkaufen von Aktien. Bevor ich mich so an der Börse mir Aktien befasse möchte darüber mehr wissen. Was sind die Voraussetzungen dafür, was die Bedingungen, wie ist der zeitliche Ablauf was sind die Möglichkeiten dabei ?

Vielleicht kannst Du darüber gelegentlich mal etwas für einen Anfänger erklären ?

Vielen Dank

Mit freundlichen Grüßen

Rolf .

Hi Rolf!

Danke für deinen Kommentar.

Na die Möglichkeiten beschreibe ich ja im Optionshandel ABC. Hast du das schon komplett gelesen?

Wenn du Cash Secured Puts für den Einkauf deiner Aktien verwenden möchtest, um so den Einkaufspreis zu drücken, dann ist das problemlos möglich.

Die große Frage wird sein, wo hast du dein Depot und was sind dort die Kosten für den Verkauf von echten Optionen? Erlaubt dein Broker/Bank das überhaupt?

CU Ingo.

Hallo Ingo,

mein Broker ist comdirekt.

Inzwischen habe ich in deiner Website mehrfach das Thema Aktien-Optionen durchgelesen. Sehr gut beschrieben, aber trotzdem anfangs nicht leicht zu verstehen; sicher mein Problem.

Da sich comdirekt dafür nicht gut anbietet und man besser über einen Reseller mit Interactiv Broker arbeiteti,

ist es unbedingt erforderlich sich damit auch intensiv damit zu beschäftigen. Dafür muss ich mir noch Zeit nehmen.

Ausserdem ist ja eine Ersteinlage Voraussetzung und das braucht ebenfalls noch etwas Zeit diese verfügbar zu haben.

Trotzdem noch eine Frage:

Ich möchte Aktien vor allem kaufen – eigentlich nie verkaufen. So hätte z.B. gerne mehr Aktien von IBM.. am besten gleich mal 50 Stck; das wären 50 mal 105 € (ungefähr), also 5250 € . Dann muss ich doch zu diesem Zeitpunkt mindestens diese 5250 € auch in meinem Einlage-Konto drin haben. Ist das richtig ?

Mit freundlichen Grüßen

Rolf

Hi Rolf!

Ja unbedingt, nimm dir genug Zeit, um das Ganze zu verinnerlichen und mach es nur, wenn du ein gutes Gefühl dabei hast. Alles andere bringt nichts.

Deine Rechnung ist im Grunde richtig, aber Optionen werden immer zu 100 gehandelt. An manchen Märkten sogar zu 1.000 Stück, z.b. UK. Im restl. Europa und den USA & Kanada sind es aber die regulären 100. Also bei 105 EUR wären es 10.500 EUR, die du haben müsstest.

Falls du dann nur 50 behalten willst, kannst du ja die restlichen 50 sofort wieder verkaufen. Das machen viele so, die Optionen dafür verwenden, um ihren Einkaufspreis zu drücken, aber auch keine 100 Stück im Depot behalten wollen.

CU Ingo.

Hi Ingo,

vielen Dank für alle diese Informationen und deine Stellungnahme zur Situation. Damit ist mir klar, dass ich zwar irgendwann mit Aktien-Optionen arbeiten könnte; aber in den kommenden zwei, drei Jahren bestimmt noch nicht. So kaufe ich weiter indem ich mir vorher alle Informationen (sofern bekannt) eines Unternehmens anschaue, und dann natürlich immer mit Angabe eines Limits – nie ohne. Übrigens nochmal: deine Website ist wirklich spitze!

Mit freundlichen Grüßen

Rolf

Hi Rolf!

Verstehe und macht Sinn.

Und Danke für dein positives Feedback. Das tut gut 🙂 …

Viel Erfolg weitehrin.

CU Ingo.

Hi Ingo,

Thema Steuererklärung // BANX.

Korrekt, dass ich in Zeile 19 ausländische Kapitalerträge die Gesamtsumme aus Aktiengewinne + Optionsgewinne + Dividenden zusammengefasst eintragen muss? Sprich z.B.

-1000+400+200 = -600 reinschreibe in Zeile 19?

In denweiteren Zeilen werden ja dann die Töpfe Optionen vs. Aktien Gewinn/Verlist nochmal separat betrachtet.

Danke und Gruß

Hi Alex!

Korrekt, aber du musst die Withholding Tax (Quellensteuer) dort abziehen, da diese im Betrag der Dividenden noch enthalten ist.

CU Ingo.

Hi Ingo,

wo kann man nur Optionen handeln und nicht Optionenscheinen? Vielen Dank

sebastian

Hi Sebastian!

Danke für deine Frage und Willkommen auf dem Blog.

Lies einfach die Serie weiter und deine Frage wird in Teil 7 (Der beste Broker für den Optionshandel) beantwortet. 😉

Viel Erfolg!

CU Ingo.

Hallo Ingo

Das Buch das du empfiehlst ist ja von 2014. Würdest du sagen das es noch aktuell ist oder hast du eine ander „neuere“ Empfehlung für mich ? Denke am Grundsätzlichen hat sich nicht wirklich was getan abllerdings kann es im Bereich Software, Anbieter etc in den 8 Jahren doch schon etliches an Veränderung geben

Hi Christian!

Danke für deine Frage und Willkommen auf dem Blog.

Ja das Buch ist weiterhin meine Empfehlung. Es behandelt zu 99% nur den Optionshandel und die 1-2 Kapitel, die auf Broker und Software etc. eingehen, sind eher allgemein gehalten und nicht der Rede wert. Dort sind dann auch 1-2 veraltete Infos drin, aber das merkt man sofort und es macht das Buch nicht schlechter.

Für den Rest hast du ja dann mein Optionshandel ABC, was in Verbindung mit dem Buch ausreichend sein sollte, damit du starten kannst. 😉

CU Ingo.

Hallo Ingo,

vielen Dank für deine Arbeit! Welche Software benutzt du um deine Optionstrades zu tracken?

Viele Grüße

Theo

Hi Theo!

Danke für deine Frage und Willkommen auf dem Blog.

Ich nutze für alles meine selbstgebastelte Exceltabelle. Bin (leider) ein Excelfreak. 😉

CU Ingo.

Hallo Ingo,

ich bin auf deinen blog gestoßen und finde diesen extrem hilfreich.

Sehr schön aufgebaut ist auch deine watchlist, da ist schön Struktur drin und man findet die Informationen somit schnell wieder.

Mir ist aufgefallen, dass du fast ausschließlich auf US Aktien setzt.

Ich vermute, du fährst diese Strategie

– aufgrund höherer Liquidität dieser Aktien (gute Basis für Optionshandel)

– Qualitätswerte, z. B. Dividenden Aristokraten findet man dort vermehrt

– einfache Handhabung hins. Besteuerung

Oder gibt es da weitere Gründe?

Sicherst du dich gegen Währungsrisiken ab? Dein Comdirekt Depot läuft ja sicherlich auf EUR Basis.

Letzte Frage wäre:

Wenn du einen Covered Call verkaufst, hast du in der Hinterhand deine Aktien im Depot – du die bei Ausübung abgeben müsstest (wenn ich das richtig verstanden habe).

Die Aktien liegen aber nicht bei IB, sondern im Comdirekt Depot. Wie funktioniert das mit der Übertragung? Und man benötigt ja auch eine große Menge an Aktien, um den Call zu decken. Da muss man erst mal hinkommen.

Vielen Dank für deine Zeit.

Grüße

Marco

Hi Marco!

Danke fürs Vorbeischauen und Willkommen auf dem Blog.

Hauptsächlich setze ich auf US-Werte, weil mein Einkommen durch Arbeit bereits in Euro erfolgt und meine Kapitaleinkünfte deswegen gern als Währungsdiversifikation dienen dürfen.

Das ist auch der Grund, warum ich keine Währungsabsicherung betreibe. Es ist mit Absicht so gewollt und außerdem würde es auch Geld/Rendite kosten.

Andere nette Nebeneffekte hast du bereits genannt. Liquidität und Qualität sind 2 wichtige Faktoren bei US Werten.

Ich habe ein IB Konto, wo ich Optionshandel betreibe und ein Comidrect Konto, wo mein Dividendenaktiendepot liegt.

Wenn ich Optionen verkaufe, z.b. einen Covered Call, dann habe ich die Aktien auch im Optionskonto. Das Dividendenaktiendepot bleibt dabei komplett außen vor.

Das ist zwar eine Limitierung und durch Zusammenlegung beider Depots würde ich effektiver und mehr Optionen verkaufen können, aber ich mag die Trennung so und für das Reporting für den Blog macht es die Sache auch viel einfacher.

Grüße aus Kuala Lumpur.

CU Ingo.

Wie ist Tastytrade? Ich lese es sei gut für Einsteiger und die Kontrakte auf Aktien kosten nur 1$? Steuer müssen selbst ageführt werden, ist das bei Estably anders? Danke im Voraus

Hi Norman!

Vielen Dank für deine Frage. Leider habe ich darauf keine Antwort, da Tasty Trade damals außerhalb der USA nicht verfügbar war und ich es seitdem nicht wieder versucht habe.

1 USD pro Trade hört sich jedenfalls ganz gut an. Wenn man also mittlerweile als EU-Bürger dort ein Konto eröffnen kann, dann spricht sicher nichts dagegen, sich das zumindest mal anzuschauen.

Wo ich mir aber ganz sicher bin, ist, dass man bei der Steuer auf sich alleine gestellt ist. Du musst dich um alles selbst kümmern und ja, das musst du auch bei Estably. Aber bei Estably ist ja Interactive Brokers die eigentliche Basis. Somit hat man dort auch ein sehr detailliertes Reporting, was das Ausfüllen der Steuererklärung eigentlich recht einfach macht.

Inwieweit das bei Tasty Trade auch so einfach ist, wäre interessant zu wissen. Wer weiß mehr?

Grüße aus Fes.

CU Ingo.