Nach den Dividendeneinnahmen ist dies hier mein zweitliebster Artikel auf dem Blog, der monatliche Cashflow mit Optionen. Als Stillhalter, durch den gezielten Verkauf von Optionen, kann man sich ein regelmäßiges Einkommen an der Börse sichern.

Wenn wir von einem regelmäßigen Cashflow mit Optionen oder besser gesagt durch den Optionshandel sprechen, dann denkt man zuerst an einen positiven Betrag, der jeden Monat auf dem Konto landet. Das ist das optimale Szenario, jeden Monat plus auf dem Konto.

Wie ich aber diesen Monat zum ersten Mal erleben musste, geht es nicht immer so positiv aus. Das ist aber nicht schlimm, denn im Grunde wird es immer mal den ein oder anderen Monat im Jahr geben, wo der Markt gegen dich läuft. Oder wo du vielleicht einfach nur einen Trade eingegangen bist, der aus den verschiedensten Gründen kippt und gegen deine eigenen Annahmen läuft.

Nicht schlimm, denn es gibt Techniken im Optionshandel, die dir helfen, die Chancen zu deinen Gunsten zu beeinflussen, wie z. b. das Rollen von Optionen. Es kann dadurch etwas länger dauern, bist du am Ziel bist und halt auch einmal einen Monat ins Minus verschieben. Wenn am Ende aber ein dickes Plus steht, ist alles in Ordnung, oder?

Okay, wir werden in der Jahresabrechnung sehen, wie das in Echt ausschaut. Jetzt erstmal der aktuelle Monat.

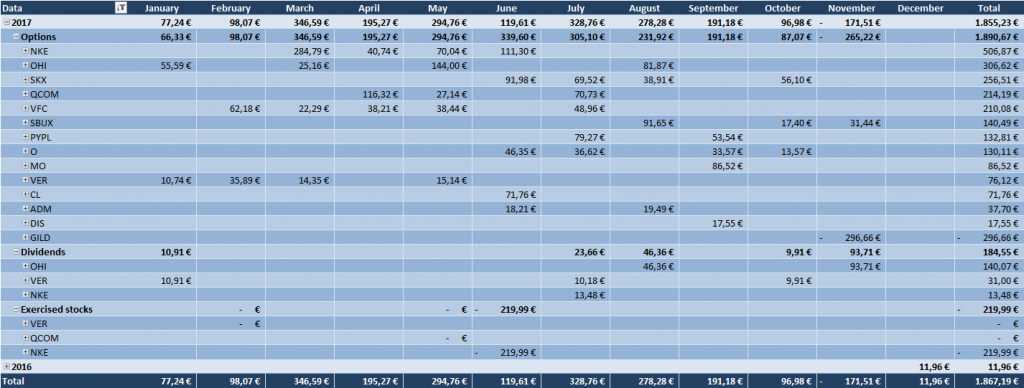

Im November 2017 betrug mein (leider negativer) Cashflow mit Optionen -171,51 EUR!

Hier die Auflistung der Prämien:

- Underlying :: Trade :: Closed :: Amount

- Starbucks Corp. :: SBUX 17NOV17 57.0 C :: 17.11.2017 :: 31,44 EUR

Aufwendungen für Rückkäufe:

- Underlying :: Trade :: Closed :: Amount

- Gilead Sciences Inc. :: GILD 17NOV17 75.0 P :: 17.11.2017 :: -296,66 EUR

Dazu gesellt sich eine Dividendenzahlung von zu dem Zeitpunkt eingebuchten Aktien:

- Trade :: Closed :: Amount

- Omega Healthcare Investor :: Dividends :: 15.11.2017 :: 93,71 EUR

Daraus ergibt sich folgende Zusammenfassung:

- Einnahmen im November 2017: -171,51 EUR

- Einnahmen im November 2016: n/a

- Jahr-zu-Jahr Steigerung (YoY, Year over year): n/a

- 2017er Einnahmen bis jetzt (YTD, Year to date): 1.855,23 EUR (168,66 EUR/Monat)

Noch kann ich keinen Jahresvergleich machen, da ich mit dem Optionshandel erst im Dezember 2016 begonnen habe.

Dieses Mal bin ich natürlich nicht zufrieden mit dem Ergebnis, aber so ist das nun mal. Wie oben bereits gesagt, die Jahresabrechnung ist die die zählt.

Ab Mitte Dezember ist meine gerade etwas stressige Zeit auf Arbeit dann auch endlich vorbei und ich kann mich wieder mehr dem Optionshandel widmen. Dann gibt es auch wieder mehr Trades und der monatliche Cashflow mit Optionen sollte etwas nach oben schnellen. Mal schauen.

Was waren die Erkenntnisse (Learnings) aus dem November?

Auf jeden Fall die Erkenntnis, dass selbst wenn man konservativ plant und den Strike eine Standardabweichung weg vom Kurs wählt, dass dies keine Garantie ist, dass man ohne Probleme bis zum Verfallstags durchläuft.

Mein Put auf GILD (GILD 17NOV17 75.0 P) zum Strike von 75,- USD war schon in wenigen Tagen ins Geld gelaufen und ich musste reagieren. Hoffen auf eine kurzfristige Erholung ist kein guter Ratgeber in solch einer Situation. Also entschied ich mich den Trade kurz vorm Verfallstag zu rollen.

Die eingenommene Prämie für den Put von 57,- USD lief somit gegen den Preis für den Rückkauf von saftigen 400,- USD. Ein Verlust nach Abzug der Gebühren von -350,- USD bzw. -296,66 EUR. Autsch!

Das Rollen einer Option bedeutet aber, dass man direkt den nächsten Trade aufsetzt. Bei einem Put entweder zu einem späteren Verfallstag oder zu einem tieferen Strike oder zu einer Kombination von beiden. Das Wegrollen zu einem späteren Verfallstag ist dabei meist die lukrativere Option und ich entschied mich somit für einen neuen Put auf GILD (GILD 15DEC17 75.0 P) zum Verfallstag am 15.12.2017 zum gleichen Strike und bekam dafür eine Prämie von 500,- USD.

Die Annahme dahinter, der Kurssturz von GILD ist unbegründet und eine Erholung in relativ kurzer Zeit wahrscheinlich. Zum Zeitpunkt wo ich diese Zeilen schreibe, hat sich der Kurs bereits von knapp 70,- USD auf 75,- USD erholt, liegt also schon wieder in Nähe unseres Strikes. Ein Zurückkaufen ist noch nicht lukrativ, da noch relativ viel Zeitwert vorhanden ist.

Bei Auslauf der Option und ohne Ausübung würde ich insgesamt mit einem Plus von 146,50 USD (nach Abzug aller Gebühren) aus dem Trade gehen. Und das bei einer Laufzeit von insgesamt 70 Tagen, da erster Trade 39 Tage und zweiter Trade 31 Tage. Damit läge meine Rendite noch immer bei ca. 10% aufs Jahr gerechnet. Nicht schlecht dafür, dass man unter Druck geraten ist, oder?

Schauen wir nächsten Monat, wie die Geschichte ausgegangen ist oder ob ich ggf. nochmals rollen musste.

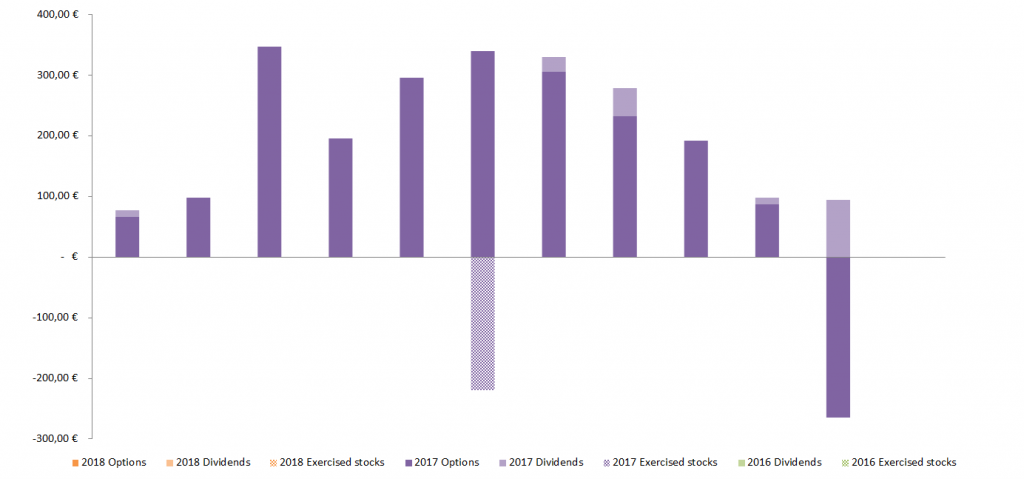

Zum Abschluss noch ein Blick auf die 2017er Gesamtübersicht der abgeschlossenen Trades:

Hinweis: Ich führe Aktienkäufe und Verkäufe in der Übersicht mit auf, wenn sie durch Ausübung ausgelöst wurden bzw. wenn ich eine Aktienposition später glatt stelle. Damit sollte der gesamte Cashflow mit Optionen abgebildet sein.

Die gesamte Ladung an Zahlen, Daten und Fakten gibt es wie üblich in der Übersicht vom Optionsdepot.

Wenn du nun Interesse daran gefunden hast und wissen möchtest, wie das mit den Optionshandel so funktioniert, dann lies dir mein kostenlos verfügbares Optionshandel ABC durch und starte in nur wenigen Tagen mit deinem ersten Trade!

Nun gut, ich werde weitere Einzahlungen im Verlauf des Jahres vornehmen, um das Optionsdepot mit bisher bereitgestellten 12.000,- EUR auf möglichst 20.000,- EUR zeitnah zu erhöhen. Damit kann ich dann ein paar Cash Secured Puts mehr verkaufen und den Cashflow mit Optionen weiter steigern. Das ist zumindest der Plan.

Schauen wir mal, wo es mich hinführt.

Danke fürs Lesen und wenn dir der Artikel gefallen hat, hinterlasse mir doch bitte eine Nachricht und teile den Artikel mit deinen Freunden auf Facebook oder in deinem Lieblingsforum. Danke!

Hallo Ingo,

wie immer ein sehr informativer Artikel für mich als Options-Neuling.

Bin gespannt wann ich das erste Mal ans rollen einer Option denken muss.

Alles in allem sieht es aus als ob Du am Jahresende ein dickes Plus erwirtschaften wirst.

Also kannst Dir selber auf die Schulter klopfen.. gut gemacht.

Momentan hab ich einen coverd call auf Parkland Fuel laufen.

Die Volatilität war/ist gut und ich konnte eine für mich gute Prämie ergattern.

Mal schauen wie es am 15.12. aussieht.

Güße

Achim

Hi Achim,

danke fürs Vorbeischauen.

Mit Parkland Fuel, die ich bisher nicht kannte, hast du scheinbar einen netten kleinen Wert gefunden, der konservativ ist und auch beim Preis sich gut für die ersten Schritte eignet. Ich pack mir den mal auf die Watchlist im Optionsdepot.

Viel Glück mit dem Call. Du hast die Aktien bereits im Depot?

Ja am Jahresende steht da ein dickes Plus, wenn man allein auf die Prämien schaut. Aber fairerweise sei gesagt, dass da auch noch einige Buchverluste stehen. Hab über das Jahr immerhin 200 OHI eingebucht bekommen und die sind allein schon knapp 800-900 USD im Minus. Für mich kein Problem, da ich fest an eine Erholung glaube und in der Zwischenzeit kassiere ich halt ca. 8% Dividende. Es gibt echt Schlimmeres 😉 …

Und dazu gesellen sich Währungsverluste (Buchverluste), da ich bei ca. 1,08 EUR/USD getauscht hatte (ich ging von Parität bei EUR/USD aus) und wir stehen jetzt aber bei 1,18 EUR/USD. Nicht nett, aber so ist es nun mal. Solange ich die USD einfach behalte sind es halt nur Buchverluste. Kein Drama.

Gutes Gelingen beim Optionshandel.

CU Ingo.

Hallo Ingo,

Es ist ganz normal das nicht jeder Trade ein Gewinner wird. Aber man kann ja als Optionshändler durch das Rollen den Verlust reduzieren. Und wie es aussieht läuft das eh perfekt bei dir.

Ich ich musste ein paar Werte rollen, die letzte Woche unter Druck kamen.

Lg Michael

Hi Michael,

toll das du vorbeischaust!

Und du hast absolut Recht, es wäre vermessen anzunehmen, dass jeder Trade ein Gewinner wird. Bisher konnte ich zwar jeden meiner eigenen Trades durch Rollen in Summe in Gewinner verwandeln, aber irgendwann wird es auch mich erwischen. Das ist nur eine Frage der Zeit. Ich hoffe nur, dass ich es dann rechtzeitig erkenne und den richtigen Ausstiegszeitpunkt erwische, um den Verlust in Grenzen zu halten. So etwas lernt man ja auch viel besser in der Praxis und die fehlt mir halt noch.

Schauen wir mal, wie das Jahr so zu Ende geht. Dir viel Glück mit deinen gerollten Trades!

CU Ingo.

Hi Ingo,

ja hatte sie über meine erste Put Option ins Depot geholt.

Hatte gewartet bis die Prämie bei 30 Dollar stand und hab dann zugegriffen.

Momentan sieht es auch so aus als ob mein Call greift.

Somit aktie rein Prämie kassiert, Dividende kassiert, Aktie raus Prämie kassiert.

Perfekt.

Gruss

Achim

Hi Achim,

klingt doch richtig gut, oder?

Mein erster Trade lief übrigens auch so. VER per Put rein, Woche drauf Dividende kassiert und 3 Wochen später oder so per Call wieder raus. Rendite +30%. Läuft!

Funktioniert zwar nicht immer so toll, wenn man aber bei der Auswahl der Aktie und unter Beachtung der Ex-Dividende etwas aufpasst, dann kann man seine Chancen dahingehen erhöhen.

Mach weiter so!

CU Ingo.