Nach der Monatsübersicht der Dividendeneinnahmen ist dies hier mein zweitliebster Artikel auf dem Blog, mein monatliches Einkommen durch den Optionshandel. Als Stillhalter, durch den gezielten Verkauf von Optionen, kann man sich ein regelmäßiges Einkommen an der Börse sichern.

An der Börse sind 2 mal 2 niemals 4, sondern 5 minus 1.

Man muss nur die Nerven haben, das minus 1 auszuhalten.

– André Kostolany –

Mein Einkommen durch den Optionshandel

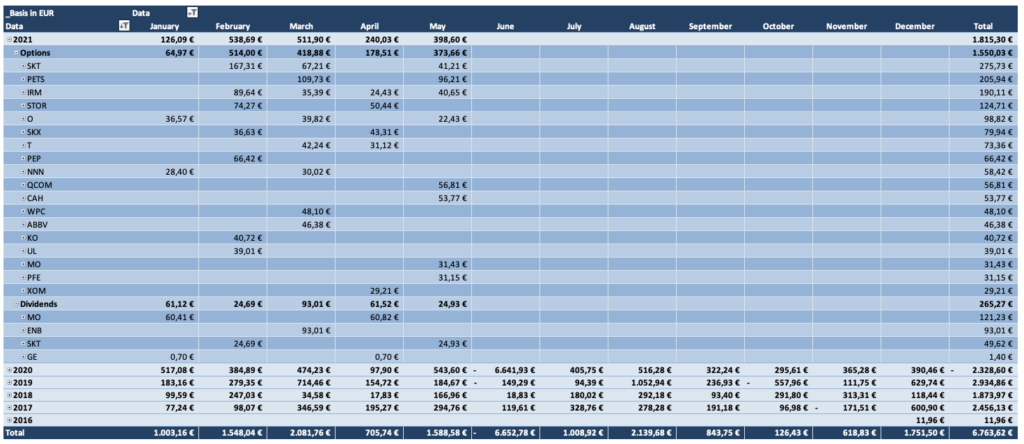

Prämieneinnahmen durch Optionen: 373,66 EUR

- Underlying :: Trade :: Open :: Closed :: Amount

- Altria Group Inc. :: MO 18JUN21 45.0 P :: 03.05.21 :: 24.05.21 :: 31,43 EUR

- Cardinal Health Inc. :: CAH 18JUN21 52.5 P :: 06.05.21 :: 07.05.21 :: 53,77 EUR

- Iron Mountain Inc. :: IRM 18JUN21 37.5 P :: 03.05.21 :: 17.05.21 :: 40,65 EUR

- PetMed Express Inc. :: PETS 21MAY21 30.0 P :: 12.04.21 :: 21.05.21 :: 96,21 EUR

- Pfizer Inc. :: PFE 18JUN21 38.0 P :: 03.05.21 :: 05.05.21 :: 31,15 EUR

- Qualcomm Inc. :: QCOM 18JUN21 115.0 P :: 10.05.21 :: 24.05.21 :: 56,81 EUR

- Realty Income Corp. :: O 18JUN21 62.5 P :: 05.05.21 :: 24.05.21 :: 22,43 EUR

- Tanger Factory Outlet Centers Inc. :: SKT 21MAY21 19.0 C :: 06.04.21 :: 21.05.21 :: 41,21 EUR

Dividendenzahlung von eingebuchten Aktien: 24,93 EUR

- Tanger Factory Outlet Centers Inc. :: Dividends :: 14.05.21 :: 14.05.21 :: 24,93 EUR

Gewinn/Verlust durch Ausbuchen von Aktien: n/a

Daraus ergibt sich folgende Zusammenfassung:

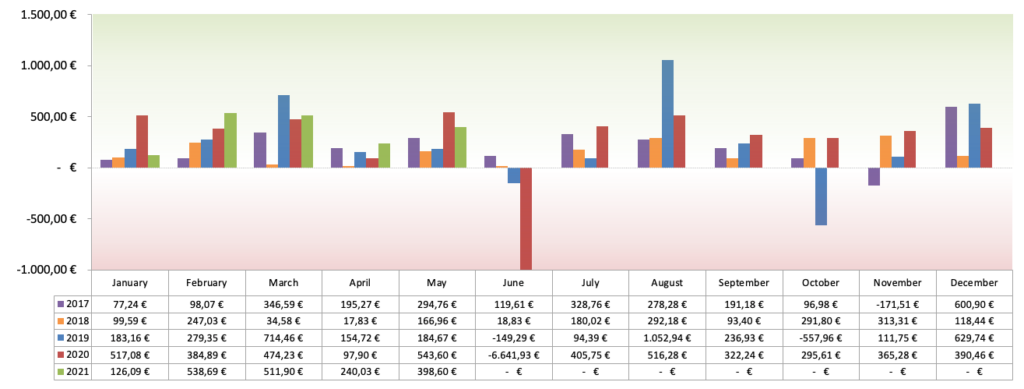

Einnahmen im Mai 2020: 543,60 EUR

Einnahmen im Mai 2021: 393,60 EUR

Jahr-zu-Jahr Steigerung (YoY, Year over year): -26,7%

2021er Einnahmen bis jetzt (YTD, Year to date): 1.815,30 EUR (363,06 EUR/Monat)

Alle Einnahmen seit Beginn (All-time income): 6.763,62 EUR

Hinweis: Ich führe Aktienkäufe und Verkäufe in der Übersicht mit auf, wenn sie durch Ausübung gebucht wurden bzw. wenn ich eine Aktienposition später glatt stelle. Damit sollte das gesamte Einkommen durch den Optionshandel abgebildet sein.

Was waren die Erkenntnisse aus dem Mai?

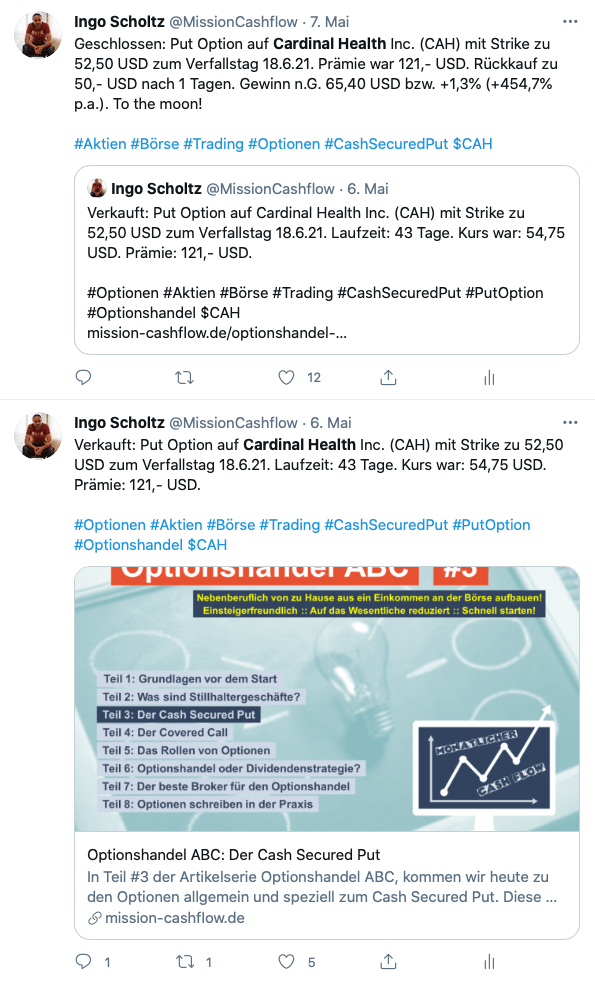

Der Monat war teilweise von noch ausstehenden Quartalszahlen bestimmt und somit einer erhöhten Vola bei einigen Werten. So konnte ich zum Beispiel bei Cardinal Health und Pfizer mit nur 1 Tage Haltedauer bei Cardinal Health, respektive 2 Tage bei Pfizer, recht ordentliche Prämien in sehr kurzer Zeit einfahren.

Gerade das Beispiel Cardinal Health zeigt sehr schön einen immer wiederkehrenden Effekt. Ein Wert wird durch schlechte Zahlen im Kurs um 10% oder mehr nach unten geprügelt. Wenn man sich die Zahlen aber genauer anschaut, dann rechtfertigen diese fundamental keinen solchen Abschlag. Was man hier beobachten kann ist eine typische Überreaktion des Marktes.

Durch den plötzlichen Anstieg in der Volatilität schiessen natürlich auch die Prämien in die Höhe. Wenn man jetzt schnell ist, kann man einen sehr lukrativen Cash Secured Put nahe am Geld verkaufen. Nun muss man nur noch darauf warten, dass auch der Markt bemerkt, dass fundamental alles in Ordnung ist und sich der Optionspreis durch den Abfall der Volatilität wieder normalisiert.

Nicht selten passiert es dann, dass innerhalb von 48 Stunden, manchmal sogar innerhalb von 24 Stunden, die Option mit 50% oder mehr Gewinn da steht. An der Stelle ist es lukrativer die Option sofort zurückzukaufen und die gewonne Zeit mit neuen Trades zu füllen, als die Restlaufzeit abzuwarten und dabei auch noch das Risiko zu haben, dass eventuell der Markt zwischendurch wieder verrückt spielt.

Man kommt sehr häufig bei solchen Trades auf eine anualisierte Rendite von über 100%. In dem speziellen Fall von Cardinal Health waren es sogar über 450%.

Natürlich ist es völlig unrealistisch nun zu erwarten, dass man das immer und immer wieder wiederholen und so im Jahr eine dreistellige Rendite mit dem Depot machen kann. Dafür bräuchte man alle 2-3 Tage eine solche Gelegenheit und dann auch noch gleich für mehrere Werte, damit man den gesamten Bestand im Depot veroptionieren könnte.

Völlig unrealistisch in meinen Augen.

Ich selbst schaffe es ca. 4-5 im Quartal, einen solchen Trade zu machen. Meine Watchlist (mit Fokus auf zumeist konservative Dividendenaktien) ist ca. 100 Positionen groß und ich schaue fast täglich für ca. 20 Minuten ins Depot und durch die Watchlist, ob sich eine Gelegenheit zeigt.

Damit könnt ihr ungefähr einschätzen, wie hoch die Wahrscheinlichkeit ist, solche Gelegenheiten ausnutzen zu können.

Natürlich kann man die Wahrscheinlichkeit steigern, in dem man speziell und gerade aktuell die sogenannten Meme-Stocks aka Stonks in der Watchliste übergewichtet. AMC oder GME wären solche Kandidaten.

Aber dadurch erhöht man auch signifikant sein Risiko, denn der oben angesprochene Punkt, dass trotz des Kursabschlags (oder Volaaufschlag, je nach dem wie man es sehen möchte) die fundamentalen Zahlen stimmen müssen, ist hier nicht gegeben.

Wo ich mit meinen Trades durchaus behaupten kann, dass es immer noch ein recht konservativer Ansatz ist, so wäre das gleiche Vorgehen bei fundamental fragwürdigen Werten reines Zocken. Und da ist mein Tipp ganz einfach. Finger weg!

Last but not least für alle, die sehr genau hinschauen, mein Put auf PetMed Express lief zum Verfallstags ganz leicht ins Geld und mir wurden 100 Stück eingebucht.

Ich hatte kurz überlegt, ob ich die Option einen Monat weiterrolle, aber da es ganz knapp war, entschied ich mich dagegen und wechselte danach sofort auf die Covered Call Seite.

Hätte ich mal lieber noch 3-4 Tage gewartet, dann hätte ich Dank der Wallstreetbets Jungs einen fetten Gewinn einstreichen können. Hätte hätte Fahrradkette. 🙁

Aber die Geschichte erzähle ich nächsten Monat vielleicht …

Meine Monatsperformance

Ich bin immer noch nicht ganz darüber hinweg, dass ich in der neuen Ansicht hier nicht mehr die Aufteilung der Performance in Aktien, Optionen und Forex zeigen kann. Das ist sehr schade, weil ich an der Stelle etwas an Transparenz einbüsse.

Mal schauen, ob ich dafür noch eine Lösung finde. So bin ich damit nicht ganz zufrieden.

Aber zumindest kann man immer noch sehen, dass das Gesamtdepot um 0,66% bzw. 208,11 EUR im Mai stieg.

Das sind nicht ganz die geforderten 1%, aber solche Monate wird es immer geben. Es kann ja nicht jeden Monat wie zum Beispiel im Februar mit +4,2% und im März mit +7,8% hochgehen. Am Ende macht es der Schnitt und der sieht aktuell aufs Jahr mit +16,1% ja nicht sooo schlecht aus. 😉

Aktive Optionen und passive Dividenden kombiniert?

Mein aktives Einkommen durch den Optionshandel von 398,60 EUR wird sehr schön mit dem passiven Einkommen durch Dividenden von 329,16 EUR komplementiert. Zusammen ergibt dies einen Cash Flow von 727,76 EUR im aktuellen Monat. Nicht schlecht, oder?

Wiederholen wir mit diesem Zusatzeinkommen doch einfach mal meine Fun Facts Rechnung. 🙂

Also zum Schluss noch ein paar Fun Facts.

Investieren muss Spaß machen, Stichwort Motivation.

Und man sollte Ziele haben, zum Beispiel die Finanzielle Unabhängigkeit durch passives Einkommen als großes übergeordnetes Ziel. Warum nicht beides verbinden?

Ich mache dazu folgendes, ich rechne mir just for fun aus, wie viel Zeit mir meine Dividenden bereits erkauft haben. Dazu nehme ich einen fiktiven Stundenlohn von 12,50 EUR an.

- Stundenlohn :: 12,50 EUR

- Optionen/Dividenden pro Monat :: 727,76 EUR

- Stunden weniger zu arbeiten :: 58,2 Std.

Sprich im aktuellen Monat hätte ich 58 Stunden bzw. mehr als 7 volle Tage daheim bleiben können und diese wären bereits durch mein aktives/passives Einkommen mit Optionen/Dividenden finanziert. Na, wie klingen 7 Tage zusätzlicher Urlaub jeden Monat for free & forever für euch?

Das sind aufs Jahr gesehen mindestens 87 Tage, also ziemlich genau 4 Monate Sonderurlaub. Ein Leben lang! Und du musst dafür nie wieder irgendeinen Chef um Erlaubnis fragen oder vorher Überstunden schieben. Großartig!

Just do it!

Ein Arbeitsmonat hat durchschnittlich 21,6 Tage bzw. 173,3 Stunden. Vor diesem Hintergrund kann man auch sagen, ich habe bereits 33,6% auf dem Weg zur Finanziellen Unabhängigkeit zurückgelegt!

Zahlen, Daten, Fakten

Die gesamte Ladung an Zahlen, Daten und Fakten gibt es wie üblich in der Übersicht vom Optionsdepot und folge mir auch auf Twitter, damit du keinen neuen Artikel mehr verpasst und sieh alle meine Trades (Kaufen, Verkaufen, Zurückkaufen, Rollen oder Schließen) an dem Tag bzw. Folgetag, wo ich diese tätige.

Wenn du nun Interesse daran gefunden hast und wissen möchtest, wie das mit den Optionshandel so funktioniert, dann lies dir mein kostenlos verfügbares Optionshandel ABC durch:

- Teil 1: Grundlagen vor dem Start

- Teil 2: Was sind Stillhaltergeschäfte?

- Teil 3: Der Cash Secured Put

- Teil 4: Der Covered Call

- Teil 5: Das Rollen von Optionen

- Teil 6: Optionshandel oder Dividendenstrategie?

- Teil 7: Der beste Broker für den Optionshandel

- Teil 8: Optionen schreiben in der Praxis

- Bonus: Die Griechen beim Optionshandel *neu*

Starte in nur wenigen Tagen mit deinem ersten Trade und kassiere die erste Prämie!

Du kannst es aber auch gern erst einmal mit Spielgeld in einem kostenlosen Demokonto ausprobieren. Dafür empfehle ich dir Captrader*.

Und wenn du dich dann fragst, wo man, wenn man bereit dafür ist, am günstigsten Optionen handeln kann, dann lies unbedingt den Artikel Der beste Broker für den Optionshandel. Dort findest du alle notwendigen Infos, um eine gute Entscheidung treffen zu können.

Wie lief es bei euch so?

Für alle die schon mit dem Optionshandel begonnen haben bzw. schon länger dabei sind, wie waren eure Ergebnisse diesen Monat? Was war euer bester und was evtl. euer schlechtester Trade?

Ich würde gern davon in den Kommentaren lesen!

Danke fürs Lesen und wenn dir der Artikel gefallen hat, hinterlasse mir einen Kommentar und teile ihn mit deinen Freunden auf Social Media oder in deinem Lieblingsforum. Das würde mir sehr viel bedeuten. Vielen Dank!

Hallo Ingo,

Glückwunsch zum soliden Ergebnis. Die langsam und stätig steigenden Märkte bieten wenig lukrative Prämien.

Der Mai war relativ ruhig. Nur einen Call zurückgekauft und den Rest bis zum Verfallstag gehalten.

Mein am Geld geschriebener Put auf die Dt. Telekom war am besten. 2,5 % (36% pa). Das lasse ich gelten.

Der PETS-Put war am schlechtesten. Aktien geliefert bekommen und zum Einbuchungskurs ist der Trade etwas im Minus. Auch habe in der letzten Mai-Woche einen Call mit 30er-Basis geschrieben und saß dann in der Call-Falle. Jetzt schaue ich was ich nächste Woche mache. (Call rollen, Ausüben lassen und dann neuen Put schreiben oder PETS erstmal nur auf der Watchlist lassen).

Viele Grüße,

Torsten

Hi Torsten!

Danke fürs Vorbeischauen.

Du meinst mit Call-Falle, dass du PETS auch gern zu jetzt höheren Strikes verkaufen wollen würdest, nachdem die Wallstreetbets Kids den Wert hochgejubelt haben? Tja, so etwas kann man nicht wissen und deswegen sollte man da auch nicht so viel drüber nachdenken.

Ich denke der Wert wird noch eine Weile lukrativ bleiben, allein durch die Vola.

CU Ingo.

Hallo Ingo

Wie immer ein interessantes Update.

Ich verfolge gegenwärtig eine Dividend Growth Strategie zur Erzielung von Passiven Einkommen, und mit Fokus auf Buchgewinne kombiniert mit Tech Aktien wie Amazon, Alphabet etc.

Ich finde den Aspekt sehr interessant, Dividendeneinnahmen mit Options-Einnahmen zu kombinieren. Das ist sicher etwas, was ich mir genauer anschauen werde.

Beste Grüsse

Hi SavyFox!

Danke fürs Vorbeischauen.

Na dann wünsche ich dir viel Spaß mit dem Optionshandel ABC, um sich mit den Grundlagen zu beschäftigen. Ist alles recht übersichtlich und einfacher, als man denken mag.

Viel Erfolg!

CU Ingo.