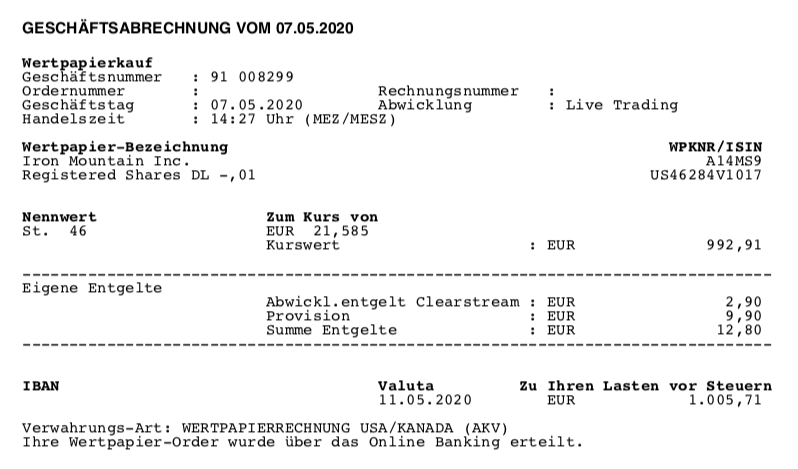

Dies ist kein Beitrag aus der Artikelserie Im Rückspiegel, sondern es handelt sich um einen Kauf vom vorletzten Donnerstag (07.05.2020). Mein Kauf von Iron Mountain Inc. (IRM) umfasste 46 Stück zum Preis von 21,58 EUR, in Summe 992,91 EUR. Es handelt sich dabei um einen Zukauf im Dividendenaktiendepot.

An der Börse ist alles möglich. Auch das Gegenteil.

– André Kostolany –

Mein Kauf von Iron Mountain Inc. (IRM)

Normalerweise schreibe ich hier etwas ausführlicher über das Unternehmen, evtl. ein wenig zur Entstehungsgeschichte und natürlich über die Hintergründe meiner Entscheidung. Da ich aber bereits eine Position Iron Mountain besitze, verweise ich hiermit auf den Artikel aus dem April 2019. Meine Einschätzung von damals hat sich nicht grundlegend geändert, deswegen würde eine Wiederholung nur wenig Sinn machen.

Heute möchte ich an dieser Stelle dazu ergänzen, dass die begonnene Expansion im Bereich der Data-Center weiter voranschreitet und man dort um die 10% Wachstum vorweisen kann. Dieses Wachstum soll auch in 2020 fortgesetzt werden, wobei das Management im letzten Geschäftsbericht dazu keine echte Prognose mehr abgeben wollte. Das machen ja gerade ziemlich viele Firmen so aufgrund der Lockdown-Krise. Nun gut.

Davon abgesehen würde eine Planerfüllung aber immerhin bedeuten, dass sich Iron Mountain hinter den großen der Branche, wie z.b. Digital Realty Trust (DLR), in den USA bereits als Nummer 4 im Data-Center-Bereich etablieren könnte.

Ich finde diese Entwicklung gut, denn auch wenn das Unternehmen mit den aktuellen Geschäftsfeldern rund um das sichere Einlagern von allen möglichen Dokumenten in Papierform, und ggf. deren Vernichtung nach offiziellen Standards, oder z.b. der sicheren Verwahrung von Kunstgegenständen ganz gutes Geld auch in den nächsten Jahren noch verdienen wird, so ist das nicht unbedingt eine Wachstumsbranche.

Da aber auch diese Kunden früher oder später auf den Zug der Digitalisierung aufspringen müssen, stände Iron Mountain dann als langjähriger Partner bereit, diese digitale Transformation zu begleiten. Alles aus einer Hand sozusagen.

Abgesehen davon läuft auch noch ein ziemlich großes Einsparungs- und Effizienzprogramm mit dem Namen Project Summit. Dadurch sollen jährlich ca. 375 Millionen USD eingespart werden, was bei einem Unternehmen, welches ca. ein EBITDA von 1,45 Milliarden macht, durchaus signifikant ist.

Zumindst würde dies helfen, um ggf. ein wenig der Schulden abzubauen. Denn diese sehe ich immer noch als das größte Risiko an. Wobei auf der anderen Hand das wohl für alle stark expandierenden Data-Center-REITs mehr oder weniger zutrifft.

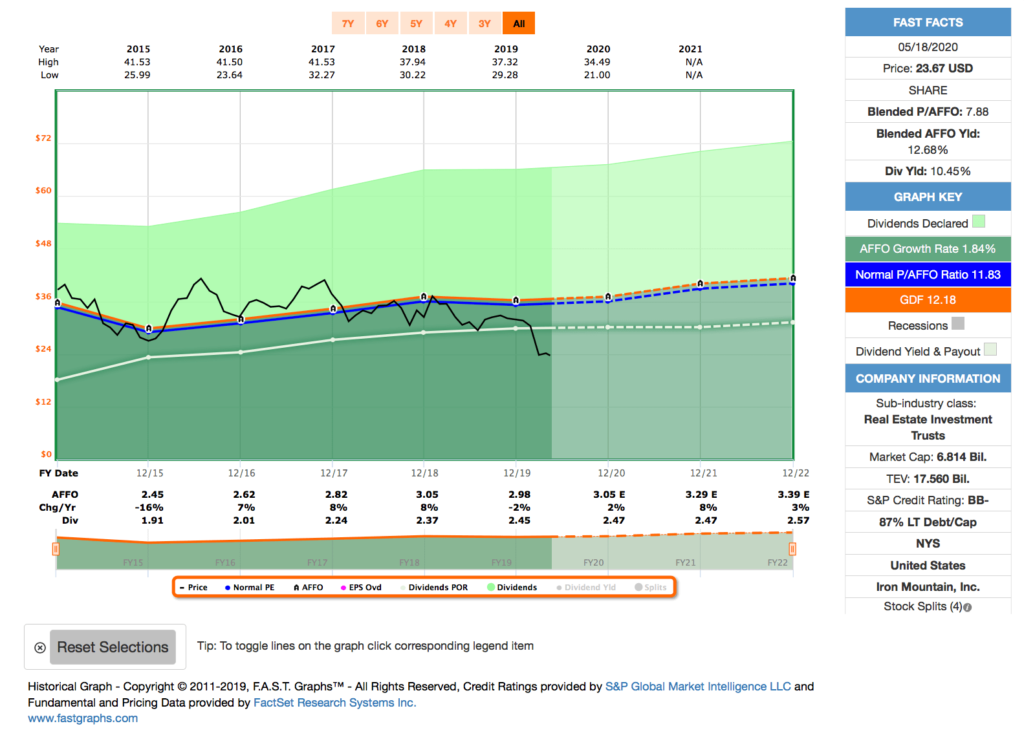

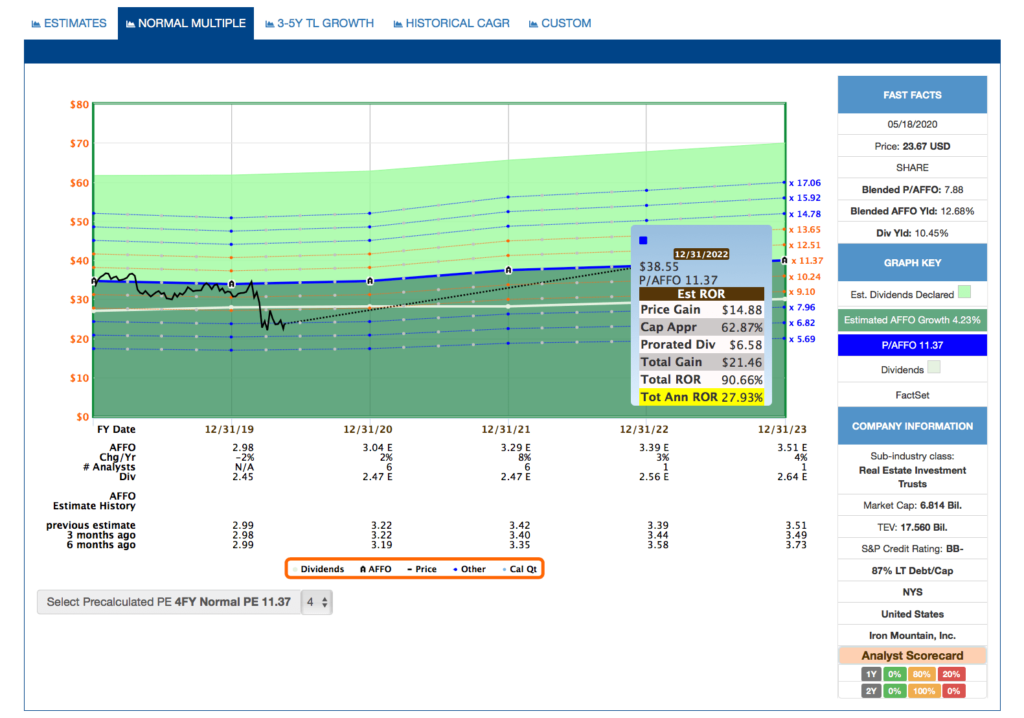

Das aktuelle Fastgraphs schaut so aus:

Die Frage ist, haben wir nun, zumindest was den Kurs angeht, den Tiefpunkt gesehen oder muss man bei diesem Wert doch einen etwas längeren Atem mitbringen?

Am 07.05.2020 kaufte ich 46 Stück Iron Mountain zum Preis von je 21,58 EUR!

Die Gesamtinvestition betrug inkl. Gebühren 1.005,71 EUR.

Dieser Kauf von Iron Mountain ist ein Zukauf und ich habe nun in Summe 81 Stück davon in meinem Dividendenaktiendepot. Die Gesamtanzahl der Positionen im Depot verändert sich dadurch nicht.

Das Unternehmen steigerte die Dividende zuletzt im Dezember 2019 um 1,2% und schüttet seitdem eine um 0,0075 USD/Quartal (0,611 USD auf 0,6185 USD) erhöhte Dividende aus.

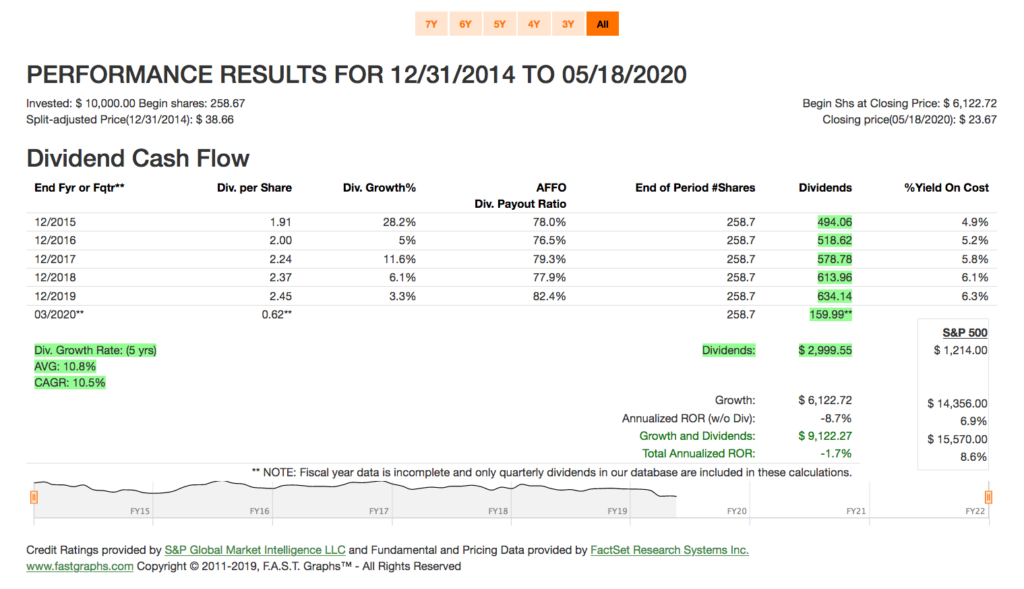

Das Dividendenwachstum (Dividend Growth) in den letzten 5 Jahren betrug sehr gute 10,8%, wobei die letzten beiden Steigerungen mit 4,0% für 2019 und 1,2% für 2020 schon bedeutend niedriger ausfielen.

Die zu erwartende Dividende beläuft sich somit aktuell auf 0,6185 USD pro Aktie/Quartal. Das sind für die nächsten 12 Monate insgesamt 200,39 USD oder ca. 183,85 EUR bei einem EUR/USD-Kurs von 1,09.

Die Dividendenrendite (Yield) lag zum Zeitpunkt des Kaufs bei 10,4%.

Bei einer zweistelligen Dividendenrendite kann ich auch gut mit einem Dividendenwachstum in Höhe der Inflation leben und nehme dann gern alles mit, was darüber liegt. Ob Iron Mountain das schaffen kann?

Dazu schauen wir wie üblich auf die Ausschüttungsquote (Payout Ratio). Diese lag in 2019 bei (für einen REIT) guten bis sehr guten 82,4%.

Ich finde normalerweise Ausschüttungsquoten zwischen 40-60% perfekt. Unter 40% bedeutet zumeist, die Dividende an sich ist zu niedrig, aber über 60% limitiert es in Abhängigkeit vom Businessmodell eventuell die Wachstumsmöglichkeiten.

Bei REITs gilt diese Regel nicht in der Form, da die Gewinne auf Unternehmensebene nicht oder nur teilweise versteuert werden, wenn eine gewisse Ausschüttungsquote erreicht wird. Für REITs sind eher 70-90% normal und völlig akzeptabel, ja sogar erwünscht.

Von der Seite droht also erstmal keine Gefahr. Zumindest nicht unter normalen Umständen.

Jedoch muss man im Kontext der Zeit, sprich in Zeiten des Corona-Lockdowns schon fragen, ob ein Unternehmen wie Iron Mountain auch weiterhin die Einnahmen generieren kann, die es normalerweise generiert, um damit die Dividendenzahlungen abzusichern.

Die gute Nachricht ist, dass das Business, welches das Unternehmen betreibt, als essentiell eingestuft wird und somit die operative Tätigkeit auch während des Lockdowns fortgesetzt werden kann. Sicher gab und gibt es die ein oder andere Einschränkung dabei, aber es droht kein totaler Umsatzkollaps, wie es vielen anderen REITs z.b. aus der Hotelbranche, der Restaurantbranche oder den Vermietern von Kinos und Vergnügungsparks gerade so ergeht.

Die letzten Quartalszahlen waren okay und auch wenn das Management den 2020er Ausblick, wie bei so vielen anderen Unternehmen im Moment ebenfalls geschehen, zurückgezogen hat und keinen neuen Ausblick geben wollte, so war bisher von großen Einschnitten durch den Corona-Lockdowns, noch nichts zu sehen. Das stimmt mich zuversichtlich.

Mit dem bereits weiter oben angesprochenen Ausbau der Data-Center-Kapazität gehe ich davon aus, dass genug Gewinn übrig bleibt, um die Dividenden zu zahlen und in kleinen Schritten weiter zu steigern. Und zusätzlich sollte dies auch noch ein wenig Umsatz- bzw. AFFO-Wachstum generieren, so dass eine Rückkehr zur alten historischen Bewertung, und evtl. darüber hinaus, nur eine Frage der Zeit ist.

Das Bereinigte Operative Ergebnis (Adjusted Funds From Operations, kurz AFFO) von Iron Mountain im Verhältnis zum Preis liegt mit ca. 11,4 deutlich unter dem bei Fastgraphs als Standard verwendeten 15er P/AFFO. Nehmen wir einmal an, dass das P/AFFO zumindest zu diesem fairen Wert von 11,4 zurückkehren wird, dann erwartet uns bis 2022 eine jährliche Gesamtrendite (Total Return) von 90,7% bzw. 27,9% pro Jahr.

Zumindest würde ich mich nicht beschweren, wenn es so kommt. Iron Mountain ist nach den Stand heute bekannten Kennzahlen günstig bewertet.

Ich bin gespannt, wie ich diesen Kauf in 10 oder 20 Jahren einschätze und ob die Ausrichtung auf die Data-Center den erhofften Erfolg gebracht hat.

Es bleibt auf jeden Fall spannend.

Welche Zukäufe stehen bei dir so in 2020 an?

Gab es bei dir diesen Monat, oder in den letzten Wochen, bereits Zukäufe zu verzeichnen? Oder steht vielleicht ein anderer heißer Kandidaten auf deiner Watchlist für einen Kauf ganz oben?

Ich würde sehr gern davon in den Kommentaren lesen. Und bis dahin: Bleibt gesund!

Tipp: Du möchtest alle Käufe möglichst sofort erfahren und noch bevor der Artikel auf dem Blog erscheint? Dann folge mir auf Twitter! Dort tweete ich alle Käufe & Verkäufe noch am selben Tag oder zumindest sehr zeitnah.

Danke fürs Lesen und wenn dir der Artikel gefallen hat, hinterlasse mir einen Kommentar und teile ihn mit deinen Freunden auf Social Media oder in deinem Lieblingsforum. Das würde mir sehr viel bedeuten. Vielen Dank!

Hallo Ingo,

Glückwunsch zu dieser hohen Dividendenrendite. Scheint ein wachstumsstarkes und stabiles Unternehmen zu sein.

Kannte ich vorher noch nicht.

Mich würden allerdings 8,7 Milliarden langfristiger Schulden bei einem Nettogewinn von etwa 300-400 Millionen pro Jahr abschrecken.

Schöne Grüße

Uwe

Hi Uwe!

Danke für deinen Kommentar.

Naja wachstumsstark würde ich es nicht bezeichnen, mit Ausnahme der Data-Center-Sparte. In Summe kann man froh sein, wenn es dann stabil 1-4% Wachstum sind.

Aber wie im Artikel auch schon gesagt, reicht mir das bei dem Wert, wenn die Dividende langsam in der Größenordnung mit wächst. Mehr muss es gar nicht sein.

CU Ingo.

Hallo Ingo,

ich habe ebenfalls nach Veröffentlichung der Quartalszahlen nachgekauft. Ich finde die Zahlen sogar besser als okay. 😉

Wenn man den Wandel zum 4. größten Datacenter-REIT schafft dürfte auch die Bewertung anziehen.

Im Vergleich dazu stehen z.b. Digital Realty oder Equinix bei fast 30/affo.

Die Schulden sind übrigens in Relation auf einer Stufe wie bei Digital Realty.

Ich wünsche uns beiden dass der Plan aufgehen wird.

LG

Hi Sebastian!

Danke fürs Vorbeischauen.

Na dann Willkommen im Klub 🙂 … wir werden aber sicher erst in ein paar Jahren sehen, ob der Plan aufgeht. Die Bewertung ist auf jeden Fall auf unserer Seite.

Das Gute hier, kurz- und mittelfristig verdient IRM noch sehr gutes Geld mit dem alten analogen Papiergeschäft.

CU Ingo.

Hallo,

Hab auch genau wie viele andere 40 Aktien von IRM am 07.05 nachgekauft. Die Quartalszahlen sahen gut aus. Vor allem der organische Umsatzwachstum im Bereich Data Center von fast 10% im Q1 hat mich überrascht. Man könnte IRM mit IBM vergleichen, beide haben wichtige Trends verschlafen. Für IRM war das der Data Center Bereich und für IBM der Cloud-Bereich. Beide versuchen zur Zeit verzweifelt noch auf den Zug aufzuspringen. Iron Mountain mit dem Ausbau ihrer Data Center Kapazitäten und dem „Project Summit“ und IBM durch den neuen CEO und die Übernahme von Red Hat (Stichwort: Linux, Kubernetes, Open-Source-System, Hybrid-Cloud). Wird es den beiden Unternehmen gelingen? Keine Ahnung, aber ich bin bereit es raus zu finden und 1-2% meines Portfolios in diese Unternehmen zu investieren. Ich will die beiden jetzt nicht mit anderen Unternehmen vergleichen. Aber wo war Microsoft vor 5-6 Jahren bevor ihre Cloud Plattform Azure richtig durchgestartet ist? Oder Apple bevor das iPhone und das iPad kam und zur Zeit setzt Apple vermehrt auf den Service und Wearables Bereich. Oder AMD bevor Lisa Su der neue CEO wurde? Ein Unternehmen kann sich durch aus neu erfinden! Aber es braucht seine Zeit.

MfG

Alex

Hi Alexander!

Danke für deinen Kommentar.

Sehe es genau wie du, hier kann man ruhig mit einer kleinen Position im Depot dabei sein. Ist eh immer eine gute Idee, mit einer breiten Diversifizierung das Risiko zu streuen. Da kann zumindest ich immer besser schlafen bei.

Viel Erfolg!

CU Ingo.

Hallo Ingo;

bin seit kurzem auch mit einer kleinen Position bei IRM dabei, da ich sowohl das Geschäftsmodell als auch die aktuelle Dividendenrendite bzw. Einstiegsniveau sehr interessant finde. Allerdings sehe ich hier nur eine Gelegenheit zur Diversifizierung, und werde es bei ca. 1% Depotanteil belassen – bei IRM schiebt man doch schon einen dicken Schuldenberg mit.

Angesichts der doch zahlreichen Dividendenkürzungen bzw. -streichungen (seit gestern hat´s mich auch mit Foot Locker noch erwischt) tendiere ich dazu, ein größeres Augenmerk auf die Krisenresistenz meiner Investments zu legen. Als 41. Depotwert habe ich daher OTIS Worldwide aufgenommen. Der Spin-off von United Technologies ist 1920 erstmals an die Börse gegengen und Weltmarktführer bei Aufzügen und Rolltreppen. Gerade das Wartungs- und Servicegeschäft ist ein konstanter Cashflow-Bringer. Für das Wachstum sorgt die zunehmende Urbanisierung.

Hi Gerry!

Danke fürs Vorbeischauen.

Ja die lieben Schulden. Die muss man bei REITs zwar grundsätzlich anders bewerten und dramatisch ist es jetzt nicht bei IRM, aber weniger wäre mir auch lieber.

Foot Locker hatte sich mit der Aktien vorerst von meiner Watchlist verabschiedet. Vielleicht sollte ich mir dafür OTIS mal anschauen 😉 …

CU Ingo.

Hallo Ingo,

interessanter, spannender Wert in aktuellem Umfeld. Iron Mountain hat wirklich solide Quartalszahlen abgeliefert und mit dem zukunftsfähigen Bereich Data Centers auch gute Wachstumsraten. Allerdings ist der Bereich Data Centers am Umsatz gemessen noch ziemlich klein… Ich hatte mal eine kleine Position von IRM im Portfolio, die ich dann aber wieder verkauft habe. Allerdings war da das Chance/Risiko Verhältnis auch nicht so gut wie jetzt, weil der Kurs bei meinem Kauf ca 30% höher stand.

Ich sehe das größte Risiko in dem stetig zurückgehenden Geschäft mit physischer Dokumentenlagerung in Kombination mit den hohen Schulden. Die Frage wird sein, wieviel Kapital IRM neben!! den hohen Dividendenzahlungen zur Verfügung hat, um im Bereich Data Centers signifikant zu expandieren. In Frankfurt a.M. baut IRM aktuell ein neues Data Center…

Allerdings wird das Risiko auch mit einer Div Rendite von über 10% belohnt. Man könnte also selbst eine moderate Dividendenkürzung als Income Investor verkraften.

Im Sektor der Data Center REITs tendiere ich aktuell in der Gesamtschau eher zu Digital Realty Trust, die ihr Portfolio mit der Übernahme von Interexion nochmals deutlich ausgebaut haben. Aber günstig sind die derzeit auch nicht mehr :-).

Viele Grüße,

Susanne

Hi Susanne!

Danke fürs Vorbeischauen.

Du sprichst da einen guten Punkt an mit dem Chance/Risiko. Bei solchen Hochdividendenwerten ist der Einkaufspreis entscheidend für die zukünftige Rendite. Wenn man eine sehr gute Dividendenrendite einbucht beim Kauf, dann hat man ein schönes eingebautes Sicherheitspolster und kann auch mal ein paar Jahre sinkende oder seitwärtslaufende Kurse einfach aussitzen. Solange die Dividenden reinkommt, ist alles gut und man könnte dann ggf. noch günstig nachkaufen.

DLR beobachte ich auch schon länger, aber der Wert ist mir immer zu teuer 🙁 …

CU Ingo.

Hallo Ingo,

IRM habe ich ebenfalls zuletzt nachgekauft.

Mich würde etwas interessieren.

Langsam komme ich in Regionen, in denen ich zögere vorhandene Positionen weiter aufzustocken und stattdessen neue zu etablieren.

Konkret: Ich bin noch ein wenig unsicher, ob ich lieber mehr „kleinere“ oder aber weniger größere Posten aufbaue.

Luxusproblem, sicherlich, aber du weißt sicher was ich meine.

Da gibt es so viel gute Investments da draußen, aber das Pulver zum Investieren ist monatlich begrenzt.

Hast du ähnliche „Sorgen“?

Gruß Michael

Hi Michael!

Danke für deinen Kommentar. Nein ich habe diese Sorge nicht mehr 🙂 …

Ich habe für mich schon vor einiger Zeit entschieden, dass ich das Risiko möglichst auf viele Schultern verteilen möchte. Fällt ein Wert komplett aus, sollte so wenig Schaden wie möglich angerichtet werden.

Deswegen versuche ich mein Depot auf min. 50 Einzelwerte auszubauen, so dass pro Position max. 2% an Risiko besteht. Ich weiß, durch Kursentwicklungen und Dividendenerhöhungen bzw. Streichungen wird sich da einiges mit der Zeit verschieben, aber zumindest kann ich so den Grundstock meines Depots aufbauen und dann später schauen, wie sich das alles entwickelt.

Dabei schaue ich aber nicht nur auf den reinen Wert des Investments, sondern auch und sogar vorrangig auf den Cash Flow, den mir meine Positionen bringen.

Dann noch etwas über die verschiedenen Sektoren gestreut und schon sollte man ein Depot haben, welches auch mal einige Monate oder gar Jahre im Autopilot laufen kann, ohne das man nicht mehr ruhig schlafen können sollte.

Das ist zumindest mein Plan und daran arbeite ich.

CU Ingo.