Nach der Monatsübersicht der Dividendeneinnahmen ist dies hier mein zweitliebster Artikel auf dem Blog, mein monatliches Einkommen durch den Optionshandel. Als Stillhalter, durch den gezielten Verkauf von Optionen, kann man sich ein regelmäßiges Einkommen an der Börse sichern.

An der Börse sind 2 mal 2 niemals 4, sondern 5 minus 1.

Man muss nur die Nerven haben, das minus 1 auszuhalten.

– André Kostolany –

Mein Einkommen durch den Optionshandel

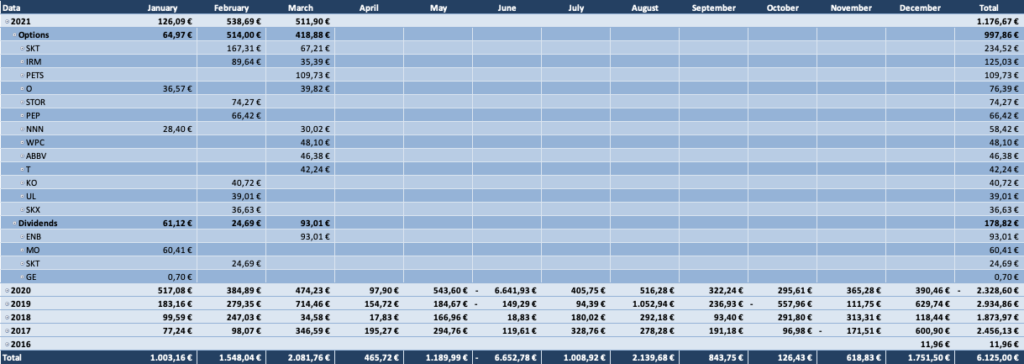

Prämieneinnahmen durch Optionen: 418,88 EUR

- Underlying :: Trade :: Closed :: Amount

- Abbvie Inc. :: ABBV 16APR21 100.0 P :: 31.03.2021 :: 46,38 EUR

- AT&T Inc. :: T 16APR21 28.0 P :: 22.03.2021 :: 42,24 EUR

- Iron Mountain Inc. :: IRM 16APR21 32.5 P :: 17.03.2021 :: 35,39 EUR

- National Retail Properties Inc. :: NNN 16APR21 40.0 P :: 26.03.2021 :: 30,02 EUR

- PetMed Express Inc. :: PETS 19MAR21 30.0 P :: 05.03.2021 :: 59,09 EUR

- PetMed Express Inc. :: PETS 16APR21 30.0 P :: 31.03.2021 :: 50,64 EUR

- Realty Income Corp. :: O 16APR21 57.5 P :: 16.03.2021 :: 39,82 EUR

- Tanger Factory Outlet Centers Inc. :: SKT 19MAR21 18.0 C :: 19.03.2021 :: 37,97 EUR

- Tanger Factory Outlet Centers Inc. :: SKT 16APR21 20.0 C :: 25.03.2021 :: 29,24 EUR

- W. P. Carey Inc. :: WPC 16APR21 65.0 P :: 22.03.2021 :: 48,10 EUR

Dividendenzahlung von eingebuchten Aktien: 93,01 EUR

- Enbridge Inc. :: Dividends :: 01.03.2021 :: 93,01 EUR

Gewinn/Verlust durch Ausbuchen von Aktien: n/a

Daraus ergibt sich folgende Zusammenfassung:

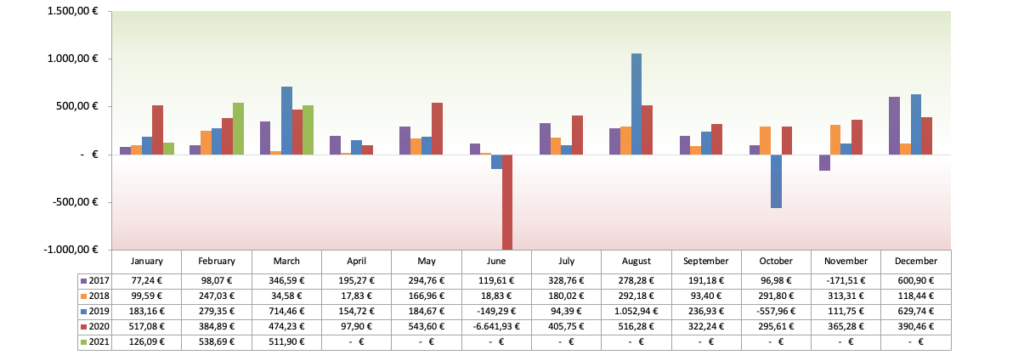

Einnahmen im März 2020: 474,23 EUR

Einnahmen im März 2021: 511,90 EUR

Jahr-zu-Jahr Steigerung (YoY, Year over year): +7,9%

2021er Einnahmen bis jetzt (YTD, Year to date): 1.176,67 EUR (392,22 EUR/Monat)

Alle Einnahmen seit Beginn (All-time income): 6.125,00 EUR

Hinweis: Ich führe Aktienkäufe und Verkäufe in der Übersicht mit auf, wenn sie durch Ausübung gebucht wurden bzw. wenn ich eine Aktienposition später glatt stelle. Damit sollte das gesamte Einkommen durch den Optionshandel abgebildet sein.

Was waren die Erkenntnisse aus dem März?

Ich hatte es im Verlauf des Monats gar nicht so recht mitbekommen, aber die Märkte liefen ziemlich stark nach oben. Der S&P500 machte +4,2% im März und der Dow Jones sogar +6,6%. Der Nasdaq100 hinkte dem Ganzen dann mit nur noch +1,4% merklich hinterher.

Hält die Sektorrotation also, weg von Tech & Wachstum und hin zu den sogenannten Substanzwerten, weiter an?

Wobei ich den Begriff Sektorrotation irgendwie seltsam finde. Wem geht es da noch so?

Wo rotiert da was genau hin und woran macht man das fest? Sind es wirklich ganze Sektoren, die plötzlich aus der Mode kommen und dafür andere wieder entdeckt werden oder ist es nicht vielmehr so, dass es einfach unterschiedliche Geschäftsmodelle trifft und nur, weil dies zufällig Unternehmen sind, die sich alle irgendwie als Tech bezeichnen, es als Sektor bezeichnet wird? Ich finde das verwirrend.

Naja wer weiß und für meinen Optionshandel spielt das auch keine so große Rolle. Da ich die meisten Optionen eh auf Dividendenaktien schreibe, bewege ich mich schon länger fast ausschließlich innerhalb des Aktiensubuniversums der Substanzwerte.

Vielmehr macht mir etwas Sorge, dass die Volatilität in der Breite schon sehr stark abgesunken ist und auch viele meiner Lieblingsaktien auf aktuellen Langzeitvolatiefs notieren. Das ist deswegen nicht so toll, da ein guter Teil des Optionspreises durch die Vola bestimmt wird und die richtig guten Prämien bedingen halt eine erhöhte Volatilität.

Verkaufe ich also jetzt Optionen und kommt dann wieder ordentlich Bewegung in den Markt, dann verschenke ich Geld bzw. muss länger warten, bis ich die Optionen mit Gewinn zurückkaufen kann.

Natürlich kann ich auch einfach abwarten bis das passiert und erst dann wieder Optionen mit höheren Prämien verkaufen, um das Problem so zu umgehen.

Die große Frage ist dann aber, wie lange wird dies dauern?

Denn bis dahin verschenke ich ja auch wieder Geld, weil ich keine Optionen laufen habe und somit nicht vom Zeitwertverfall profitieren kann.

In einem solchen Umfeld die richtige Balance zu finden, ist wohl die große Herausforderung.

Ich werde wahrscheinlich wie immer zumindest eine handvoll Optionen verkaufen, aber mit dem Großteil des Cashs warten, bis es zu ein paar heftigeren Schwankungen am Markt kommt. Helfen wird mir dabei auch, dass bald die Berichtssaison wieder anfängt. Das sorgt automatisch immer für einen kleinen Volaschub vorab.

Oder habt ihr andere Ideen, wie man mit einer solchen Situation umgehen kann?

Meine Monatsperformance

Dachte ich der Februar war schon richtig gut für mein Depot mit seinen über 4% im Plus, so legt der März nochmal ordentlich eine Schippe drauf. Fast 8% ging es nach oben. Sehr gut!

Den Großteil trugen erneut die weiter steigenden Aktien bei, aber die Optionen lagen mit +1,5% auch wieder ziemlich genau auf Kurs Jahresziel. Und dann erledigte der US-Dollar-Kurs den Rest.

Alle Werte im Grünen zu sehen, daran könnte ich mich gewöhnen! 😉

Somit habe ich, wie letzten Monat bereits angesprochen, das Minus durch das Wirecard-Debakel in weniger als 12 Monaten ausgeglichen. Das Thema war zwar schon letztes Jahr von mir zu 99% gedanklich abgehakt, aber jetzt kam halt noch das letzte 1% dazu und es gibt nun wirklich keinen Grund mehr, daran zu denken, außer so einen Fehler halt nie wieder zu wiederholen.

Mund abputzen und weiter!

Aktive Optionen und passive Dividenden kombiniert?

Mein aktives Einkommen durch den Optionshandel von 511,90 EUR wird sehr schön mit dem passiven Einkommen durch Dividenden von 277,77 EUR komplementiert. Zusammen ergibt dies einen Cash Flow von 789,67 EUR im aktuellen Monat. Nicht schlecht, oder?

Wiederholen wir mit diesem Zusatzeinkommen doch einfach mal meine Fun Facts Rechnung. 🙂

Also zum Schluss noch ein paar Fun Facts.

Investieren muss Spaß machen, Stichwort Motivation.

Und man sollte Ziele haben, zum Beispiel die Finanzielle Unabhängigkeit durch passives Einkommen als großes übergeordnetes Ziel. Warum nicht beides verbinden?

Ich mache dazu folgendes, ich rechne mir just for fun aus, wie viel Zeit mir meine Dividenden bereits erkauft haben. Dazu nehme ich einen fiktiven Stundenlohn von 12,50 EUR an.

- Stundenlohn :: 12,50 EUR

- Optionen/Dividenden pro Monat :: 789,67 EUR

- Stunden weniger zu arbeiten :: 63,2 Std.

Sprich im aktuellen Monat hätte ich über 60 Stunden bzw. fast 8 volle Tage daheim bleiben können und diese wären bereits durch mein aktives/passives Einkommen mit Optionen/Dividenden finanziert. Na, wie klingen 8 Tage zusätzlicher Urlaub jeden Monat for free & forever für euch?

Das sind aufs Jahr gesehen fast 95 Tage, also ziemlich genau 4,5 Monate Sonderurlaub. Ein Leben lang! Und du musst dafür nie wieder irgendeinen Chef um Erlaubnis fragen oder vorher Überstunden schieben. Großartig!

Just do it!

Ein Arbeitsmonat hat durchschnittlich 21,6 Tage bzw. 173,3 Stunden. Vor diesem Hintergrund kann man auch sagen, ich habe bereits 36,4% auf dem Weg zur Finanziellen Unabhängigkeit zurückgelegt!

Zahlen, Daten, Fakten

Die gesamte Ladung an Zahlen, Daten und Fakten gibt es wie üblich in der Übersicht vom Optionsdepot und folge mir auch auf Twitter, damit du keinen neuen Artikel mehr verpasst und sieh alle meine Trades (Kaufen, Verkaufen, Zurückkaufen, Rollen oder Schließen) an dem Tag bzw. Folgetag, wo ich diese tätige.

Wenn du nun Interesse daran gefunden hast und wissen möchtest, wie das mit den Optionshandel so funktioniert, dann lies dir mein kostenlos verfügbares Optionshandel ABC durch:

- Teil 1: Grundlagen vor dem Start

- Teil 2: Was sind Stillhaltergeschäfte?

- Teil 3: Der Cash Secured Put

- Teil 4: Der Covered Call

- Teil 5: Das Rollen von Optionen

- Teil 6: Optionshandel oder Dividendenstrategie?

- Teil 7: Der beste Broker für den Optionshandel

- Teil 8: Optionen schreiben in der Praxis

- Bonus: Die Griechen beim Optionshandel *neu*

Starte in nur wenigen Tagen mit deinem ersten Trade und kassiere die erste Prämie!

Du kannst es aber auch gern erst einmal mit Spielgeld in einem kostenlosen Demokonto ausprobieren. Dafür empfehle ich dir Captrader*.

Und wenn du dich dann fragst, wo man, wenn man bereit dafür ist, am günstigsten Optionen handeln kann, dann lies unbedingt den Artikel Der beste Broker für den Optionshandel. Dort findest du alle notwendigen Infos, um eine gute Entscheidung treffen zu können.

Wie lief es bei euch so?

Für alle die schon mit dem Optionshandel begonnen haben bzw. schon länger dabei sind, wie waren eure Ergebnisse diesen Monat? Was war euer bester und was evtl. euer schlechtester Trade?

Ich würde gern davon in den Kommentaren lesen!

Danke fürs Lesen und wenn dir der Artikel gefallen hat, hinterlasse mir einen Kommentar und teile ihn mit deinen Freunden auf Social Media oder in deinem Lieblingsforum. Das würde mir sehr viel bedeuten. Vielen Dank!

servus ingo, vielen dank für deinen bericht. seitdem ich mit optionen angefangen habe, freue ich mich am meisten auf dein monatliches statement zum optionshandel. ich habe einige fragen:

hattest du 100 enbridge aktien eingebucht bekommen oder hast du mehr im depot? mir kommt die summe der dividenden sehr hoch vor. laut meiner unterlagen zahlt enbridge 0,84 canadische dollar dividende pro aktie/ 84 canadian dollar für 100 aktien. entsprechend ca. 56 euro. ergo müsstest du um die 160 aktien haben?

gestern ist bei mir eine option ausgelaufen. RIOT 09APR21 47.5 P aber im kontoauszug von heute von banx ist die prämie noch nicht als realisierter ertrag ausgewiesen. kommt das dann erst am montag?

handelst du nur puts und calls oder auch komplexere strategien? falls ja, dann gern mehr infos dazu 😉

ansonsten noch mal allerbesten dank für deine internetseite und die infos, die man hier bekommen kann. weiter so 😉

Hi Torsten!

Danke für deinen Kommentar und Willkommen auf dem Blog.

Ich habe genau 200 Enbridge im Depot. Davon gehen dann 15% Quellensteuer ab. Das sollte passen.

Deine Prämie für Verkauf der Option hast du am Tag des Verkaufs bekommen. Schau da mal in den Kontoauszug. Am Montag siehst du dann auch im Kontauszug, dass die Option geschlossen wurde aka sie ist ausgelaufen.

Nein, ich handle wirklich nur Cash Secured Puts und Covered Calls auf Aktien, vorzugsweise Dividendenaktien. Alles andere finde ich eher fragwürdig und interessiert mich deswegen nicht. 😉

CU Ingo.

Moin, mein einfacher Rat – bei hoher Vola Optionen verkaufen, bei niedriger Vola Optionen kaufen. Genau analog zu deiner Begründung, sie sind dann ja günstig, und steigen dann bei einem Kursanstieg überproportional an, weil die Vola dann ja auch ansteigt.

VG Marcus

Hi Marcus!

Danke fürs Vorbeischauen.

Das Leben kann manchmal so einfach sein. Sehr gut! 🙂

CU Ingo.

Hallo Ingo,

Glückwunsch zu deinem tollen Monatsergebnis. Auch bei mir war der März ein super Monat bei den geschlossenen Optionen. Bei Dir waren zu Monatsende alle geschlossen? Ich hatte zwei Puts erst am 1.April geschlossen und war über Ostern ohne. Habe die Zeit genutzt für eine Watchlist. Die Vola ist vielfach zu gering für ansehnliche Prämien. Habe bei PETS und BRX zwei neue geschrieben. Ansonsten ist LEG und VICI grundsätzlich interessant. Bei VICI passt aber der Basispreis leider nicht, da es keine 27,50$ gibt. Deshalb keine weiteren geöffnet. Mal schauen, ob es eine kleine Korrektur gibt und damit für uns Gelegenheiten für CSP.

Die CC haben in dem steigenden Markt leider keinen Zusatzsertrag bringen können. Der Anstieg bei den angedienten EON war zu verlustreich auf Optionsseite.

Ansonsten gab es die ersten Ausschüttung auf die Preffered Shares. Habe dort die Hälfte des Cashbestandes für Puts dort investiert und bringen ca. 0,25% pM Zusatzertrag.

VG,

Torsten

Hi Torsten!

Danke fürs Vorbeischauen.

Bis auf eine einzelne Option, die dann am 1. April geschlossen wurde, war alles zu. Über Ostern war also nichts offen, wie bei dir. 😉

PETS und eine handvoll REITs kann man noch machen. Aber ja, die Vola ist grad am Boden. Also Vorsicht und abwarten.

Das Thema Preferred Shares ist bei mir noch offen. Sehr interessant, wenn man sich der Phase nähert, wo man von den Ausschüttungen leben möchte. Für mich dann also eher ein Thema „passiver Cash Flow“ und weniger für den Optionshandel.

CU Ingo.

Könntest du in deiner Aufstellung ggf. nicht nur das Close-Datum sondern auch das Open-Datum vermerken?

Hi Marc!

Danke fürs Vorbeischauen.

Mhhh sollte möglich sein. Was bringt dir diese Info?

BTW ich poste auf Twitter alle Trades bei Eröffnung und beim Schließen. 😉

CU Ingo.

Ich habe weder Twitter noch WA Ich nutze Threema und kann mit Twitter leider nichts wirklich etwas anfangen. Wenn ich wüßte wann du die Trades eröffnet hast kann ich deine Strikes, theoretische Rendite per annum etc. beurteilen. So stochere ich im Nebel und kann mit den Infos nicht wirklich was anfangen, wenn das open fehlt Sehe ich das open weiß ich zu welchen Kurs du die Option geschrieben hast und kann das dann beurteilen. Mit den aktuellen Infos leider nicht!

Hi Marc!

Schade, genau das poste ich alles bei Twitter. Im Gegensatz zu Facebook oder anderen Social Media Plattformen ist Twitter echt brauchbar. Gerade für diese Art von Infos zeitnah zu teilen.

Aber das Eröffnungsdatum habe ich ja in meinen Daten, also sollte ich es auch hier hinzufügen können ohne großen Aufwand. Ich schau mal, dass ich das hinbekomme, denn es macht in der Tat Sinn.

CU Ingo.

servus ingo,

mir ist aufgefallen, dass du seit aufzeichnung der optionstrades (Jahr 2017) nicht eine einzige option auf ein deutsches underlying geschrieben hast. warum denn? du könntest einiges an gebühren sparen 😉

Hi Torsten!

Doch hab ich. Auf Wirecard und damit auch richtig gut Geld verdient. Also mit den Optionen. Mit den Aktien habe ich dann leider später relativ viel verloren, weil ich nicht rechtzeitig rausgegangen bin. 🙁

An sich finde ich deutsche Aktien nicht so spannend und kenne mich deswegen auf dem US Markt besser aus. Und als ich noch meinen 9to5 Job hatte, waren auch die Handelszeiten ein Problem. Deswegen waren mir amerikanische Aktien schon immer lieber beim Optionshandel.

Gebühren sind für mich zweitrangig, solange ich gutes Geld verdiene.

CU Ingo.

Servus Ingo,

vielen Dank für die Übersicht und Erklärungen, sehr gut und einleuchtend beschrieben!

Ich habe 2020 angefangen Cash Secured Puts zu handeln, lief ziemlich gut,

jetzt kommt aber das leidige Thema – die Steuererklärung, werden Gewinne bzw. Verluste mit Aktiengewinnen in Anlage KAP zusammen oder getrennt aufgeführt und besteuert?

Viele Grüße,

Christoph

Hi Christoph!

Danke für deinen Kommentar.

Das Thema Steuern kann man kompliziert machen oder man versucht es einfach zu halten. Ich kopiere dir hier mal drunter, was ich wo anders schonmal in den Kommentare dazu gesagt hatte.

/Copy&Paste Anfang

Die Frage nach der Steuer kommt regelmäßig. Ich sträube mich noch gegen einen Artikel zu dem Thema, da es in Deutschland eine Regelung/Vorgabe gibt, die die Sache sehr kompliziert macht, wenn man unbedingt 100% korrekt seine Steuererklärung machen möchte. Wenn man mit 99% zufrieden ist, und so mache ich es auch, dann ist es sehr einfach und das Thema würde keinen Artikel füllen.

Deswegen hier eine kurze Erklärung, in Deutschland muss man eigentlich nach dem Zuflussprinzip die Steuer dann berechnen, wenn die Prämie gutgeschrieben wird. Das wäre also direkt beim Verkauf der Option. IB (und wohl überhaupt der Rest der Welt) rechnet aber anders und sieht die Prämie erst dann als erhalten an, wenn der Trade geschlossen wird. Bei Ausübung wird die Prämie in den Einstandspreis eingerechnet.

Das macht absolut Sinn, aber leider ist es nicht mit dem System in Deutschland kompatibel.

Man könnte jetzt natürlich alle Trades selbst nachrechnen und das wäre sogar noch machbar, speziell für Konten wo nur in EUR gerechnet und gehandelt wird. In der Praxis scheitert es aber dann an der Umrechnung in USD oder andere Währungen. Du müsstest dann nämlich zu jeden Trade noch den Währungstausch mit berücksichtigen und vorher den Betrag umrechnen. Einmal beim Eröffnen des Trades und einmal beim Schließen. Der Gewinn oder Verlust setzt sich dann aus 2 Beträgen zusammen, der Prämie und dem Währungsgewinn bzw. Verlust.

Auch das klingt bei einzelnen Trades noch machbar, aber was ist, wenn du viele Trades laufen hast und sich diese zeitlich auch noch überschneiden? Jeder Trade erzeugt einen neuen Umrechnungskurs EUR/USD für den betroffenen Betrag. Und bei allen Währungsumrechnungen gilt das FiFo-Prinzip und das macht die Sache dann extrem komplex. Ohne spezielle Software ist das eigentlich nicht mehr zu rechnen.

Wenn man das so haben möchte, weil man nur dann ruhig schlafen kann, dann muss man leider einen Steuerberater hinzuziehen und den das machen lassen. Und ich würde fast wetten, dass die meisten Steuerberater nicht einmal wissen, was dann genau zu tun ist. Ehrlich? Mich würde es nicht wundern, wenn viele Steuerberater das machen, was jetzt gleich kommt …

Also was ist die Lösung?

Meiner Meinung nach (Keine Steuerberatung!) nimmt man einfach die Kontoauszüge von IB und deren Zahlen. Auch wenn diese nicht den oben genannten Regeln entsprechen, kommt am Ende doch ein Ergebnis raus, welches sehr nah an dem sein wird, was erwartet wird. Und ich bin mir ziemlich sicher, dass der nette Beamte beim Finanzamt froh ist, wenn er nachvollziehbare und damit nachrechenbare Zahlen hat.

Du brauchst genau genommen 4 Zahlen für die KAP. Zeile 15, Zeile 16, Zeile 18 und Zeile 52. Alles basierend auf dem 2018er Formular. Das 2019er hab ich mir noch nicht angeschaut, ob es da Änderungen gibt.

Also am Jahresende den Activity Report ziehen und folgende Zahlen suchen ->

Für Zeile 15 KAP addieren:

– Unter der Rubrik Realized & Unrealized Performance Summary die realisierten Aktiengewinne/Verluste (Realized total)

– Unter der Rubrik Realized & Unrealized Performance Summary die realisierten Optionsgewinne/Verluste (Realized total)

– Unter der Rubrik Dividends die Gesamtsumme (total)

– Unter der Rubrik Withholding Tax die Gesamtsumme (total, Achtung: Minusbetrag addieren!)

Für Zeile 16 KAP

– Unter der Rubrik Realized & Unrealized Performance Summary die realisierten Aktiengewinne/Verluste (nur wenn Gewinn)

Für Zeile 18 KAP

– Unter der Rubrik Realized & Unrealized Performance Summary die realisierten Aktiengewinne/Verluste (nur wenn Verlust)

Für Zeile 52 KAP

– Unter der Rubrik Withholding Tax die Gesamtsumme (diesmal aber ohne negatives Vorzeichen)

Und das war es auch schon. Ggf. muss man diese Zahlen noch mit den Zahlen von anderen Brokern verrechnen, aber das ist ja dann eine leichte Übung.

Wie gesagt, das Ergebnis ist absolut nachvollziehbar und für den netten Finanzbeamten auch nachzurechnen, falls er das möchte. Ich mache dies bereits seit Beginn so und bisher wurde die Steuererklärung immer akzeptiert.

Tipp, seit 2018 müssen keine Belege mehr mitgeschickt werden. Also erst auf Anforderungen den Kontoauszug einsenden bzw. vorzeigen. Vielleicht der wichtigste Tipp im gesamten Text, es erspart wahrscheinlich einige seltsame Fragen und weckt nicht unnötig Interesse. 😉

Und sollte man doch in eine Prüfung kommen und das Finanzamt stellt sich quer, was ich echt nicht glauben kann, wenn man den Sachverhalt vernünftig erklärt, dann kann man immer noch zum Steuerberater gehen.

/Copy&Paste Ende

CU Ingo.

Hi Ingo,

erst mal ganz herzlichen Dank. Super erklärt. Das hilft mir mal richtig weiter.

Du hast dich mit der Steuererklärung für 2019 und 2020 noch nicht beschäftigst?

Sorry, noch eine Frage, und die Provisionen?

Besten Dank und viele Grüße!

christoph

Hi Christoph!

Doch, die 2019er hab ich natürlich schon gemacht und wenn ich mich richtig erinnere, gab es da keine Änderungen bei den Zeilen in der Anlage KAP. Die 2020er habe ich noch nicht gemacht.

Was meinst du mit Provisionen?

CU Ingo.