Dies ist mein Lieblingsartikel auf dem Blog, mein monatliches passives Einkommen mit Dividenden. Es gibt halt nichts besseres, als seinen Cash Flow durch Dividenden zu betrachten und im Jahr-zu-Jahr Vergleich wachsen zu sehen. Und man muss nichts weiter dafür tun, als früh aufzuwachen und die Dividenden einzusammeln.

Das Geld kommt von allein zu dir!

Nun gut, ganz allein nicht. Man musste sich immerhin zu Anfangs für ein solides Unternehmen entscheiden und dann sein Kapital investieren. Mein jetziges Ich ist dem 2014er Ich sehr dankbar, dass es sich damals dafür entschieden hat, diesen Weg zu gehen und konsequent über den Zeitraum der letzten Monate und Jahre Dividendenaktien zu kaufen.

Wege entstehen dadurch, dass man sie geht.

– Franz Kafka –

Jede Reise beginnt mit dem ersten Schritt, dem ersten Kauf. Und dann dem zweiten Kauf, dann dem dritten Kauf … und man hält an seiner Strategie fest, um dann Monat für Monat seine immer weiter wachsenden Dividenden zu kassieren.

Nichts ist angenehmer, als am Morgen aufzuwachen und mehr Geld auf dem Konto zu haben, als noch am Abend zuvor. Einfach Leben und Spaß haben!

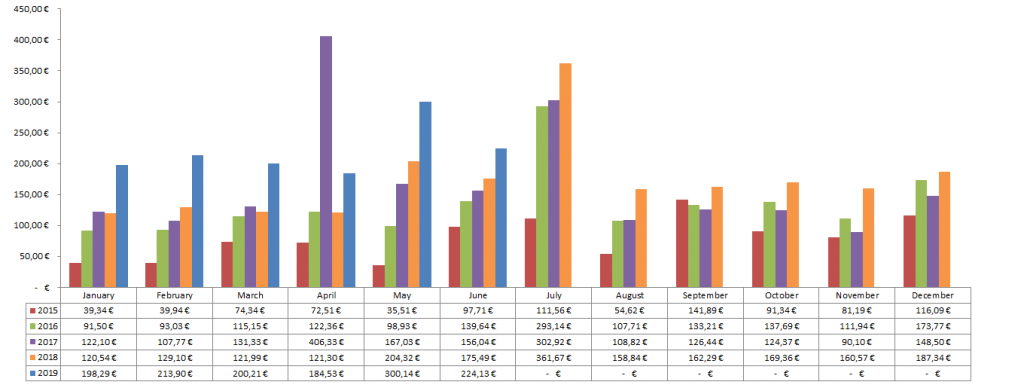

Die Dividendeneinnahmen im Juni 2019: 224,13 EUR

Die Einnahmen setzen sich aus folgenden Zahlungen zusammen:

- Johnson + Johnson :: 30,09 EUR

- Intl Business Machines Corp. :: 25,51 EUR

- Exxon Mobil Corp. :: 19,56 EUR

- Gilead Sciences Inc. :: 19,25 EUR

- T. Rowe Price Group Inc. :: 16,98 EUR

- Main Street Capital Corp. :: 14,81 EUR

- Walgreens Boots Alliance Inc. :: 13,18 EUR

- 3M Company :: 12,94 EUR

- Unilever PLC :: 12,78 EUR

- McDonalds Corp. :: 12,27 EUR

- Chevron Corp. :: 10,71 EUR

- Microsoft Corp. :: 9,67 EUR

- PepsiCo Inc. :: 9,25 EUR

- Realty Income Corp. :: 7,83 EUR

- Blackrock Inc. :: 7,42 EUR

- Visa Inc. :: 1,88 EUR

Einnahmen im Juni 2018: 175,49 EUR

Einnahmen im Juni 2019: 224,13 EUR

Jahr-zu-Jahr Steigerung (YoY, Year over year): +27,7%

2019er Dividenden bis jetzt (YTD, Year to date): 1.321,20 EUR (220,20 EUR/Monat)

Alle Dividenden seit Beginn (All-time income): 8.047,93 EUR (147,41 EUR/Monat)

Gedanken zum aktuellen Monat

Mit +27,7% YoY steht wieder ein starker Monat in den Büchern, auch wenn dies bisher der schwächste Monat in 2019 ist, wenn es um die Vergleiche zum Vorjahr geht. Aber wer wird bei +27,7% schon anfangen zu meckern?

Die Märkte drehten im Mai nach anfänglichen Zögern stark Richtung Allzeithoch und auch mein Depot hatte ordentlich Rückenwind, wie man weiter unten sehen kann. Ich stehe nun knapp vor der 100.000 EUR Marke. Nur Trump kann die Party im Juli noch kaputt machen 😉 …

Apropos Party. Nachdem ich letzten Monat noch stolz den 2. Geburtstag des Blogs verkünden durfte, so hat es im Juni doch in der Tat gereicht, bereits die Aufruf- und Besucherzahlen aus 2018 zu knacken. Heißt es bleiben weitere 6 Monate in 2019, um die Zahlen über die +100% Hürde zu hieven.

Sollte dies gelingen, und ich gehe stark davon aus, dann könnte 2020 das Jahr werden, wo der kleine Mission-Cashflow-Blog Anschluss an die größeren Finanzblogs oder wenigstens das Mittelfeld findet. Zumindest was die Seitenaufrufe und Besucherzahlen angeht.

Mal schauen. Ich würde mich wahnsinnig freuen. Aber zurück zum Markt und zu den Aktien.

Nachdem ich ca. zur Mitte des Monats meinen üblichen Einmalkauf in einen Dividendentitel tätigte und mich da für einen Nachkauf bei Tanger Factory Outlet Centers entschied, hatte ich das Thema Käufe für den Juni bereits ad acta gelegt.

Doch dann stürzte der Kurs von AbbVie am 25. Juni ab, nachdem das Wall Street Journal einen Bericht veröffentlichte, nachdem besagtes AbbVie in einem 63 Milliarden schweren Deal den Botox-Hersteller Allergan übernehmen möchte. In der Spitze ging es mit dem Kurs um mehr als 16% nach unten. Wow!

Be Fearful When Others Are Greedy and Greedy When Others Are Fearful.

– Warren Buffett –

Das sind oft die Gelegenheiten, wo man mit vollen Händen zugreifen muss, um ein großartiges Unternehmen zu einem tollen Preis zu erwerben. Nun ja, zumindest ein paar Anteile davon. Aber war dies auch hier bei AbbVie der Fall?

Also begann ich noch am gleichen Tag, und den Tag darauf, alle möglichen Infos zu sammeln, um die Lage zu bewerten. Mir wurde schnell klar, dass der Markt hier mal wieder überreagiert hat.

Die Angst vor den Schulden schien ein maßgeblicher Treiber dessen zu sein und ja, die Schulden von AbbVie vor und gerade nach der Übernahme sind gigantisch. Definitiv ein Risiko.

Aber auf der anderen Seite steht ein massiver operativer Cash Flow von ca. 19 Milliarden (beide Unternehmen kombiniert für 2018). Dieser läßt eigentlich genug Spielraum für weiter steigende Dividenden und eine hoffentlich schnelle Reduzierung des Schuldenberges.

Dazu kommt, dass sich durch den Kauf das Portfolio des neuen Unternehmens viel besser diversifiziert. Die Umsatzabhängigkeit von Humira sinkt von über 60% auf unter 40% und man stellt sich allgemein viel breiter auf. Das ist, was alle wollten, oder?

Synergieeffekte sollen weitere 2 Milliarden an Kosten sparen. Und das halte ich bei der Größe des neuen Unternehmens für durchaus realisitsch.

Insgesamt gibt es eine durchaus positive Sicht auf diesen Merger (Zusammenschluss bzw. Kauf). Meine komplette Meinung findet ihr wie üblich im entsprechenden Kauf-Artikel dazu.

Also ging ich diesen Monat ein zweites Mal auf Shopping Tour und legte mir noch eine Position AbbVie zum Discount-Preis ins Depot. Die Einstiegsdividendenrendite liegt hier bei hervorragenden 6,5% und die gesamte Position ist schon wieder mit ca. 14% im Plus. Denn der Markt korrigierte in den Folgetagen bereits in Teilen seine Überreaktion.

Läuft! Wir werden sehen, wo wir in 10 oder 20 Jahren mit dieser Investition stehen.

Last but not least haben in der 1. Jahreshälfte 2019 bereits 26 von 38 meiner Unternehmen im Depot ihre Dividendensteigerungen verkündet.

Dividendensteigerungen sind der Booster für deinen Cash Flow!

Und reinvestiert tragen diese maßgeblich dazu bei, dass der Schneeball* immer größer wird und unaufhaltsam rollt 😉 …

Zukäufe im aktuellen Monat

Im Juni gab es insgesamt zwei Einzelkäufe und der übliche Aktiensparplan auf The Walt Disney Company (DIS) und Microsoft Corp. (MSFT) wurde auch planmäßig ausgeführt.

Was die Einzelkäufe angeht dachte ich, dass nach dem Nachkauf von Tanger Factory Outlet Centers der Monat für mich abgeschlossen ist. Aber wie bereits weiter oben erzählt, kam dann am Monatsende noch ein Nachkauf von AbbVie dazu.

Jeweils bevor ich bei Tanger und AbbVie auf den Kaufen-Knopf drückte, verkaufte ich meine bestehenden Positionen, um den aktuellen Verlust von ca. 25% einzuloggen. Der Verlust von Tanger wandert dabei in den Steuertopf Sonstige und kann so mit Dividendenerträgen des aktuellen Jahres gegengerechnet werden.

Das ist, weil REITs als Aktienfonds bewertet werden für die Steuerberechnung. Bei AbbVie funktioniert das so nicht und der eingeloggte Verlust hilft mir nur etwas, wenn ich in Zukunft irgendwann andere Aktien mit Gewinn verkaufen werde.

Ob sich eine solche Aktion rechnet, muss immer individuell geprüft werden. Es kommt auf die Gebühren und den Spread an. Wer dazu Fragen hat schaut bitte mal in die Kommentare unter dem Artikel zum Kauf von Tanger. Danke!

Käufe/Neuzugänge im Juni 2019: 4.401,91 EUR

- AbbVie Inc. :: 2.020,35 EUR

- Disney Co., The Walt :: 204,93 EUR

- Microsoft Corp. :: 100,91 EUR

- Tanger Factory Outlet Centers :: 2.075,72 EUR

Verkäufe/Abgänge im Juni 2019: 1.685,69 EUR

- AbbVie Inc. :: 816,13 EUR

- Tanger Factory Outlet Centers :: 869,56 EUR

Zukünftige Dividende durch Zukäufe (abzgl. Verkäufe): +180,99 EUR (bei aktuell 1,125 EUR/USD)

Bonuskäufe im Juni 2019: +27,52 EUR

- Facebook Inc. :: 27,52 EUR

Wer mehr wissen möchte über das Warum & Weshalb dieser Bonuskäufe, der lese bitte den Artikel zum Thema Das Negativzinsen Experiment – Investieren auf Pump! und das passende Update Das Negativzinsen Experiment: Update nach 12 Monaten dazu.

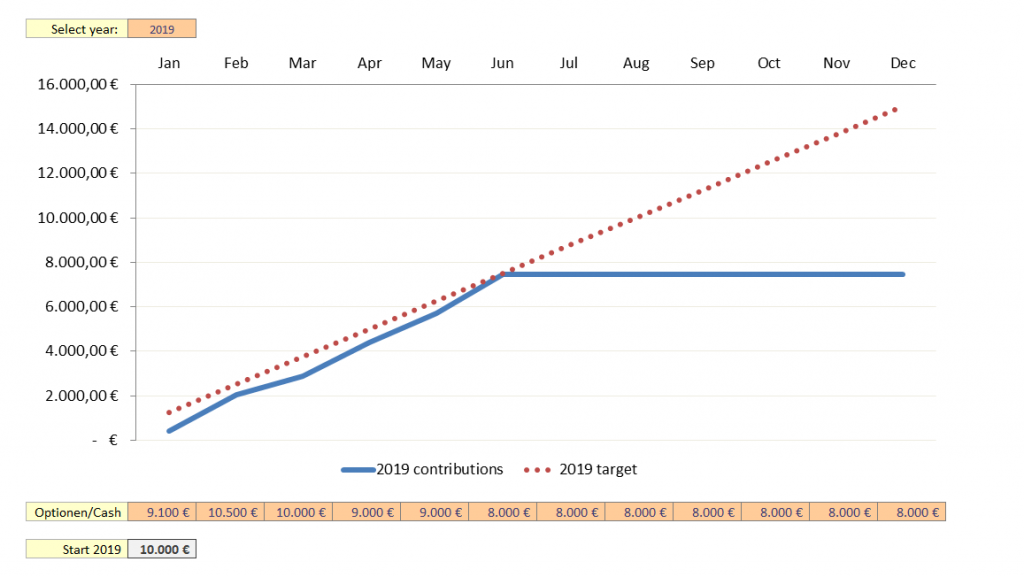

Die Zielsetzung in 2019

Im Juni war es nun endlich soweit. Auch wenn ein Teil der gerade genannten Käufe zusätzlich den Wertpapierkredit belasten, der stieg von ca. -1.000 Euro auf ca. -2.000 EUR bei 3,49%, konnte ich in Summe trotzdem zu meinem geplanten Ziel aufschließen.

Nun heißt es nur noch dranbleiben, jeden Monat einen Kauf und/oder zumindest in 2 der 6 verbleibenden Monate das Minus des Wertpapierkredits ausgleichen. Dann steht der Zielerfüllung fast nichts mehr im Wege. Toll!

Das Depot im Monatsvergleich

Mein Dividendenaktiendepot hatte am Ende des Monats einen Wert von 96.122,24 EUR. Das ist ein Anstieg um 7.950,81 EUR bzw. +8,3% gegenüber dem Vormonat von 88.171,43 EUR.

Es befinden sich aktuell 42 verschiedene Unternehmen im Depot. Das ist dieselbe Anzahl wie im Monat davor.

Die Dividendeneinnahmen über die nächsten 12 Monate werden voraussichtlich 2.702,29 EUR betragen. Das ist ein Anstieg um 125,81 EUR bzw. +4,9% im Vergleich zum letzten Monat von 2.576,48 EUR.

Läuft!

Der Weg zur finanziellen Unabhängigkeit

Investieren muss Spaß machen, Stichwort Motivation.

Und man sollte Ziele haben, zum Beispiel die Finanzielle Freiheit durch passives Einkommen als großes übergeordnetes Ziel. Warum nicht beides verbinden?

Ich mache dazu folgendes, ich rechne mir Just For Fun aus, wie viel Zeit mir meine Dividenden bereits erkauft haben. Dazu nehme ich einen fiktiven Stundenlohn von 12,50 EUR an.

- Stundenlohn :: 12,50 EUR

- Dividenden pro Monat :: 220,20 EUR

- Stunden weniger zu arbeiten :: 17,6 Std.

Sprich im aktuellen Monat hätte ich fast 18 Stunden bzw. knapp über 2 volle Tage daheim bleiben können und diese wären bereits durch mein passives Einkommen mit Dividenden finanziert. Na, wie klingen 2 Tage zusätzlicher Urlaub jeden Monat for free & forever für euch?

Das sind aufs Jahr gesehen bereits etwas über 26 Tage, also nette 5 Wochen Sonderurlaub. Ein Leben lang! Und du musst dafür nie wieder einen Chef fragen oder irgendetwas extra tun. Großartig!

Vergiss alle Gründe, warum es nicht funktionieren kann.

Glaube an den einen Grund, warum es funktionieren wird.

Ein Arbeitsmonat hat durchschnittlich 21,6 Tage bzw. 173,3 Stunden. Vor diesem Hintergrund kann man auch sagen, ich habe bereits 10,2% auf dem Weg zur Finanziellen Unabhängigkeit zurückgelegt!

Wie weit seid ihr auf eurem Weg schon vorangekommen?

Das war es bereits schon wieder für diesen Monat. Ich bin zufrieden, habe 224,13 EUR mehr auf dem Konto und kann mich damit beschäftigen, wie ich diese reinvestiere, um für die Zukunft weiteres passives Einkommen mit Dividenden, dem Optionshandel oder mit P2P-Investitionen zu erzeugen. Life is good!

Last but not least, folge mir auf Twitter, damit du keinen neuen Artikel mehr verpasst und vergiss auch nicht in die Depotübersicht zu schauen. Ich habe alle Charts und Statistiken aktualisiert für dich zum Nachlesen.

Danke fürs Lesen und wenn dir der Artikel gefallen hat, hinterlasse mir einen Kommentar und teile ihn mit deinen Freunden auf Social Media oder in deinem Lieblingsforum. Das würde mir sehr viel bedeuten. Vielen Dank!

Hallo Ingo, Glückwunsch zum Ergebnis und deinen Zukäufen!

Bei Abbvie hab ich ja auch zugeschlagen, leider mit zu kleiner Position.

Warum zählst zu P2P Erträge nicht zu passiven Einkommen?

Hi Dimi!

Danke fürs Vorbeischauen.

Egal ob klein oder groß. Du bist dabei und das zählt. Ich halte AbbVie weiterhin für kaufenswert, zumindest solange du eine Dividendenrendite zum Einstieg von 5% oder mehr bekommst.

Bzgl. P2P meinst du, ich sollte die P2P-Erträge hier gleich mit in das Update reinnehmen, weil es passives Einkommen ist? Wäre eine Überlegung wert. Was meinen die Anderen?

Bisher halte ich das noch getrennt, da ich mit P2P viel später eingestiegen bin. Updates hatte ich per Quartal geplant und hier schon eines veröffentlicht. Das nächste gibt es übrigens diesen Monat, denn Q2 ist bereits rum.

CU Ingo.

Moin Ingo,

Glückwunsch zu einem weiteren Monat toller Steigerungsraten!

Was mir an deinem Dividendeneinkommen besonders gefällt ist, dass es auf so viele „Schultern“ verteilt ist. Mein passives Einkommen fiel mit knapp 370€ im Juni zwar etwas höher aus als deins. Dafür verteilte es sich im Wesentlichen aber auch nur auf drei Unternehmen (Gilead, Shell und Southern Co). Da werde ich künftig wohl noch für ein wenig mehr Diversifikation sorgen müssen.

Bei AbbVie stand ich übrigens auch schon in den Startlöchern. Meine verkauften Puts wurden aber gerade so nicht ausgeübt, wodurch mir letztlich nur ein paar realisierte Optionsprämien blieben…

David

Hi David!

Danke fürs Vorbeischauen.

Oh ja, Diversifizierung spielt bei mir eine große Rolle. Die Verteilung des Risikos auf ca. 2% pro Position, egal ob man jetzt den Marktwert betrachtet oder den Cash Flow, den ich aus einer Position ziehe, ist eine Basisüberlegung in fast allen meinen Investments.

Irgendwann wird eine Zeit kommen, wo ich vielleicht mal Wochen oder Monate lang nicht ins Depot reinschauen kann oder will. Dann muss das auch alleine laufen können. Und wenn dann mal 1-2 Positionen absacken oder vielleicht sogar komplett aussteigen, dann ist das bei max. 2% Positionsgröße halb so wild.

Somit ist auch ein Zwischenziel ziemlich klar, ich möchte irgendwann mindestens 50 Positionen im Depot haben.

Glückwunsch zu deinen Einnahmen im Juni. Sieht gut aus! Ich habe leider AbbVie nicht mit Puts spielen können an dem Tag, wo es 16% runter ging. Hätte zu weit in die Marginauslastung reingehen müssen und hab mich damit nicht wohl gefühlt. Da habe ich es komplett sein lassen.

Schade, sah nach einer tollen Gelegenheit für ein schönes Premium bei der Prämie aus. Naja, die nächste Gelegenheit kommt mit Sicherheit.

CU Ingo.

Hallo Ingo,

seit fast 1 Jahr bin ich jetzt stiller aber begeisterter Mitleser deines Finanzblogˋs.

Es ist inzwischen mit Abstand meine Lieblingslektüre, am meisten freue ich mich immer auf die Watchlist des Monats, um zu schauen ob wieder Anregungen für mich dabei sind.

Aktuell suche ich unter Diversifikationsaspekten Dividendentitel aus dem Bereich Konsumtitel/ nicht zyklisch und Technologie, aber die sind mir inzwischen eigentlich alle zu teuer.

Bin jedoch bei meiner Suche auf seeking alpha auf einen Artikel über Kellog ( und deren Tochtergesellschaft Mornigstar Farms) gestolpert, und einem Bericht über vegane Ernährung / Thema Beyond meat.

Was hälst du von Kellog? Ist ja ziemlich runtergeprügelt, KGV und Dividende passt eigentlich auch und jetzt noch eine Turnaroundphantasie dazu?

Viele Grüße

Rainer

Hi Rainer!

Danke für deinen Kommentar und für das positive Feedback. Tut gut 🙂 !

Lustige Geschichte mit Kellogs, denn das Thema hatte ich erst letzte Woche privat. Denn mir ist im Supermarkt aufgefallen, dass die in der Tat bereits zuckerfreie Produkte anbieten und teils von der Zutatenliste am besten abschneiden konnten in meinem kleinen Vergleich vor Ort (Kaufland). Nur wenige Produkte bisher, aber immerhin. Das war für mich eine echte Überraschung.

Danach habe ich mich etwas über Kellogs informiert. Die haben in der Tat mit sehr gesunden Produkten angefangen und einer der Brüder war überzeugter Wohltäter. Wollte also wirklich etwas gegen den damals noch sehr verbreiteten Hunger und die Unterernährung tun. Durch Zufall merkte man dann später, dass die Produkte mit dem meisten Zuckeranteil, sich am besten verkauften. Er wollte weiter machen wie bisher und den Zucker reduzieren, aber der andere Bruder setzte sich durch und Kellogs wurde das Unternehmen, was wir heute kennen. Fand ich eine spannende Hintergrundgeschichte.

Vielleicht finden sie ja mit den aktuellen Anstrengungen, ihre Produktpalette auf „gesund“ umzustellen, wieder zurück in die Spur?

Was ich eigentlich sagen wollte, ich denke ich sollte Kellogs mal in die Watchlist mit aufnehmen, oder 😉 ? Mal schauen, ob diesen Monat schon oder im nächsten.

Danke für den Tipp!

CU Ingo.

Prima! Danke Dir dafür