Nach der Monatsübersicht der Dividendeneinnahmen ist dies hier mein zweitliebster Artikel auf dem Blog, mein monatliches Einkommen durch den Optionshandel. Als Stillhalter, durch den gezielten Verkauf von Optionen, kann man sich ein regelmäßiges Einkommen an der Börse sichern.

An der Börse sind 2 mal 2 niemals 4, sondern 5 minus 1.

Man muss nur die Nerven haben, das minus 1 auszuhalten.

– André Kostolany –

Mein Einkommen durch den Optionshandel

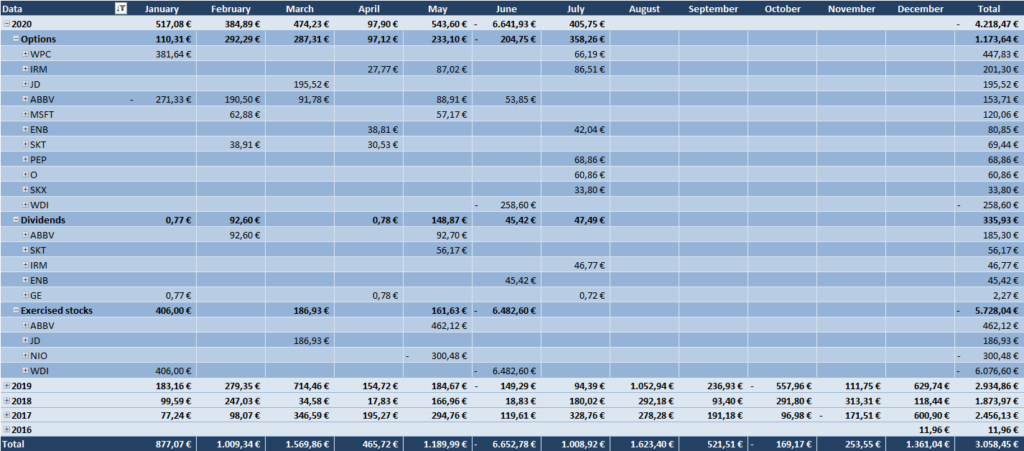

Prämieneinnahmen durch Optionen: 358,26 EUR

- Enbridge Inc. :: ENB 21AUG20 27.5 P :: 27.07.2020 :: 42,04 EUR

- Iron Mountain Inc. :: IRM 17JUL20 27.5 C :: 17.07.2020 :: 35,17 EUR

- Iron Mountain Inc. :: IRM 21AUG20 25.0 P :: 22.07.2020 :: 51,34 EUR

- Pepsico Inc. :: PEP 17JUL20 120.0 P :: 02.07.2020 :: 68,86 EUR

- Realty Income Corp. :: O 17JUL20 52.5 P :: 02.07.2020 :: 60,86 EUR

- Skechers U.S.A. Inc. :: SKX 21AUG20 22.0 P :: 24.07.2020 :: 33,80 EUR

- W.P. Carey Inc. :: WPC 17JUL20 55.0 P :: 02.07.2020 :: 66,19 EUR

Dividendenzahlung von eingebuchten Aktien: 47,49 EUR

- General Electric Co. :: Dividends :: 27.07.2020 :: 0,72 EUR

- Iron Mountain Inc. :: Dividends :: 02.07.2020 :: 46,77 EUR

Gewinn/Verlust durch Ausbuchen von Aktien: n/a

Daraus ergibt sich folgende Zusammenfassung:

Einnahmen im Juli 2019: 94,39 EUR

Einnahmen im Juli 2020: 405,75 EUR

Jahr-zu-Jahr Steigerung (YoY, Year over year): 329,9%

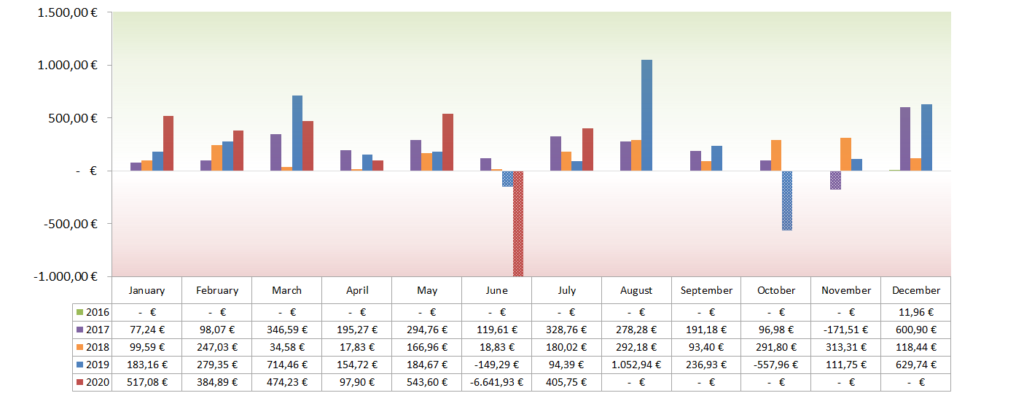

2020er Einnahmen bis jetzt (YTD, Year to date): -4.218,47 EUR (-602,64 EUR/Monat)

Alle Einnahmen seit Beginn (All-time income): 3.058,45 EUR

Hinweis: Ich führe Aktienkäufe und Verkäufe in der Übersicht mit auf, wenn sie durch Ausübung gebucht wurden bzw. wenn ich eine Aktienposition später glatt stelle. Damit sollte das gesamte Einkommen durch den Optionshandel abgebildet sein.

Was waren die Erkenntnisse aus dem Juli?

Na das schaut doch im Juli wieder bedeutend erfreulicher aus, oder? Über 400,- EUR verdient. Sauber!

Nach dem ich den Schock bzgl. Wirecard (Verflucht sei dein Name!) verdaut hatte, war ich vom Kopf her wieder frei, gleich etwas aktiver beim Optionen verkaufen und konnte so relativ einfach gutes Geld im weiter nach oben strebenden Markt verdienen.

Dadurch, dass die Vola bei den Aktien relativ konstant war, evtl. mit einer leicht nach unten zeigenden Tendenz, gab es über den gesamten Juli auch keine Aufreger oder heiklen Situation zu bewältigen.

So verfielen einige Optionen einfach zum Verfallstag wertlos oder ich kaufte sie nach der 50%-Regel vorher zurück. Dabei behandle ich diese Regel nicht dogmatisch, eher als Richtlinie. So kaufe ich auch noch Optionen z.b. zurück, die vielleicht nach 70% der Zeit mit 80% im Gewinn stehen oder ein ähnliches Gewinnprofil aufweisen.

Klar könnte ich sie einfach laufen lassen, aber gerade die letzten Monate haben gezeigt, dass der Markt auch schnell mal kippen kann, die Vola dann explodiert und die sicher geglaubten Gewinne einem nur so durch die Finger rinnen.

So verlief der Juli unaufgeregt und das ist gut so. Meinetwegen kann es auch im August so weiter gehen. Ein paar Optionen laufen schon und sind bereits schön im Plus 🙂 …

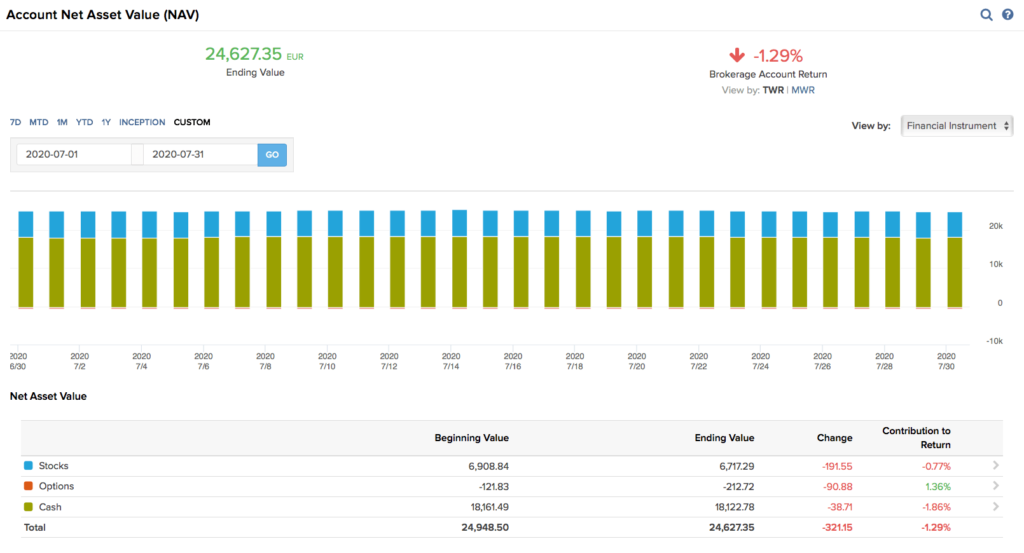

Hier die Übersicht der Monatsperformance:

Am Ende war der Juli in Summe jedoch im Minus. Das lag dieses Mal aber mehrheitlich am EUR/USD-Kurs, denn der Euro wird immer stärker und liegt bereits bei ca. 1,18. Wow!

Bei 1,16 hatte ich weitere 5.000 EUR in USD getauscht. Mein durchschnittlicher Umtauschkurs liegt bei 1,12. Bei 1,25 werde ich die nächsten 5.000 EUR in USD tauschen, sollte es dazu kommen.

Aktive Optionen und passive Dividenden kombiniert?

Mein aktives Einkommen durch den Optionshandel von 405,75 EUR wird sehr schön mit dem passiven Einkommen durch Dividenden von 212,40 EUR komplementiert. Zusammen ergibt dies einen Cash Flow von 618,15 EUR im aktuellen Monat. Nicht schlecht, oder?

Wiederholen wir mit diesem Zusatzeinkommen doch einfach mal meine Fun Facts Rechnung …

Also zum Schluss noch ein paar Fun Facts.

Investieren muss Spaß machen, Stichwort Motivation.

Und man sollte Ziele haben, zum Beispiel die Finanzielle Unabhängigkeit durch passives Einkommen als großes übergeordnetes Ziel. Warum nicht beides verbinden?

Ich mache dazu folgendes, ich rechne mir just for fun aus, wie viel Zeit mir meine Dividenden bereits erkauft haben. Dazu nehme ich einen fiktiven Stundenlohn von 12,50 EUR an.

- Stundenlohn :: 12,50 EUR

- Optionen/Dividenden pro Monat :: 618,15 EUR

- Stunden weniger zu arbeiten :: 49,5 Std.

Sprich im aktuellen Monat hätte ich fast 50 Stunden bzw. mindestens volle 6 Tage daheim bleiben können und diese wären bereits durch mein aktives/passives Einkommen mit Optionen/Dividenden finanziert. Na, wie klingen 6 Tage zusätzlicher Urlaub jeden Monat for free & forever für euch?

Das sind aufs Jahr gesehen etwas mehr als 74 Tage, also fast 3,5 Monate Sonderurlaub. Ein Leben lang! Und du musst dafür nie wieder einen Chef fragen oder irgendetwas extra tun. Großartig!

Just do it!

Ein Arbeitsmonat hat durchschnittlich 21,6 Tage bzw. 173,3 Stunden. Vor diesem Hintergrund kann man auch sagen, ich habe bereits 28,5% auf dem Weg zur Finanziellen Unabhängigkeit zurückgelegt!

Zahlen, Daten, Fakten

Die gesamte Ladung an Zahlen, Daten und Fakten gibt es wie üblich in der Übersicht vom Optionsdepot und folge mir auch auf Twitter, damit du keinen neuen Artikel mehr verpasst und sieh alle meine Trades (Kaufen, Verkaufen, Zurückkaufen, Rollen oder Schließen) an dem Tag bzw. Folgetag, wo ich diese tätige.

Wenn du nun Interesse daran gefunden hast und wissen möchtest, wie das mit den Optionshandel so funktioniert, dann lies dir mein kostenlos verfügbares Optionshandel ABC durch:

- Teil 1: Grundlagen vor dem Start

- Teil 2: Was sind Stillhaltergeschäfte?

- Teil 3: Der Cash Secured Put

- Teil 4: Der Covered Call

- Teil 5: Das Rollen von Optionen

- Teil 6: Optionshandel oder Dividendenstrategie?

- Teil 7: Der beste Broker für den Optionshandel

- Teil 8: Optionen schreiben in der Praxis

Starte in nur wenigen Tagen mit deinem ersten Trade und kassiere die erste Prämie!

Du kannst es aber auch gern erst einmal mit Spielgeld in einem kostenlosen Demokonto ausprobieren. Dafür empfehle ich dir Captrader*.

Und wenn du dich dann fragst, wo man, wenn man bereit dafür ist, am günstigsten Optionen handeln kann, dann lies unbedingt den Artikel Der beste Broker für den Optionshandel. Dort findest du alle notwendigen Infos, um eine gute Entscheidung treffen zu können.

Wie lief es bei euch so?

Für alle die schon mit dem Optionshandel begonnen haben bzw. schon länger dabei sind, wie waren eure Ergebnisse diesen Monat? Was war euer bester und was evtl. euer schlechtester Trade?

Ich würde gern davon in den Kommentaren lesen!

Danke fürs Lesen und wenn dir der Artikel gefallen hat, hinterlasse mir einen Kommentar und teile ihn mit deinen Freunden auf Social Media oder in deinem Lieblingsforum. Das würde mir sehr viel bedeuten. Vielen Dank!

Hallo Ingo,

außer Wirecard ist es bei dir ja gut gelaufen.

Ich selbst habe tatsächlich in vier Put-Optionsscheine auf den DAX investiert.

Für 500 Euro.

Glaube an einen Börsenrückgang in den jetzigen Monaten zumindest bis Oktober 2020.

Ab November dann vlt. wieder „Jahresendrally“. Das ist die Theorie!

Schöne Grüße

Uwe

Hi Uwe!

Danke fürs Vorbeischauen.

Ich halte zwar von Optionsscheinen nichts, aber als Absicherung kann man das schon mal machen. Ist dann halt etwas ganz anderes, als der Verkauf von Cash Secured Puts oder Covered Calls.

Ich bin mir nicht mehr sicher, was passieren wird. Dachte auch, dass es unbedingt noch mal runter gehen muss. Aber die Zahlen aus der Wirtschaft scheinen besser zu sein, als bisher angenommen. Dagegen machen die zunehmenden Infektionen wieder mehr Sorgen.

Ist echt schwierig einzuschätzen.

CU Ingo.

Der Dollar ist schwächer geworden zum Euro 🙂 wahrscheinlich ein kleiner Fehler beim schreiben. Aber guter Monat. Top

Hi Robert!

Danke für den Hinweis. Gleich mal korrigiert 😉 …

Ja der Monat lief richtig gut und total ohne Stress. So kann es gern öfters sein!

CU Ingo.

Bei mir war der Juli leider der schlechteste Monat in diesem Jahr. Rohstoff Optionen liefen diesen Monat nicht so gut. Zum Glück haben die Aktienoptionen das dicke Minus noch gemildert.

Hi Robert!

Danke für deinen Kommentar und tut mir leid, dass es diesen Monat nicht so gut lief.

Von Rohstoffen lasse ich persönlich die Finger. Fühle mich damit einfach nicht wohl. Da sind Aktienoptionen auf Dividendentitel eher mein Ding.

Viel Erfolg für die Zukunft!

CU Ingo.

Hi, über google news drauf aufmerksam geworden. Ich hab zwar nicht so viele Optionen. Ausser einen 5x put aus Nasdaq circa 2,5% des Depot als Absicherung. Dieser ist seit dem gute 25% im Minus 😀 nasdaq rennt wie verrückt. Das gesammt depot konnte aber überproportional zulegen. Da e Commerce derzeit einfach nicht einen lauf hat und ich mich während der krise positioniert habe um nicht so Corona anfällig zu werden. Bis jetzt läufts ganz gut. Ansonsten hab ich eine anleihe und gut 15 einzelaktien im depot 😉 mach das seit gut 5 Jahren. Und juli war derzeit wohl der stärkste Monat und August scheint gut daran anzuknüpfen. Gruß

Hi Eugen!

Danke für deinen Kommentar und Willkommen auf dem Blog 🙂 …

Du kaufst die Optionen zur Absicherung. Das ist eine legitime Strategie, um sein Risiko zu minimieren. Geht aber in der Regel auf die langfristige Rendite.

Ich betreibe ja die sogenannten Stillhaltergeschäfte und verkaufe die Optionen an Leute wie dich 😉 … also 2 völlig unterschiedliche Strategien. Beide aber wie gesagt völlig legitim. Jedem das Seine.

Ich wünsche dir viel Erfolg!

CU Ingo.

Hallo Ingo,

Danke, dass Du Dein Handeln so transparent darstellst.

Ich verfolge, dass gleiche Ziel wie Du: Unabhängig von entwaigen Arbeitgebern zu werden.

Nach vielen Jahren Börse mit den Standard-Werten und auch einiger Zockerei, Trade ich nun seit 2,5 Jahren Optionen.

Ich mache das ähnlich wie Du: Hauptsächlich verkaufe ich Naked Puts. Sollte ich ausgeübt werden, werden Covered Calls geschrieben.

Meine Basiswerte sind dabei hauptsächlich die Dividendenaristokraten und einige Techwerte.

Wichtigster Unterschied: ich verkaufe Put Optionen auf wöchentlicher Basis. Ich suche mir also die Basiswerte zu denen es Weeklys gibt, die auch liquide sind. Der Zeitwertverfall ist in den letzten 7 Tagen am größten.

Da ich auf Margin handele unterliegt das natürlich größeren Schwankungen, aber meine Zielrendite von 25 % p.a. habe ich letztes Jahr erreicht und auch für dieses Jahr bin ich optimistisch.

Viele Grüße

Christian Diehl

Hi Christian!

Danke für deinen Kommentar und Willkommen auf dem Blog!

Ein schönes Ziel haben wir beide da 🙂 …

Ich würde die Puts gar nicht als echte „Naked“ Puts bezeichnen, da du ja die Margin als Absicherung hast und durchaus die Einbuchung passieren darf. Das mache ich nämlich zu einem gewissen Teil auch und ich selbst ordne diese gedanklich eher weiterhin den Cash Secured Puts zu.

Interessant, dass du das sogar auf eine wöchentliche Laufzeit machst. Da bist du wahrscheinlich ordentlich am rotieren, oder? Was ist dein täglicher Aufwand für den Optionshandel?

Ich selbst verbringe pro Tag ca. 30 min mit dem Screening in der TWS plus extra 20-30 min an Tagen, wo ich wirklich aktiv kaufe oder zurückkaufe und dann auch gleich alles in meine Exceltabelle eintrage und auf Twitter poste. Ich schätze mal, dass ich in der Regel unter 5 Stunden pro Woche mit dem Optionshandel verbringe. Das lässt sich auch gut nebenher am Abend betreiben, falls man einen Vollzeitjob hat.

CU Ingo.

Hallo Ingo,

derzeit beschäftige ich mich ca. 20 bis 30 Minuten täglich mit den Optionen. Meine Watchlist umfasst aktuell 41 Werte. Die gehe ich natürlich nicht alle täglich durch, sondern sortiere schon mal vor nach Volatilität. Im Depot habe ich meist 7-10 Positionen. Da schau ich täglich kurz drauf. Manchmal nehme ich auch frühzeitig Gewinne mit, aber ohne feste Regel.

Jeden Freitag (Verfallstag) wird es dann spannend. Wenn ich schon sicher absehen kann, dass Optionen wertlos verfallen, suche ich mir aus der Watchlist schon mal Ersatz. Das gehe ich auch oft schon ein. Andernfalls setze ich mich am Sonntag nochmals eine halbe Stunde hin und suche mir aus den Chartbildern was vielversprechendes aus (hier setze ich auf Ichimoku Charts), um dann am Montag wieder zu verkaufen.

Sollte ich Aktien zugeteilt bekommen, such ich passende Covered Calls ggf. auch schon am Freitag raus. Bei zugeteilten Aktien habe ich mir auch eine Exceltabelle angelegt, um zu wissen, wie viele Einnahmen ich insgesamt mit der Position aus den Puts und ggf. diversen Calls hatte. Falls die Aktien weiter fallen, kann ich so zur Not auch niedrigere Strike-Preise wählen, um am Ende immer noch möglichst ohne Verlust aus der Posi zu kommen.

Viele Grüße und viel Erfolg mit Deinen aktuellen Trades!

Christian

Hi Christian!

Danke für deine Rückmeldung. Hört sich definitiv nach einem guten Plan an 🙂 …

Viel Erfolg weiterhin!

CU Ingo.