Mit der Artikelserie Im Rückspiegel werde ich von Zeit zu Zeit alle Käufe für mein Dividendenaktiendepot chronologisch nachvollziehen und kommentieren, damit ihr euch ein Bild machen könnt, wann und warum ich die Aktie damals gekauft habe. Heute im Blickpunkt: Mein Kauf von Gilead Sciences!

Gleichzeitig werde ich Bilanz ziehen und einschätzen, ob die Erwartungen, die ich beim Kauf hatte, erfüllt wurden oder nicht. Abgerundet mit einem aktuellen FAST Graphs Chart gibt euch das die Möglichkeit einzuschätzen, ob meine allgemeine Strategie für Aktienkäufe was für euch ist oder eher doch nicht.

Willst du den Körper heilen,

musst du zuerst die Seele heilen.– Platon –

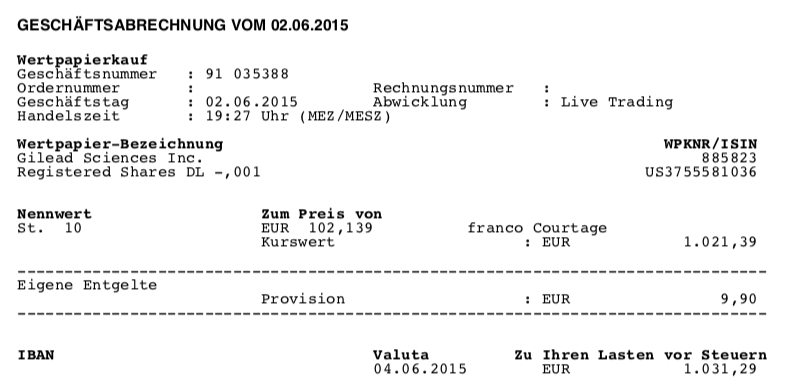

Am 02.06.2015 kaufte ich 10 Stück Gilead zum Preis von je 102,14 EUR!

Die Gesamtinvestition betrug 1.031,29 EUR inkl. aller Gebühren.

Das Depot befand sich zu dem Zeitpunkt immer noch im Aufbau und Gilead Sciences Inc. (GILD) war nach Johnson & Johnson (JNJ) erst meine zweite Investition in den Sektor Healthcare.

Warum der Kauf von Gilead Sciences?

Der Name Gilead sprang mir bei meinen Recherchen für den nächsten Zukauf im Depot deswegen ins Auge, weil ich hier von einem Unternehmen lass, was doch in der Tat scheinbar ein Medikament (Sovaldi, später weiterentwickelt zu Harvoni) auf den Markt gebracht hatte, was eine Hepatitis C Erkrankung nicht nur eindämmen, sondern in der Tat in 99% der Fälle heilen konnte.

Mir war zwar sofort klar, dass dies aus betriebswirtschaftlicher Sicht gar nicht so gut ist auf lange Sicht, aber es imponierte mir irgendwie und ich informierte mich weiter.

Gilead ist eines der größten Biotechnologieunternehmen der Welt und führend in der Forschung und Vermarktung von Medikamenten im Bereich HIV, Hepatitis und der Grippe.

Dabei stieß ich natürlich auch überall auf die Kontroverse, dass Sovaldi für eine 12-Wochen-Behandlung (12-Weeks regimen) schlappe 60.000 EUR kostet, wobei in einer Studie der AOK ein Materialwert von unter 200 EUR angenommen wurde.

Natürlich ist der Materialwert der geringste Faktor bei einem Medikament. Forschung und Zulassung machen den weitaus größeren Teil aus im Vergleich zu z.b. Materialwert und Herstellung. Außerdem ist auch immer die Frage interessant, wie viel Geld kann man denn einsparen mit einem Medikament im Vergleich zur aktuellen Behandlung.

Und hier hat natürlich Gilead den großen Vorteil, dass eine richtige Heilung keine Folgekosten hat, was bei den damals üblichen Behandlungen immer noch der Fall war. Am Ende sparten die Patienten bzw. Krankenkassen immense Beträge, trotz der hohen Kosten für das Medikament selbst. Das Medikament Sovaldi wurde ein Mega-Erfolg.

Nach Veröffentlichung von Sovaldi, und später Harvoni, stieg der Cash Flow und damit der Gewinn massiv an, erreichte im Jahr 2015 seinen Höhepunkt und nimmt seitdem stetig ab. Nachahmer-Produkte und alternative Heilungsmethoden drängen auf dem Markt und machen Gilead hier Konkurrenz.

Der größte Faktor scheint aber in der Tat zu sein, dass einfach die Patienten ausgehen. Wie gesagt handelt es sich um eine echte Heilung. Ein komisches Problem, aber ich glaube man kann ruhig sagen, dass dies ein schönes Problem ist. Zumindest sehe ich das so.

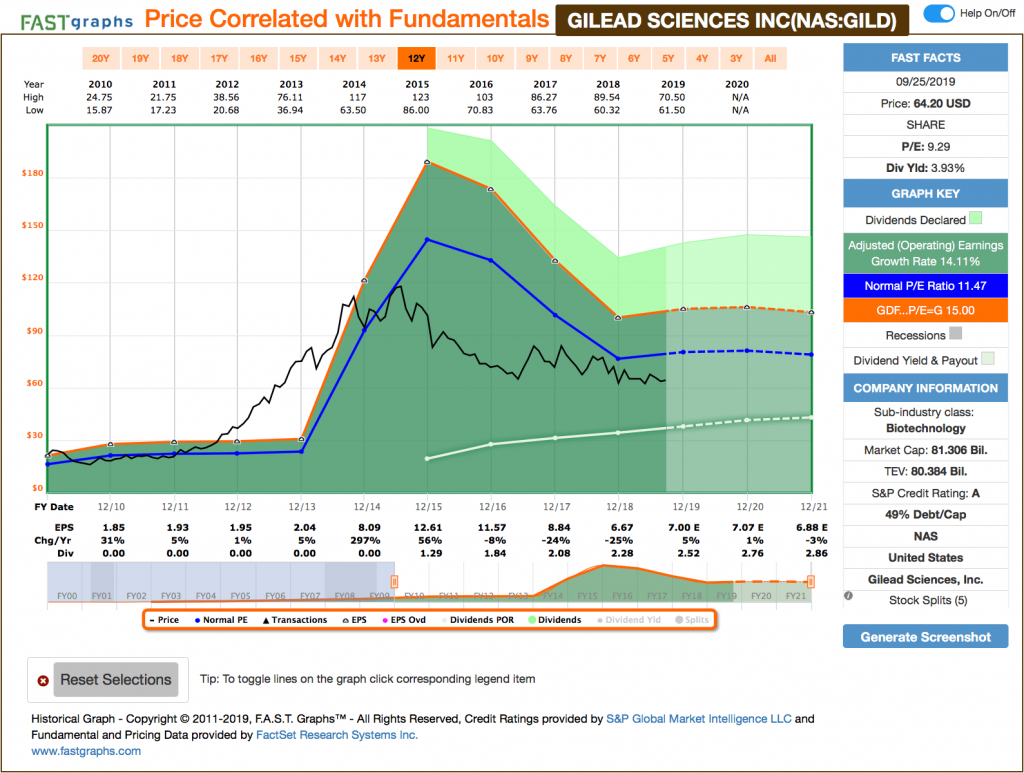

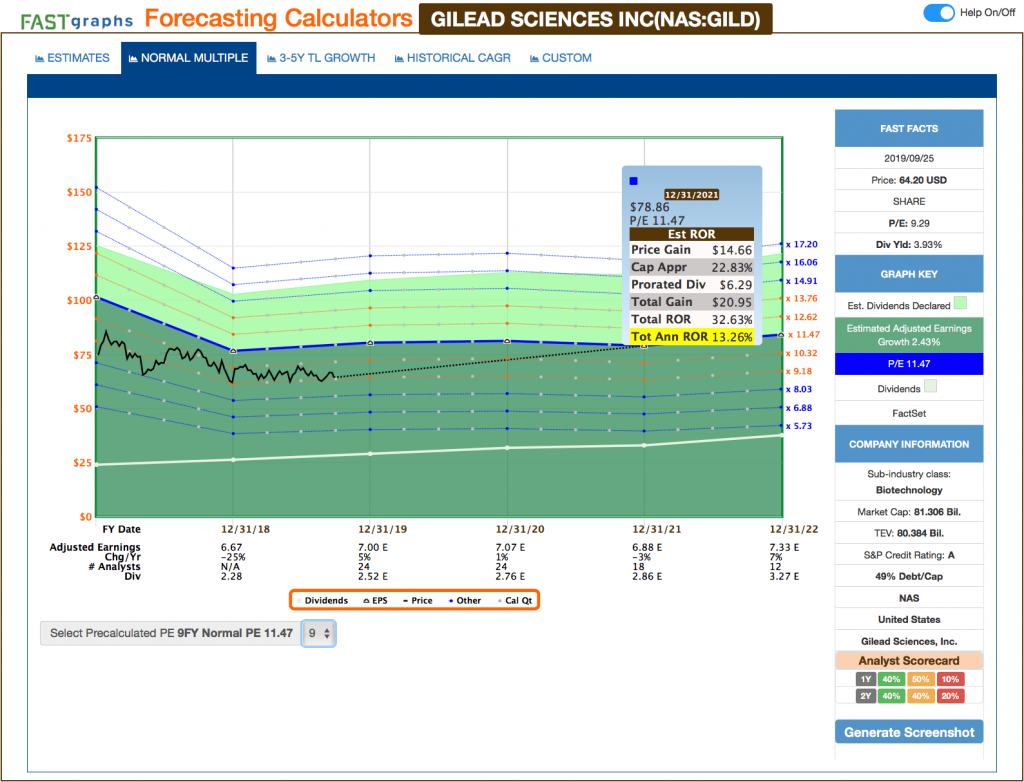

So schaut das aktuelle FAST Graphs Chart aus:

Man sieht sehr deutlich den bedrohlich abnehmenden Gewinn. Aber man sieht auch, dass trotzdem noch ordentlich Geld reinkommt, mit dem man ja einiges anstellen könnte, oder?

Die Frage bei Gilead wird also sein, wie lange der Cash Flow ausreicht. Es gibt eine ganz ordentliche Pipeline an neuen Medikamenten, aber gerade der Prozess der Zulassung ist sehr langwierig und nur wenige Kandidaten schaffen es dann auch auf den Markt.

Oder man verwendet das Geld für Zukäufe von kleineren Unternehmen, um sich neue vielversprechende Kandidaten zu sichern. Auch das wäre eine Möglichkeit und wird bereits von Zeit zu Zeit praktiziert, wie z.b. in 2017 bei Kite Pharma oder Cell Design Labs.

Da ich das Unternehmen spannend fand, der Cash Flow ausreichend sein sollte, um genug Zeit zu haben, sich für die Zukunft neu aufzustellen und es eine schöne Dividende gab plus überdurchschnittliches Dividendenwachstum, entschloss ich mich zu einem Investment in Gilead.

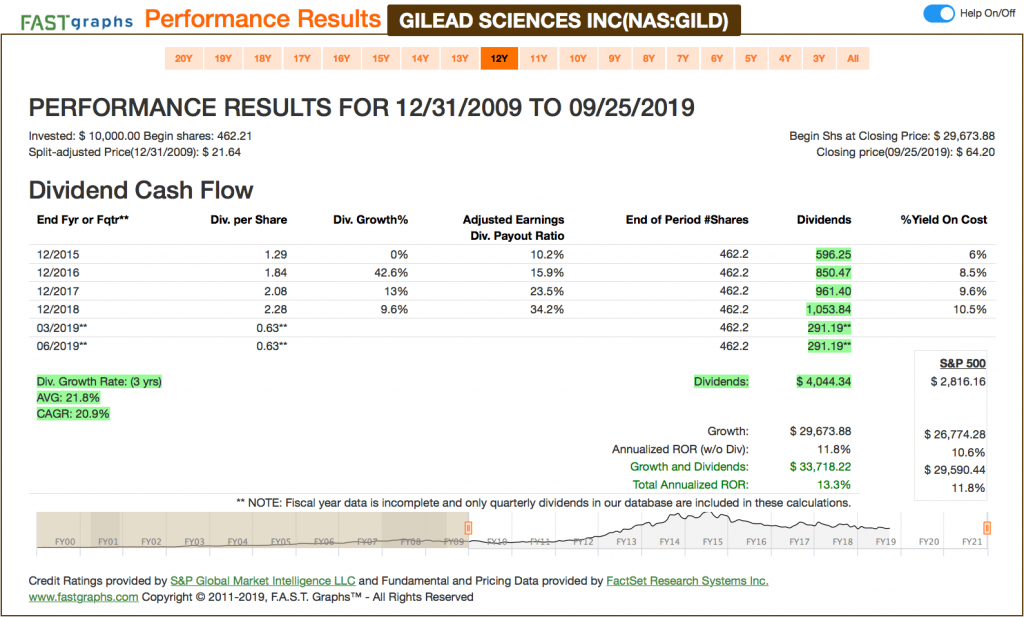

Die Dividendenhistorie für Gilead schaut folgendermaßen aus:

Die Dividendenhistorie von Gilead ist noch nicht sehr lang. Das Unternehmen begann erst im Jahr 2015 mit der Zahlung einer Dividende.

Die Dividende wurde seitdem im Schnitt um 21,8% gesteigert, wobei im 2. Jahr die Erhöhung um 42,6% den größten Anteil daran hat.

In 2019 gab es ebenfalls eine schöne Steigerung um 10,5% (von 0,57 auf 0,63 USD). Sauber!

Nachkäufe von Gilead Sciences

Nach meinem Einstieg fiel der Kurs mit kleineren Schwankungen, aber stetig. Frei nach dem Motto Averaging Down kaufte ich in zwei weiteren Tranchen nach und verbilligte so meinen Einstandspreis.

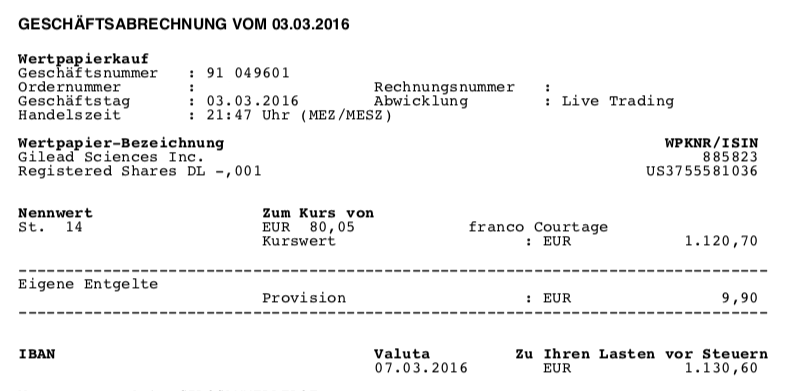

Am 03.03.2016 kaufte ich 14 Stück Gilead zum Preis von je 80,05 EUR!

Die Gesamtinvestition betrug 1.130,60 EUR inkl. aller Gebühren.

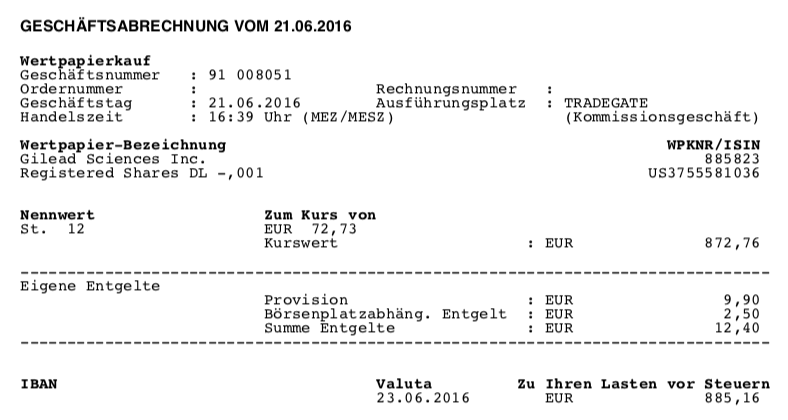

Am 21.06.2016 kaufte ich 12 Stück Gilead zum Preis von je 72,73 EUR!

Die Gesamtinvestition betrug 885,16 EUR inkl. aller Gebühren.

Ich hatte nun 36 Stück Gilead Sciences mit einem Durchschnittskurs von 83,75 EUR im Depot und dachte das war es erst einmal.

Leider sank der Preis die nächsten Monate weiter.

Und so wurde ich doch noch einmal aktiv. Diesmal verkaufte ich aber zuerst meine gesamte Position, um den Verlust im Steuertopf Aktiengewinne/Aktienverluste festzuschreiben, vielleicht um es irgendwann mit Gewinnen bei anderen Aktien zu verrechnen, und kaufte dann mit Zuschuss von etwas frischen Kapital eine neue größere Position.

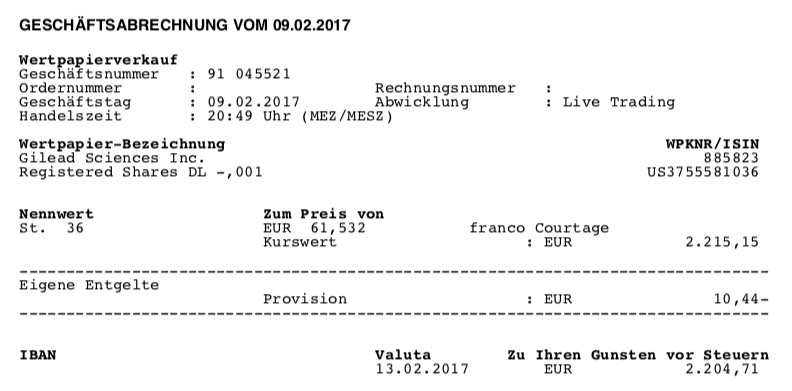

Am 09.02.2017 verkaufte ich 36 Stück Gilead zum Preis von je 61,53 EUR!

Der Gesamterlös betrug 2.204.71 EUR inkl. aller Gebühren.

Der Verlust summierte sich lt. Steuerreport auf 842,34 EUR.

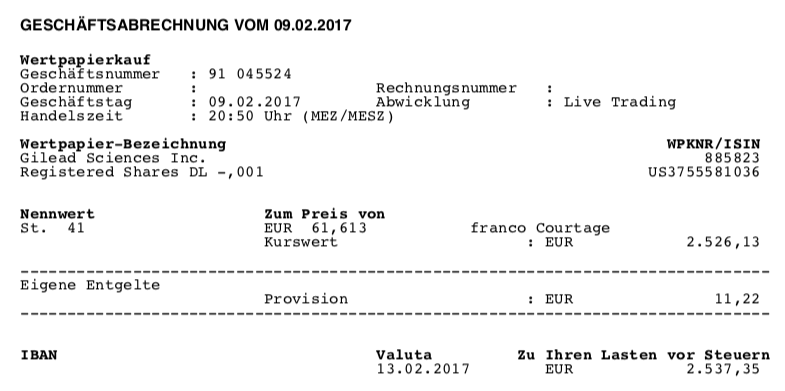

Am 09.02.2017 kaufte ich 41 Stück Gilead zum Preis von je 61,61 EUR!

Die Gesamtinvestition betrug 2.537,35 EUR inkl. aller Gebühren.

Diese Position von 41 Stück Gilead besitze ich noch heute genauso im Depot.

Und wie sieht meine Performance aus?

Nach meinem letzten Kauf gab und gibt es weiterhin Schwankungen im Preis. So notiert der aktuelle Kurs gern mal etwas über meinem Kaufpreis oder auch gern mal darunter. Insgesamt gesehen geht es schon eine ganze Weile mehr oder weniger seitwärts.

Zum 26.09.2019 steht der Kurs bei 57,98 EUR (-5,9%).

Der aktuelle Buchverlust beträgt somit -148,95 EUR bei einem Einsatz von 2.537,35 EUR. Könnte besser laufen, oder?

Die Dividendeneinnahmen bis heute summieren sich auf 217,51 EUR.

Das verschiebt den aktuellen Buchverlust in den positiven Bereich mit 68,56 EUR. Schon besser, aber nur die halbe Wahrheit.

Für die komplette Rechnung muss ich nämlich den eingeloggten Verlust vom Verkauf der 36 Stück im Februar 2017 hinzurechnen und komme dann auf einen Gesamtverlust von aktuell -773,78 EUR was ca. -30% entspricht!

Das ist mal eine Hausnummer und in der Tat keine so tolle bzw. vorzeigbare Performance. Da müssen noch viele Dividenden eingehen, um das auch nur annähernd zu kompensieren oder der Kurs nimmt endlich mal wieder Fahrt auf.

Die letzte Dividendenerhöhung betrug +10,5% (von 0,57 auf 0,63 USD/Quartal). Eine schöne Steigerung.

Alles über 7% ist toll, denn bei 7% pro Jahr verdoppelt sich die Dividende alle 10 Jahre, ohne das ich frisches Kapital investieren muss. Mein Ziel ist es, dass sich das Gesamtwachstum der Dividende für das Depot möglichst bei 7% oder mindestens über dem Niveau der Inflation bewegt.

Gilead erfüllt diese Anforderung locker. Sehr schön!

Die Dividendenrendite liegt aktuell bei schönen 3,9%.

Meine Yield on Costs (YoC, auch genannt Dividendenrendite auf den Einstandspreis) liegen bei 3,7% und damit aufgrund der aktuellen Buchverluste niedriger, als wenn jemand heute bei Gilead mit einer neuen Position einsteigen würde.

Das Dividendenwachstum seit Kauf beträgt +46,5%.

Die Dividende betrug 2015 zum Einstieg noch 0,43 USD/Quartal und stieg bisher auf aktuell 0,63 USD/Quartal.

Auf Dividendenseite gibt es wirklich nicht viel zu meckern. Das sind richtig gute Zahlen!

Mein Fazit zum Kauf von Gilead Sciences?

Es ist ein zweischneidiges Schwert bei Gilead. Mit der Kursentwicklung kann man eigentlich nicht zufrieden sein, auch wenn ich diese nur als zweitrangig betrachte.

Mir kommt es vor allem auf die Dividende an und dort sind die Kennzahlen schon um einiges besser.

Do you know the only thing that gives me pleasure?

It’s to see my dividends coming in.– John D. Rockefeller –

Trotzdem wäre es halt schön, wenn der Kurs auch mal wieder ein positives Zeichen von sich geben würde. Ein günstiger Preis ist immer dann angenehm, wenn man die Position noch aufbaut. Ist sie aber vollständig, wie bei mir halt hier bei Gilead, dann kann der Preis ruhig steigen.

Ein wenig grün im Depot wirkt immer so schön beruhigend 🙂 …

Die Frage bei Gilead ist sicher, kann das Management Möglichkeiten finden, den noch sehr schön sprudelnden Cash Flow gewinnbringend zu reinvestieren, ggf. auch die ein oder andere Akquisition anstossen, die sich dann hoffentlich in naher Zukunft auszahlen wird?

Oder befinden sich neue Blockbuster-Medikamente in der Pipeline, die auch die letzten Hürden der Zulassung überstehen?

Beide Möglichkeiten könnten dafür sorgen, dass wieder etwas positives Momentum in den Wert und damit den Kurs kommt.

Hier die Vorhersagen der Analysten für Gilead:

Das historische KGV auf die letzten 10 Jahre betrachtet liegt bei ca. 12. Nehme ich ein niedriges KGV von 11,5 an und sollte der Kurs von Gilead zu diesem bis Ende 2021 zurückkehren, dann erwartet uns eine Gesamtperformance von über 13% pro Jahr.

Das klingt gut und wäre es wert, ein wenig zu warten, oder?

Dem Mean-Reversion-Effekt zu Folge muss Gilead auch nichts Großartiges dafür tun. Einfach weiter arbeiten, keinen Mist bauen und es wird über kurz oder lang passieren.

Jede unerwartete Gewinnsteigerung wird dann als Katalysator fungieren und diesen Wert wieder nach oben schieben.

Wir werden sehen, ob meine Annahme hier aufgeht oder nicht.

Was ist eure Meinung dazu?

Wie seht ihr das? Wäre Gilead auch etwas für euer Depot oder besitzt ihr bereits andere Unternehmen aus dem Bereich Healthcare? Wenn ja, um welche handelt es sich und warum habt ihr euch genau für diese Unternehmen entschieden?

Lasst uns in den Kommentaren darüber diskutieren. Ich würde gern eure Meinung hören bzw. lesen.

Im nächsten Artikel der Serie Im Rückspiegel geht es dann um Kauf #20 und dies wird sein:

Danke fürs Lesen und wenn dir der Artikel gefallen hat, hinterlasse mir einen Kommentar und teile ihn mit deinen Freunden auf Social Media oder in deinem Lieblingsforum. Das würde mir sehr viel bedeuten. Vielen Dank!

Moin Ingo,

ich bin ebenfalls bereits vor einiger Zeit bei Gilead Sciences eingestiegen – um genau zu sein im September 2016. Seinerzeit war es nach Royal Dutch Shell sogar überhaupt erst meine zweite Einzelaktie im Depot.

Ähnlich wie bei dir liegt mein Gesamtinvestment bei knapp über €2.500. Dieses habe ich allerdings auf einen Schlag ins Unternehmen investiert.

Meine Bilanz sieht zwar etwas besser aus als deine (Buchverlust: €500 vs. Dividenden: €200). So richtig glücklich macht mich die Aktie bislang aber mit Sicherheit auch nicht.

Wahrscheinlich sind meine Erfahrungen bei Gilead Sciences auch mit ein Grund, weshalb ich mich mit einem Einstieg bei AbbVie so schwertue. Denn irgendwie kommt mir die Situation beider Unternehmen oberflächlich betrachtet nicht ganz unähnlich vor.

Trotz allem werde ich an meinem Engagement bei GILD erst einmal festhalten. Denn die über 3%ige Dividendenrendite entschädigt ja zumindest ein bisschen fürs Warten auf den nächsten großen Blockbuster – so er denn je kommen sollte.

David

Hi David!

Danke fürs Vorbeischauen.

Ja der Burner ist Gilead bis jetzt nicht. Aber manchmal muss man vielleicht nur etwas länger Geduld aufbringen. Microsoft z.b. lief ja auch jahrelang nur seitwärts, bevor der große Run losging. Bei Gilead hängt alles davon ab, was aus der Pipeline genehmigt wird und/oder ob man mit dem Cash Flow evtl. eine strategisch günstige Akquisition hinbekommt.

Solange der Free Cash Flow so bleibt oder vielleicht sogar besser wird, werde ich dabei bleiben. Da wird fleissig Geld gescheffelt, trotz der Herausforderungen.

CU Ingo.

Hi Ingo,

Gilead passt nun überhaupt nicht in meine Investment-Strategie. Viel zu starke Abhängigkeit von einzelnen Blockbustern; keine stabil wachsenden Erträge. Das hat so ein bisschen was von Zockerei: schlägt das nächste Medikament aus der Pipeline jetzt ein oder bekommt´s keine Zulassung. Nein, da gibt´s interessantere Papiere – ist ja nicht so, dass 3,9% Div. jetzt außergewöhnlich wären.

Gesundheit ist dennoch meine zweitgrößte Asset-Klasse. Meine Favoriten sind: CVS, WBA, CAH, ABBV und Fresenius; bzw. als Reits: OHI, LTC

PS:

….und wenn JNJ noch ein oder zwei Ticker runtergeht wär´ auch nicht schlecht ;-))

Auf einen Goldenen Oktober!

Hi Gerry!

Danke fürs Vorbeischauen.

Naja bei ABBV bist du ja auch dabei im Zocker-Club 🙂 … aber verstehe, was du hier sagen möchtest. Und du hast zum Teil natürlich Recht damit.

Aber nur zum Teil. Ich sage das deswegen, weil Gilead ordentlich Geld scheffelt und noch eine ganze Weile so weitermachen kann. Und während der Wartezeit auf bessere Zeiten werde ich ganz gut bezahlt.

Ich bin gespannt, wie es hier weitergeht.

Viel Erfolg im Oktober. Vielleicht klappt es ja mit JNJ!

CU Ingo.

Gilead hat es nicht geschafft die Pipeline für die Zukunft fit zu machen. Kite war zu teuer und liegt unter den Erwartungen. Die Kurse werden weiter fallen. Es ist kein neuer Blockbuster in Sicht und weitere Patente wie zB Truvada laufen aus. Im HIV Bereich wurde man von Viiv abgehängt. Im Artikel wird die Pipeline nicht fachlich besprochen, wichtig ist was in klinischen Studien Phase 3 ist, dies entscheidet über zukünftige Dividenden. Im Artikel wird nur symptomatisch beschrieben, Kurs ist gefallen und Dividende steigt. Für die Ursachen scheint jegliches Interesse und Verständnis zu fehlen.

Als privater Investor, der (wie Ingo) in ca. 30 Einzeltitel diversifiziert kannst du die Pipeline gar nicht fachlich besprechen, sonst müsste man in jeder Branche einen Doktortitel haben. Aber anhand des Fast Graph Kursverlaufs sieht man schon, dass die Geschäftsentwicklung sehr erratisch ist; daher würde ich mich auf die 3,9% Dividende auch nicht verlassen. Meiner Ansicht nach kein Wert, bei dem man ruhig schlafen kann.

Hi Dirk!

Danke für deinen Kommentar.

Und Danke auch für deine Kritik. Ich kann diese in Teilen nachvollziehen, möchte aber darauf verweisen, dass der Blog hier nicht den Anspruch erhebt, 100% wissenschaftlich belegbare Unternehmensanalysen zu präsentieren. Der Blog zeigt die Reise eines privaten Investors und wie dieser Frischling so klar kommt im Haifischbecken Börse 😉 … vor dem Hintergrund sollte man die Artikel hier betrachten.

Und das Gilead (bis jetzt) nicht mein Highlight im Depot ist, war hoffentlich ersichtlich aus dem Artikel, oder?

Wir werden sehen, wo die Reise hingeht. Solange der Cash Flow positiv ist, bleibe ich aber erstmal dabei und beobachte die Lage.

CU Ingo.

Hallo Ingo,

ich habe bei mir mal nachgeschaut und wenn es dich tröstet, habe ich die ersten 10 Aktien für fast den gleichen Preis gekauft. Dazu dann 2017 nochmal 30 Aktien für 63 EURO/Stück. Also habe ich bei der Position auch Buchverluste. Die Aktie hat mir wegen der Hepatitis C Geschichte damals gefallen. Auf der Gilead-Seite wird grafisch aufgelistet, was das Unternehmen entwickelt. Das fand ich sehr positiv.

Sie haben die Seite inzwischen mehrfach umgebaut und so ganz eindimensional sind sie nicht aufgestellt:

https://www.gilead.com/science-and-medicine/medicines

Wie man sehen kann, gibt es HIV-Medikamente, Lebermedikamente (ich übersetze das mal 1:1), Krebsmedikamente und noch weitere.

Daneben finde ich die Pipeline gar nicht so schlecht, wie ein Vorkommentator hier schreibt:

https://www.gilead.com/science-and-medicine/pipeline

In den Hauptgebieten ist so einiges in Phase 2 und 3. Wie es finanziell einschlägt, muss man natürlich sehen.

Gilead hat sicherlich nicht meine Erwartungen erfüllt, aber bei den meisten Biotech-Unternehmen habe ich in den letzten 3 – 4 Jahren nicht so das ganz große Kursfeuerwerk gesehen. Das Unternehmen hat durch den Cashflow viel Geld zur Verfügung und kann nach wie vor gut agieren. Aber es ist wie bei jedem Chemie- und Arzneimittelunternehmen: Es müssen sog. Blockbuster entwickelt werden. Ein Freund und seine Frau sind in diesem Gebiet in der Forschung unterwegs. Und das was die erzählen hat tatsächlich etwas mit Lotterie zu tun. Vor ein paar Jahren dachten sie z.B., dass sie etwas gegen Demenz gefunden haben, weil das Mittel bei Mäusen hervorragend funktionierte. Hat sich alles in Luft aufgelöst, obwohl er meinte, dass er ein halbes Jahr richtig euphorisch war. Tja, das ist Forschung.

Gilead ist ähnlich wie AbbVie und anderes in der gleichen Lage. Ich erwarte kein Kursfeuerwerk die nächste Zeit und wenn, dann freue ich mich. Solange sie vernünftige Deckungsbeiträge erzeugen können und neue Medikamente entwickeln, die gute Dividenden ergeben, bin ich schon zufrieden.

Ich bin bei AbbVie z.B. kein großer Freund der Übernahme gewesen. Aber meine Position bei dem Unternehmen ist voll (100 Aktien) und ich werde da auch keine mehr kaufen. Der Kurs scheint momentan wieder etwas anzusteigen, aber im Grunde ist es fast ein ähnlicher Verlauf wie bei Gilead. Hier hatte ich nur ein bisschen mehr Glück, dass mein gesamter Einstandskurs wesentlich niedriger war als der heutige Kurs. Dazu heute sehr viel höhere Dividenden als beim Start. Aber auch hier: Das Unternehmen braucht Blockbuster.

Ich habe erstaunlich viele Chemie- und Arzneimittelunternehmen. Ich bin ein großer Fan von dieser Art Firmen, da man langfristig schöne Ergebnisse erzielt. Wenn sich Gilead nur durchschnittlich entwickelt, wird es sich langfristig sehr gut rechnen. Auch wenn die nächsten drei Jahre nicht so stark sind, weil einfach etwas Zeit benötigt wird, um was neues erfolgreiches zu erforschen oder durch Akquisition zu erwerben. Von daher mag es nicht deine Lieblingsinvestition sein, aber der Grundgedanke war nicht so schlecht.

Grüße Oliver

Hi Oliver!

Danke fürs Vorbeischauen.

Dann sehen wir das ja sehr ähnlich. Ich beobachte den Cash Flow meiner Unternehmen ziemlich genau und solange das Geld sprudelt, bin ich gern dabei und kassiere meine Dividenden.

Viel Erfolg noch!

CU Ingo.