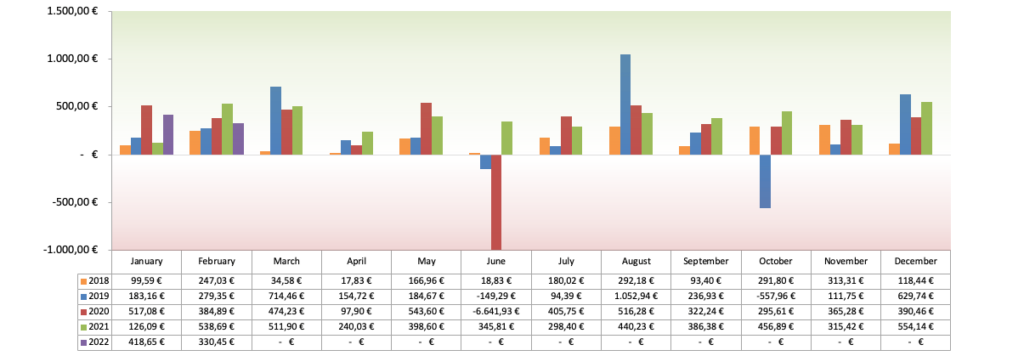

Nach der Monatsübersicht der Dividendeneinnahmen ist dies hier mein zweitliebster Artikel auf dem Blog, mein monatliches Einkommen durch den Optionshandel. Als Stillhalter, durch den gezielten Verkauf von Optionen, kann man sich ein regelmäßiges Einkommen an der Börse sichern.

An der Börse sind 2 mal 2 niemals 4, sondern 5 minus 1.

Man muss nur die Nerven haben, das minus 1 auszuhalten.

– André Kostolany –

Mein Einkommen durch den Optionshandel

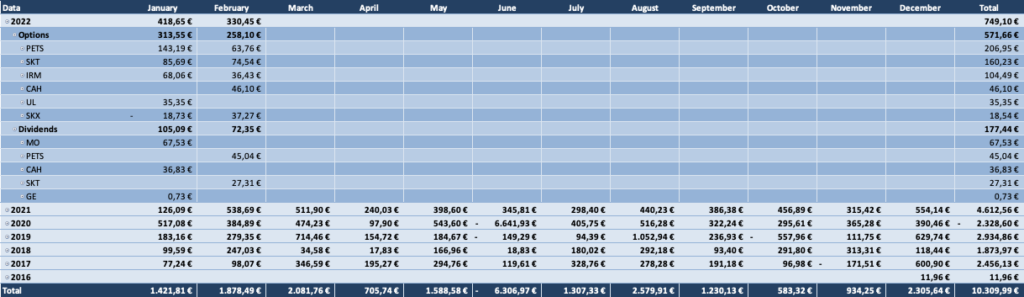

Prämieneinnahmen durch Optionen: 258,10 EUR

- Underlying :: Trade :: Open :: Closed :: Amount

- Cardinal Health Inc. :: CAH 18FEB22 55.0 C :: 22.12.21 :: 18.02.22 :: 46,10 EUR

- Iron Mountain Inc. :: IRM 18FEB22 45.0 C :: 24.01.22 :: 11.02.22 :: 1,23 EUR

- Iron Mountain Inc. :: IRM 18MAR22 40.0 P :: 23.02.22 :: 24.02.22 :: 35,20 EUR

- PetMed Express Inc. :: PETS 18FEB22 30.0 C :: 22.12.21 :: 18.02.22 :: 63,76 EUR

- Skechers USA Inc. :: SKX 18FEB22 51.0 C :: 24.01.22 :: 18.02.22 :: 37,27 EUR

- Tanger Factory Outlet Centers Inc. :: SKT 18FEB22 22.0 C :: 22.12.21 :: 18.02.22 :: 41,69 EUR

- Tanger Factory Outlet Centers Inc. :: SKT 18FEB22 18.0 C :: 24.01.22 :: 18.02.22 :: 32,85 EUR

Dividendenzahlung von eingebuchten Aktien: 72,35 EUR

- PetMed Express Inc. :: Dividends :: 18.02.22 :: 18.02.22 :: 45,04 EUR

- Tanger Factory Outlet Centers Inc. :: Dividends :: 15.02.22 :: 15.02.22 :: 27,31 EUR

Gewinn/Verlust durch Ausbuchen von Aktien: n/a

Daraus ergibt sich folgende Zusammenfassung:

- Einnahmen im Februar 2021: 538,69 EUR

- Einnahmen im Februar 2022: 330,45 EUR

- Jahr-zu-Jahr Steigerung (YoY, Year over year): -38,7%

- 2022er Einnahmen bis jetzt (YTD, Year to date): 749,10 EUR (374,55 EUR/Monat)

- Alle Einnahmen seit Beginn (All-time income): 10.309,99 EUR

Hinweis: Ich führe Aktienkäufe und Verkäufe in der Übersicht mit auf, wenn sie durch Ausübung gebucht wurden bzw. wenn ich eine Aktienposition später glatt stelle. Damit sollte das gesamte Einkommen durch den Optionshandel abgebildet sein.

Was waren die Erkenntnisse aus dem Februar?

Im letzten Update hatte ich darüber berichtet, dass der Start ins Jahr ja eigentlich ganz ordentlich gelungen war, mir die Volatilität bei einem Trade auf Skechers USA aber einen Strich durch die Rechnung machte und ich diesen aus Vorsicht mit einem kleinen Verlust schloss. Nur um ein paar Tage später festzustellen, dass Nichtstun besser gewesen wäre.

Nun, im Februar passierte etwas ganz ähnliches, nur diesmal mit einem Covered Call auf Iron Mountain.

Wieder lief der Kurs viel schneller gegen den Strike nach oben, als ich angenommen hatte. Eingebucht für 50 USD und mit einem Strike von 45 USD standen somit 500 USD Verlust im Raum.

Da der Markt jedoch sehr volatil war, gab es auch Tage mit stärkeren Rücksetzern bei der Aktie von Iron Mountain und einen dieser Tage nutzte ich dann, um den Call vorzeitig zurückzukaufen und konnte den Trade so im Prinzip mit plus minus null schließen.

Ich dachte mir auch hier, sicher ist sicher.

Nun gut, wie auch im Januar gab es dann aber plötzlich mehrere Tage am Stück mit sinkenden Kursen und im Prinzip hätte ich auch diesmal wieder einfach nur abwarten müssen, um einen ordentlichen Gewinn einzustreichen.

So ist das halt. Abwarten und Ruhe bewahren ist oft die beste Variante.

Aber trotzdem denke ich, dass mein Vorgehen nicht falsch war. Denn der potentielle Verlust war ja zu dem Zeitpunkt ein reales Szenario. Und da niemand vorhersagen kann, in welche Richtung der Markt in ein paar Tagen gehen wird, ist die Entscheidung pro Verlustminimierung niemals falsch.

Oder wie seht ihr das? Verlustbegrenzung oder doch lieber Yolo-Trading? 😉

Davon ab passierte nicht viel im Optionskonto. Alle Calls verfielen wertlos und ich verkaufte sofort eine neue Runde zum Verfallstag im März oder später.

Aufgrund des Ukraine-Russland-Kriegs hielt ich mich dann aber mit Puts zurück. Nur einen einzelnen Cash Secured Put auf STORE Capital habe ich aktuell am Laufen. Ich werde hier erstmal größtenteils die Füße still halten und die Situation beobachten.

Das ist mir alles irgendwie zu heiß. Da müsste sich schon eine besondere Gelegenheit ergeben, damit ich ein Risiko eingehe.

Mit der Aussicht bedeutet dies aber auch, dass der März dann vorraussichtlich nicht ganz so toll wird.

Wir werden sehen.

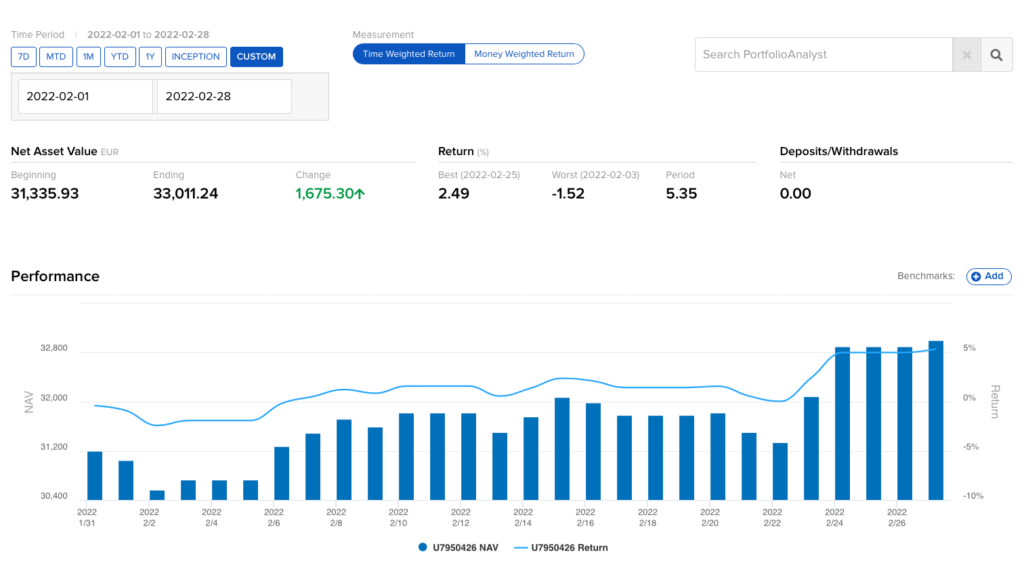

Meine Monatsperformance

Ich weiß ehrlich gesagt gar nicht so recht warum, aber 2 Tage vor Beginn der Invasion Russlands in die Ukraine, begannen fast alle meine Aktien im Depot zu steigen. Und seitdem verharren diese auf dem gehobenen Niveau.

Zusammen mit den Optionsprämien brachte mir das eine Performance im Februar von sehr guten +5,3% ein. Wow!

Gleichzeitig erreichte ich damit auch zum ersten Mal die +100% Gewinn für das Gesamtdepot. Ein Ziel, welches ich mir gesetzt hatte, in 5 Jahren nach Start zu erreichen.

Nachdem mich aber in 2020 die Wirecard-Pleite kalt erwischt hatte, immerhin -15,6% im Depot an nur einem Tag, hatte ich dieses Ziel fast schon aufgegeben gehabt.

Nun hat es ca. 3,5 Monate länger gedauert, aber es ist geschafft. Knapp daneben würde ich sagen, aber ich bin trotzdem irgendwie stolz. 🙂

Aktive Optionen und passive Dividenden kombiniert?

Mein aktives Einkommen durch den Optionshandel von 330,45 EUR wird sehr schön mit dem passiven Einkommen durch Dividenden von 315,60 EUR komplementiert. Zusammen ergibt dies einen Cash Flow von 646,05 EUR im aktuellen Monat.

Nicht schlecht, oder?

Wiederholen wir mit diesem Zusatzeinkommen doch einfach mal meine Spaßrechnung. 🙂

Also zum Schluss noch ein paar Fun Facts.

Investieren muss Spaß machen, Stichwort Motivation.

Und man sollte Ziele haben, zum Beispiel die Finanzielle Unabhängigkeit durch passives Einkommen als großes übergeordnetes Ziel. Warum nicht beides verbinden?

Ich mache dazu folgendes, ich rechne mir just for fun aus, wie viel Zeit mir meine Dividenden bereits erkauft haben. Dazu nehme ich einen fiktiven Stundenlohn von 12,50 EUR an.

- Stundenlohn :: 12,50 EUR

- Optionen/Dividenden pro Monat :: 646,05 EUR

- Stunden weniger zu arbeiten :: 51,7 Std.

Sprich im aktuellen Monat hätte ich über 50 Stunden bzw. genau 6,5 Tage daheim bleiben können und diese wären bereits durch mein aktives/passives Einkommen mit Optionen/Dividenden finanziert.

Na, wie klingen 6,5 Tage zusätzlicher Urlaub jeden Monat for free & forever für euch?

Das sind aufs Jahr gesehen etwas über 77 Tage, also mehr als 3,5 Monate Sonderurlaub. Ein Leben lang!

Und du musst dafür nie wieder irgendeinen Chef um Erlaubnis fragen oder vorher Überstunden schieben. Großartig!

Just do it!

Ein Arbeitsmonat hat durchschnittlich 21,6 Tage bzw. 173,3 Stunden. Vor diesem Hintergrund kann man auch sagen, ich habe bereits 29,8% auf dem Weg zur Finanziellen Unabhängigkeit zurückgelegt!

Zahlen, Daten, Fakten

Die gesamte Ladung an Zahlen, Daten und Fakten gibt es wie üblich in der Übersicht vom Optionsdepot und folge mir auch auf Twitter, damit du keinen neuen Artikel mehr verpasst und sieh alle meine Trades (Kaufen, Verkaufen, Zurückkaufen, Rollen oder Schließen) an dem Tag bzw. Folgetag, wo ich diese tätige.

Wenn du nun Interesse daran gefunden hast und wissen möchtest, wie das mit den Optionshandel so funktioniert, dann lies dir mein kostenlos verfügbares Optionshandel ABC durch:

- Teil 1: Grundlagen vor dem Start

- Teil 2: Was sind Stillhaltergeschäfte?

- Teil 3: Der Cash Secured Put

- Teil 4: Der Covered Call

- Teil 5: Das Rollen von Optionen

- Teil 6: Optionshandel oder Dividendenstrategie?

- Teil 7: Der beste Broker für den Optionshandel

- Teil 8: Optionen schreiben in der Praxis

- Bonus: Die Griechen beim Optionshandel

- Bonus: Die 50% Regel – Gewinne absichern!

- Bonus: 5 Jahre mit der Wheel-Strategie *neu*

Starte in nur wenigen Tagen mit deinem ersten Trade und kassiere die erste Prämie!

Du kannst es aber auch gern erst einmal mit Spielgeld in einem kostenlosen Demokonto ausprobieren. Dafür empfehle ich dir Captrader*.

Und wenn du dich dann fragst, wo man, wenn man bereit dafür ist, am günstigsten Optionen handeln kann, dann lies unbedingt den Artikel Der beste Broker für den Optionshandel. Dort findest du alle notwendigen Infos, um eine gute Entscheidung treffen zu können.

Wie lief es bei euch so?

Für alle die schon mit dem Optionshandel begonnen haben bzw. schon länger dabei sind, wie waren eure Ergebnisse diesen Monat? Was war euer bester und was evtl. euer schlechtester Trade?

Ich würde gern davon in den Kommentaren lesen!

Danke fürs Lesen und wenn dir der Artikel gefallen hat, hinterlasse mir einen Kommentar und teile ihn mit deinen Freunden auf Social Media oder in deinem Lieblingsforum. Das würde mir sehr viel bedeuten. Vielen Dank!

Hallo Ingo,

wieder ein schönes Ergebnis.

Bei mir lief der SKX Put wie erhofft aus und hat das realisierte Ergebnis nach oben gepusht. Der Januarverlust mehr als ausgegliechen.

Ansonsten lief der SKT Put gegen mich und ich habe sie eingebucht bekommen. Nun schreibe ich halt Puts und der Trade wird mit Gesamtgewinn abschlossen werden.

Das Schließen deines IRM Calls finde ich absolut richtig. Du wolltest die Ausübung zu 45$ nicht, also musst Du handeln. Klar kann man warten, aber das wäre Spekulation und Du wärst gezwungen jeden Preis des Marktes zu akzeptieren. Man muss schon was bieten, damit jemand den Call schreibt in der letzten Woche!

Dies ist mir passiert, da ich meine Telekomaktien nicht abgeben wollte und der Kurs, um die Basis lief. Ich war nicht zu Hause und war zum handelngezwungen. Gleich zwar einen neuen Call mit höherer Prämie und Basis geschrieben, hat aber mich Geld „gekostet“, dass ich handeln musste, um die Ausübung sicher zu verhindern. Hat übrigens knapp unter der Basis geschlossen :-). Ce la vie.

Der März ist auch ruhiger, da die Schwangungen kaum vorhersehbar.

Viele Grüße,

Torsten

Hi Torsten!

Danke fürs Vorbeischauen.

Sehr schön, dass es mit dem SKX Put dann doch gut ausging. 😉

Meine 100 Stück SKX habe ich noch und die sind auf dem Papier jetzt der Wert im Depot mit den meisten Verlusten. Die Rückgänge im Kurs waren in den letzten Tagen ja schon massiv.

Mal schauen, wie ich da mit Calls rauskomme, ohne großen (realisierten) Verlust einzufahren.

CU Ingo.