Nach den Dividendeneinnahmen ist dies hier mein zweitliebster Artikel auf dem Blog, der monatliche Cashflow mit Optionen. Als Stillhalter, durch den gezielten Verkauf von Optionen, kann man sich ein regelmäßiges Einkommen an der Börse sichern.

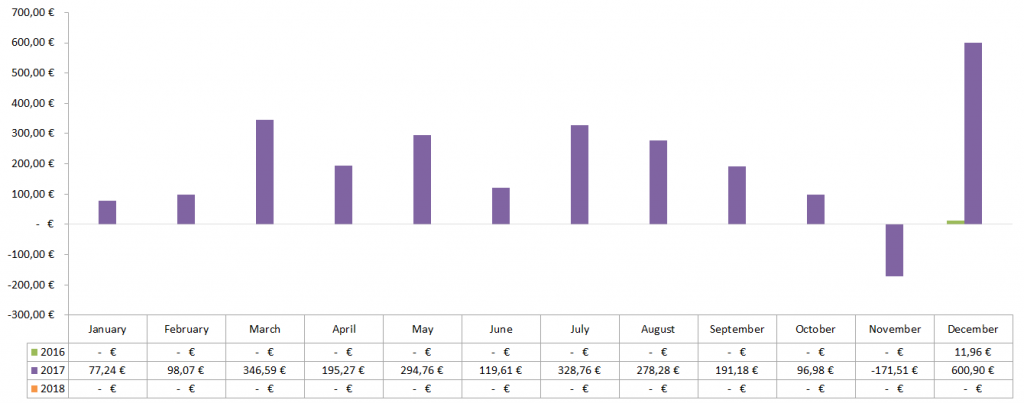

Im letzten Update musste ich noch meinen ersten Monatsverlust eingestehen.

Dieser kam durch ein Zurückkaufen einer gegen mich laufenden Position zustande. Da ich den gleichen Trade aber mit einem späteren Verfallsdatum fortsetzte, man nennt dies auch das Rollen von Optionen, und die ursprüngliche Annahme mit etwas Verspätung dann auch wirklich eintrat, konnte ich bereits im Dezember davon profitieren und den Verlierertrade (GILD 17NOV17 75.0 P) mit -296,66 EUR in einen Gewinnertrade (GILD 15DEC17 75.0 P) mit +373,85 EUR verwandeln.

Dieses Ergebnis, plus etwas Kleinkram, ergeben die höchsten Einnahmen in einem Monat bis jetzt. Rekord! Ein schöner Abschluss für das Jahr 2017, oder?

Ich zumindest bin zufrieden und werde mich jetzt an meine Jahresauswertung 2017 machen, um das erste Jahr als Optionshändler noch mal in der Retrospektive zu durchleuchten.

Aber erstmal der Dezember 2017 mit allen Zahlen.

Im Dezember 2017 betrug mein Cashflow mit Optionen 600,90 EUR!

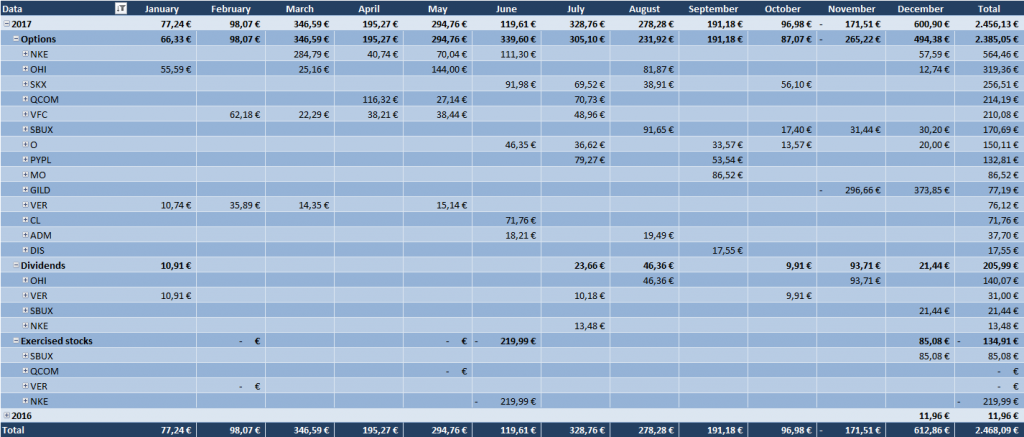

Hier die Auflistung der Prämien:

- Underlying :: Trade :: Closed :: Amount

- Nike Inc. :: NKE 19JAN18 60.0 P :: 13.12.2017 :: 57,59 EUR

- Omega Healthcare Investor :: OHI 19JAN18 26.0 P :: 11.12.2017 :: 12,74 EUR

- Realty Income Corporation :: O 19JAN18 55.0 P :: 29.12.2017 :: 20,00 EUR

- Starbucks Corp. :: SBUX 15DEC17 58.0 C :: 15.12.2017 :: 30,20 EUR

- Gilead Sciences Inc. :: GILD 15DEC17 75.0 P :: 11.12.2017 :: 373,85 EUR

Aufwendungen für Rückkäufe: n/a

Dazu gesellt sich eine Dividendenzahlung von zu dem Zeitpunkt eingebuchten Aktien:

- Underlying :: Trade :: Closed :: Amount

- Starbucks Corp. :: Dividends :: 01.12.2017 :: 21,44 EUR

Gewinn/Verlust durch Ausbuchen von Aktien:

- Underlying :: Trade :: Closed :: Amount

- Starbucks Corp. :: Exercised stocks :: 15.12.2017 :: 85,08 EUR

Daraus ergibt sich folgende Zusammenfassung:

- Einnahmen im Dezember 2017: 600,90 EUR

- Einnahmen im Dezember 2016: 11,96 EUR

- Jahr-zu-Jahr Steigerung (YoY, Year over year): 5.024,2 %

- 2017er Einnahmen bis jetzt (YTD, Year to date): 2.456,13 EUR (204,68 EUR/Monat)

Ein Vorjahresvergleich ist nun möglich, da ich im Dezember 2016 meine erste Option verkauft hatte. Beeindruckende +5.024%. Wenn das so weitergeht, bin ich Ende 2018 finanziell frei 🙂 … okay okay man wird ja mal träumen dürfen. Ab Januar wird es hier aber interessant.

Nach dem kleinen Durchhänger im November nun das Hoch im Dezember. Wenn ich beide Monate zusammen zähle, komme ich immer noch auf sehr gute 214,70 EUR, was ganz leicht über dem Jahresmittel von 204,68 EUR liegt.

Was waren die Erkenntnisse (Learnings) aus dem Dezember?

Offensichtlich hat das Rollen von Optionen mal wieder perfekt funktioniert, mich vor einen Verlust bei GILD bewahrt und einen Verlierertrade in einen Gewinnertrade verwandelt. Läuft!

Dazu konnte ich bei SBUX die komplette Palette von Möglichkeiten beim Optionshandel sehen und wie sich der Cashflow aus mehreren Trades für eine Position zusammensetzen kann.

Hier mal der repräsentative Ablauf dazu:

- Verkauf eines Cash Secure Put auf SBUX: SBUX 18AUG17 57.0 P

- Prämie: 75,50 USD

- Vorzeitige Ausübung der Option: Einbuchung zum 9. August 2017 zu 5.700,- USD

- Verkauf eines Covered Call auf SBUX: SBUX 20OCT17 57.5 C

- Wertloser Verfall der Option, Prämie: 20,50 USD

- Verkauf eines Covered Call auf SBUX: SBUX 17NOV17 57.0 C (Tradeupdate)

- Wertloser Verfall der Option, Prämie: 36,50 USD

- Verkauf eines Covered Call auf SBUX: SBUX 15DEC17 58.0 C (Tradeupdate)

- Prämie: 35,50 USD

- Dividendenzahlung zum 1. Dezember 2017: 25,50 USD

- Ausübung der Option: Ausbuchen zum 15. Dezember 2017 zu 5.800,- USD

- Gewinn durch Aktienverkauf: 100,- USD

Die Gesamteinnahmen mit SBUX in dieser Zeit summieren sich auf 293,50 USD (ca. 250,22 EUR). Dies entspricht einer Rendite von 5,1% auf das eingesetzte Kapital von 5.700,- USD bei einer Laufzeit von 126 Tagen. Auf das Jahr errechnet sich somit eine Rendite von 14,9%.

Dies ist ein sehr gutes Beispiel, wie es bei niedriger Vola, in einem leicht schwankenden und dabei seitwärts laufenden Markt, trotzdem zu sehr guten Gewinnen kommen kann, wenn man die Trades korrekt und konsequent durchführt.

Toll! Davon mehr. Alternativ nehme ich auch einen Anstieg der Vola. Denn dann gehen die Prämien ebenfalls nach oben und man kann wahrscheinlich noch mehr Einnahmen generieren.

Zugegeben bei etwas mehr Risiko dann. Aber so ist das Leben, oder?

Das größte Risiko im Leben ist, niemals ein Risiko einzugehen!

Zum Abschluss noch ein Blick auf die 2017er Gesamtübersicht der abgeschlossenen Trades:

Hinweis: Ich führe Aktienkäufe und Verkäufe in der Übersicht mit auf, wenn sie durch Ausübung ausgelöst wurden bzw. wenn ich eine Aktienposition später glatt stelle. Damit sollte der gesamte Cashflow mit Optionen abgebildet sein.

Die gesamte Ladung an Zahlen, Daten und Fakten gibt es wie üblich in der Übersicht vom Optionsdepot.

Wenn du nun Interesse daran gefunden hast und wissen möchtest, wie das mit den Optionshandel so funktioniert, dann lies dir mein kostenlos verfügbares Optionshandel ABC durch und starte in nur wenigen Tagen mit deinem ersten Trade!

Nun gut, ich werde weitere Einzahlungen im Verlauf des Jahres vornehmen, um das Optionsdepot mit bisher bereitgestellten 12.000,- EUR auf möglichst 20.000,- EUR zeitnah zu erhöhen. Damit kann ich dann ein paar Cash Secure Puts mehr verkaufen und den Cashflow mit Optionen weiter steigern. Das ist zumindest der Plan.

Schauen wir mal, wo es mich hinführt.

Danke fürs Lesen und wenn dir der Artikel gefallen hat, hinterlasse mir doch bitte eine Nachricht und teile den Artikel mit deinen Freunden auf Facebook oder in deinem Lieblingsforum. Danke!

Hey Ingo,

respektables Ergebnis. Zeigt mal wieder sehr gut was das Rollen bringt.

Ich persönlich bin dabei immer noch eher defensiver unterwegs und bin schon froh einen großen Teil des Verlustes wieder rausholen zu können.

War nun im Dezember auch wieder im Plus. Hatte drei teure Verluste im Nasdaq, die aber größtenteils durch andere Optionen ausgeglichen werden konnten: November ca. 90€ Verlust. Im Dezember waren es dann schon wieder über 300€ Gewinn.

Mach weiter so in 2018!

Emanuel

Hallo Ingo,

sehr schön, dass Du es ins Positive retten konntest. Ich rolle nur sehr selten. Bisher ein einziges Mal, glaube ich.

Du bist auch vorbildlich mit dem cash secured. 😉 Meine Puts sind alle Margin secured. Cash auf dem Konto einfach so rumlungern zu lassen, das geht bei mir gar nicht.

Ansonsten… gutes Neues noch! Es hat mir schon 73,72 EUR Dividenden gebracht. 😉

MS

Korrigiere… plus 20,40 EUR ETF-Ausschüttung heute bei Flatex. Habe ich erst jetzt gesehen. 😉

“Do you know the only thing that gives me pleasure? It’s to see my dividends coming in.” John D. Rockefeller

Hi Matthias!

Ich weiß ein alter Kommentar, aber irgendwie ging mir der damals durch die Lappen 🙂 …

Mittlerweile ist mein Cash Secure Put auch eher ein Margin Secured Put. Auch mir war es irgendwann zu schade, dass Geld nur rumliegen zu haben.

CU Ingo.

Sorry dass ich so einen alten Beitrag noch mal ausgrabe, aber da ich gerade anfange, mich mit Optionen zu beschäftigen, ist bei mir zu dem SBUX-Ablauf folgende Frage aufgekommen:

Wie kam es zu der vorzeitigen Ausführung der Option? Das kann ja nur vom Käufer der Option ausgegangen sein, richtig? Also vermutlich war die Option „im Geld“ und kann dann jederzeit ausgelöst werden. Aber wie wahrscheinlich bzw. häufig ist es, dass sowas dann auch eintritt?

Der Put ist zwar mit Cash abgesichert, aber ich könnte mir vorstellen, dass einem das schon einen Strich durch die Rechnung machen kann, falls man z.B. vorhatte, die Option zu rollen oder zurückzukaufen.

Vielleicht erinnerst du dich ja noch etwas an den Ablauf und kannst dazu was sagen?

Danke schon mal und viele Grüße

Martin

Hi Martin!

Richtig, die frühzeitige Ausübung wurde durch den Optionskäufer ausgelöst. Das ist sein Recht.

Ich kann mich nicht im Detail daran erinnern, aber ich weiß noch, dass ich von der Ausübung überrascht war. Für mich ergab es damals keinen Sinn, denn wenn die Option im Geld war, dann nur sehr wenig. Wie gesagt, leider weiß ich die Details nicht mehr so.

Und ja, so etwas kann dir einen Strich durch die Rechnung machen. Aber davon würde ich mich nicht entmutigen lassen. Ich habe seit Beginn bis jetzt genau 73 Optionen verkauft und eine vorzeitige Ausübung gab es bisher 2 Mal. Irgendein ein „Risiko“ gibt es immer irgendwie.

CU Ingo.

Hallo Ingo,

danke für die zusätzlichen Infos, das hilft mir doch schon weiter 🙂

Entmutigen tut mich das natürlich nicht, ich möchte nur nicht völlig unvorbereitet auf realistische Szenarien sein, bevor ich mit einer ersten Option loslege. Der Kontoeröffnungsantrag läuft aber schon 😉

Hast du (zu Beginn) eigentlich auch mal mit Bull Put Spreads gearbeitet? Irgendwo habe ich aufgeschnappt, dass das für Anfänger eine gute Möglichkeit ist, bei begrenztem Risiko (und natürlich verminderter Rendite) erste Erfahrungen mit Optionen zu sammeln.

Hi Martin!

Nein habe ich nicht. Ich habe mit 100% Cash Secured Puts angefangen und meine oberste Regel war immer es nur mit Aktien zu machen, die ich auch im Depot länger halten könnte. Damit fühlte ich mich und fühle ich mich immer noch am wohlsten.

Später probierte ich dann auch ein paar Covered Calls, aber alles weiterführende habe ich selbst noch nicht probiert. Die Theorie ist mir aber vertraut und evtl. probiere ich das ein oder andere irgendwann mal aus.

CU Ingo.