Dies ist mein Lieblingsartikel auf dem Blog, mein monatliches passives Einkommen mit Dividenden. Es gibt halt nichts besseres, als seinen Cash Flow durch Dividenden zu betrachten und im Jahr-zu-Jahr Vergleich wachsen zu sehen. Und man muss nichts weiter dafür tun, als früh aufzuwachen und die Dividenden einzusammeln.

Das Geld kommt von allein zu dir!

Nun gut, ganz allein nicht, man musste sich immerhin zu Anfangs für ein solides Unternehmen entscheiden und dann sein Kapital investieren. Mein jetziges Ich ist dem 2014er Ich sehr dankbar, dass es sich damals dafür entschieden hat, diesen Weg zu gehen und konsequent über den Zeitraum der letzten Monate und Jahre Dividendenaktien zu kaufen.

Wege entstehen dadurch, dass man sie geht.

– Franz Kafka –

Jede Reise beginnt mit dem ersten Schritt, dem ersten Kauf. Und dann dem zweiten Kauf, dann dem dritten Kauf … und man hält an seiner Strategie fest, um dann Monat für Monat seine immer weiter wachsenden Dividenden zu kassieren.

Nichts ist angenehmer, als am Morgen aufzuwachen und mehr Geld auf dem Konto zu haben, als noch am Abend zuvor. Einfach Leben und Spaß haben!

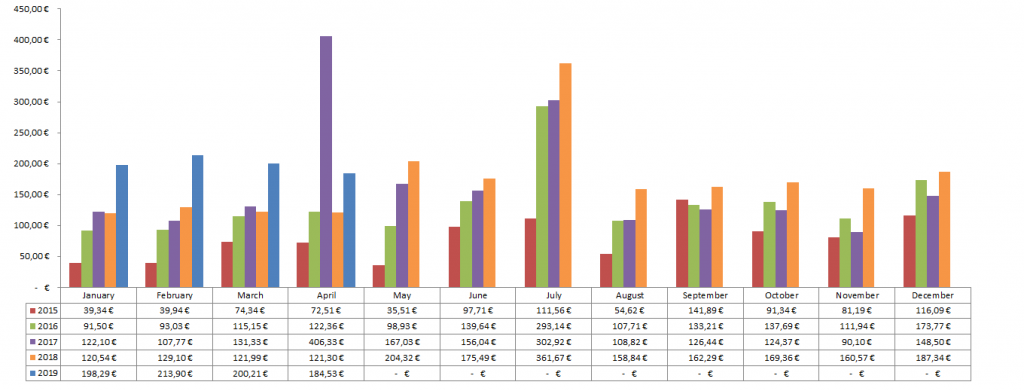

Im April 2019 konnte ich Dividendeneinnahmen von 184,53 EUR verzeichnen!

Die Einnahmen setzen sich aus folgenden Zahlungen zusammen:

- Vereit Inc. :: 44,32 EUR

- Philip Morris Internat. Inc. :: 31,14 EUR

- Altria Group Inc. :: 25,40 EUR

- Bank of Nova Scotia, The :: 21,19 EUR

- W.P. Carey Inc. :: 15,47 EUR

- Coca-Cola Co. :: 9,36 EUR

- Cardinal Health Inc. :: 8,57 EUR

- Realty Income Corp. :: 7,80 EUR

- Illinois Tool Works Inc. :: 7,52 EUR

- NIKE Inc. :: 7,16 EUR

- Main Street Capital Corp. :: 6,60 EUR

Einnahmen im April 2018: 121,30 EUR

Einnahmen im April 2019: 184,53 EUR

Jahr-zu-Jahr Steigerung (YoY, Year over year): +52,1%

2019er Dividenden bis jetzt (YTD, Year to date): 796,93 EUR (199,23 EUR/Monat)

Alle Dividenden seit Beginn (All-time income): 7.523,66 EUR (142,99 EUR/Monat)

Gedanken zum aktuellen Monat …

Abgesehen von den vermehrten (Nach)Käufen im April, von denen ihr im nächsten Abschnitt gleich etwas mehr erfahren werdet, gab es im April nicht viel zu vermelden.

Die Dividenden kamen wie üblich schön verteilt über den Monat rein, erreichten aber leider nicht ganz die 200 EUR Marke. Trotzdem bin ich mit einem Anstieg von über 50% im Vergleich zum Vorjahr sehr zufrieden.

Dazu gab es eine ganze Reihe an Dividendensteigerungen zu notieren. So wird mir in Zukunft Procter & Gamble (+4,0%), Unilever (+6,0%), Johnson & Johnson (+5,9%), IBM (+3,2%) und Apple (+5,5%) mehr Geld auf mein Konto überweisen.

Alle Erhöhungen liegen unter meiner Zielmarke von 7%, was zwar auf der einen Seite ein kleiner Dämpfer ist, aber auf der anderen Seite immer noch deutlich mehr, als ich dieses Jahr an Gehaltserhöhungen bekommen werde. Und über der Inflation liegt es auch noch. Das Glas ist also halbvoll!

Der Markt an sich lief weiterhin nach oben, mit dem ein oder anderen Unternehmen als Ausreisser nach unten, wenn die Earnings (Quartalsberichte) mal nicht so aussahen, wie von den Analysten vorhergesagt. So zum Beispiel geschehen bei 3M Company (-11,6% am 25.4.) oder auch Alphabet (-7,1% am 30.4.).

Auch wenn ich solche Events grundsätzlich fast immer als Kaufgelegenheit sehe, so sollte man sich doch etwas Zeit nehmen und die Lage sondieren. Meist geht es danach noch einige Tage leicht bergab, bevor evtl. ein Gegentrend einsetzt. Diese Zeit sollte man nutzen, um die Vor- und Nachteile eines Kaufes abzuwägen und seine Entscheidung letztendlich rational und nicht emotional treffen.

Insgesamt ist es aber eher noch ruhig am Markt, auch wenn einige die dunklen Wolken der Rezession heraufziehen sehen. Mal schauen, wohin die Reise im Mai geht.

Zukäufe im aktuellen Monat

Im April war hier wieder etwas mehr los. Es begann mit einem Nachkauf von Walgreens, gefolgt vom Aktiensparplan auf Disney & 3M Company (inkl. Depotübertrag der kompletten 3M Position von der Consorsbank zur Comdirect ins Hauptdepot). Den Abschluss bildet dann noch die endlich ausgelöste Limit Order und damit dem Kauf von Iron Mountain.

Käufe/Neuzugänge im April 2019: 2.500,96 EUR

- 3M Company :: 168,95 EUR

- Disney Co., The Walt :: 204,91 EUR

- Iron Mountain Inc. :: 1.065,30 EUR

- Walgreens Boots Alliance Inc. :: 1.061,80 EUR

Verkäufe/Abgänge im April 2019: n/a

Zukünftige Dividende durch Zukäufe (abzgl. Verkäufe): +118,49 EUR (bei aktuell 1,12 EUR/USD)

Bonuskäufe im April 2019: +27,33 EUR

- Netflix Inc. :: 27,33 EUR

Wer mehr wissen möchte über das Warum & Weshalb dieser Bonuskäufe, der lese bitte den Artikel zum Thema Das Negativzinsen Experiment – Investieren auf Pump! und das passende Update Das Negativzinsen Experiment: Update nach 12 Monaten dazu.

Die Zielsetzung in 2019

Ich konnte mit den Käufen in Summe von über 2.500,- EUR zwar etwas Boden gut machen, aber leider kamen davon ca. 1.000,- EUR aus der Überziehung bzw. Nutzung des Wertpapierkredits.

Somit flossen in echt nur ca. 1.500,- EUR frisches Kapitel dem Markt zu. Trotzdem konnte ich gut aufholen und bin fast wieder auf Linie mit meiner Planung für das Jahr.

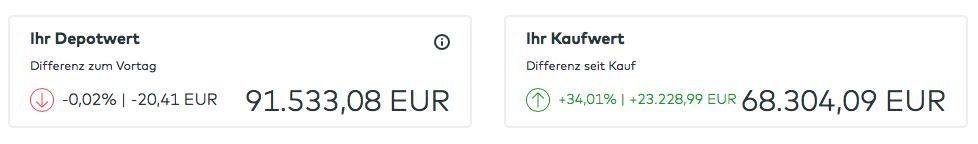

Das Depot im Monatsvergleich

Mein Dividendenaktiendepot hatte am Ende des Monats einen Wert von 91.533,08 EUR. Das ist ein Zuwachs von 5.491,75 EUR bzw. +6,4% gegenüber dem Vormonat von 86.041,33 EUR.

Das Depot hat damit zum ersten Mal überhaupt einen Stand von über 90.000 EUR zum Monatsende. Sauber!

Es befinden sich aktuell 42 verschiedene Unternehmen im Depot. Die Anzahl erhöhte sich durch den Kauf von Iron Mountain Inc. (IRM) & dem Depotübertrag von 3M Company (MMM) um 2 im Vergleich zum Vormonat.

Die Dividendeneinnahmen über die nächsten 12 Monate werden voraussichtlich 2.550,71 EUR betragen. Das ist ein Anstieg um 136,05 EUR bzw. +5,6% im Vergleich zum letzten Monat von 2.414,66 EUR.

Der Weg zur finaziellen Unabhängigkeit

Investieren muss Spaß machen, Stichwort Motivation.

Und man sollte Ziele haben, zum Beispiel die Finanzielle Freiheit durch passives Einkommen als großes übergeordnetes Ziel. Warum nicht beides verbinden?

Ich mache dazu folgendes, ich rechne mir Just For Fun aus, wie viel Zeit mir meine Dividenden bereits erkauft haben. Dazu nehme ich einen fiktiven Stundenlohn von 12,50 EUR an.

- Stundenlohn :: 12,50 EUR

- Dividenden pro Monat :: 199,23 EUR

- Stunden weniger zu arbeiten :: 15,9 Std.

Sprich im aktuellen Monat hätte ich ziemlich genau 16 Stunden bzw. zwei volle Tage daheim bleiben können und diese wären bereits durch mein passives Einkommen mit Dividenden finanziert. Na, wie klingen 2 Tage zusätzlicher Urlaub jeden Monat for free & forever für euch?

Das sind aufs Jahr gesehen bereits 24 Tage, also fast schon 5 Wochen Sonderurlaub. Ein Leben lang! Und du musst dafür nie wieder einen Chef fragen oder irgendetwas extra tun. Großartig!

Ein Arbeitsmonat hat durchschnittlich 21,6 Tage bzw. 173,3 Stunden. Vor diesem Hintergrund kann man auch sagen, ich habe bereits 9,2% auf dem Weg zur Finanziellen Unabhängigkeit zurückgelegt!

Vergiss alle Gründe, warum es nicht funktionieren kann.

Glaube an den einen Grund, warum es funktionieren wird.

Wie weit seid ihr auf eurem Weg schon vorangekommen?

Das war es bereits schon wieder für diesen Monat. Ich bin zufrieden, habe 184,53 EUR mehr auf dem Konto und kann mich damit beschäftigen, wie ich diese reinvestiere, um weiteres passives Einkommen mit Dividenden für die Zukunft zu erzeugen. Life is good!

Last but not least, folge mir auf Twitter, damit du keinen neuen Artikel mehr verpasst und vergiss auch nicht in die Depotübersicht zu schauen. Ich habe alle Charts und Statistiken aktualisiert für dich zum Nachlesen.

Danke fürs Lesen und wenn dir der Artikel gefallen hat, hinterlasse mir einen Kommentar und teile ihn mit deinen Freunden auf Social Media oder in deinem Lieblingsforum. Das würde mir sehr viel bedeuten. Vielen Dank!

Moin Ingo,

sauberes Wachstum im April! Das darf sicherlich gerne so weitergehen!

Ich habe gerade gesehen, dass du Nova Scotia im Depot hast. Wahrscheinlich hast du es an anderer Stelle schon einmal beschrieben, aber wie händelst du bei kanadischen Aktien eigentlich das Thema Quellensteuer?

David

Hi David!

Danke fürs Vorbeischauen.

Ich habe nur diesen einen Wert und als ich das mit der Quellensteuer mitbekommen hatte und feststellte, dass ich bei der Comdirect auf allem über 35% bei kanadischen Aktien sitzen bleibe, habe ich von weiteren Investitionen abgesehen.

Ich müsste das mal mit IB probieren, da sollte es besser funktionieren, oder?

Um es kurz zu machen, ich ignoriere das Thema momentan und konzentriere mich auf US, UK und DE Aktien.

CU Ingo.

Hallo Ingo,

35%?

Aber Kanada hat doch „nur“ eine Quellensteuer von 25%:

Ich habe ein IB Depot (Captrader) und es werden jeweils nur 15% abgezogen (sind anrechenbar), den Rest versteuere ich hier.

VG

Micha

Hi Micha!

Danke für deinen Kommentar.

Hab ich 35% geschrieben? Ich meinte natürlich 25%. Und ja, 15% sind nur anrechenbar.

Danke für den Hinweis!

CU Ingo.

Hallo Ingo,

bei so Schwergewichten wie P&G oder IBM würde ich nicht mit 7 % Dividendenwachstum rechnen. Ich bin da mit 3-4 % zufrieden. Das gleichen andere Aktien mit durchaus 20% Erhöhung wieder aus.

60 € mehr als im Vergleichsmonat zum Vorjahr sind immerhin 4,8 Stunden Arbeitsleistung mit dem Mindestlohnansatz von 12,50 €.

Viele Grüße

Alexander

Hi Alexander!

Danke fürs Vorbeischauen.

Genau, am Ende macht es der Schnitt aller Erhöhungen. Und da würde ich gern die 7% sehen. Leider müssten dafür aber auch Schwergewichte wie AAPL und JN mitziehen.

Schaut also einfach danach aus, dass 2019 etwas weniger bei rum kommt, als noch 2018.

Aber ich bin trotzdem zufrieden, auch wenn es wohl „nur“ ca. 5% werden. Wer bekommt schon jedes Jahr eine Gehaltserhöhung von 5% 🙂 !?

CU Ingo.

Hallo Ingo,

ein Depotwert > 90 k€… Sauber! Wenn ich dein Spar-Ziel richtig interpretiere, möchtest du dieses Jahr noch weitere 10 k€ in den Markt bringen? Meint es der Markt „gut“ mit uns, wäre dein Depot dann über 100 k€ schwer. Man sagt, dass die ersten 100 k€ die schwersten sind. Das wäre dann geschafft. Ich bin gespannt. 🙂

Viele Grüße,

whirlwind.

Hi Whirlwind!

Danke fürs Vorbeischauen.

Genau 🙂 … die ersten 100k sind wohl die Schwersten. Danach soll man laut Hörensagen den Schneeballeffekt deutlich zu spüren bekommen.

Darauf freue ich mich. Toll!

CU Ingo.

Hallo Ingo,

schöner Monat, gratuliere. „Apple Inc. (AAPL) erhöht die Quartalsdividende um 5,5% von 0,73 auf 0,77 USD. Die Dividendenrendite steigt damit auf aktuell 1,5%. Geiz designed in California!“ – Dein Tweet find ich geil, da habe ich mich schräg gelacht. Und du hast recht die Steigerung ist mager. Aber naja es gibt ein gewaltiges Aktienrückkaufprogramm. Wir werden sehen, wie es weiter läuft. Du benutzt den Wertpapierkredit. Klar, hier kann man Gelegenheiten nutzen. Ich sehe das unter der Kostenbrille und warte lieber noch einen Monat. Und da hilft mir auch der Grundsatz: „Investiere nur mit dem Geld, was du nicht benötigst“.

Bei lief der April für meine Verhältnisse stark, 141€, das zweite Quartal ist besonders stark durch die Einmalzahler. Also schönen Sonntag und VG

Hi Thorbjorn!

Ja manchmal habe ich einen hellen Moment beim Twittern 😉 … und das Aktienrückkaufprogramm ist echt fett. Ich hätte gern etwas weniger genommen und dafür eine zweistellige Dividendensteigerung. Ich stehe halt auf passiven Cash Flow.

Glückwunsch zu deinem April-Ergebnis. So macht das Spaß! Einfach dranbleiben.

CU Ingo.

Hi Ingo,

sehr schön geschriebener Artikel. 🙂

und wirklich gute Zukäufe, welche ich auch auf den Zettel habe.

Du hast oben bei deiner ersten Auflistung glaube die Monate durcheinander gebracht.

„Einnahmen im März 2018: 121,30 EUR

Einnahmen im März 2019: 184,53 EUR“

Müsste dort nicht April stehen?

ich wünsche dir weiter steigende Dividenden und einen schönen Sonntag Abend.

Hi Tim!

Danke für deinen Kommentar und danke auch für den Hinweis bzgl. der Monate. Ist korrigiert. Sehr aufmerksam 😉 …

Viel Spaß noch auf dem Blog und bei deinen Zukäufen.

CU Ingo.

Hola Ingo,

guter Monat und schön zu sehen wie sich Dein Depot Richtung 100K bewegt.

Auch wenn die Divvy Erhöhungen dieses Mal nicht so üppig ausgefallen sind, so gibt es doch Einiges über was man sich freuen kann.

Jede Erhöhung ist besser als ein freeze oder cut. Daher ist das Glas definitiv halb voll:)

Good luck!

Alex

Hi Alex!

Danke fürs Vorbeischauen.

Dem ist nichts hinzuzufügen. Das Glas ist definitiv halb voll 😉 !

CU Ingo.

Hi,

meinen Glückwunsch zu der doch erfreulichen Entwicklung Deines Depots. Bei mir läufts es auch gut. Im April konnte ich 367 € Nettodividende einstreichen, das ergab zusammen schon 792 € für das laufende Jahr. In den nächsten 2 Monaten habe ich zwar einen kleinen Vorteil Dir gegenüber, ich habe noch 21 deutsche Dividenden-Aktien im Depot die mir Mai und Juni etwa (hoffentlich) 750 € ausschütten, dafür sieht es bei mir in den übrigen Monaten deutlich schlechter aus, da werde ich im Schnitt wohl nur auf etwa 100 Euro im Monat kommen. Aber mit der Zeit wird das hoffentlich auch etwas besser.

Aber ich habe mal eine Frage und hoffe die ist nicht zu aufdringlich:

Du zeigst oben den Kaufwert Deines Depots mit 68,3 T€, sind da auch schon reinvestiert Dividenden enthalten oder ist das der Nettowert Deiner Einzahlungen? Bei meinem Depot (Postbank) wird der Nettowert der Einzahlungen nämlich nicht ausgewiesen, daher bin ich da auf meine eigene Buchaltung angewiesen um das herauszubekommen.

Der Grund für meine Frage ist: für mein Depot betrachte ich die reinvestierten Dividenden als Gewinn und nicht als Bestandteil der Investition. Daher rechne ich zum Beispiel meine Rendite und meinen Gewinn auch auf Basis des Netto-investierten Geldes. Stand heute sieht es bei mir so aus:

Netto-Inv. 47,7 T€

akt. Depotwert 55,9 T€

Gewinn 8,2 T€

Rendite 17,18 %

Das ist natürlich eine „ganzheitliche“ Depotbetrachtung, wie machst Du das bzw. die anderen hier?

Viel Erfolg weiterhin,

Alex

Hi Alex!

Danke für deinen Kommentar.

Läuft doch bei dir. Einfach Dranbleiben und es wird ab hier nur noch besser 😉 … ganz sicher!

Zu deiner Frage, das ist der Nettowert der Einzahlungen. Ob dies nun aus frischen Kapital oder Dividenden kommt, spielt dabei erstmal keine Rolle. Die prozentuale Steigerung ist somit der aktuelle Buchgewinn des Depots.

Wenn ich die Gesamtrendite (Total Return) haben möchte, muss ich die Dividenden noch oben drauf rechnen. Das wären pro Jahr ca. 3,5%. Da ich 2014 angefangen habe, müsste man die Jahre 2015, 2016, 2017 und 2018 draufrechnen. Per Milchmädchenrechnung wären das also ca. 14% auf die angezeigten 34%. Das wären somit ca. 48% ohne die Dividenden aus diesem Jahr bisher zu berücksichtigen.

Alles Pi x Daumen und vom Milchmädchen gerechnet, aber als grober Anhaltspunkt ganz brauchbar.

Ich selbst schaue nicht so sehr auf den Total Return bzw. die Buchgewinne. Mich interessieren vorrangig die Dividenden und wie hoch mein monatlicher passiver Cash Flow daraus ist.

CU Ingo.

Hi Ingo,

geht mir eigentlich auch so.

Ich hatte nur den Eindruck (ohne das irgendwie bewerten zu wollen) das bei einigen Deiner Aktien der Kursgewinn aus meiner Sicht „relativ“ hoch ist. Ich betrachte die Sache eher so, das der Kursgewinn ja keine Dividende zahlt. Letztes Jahr habe ich Ende Mai meine TUI Aktien verkauft und einen Nettogewinn von knapp 870 € bei einer Ursprungsinvestition von 2.200 € gehabt. Der Netto-Kursgewinn war etwas mehr als das 8fache der jährlichen Dividende die mir die Aktien gebracht hatten. Damit konnte ich dann das ursprünglich investierte Geld plus 8 Jahresdividenden in andere Aktien investieren und so mehr Aktien kaufen die mir wiederum (hoffentlich) mehr Dividende bringen.

Ich weis das klappt selten so gut und ist mir in den letzten 4 Jahren auch erst viermal passiert. Du gehst da etwas vorsichtiger an die Sache ran oder?

Bye,

Alex

PS, hier mal meine Aktien und ETF’s in die ich derzeit investiert bin:

Aareal Bank DE0005408116

Allianz SE DE0008404005

alstria office DE000A0LD2U1

Amadeus FiRe DE0005093108

Cenit DE0005407100

Daimler AG DE0007100000

Deutsche Telekom Aktie DE0005557508

DIC ASSET AG NA DE000A1X3XX4

DT.BETEILIG.AG DE000A1TNUT7

DT.PFANDBRIEFBKAG DE0008019001

HAMBORNER REIT AG DE0006013006

HANNOVER RUECK SE NA DE0008402215

HUGO BOSS AG NA DE000A1PHFF7

KCOM GROUP PLC GB0007448250

MUENCH.RUECKVERS.VNA DE0008430026

MVV ENERGIE AG NA DE000A0H52F5

OVB HOLDING AG DE0006286560

RTL GROUP LU0061462528

SCHAEFFLER AG INH. VZO DE000SHA0159

TALANX AG NA DE000TLX1005

TLG IMMOBILIEN AG DE000A12B8Z4

AT & T Inc. US00206R1023

BP GB0007980591

Imperial Brands PLC GB0004544929

Iron Mountain Inc. US46284V1017

iShares STOXX Europe 600 UCITS ETF DE0002635307

iShares STOXX Global Select Dividend 100 UCITS ETF (DE) DE000A0F5UH1

Omega Healthcare Investors Inc. US6819361006

Royal Dutch Shell PLC GB00B03MLX29

Gladstone Commercial Corp. US3765361080

ISHARES J.P. MORGAN $ EMERGING MARKETS BOND IE00B2NPKV68

LTC PTIES INC. DL-,01 US5021751020

MAIN STREET CAP. US56035L1044

Pennantpark Floating Rate Capital US70806A1060

Realty Income Corp. US7561091049

STAGINDUTRIAL INC. US85254J1025

Hi Alex!

Ist doch toll, wenn die Kursgewinne hoch sind. Kann man ruhig schlafen 🙂 …

Da ich nicht vorhabe zu verkaufen, wird dies auch immer so sein und hoffentlich noch weiter steigen. Denn das bedeutet in der Regel auch, dass meine Dividenden schön mit steigen.

Deinem Kommentar entnehme ich, dass du auch öfters mal verkaufst? Ich bin da eher der Buy & Hold Anlegertyp. Ob dies immer so sein wird? Keine Ahnung, aber aktuell und auf absehbare Zeit ist dem so.

Es gibt auch einige Studien (sorry, hab jetzt keinen Link zur Hand) die zeigen, dass die profitabelsten Depots in der Mehrheit die sind, die die wenigsten Bewegungen bei den Käufen und Verkäufen aufweisen.

Es gibt ja auch den Spruch „Market timing is a bitch“. Ich traue mir einfach nicht zu, regelmäßig die günstigsten Ein- und Ausstiegszeitpunkte zu prognostizieren. Mein Ansatz ist „Time in the market beats market timing“. Daran glaube ich wirklich.

Und ob ich erfolgreich damit bin, diese Einschätzung überlasse ich jedem Leser selbst. Dafür zeige ich ja auch alle Zahlen möglichst transparent, damit sich jeder seine eigen Meinung bilden kann.

Viel Spaß noch auf dem Blog.

CU Ingo.

Hallo Ingo,

es ist richtig beeindruckend was Du hier machst.

Neben Deinen Artikeln finde ich auch Deine Listen sehr gut. Ist dies mit Excel gemacht?

Viele Grüße

Michael

Hi Michael!

Danke für deinen Kommentar und dein positives Feedback. Tut gut 🙂 !

Ja ist alles in Excel selbst gemacht. Problem an der Sache, alles ist manuell und man muss schon ein kleiner Excelprofi sein, um auch nur eine Chance zu haben, da durchzusteigen. Deswegen biete ich die Datei/Vorlage auch nicht zum freien Download an. Es würde die Mehrheit eindeutig überfordern und ich kann leider keine Unterstützung oder Support bei der Einrichtung und Benutzung geben. Dafür fehlt mir einfach die Zeit.

Ich hoffe das stößt bei meinen Lesern auf Verständnis. Danke!

Als Alternative empfehle ich immer die Open Source Software „Portfolio Performance“. Schau dir die mal an, die ist echt toll.

Ich wünsche dir noch viel Spaß auf dem Blog!

CU Ingo.

Hi Ingo,

ich habe nicht nur Spaß sondern lerne ja auch eine Menge hier 🙂

Was das verkaufen angeht, da war ich am „Anfang“ schnell dabei, mittlerweile schaue ich dann schon darauf, das ich wirklich mindestens die Dividende für die nächsten 8-10 Jahre dabei als Kursgewinn einkassieren kann. Selbst wenn man dann zu einem „nicht so günstigen Kurs“ einsteigt, wirft die schon jetzt kassierte Dividende ja auch wieder eine Dividende ab.

Aber das sind Entscheidungen die jeder für sich selber treffen muss, ich wollte damit auch nicht Deine Anlagestrategie schlecht machen. Denn wie Du ja schon festgestellt hast, ist mit Deiner Strategie das Sicherheitspolster für das Depot erheblich größer als bei meiner. Ich habe das für mich nur so entschieden, da ich mir mit meinem Depot ein zusätzliches Einkommen aufbauen möchte und später dann nicht Aktien verkaufen „muss/will“ um stille Reserven zu heben.

Zu hoffen bleibt das wir alle mit unseren Strategien auf Dauer den erhofften Gewinn machen.

Viel Erfolg weiterhin,

Alex

Hi Alex!

Absolut richtig. Jeder muss die Strategie finden, die zu einem passt. Dann klappt es ziemlich sicher auch mit dem Erfolg.

CU Ingo.

Hallo Ingo, dieses ist mein erster Blog Eintrag hier. Super Seite und sehr informativ, wir verfolgen das gleiche Ziel, mit dem kleinen Unterschied, dass du 50k Vorsprung hast. aber vielleicht komme ich ja noch ran 🙂

Bin gerade mit Lowe´s Company (US5486611073) beschäftigt. Eine US-Einzelhandelskette (Heimwerkerartikel und Haushaltsgeräte) mit über 1.800 Geschäften und 266.000 Beschäftigten. Sind seit 57 Jahren Dividendenzahler und das jedes Jahr fleissig mit Erhöhung. Jetzt gab es bei veröffentlichten Quartalszahlen einen leichten Dämpfer und die Analysten haben das Unternehmen gleich wieder zerrissen. Gut für den Kurs denn dieser hat gegenüber seinem 52 Wo.-Hoch gleich über 20% abgegeben. Mich würde interessieren, ob Du oder andere Blog Leser Lowe´s schon auf dem Zettel haben oder zu diesem Kurs schon eingestiegen bzw. nachgekauft haben?

So long Christian

Hi Christian!

Danke für deinen Kommentar und dein Feedback. Tut gut 🙂 !

Bisher hatte ich LOW nicht direkt auf der Watchlist. Aber ein interessantes und scheinbar gesundes Unternehmen. Etwas niedrige Dividendenrendite, dafür mit schönen Steigerungen.

Leider noch etwas teuer, selbst nach den letzten Rückgängen. So bei 85,- USD oder vielleicht einer schönen 3% Dividende wäre das interessanter.

CU Ingo.

Hallo Ingo,

ich bin leider erst heute auf denen Blog gestoßen. Ich bin fasziniert, wie du all diese Themen behandelst.

Da ich mich nun auch vermehrt mit diesen Methoden auseinandersetze, wird dein Blog jetzt meine Standardlektüre.

Bitte weiter so.

Liebe Grüße

Dominik

Hi Dominik!

Danke für deinen Kommentar und herzlich willkommen auf dem Blog.

Schau dich einfach um und wenn du Fragen hast, findest du mich in der Regel in den Kommentaren.

CU Ingo.